Похожие презентации:

Договор страхования по гражданскому законодательству РФ

1.

Договор страхованияпо гражданскому

законодательству РФ

Выполнил студент гр. ЗЛС-205 Камнев В.Е.

Научный руководитель Евлампьева Т.Б.

1

2. Актуальность темы исследования

В настоящее время, страхование принадлежитк числу наиболее быстро развивающихся

отраслей предпринимательской

деятельности.

Несомненную актуальность приобретает

исследование договора страхования, как

основного инструмента, определяющего

взаимоотношения сторон по оказанию

страховых услуг.

3.

ЦельЦель дипломной работы является выявление особенностей

правового регулирования договора страхования, порядка его

заключения, исполнения и прекращения обязательств

страхования, а также сопутствующих вопросов правового

регулирования страховой деятельности путем комплексного

исследования

Объект

Объектом исследования является российское гражданское

законодательство, закрепляющее положения о договоре

страхования.

Предмет

Предметом исследования выступает договор страхования.

4.

Исследовательские задачиДать общую характеристику нормативных актов, регулирующих

страховую деятельность в России;

Охарактеризовать

понятия

«страхование»

и

«договор

страхования»;

Провести квалификацию договора страхования;

Изучить содержание договора страхования;

Рассмотреть порядок возникновения, изменения и прекращения

страховых правоотношений;

Выявить особенности видов договора страхования;

Проанализировать судебную практику;

Дать прогноз развития страхового ранка в 2016 году.

5.

Конституция Российской ФедерацииГражданский кодекс Российской Федерации

Закон Российской Федерации "Об организации

страхового дела в Российской Федерации"

Иные акты правового регулирования страховой

деятельности в Российской Федерации

6.

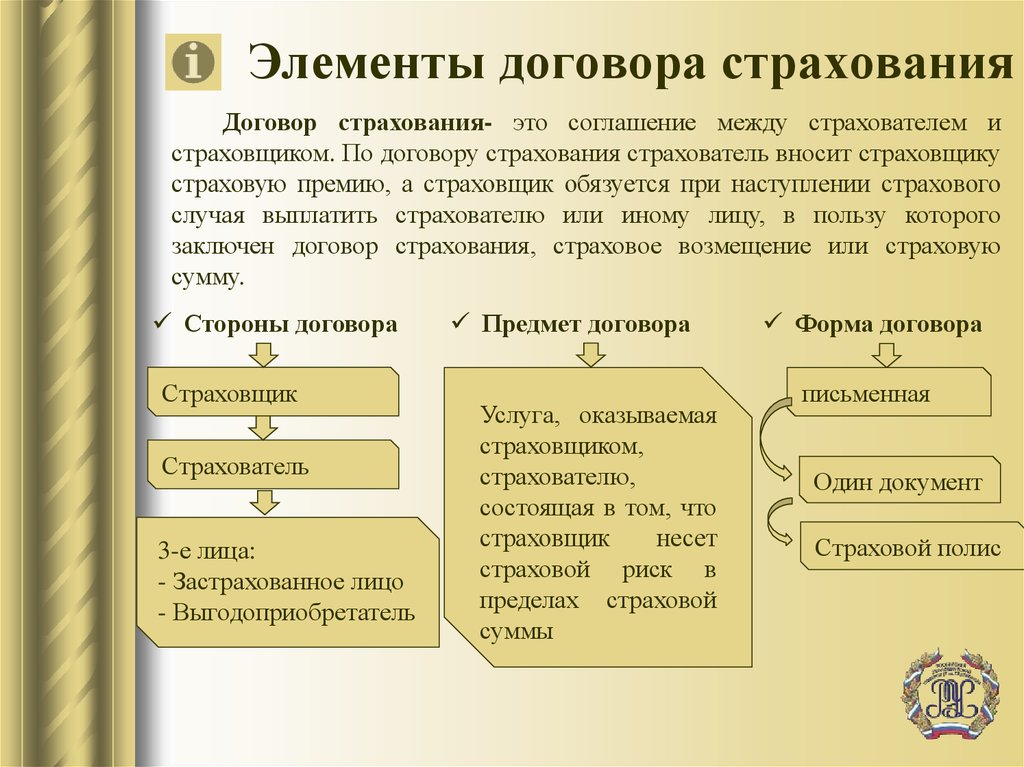

Элементы договора страхованияДоговор страхования- это соглашение между страхователем и

страховщиком. По договору страхования страхователь вносит страховщику

страховую премию, а страховщик обязуется при наступлении страхового

случая выплатить страхователю или иному лицу, в пользу которого

заключен договор страхования, страховое возмещение или страховую

сумму.

Стороны договора

Страховщик

Страхователь

3-е лица:

- Застрахованное лицо

- Выгодоприобретатель

Предмет договора

Услуга, оказываемая

страховщиком,

страхователю,

состоящая в том, что

страховщик

несет

страховой риск в

пределах страховой

суммы

Форма договора

письменная

Один документ

Страховой полис

7.

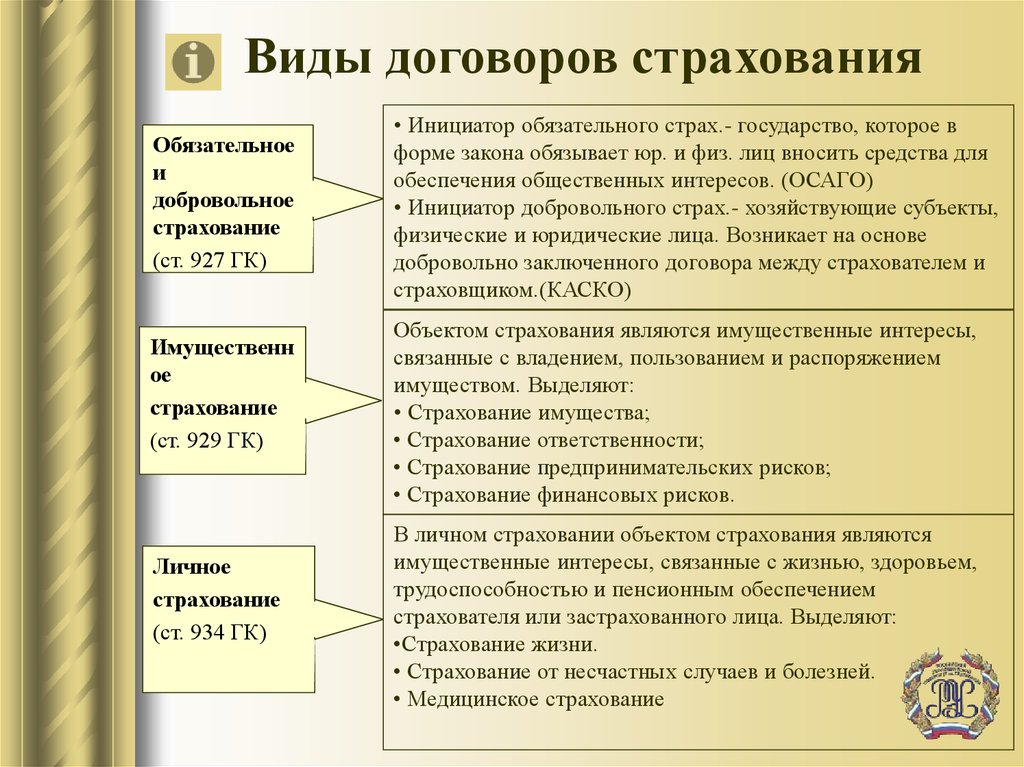

Виды договоров страхованияОбязательное

и

добровольное

страхование

(ст. 927 ГК)

Имущественн

ое

страхование

(ст. 929 ГК)

Личное

страхование

(ст. 934 ГК)

• Инициатор обязательного страх.- государство, которое в

форме закона обязывает юр. и физ. лиц вносить средства для

обеспечения общественных интересов. (ОСАГО)

• Инициатор добровольного страх.- хозяйствующие субъекты,

физические и юридические лица. Возникает на основе

добровольно заключенного договора между страхователем и

страховщиком.(КАСКО)

Объектом страхования являются имущественные интересы,

связанные с владением, пользованием и распоряжением

имуществом. Выделяют:

• Страхование имущества;

• Страхование ответственности;

• Страхование предпринимательских рисков;

• Страхование финансовых рисков.

В личном страховании объектом страхования являются

имущественные интересы, связанные с жизнью, здоровьем,

трудоспособностью и пенсионным обеспечением

страхователя или застрахованного лица. Выделяют:

•Страхование жизни.

• Страхование от несчастных случаев и болезней.

• Медицинское страхование

8.

Обзор судебной практики по договорустрахования Арбитражного суда

Нижегородской области

График 1. Соотношение рассмотренных и удовлетворенных дел

График 2. Соотношение суммы заявленных и взысканных

денежных средств в тыс. руб.

9.

Прогнозы по видам страхования на2016 год

Вид

страхования

Ключевые риски финансовой

Базовый Негативный

устойчивости/ давление на уровень

прогноз прогноз

рейтингов

ОСАГО

+14-17%

Автокаско

Минус 9- Минус 1512%

18%

Возможное усиление демпинга с целью

наращивания объемов взносов, как следствие

недорезервирование

Страхование

жизни

+9-12%

+2-5%

Ухудшение финансового результата

страховщиков жизни – падение

рентабельности собственных средств за счет

замедления вносов на фоне растущих выплат

ДМС

+3-6%

0-3%

Рост убыточности за счет низких темпов

прироста взносов и инфляции услуг ЛПУ

Минус 1619%

Сворачивание бизнеса и увеличение

операционных рисков, связанных с

изменением структуры страхового портфеля

страховщиков, специализировавшихся на

кредитном страховании от НС и болезней

+ 10-13%

Рост убыточности страховщиков ОСАГО за

счет замедления темпов прироста взносов и

роста выплат по возросшим лимитам

Страхование от

НС и болезней

Минус

10-13%

Страхование

имущества

юридических

лиц

Возможное появление демпинга, увеличение

доли высокорисковых видов страхования в

Минус 5портфелях страховщиков,

Минус 9-12%

8%

специализирующихся на страховании

имущества юридических лиц (напр.

страхования застройщиков)

Страхование

имущества

17-20%

физических лиц

7-10%

Улучшение финансовых результатов

страховщиков, специализирующихся на

страховании имущества физических лиц

10. Предложения по теме исследования

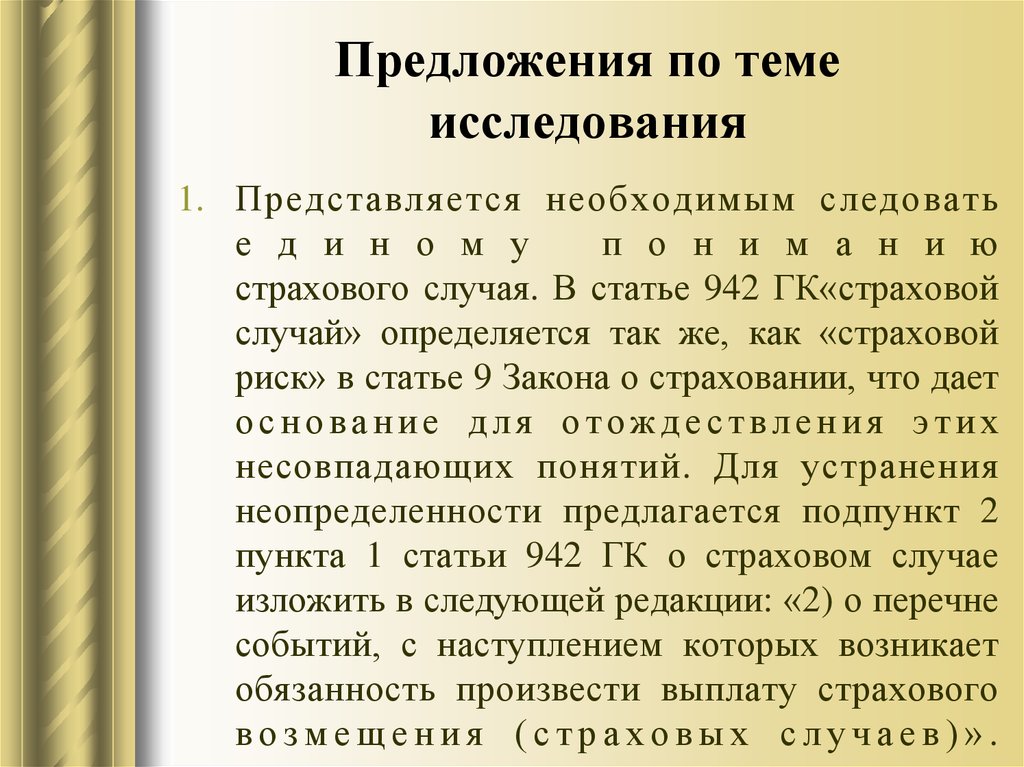

1. Представляется необходимым следоватье д и н о м у

п о н и м а н и ю

страхового случая. В статье 942 ГК«страховой

случай» определяется так же, как «страховой

риск» в статье 9 Закона о страховании, что дает

основание для отождествления этих

несовпадающих понятий. Для устранения

неопределенности предлагается подпункт 2

пункта 1 статьи 942 ГК о страховом случае

изложить в следующей редакции: «2) о перечне

событий, с наступлением которых возникает

обязанность произвести выплату страхового

возмещения (страховых случаев)».

11.

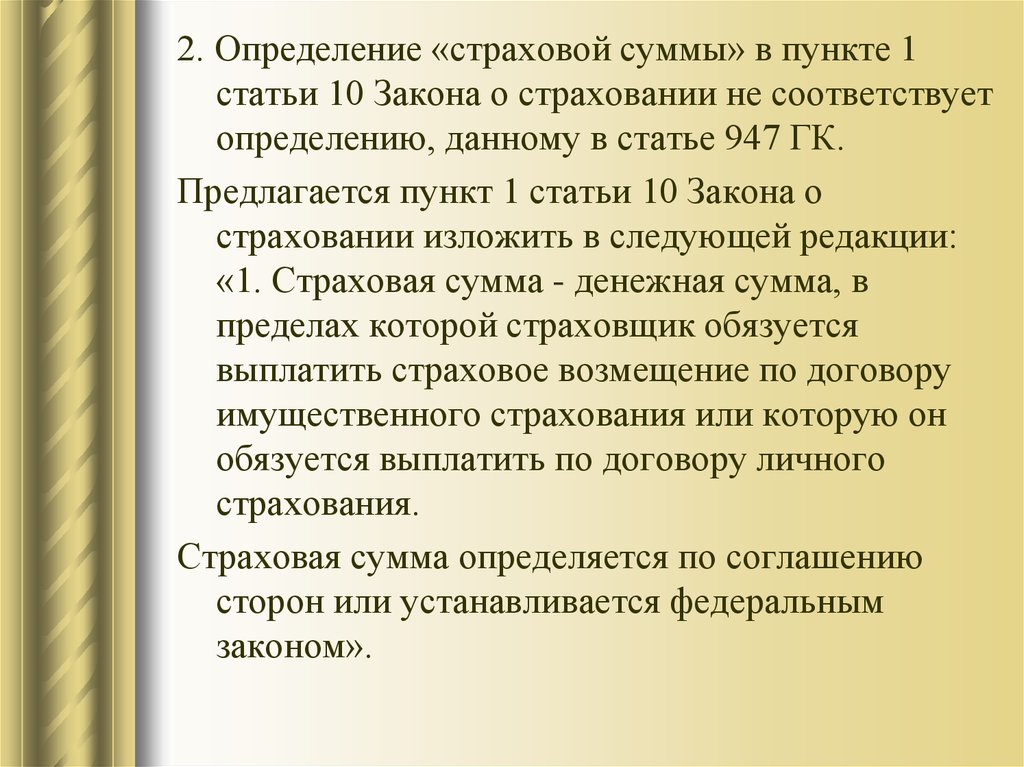

2. Определение «страховой суммы» в пункте 1статьи 10 Закона о страховании не соответствует

определению, данному в статье 947 ГК.

Предлагается пункт 1 статьи 10 Закона о

страховании изложить в следующей редакции:

«1. Страховая сумма - денежная сумма, в

пределах которой страховщик обязуется

выплатить страховое возмещение по договору

имущественного страхования или которую он

обязуется выплатить по договору личного

страхования.

Страховая сумма определяется по соглашению

сторон или устанавливается федеральным

законом».

Право

Право