Похожие презентации:

Термин финансы. Эволюция взглядов на сущность финансов

1. ФИНАНСЫ

Разработкак.э.н., доцента Бакуновой Татьяны Владимировны

Екатеринбург,2019

2.

Тема 1: Сущность, роль, функциифинансов, как стоимостной

экономической категории.

3. Термин ФИНАНСЫ -

Термин ФИНАНСЫ В переводе с латинского FINANCIAозначает денежный платеж

В XVI веке во Франции появился термин finationes

regiae (средства государства)

4. Эволюция взглядов на сущность финансов

1. Античность ( Аристотель, Ксенофонт) – Отдельные направленияформирования доходов государства: аренда госимущества , рабов;

Строительство объектов за счет государственной казны;

государственные займы.

2. 18 век (1776г) Адам Смит – определил понятия государстсвенных

доходов, расходов, государственного долга. Связал функции

государства с необходимостью регулирования экономики и показал

зависимость между ними.

3. Конец 19 начало 20 вв – К. Маркс, Ф. Лассаль, А. Вагнер (Германия);

Ж. Сисмонди (Италия); Ж.Б. Сэй (Франция); Петти (Англия); Ходский

Л.В., Лебедев В.А., Сперанский, Озеров (Россия) – развитие теории А

Смита и Д. Рикардо.

5.

Современное представление о финансах:Финансы – система экономических стоимостных отношений,

возникающих по поводу формирования и использования

государством, его территориальными органами, хозяйствующими

субъектами и гражданами фондов денежных средств в целях

расширенного воспроизводства

6. Функции финансов как экономической категории:

• Распределительная – реализация имманентно присущего даннойкатегории свойства к формированию и распределению денежных

фондов на безэквивалентной основе

• Контрольная – реализуется в процессе распределения и

обеспечивает реальное наполнение средствами денежных

фондов специального целевого назначения

7. Проявление распределительной функции:

• Своевременная и полная концентрация финансовых ресурсов в фондахденежных средств;

• Стимулирование роста финансовых ресурсов, обеспечение мотивации роста

и надежности доходной базы хозяйствования.

8. Система финансового контроля

Органы государственного финансового контроля,Аудит, финансовые службы хозяйствующих субъектов

Предварительный

Контроль:

Формирование

финансового

законодательства;

установление

форм и

сроков

финансовой

отчетности

Финансовый

мониторинг:

контроль за полнотой

и своевременностью

поступления денежных

средств в соответствующие фонды,

исполнением норм

законодательства,

контроль за достоверностью финансовой

отчетности

Последующий

контроль:

внесение

изменений в

действующее

законодательство,

совершенствование системы

Финансового

контроля

9.

В зависимости от инициативы субъекта финансовых отношений выделяют:- Обязательный финансовый контроль

- Добровольный финансовый контроль.

В зависимости от органов, проводящих финансовый контроль различают:

-Общегосударственный финансовый контроль(Федеральное Собрание РФ и

Правительство РФ);

-вневедомственный финансовый контроль (специальные финансово-кредитные

органы);

-ведомственный финансовый контроль (структурные контрольно-ревизионные

подразделения министерств и ведомств);

- Внутрихозяйственный финансовый контроль (финансовые и экономические службы

предприятий и организаций);

- Аудиторский финансовый контроль (независимые аудиторские службы).

10. Взаимосвязь функций государства и финансов.

Государство – основное орудие политической власти.Признаки государства:

• наличие особой системы органов и учреждений, осуществляющих функции

государственной власти;

• право, закрепляющее определенную систему норм, санкционированных

государством;

• определенная территория, на которую распространяется юрисдикция

данного государства

11. Функции государства и финансов

Функции государства:Функции финансов:

• Управление

• Распределение

• Оборона

• Контроль

• Правоохранительная деятельность

• Обслуживание государственного долга

• Вмешательство в экономику

• Развитие науки и НТП

• Социально-культурное

обеспечение

12.

ВЫВОД:Финансы – это императив.

1 точка зрения – государство порождает

функционирование финансов

2 точка зрения – государству принадлежит активная

роль в организации финансовых отношений.

3 точка зрения – от политической власти

(государства) зависит роль финансов в экономике

государства и она может быть положительной

отрицательной или «нулевой»

13.

Ослабление политической властиприводит к нарушению функций

финансов, снижению их роли в экономике,

возникновению финансового кризиса.

Финансовый кризис – глубокое расстройство

финансовой и кредитной системы, проявляющееся

в хроническом бюджетном дефиците и высоком

уровне инфляции

14. Тема 2: Финансовая система ее структура, свойства и и особенности в современной России.

15. Определение финансовой системы

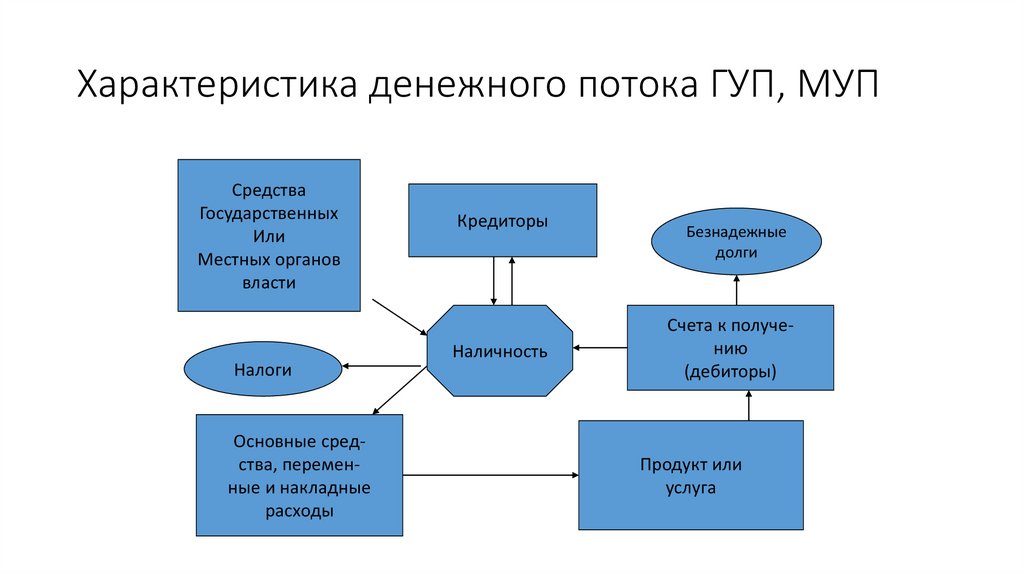

Финансовой системой является совокупность норм и правилрегулирующих финансовые отношения государства,

хозяйствующих субъектов и населения, а также внешние

отношения государства. В финансовую систему входят институты,

обеспечивающие соблюдение и эффективность действия системы

финансовых отношений.

16. Принцип построения финансовой системы – фискальный федерализм Под фискальным федерализмом понимают четкое разграничение функций

междуотдельными звеньями финансовой системы.

17.

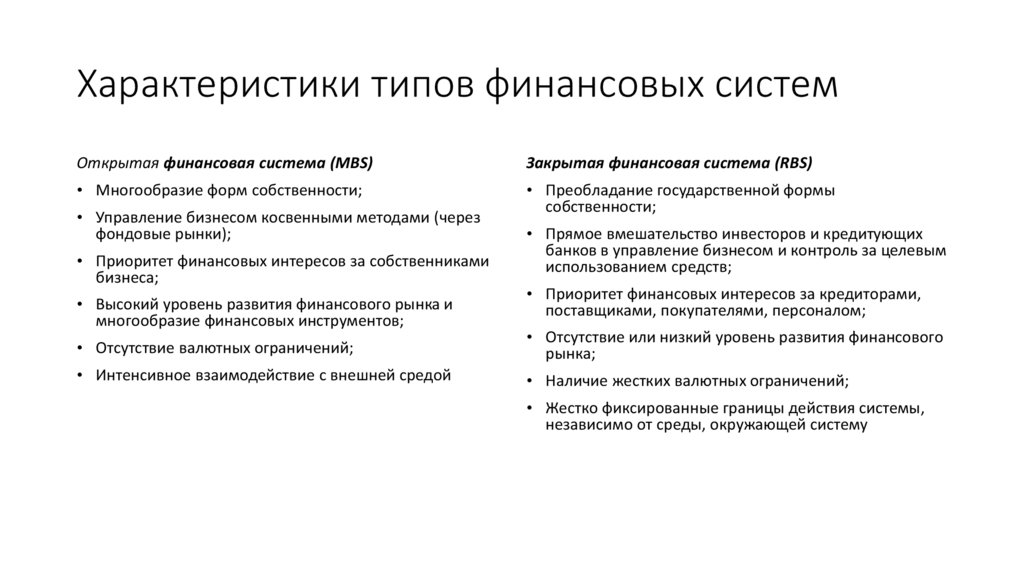

Типы финансовых систем:• Открытый тип финансовой системы

(MBS – market-based system)

• Закрытый тип финансовой системы

(RBS – relation-based system)

• Переходный тип финансовой системы

18. Характеристики типов финансовых систем

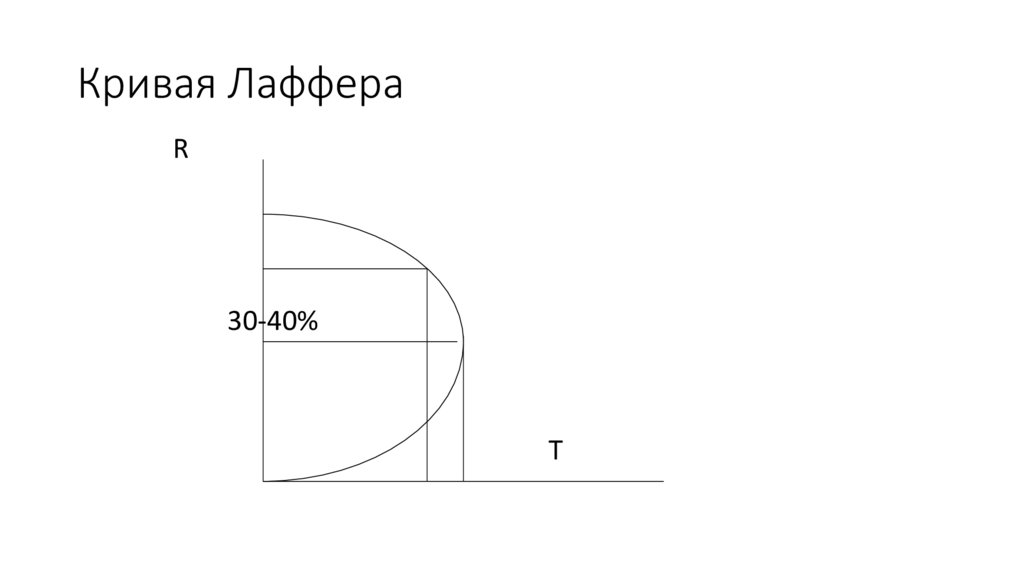

Открытая финансовая система (MBS)Закрытая финансовая система (RBS)

• Многообразие форм собственности;

• Преобладание государственной формы

собственности;

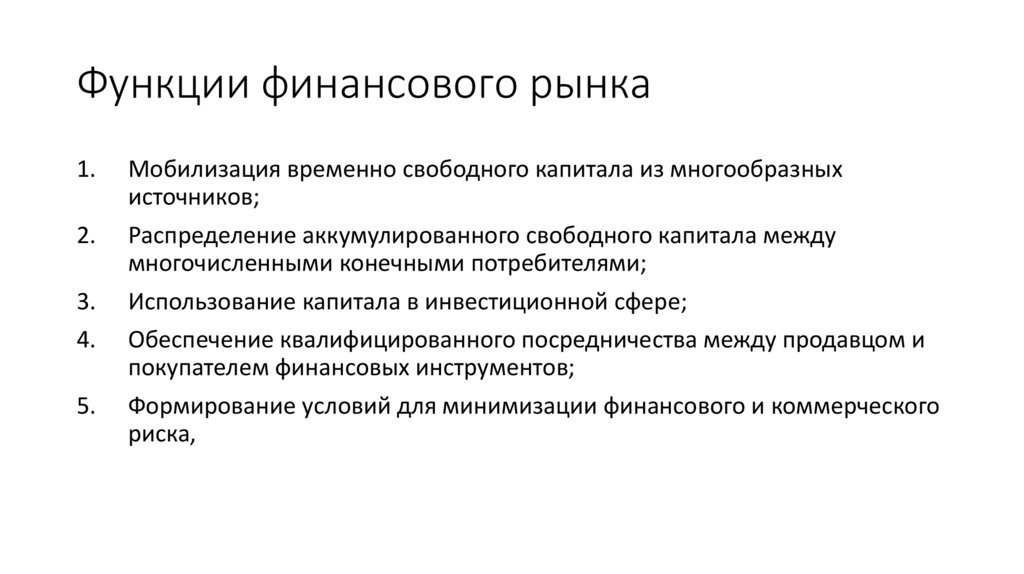

• Управление бизнесом косвенными методами (через

фондовые рынки);

• Приоритет финансовых интересов за собственниками

бизнеса;

• Высокий уровень развития финансового рынка и

многообразие финансовых инструментов;

• Прямое вмешательство инвесторов и кредитующих

банков в управление бизнесом и контроль за целевым

использованием средств;

• Приоритет финансовых интересов за кредиторами,

поставщиками, покупателями, персоналом;

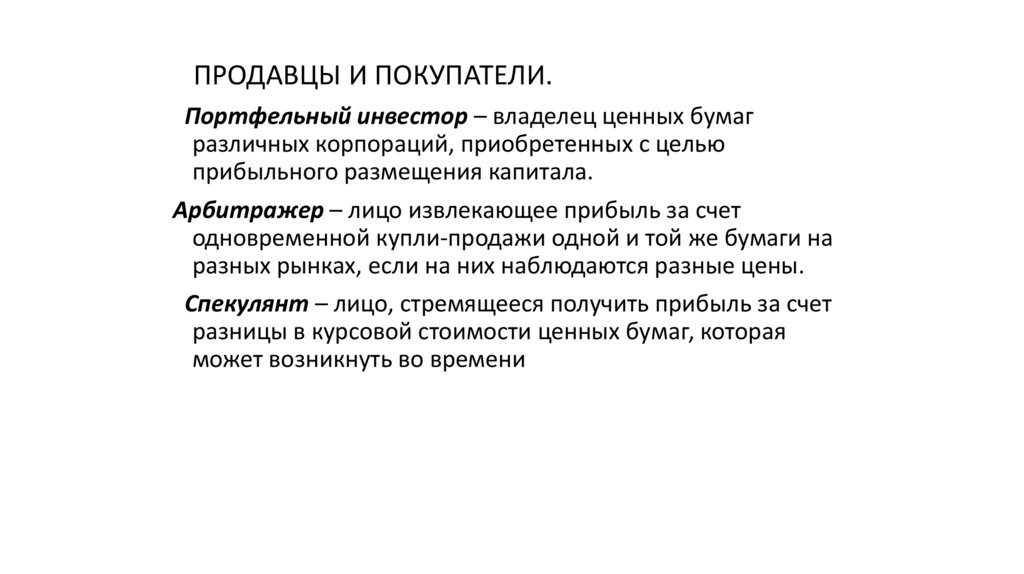

• Отсутствие валютных ограничений;

• Отсутствие или низкий уровень развития финансового

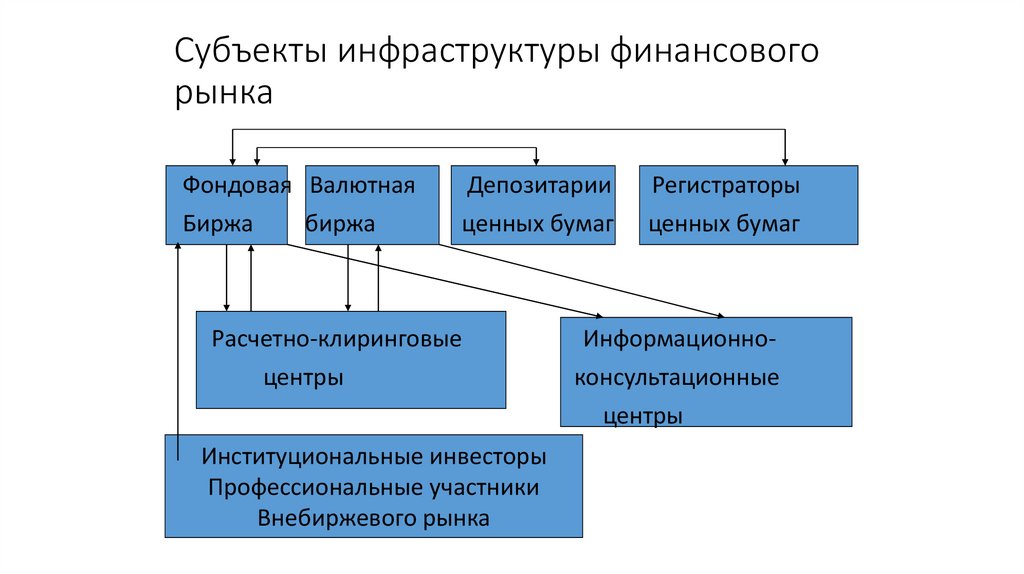

рынка;

• Интенсивное взаимодействие с внешней средой

• Наличие жестких валютных ограничений;

• Жестко фиксированные границы действия системы,

независимо от среды, окружающей систему

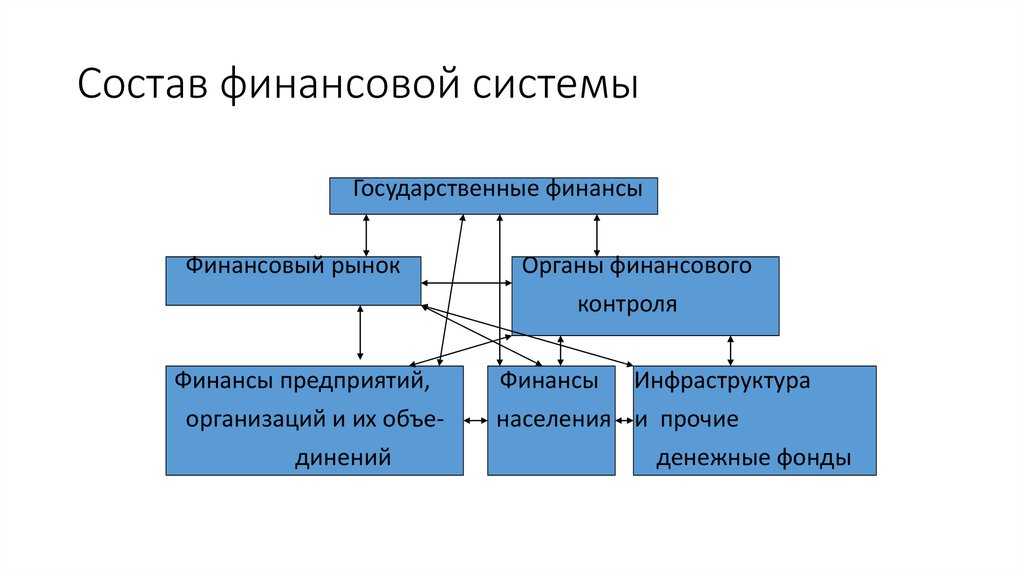

19. Состав финансовой системы

Государственные финансыФинансовый рынок

Финансы предприятий,

организаций и их объединений

Органы финансового

контроля

Финансы Инфраструктура

населения и прочие

денежные фонды

20. Тема 3. Система государственных доходов и расходов. Государственные финансы.

21.

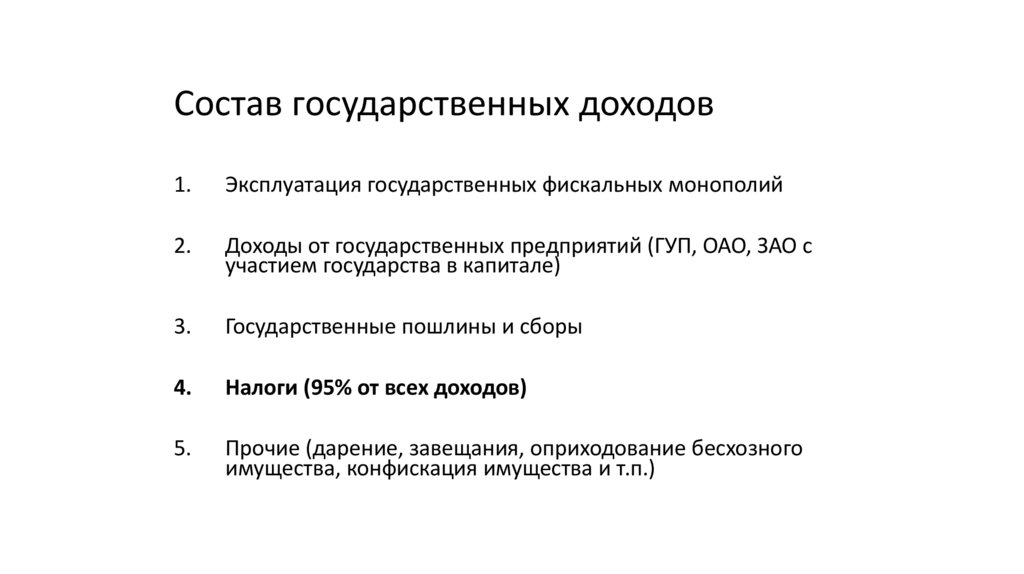

Состав государственных доходов1.

Эксплуатация государственных фискальных монополий

2.

Доходы от государственных предприятий (ГУП, ОАО, ЗАО с

участием государства в капитале)

3.

Государственные пошлины и сборы

4.

Налоги (95% от всех доходов)

5.

Прочие (дарение, завещания, оприходование бесхозного

имущества, конфискация имущества и т.п.)

22. Государственные фискальные монополии (регалии)

FISCUS – казнаMONO - один

POLIO - продаю

Монополия государства на производство и реализацию товаров

массового потребления.

Монополии, созданные в соответствии с законодательством,

определяющем:

- товарные границы монопольного рынка,

- субъект монополии (монополиста),

- формы контроля и регулирования его деятельности, а также

компетенцию контролирующего органа.

23.

Субъекты государственной монополии делятся надва уровня:

1 уровень – государство в лице компетентных

государственных органов

2 уровень – предприятия, осуществляющие

деятельность в режиме государственной

монополии. Как правило – это государственные

предприятия.

24.

Режимы государственной монополии определяютсязаконодательством:

Закон о регулировании внешнеторговой

деятельности;

Закон о Центральном банке

Закон о военно-техническом сотрудничестве

Закон о регулировании производства алкогольной

продукции

Закон о драгоценных металлах

25.

Россия – этиловый спирт; Эмиссия наличных денег;опробирование и клеймение ювелирных и иных

бытовых изделий из драгметаллов; экспорт

необработанных алмазов; экспорт отдельных

видов товаров (оружие); оборот психотропных и

наркотических препаратов, военно-техническое

регулирование.

Италия – табак, соль, спички;

Германия – вино;

Франция – табак. Спички, пиво. Спирт;

Япония – соль, табак, спирт, опий.

26. ПОШЛИНЫ, СБОРЫ И ДРУГИЕ ПЛАТЕЖИ.

Государственные пошлины – обязательные платежи, взимаемыеза совершение юридически значимых действий либо за выдачу

документов уполномоченными на это органами или

должностными лицами( Исковые и иные заявления и жалобы,

подаваемые в суды различных инстанций, нотариальные

действия, гос. ЗАГС, оформление документов вышеуказанными

органами).

27.

• Сборы – обязательные взносы, уплата которыхявляется одним из условий совершения действий в

отношении плательщика сборов государственными

органами, органами местного самоуправления и

т.п. (гербовый, сбор за использование

государственной символики, сбор за пограничное

оформление ).

• Платежи ( за пользование природными ресурсами,

водными объектами, отчисления на

воспроизводство минерально-сырьевой базы,

налоги на отдельные виды транспортных средств)

28. Налоги

Налоги – это обязательные, индивидуальные и безвозмездныеплатежи взимаемые государством (центральными и местными

органами власти) с юридических и физических лиц в целях

финансового обеспечения деятельности государства и (или)

муниципальных образований.

Налоги – специфическая форма производственных отношений,

возникающих в процессе перераспределения новой формы

стоимости в денежной форме.

29. ФУНКЦИИ НАЛОГОВ

• ФИСКАЛЬНАЯ (от латинского fiscus – казна)– сбор налогов иформирование государственных денежных фондов с целью их

последующего распределения.

• РЕГУЛИРУЮЩАЯ – налоги стимулируют или сдерживают

производство, увеличивают или снижают платежеспособный

спрос населения.

30. Элементы налога.

• СУБЪЕКТ – налогоплательщик – юридическое или физическоелицо, на которое законом возложена обязанность уплачивать

налог.

• ОБЪЕКТ – предмет. Подлежащий обложению налогом. Часто

название налога вытекает из объекта (доход, имущество, товары)

31.

• ИСТОЧНИК – доход субъекта (заработная плата,прибыль, процент) из которого выплачивается

налог.

(иногда источник и объект совпадают – налог на

прибыль).

• ЕДИНИЦА ОБЛОЖЕНИЯ – единица измерения

объекта (по земельному налогу – гектар, ар; по

подоходному налогу – денежная единица страны).

• НАЛОГОВАЯ СТАВКА – величина налога на единицу

обложения.

32.

• НАЛОГОВЫЙ ОКЛАД – сумма налога,уплачиваемая субъектом с одного объекта.

• НАЛОГОВЫЕ ЛЬГОТЫ – полное или частичное

освобождение от налогов субъекта в соответствии

с действующим законодательством. Самая важная

налоговая льгота – это необлагаемый налогом

минимум (наименьшая часть объекта

необлагаемая налогом).

33.

• СПОСОБЫ ВЗИМАНИЯ НАЛОГА- кадастровый (кадастр – реестр. содержащий

перечень типичных объектов (земля, доходы),

классифицируемых по внешним признакам.

Например: размер участка, количество скота и т.п.)

- У источника: изъятие налога до получения

владельцем дохода (Подоходный налог с

заработной платы)

- По декларации: изъятие налога после получения

дохода.

34. КЛАССИФИКАЦИЯ НАЛОГОВ

1. По порядку введения налога1.1. Общеобязательные налоги – вводятся законодательными

актами Федерального Правительства.

1.2. Факультативные налоги – вводятся законодательными актами

административно-территориальных образований.

35. 2. По целевой направленности

2.1. Абстрактные (общие) – вводятся для формирования бюджета вцелом.

2.2. Целевые (специальные). Как правило для их накопления

вводится специальный фонд или статья в бюджете.

36. 3. По характеру взаимоотношений плательщика и государства

3.1. Прямые налоги – устанавливаются непосредственно на доходили имущество;

3.2. Косвенные налоги – устанавливаются на товары и услуги,

включаются в цену товара или тариф.

37. Прямые налоги.

Прямые налоги - это подоходно-поимущественные налоги1.1. Налоги на доходы (личные)

1.2. Налоги на имущество (реальные)

Характерно:

-обложение определенного источника;

-индивидуальное направление требования государства

определенному лицу с учетом оценки его платежеспособности.

38.

Косвенное налогообложение с точки зрения государстваимеет ряд преимуществ перед прямым

налогообложением:

1.

2.

3.

4.

Они незаметны для потребителя и уплачиваются без

осознания необходимости платежа;

Обеспечивается анонимность взимания налога;

Поскольку косвенные налоги падают на предметы

широкого потребления, то государство обеспечивает

себя устойчивыми и регулярными доходами;

Время уплаты налога и время реализации дохода

практически совпадает.

39. Косвенные налоги

1. Акцизы;1.1. Индивидуальные (на конкретный товар);

1.2. Универсальные (НДС)

2. Фискальные монополии;

3.Таможенные пошлины.

40. акцизы

Суть их в том, что на особо рентабельные товары устанавливаютсяакцизные сборы для изъятия в доход бюджета некоторой части,

получаемой производителями таких товаров сверхприбыли.

Например: В РФ к подакцизным проварам относятся

автомобильный бензин, алкогольная продукция с объемной

долей этилового спирта более 25%, табачная продукция,

дизельное топливо, пиво.

41. Таможенные пошлины

Обязательный взнос, который взимается приввозе или вывозе товара с территории

страны.

42.

Таможенные пошлины подразделяются на:Особые

• Импортные

Сезонные

• Экспортные

Специальные

• Транзитные

Компенсационные

Антидемпинговые

43. Специальные таможенные пошлины

Защитная мера, если товары ввозятся на территорию страны вколичестве и на условиях, наносящих или угрожающих нанести

ущерб отечественному товаропроизводителю подобных или

непосредственно конкурирующих товаров, как ответная мера на

дискриминационные и иные действия. Ущемляющие интересы

страны, со стороны других государств или их союзов.

44. Компенсационные таможенные пошлины

Взимаются при ввозе товаров, когда прямо или косвенноиспользовались субсидии государства происхождения товара.

Считается, что таким образом решается проблема сбыта товара за

счет внутреннего рынка .

45. Антидемпинговые таможенные пошлины

Применяются в случае ввоза на территорию страны товаров поценам более низким, чем их нормальная стоимость в стране

вывоза. Особенно, если это угрожает отечественным

производителям.

46. 4. По категории налогоплательщиков

4.1. Налоги с юридических лиц4.2. Налоги с предпринимателей. Не имеющих статуса

юридического лица

4.3. Налоги с физических лиц (граждан)

4.4. Смешанные налоги (уплачивают и граждане, и юридические

лица)

47. НАЛОГОВАЯ СИСТЕМА

Налоговая система – это совокупность налогов и сборов,взимаемых в государстве, а также система форм и методов их

построения. Это государственные органы, осуществляющие в

соответствии с действующим налоговым законодательством сбор

налогов.

48. Принципы построения налогообложения А.Смита

1. Налоги уплачивают в соответствии со способностями и силамиподданных;

2. Размер налогов и сроки их уплаты должны быть точно

определены;

3. Время взимания налогов устанавливается удобным для

плательщика

4. Обеспечиваются минимальные издержки при сборе налогов.

49. Принципы построения налоговой системы РФ(Конституция РФ, Налоговый кодекс РФ (ст.3.4))

• Принцип единства налоговой системы (Конституция РФ)• Принцип однократности обложения (за период)

• Принцип подвижности и стабильности

• Принцип множественности налогов

• Точная классификация налогов. Строгий порядок их введения и

отмены. А также установления ставок налогов и льгот.

50.

В действующей классификации налоги делятся на 3класса:

1. Прямые налоги

2. Косвенные налоги

3. Пошлины, сборы и другие платежи

51. По иерархическому уровню органа власти налоговая система включает:

6.1. Федеральные налоги6.2. Региональные налоги и сборы

6.3. Местные налоги и сборы

52. Федеральные налоги и сборы (ст. 13 НК РФ)

НДС

Акцизы

Налог на доходы физических лиц

Налог на прибыль организаций

Налог на добычу полезных ископаемых

Водный налог

Сборы за пользование объектами животного мира и за пользование

объектами водных биологических ресурсов

• Государственная пошлина

53. Региональные налоги и сборы (ст. 14 НК РФ)

• Налог на имущество организаций• Налог на игорный бизнес

• Транспортный налог

54. Местные налоги и сборы: (ст. 15 НК РФ)

• Земельный налог• Налог на имущество физических лиц

• Торговый сбор

55. Государственные расходы

Государственные расходы обеспечивают выполнение государствомего функций:

• Управление

• Оборона

• Правоохранительная деятельность

• Обслуживание государственного долга

• Вмешательство в экономику

• Развитие науки и НТП

• Социально-культурное

обеспечение

56.

ГОСУДАРСТВЕННЫЕ ФИНАНСЫ.Определение государственных финансов

• Это высшая иерархическая ступень в финансовой системе.

• Это совокупность финансовых отношений, обеспечивающих

выполнение государством своих функций в соответствии с внутренней и

внешней его политикой.

• Это денежные отношения по поводу распределения и

перераспределения стоимости общественного продукта.

57. Состав государственных финансов

• Бюджетная система;• Государственный кредит;

• Система внебюджетных государственных и муниципальных (местных)

фондов;

• Обязательное государственное страхование;

• Финансы государственных и муниципальных предприятий и организаций.

58. Государственный бюджет, бюджетное устройство и бюджетный процесс

Определение государственного бюджета.• Это главный финансовый план страны, годовой план

государственных расходов и источников их финансового

покрытия;

• Это основной инструмент распределения национального дохода;

• Это централизованный фонд денежных ресурсов, которыми

располагает правительство страны для целевого финансирования,

государственного регулирования экономики;

• бюджет - форма образования и расходования денежных средств,

предназначенных для финансового обеспечения задач и функций

государства и местного самоуправления;

59.

Бюджетное устройство• Зависит от государственного устройства

(унитарного либо федеративного);

• Основано на принципе бюджетного федерализма;

• Определяется и ограничивается Бюджетным

кодексом страны – совокупностью юридических

норм, по которым строится и действует

бюджетная система государства, определяется

компетенция центральных и местных органов

государственной власти и государственного

управления по составлению, рассмотрению,

утверждению и исполнению бюджета.

60. Бюджетный процесс.

Бюджетный процесс – это точное предписаниепо выполнению действий по подготовке,

утверждению, исполнению и контролю за

исполнением бюджета.

61. Участники бюджетного процесса

1.Президент РФ

2.

Высшее должностное лицо субъекта РФ. Муниципального образования.

3.

Законодательные органы госвласти и представительные органы местного самоуправления

4.

Исполнительные органы госвласти и местного самоуправления

5.

Центральный банк РФ

6.

Органы гос. (муниципального) финансового контроля

7.

Органы управления гос. Внебюджетными фондами

8.

Главные распорядители ( распорядители ) бюджетных средств

9.

Главные администраторы (администраторы) доходов бюджета

10.

Главные администраторы (администраторы) источников финансирования дефицита бюджета

11.

Получатели бюджетных средств

62.

1 этап: составление проектов бюджетов на основании:1.

Послания Президента страны Федеральному Собранию

2. Прогноза социально-экономического развития

соответствующей территории

3. Основных направлений бюджетной и налоговой политики.

4. Центральный банк РФ вносит в Гос. Думу проект направлений

единой государственной денежно-кредитной политики на

очередной финансовый год и плановый период.

Проекты разрабатываются на 3 года – очередной финансовый

год и плановый период.

63.

Ст. 171. Составление проектов бюджетовосуществляется Министерством финансов РФ,

финансовыми органами субъектов РФ и местных

администраций муниципальных образований

(ответственность лежит на Правительстве РФ и

соответствующих органах исполнительной власти

на местах)

64.

Проект обсуждается, корректируется иутверждается государственной Думой РФ в

трех чтениях:30 дней, 20 дней и 10 дней.

В первом чтении рассматриваются основные характеристики бюджета

(ст. 199 БК РФ)

Во втором чтении рассматриваются: перечень главных администраторов

бюджета; главных администраторов источников финансирования

дефицита бюджета; распределение межбюджетных трансфертов

между субъектами РФ; программа государственных заимствований;

текст закона; (ст. 205 БК РФ)

В третьем чтении утверждается ведомственная структура расходов

бюджета.

Проект выносится на голосование в целом.

65.

Принятый закон о ФБ РФ в течение 5 днейпередается на рассмотрение в Совет Федерации.

Совет Федерации рассматривает ФЗ о ФБ в течение

14 дней и одобряет его, либо передает в

согласительную комиссию ( 10 дней).

После одобрения в течение 5 дней Закон

направляется президенту РФ для подписания и

обнародования.

66.

2 этап. Исполнение бюджетов (Раздел 8 БК РФ).Исполнение бюджета обеспечивается органами гос.

Власти и местного самоуправления.

Организация исполнения бюджетов возлагается на

соответствующий финансовый

орган.

Исполнение бюджета организуется на основе

сводной бюджетной росписи и кассового плана.

(ст. 217)

Кассовое исполнение бюджетов возлагается:

- На ЦБ

- На Государственное Казначейство

- На коммерческие банки, уполномоченные

органами власти всех уровней.

67.

3 этап. Составление, внешняя проверка, рассмотрение и утверждениебюджетной отчетности (Раздел 8.1. БК РФ)

-Бюджетная отчетность Российской Федерации, субъектов Российской

Федерации, муниципальных образований составляется соответственно

Федеральным казначейством, финансовыми органами субъектов

Российской Федерации, финансовыми органами муниципальных

образований на основании сводной бюджетной отчетности

соответствующих главных администраторов бюджетных средств.

-Внешняя проверка годового отчета об исполнении федерального

бюджета осуществляется Счетной палатой Российской Федерации.

-Годовой отчет об исполнении бюджета представляется на рассмотрение

законодательному органу власти или представительному органу

местного самоуправления.

-Законом (решением) об исполнении бюджета утверждается отчет об

исполнении бюджета за отчетный финансовый год с указанием общего

объема доходов, расходов и дефицита (профицита) бюджета.

68.

Бюджетная система - это совокупность бюджетов государства,административно-территориальных образований,

самостоятельных в бюджетном отношении государственных

учреждений и фондов, основанная на экономических отношениях,

государственном устройстве и правовых нормах.

Бюджетные системы включают в себя несколько уровней.

69. Бюджетная система унитарного государства (Великобритания)

Государственный бюджетТекущий бюджет

Капитальный бюджет

(бюджет текущих доходов и

(Инвестиционный бюджет)

Расходов)

__________________________________________________________

Местные бюджеты (бюджеты округов)

(65 графств, объединяющих 444 округа)

70. Бюджетная система федеративного государства (Германия)

Центральный бюджет__________________________________________________________

Бюджеты земель (16)

__________________________________________________________

Бюджеты общин

Специальные внебюджетные фонды (социального страхования и

социального обеспечения)

71. Бюджетная система РФ

Консолидированный бюджет РФ-----------------------------------------------------------------------------Федеральный бюджет РФ Федеральные внебюджетные

фонды (ПФР, ФОМС, ФСС)

------------------------------------------------------------------------------Консолидированные бюджеты субъектов РФ (86)

------------------------------------------------------------------------------Бюджеты субъектов РФ (86) Региональные

внебюджетные фонды

Региональные целевые

бюджетные фонды

--------------------------------------------------------------------------------Бюджеты муниципальных

Местные целевые бюджетные фонды

образований: районов (районные, поселковые, сельские)

и городов (городские, бюджеты внутригородских районов и поселковые бюджеты)

72. Финансовые отношения между бюджетами различных уровней в РФ

Доходы бюджетов различных уровней формируются за счет:Закрепленных доходов – это доходы полностью поступающие в

соответствующие бюджеты

Регулирующих доходов – средства, передаваемые из

вышестоящего бюджета нижестоящему бюджету для покрытия

расходов последнего в виде трансфертов.

73. Состав закрепленных доходов.

• Налоговые доходы• Неналоговые доходы (от использования и продажи имущества,

административные платежи и сборы, штрафы, оказание платных

услуг и компенсация затрат и прочие доходы)

74.

• Бюджет определенного уровня может иметь следующиехарактеристики в зависимости соотношения закрепленных

доходов и установленных расходов:

- Сбалансированным – доходы и расходы бюджета равны

- Профицитным – получаемые доходы превышают

запланированные расходы

- Дефицитным – запланированные расходы превышают

получаемые доходы

75.

Различают понятия:1. Структурного дефицита государственного бюджета

(превышение расходов над доходами при полной занятости

населения и стопроцентной собираемости доходов в виде

налогов);

2. Фактический дефицит бюджета – разница между доходами и

расходами фактически исполненного бюджета;

3. Циклический дефицит – разница между фактическим и

структурным дефицитом бюджета;

4. Первичный дефицит – разница между общим дефицитом

бюджета и суммой государственного долга;

5. Вторичный бюджетный дефицит – возникает при наличии и

необходимости обслуживания государственного долга

76.

Классификация бюджетного дефицита:1. По характеру возникновения:

1.1. Случайный дефицит – вызванный кассовыми разрывами

поступления и расходования денежных средств из определенного

бюджета;

1.2. Действительный дефицит – невосполняемое отставание

поступления доходов в бюджет от расходования средств из

определенного бюджета;

77.

2. По продолжительности:2.1. Хронический дефицит бюджета – повторяющийся постоянно в

течение продолжительного времени и вызванный устойчивыми

негативными явлениями в экономике;

2.2. Временный дефицит бюджета – возникает в результате

случайных колебаний доходов и расходов.

78.

3. По уровню бюджета в бюджетной системе страны:3.1. Дефицит федерального бюджета;

3.2. Дефицит регионального бюджета;

3.3. Дефицит местного бюджета.

79.

Состав регулирующих доходов.• Дотации – средства, выделяемые из вышестоящего бюджета для

покрытия дефицита нижестоящего бюджета или финансовые

ресурсы, выделяемые нижестоящему бюджету для выравнивания

фактического уровня бюджетной обеспеченности в отдельных

регионах;

• Субвенции – целевое выделение средств для реализации

конкретной социально-значимой программы из центрального

(федерального) бюджета региональным бюджетам.

• Субсидии – частичное возмещение нижестоящим бюджетам

расходов социального характера из вышестоящих бджетов.

80. Особенности управления государственными финансами в странах с экономикой, ориентированной на экспорт природных ресурсов.

Предприятия, занятые в добывающих отраслях, в процессе своейдеятельности получают природную ренту.

Природная (природно-ресурсная) рента - часть прибыли, обусловленная

использованием природного ресурса в процессе производства.

Природная рента — часть дохода от использования природных ресурсов,

изымаемая в экспортно-сырьевых странах, когда добывающие отрасли

получают высокие доходы, с тем, чтобы покрыть бюджетные разрывы в

неблагоприятные годы, когда происходит снижение конъюнктуры на

мировых рынках.

81. Инструменты изъятия природной ренты.

Необходимость выполнения функции изъятия природной ренты требуетсоздания специального налогового режима для добывающих отраслей. В

большинстве стран используется несколько механизмов изъятия, так как

использование только одного вида налога или платежа не обеспечивает

оптимального изъятия сверхприбыли:

1. Налог на прибыль

2. налоги на доход (роялти) или добычу, акцизы;

3. бонусы и плата за пользование месторождением (ренталс).

82.

Налоги на прибыль связаны с прогрессивным налогообложениемприбыли нефтедобывающих компаний. Повышенным налогом

может облагаться вся прибыль или же только «сверхприбыль» от

производства нефти и нефтепродуктов (в этом случае часто говорят

о «налогах на дополнительный доход»). При этом уровень

налогообложения прибыли весьма значителен: ставки обычного

налога на прибыль колеблются от 0 до почти 70%, ставки налога на

прибыль нефтяных компаний, как правило, от 50 до 80% (в

большинстве стран ОПЕК).

83.

Налоги на доход (роялти) или добычу, акцизы зависят от выручкиили объемов реализации.

Налогом облагается факт производства, а не факт получения

прибыли. Как следствие, роялти является одним из наиболее

распространенных инструментов изъятия ренты в мире.

В середине 80-х годов прошлого века максимальная ставка роялти

в различных странах составляла в среднем 12,2%, а с учетом

различий в объемах добычи –17,2%.

84.

Бонусы представляют собой платежи за получение и реализациюправа на использование природных ресурсов. Простейший пример

бонуса — плата за лицензию на разработку месторождения.

Регулярные платежи за пользование месторождением (ренталс),

индивидуально устанавливаемые при выдаче лицензии, так же как

и бонусы, не зависят от фактической прибыльности

месторождения или объемов добычи и могут представлять собой

оценку ожидаемой прибыльности месторождения.

85. Специальные инструменты изъятия природной ренты:

• индикаторы, применяемые для корректировки налоговых ставок корректировка налоговых ставок в зависимости от: характеристикиместорождения: размещение (например, шельф/материк); уровень

истощения месторождения; сложность добычи и т.п.;

- уровень цен; объем добычи; уровень издержек.

• регулирование себестоимости и возмещения затрат законодательное определение видов расходов, подлежащих

включению в себестоимость,

• соглашения о разделе продукции - в качестве платы за пользование

месторождениями государству передается часть добытых полезных

ископаемых.

86.

Страны, экономика которых сориентирована на экспорт природныхресурсов, сталкиваются с проблемами, которые получили

название «Голландская болезнь», симптомами которой являются:

- Возникновение диспропорций в национальной экономике

вследствие бурного развития экспорта;

- Укрепление реального курса национальной валюты вследствие

дополнительного притока иностранной валюты в страну;

- Снижение выпуска и конкурентоспособности отечественной

продукции неэнергетического сектора экономики;

- Разбалансированность внутреннего рынка товаров и услуг;

- Рост инфляции и еще большее укрепление реального курса

национальной валюты.

87.

Создание стабилизационного фонда – одна из основныхгосударственных стратегий борьбы с «голландской болезнью».

Как правило, стабилизационные фонды создаются в странах

"сырьевой экономики" с целью накопления средств для

"перевооружения экономики" или просто "на черный день" для

снижения рисков, связанных с неблагоприятной

внешнеэкономической конъюнктурой.

88.

В мире выделяются три типа стабилизационных фондов:• стабилизационные фонды, выполняющие роль "заначек на

черный день" - это характерно для экономик государств, которые

полностью зависят от цен на продаваемые ими сырьевые

ресурсы ( Государственный нефтяной фонд Норвегии)

• фонды будущих поколений - они формируются родителями на

будущие расходы своих детей (Кувейт – Резервный фонд будущих

поколений)

• фонды "справедливости" - предназначаются для справедливого

распределения поступающих доходов между гражданами (СШАСтабилизационный фонд Аляски)

89.

В РФ Стабилизационный фонд был впервые учрежден в 2004 г., т.к.государственный бюджет 2003 года был исполнен с профицитом.

Цель формирования стабилизационного фонда заключалась в

сглаживании колебаний доходов, формируемых за счет

природной ренты.

Фонд аккумулировал поступления средств вывозной таможенной

пошлины на нефть и налога на добычу полезных ископаемых

(нефть) при цене на нефть сорта Юралс, превышающей базовую

цену.

90. Цена отсечения в СФ РФ.

• В 2004г. Базовая цена на нефть заложена в размере 20долл./барр. Нефти марки «Юралс»

• С 01.01.2006г. цена отсечения установлена в размере 27

долл./барр.

( конкретная цена определялась по результатам торгов на

роттердамском и средиземноморском мировых рынках сырья)

91. Источники формирования СФ

• Трансферты из Государственного бюджета• Размещение в иностранные финансовые активы как с

фиксированным доходом, так и в акции, согласно следующей

валютной структуре:

Доллар США – 45% (+/- 5%)

ЕВРО

- 45% (+/- 5%)

Фунты Стерлингов – 10% (+/- 2%)

(Приказ Минфина РФ от 22.05.2006г. № 157)

92. Правила инвестирования средств Фонда.

1. Страны, в чьи долговые обязательства могут быть размещенысредства фонда: Австрия, Бельгия, Финляндия, Франция,

Германия, Греция, Ирландия, Италия, Люксембург,

Нидерланды, Португалия, Испания, Великобритания и США.

Обязательства могут быть номинированы в долларах США, ЕВРО

и английских фунтах стерлингов.

93.

2. Долговые обязательства, страны эмитентыкоторых имеют рейтинг долгосрочной

кредитоспособности не ниже уровня «ААА» по

классификации рейтинговых агентств Fitch-Ratings,

Standart & Poor’s , либо не ниже уровня «Ааа» по

классификации рейтингового агенства Moody’s

Investors Service

94.

3. Долговые обязательства- с фиксированным сроком погашения;

- без права досрочного выкупа;

- с фиксированным номиналом и ставкой

купонного дохода;

- с объемом выпуска, находящимся в обращении,

не менее 1 млрд. USD (ЕВРО) номинированных в

этих валютах, и не менее 0,5 млрд. фунтов

стерлингов, номинированных в фунтах стерлингов.

- Не предназначенные для частного (непубличного

размещения)

- Срок погашения на день их приобретения мин. –

0,25 года макс. 3 года.

95.

Начиная с 2008 года введена концепция«нефтегазового баланса бюджета», что

предусматривает деление доходов бюджета на

нефтегазовые и ненефтегазовые.

Стабилизационный фонд с 01.02.2008г. Прекратил

свое существование и рассматривается как

нефтегазовые доходы ФБ. Они имеют следующую

структуру:

- Нефтегазовый трансферт

-Резервный фонд

- Фонд национального благосостояния.

96. Нефтегазовый трансферт

Источник финансирования дефицита ФБВ БК РФ вводится режим определения величины нефтегазового трансферта в размере 3,7%

от ВВП на каждый финансовый год и на плановый период

( с 2011 года)

• В настоящее время определяется ФЗ о ФБ в абсолютном размере ( и в % к ВВП) Объем

нефтегазового трансферта установлен в процентах от прогнозируемого на соответствующий

год объема валового внутреннего продукта:

• - в 2008 году - 6,1 %;

• - в 2009 году - 5,5 %;

• - в 2010 году - 4,5 %;

NB! В настоящее время применение режима нефтегазового трансферта, установленного в БК

РФ, приостановлено отдельным Постановлением Правительства РФ.

97.

• Резервный фонд Нормативная величина Резервного фонда составляет 7% отВВП

Источники формирования:

1. Нефтегазовые доходы

• Доходы от управления средствами РФ.

По решению Министерства Финансов РФ средства вкладываются :

- от 50 до 100% в надежные облигации иностранных государств;

- до 30% в государственные агентства и национальные банки;

- до 15% в международные финансовые организации;

- до 30% на обычные банковские депозитные счета.

• Средства РФ могут использоваться для досрочного погашения государственного

внешнего долга РФ и для покрытия дефицита федерального бюджета.

98.

Фонд национального благосостояния создается с

целью:

- софинансирования добровольных пенсионных

накоплений граждан РФ

-

Обеспечения сбалансированности Пенсионного

фонда РФ.

Источники формирования:

1. Нефтегазовые доходы ФБ

2. Доходы от управления средствами ФНБ

99. Внебюджетные фонды

Внебюджетные фонды – совокупность финансовых ресурсов,имеющих строго целевое назначение и находящихся в

распоряжении федеральных, региональных или местных органов

самоуправления.

100.

Критерии классификации внебюджетных фондов:1. По срокам действия:

1.1. постоянные

1.2. временные

2. По принадлежности:

2.1. государственные

2.2. местные

2.3. межгосударственные

3. По направлениям использования:

3.1. социальные

3.2.кредитные

3.3.экономические (отраслевые, межотраслевые и территориальные)

3.4. научные

3.5. инвестиционные и др.

4. По функциональному признаку:

4.1. Общегосударственные

4.2. Целевые

101.

В России с 1992 года начала формироватьсясистема внебюджетных фондов. В нее входило

около 20 различных фондов социального и

экономического назначения.

Тенденция – сокращение числа внебюджетных

фондов по причине недостаточного контроля за

поступлением и использованием денежных

ресурсов в самостоятельные фонды.

102. Состав бюджетов государственных внебюджетных фондов РФ

В состав входят:1. бюджеты государственных внебюджетных фондов РФ

1.1. Бюджет Пенсионного фонда РФ

1.2. Бюджет Фонд социального страхования РФ

1.3. Бюджет Федерального фонда обязательного медицинского страхования

2. бюджеты территориальных государственных внебюджетных фондов РФ

2.1. Бюджеты территориальных фондов обязательного медицинского

страхования

103.

Порядок составления, представления и утверждения бюджетовгосударственных внебюджетных фондов аналогичен порядку,

предусмотренному для ФБ РФ. (ст. 145 БК РФ)

104.

Главными источниками формированиягосударственных внебюджетных фондов являются:

Специальные целевые налоги и сборы

средства из бюджета

Отчисления от прибыли предприятий

Прибыль от коммерческой деятельности,

осуществляемой фондом, как юридическим лицом;

Займы, полученные фондом

105. ГОСУДАРСТВЕННЫЙ КРЕДИТ

Государственный кредит – это система экономических отношений,в которых государство выступает заемщиком, кредитором и/или

гарантом по обязательствам третьих лиц.

106. Функции государственного кредита

• Фискальная функция – посредством государственного кредитаосуществляется формирование централизованных фондов

государства.

Государственный кредит приобретает форму государственного

займа (внутреннего и внешнего).

107.

• Регулирующая функция – изменение стоимостипривлечения (размещения) денежных средств в

виде государственного кредита с целью

регулирования состояния производства, занятости,

конъюнктуры финансового и денежного рынков.

108.

Регулирование производства и занятости проявляется:• Кредитование и гарантирование экспортных поставок

отечественных товаропроизводителей;

• Протекционистская политика по отношению к малому и

среднему бизнесу;

• Инновационное кредитование;

• Кредитование социально значимых производств;

• Предоставление «связанных» кредитов иностранным

государствам и зарубежным фирмам (С условием закупки

на эти кредиты отечественных товаров);

• Предоставление кредитов субъектам РФ на

финансирование кассовых разрывов;

• Предоставление коммерческих кредитов не

государственным юридическим лицам.

109.

Выполнение государственным кредитом фискальной функциипредполагает формирование внешнего и внутреннего долга

правительства и региональных органов власти:

• кредиты правительств иностранных государств, банков и фирм,

международных финансовых организаций, предоставленные в

иностранной валюте;

• государственные займы, осуществляемые путем выпуска ценных

бумаг

110.

ВНЕШНИЙ ДОЛГВ настоящее время внешний долг принято классифицировать по срочности и типу

кредитора.

По срочности:

Краткосрочный (до 1 года)

Среднесрочный ( до 5 лет)

Долгосрочный (до 30 лет)

По признаку кредитора:

-официальным кредиторам Запада, входящим в Парижский клуб (17 развитых в

промышленном отношении стран), а также другим официальным кредиторам

(Южная Корея, ОАЭ, Кувейт, Турция, Саудовская Аравия), не являющимся членами

Парижского клуба;

-международным валютно-кредитным и финансовым организациям;

-частным коммерческим банкам (членам Лондонского клуба кредиторов);

-фирмам-экспортерам (обязательства России, застрахованные или гарантированные

государственными финансовыми институтами стран- кредиторов).

111.

Кредиты правительств иностранных государств, банков и фирм,международных финансовых организаций, предоставленные в

иностранной валюте, подразделяются на несвязанные

(финансовые), целевые иностранные кредиты.

Несвязанный (финансовый) иностранный кредит - форма

финансирования на возвратной, возмездной основе без

определения целей их расходования.

Целевой иностранный кредит - форма финансирования

проектов путем оплаты товаров и услуг в соответствии с целями

этих проектов ( в том числе и связанные кредиты).

112.

Рынок международных облигаций в настоящее время один изкрупнейших секторов мирового финансового рынка.

В настоящее время для эмитентов наибольший интерес

представляет рынок еврооблигаций (1960г)

Еврооблигации - это облигации государств и компаний,

номинированные в евровалютах и предназначенные для

размещения среди инвесторов, являющихся резидентами

различных стран, но оперирующих на еврорынке.

Как правило, еврооблигации - это среднесрочные, или

долгосрочные ценные бумаги. В структуре выпущенных и

обращающихся в настоящее время еврооблигаций подавляющая

часть приходится на долгосрочные облигации - около 80% рынка.

113.

Условием получения внешних займов является наличие у страныдолгосрочного кредитного рейтинга.

Основными рейтинговыми агенствами, чей результат является

общепризнанным для кредиторов, являются

MOODY´S Investors Servis

STANDART & POOR´S

THE FITCH - RATINGS

114. Факторы привлечения иностранных инвестиций

• Политическая стабильность;• Налоговое законодательство;

• Таможенная политика;

• Развитость финансового рынка;

• Прозрачность и доступность информации о реципиентах

(эмитентах);

• Законодательная и фактическая защита инвестируемого капитала;

• Долгосрочный кредитный рейтинг реципиента (заемщика).

115.

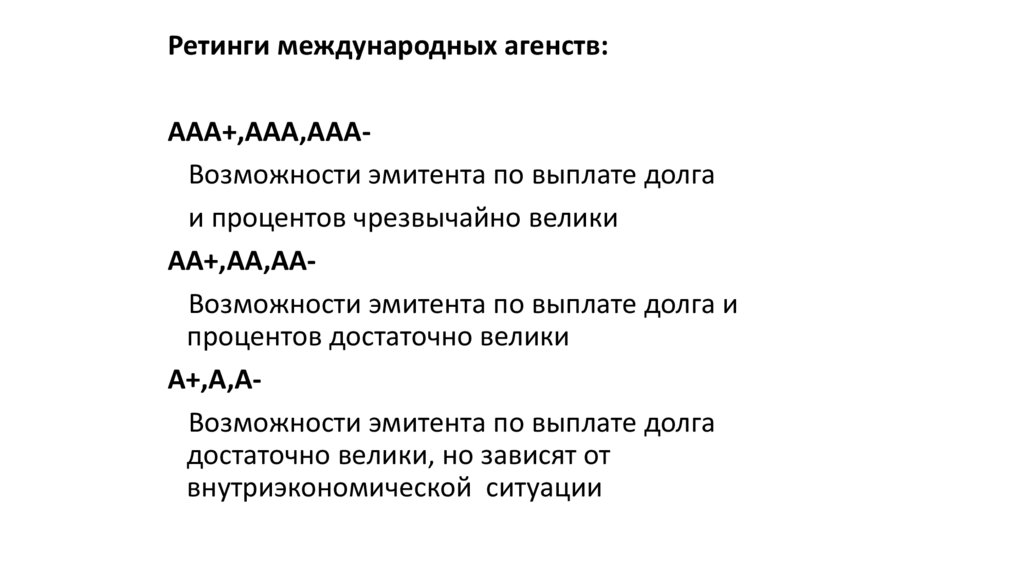

Ретинги международных агенств:ААА+,ААА,АААВозможности эмитента по выплате долга

и процентов чрезвычайно велики

АА+,АА,ААВозможности эмитента по выплате долга и

процентов достаточно велики

А+,А,АВозможности эмитента по выплате долга

достаточно велики, но зависят от

внутриэкономической ситуации

116.

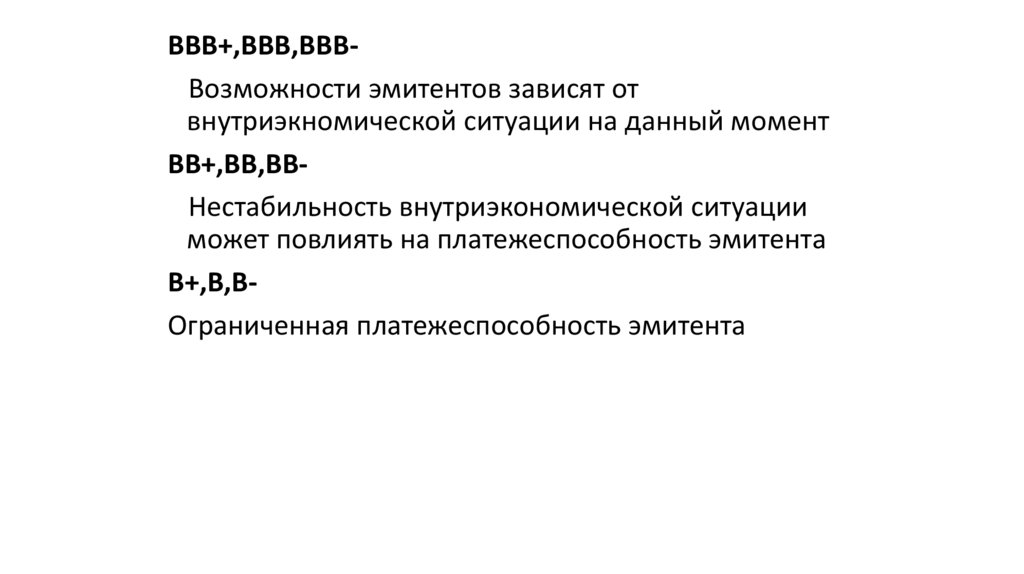

ВВВ+,ВВВ,ВВВВозможности эмитентов зависят отвнутриэкномической ситуации на данный момент

ВВ+,ВВ,ВВНестабильность внутриэкономической ситуации

может повлиять на платежеспособность эмитента

В+,В,ВОграниченная платежеспособность эмитента

117.

ССС+,ССС,СССНекоторая защита интересов инвесторовприсутствует, но риски и нестабильность высоки.

СС+,СС,ССПлатежеспособность эмитента сильно зависит от

внутриэкономической ситуации

С+,С,СПлатежеспособность эмитента полностью зависит

от внутриэкономической ситуации

D Долги просрочены

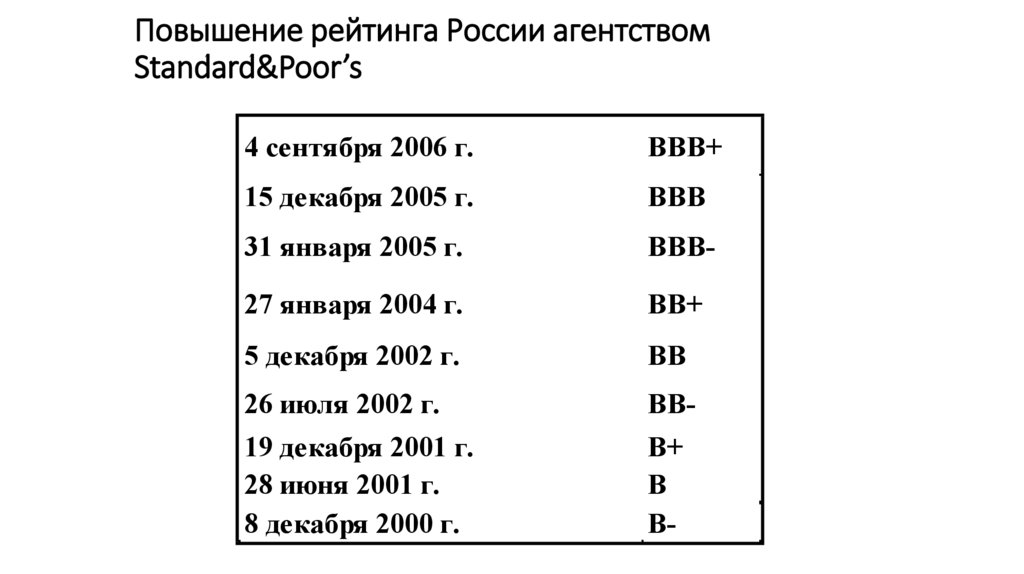

118. Повышение рейтинга России агентством Standard&Poor’s

Повышение рейтинга России агентствомStandard&Poor’s

4 сентября 2006 г.

ВВВ+

15 декабря 2005 г.

ВВВ

31 января 2005 г.

ВВВ-

27 января 2004 г.

ВВ+

5 декабря 2002 г.

ВВ

26 июля 2002 г.

19 декабря 2001 г.

28 июня 2001 г.

8 декабря 2000 г.

ВВВ+

В

В-

119.

ВНУТРЕННИЙ ДОЛГпредставлен государственными ценными бумагами (в

основном облигациями). Основной критерий оценки

внутреннего долга – показатель бюджетной

эффективности

Показатель бюджетной эффективности – это отношение

чистого перечисления в бюджет к приросту

облигационного долга.

Прирост облигационного долга определяется как

разница между объемом размещения и объемом

погашения ГЦБ

Чистое перечисление в бюджет определяется как

разница между выручкой от размещения и затратами

(объем погашения + обслуживание облигационного

долга)

120.

Долги региональных органов власти представленывнутренними займами:

Облигационными займами

Кредитными соглашениями и договорами

Государственными гарантиями

Бюджетными ссудами

Бюджетными кредитами

Прочими долговыми обязательствами

121.

ОБЯЗАТЕЛЬНОЕ ГОСУДАРСТВЕННОЕ СТРАХОВАНИЕ –мера социальной защиты отдельных категорий

государственных служащих РФ путем страхования:

- жизни;

- Здоровья

- Имущества.

122.

Государственные учреждения являются страхователямижизни и здоровья следующих лиц:

-военнослужащих;

-Граждан, призванных на военные сборы;

-Лиц рядового и начальствующего состава органов

внутренних дел РФ;

-Сотрудников учреждений и органов уголовноисполнительной системы;

-Сотрудников федеральных органов налоговой полиции;

-Работников Государственной противопожарной службы

123. Финансы государственных и муниципальных унитарных предприятий

Финансовые особенности ГУП и МУП – обусловлены отсутствиемправа собственности на закрепленное за ними имущество.

Унитарному предприятию имущество принадлежит на праве

хозяйственного ведения или оперативного управления.

124. Характеристика денежного потока ГУП, МУП

СредстваГосударственных

Или

Местных органов

власти

Налоги

Основные средства, переменные и накладные

расходы

Кредиторы

Наличность

Безнадежные

долги

Счета к получению

(дебиторы)

Продукт или

услуга

125.

Унитарное предприятие,основанное на праве оперативного

управления является федеральным

казенным предприятием

126.

Характеристика денежного потока казенногопредприятия

Средства Федерального

бюджета и

Внебюджетных

фондов

Кредиторы

Наличность

План –заказ и

План развития

предприятия

Счета к

получению

Продукция, работы,

услуги

127. Финансы учреждений, осуществляющих некоммерческую деятельность

1. Предприятия и организации сферы социальных услуг:1.1. Охрана общественного порядка;

1.2. Оборона страны

1.3. Нотариат;

1.4. Адвокатура;

1.5. Зрелищные предприятия;

1.6. Образование;

1.7. Медицинское обслуживание;

1.8. Отдых и охрана здоровья;

1.9. Жилищное обеспечение и т.д.

128. Источники финансирования:

• Бюджетные средства на основе нормативов;• Денежные средства, поступающие на основе договоров и

заказов;

• Выручка от хозяйственных операций (аренда помещений,

оборудования);

• Добровольные взносы и безвозмездно передаваемые

материальные ценности;

• Прочие (в т.ч. Банковские кредиты).

129. Фискальная политика государства

Государство управляет финансовой системой с помощьюфискальной политики или бюджетно-налоговой политики, т.е.

такого манипулирования государственным бюджетом, при

котором достигается сглаживание деловых циклов и рост

экономики страны.

130. Направления бюджетно-налоговой политики

1. Регулирование совокупного спроса2. Регулирование совокупного предложения

131. Бюджетно-налоговая политика ориентированная на спрос

Политика строится на сочетании масштабных государственныхрасходов с высоким уровнем налогов.

(Кейнсианская модель)

Справочно: Джон Мейнард Кейнс (1883 -1946гг) – английский

экономист-теоретик в области финансовой государственной

политики, основанной на государственном регулировании

национальной экономики

Пример: Швеция

132. Характеристики фискальной политики, ориентированной на спрос

По степени участия государства в регулировании экономикиразличают:

• дискреционную, т.е. регулируемую фискальную политику

• Недискреционную (автоматическую) фискальную политику

133. Дискреционная фискальная политика

DISCRECIO (лат.) – действующий по своему усмотрению.Дискреционная фискальная политика рассматривается

кейнсианцами как способ нейтрализации рыночного фиаско

посредством сознательного манипулирования налогами,

государственными расходами и сальдо государственного

бюджета.

134. Три направления дискреционной фискальной политики

• Финансовая экспансия ( Снижение ставок налогов (подоходного);сокращение расходов бюджета, привлечение иностранного

капитала)

• Финансовая рестрикция (повышение ставок налогов, снижение

темпов инфляции)

• Конъюнктурно-нейтральная фискальная политика.

135. Недискреционная фискальная политика

Основана на «встроенных стабилизаторах» или «автопилотах»,которые после отклонения от нормального течения бюджетного

процесса, возвращают систему в устойчивое состояние как бы

автоматически. Они сглаживают амплитуду циклических

колебаний без частого изменения государственной фискальной

политики и вмешательства власти в хозяйственную жизнь страны.

136.

Стабилизаторы:1. Ведущий стабилизатор – налоговая система. Ее гибкость,

реакция на конъюнктуру.

2. Повышение общего уровня цен (перераспределение

доходов между государством и частным сектором,

прежде всего населением)

3. Система государственных трансфертных платежей

(пособия по безработице. Социальные выплаты)

4. Наличие в социальной структуре «праздного класса»,

который компенсирует своим дополнительным спросом

нехватку средств у наемных работников и

предпринимателей.

5. Государственные программы помощи фермерам

(госзакуп излишков с.х. продукции по бросовым ценам и

продажа ее же по более высоким)

6. Ожидания домохозяйств инфляционных скачков.

137. Бюджетно-налоговая политика ориентированная на предложение

Строится на «замораживании» инвестиционных и социальныхпрограмм государства, привлечении иностранных капиталов и

рабочей силы.

Это требует уменьшения налоговой нагрузки на экономику.

(Неоклассическая модель: Ирвинг Фишер, Альфред Маршалл, А.

Пигу и др. представители кембриджской школы)

Пример: США

138.

Тезис: более низкие ставки налогов не обязательноведут к снижению суммы налоговых поступлений в

бюджет. (А. Смит, Л. Эрхард).

Способ решения проблемы убивающего инвестиции

налогообложения был предложен А. Лаффером.

139. Кривая Лаффера

R30-40%

T

140.

ТЕМА 4. ФИНАНСОВЫЙ РЫНОК141. Определение финансового рынка

Рынок, где объектом покупки – продажи выступают различныефинансовые инструменты и финансовые услуги.

Понятие «финансовый рынок» является собирательным,

обобщенным, состоящим из отдельных сегментов.

142. Функции финансового рынка

1.Мобилизация временно свободного капитала из многообразных

источников;

2.

Распределение аккумулированного свободного капитала между

многочисленными конечными потребителями;

Использование капитала в инвестиционной сфере;

Обеспечение квалифицированного посредничества между продавцом и

покупателем финансовых инструментов;

Формирование условий для минимизации финансового и коммерческого

риска,

3.

4.

5.

143.

Различают рынок денег и рынок капитала.На рынке денег период обращения финансовых

инструментов не превышает 1 год.

На рынке капитала период обращения

финансовых инструментов превышает 1 год.

144. Методологические основы изучения финансового рынка

1. Принцип совершенного рынка2. Гипотеза эффективности рынка

3. Асимметрия информации и арбитраж

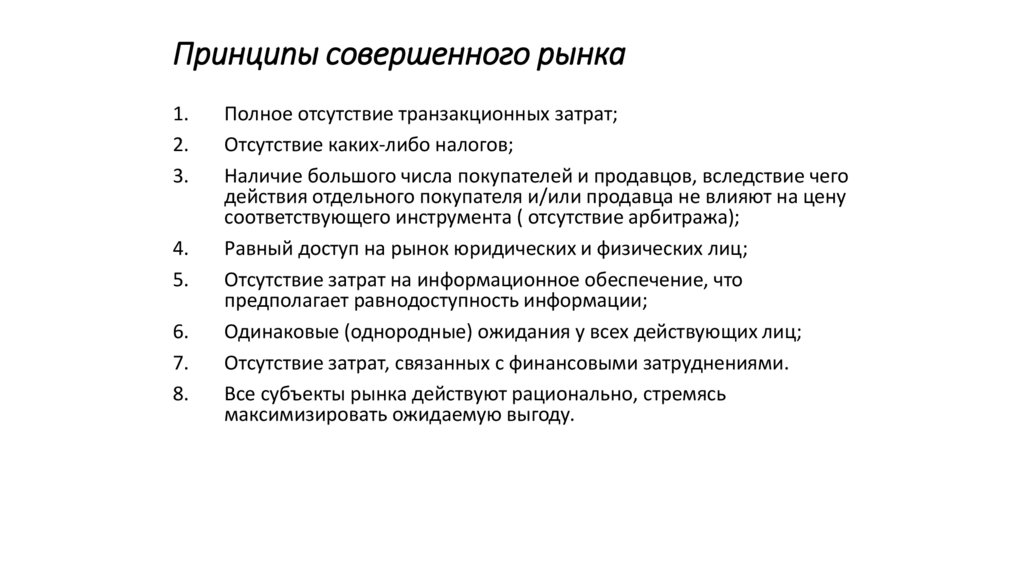

145. Принципы совершенного рынка

1.2.

3.

4.

5.

6.

7.

8.

Полное отсутствие транзакционных затрат;

Отсутствие каких-либо налогов;

Наличие большого числа покупателей и продавцов, вследствие чего

действия отдельного покупателя и/или продавца не влияют на цену

соответствующего инструмента ( отсутствие арбитража);

Равный доступ на рынок юридических и физических лиц;

Отсутствие затрат на информационное обеспечение, что

предполагает равнодоступность информации;

Одинаковые (однородные) ожидания у всех действующих лиц;

Отсутствие затрат, связанных с финансовыми затруднениями.

Все субъекты рынка действуют рационально, стремясь

максимизировать ожидаемую выгоду.

146. Гипотеза эффективности рынка (Efficient Markets Hypothesis, EMH)

Эффективность рынка определяется отражением в ценефинансовых инструментов всей известной информации. Цены

изменяются лишь при поступлении новой информации.

Формы эффективности:

• Слабая

• Умеренная

• Сильная

147.

Чем выше эффективность рынка, тем точнееопределяется стоимость финансовых

инструментов, торгующихся на рынке.

Финансовый рынок позволяет инвестору оценить

еще неизвестный рынку инструмент.

При несовершенстве и недостаточной

эффективности финансового рынка возникает

возможность арбитража

148. Арбитраж

• Арбитражная операция - операция, имеющаяцелью извлечение доходов путем перепродажи

финансовых инструментов по более выгодным

ценам на том же рынке, но в каком-то будущем

периоде, или на других рынках. Размер

максимальной прибыли в результате арбитражных

сделок изменяется в зависимости от связанного с

ними риска.

149. Сегменты финансового рынка

• Кредитный рынок• Рынок ценных бумаг

• Валютный рынок

• Страховой рынок

• Рынок золота

150.

финансовый рынокКредитный

рынок

Фондовый

рынок

Страховой

рынок

Рынок текущих

валютных

операций

Валютный

рынок

Рынок валютных

операций, связанных с движением

капитала

Рынок обязательного

страхования

Рынок акций

Рынок краткосрочных

кредитных

инструментов

Рынок добровольного

страхования

Рынок облигаций

Рынок долгосрочных

кредитных

инструментов

Рынок

конверсионных

валютных

операций

Рынок деривативов

Рынок

Межбанковских кредитов

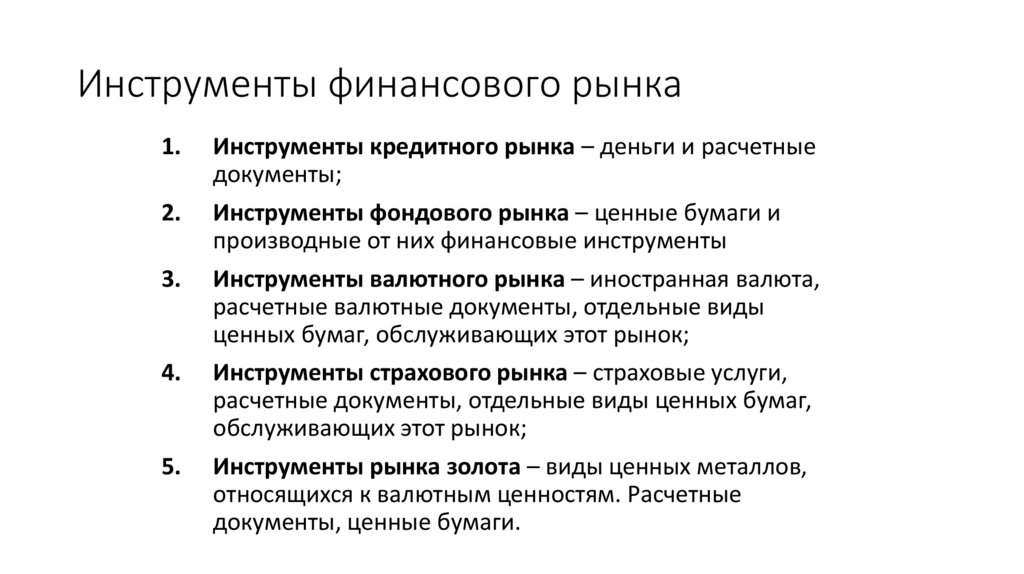

151. Инструменты финансового рынка

1.2.

3.

4.

5.

Инструменты кредитного рынка – деньги и расчетные

документы;

Инструменты фондового рынка – ценные бумаги и

производные от них финансовые инструменты

Инструменты валютного рынка – иностранная валюта,

расчетные валютные документы, отдельные виды

ценных бумаг, обслуживающих этот рынок;

Инструменты страхового рынка – страховые услуги,

расчетные документы, отдельные виды ценных бумаг,

обслуживающих этот рынок;

Инструменты рынка золота – виды ценных металлов,

относящихся к валютным ценностям. Расчетные

документы, ценные бумаги.

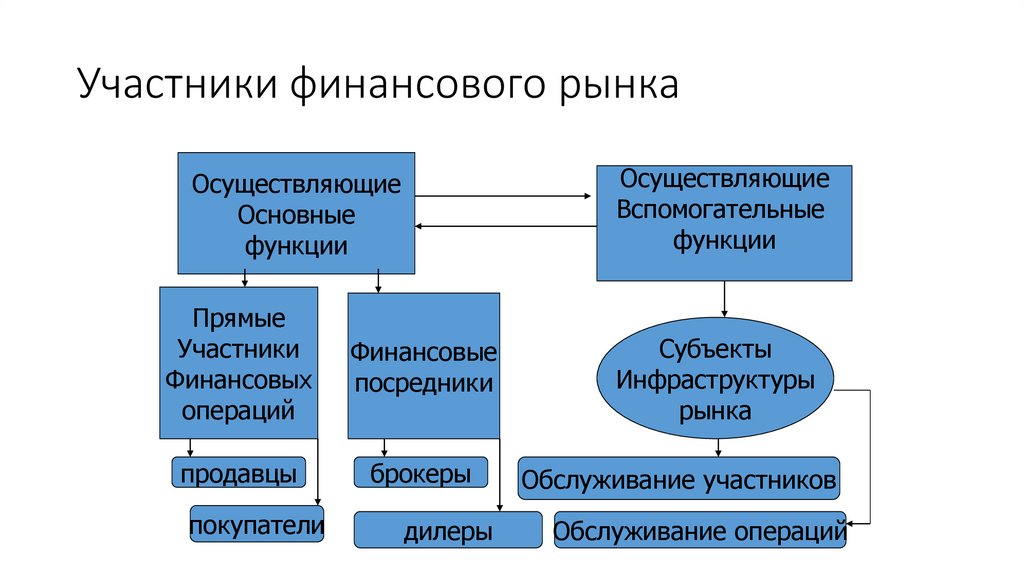

152. Участники финансового рынка

ОсуществляющиеВспомогательные

функции

Осуществляющие

Основные

функции

Прямые

Участники

Финансовых

операций

Финансовые

посредники

продавцы

брокеры

покупатели

дилеры

Субъекты

Инфраструктуры

рынка

Обслуживание участников

Обслуживание операций

153.

ПРОДАВЦЫ И ПОКУПАТЕЛИ.Портфельный инвестор – владелец ценных бумаг

различных корпораций, приобретенных с целью

прибыльного размещения капитала.

Арбитражер – лицо извлекающее прибыль за счет

одновременной купли-продажи одной и той же бумаги на

разных рынках, если на них наблюдаются разные цены.

Спекулянт – лицо, стремящееся получить прибыль за счет

разницы в курсовой стоимости ценных бумаг, которая

может возникнуть во времени

154. Финансовые посредники

́Брокер – профессиональный лицензированныйучастник финансового рынка, осуществляющий

операции по поручению клиента и за его счет (или

за свой счет) на основании договора.

Дилер - профессиональный лицензированный

участник финансового рынка, осуществляющий

операции от своего имени и за свой счет

155. Субъекты инфраструктуры финансового рынка

Фондовая ВалютнаяБиржа

биржа

Депозитарии

ценных бумаг

Расчетно-клиринговые

центры

Институциональные инвесторы

Профессиональныеинвесторы

участники

Институциональные

Внебиржевого рынка

Регистраторы

ценных бумаг

Информационноконсультационные

центры

156.

Фондовая биржа – институт, созданный дляорганизации торговли ценными бумагами.

Валютная биржа - институт, созданный для

организации торговли валютными ценностями

Различают:

1. Биржи публично-правового характера

Биржи являются государственными

предприятиями. Государственные органы

назначают работников бирж и контролируют их

деятельность.

2. Биржи частного характера - акционерные

общества.

157.

Фондовые биржи возникли в 16-17 вв.,одновременно с появлением акционерных

обществ.

Первой считается фондовая биржа в Антверпене,

организованная в 1531 г.

Старейшей фондовой биржей в мире,

действующей и в настоящее время является

Амстердамская фондовая биржа (1611 г.)

В России первой биржей, где осуществлялись

операции с ценными бумагами, являлась СанктПетербургская биржа, 1809г.). До этого времени ( с

1769г.) российские государственные ценные

бумаги размещались на Амстердамской фондовой

бирже.

158. Перечень фондовых и валютных бирж России

Основной оборот приходится на:• ЗАО ММВБ (Московская межбанковская валютная биржа)

• ОАО Фондовая биржа РТС (Российская Торговая Система)

• ЗАО СПВБ (Санкт-Петербургская валютная биржа)

159. ММВБ (1992 г.)

Входит в 20 ведущих фондовых бирж мира.В группу ММВБ входят:

• Головная организация – ЗАО ММВБ

• Фондовая биржа ММВБ

• Национальный депозитарный центр

• Расчетная палата ММВБ

• Национальная товарная биржа

• Национальный клиринговый центр

• Национальный депозитарный центр

160.

Депозитарий – профессиональныйучастник РЦБ, предоставляющий услуги по

хранению сертификатов ценных бумаг и/или

учету и переходу прав на ценные бумаги с

использованием «счетов ДЕПО»

161.

Регистраторы – организации,осуществляющие по договору с эмитентом

деятельность по ведению и хранению

реестра именных ценных бумаг.

162.

Клиринговые организации – элементинфраструктуры, осуществляющий -сбор,

проверку, корректировку информации по

сделкам с финансовыми инструментами.

- Определение и зачет взаимных требований

инвесторов по поставкам и расчетам за

ценные бумаги.

- Подготовка бухгалтерских документов.

163.

Профессиональные участники – коллективныеинвесторы:

- Кредитные организации

- Паевые инвестиционные фонды (ПИФы) и

Акционерные инвестиционные фонды (АФИфы);

- Негосударственные пенсионные фонды;

- Управляющие компании;

- Жилищные накопительные кооперативы;

- Организации, осуществляющие деятельность,

связанную с формированием и инвестированием

средств пенсионных накоплений и накоплений для

жилищного обеспечения военнослужащих.

Финансы

Финансы