Похожие презентации:

Отчет общерыночная ситуация и план работ

1. Отчет общерыночная ситуация и план работ

ОТЧЕТ коммерческого отделаОтчет

общерыночная ситуация и

план работ

Пажанковский

Константин

Владимирович

Коммерческий директор:

июль 2014года

2.

ОТЧЕТ коммерческого отделаСОДЕРЖАНИЕ:

1. Обзор рынка ДСП и ЛДСП

2. Анализ и прогноз продаж

3. Анализ мероприятий по увеличению

доходности продаж

3. 1.1. Общерыночные тенденции 1.2. Прогноз емкости рынка ЛДСП и ДСП 1.3. Общерыночное производство (ввод новых мощностей)

ОТЧЕТ коммерческого отдела1.ОБЗОР РЫНКА ДСП и ЛДСП

1.1. Общерыночные тенденции

1.2. Прогноз емкости рынка ЛДСП и ДСП

1.3. Общерыночное производство

(ввод новых мощностей)

4.

ОТЧЕТ коммерческого отдела1.1. Общерыночные тенденции:

Продолжительная стагнация рынка, связанная со снижением динамики потребления;

Ввод новых производственных мощностей;

Уменьшение конечной цены продукта (по оценкам экспертов цены реализации в СФО ДВФО

уменьшаться на 15% и общерыночная цена ДСП снизится до 4900руб.м3(средняя с/с +5%, новой

линии ДСП);

Импортозамещение, как природный ответ на ужесточение конкуренции (дополнительный

освободившийся объем – до 2 000 000 м3 в год);

Начало процесса вытеснения с рынка старых не рентабельных предприятий (ПЛПК (100 тыс. м3),

ЖФК (200 тыс. м3), ПФК (150 тыс.м3), УИДЗ (150 тыс.м3), ВДК (100 тыс. м3) и т.д.)

дополнительный объем замещения – 850 000 м3 в год.

Появление новых мер в сфере продаж у конкурентов (дополнительные скидки, программы для

диллеров).

5.

ОТЧЕТ коммерческого отделаОбзор ситуации у конкурентов:

Конкурент

Кроношпан

Ува-древ

Югра-плит

Кроностар

Мероприятия в сфере продаж

Причины

предоставление дополнительной скидки

5% на июнь-июль месяц 2014г.

С 2014 года (дата не установлена)

основной дилер будет работать только с

Кроношпан и еще одним заводом

(скорее всего Кроностар)

увеличение с 2014 г выпуска плиты (в связи с

покупкой и запуском ЭЗДСП) привело к

перенасыщению складов.

запуск в 2016 -2017 году нового завода по

производству ДСП в Уфе (объем выпуска до

1 000 000 м3 в год.)

захват новых территорий рынка

до конца 2014 года будет введен в эксплуатацию

дополнительный цех по производству ДСП

увеличение произойдет с 200 000 до 500 000 м3

плит в год

склады компании заполнены готовой

продукцией, в ближайшее планируется

остановка завода

увеличение выпуска продукции на 100%, в итоге

среднегодовой выпуск продукции составляет

265 000 м3 в год

предоставление дополнительной скидки

дилерам 5% в случае увеличения

заявленного потребления не менее чем

на 30%

Остановка линии по выпуску плит ДСП с

9/06 по 21/06

в связи с невозможностью увеличения

реализации продукции

6.

ОТЧЕТ коммерческого отдела1.2. Прогноз емкости рынка ДСП и ЛДСП

Окончание преобразований рынка планируется на конец 2017 начало 2018 гг, после чего рынок начнет

отыгрывать свои позиции.

Прогноз динамики спроса и предложения рынка ДСП и ЛДСП

12000

11000

10000

9000

8000

7000

6000

5000

2012

2013

2014

2015

2016

2017

2018

Производство+Импорт

2019

2020

2021

2022

2023

2024

Потребление+Экспорт

Данная прогнозная модель учитывает:

увеличение общего спроса и рост потребления ДСП и ЛДСП на уровне не ниже 4% в год,

постепенное и полное импортозамещение к 2018 году,

ввод новых производственных мощностей (см. следующий слайд),

вытеснение с рынка старых не рентабельных предприятий.

2025

7.

ОТЧЕТ коммерческого отдела1.3. Общерыночное производство ДСП и ЛДСП

Динамика производства с учетом ввода новых мощностей

10000

9500

9000

Запуск Кроношпан

Белорусь 250т.м3

Свеза 500 т.м3

8500

8000

Кроношпан УФА

1000 т.м3

7500

7000

Томлесдрев новая

линия 300 т. м3

6500

6000

выход на проектную мощность

Ивацевич Древ 300 т.м3

5500

5000

2012

2013

2014

2015

выход на проектную мощность

Югра плит

250

т.м3

Покупка Электрогорск мебель

Кроношпаном

100

т.м3

Запуск новой линии Ува Древ

200

т.м3

выход на проектную мощность

Югра плит

100

т.м3

2016

2017

2018

2019

Объем производства

2020

2021

2022

2023

2024

Объем импорта

За счет ввода данных проектов к 2018 году общерыночное

предложение плиты увеличится на 3000 тыс.м3,

За пять лет объем производства в России вырастит на 50%.

2025

8.

ОТЧЕТ коммерческого отдела2.АНАЛИЗ И ПРОГНОЗ ПРОДАЖ

2.1. Анализ конкурентных преимуществ

ОАО«УИДЗ»

2.2. Перспективные регионы продаж ЛДСП

2.3. Структура продаж ДСП и ЛДСП по регионам

2.4. Сезонность продаж ДСП и ЛДСП

2.5. Структура продаж по клиентам

2.6. Плановые показатели продаж на 2014 год

2.7. Прогноз продаж ДСП на август

2.8. Прогноз продаж ЛДСП на август

9.

ОТЧЕТ коммерческого отдела2.1. Анализ конкурентных преимуществ ОАО УИДЗ

Показатели

Качество

Плюсы

Минусы

Соблюдение ГОСТа в

независимости от затрачиваемых

ресурсов.

В настоящие время стандарты качества падают, и особокачественная плита является не принципиальным

плюсом в продаже. Многие производители даже готовы

работать с плитой менее плотной в связи с

требованиями оборудования.

Количество

декоров

Отсутствие новых современных тенденций в линейке

декоров – дает медленное развитие нам и нашим

клиентам.

Виды тиснений

Основные игроки рынка имеют как минимум 3

основных и 2 дополнительных вида теснения для

удовлетворения всех потребностей рынка

Месторасположени

я

Приближенность к основным

рынкам сбыта дает компании

возможность выживания.

Формат выпускаемой плиты не дает возможности

расширения групп клиентов. В итоге мы остаемся на

усеченной группе клиентов и теряем рынок

мелкооптовых производителей

Формат

Сырье

Стоимость древесного сырья

(Средняя стоимость баланса

конкурентных предприятий

более 800 руб.м3)

Стоимость смолы на нашем предприятие выше обще

рыночной на 1200 руб./тонна

10.

ОТЧЕТ коммерческого отдела2.2. Перспективные регионы продаж ЛДСП

Перспективные регионы продаж определены в соответствии со следующим расчетом.

1.

Были определены цены Кроностара в каждом регионе с учетом расходов на доставку продукции

(в таблице цены без НДС).

Объем

рынка м3

Цена на

заводе руб.

за 1 м2

Цена

транспортных

расходов руб.

на 1 м2

Позитивный

прогноз

Негативный

прогноз

ДВФО

3000

136

52

188

180

Иркутская область

3000

136

47

183

175

Красноярский край

4000

136

36

172

165

Новосибирская

область

2000

136

30

166

159

Омская область

2000

136

25

161

154

Регион

Цена в регионе руб. за 1м2

11.

ОТЧЕТ коммерческого отдела2. Далее исходя из проходных цен по каждому региону и транспортных расходов на доставку

продукции из Усть-Илимска в эти регионы, определена конкурентоспособная цена для ОАО «УИДЗ».

Данная цена позволит заводу работать на данных регионах и освоить потенциальный объем продаж.

(в таблице цены без НДС)

Регион

Потенциальный

объем продаж

м3

Позитивный

прогноз

Негативный

прогноз

Цена

транспортных

расходов руб.

на 1 м2

Цена в регионе руб. за 1м2

Цена на заводе руб. за 1

м2

Позитивный

прогноз

Негативны

й прогноз

ДВФО

2000

188

180

29

151

159

Иркутская

область

2000

183

175

19

156

164

Красноярский

край

2500

172

165

14

151

158

Новосибирская

область

1000

166

159

19

140

147

Омская

область

1000

161

154

23

131

138

Итого

8500

Предполагается добрать объем продаж ЛДСП до 10 000 м3 в месяц дополнительными регионами

(Бурятия, Кемеровская и т.д.)

12.

ОТЧЕТ коммерческого отделаКарта перспективных регионов продаж ЛДСП

13.

ОТЧЕТ коммерческого отдела2.3. Структура продаж ДСП и ЛДСП по регионам

Иркутская область

2 717

744

Январь

2 096

1 967

1 253

1 073

Февраль

Март

2 000

1 090

1 123

885

654

698

809

1 000

Апрель

Май

Июнь

План 2014

Реализация ДСП, м3

Реализация ЛДСП, м3

Новосибирская область

28

54

2

1 025

677

Январь

Февраль

28

-

782

803

Март

Апрель

Реализация ДСП, м3

1 000

28

1 309

941

500

Май

Июнь

План 2014

Реализация ЛДСП, м3

14.

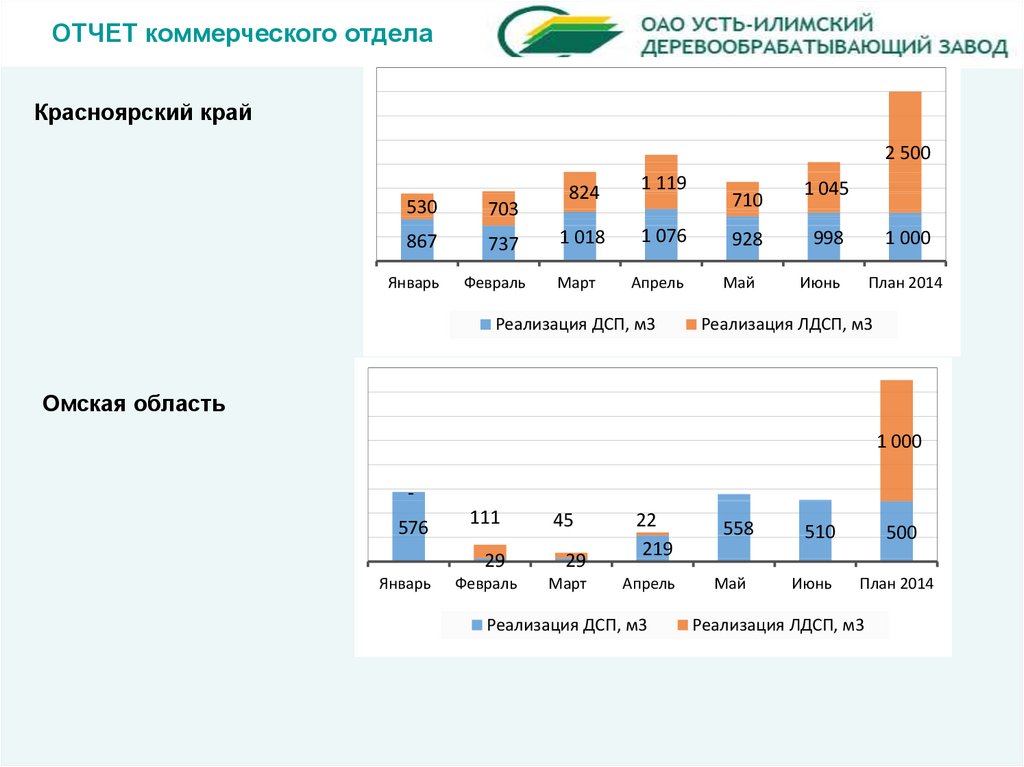

ОТЧЕТ коммерческого отделаКрасноярский край

2 500

530

703

867

737

Январь

Февраль

824

1 119

1 018

1 076

Март

Апрель

Реализация ДСП, м3

710

928

Май

1 045

1 000

998

Июнь

План 2014

Реализация ЛДСП, м3

Омская область

1 000

576

111

29

Январь

Февраль

45

29

Март

22

219

Апрель

Реализация ДСП, м3

558

Май

510

Июнь

500

План 2014

Реализация ЛДСП, м3

15.

ОТЧЕТ коммерческого отделаДальневосточный

Федеральный округ

2 000

269

458

388

1 030

1 214

Январь

Февраль

45

527

22

448

Март

Апрель

Реализация ДСП, м3

759

Май

101

1 000

472

Июнь

План 2014

Реализация ЛДСП, м3

16.

ОТЧЕТ коммерческого отдела2.4. Сезонность продаж ЛДСП и ДСП

Как видно из графика сезонные спады продаж ЛДСП и ДСП не полностью совпадают,

поэтому данный аспект позволит нам более мягко переживать сезонность продукции.

Сезонная динамика продаж ДСП и ЛДСП

График сезонности ЛДПС/ДСП

1600

1400

1200

1000

800

600

400

200

0

ДСП

ЛДСП

Продажи ДСП предлагается не сокращать полностью, а оставить на уровне 2000-4000 м3

в месяц.

17. Динамика продаж январь-июль 2012-2014

14000Отгрузки январь - июль 2012-2014

12000

10000

8000

6000

4000

2000

0

январь

февраль

март

апрель

2012

2013

май

июнь

июль

2014

Накопительным итогом январь-июль 2012-2014

2014

2013

2012

0

10000

20000

30000

40000

50000

60000

70000

80000

18.

ОТЧЕТ коммерческого отдела2.5. Структура продаж по клиентам

Текущая структура клиентов характеризуется высокой долей перепродавцов, что не

благоприятно влияет на планирование продаж.

Классификация клиентов план -факт 2014

Фактическая и плановая классификация клиентов

55,00%

42,75%

22,90%

28,00%

Диллеры

34,35%

17,00%

Перепродавцы

Факт 2014 январь-июнь

Производители

План 2014 Июль-декабрь

Предлагается изменить клиентскую структуру в пользу производителей, объемы

потребления которых более точно прогнозируются и дилеров, которых завод может

контролировать.

19.

ОТЧЕТ коммерческого отдела2.6. Плановые показатели продаж ЛДСП и ДСП

На основании выше проведенного анализа можно запланировать следующие показатели

по продажам ДСП и ЛДСП.

Плановый объем продаж по продукции, м3

Плановые показатели продаж ЛДСП/ДСП Июль-Декабрь 2014

10 000

7 100

7 100

7 100

4 900

4 900

4 900

8 900

6 900

5 100

3 100

2 000

Июль

Август

Сентябрь

Дсп

Октябрь

Ноябрь

ЛДСП

Декабрь

Достижение данных показателей возможно за счет внедрения выше описанных

предложений.

20.

ОТЧЕТ коммерческого отдела2.7. Прогноз продаж ДСП на август

Объем заказов ДСП на август

7289 м3

500 м3

972 м3

2423 м3

Красноярский край, ДВФО и Иркутская область

основные три региона, которые обеспечат 80%

реализации ДСП.

Остальные 20% придутся на Челябинскую и

Омскую области.

1212 м3

2182 м3

Красноярский край

ДВФО

Иркутская область

Челябинская область

Омская область

Наименьшая цена продаж в Челябинской

и Омской областях, связана с высокой долей

транспортных расходов в конечной цене

реализации.

Средняя цена продаж ДСП - 93,80 р.

по регионам:

Регион продаж

Доля в

объеме

продаж

Средняя

цена

Красноярский край

33%

94,00 р.

ДВФО

30%

97,00 р.

Иркутская область

17%

103,00 р.

Челябинская область

13%

79,18 р.

Омская область

7%

85,00 р.

21.

ОТЧЕТ коммерческого отдела2.8. Прогноз продаж ЛДСП на август

Объем заказов ЛДСП на август

6127 м3

504 м3

Иркутская область, Красноярский край и

ДВФО основные три региона, которые обеспечат

92% реализации ЛДСП.

Остальные 8% на дополнительные регионы.

2331 м3

1291 м3

2000 м3

Иркутская область

Красноярский край

ДВФО

Остальные области

Наибольшая цена в Иркутской области

связана с лидирующими позициями завода

в данном регионе продаж, доля рынка

более 80%.

Средняя цена продаж ЛДСП – 166,7р.

по регионам:

Регион продаж

Доля в объеме

продаж

Средняя

цена

Иркутская область

38%

181,00 р.

Красноярский край

33%

152,00 р.

ДВФО

21%

165,00 р.

22.

ОТЧЕТ коммерческого отдела3. АНАЛИЗ МЕРОПРИЯТИЙ ПО

УВЕЛИЧЕНИЮ ДОХОДНОСТИ ПРОДАЖ

23.

ОТЧЕТ коммерческого отделаДорожная карта коммерческого отдела

Мероприятие

Цели

Этапы работы

Сроки

проведени

я

1. Уменьшение

цены

транспортных

расходов

Увеличение

средней цены

продаж на

предприятие

- Проведение ежеквартального тендера на

предоставление транспортных услуг.

- Выбор наиболее оптимального логистического

процесса (составление аналитических таблиц

авто/жд. )

- Подбор более выгодного способа доставки для

предприятия.

Ежеквартал

ьно

2. Изменение

способов

упаковки и норм

загрузки

продукции

Увеличение

средней цены

продажи

- Проведение анализа видов упаковки конкурентов.

- Составление новых норм упаковки.

- Выбор способов увеличения норм загрузки в

единицу транспорта.

-Составление новых норм загрузки в единицу

транспорта.

Июнь-Июль

2014г.

3. Выбор

оптимального

качества

выпускаемой

продукции

Уменьшение с/с

готовой

продукции.

- Составление таблицы соотношения качества к

нормам расхода основного сырья (основываясь на

практических исследованиях)

-Выбор наиболее выгодного соотношения качества к

нормам расхода основного сырья.

Июнь-июль

2014г.

24.

ОТЧЕТ коммерческого отделаДорожная карта коммерческого отдела

продолжение таблицы

Мероприятие

Цели

Этапы работы

Сроки

проведени

я

4. Расширения

географии

продаж

Увеличение

объема продаж

плиты ЛДСП

- Развитие рынка ДВФО.

- Развитие рынка Иркутской, Омской,

Новосибирской, Красноярской области.

ИюньДекабрь

2014 г.

5.Структурирован

ие продаж

Увеличение

объема

продаваемой

плиты ЛДСП,

менее острое

переживание

сезонности.

- Анализ имеющихся рынков продаж по структуре

клиентов

- Выбор наиболее эффективных представителей в

регионе.

- Заключение договоров с дилерами на условии

обязательных объемов и средневзвешенных цен.

-Открытие собственных представительств в городах

при отсутствии эффективных дилеров.

Июнь –

Декабрь

2014

6. Переход на

новый формат

выпуска

продукции

Увеличение

объема продаж

- Анализ конкурентных предприятий по структуре

декоров, ценовой политике декоров, видам

тиснений.

- Составление новой ценовой политики с учетом цен

на декоры и тиснение

- Составление новой коллекции декоров и тиснений

-Проведение презентации новой коллекции

Июнь –

Декабрь

2014 г

25.

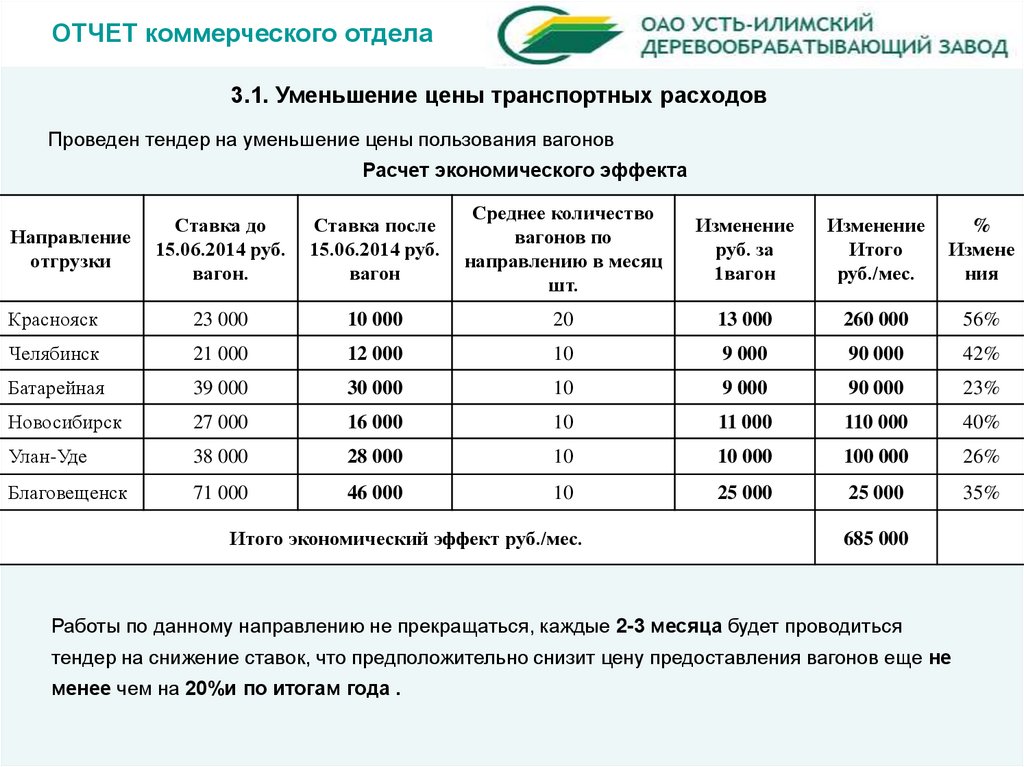

ОТЧЕТ коммерческого отдела3.1. Уменьшение цены транспортных расходов

Проведен тендер на уменьшение цены пользования вагонов

Расчет экономического эффекта

Ставка до

15.06.2014 руб.

вагон.

Ставка после

15.06.2014 руб.

вагон

Среднее количество

вагонов по

направлению в месяц

шт.

Изменение

руб. за

1вагон

Изменение

Итого

руб./мес.

%

Измене

ния

Краснояск

23 000

10 000

20

13 000

260 000

56%

Челябинск

21 000

12 000

10

9 000

90 000

42%

Батарейная

39 000

30 000

10

9 000

90 000

23%

Новосибирск

27 000

16 000

10

11 000

110 000

40%

Улан-Уде

38 000

28 000

10

10 000

100 000

26%

Благовещенск

71 000

46 000

10

25 000

25 000

35%

Направление

отгрузки

Итого экономический эффект руб./мес.

685 000

Работы по данному направлению не прекращаться, каждые 2-3 месяца будет проводиться

тендер на снижение ставок, что предположительно снизит цену предоставления вагонов еще не

менее чем на 20%и по итогам года .

26.

ОТЧЕТ коммерческого отдела3.2. Изменение способов упаковки и норм загрузки продукции

Изменена система упаковки ЛДСП. Вместо верхнего листа прокладки ДСП брака, использован лист

гофра картона.

Расчет экономического эффекта

Вид

Упаковки

Количество

пакетов ЛДСП

Расход материала на

упаковку всех пакетов м2

Стоимость 1м2

упаковки руб.

Итого расходы

на упаковку руб.

ДСП

2100

9 469

95

899 555

Картон

2100

18639

11

205 036

Итого экономический эффект руб./мес.

694 519

Так же при уменьшение массы пакета увеличено количество листов в 1 пакете, что привело к

следующим показателям:

Норма загрузки в

вагон м2

(упаковка в ДСП)

Норма загрузки в

вагон м2 (упаковка

в Картон)

Объем

отгрузок м2

в месяц

Средняя

стоимость

отгрузки руб.

Доход с

1м2 руб.

Итого

экономический

эффект руб./мес.

5 599

5 769

312 500

120 000

0,63

196 875

27.

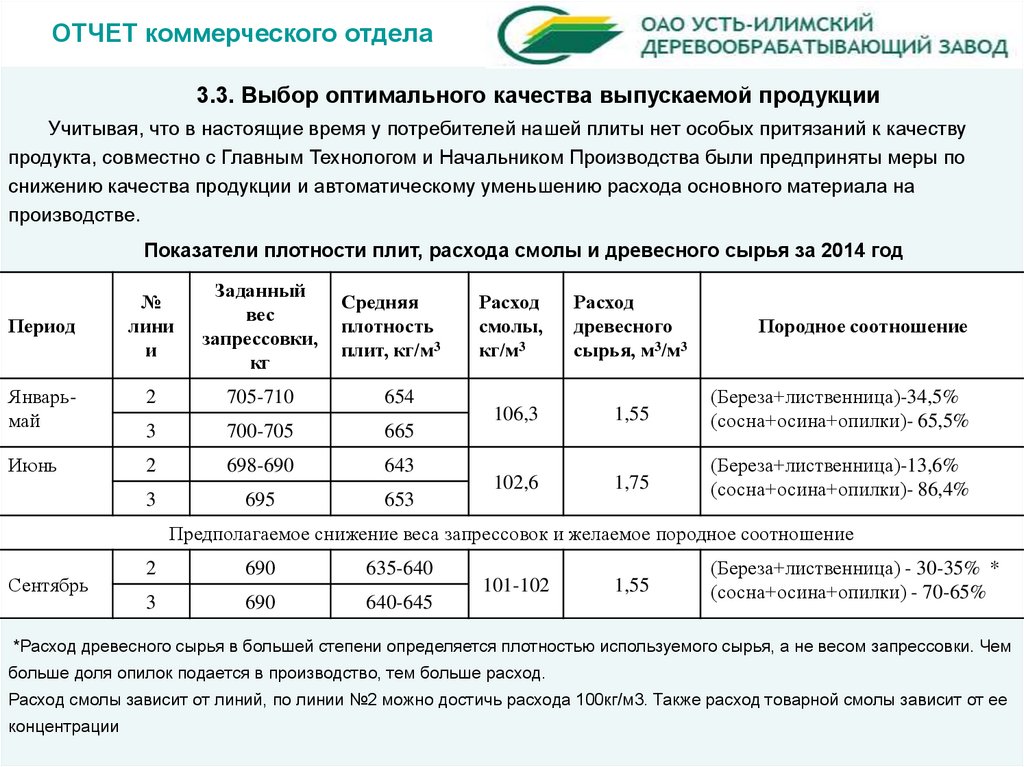

ОТЧЕТ коммерческого отдела3.3. Выбор оптимального качества выпускаемой продукции

Учитывая, что в настоящие время у потребителей нашей плиты нет особых притязаний к качеству

продукта, совместно с Главным Технологом и Начальником Производства были предприняты меры по

снижению качества продукции и автоматическому уменьшению расхода основного материала на

производстве.

Показатели плотности плит, расхода смолы и древесного сырья за 2014 год

Период

№

лини

и

Заданный

вес

запрессовки,

кг

Январьмай

2

705-710

654

3

700-705

665

Июнь

2

698-690

643

3

695

653

Средняя

плотность

плит, кг/м3

Расход

смолы,

кг/м3

Расход

древесного

сырья, м3/м3

106,3

1,55

(Береза+лиственница)-34,5%

(сосна+осина+опилки)- 65,5%

102,6

1,75

(Береза+лиственница)-13,6%

(сосна+осина+опилки)- 86,4%

Породное соотношение

Предполагаемое снижение веса запрессовок и желаемое породное соотношение

Сентябрь

2

690

635-640

3

690

640-645

101-102

1,55

(Береза+лиственница) - 30-35% *

(сосна+осина+опилки) - 70-65%

*Расход древесного сырья в большей степени определяется плотностью используемого сырья, а не весом запрессовки. Чем

больше доля опилок подается в производство, тем больше расход.

Расход смолы зависит от линий, по линии №2 можно достичь расхода 100кг/м3. Также расход товарной смолы зависит от ее

концентрации

28.

ОТЧЕТ коммерческого отделаРасчет экономического эффекта при выборе оптимального качества продукции

Норма

расхода

Объем расхода исходя из макс

загрузки (14 000) м3 в месяц тонн

Средняя

цена Смолы

Объем

потребления руб.

Январь-Май

106,3

1488,2

20 000

29 764 000

Июнь

102,6

1436,4

20 000

28 728 000

101

1414,00

20 000

28 280 000

Итого экономический эффект в соотношение январь / июнь, в

месяц

3,6%

1 036 000

Итого плановый экономический эффект в соотношение январь /

сентябрь, в месяц

5,4%

1 484 000

Период

Сентябрь

Итого общий среднемесячный экономический эффект КО составил

2 612 394 руб. мес.

29.

ОТЧЕТ коммерческого отделаСпасибо за внимание!

Маркетинг

Маркетинг