Похожие презентации:

Страхование. История страхования

1. Страхование

к.э.н., доц.Ведмедь Ирина Юрьевна

2. История страхования

До 1914 г. было создано большое количество успешноработающих специализированных страховых

акционерных обществ:

Первое (1827 г.)

Второе (1835 г.) Российские общества страхования

от огня;

«Саламандра» (1846 г.);

«Жизнь» (1835 г.);

Российское общество морского, речного, сухопутного

страхования» (1844 г.);

Санкт-Петербургская страховая компания

«Надежда» (1847 г.)

«Россия» (1881 г.)

3. История страхования

Через год после Октябрьскойреволюции Декретом СНК РСФСР от 28

ноября 1918 г. «Об организации

страхового дела в Российской

республике» страхование было

объявлено монополией государства.

4. История страхования

В 1921 г. были созданы Главноеуправление государственного

страхования (Госстрах) при

Наркомфине РСФСР

В 1947 г. Из Госстраха выделился

Ингосстрах

5. История страхования

Начало демонополизации страхованияв СССР было положено Законом СССР

«О кооперации», принятым Верховным

Советом СССР 26 мая 1988 г.

Закон РФ «О страховании» № 4015-1 от

27 ноября 1992 г.

Закон РФ «Об организации страхового

дела»

6. История страхования

Постановлением Правительства РФ №353 от 19 апреля 1992 г. было

утверждено Положение о Федеральной

службе России по надзору за страховой

деятельностью

ЦБ

7. Определение

Страхование представляет собойсистему отношений по защите

имущественных интересов физических

и юридических лиц при наступлении

определенных событий - страховых

случаев, за счет денежных фондов,

формируемых из уплачиваемых ими

страховых взносов (страховых премий).

8. Основные понятия

Страховщик — это специализированнаяорганизация, проводящая страхование,

принимающая на себя за определенную

плату материальные последствия риска

страхователя и возмещающая ущерб

страхователю в случае наступления

страхового случая. В практике

международного страхования его называют

«андеррайтер».

9. Основные понятия

Страхователь — физическое илиюридическое лицо, уплачивающее

страховые взносы и вступающее в

конкретные страховые отношения с

передачей риска страховщику.

10. Основные понятия

1.2.

3.

4.

Страховое свидетельство

(страховой полис) — это документ,

удостоверяющий факт страхования

имущества или личного страхования.

Не является ценной бумагой.

Объект страхования

Страховая сумма

Страховой тариф

Срок страхования

11. Объект страхования

В личном страховании - интересы,связанные с жизнью, здоровьем и

трудоспособностью граждан.

В имущественном страховании –

связанные с владением, пользованием

и распоряжением имуществом.

В страховании ответственности –

связанные с возмещением

страхователем причиненного им вреда

личности или имуществу третьих лиц.

12. Страховая сумма

это сумма денежных средств, на которуюфактически застраховано имущество, жизнь,

здоровье.

В личном страховании - по соглашению

сторон.

В имущественном страховании – не выше

действительной стоимости имущества.

В страховании ответственности – по

соглашению сторон.

13. Страховой тариф

это выраженная в рублях плата со ста рублейстраховой суммы или процентная ставка от

совокупной страховой суммы. Тариф

называется также брутто-ставкой, состоит из:

нетто-ставки, предназначенной для выплат

страхового возмещения,

нагрузки, включающей расходы на ведение

дела, предупредительные мероприятия,

прибыль.

14. Пример

Страховая сумма 100 т.р., страховаястоимость 150 т.р., страховой тариф

10%.

Страховой взнос (страховая премия) =

100 т.р.*10%=10 т.р.

15. Срок страхования

это период времени, в течение которогозастрахованы объекты страхования.

Обязательное страхование является

бессрочным.

По добровольному страхованию срок

строго обусловлен договором.

16. 3 системы страхового обеспечения

1. пропорциональной ответственности;2. первого риска;

3. предельной ответственности.

17. Система пропорциональной ответственности

страховое возмещение зависит отсоотношения между страховой суммой

и стоимостью (оценкой) имущества,

страховое возмещение выплачивается

в такой части (процента) ущерба, какую

часть страховая сумма составляет по

отношению к стоимости (оценке)

имущества,

18. Система пропорциональной ответственности

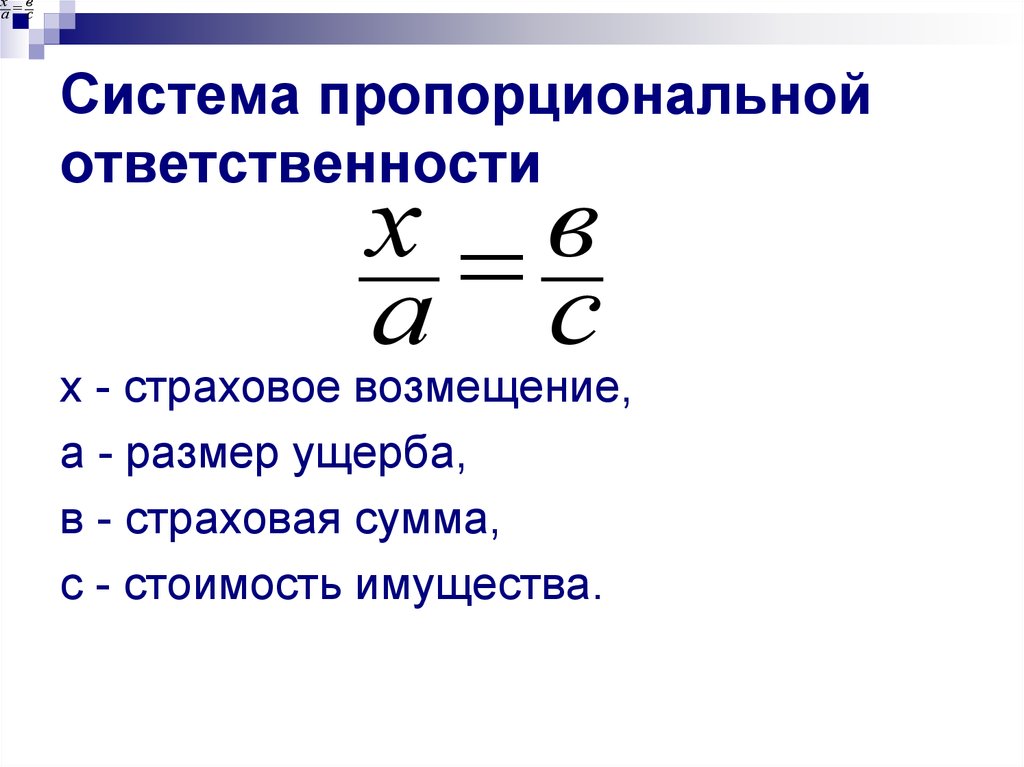

х ва с

Система пропорциональной

ответственности

х в

а с

х - страховое возмещение,

а - размер ущерба,

в - страховая сумма,

с - стоимость имущества.

19. Пример

Страховая сумма 100 т.р., страховаястоимость 150 т.р., страховой тариф

10%, страховой ущерб – 10 т.р.

Страховое возмещение =

10*100/150=6,66 т.р.

20. Система первого риска

основана на полном возмещенииущерба в пределах страховой суммы

(первый риск). Ущерб сверх страховой

суммы (второй риск) не возмещается

21. Пример

Страховая сумма 100 т.р., страховаястоимость 150 т.р., страховой тариф

10%, страховой ущерб – 10 т.р.

Страховое возмещение = 10 т.р.

22. Система предельной ответственности

предусматривает выплату страховоговозмещения только при наличии

ущерба, размер каждого выходит за

установленный предел страхового

обеспечения.

23. Франшиза

предусмотренное условиямистрахования освобождение

страховщика от возмещения убытков,

не превышающих определенный

размер.

Устанавливается в % к страховой

сумме

24. Различают два вида франшиз:

1. Условная (не вычитаемая)2. Безусловная (вычитаемая)

25. Условная франшиза

страховщик освобождается отответственности за ущерб, не

превышающий установленной суммы

франшизы, и должен возместить ущерб

полностью, если его размер больше

суммы франшизы.

26. Пример

Страховая сумма 100 т.р., страховаястоимость 150 т.р., страховой тариф

10%, франшиза 1%

страховой ущерб – 999 р.,

Страховое возмещение = 0 т.р.

страховой ущерб – 10 т. р.,

Страховое возмещение = 10 т.р.

27. Безусловная франшиза

страховщик освобождается отответственности за ущерб в любом

случае

28. Пример

Страховая сумма 100 т.р., страховаястоимость 150 т.р., страховой тариф

10%, франшиза 1%

страховой ущерб – 999 р.,

Страховое возмещение = 0 т.р.

страховой ущерб – 10 т. р.,

Страховое возмещение = 9 т.р.

29. Виды организации страхования

СострахованиеПерестрахование

Самострахование

Двойное страхование

30. Сострахование

это страхование крупных страховыхрисков по одному договору страхования

совместно несколькими страховщиками.

31. Сострахование

Дорогостоящий объектстрахования

СК 1

(20%)

СК 2

(50%)

СК 3

(30%)

32. Перестрахование

это передача страховщиком,заключившим договор страхования

(перестрахователем), по договору части

принятой на себя ответственности,

превышающей допустимый размер

собственного удержания, другому

страховщику-перестраховщику.

33. Перестрахование

Дорогостоящийобъект

страхования

СК 1

(50%)

СК 2

(20%)

СК 3

(30%)

34. Самострахование

создание резервного фонданепосредственно самим

хозяйствующим субъектом.

35. Двойное страхование

страхование у несколькихстраховщиков одного и того же риска от

одних и тех же опасностей, когда общая

страховая сумма превышает страховую

стоимость

36. Двойное страхование

Автомобиль(300 т.р.)

Взнос 30 т.р.

СК 1

Страховая

выплата 300 т.р.

Взнос 30 т.р.

СК 2

Страховая

выплата 300 т.р.

Общая сумма 540

т.р.

37. ГК о страховании

Гл. 48 «Страхование»38. Перечень интересов, страхование которых не допускается

- страхование противоправных интересов- страхование убытков от участия в играх,

лотереях и пари

- страхование расходов в целях

освобождения заложников.

39. Страховщик освобождается от выплаты страхового возмещения в случаях

- ядерного взрыва, радиации илирадиоактивного заражения

- военных действий

- гражданской войны, народных волнений

или забастовок

40. Правило суброгации (ст. 965 ГК)

К страховщику, уплатившему страховоевозмещение, переходит право

требования к лицу, ответственному за

убытки.

41. ГК о страховании

В случае досрочного прекращениядоговора страхования, часть страховой

премии по договору обязательного

страхования страхователю не

возвращается.

42. Размер уставного капитала

Минимальная сумма уставного капитала длястраховых компаний, занимающихся общим

(универсальным) видом страхования (кроме

страхования жизни), с 1 января 2017 года

составляет 200 млн рублей.

Для страховых компаний, предоставляющих

услуги медицинского страхования (в том

числе страхование жизни) — это 240 млн

рублей.

Перестраховочные компании должны иметь

уставной капитал 480 млн руб.

43. Как выбрать страховую компанию

Изучите рейтинги страховых компаний.Они регулярно публикуются в

периодических "Эксперт". «Деньги» и

т.д.

44. Как выбрать страховую компанию

Международные рейтинговые агентства:Standard & Poor's

http://www.standardandpoors.ru/

Fitch Ratings

http://www.fitchratings.ru/

45. Как выбрать страховую компанию

Страховщик имеет право заключатьдоговоры страхования только при

наличии у него государственной

лицензии на осуществление

страховой деятельности.

46. Как выбрать страховую компанию

Убедитесь, что страховая компанияимеет государственную лицензию

установленного образца.

Лицензия выдается Федеральной

службой страхового надзора при

Министерстве финансов РФ.

47. Лицензия содержит следующие реквизиты

наименование (полное и сокращенное)страховщика;

юридический адрес страховой организации;

наименования отраслей страхования;

территория;

номер и дату выдачи лицензии;

срок

48. Как выбрать страховую компанию

«стаж работы». Опыт работы, которыймногие преподносят как свой основной

козырь, может оказаться "дутой"

величиной.

49. Как выбрать страховую компанию

ОБРАТИТЕ ВНИМАНИЕ НА СПЕКТРУСЛУГ КОМПАНИИ, если она

многопрофильная, то это снижает риск

ее банкротства

50. Как выбрать страховую компанию

Посчитайте уровень выплатКв=Выплаты/Взносы

слишком высокое значение выплатного

коэффициента свидетельствует о

возможных финансовых проблемах или

ошибках в расчете тарифов

51. Как выбрать страховую компанию

Узнайте про «автогражданку».для получения лицензии на ОСАГО

необходимо удовлетворять целому

ряду дополнительных требований.

52. Как выбрать страховую компанию

Приручите агента. Хороший агентпредложит оптимальный продукт,

поможет сориентироваться при

наступлении страхового случая

53. Как выбрать страховую компанию

отзывы можно посмотреть нанезависимых интернет-порталах,

например воспользоваться форумами

различного рода страховых

информационных агентств

54. Как выбрать страховую компанию

Требуйте от представителя компаниипредоставить правила страхования для

ознакомления.

Обратите особое внимание на тот раздел

правил, где перечисляются признаки

страхового случая и исключения из

покрытия.

55. Как выбрать страховую компанию

Не поддавайтесь на заманчивыепредложения условий, резко

отличающиеся от средних. Самая

распространенная ошибка - выбор

компании по цене. Слишком низкая

стоимость полиса нередко

свидетельствует о существенных

ограничениях страхования.

56. Где купить полис

страховательстраховщик

Страховой агент

Страховой брокер

57. Страховой брокер

Юридические или физические лица,зарегистрированные в установленном

порядке в качестве предпринимателей,

осуществляющие посредническую

деятельность по страхованию от своего

имени на основании поручений страхователя

либо страховщика.

Страховщики могут осуществлять страховую

деятельность через страховых агентов и

страховых брокеров.

58. ОСАГО

Федеральный закон № 40-ФЗ от 25апреля 2002 г. «Об обязательном

страховании гражданской

ответственности владельцев

транспортных средств»

59. Страховая сумма

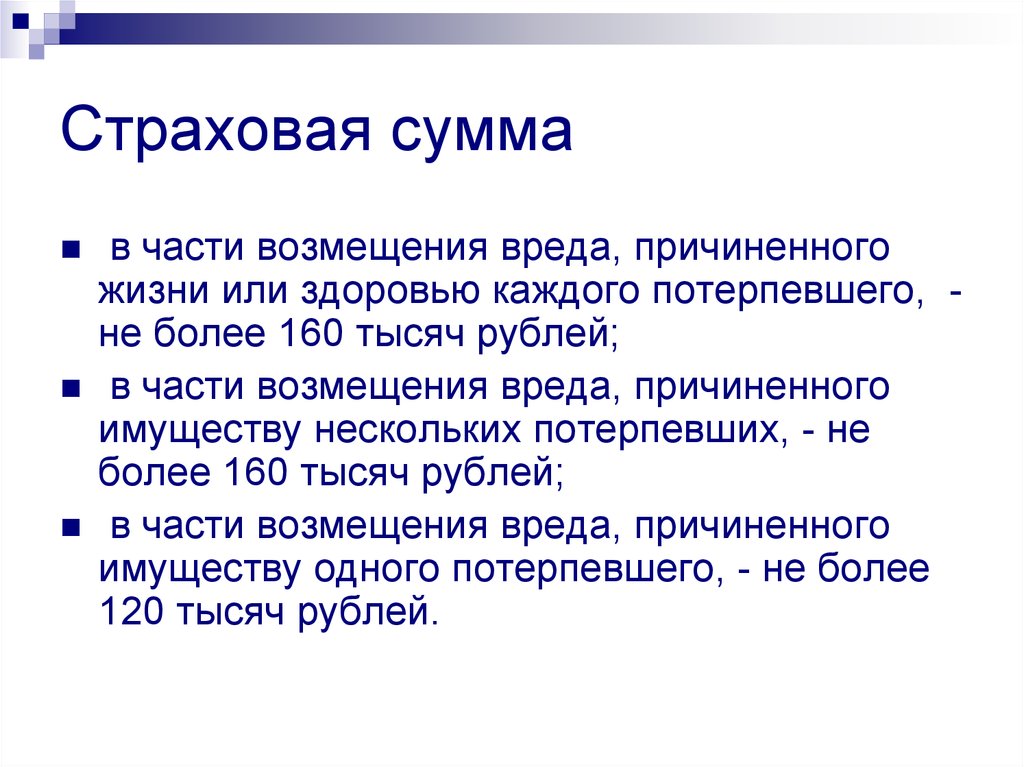

в части возмещения вреда, причиненногожизни или здоровью каждого потерпевшего, не более 160 тысяч рублей;

в части возмещения вреда, причиненного

имуществу нескольких потерпевших, - не

более 160 тысяч рублей;

в части возмещения вреда, причиненного

имуществу одного потерпевшего, - не более

120 тысяч рублей.

60. СТРАХОВЫЕ ТАРИФЫ

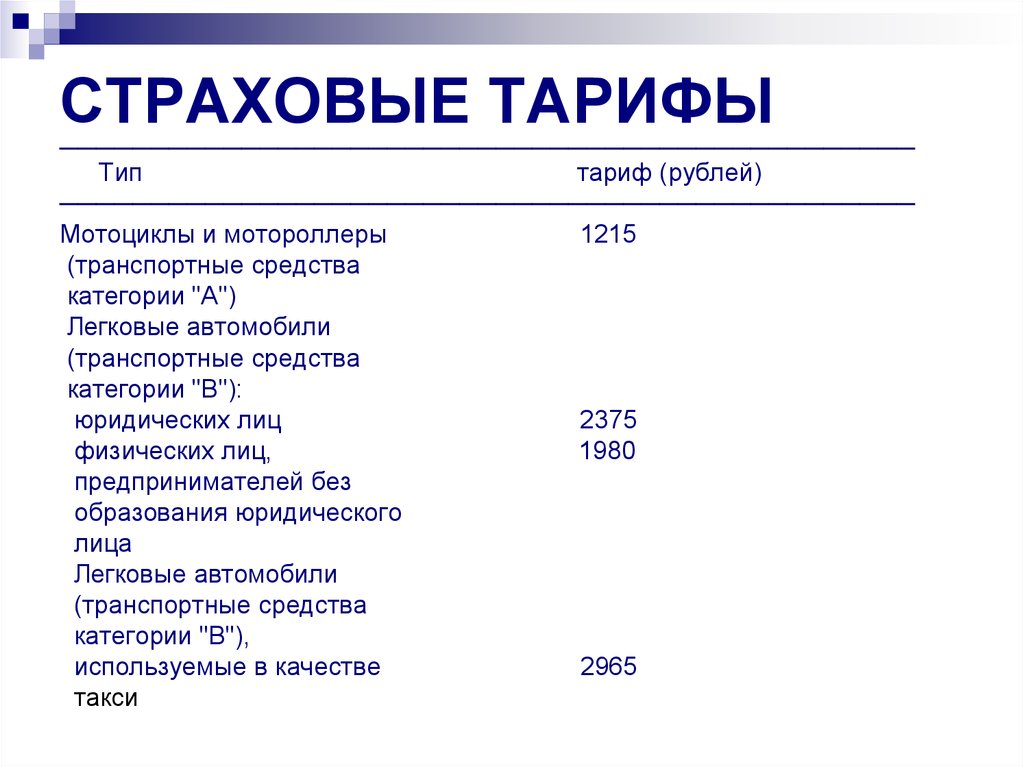

───────────────────────────────────────────────Тип

тариф (рублей)

───────────────────────────────────────────────

Мотоциклы и мотороллеры

1215

(транспортные средства

категории "A")

Легковые автомобили

(транспортные средства

категории "B"):

юридических лиц

2375

физических лиц,

1980

предпринимателей без

образования юридического

лица

Легковые автомобили

(транспортные средства

категории "B"),

используемые в качестве

2965

такси

61. Коэффициент в зависимости от территории преимущественного использования транспортного средства

Территория преимущественного Коэффициент Коэффициентиспользования

──────────────────────────────────────────

Город Москва

2

1,2

Город Санкт-Петербург

1,8

1

Города и населенные пункты

1,7

1

Московской области

Города и населенные пункты

1,6

1

Ленинградской области

Города Астрахань, Барнаул,

1,3

0,8

Брянск, Владивосток,

Волгоград, Воронеж,

Екатеринбург, Иваново,

62. Коэффициент в зависимости от наличия или отсутствия страховых выплат

Класс КоэффициентМ

2,45

0

2,3

1

1,55

2

1,4

3

1

4

0,95

5

0,9

6

0,85

0

0

1

2

3

4

5

6

7

1

М

М

М

1

1

2

3

4

2

М

М

М

М

М

1

1

2

3

М

М

М

М

М

М

М

М

4

М

М

М

М

М

М

М

М

63. Коэффициент в зависимости от наличия сведений о количестве лиц, допущенных к управлению транспортным средством

────────────────────────────────────────────Сведения о количестве лиц, допущенных

Коэффициент

к управлению транспортным средством

───────────────────────────────────────────

Договор обязательного страхования

1

предусматривает ограничение количества лиц,

допущенных к управлению транспортным

средством

Договор обязательного страхования не

1,5

предусматривает ограничения количества лиц,

допущенных к управлению транспортным

средством

────────────────────────────────────────────

64. Коэффициент в зависимости от возраста и стажа водителя

────────────────────────────────────────────Возраст и стаж водителя,

Коэффициент

указанные в страховом полисе

────────────────────────────────────────────

до 22 лет включительно со стажем вождения

1,3

до 2 лет включительно

до 22 лет включительно со стажем вождения

1,2

свыше 2 лет

более 22 лет со стажем вождения до 2 лет

1,15

включительно

более 22 лет со стажем вождения свыше 2 лет

1

──────────────────────────────────────────

65. Коэффициент в зависимости от мощности двигателя легкового автомобиля

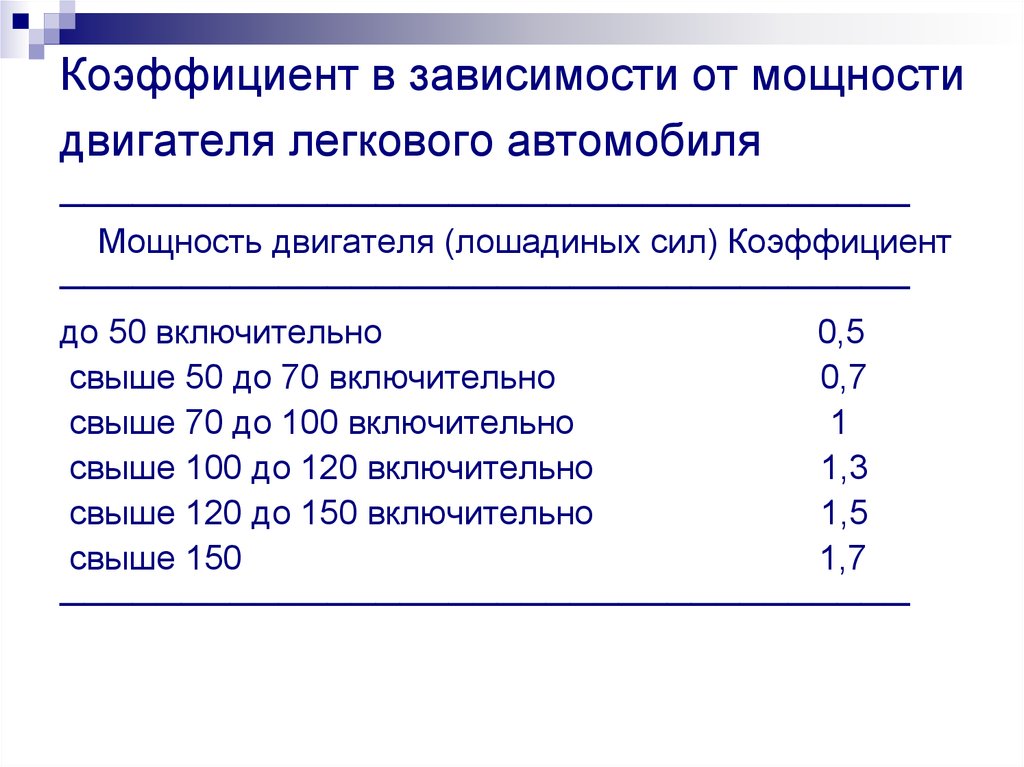

───────────────────────────────────Мощность двигателя (лошадиных сил) Коэффициент

───────────────────────────────────

до 50 включительно

0,5

свыше 50 до 70 включительно

0,7

свыше 70 до 100 включительно

1

свыше 100 до 120 включительно

1,3

свыше 120 до 150 включительно

1,5

свыше 150

1,7

───────────────────────────────────

66. Коэффициент в зависимости от периода использования транспортного средства

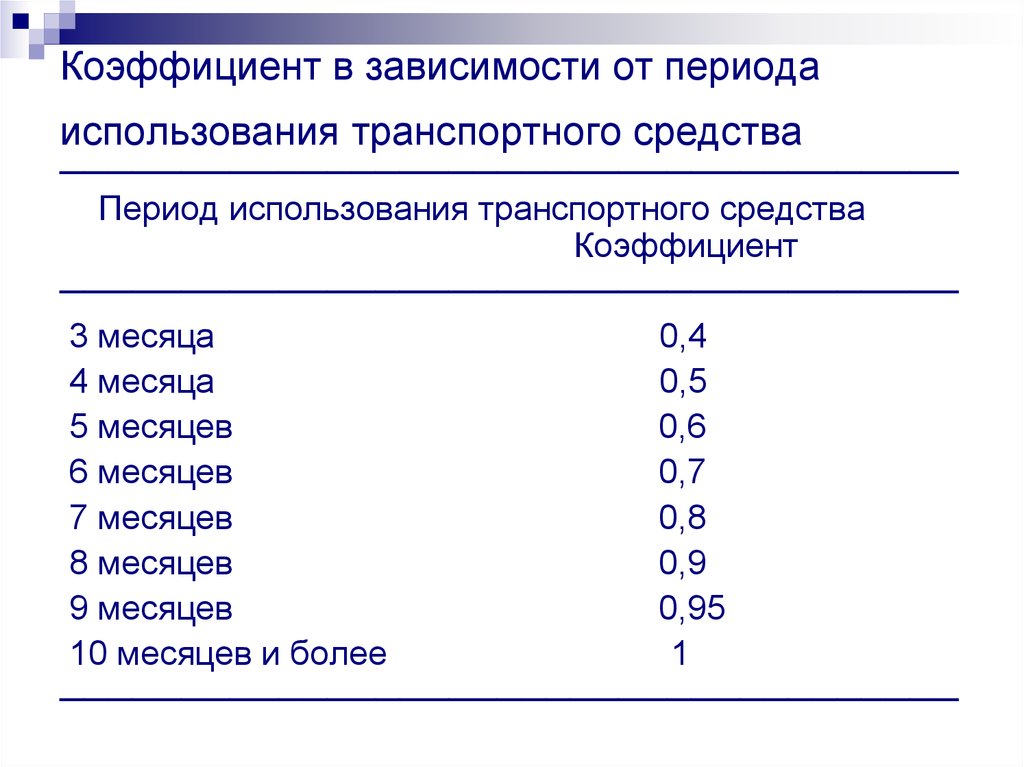

─────────────────────────────────────Период использования транспортного средства

Коэффициент

─────────────────────────────────────

3 месяца

0,4

4 месяца

0,5

5 месяцев

0,6

6 месяцев

0,7

7 месяцев

0,8

8 месяцев

0,9

9 месяцев

0,95

10 месяцев и более

1

─────────────────────────────────────

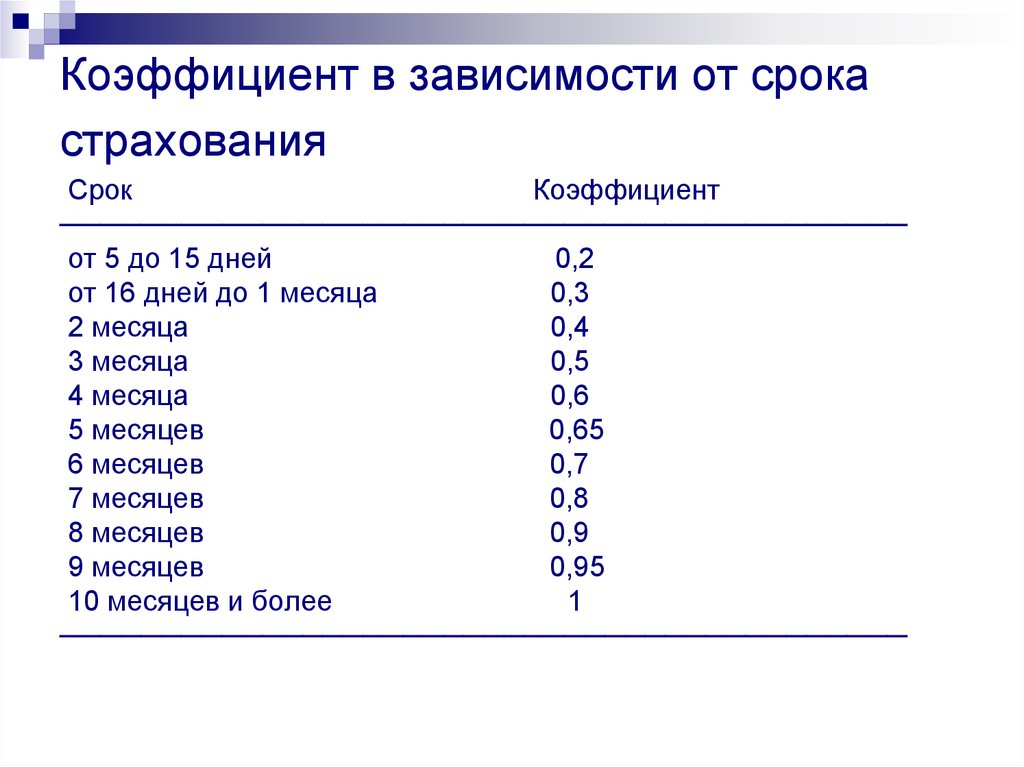

67. Коэффициент в зависимости от срока страхования

СрокКоэффициент

──────────────────────────────────────────

от 5 до 15 дней

0,2

от 16 дней до 1 месяца

0,3

2 месяца

0,4

3 месяца

0,5

4 месяца

0,6

5 месяцев

0,65

6 месяцев

0,7

7 месяцев

0,8

8 месяцев

0,9

9 месяцев

0,95

10 месяцев и более

1

──────────────────────────────────────────

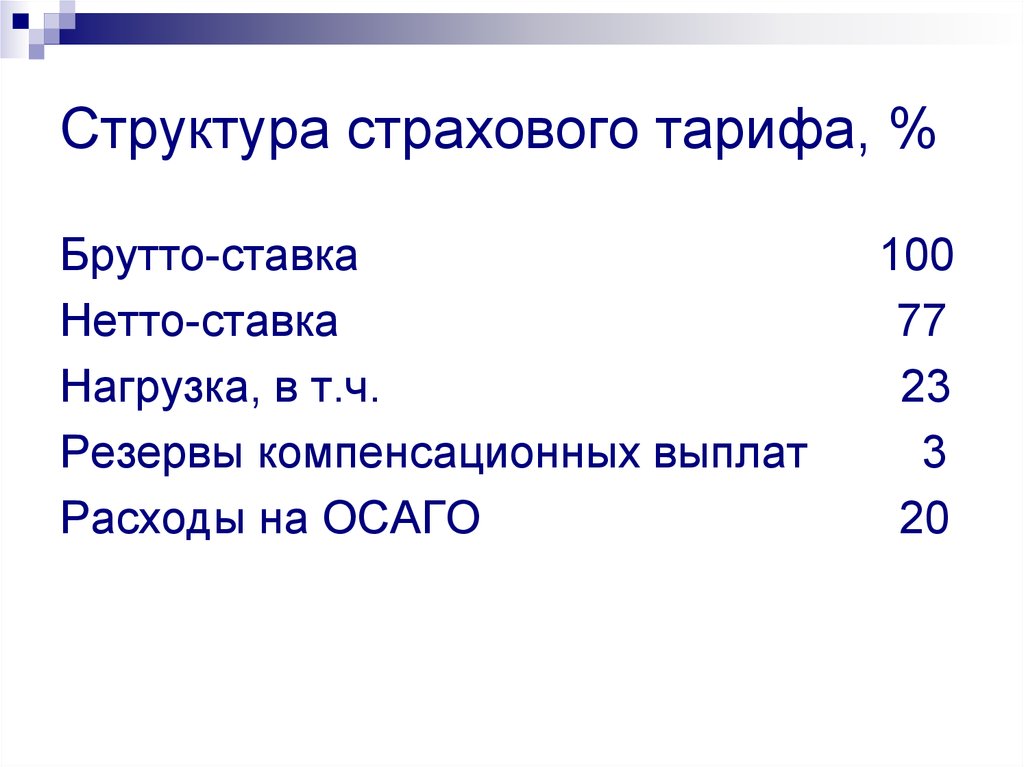

68. Структура страхового тарифа, %

Брутто-ставкаНетто-ставка

Нагрузка, в т.ч.

Резервы компенсационных выплат

Расходы на ОСАГО

100

77

23

3

20

69. Регресс

а) вред жизни или здоровью потерпевшего былпричинен вследствие умысла лица;

б) вред был причинен при управлении

транспортным средством в состоянии

опьянения (алкогольного, наркотического или

иного);

в) лицо не имело право управлять

транспортным средством, при использовании

которого им был причинен вред;

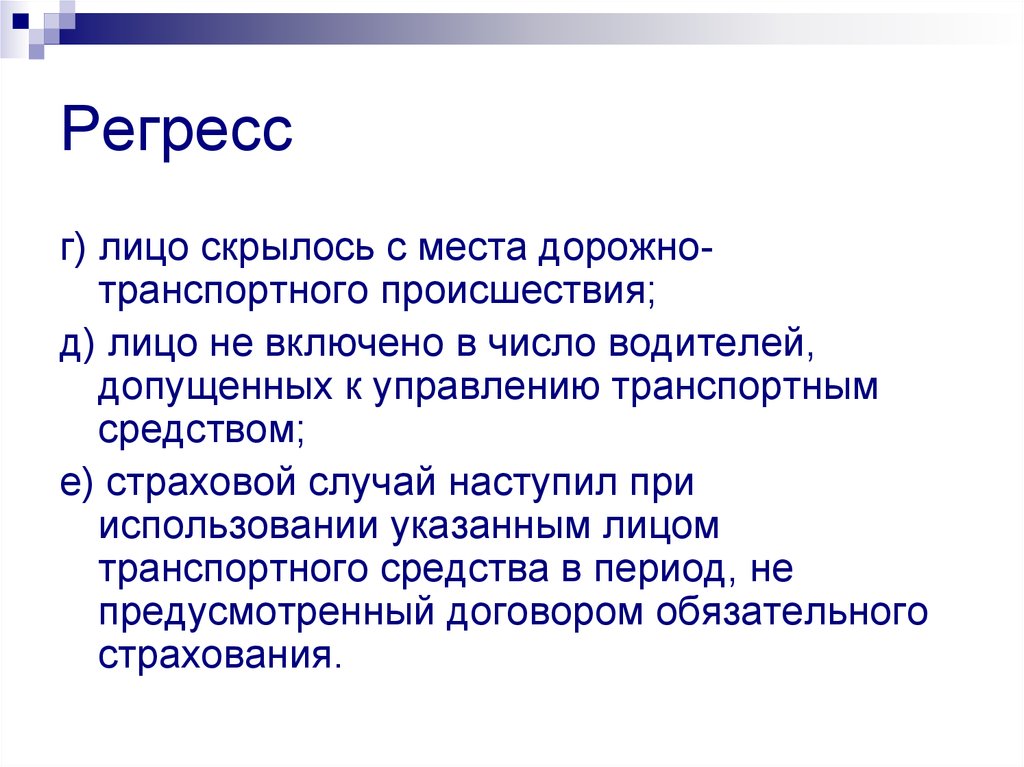

70. Регресс

г) лицо скрылось с места дорожнотранспортного происшествия;д) лицо не включено в число водителей,

допущенных к управлению транспортным

средством;

е) страховой случай наступил при

использовании указанным лицом

транспортного средства в период, не

предусмотренный договором обязательного

страхования.

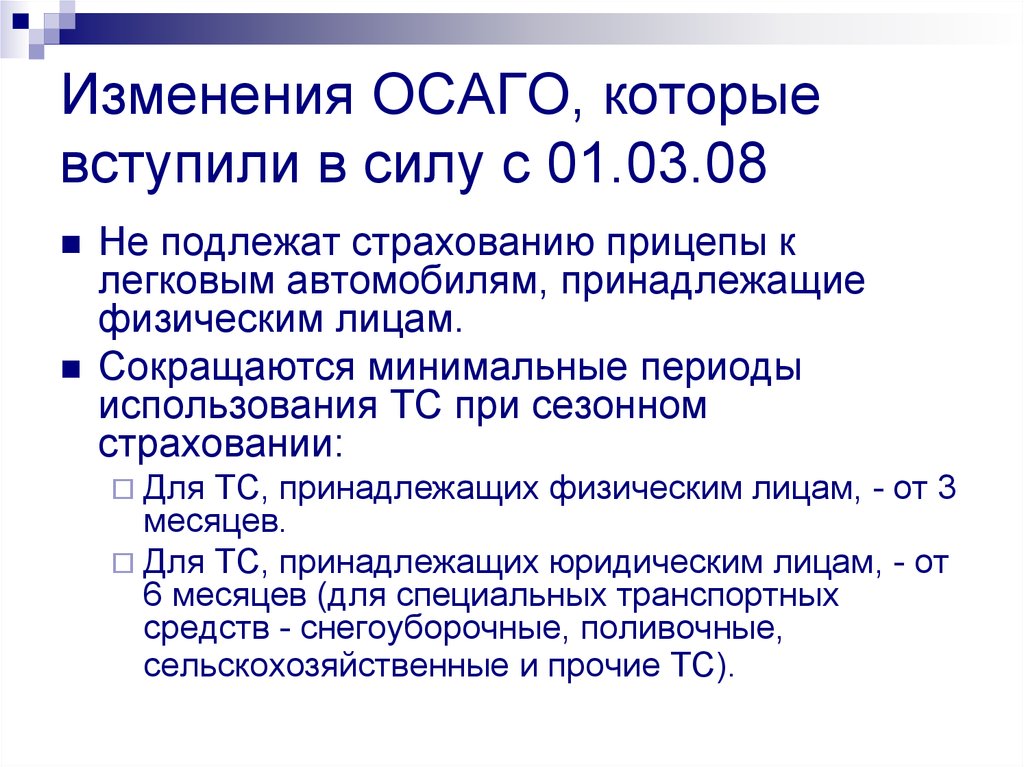

71. Изменения ОСАГО, которые вступили в силу с 01.03.08

Не подлежат страхованию прицепы клегковым автомобилям, принадлежащие

физическим лицам.

Сокращаются минимальные периоды

использования ТС при сезонном

страховании:

Для

ТС, принадлежащих физическим лицам, - от 3

месяцев.

Для ТС, принадлежащих юридическим лицам, - от

6 месяцев (для специальных транспортных

средств - снегоуборочные, поливочные,

сельскохозяйственные и прочие ТС).

72. Изменения ОСАГО, которые вступили в силу с 01.03.08

Для ТС, зарегистрированных в иностранныхгосударствах, минимальный срок

страхования уменьшен до 5 дней.

Изменён порядок применения коэффициента

территории преимущественного

использования (КТ) для юридических лиц - по

месту регистрации ТС (до 01.03.08 - по месту

регистрации юридического лица).

Отменен специальный знак государственного

образца (стикер).

73. Изменения ОСАГО, которые вступили в силу с 01.03.08

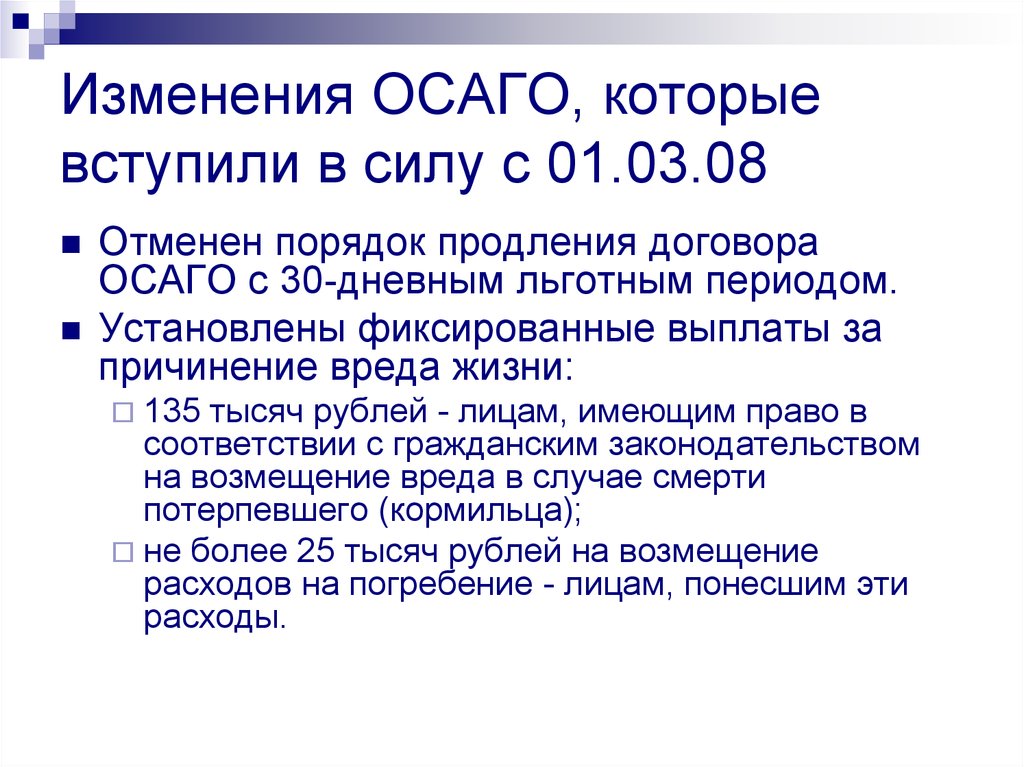

Отменен порядок продления договораОСАГО с 30-дневным льготным периодом.

Установлены фиксированные выплаты за

причинение вреда жизни:

135

тысяч рублей - лицам, имеющим право в

соответствии с гражданским законодательством

на возмещение вреда в случае смерти

потерпевшего (кормильца);

не более 25 тысяч рублей на возмещение

расходов на погребение - лицам, понесшим эти

расходы.

74. Изменения ОСАГО, которые вступили в силу с 01.03.08

ДТП на внутренней территории организацииявляется страховым случаем.

Срок рассмотрения заявления о выплате

(выплаты или направления отказа) продлен

до 30 календарных дней.

За каждый день просрочки рассмотрения

заявления о выплате вводится неустойка

(пени) в размере 1/75 ставки ЦБ РФ

рефинансирования от страховой суммы по

виду вреда.

75. Изменения ОСАГО

С 1 марта 2009 г. должен вступить вдействие европейский протокол, то есть

возможность оформления ДТП по

ОСАГО без сотрудников ГАИ.

76. Изменения ОСАГО

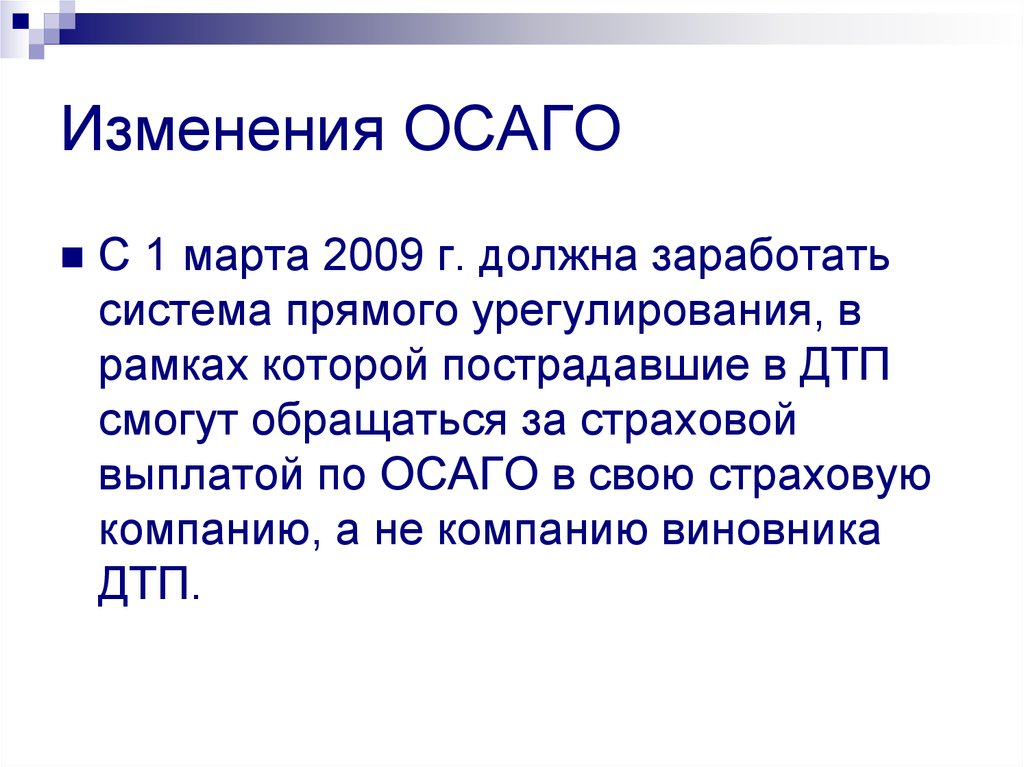

С 1 марта 2009 г. должна заработатьсистема прямого урегулирования, в

рамках которой пострадавшие в ДТП

смогут обращаться за страховой

выплатой по ОСАГО в свою страховую

компанию, а не компанию виновника

ДТП.

77. Перечень страховых организаций, ненадлежаще исполнивших свои обязательства на рынке ОСАГО по состоянию на 21 марта 2008 года:

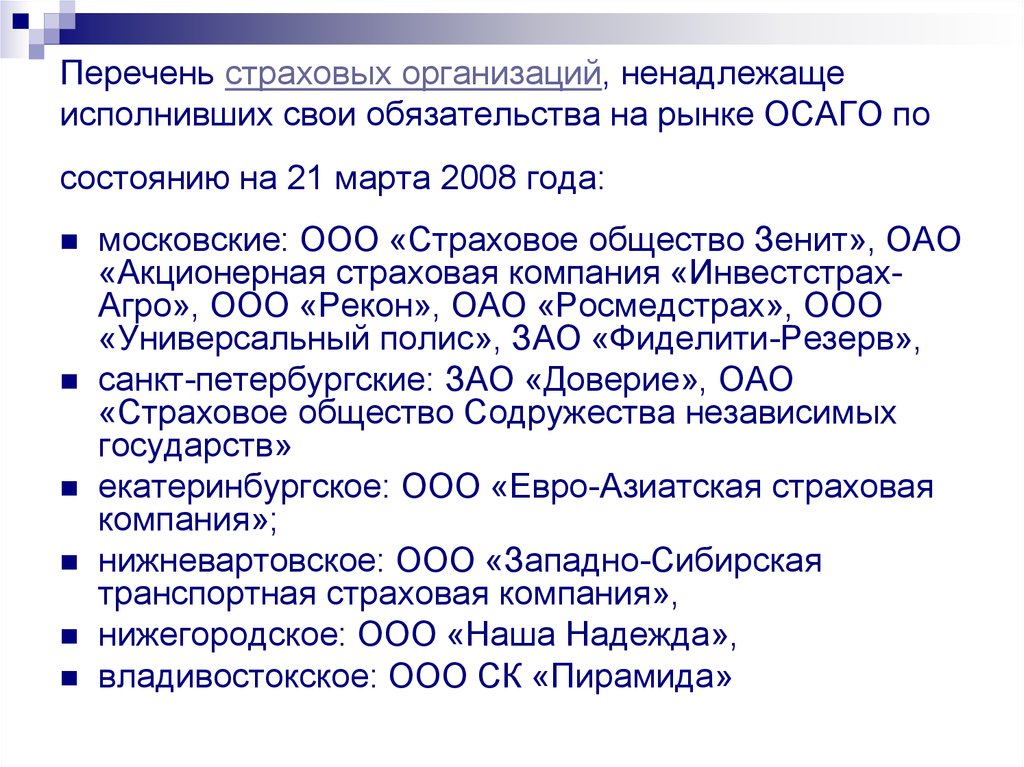

московские: ООО «Страховое общество Зенит», ОАО«Акционерная страховая компания «ИнвестстрахАгро», ООО «Рекон», ОАО «Росмедстрах», ООО

«Универсальный полис», ЗАО «Фиделити-Резерв»,

санкт-петербургские: ЗАО «Доверие», ОАО

«Страховое общество Содружества независимых

государств»

екатеринбургское: ООО «Евро-Азиатская страховая

компания»;

нижневартовское: ООО «Западно-Сибирская

транспортная страховая компания»,

нижегородское: ООО «Наша Надежда»,

владивостокское: ООО СК «Пирамида»

Финансы

Финансы