Похожие презентации:

История денег

1. История денег

2.

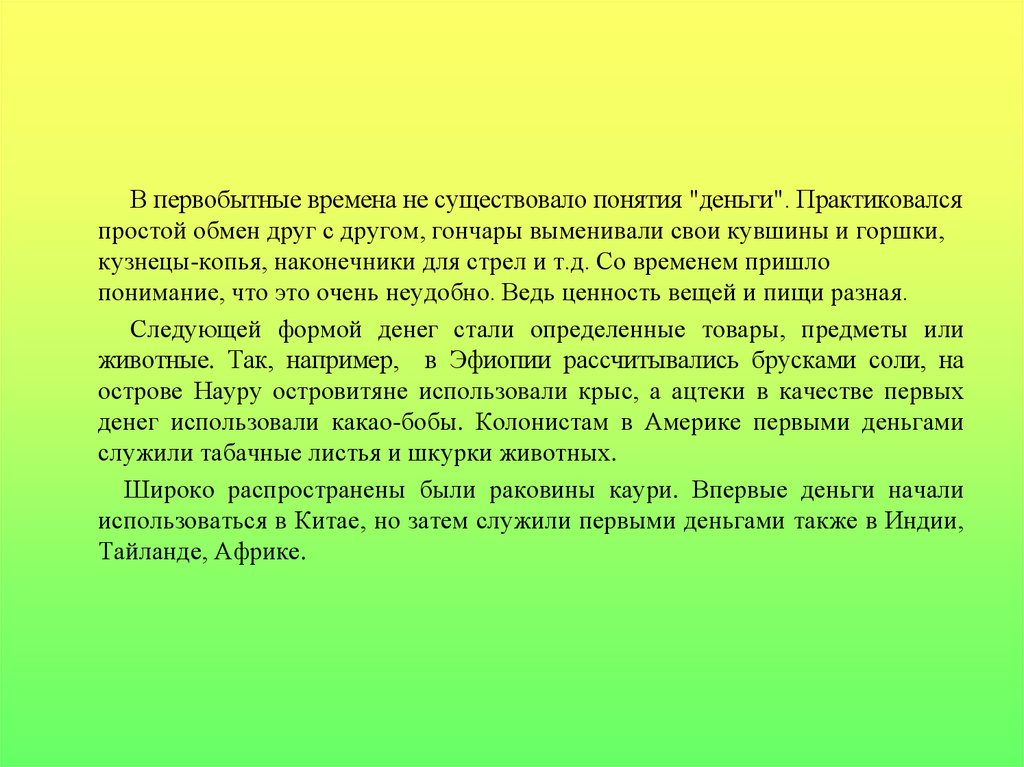

В первобытные времена не существовало понятия "деньги". Практиковалсяпростой обмен друг с другом, гончары выменивали свои кувшины и горшки,

кузнецы-копья, наконечники для стрел и т.д. Со временем пришло

понимание, что это очень неудобно. Ведь ценность вещей и пищи разная.

Следующей формой денег стали определенные товары, предметы или

животные. Так, например, в Эфиопии рассчитывались брусками соли, на

острове Науру островитяне использовали крыс, а ацтеки в качестве первых

денег использовали какао-бобы. Колонистам в Америке первыми деньгами

служили табачные листья и шкурки животных.

Широко распространены были раковины каури. Впервые деньги начали

использоваться в Китае, но затем служили первыми деньгами также в Индии,

Тайланде, Африке.

3.

На следующем историческом этапе возникновения денег прочное место вэкономике многих стран заняли металлические деньги.

В VII веке до н.э. в Лидии были выпущены первые монеты. Формой они

походили на фасоль и назывались статорами или стандартами. Затем, монеты

стали изготавливать греки и, около ста лет спустя во многих городах Греции,

Малой Азии а также на юге Италии появились свои монеты. Наиболее

ценными считались золотые монеты, за ними шли серебряные и медные.

4. В 1704 году при Петре 1 началась регулярная чеканка рубля. К юбилею 300-летию рубля состоялось памятное событие в г.

Дмитриевограде, поставленпамятник Рублю (именно так гордо и с большой буквы «Р»), выполнен из

металла и представляет из себя букву «Р», заключенную в круг, которая

возвышается на трех мачтах, цвета российского флага. В высоту он достигает 5

метров и украшает главную площадь города. Удивительный факт: у рубля нет

своего значка, такого как перебитая палочками вертикально S у доллара или

теми же палочками горизонтально Е у евро. Посему с установкой памятника

рубль наконец обретает собственное графическое обозначение – Р в круге.

5.

В IX-X веках началась чеканка монет в Киевской Руси. В некоторыхрусских княжествах чеканились свои деньги, но вместе с тем достаточно

распространена была и татарская серебряная "теньга"- от нее и произошло

название российских денег. Слиток серебра разрубали на несколько кусков отсюда слово рубль.

Российские бумажные деньги появились в 1769 году, во времена правления

Екатерины I. Однако, каждая купюра имела "золотой вес", т.е. количество

золота, которое она стоит.

Российская ассигнация 1787 года

"Керенки"-бумажные деньги в Советской России. Выпускались номиналом

20 и 40 рублей. В 1991 году денежные знаки номиналом 1, 3, 5 рублей стали

называться "Билеты Госбанка СССР". В 1993 году они были изъяты из

обращения.

6.

Из истории изначально рубль звали заклепкой. Потому что первые«монеты» клепались. Первый бумажный рубль появился в 1843 году. До 1961

года монеты были чисто медными, очень часто они использовались народом в

лечебных целях. (Известный способ – приложить к свежей шишке или синяку

медную монетку). Согласно прогнозам специалистов, лет через 15 рубли

будут изготовлены из полимерных материалов. Пластиковый рубль будет

гораздо труднее подделать.

7.

В настоящее время сами купюры имеют более надежную степень защиты.Главная особенность новых денег – наличие защитной серебряной нити, а на

крупных купюрах – лазерной перфорации. Выбитые цифры незаметны на

ощупь, но хорошо просматриваются на свет. Такая современная технология

защищает деньги от быстрого износа и от мошенничества. Кстати, по степени

защищенности и доллар и евро сегодня сильно уступают нашему

деревянному.

8. Функции денег

Деньги – это всеобщий эквивалент• Меры стоимости. Деньги используются

для соизмерения присущей всем товарам

внутренней меры стоимости- количества

затраченного на их производство труда.

• Средства обращения . Деньги

используются для оплаты приобретения

товаров. Данную функцию выполняют

реально существующие (наличные) деньги.

9. Функции денег

• Средства платежа. Деньги используются дляпогашения задолженности, выплаты заработной

платы, уплаты налогов, предоставления кредита и

т.д. Из данной функции возникает особая форма

денег- кредитные деньги.

• Средства накопления. Значение данной функции

по мере развития товарного производства

возрастает. Накопления и сбережения становятся

базой дальнейшего развития воспроизводства.

10. Функции денег

• Мировые деньги (международноеплатежное средство), в которой они

используются для проведения денежных

операций между странами.

11. Виды денег

Деньги делятся на две основные группы:• Действительные деньги – деньги, у которых

номинальная стоимость соответствует реальной

стоимости, т.е. стоимости металла, из которого

они изготовлены.

• Знаки стоимости (заменители

действительных денег)- деньги, номинальная

стоимость которых выше реальной, т.е.

затраченного на их производство труда.

12. Виды денег

К заменителям действительных денеготносятся:

• бумажные деньги;

• кредитные деньги;

• электронные деньги;

• пластиковые карточки;

• иные виды знаков стоимости.

13. Виды денег

• Бумажные деньги- это денежные знаки,выпускаемые государством для покрытия

бюджетного дефицита. Они наделены

принудительным курсом и поэтому приобретают

представительную стоимость в обращении,

выполняют роль покупательного и платежного

средства. Эмитентом бумажных денег является

Казначейство, которое являясь государственным

органом использует выпуск бумажных денег для

покрытия государственных расходов за счет

эмиссионного дохода.

14. Виды денег

Кредитные деньги- это бумажные знакистоимости, возникающие на основе кредита. Их

выпуск в обращение производят банки, и он

увязывается с действительными потребностями

оборота. Кредитные деньги прошли следующие

этапы в развитии:

• вексель;

• банкнота;

• чек;

• электронные деньги;

• кредитные карточки.

15. Виды денег

Вексель- это письменное долговое обязательствострого установленной формы, дающее его

владельцу право по наступлении срока

требовать от должника уплаты обозначенной в

векселе денежной суммы.

Особенности векселя:

• абстрактность- не указывается конкретный вид

сделки;

• бесспорность – обязательная оплата долга;

• обращаемость – он может быть передан другому

лицу с передаточной надписью на обороте.

16. Виды денег

Банкнота – долговое обязательство банка.Выпускается Центральным банком путем

переучета векселей, кредитования

различных организаций.

Особенности банкноты:

• представляет бессрочное долговое

обязательство;

• имеет государственную гарантию.

17. Отличие банкноты от векселя:

• по срочности (вексель – срочное долговоеобязательство; банкнота – бессрочное

долговое обязательство);

• по обеспеченности (вексель имеет

индивидуальную гарантию; банкнота –

государственную гарантию).

18. Виды денег

Чек – письменное распоряжениеплательщика своему банку уплатить с его

счета держателю чека определенную

денежную сумму.

Выпуск чеков в обращение не регулируется

законодательством, определяется

потребностями коммерческого оборота.

Чек необходим для безналичных расчетов.

19. Виды денег

• Электронные деньги – деньги на счетах вкомпьютерной памяти банков,

распоряжение которыми осуществляется с

помощью специального электронного

устройства. Преимущества этих денег

заключается в том, что издержки их

выпуска и обращения значительно меньше,

степень защищенности, скорость передачи

выше

20. Виды денег

• Кредитные карточки – замещаютналичные деньги и чеки в расчетах, дают

право получить в банке краткосрочную

ссуду.

21.

Денежный (финансовый)рынок как регулятор

экономики

22.

«Деньги- чудесный «индикатор», потому, как они обращаются, как их

обращение затрудняется, или же по

тому, как денег не хватает, можно

уверенно судить обо всей деятельности

людей, вплоть до самых скромных

явлений их жизни».

Фернан Бродель

23. План урока

1. Денежная система государства и ееэлементы

2. Денежное обращение

3. Денежная масса как важнейший

количественный показатель

денежного обращения

24. Денежная система государства и ее элементы

• Денежная система – это формаорганизации денежного обращения

в стране, сложившаяся

исторически и закрепленная

законом.

25. Элементы денежной системы

• Денежная единица – установленный в законодательномпорядке денежный знак, служащий для соизмерения и

выражения цен всех товаров и услуг (рубль, доллар, евро);

• Масштаб цен – как выбор денежной единицы страны и как

средство выражения стоимости товара через свое содержание

денежного металла в этой выбранной единице;

• Виды денег – находящиеся в в обращении и являющиеся

законным платежным средством знаки (кредитные деньги,

банкноты и монеты);

• Эмиссионная система – законодательно установленный

порядок выпуска и обращения денежных знаков (обеспечение,

выпуск, изъятие);

• Регламентация безналичного оборота;

• Государственные органы, осуществляющие регулирование

денежного обращения.

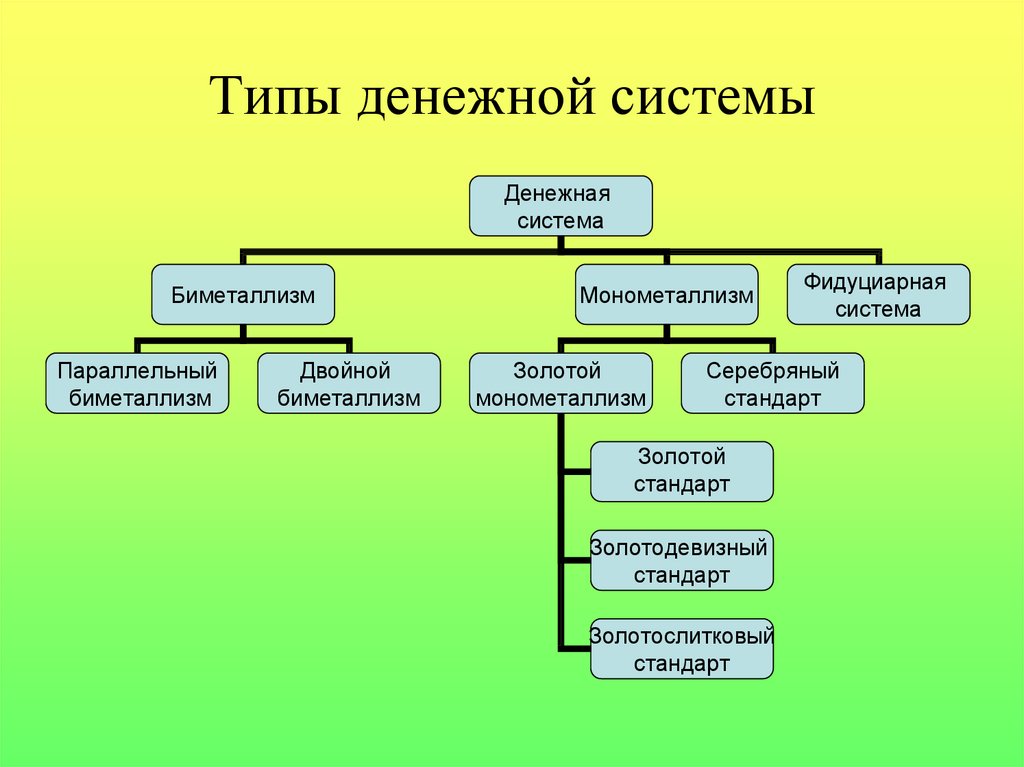

26. Типы денежной системы

Денежнаясистема

Биметаллизм

Параллельный

биметаллизм

Двойной

биметаллизм

Монометаллизм

Золотой

монометаллизм

Фидуциарная

система

Серебряный

стандарт

Золотой

стандарт

Золотодевизный

стандарт

Золотослитковый

стандарт

27. Денежное обращение

• Денежное обращение- это движениеденег в наличной и безналичной

форме, обслуживающих реализацию

товаров, а также нетоварные платежи

и расчеты в хозяйстве.

28. Роль денежного обращения в экономике заключается:

• В обеспечении отлаженностихозяйственного оборота и платежнорасчетной системы;

• Способности обеспечить

сбалансированность спроса и

предложения на товарном рынке;

• Влияние денежной массы на рост и

уровень инфляции.

29. Налично-денежное обращение- это движение наличных денег.

Налично-денежное обращениеэто движение наличных денег.• Налично-денежное обращение в России осуществляется с

помощью различных видов денег ( банкнот, металлической

монеты, кредитных карт и т.д.);

• Эмиссию и изъятие денег из обращения осуществляет ЦБ РФ;

• ЦБ РФ осуществляет регулирование налично-денежного

обращения в РФ;

• Для юридических лиц и учреждений банка, в которых открыт

счет юридического лица, устанавливают лимит остатка

наличных денег в кассах юридических лиц;

• Все средства сверх установленных лимитов юридические лица

обязаны ежедневно сдавать в учреждения банка;

• За нарушение установленного порядка для юридических лиц и

их руководителей установлены штрафные санкции.

30. Безналичное обращение- движение денег в безналичной форме.

Безналичное обращение охватывает расчеты:• Между юридическими лицами и кредитными организациями по

поручению и возврату кредита;

• Юридическими лицами и государством по оплате налогов,

сборов, других обязательных платежей;

• Юридическими лицами и населением по выплате заработной

платы, доходов по ценным бумагам.

В зависимости от экономического содержания различают две

группы безналичного обращения:

1. По товарным операциям (расчеты за товары и услуги);

2. Финансовым обязательствам (оплате налога на прибыль, НДС)

31. Безналичное обращение играет важную роль в ускорении оборачиваемости оборотных средств, снижении издержек обращения.

1.2.

3.

4.

Применяются следующие формы безналичных расчетов:

Платежными поручениями;

Чеками;

Аккредитивами;

По инкассо.

Расчетные документы действительны в течение 10 календарных

дней, не считая дня их выписки.

Установлены сроки платежей:

1. Не более двух операционных дней в пределах субъекта РФ;

2. Не более пяти операционных дней в пределах РФ.

32. Денежная масса.

Денежная масса- это совокупность всех денежных средств,

находящихся в хозяйстве в наличной и безналичной формах,

выполняющих функции средства обращения, платежа и накопления.

Чтобы не происходило нарушений экономической стабильности, важно

соблюдать примерное равенство между товарной и денежной массами

(закон обращения денег).

Из формулы уравнения обмена И. Фишера следует, что обращающаяся

в стране денежная масса должна соответствовать сумме цен

выпущенных товаров и услуг, причем с учетом того, что одни и те же

денежные знаки обслуживают товарообмен несколько раз в году.

MV=PQ или M=P×Q/V или МV= ВНП

Где: М – денежная масса в обращении;

V – скорость обращения денег (среднее число оборотов в год);

P – средняя цена единицы продукции;

Q – общий объем произведенной за год продукции.

Данное уравнение означает, что произведение количества денег на

скорость обращения равна произведению уровня цен на товарную

массу.

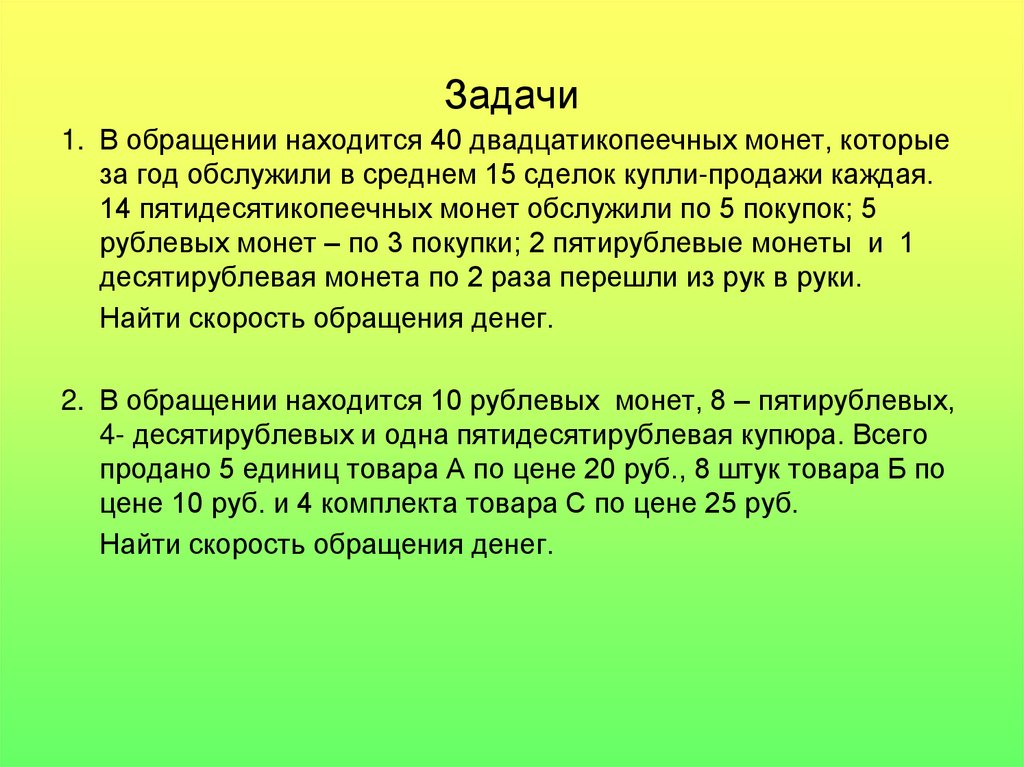

33. Задачи

1. В обращении находится 40 двадцатикопеечных монет, которыеза год обслужили в среднем 15 сделок купли-продажи каждая.

14 пятидесятикопеечных монет обслужили по 5 покупок; 5

рублевых монет – по 3 покупки; 2 пятирублевые монеты и 1

десятирублевая монета по 2 раза перешли из рук в руки.

Найти скорость обращения денег.

2. В обращении находится 10 рублевых монет, 8 – пятирублевых,

4- десятирублевых и одна пятидесятирублевая купюра. Всего

продано 5 единиц товара А по цене 20 руб., 8 штук товара Б по

цене 10 руб. и 4 комплекта товара С по цене 25 руб.

Найти скорость обращения денег.

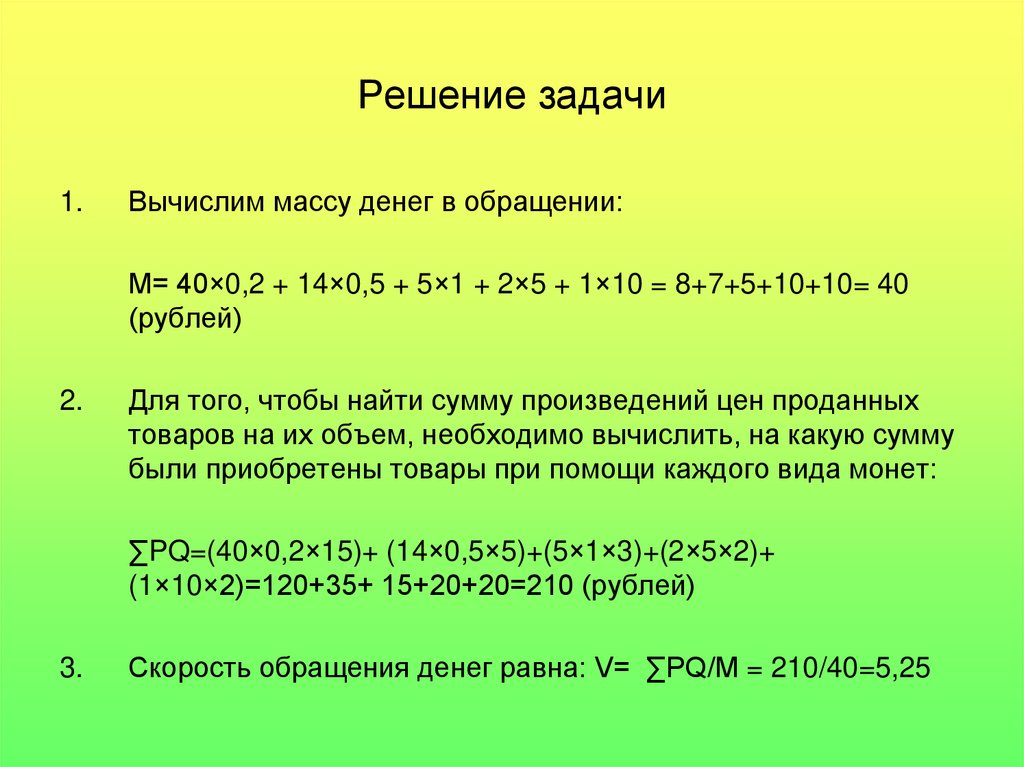

34. Решение задачи

1.Вычислим массу денег в обращении:

М= 40×0,2 + 14×0,5 + 5×1 + 2×5 + 1×10 = 8+7+5+10+10= 40

(рублей)

2.

Для того, чтобы найти сумму произведений цен проданных

товаров на их объем, необходимо вычислить, на какую сумму

были приобретены товары при помощи каждого вида монет:

∑PQ=(40×0,2×15)+ (14×0,5×5)+(5×1×3)+(2×5×2)+

(1×10×2)=120+35+ 15+20+20=210 (рублей)

3.

Скорость обращения денег равна: V= ∑PQ/M = 210/40=5,25

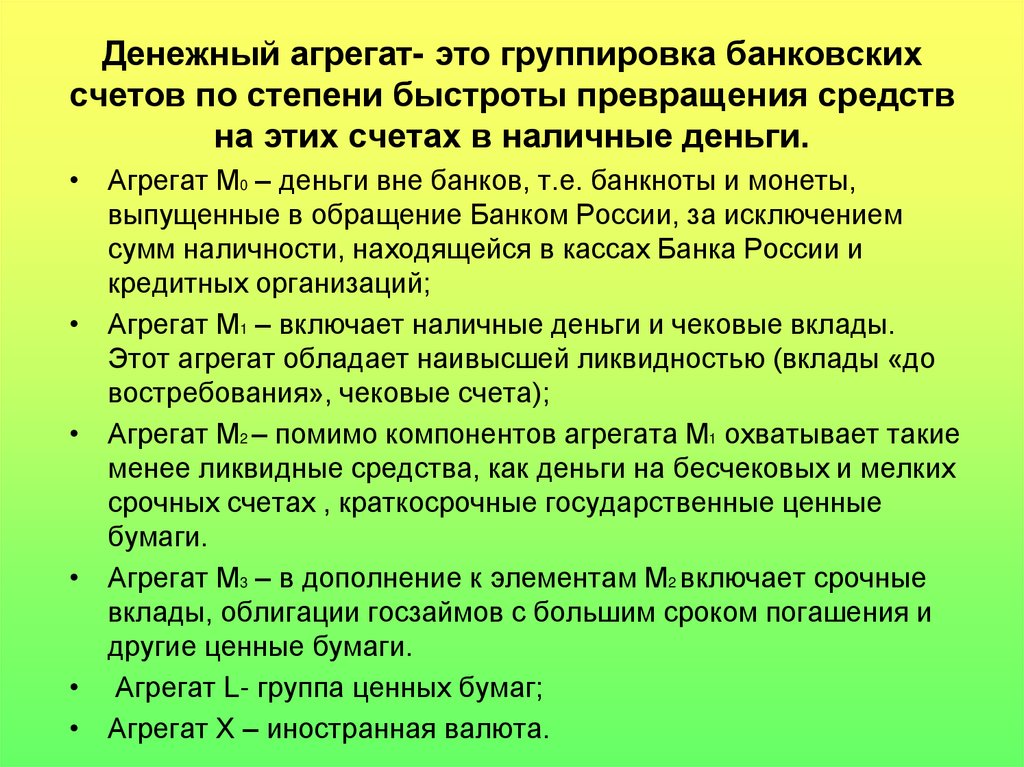

35. Денежный агрегат- это группировка банковских счетов по степени быстроты превращения средств на этих счетах в наличные деньги.

• Агрегат М0 – деньги вне банков, т.е. банкноты и монеты,выпущенные в обращение Банком России, за исключением

сумм наличности, находящейся в кассах Банка России и

кредитных организаций;

• Агрегат М1 – включает наличные деньги и чековые вклады.

Этот агрегат обладает наивысшей ликвидностью (вклады «до

востребования», чековые счета);

• Агрегат М2 – помимо компонентов агрегата М1 охватывает такие

менее ликвидные средства, как деньги на бесчековых и мелких

срочных счетах , краткосрочные государственные ценные

бумаги.

• Агрегат М3 – в дополнение к элементам М2 включает срочные

вклады, облигации госзаймов с большим сроком погашения и

другие ценные бумаги.

• Агрегат L- группа ценных бумаг;

• Агрегат Х – иностранная валюта.

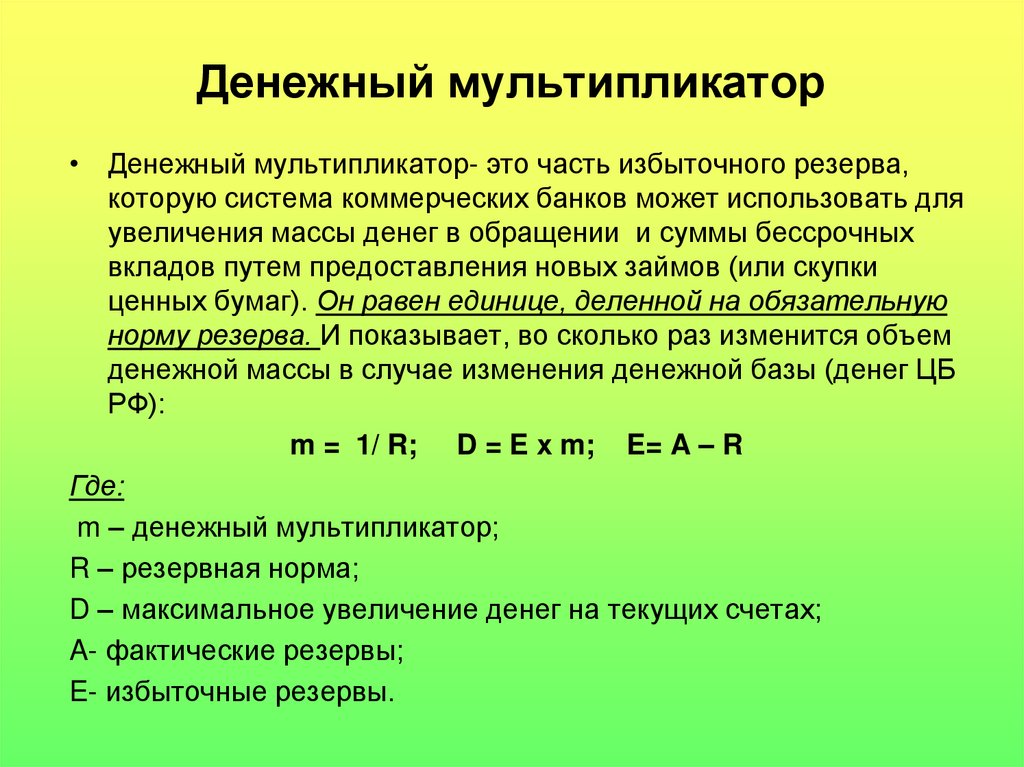

36. Денежный мультипликатор

• Денежный мультипликатор- это часть избыточного резерва,которую система коммерческих банков может использовать для

увеличения массы денег в обращении и суммы бессрочных

вкладов путем предоставления новых займов (или скупки

ценных бумаг). Он равен единице, деленной на обязательную

норму резерва. И показывает, во сколько раз изменится объем

денежной массы в случае изменения денежной базы (денег ЦБ

РФ):

m = 1/ R; D = E х m; E= A – R

Где:

m – денежный мультипликатор;

R – резервная норма;

D – максимальное увеличение денег на текущих счетах;

A- фактические резервы;

E- избыточные резервы.

37.

Допустим, что в 1-й банк сделан вклад 100 д.ед. и что при этомустановленная ЦБ РФ норма резервного капитала 20%. Тогда

после выполнения обязательных резервных требований в

размере 20 д.ед. ( 20% от 100 д.ед.), банк даст ссуду (100-20) 80

д.ед. Полученная кем-либо эта ссуда через оплату различных

счетов в итоге превратиться в депозит, допустим во 2-м банке.

Последний, отчислив в резерв (20% от 80 д.ед.) получит

16.д.ед., выдаст кредит (80-16) 64 д.ед. Эта денежная сумма,

аналогично пройдя весь свой расчетно-платежный путь, станет

вкладом уже в 3-й банк. И так далее, пока «тающая сумма» при

переходе от банка к банку первоначальная сумма не

растворится без остатка на банковских счетах.

В результате подобной цепной реакции первоначальные

деньги многократно возрастут. Исходя из нашего примера сумма

«новых» денег составит (80 + 64) 144 д.ед.

Максимальный же коэффициент роста денежной массы в

нашем примере будет равен 5 ( поскольку требуемая резервная

норма 20%, то в долях это 1/5)

Т.е. 80 д.ед. кредитных денег, запущенных 1-м банком, в

конечном счете могли бы создать (80 х 5) 400 д.ед. «новых»

денег, увеличив тем самым общую денежную массу до

38. Из предложенных наборов букв, добавив к каждому из составляемых слов одну букву «а», составьте термины по теме «Экономика»

1.2.

3.

4.

5.

6.

7.

8.

ЛАИПТК

ДЕРНА

КЭОНМИКИ

ОСЬДЛ

КБН

КЬЛЕТР

ИТСИКНД

ЯДИОТЦ

Финансы

Финансы