Похожие презентации:

Налоговая система Республики Беларусь

1. Налоговая система Республики Беларусь

2.

ТЕРМИНОЛОГИЯНалоги - обязательные индивидуально безвозмездные платежи,

взимаемые с организаций и физических лиц в форме отчуждения

принадлежащих им на праве собственности, хозяйственного

ведения или оперативного управления денежных средств в

республиканский и (или) местные бюджеты.

Налоги делятся на:

• прямые - за доходы от факторов производства;

• косвенные - налоги на товары и услуги, состоящие в самой цене на

предметы потребления (акцизы, налог на добавленную стоимость

и др.).

3.

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС)Плательщики: организации, ИП (с учетом особенностей) и

физические лица (при ввозе товаров на территорию РБ).

Объект налогообложения:

- обороты по реализации товаров (работ, услуг), имущественных

прав на территории РБ;

- ввоз товаров на территорию Республики Беларусь.

Ставки:

20% - стандартная;

10% - ввоз и реализация продуктов питания, товаров для детей;

реализация продукции растениеводства и животноводства;

0% - реализация товаров и отдельных работ, услуг на экспорт.

4.

НАЛОГ НА ПРИБЫЛЬПлательщики: организации.

Объект налогообложения:

- валовая прибыль (для продаж: выручка

проданных товаров);

- дивиденды и приравненные к ним доходы.

–

Ставки:

18 % - стандартная;

25 % - для банков и страховых организаций;

12 % - по дивидендам;

10 % - по высокотехнологичным товарам

производства;

и др.

себестоимость

собственного

5.

АКЦИЗЫПлательщики: организации, ИП и физические лица (при ввозе

товаров на территорию РБ).

Объект налогообложения:

- подакцизные товары, производимые и реализуемые (передаваемые)

на территории РБ;

- подакцизные товары, ввозимые на территорию РБ.

Подакцизные товары: спирт; алкогольная продукция; пиво,

слабоалкогольные напитки; табачные изделия; автомобильные

бензины;

дизельное

топливо;

судовое

топливо;

газ

углеводородный сжиженный и газ природный, используемый в

качестве автомобильного топлива; масло для двигателей; сидры;

пищевая спиртосодержащая продукция и др.

6.

НАЛОГ НА ДОХОД (ПОДОХОДНЫЙ НАЛОГ)Плательщики: ИП и физические лица.

Плоская шкала подоходного налога (одинаковый % для бедных и

богатых)

Объект налогообложения:

- Доход

Ставки:

- 16% на доходы от основной деятельности ИП, адвокатов и

нотариусов;

- 16% платят физические лица по доходам от незаконной

предпринимательской деятельности;

- 13% на все доходы физических лиц (в т.ч. наемных работников) с

исключениями.

- фиксированные ставки за сдачу недвижимости в зависимости от

региона

7.

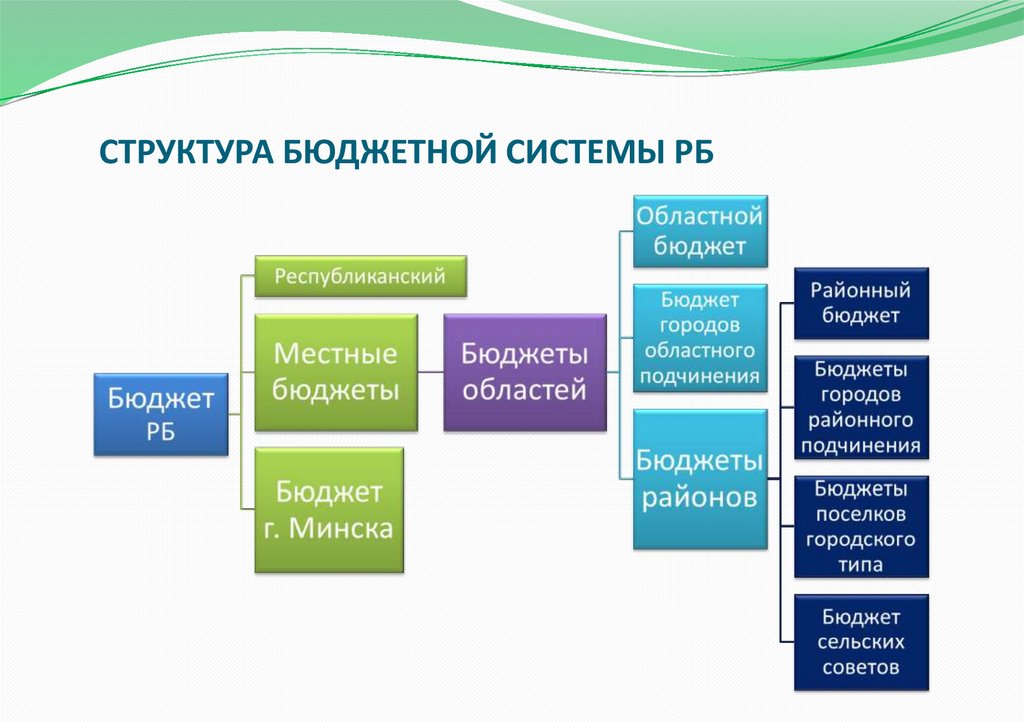

СТРУКТУРА БЮДЖЕТНОЙ СИСТЕМЫ РБ8.

налог на добавленную стоимость

акцизы

налог на прибыль

подоходный налог с физических лиц

налог на недвижимость

земельный налог

экологический налог

налог за добычу (изъятие) природных

ресурсов

• сбор за проезд автомобильных

транспортных средств иностранных

государств по автомобильным дорогам

общего пользования Республики Беларусь

• оффшорный сбор

• гербовый сбор

• консульский сбор

• государственная пошлина

• патентные пошлины

9.

• Налог на владениесобаками

• Курортный сбор

• Сбор с заготовителей

• Обязательны страховые

взносы в ФСЗН

• Отчисление нанимателей

на обязательное

страхование работников

10.

ОСОБЫЕ РЕЖИМЫ НАЛОГООБЛОЖЕНИЯ:налог при упрощенной системе налогообложения

единый налог с индивидуальных предпринимателей и иных

физических лиц

единый налог для производителей сельскохозяйственной

продукции

налог на игорный бизнес

налог на доходы от осуществления лотерейной деятельности

налог на доходы от проведения электронных интерактивных игр

сбор за осуществление ремесленной деятельности

сбор за осуществление деятельности по оказанию услуг в сфере

агроэкотуризма

единый налог на вмененный доход

11.

НАЛОГПРИ

УПРОЩЕННОЙ

НАЛОГООБЛОЖЕНИЯ:

СИСТЕМЕ

Плательщики: организации, ИП, адвокаты и нотариусы.

Общие условия применения УСН:

соблюдение критериев численности работников и валовой выручки в

течение первых 9 месяцев года, предшествующего году, с которого

претендуют на ее применение:

численность работников не более 100 человек;

размер валовой выручки для организаций не более:

2 046 668 бел. руб. – с уплатой НДС;

1 404 286 бел. руб. – без уплаты НДС.

Для ИП не более: 441 000 бел. руб.

Ставки:

5% – для организаций ИП, не являющихся плательщиками НДС;

3% – для тех же плательщиков при уплате НДС.

12.

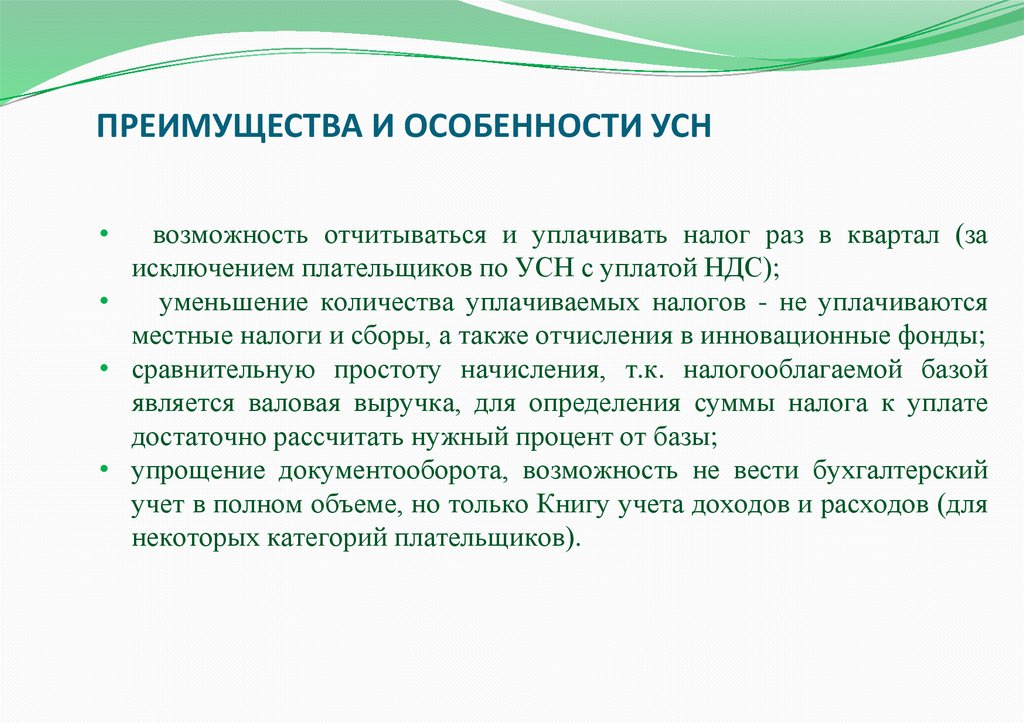

ПРЕИМУЩЕСТВА И ОСОБЕННОСТИ УСНвозможность отчитываться и уплачивать налог раз в квартал (за

исключением плательщиков по УСН с уплатой НДС);

уменьшение количества уплачиваемых налогов - не уплачиваются

местные налоги и сборы, а также отчисления в инновационные фонды;

• сравнительную простоту начисления, т.к. налогооблагаемой базой

является валовая выручка, для определения суммы налога к уплате

достаточно рассчитать нужный процент от базы;

• упрощение документооборота, возможность не вести бухгалтерский

учет в полном объеме, но только Книгу учета доходов и расходов (для

некоторых категорий плательщиков).

13.

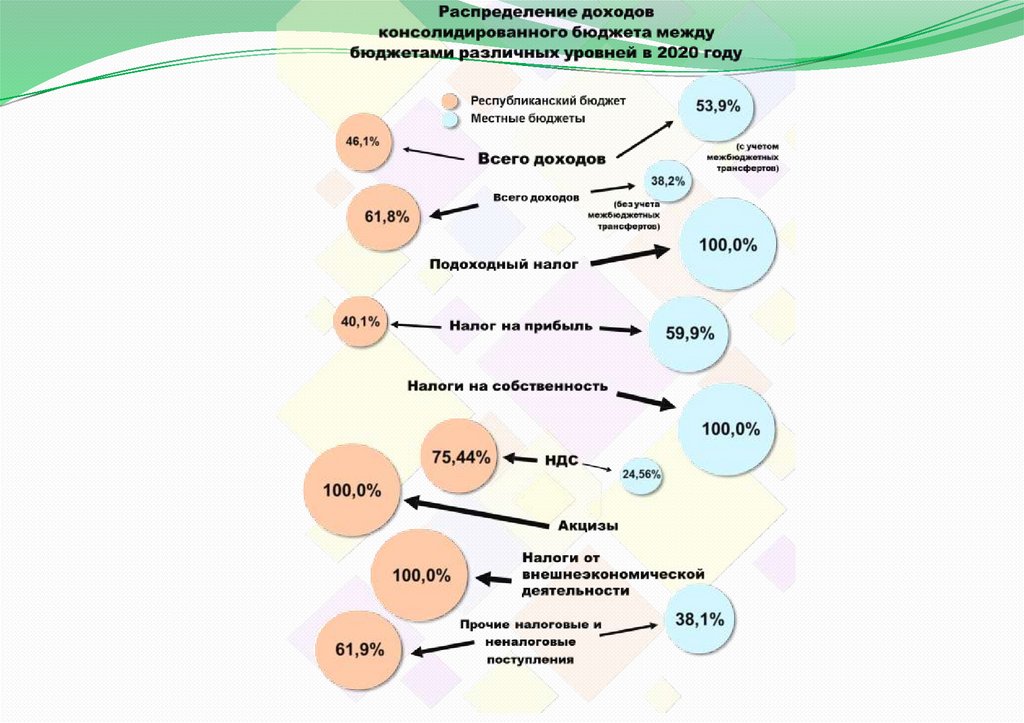

СТРУКТУРА ДОХОДОВ КОНСОЛИДИРОВАННОГОБЮДЖЕТА ЗА 2020 ГОД

(ПРОГНОЗ)

1,40%

11,10%

Налоговые доходы

Неналоговые доходы

87,50%

Безвозмездные

поступления

14.

СТРУКТУРА НАЛОГОВЫХ ДОХОДОВКОНСОЛИДИРОВАННОГО БЮДЖЕТА ЗА 2020 ГОД

(ПРОГНОЗ)

4,00%

8,50%

8,20%

35,30%

11,90%

НДС

Подоходный налог

Налоги от ВЭД

Налог на прибыль

13,80%

18,30%

Акцизы

Налоги на собвственность

Другие налоговые доходы

15.

16. Виды деятельности, при осуществлении которых физические лица уплачивают единый налог с индивидуальных предпринимателей и иных

физических лиц17.

РЕАЛИЗАЦИЯ ПОТРЕБИТЕЛЯМ ТОВАРОВ (РАБОТ,УСЛУГ) ПРИ ОСУЩЕСТВЛЕНИИ СЛЕДУЮЩИХ ВИДОВ

ДЕЯТЕЛЬНОСТИ:

реализация на торговых местах и (или) в иных установленных

местными исполнительными и распорядительными органами

местах:

• продукции цветоводства, декоративных растений, их

семян и рассады, животных (за исключением котят и

щенков),

• изготовленных этими физическими лицами

хлебобулочных и кондитерских изделий,

готовой кулинарной продукции;

18.

реализация котят и щенков при условии содержаниядомашнего животного (кошки, собаки);

видеосъемка событий;

деятельность

актеров,

танцоров,

музыкантов,

исполнителей разговорного жанра, выступающих

индивидуально, предоставление услуг тамадой;

деятельность

по

копированию,

подготовке

документов и прочая специализированная офисная

деятельность;

19.

деятельность по письменному и устному переводу;деятельность, связанная с поздравлением с днем

рождения, Новым годом и иными праздниками

независимо от места их проведения;

кошение трав на газонах, уборка

озелененной территории от листьев,

скошенной травы и мусора;

20.

музыкально-развлекательное обслуживание свадеб,юбилеев и прочих торжественных мероприятий;

нанесение аквагрима;

настройка музыкальных инструментов;

21.

оказаниеуслуг

по

выращиванию

сельскохозяйственной продукции, предоставление

услуг по дроблению зерна, выпас скота;

парикмахерские и косметические услуги,

а также услуги по маникюру и педикюру;

предоставление услуг, оказываемых при

помощи автоматов для измерения веса,

роста;

производство одежды (в том числе

головных уборов) и обуви из материалов

потребителя;

22.

работы и услуги по дизайну интерьеров,графическому дизайну, оформлению (украшению)

автомобилей, внутреннего пространства капитальных

строений (зданий, сооружений), помещений, иных

мест, а также моделирование предметов оформления

интерьера, текстильных изделий, мебели, одежды и

обуви, предметов личного пользования и бытовых

изделий;

разработка веб-сайтов, установка (настройка)

компьютеров и программного обеспечения,

восстановление компьютеров после сбоя,

ремонт,

техническое

обслуживание

компьютеров и периферийного оборудования,

обучение работе на персональном компьютере;

23.

распиловка и колка дров, погрузка и разгрузка грузов;ремонт и восстановление, включая перетяжку,

домашней мебели из материалов потребителя;

ремонт часов, обуви;

ремонт швейных, трикотажных изделий и головных

уборов, кроме ремонта ковров и ковровых изделий;

24.

репетиторство;сборка мебели;

стирка и глаженье постельного белья и других вещей

в домашних хозяйствах граждан, выгул домашних

животных и уход за ними, закупка продуктов, мытье

посуды и приготовление пищи в домашних

хозяйствах граждан, внесение платы из средств

обслуживаемого лица за пользование жилым

помещением и жилищно-коммунальные услуги;

25.

упаковка товаров, предоставленных потребителем;услуги по содержанию, уходу и дрессировке

домашних животных, кроме сельскохозяйственных

животных;

уход за взрослыми и детьми;

фотосъемка, изготовление фотографий;

26.

чистка и уборка жилых помещений;штукатурные, малярные, стекольные работы, работы

по устройству покрытий пола и облицовке стен,

оклеивание стен обоями, кладка (ремонт) печей и

каминов;

предоставление принадлежащих на праве

собственности физическому лицу иным физическим

лицам жилых помещений, садовых домиков, дач

для краткосрочного проживания.

27. Условия ОСУЩЕСТВЛЕНИЯ ДЕЯТЕЛЬНОСТИ

УСЛОВИЯ ОСУЩЕСТВЛЕНИЯ ДЕЯТЕЛЬНОСТИФизические лица ВПРАВЕ осуществлять перечисленные виды

деятельности

без

регистрации

в

качестве

индивидуальных

предпринимателей, при соблюдении одновременно следующих условий:

самостоятельное осуществление такой деятельности

физическим лицом. Соответственно, если физическое лицо

при

осуществлении

деятельности,

не

относящейся

к

предпринимательской, изъявит желание привлекать к ней других

физических лиц, т.е. изъявит желание привлекать наемных

работников, то необходимо зарегистрироваться в качестве субъекта

хозяйствования;

деятельность должна осуществляться в интересах потребителей;

уплата единого налога с индивидуальных предпринимателей и иных

физических лиц (далее — единый налог) в порядке, предусмотренном

главой 33 Налогового кодекса.

Справочно: Потребителем признается гражданин, имеющий намерение заказать или приобрести либо заказывающий,

приобретающий или использующий товары (работы, услуги) исключительно для личных, бытовых, семейных и иных нужд,

не связанных с осуществлением предпринимательской деятельности.

28. ПОРЯДОК ДЕЙСТВИЙ ДО НАЧАЛА ОСУЩЕСТВЛЕНИЯ ДЕЯТЕЛЬНОСТИ

До началаосуществления

деятельности

физическому

лицу

необходимо:

1. Стать на учет в налоговом органе по месту

жительства;

2. Представить в налоговый орган уведомление о

планируемой к осуществлению деятельности;

3. При наличии права на использование льготы по

единому налогу одновременно с уведомлением

представить в налоговый орган документы,

подтверждающие такое право;

4. Произвести уплату единого налога, сумму которого

рассчитает

налоговый

орган

на

основании

уведомления.

Днем начала осуществления деятельности понимается дата, указанная

физическим лицом в уведомлении для каждого месяца, а при отсутствии

такой даты – 1-е число каждого месяца.

29. ПОСТАНОВКА НА УЧЕТ В НАЛОГОВОМ ОРГАНЕ ФИЗИЧЕСКОГО ЛИЦА

Для постановки на учет (до начала осуществленияпланируемой деятельности) физическому лицу необходимо

обратиться в налоговый орган по месту своего жительства.

В налоговый орган физическим лицом самостоятельно:

подается ЗАЯВЛЕНИЕ (бланк заявления выдается

физическому лицу налоговым органом бесплатно);

предоставляется ПАСПОРТ гражданина Республики

Беларусь или иной документ, удостоверяющий

личность.

Постановка плательщика на учет в налоговом органе сопровождается присвоением ему учетного

номера плательщика (УНП). Документом, удостоверяющим постановку плательщика на учет в

налоговом органе, является извещение о присвоении УНП установленной формы.

30. ПОДАЧА В НАЛОГОВЫЙ ОРГАН УВЕДОМЛЕНИЯ

Физическому лицу до дня начала осуществленияпланируемой деятельности необходимо представить

в налоговый орган письменное УВЕДОМЛЕНИЕ или

уведомление через Личный кабинет плательщика с

указанием:

видов деятельности, предполагаемых к осуществлению,

видов товаров, формы оказания услуг;

периода и места осуществления деятельности;

инвентарного номера по каждому объекту недвижимого

имущества, а также количества сдаваемых жилых комнат

в квартире, жилом доме – при предоставлении принадлежащих

на праве собственности физическому лицу иным физическим

лицам жилых помещений, садовых домиков, дач для

краткосрочного проживания.

31. ПОДАЧА В НАЛОГОВЫЙ ОРГАН УВЕДОМЛЕНИЯ

Такоеуведомление

физическому

лицу

НЕОБХОДИМО ПОДАВАТЬ либо за каждый месяц,

либо за период, включающий несколько месяцев, либо

за календарный год, в которых будет осуществляться

деятельность, ДО ЕЕ НАЧАЛА.

Если деятельность

не представляется.

НЕ

ПЛАНИРУЕТСЯ

–

уведомление

При ИЗМЕНЕНИИ в календарном месяце условий осуществления

деятельности в налоговые органы не позднее дня,

предшествующего дню таких изменений, физические лица

представляют письменное уведомление или уведомление через

Личный кабинет плательщика, в котором информируют о таких

изменениях.

32. РАСЧЕТ НАЛОГОВЫМ ОРГАНОМ СУММЫ ЕДИНОГО НАЛОГА. Ставки налога

РАСЧЕТ НАЛОГОВЫМ ОРГАНОМ СУММЫ ЕДИНОГОНАЛОГА. СТАВКИ НАЛОГА

На основании поданного уведомления налоговый орган

исчислит СУММУ единого налога исходя из ставок налога,

установленных в населенном пункте, в котором будет

осуществляться деятельность.

Ставки единого налога устанавливаются за месяц в белорусских рублях.

Информацию по СТАВКАМ единого налога,

РЕКОМЕНДАЦИИ по расчету его суммы, а

также РЕКВИЗИТЫ для его уплаты можно

найти

на

официальном

сайте

МНС:

http://www.nalog.gov.by/ru/stavki-edinigo-naloga-raioni/

33. УПЛАТА ЕДИНОГО НАЛОГА. Срок уплаты налога

УПЛАТА ЕДИНОГО НАЛОГА. СРОК УПЛАТЫ НАЛОГАЕдиный налог уплачивается НЕ ПОЗДНЕЕ ДНЯ,

предшествующего дню начала осуществления

деятельности и только за те месяцы, в которых

осуществляется деятельность.

В ДОКУМЕНТЕ об уплате единого налога физическое лицо

указывает

ВИД

деятельности,

ПЕРИОД

осуществления

деятельности, за который произведена уплата единого налога

(например, месяц и год) и МЕСТО осуществления деятельности.

Документ

об

уплате

единого

налога

ДОЛЖЕН

НАХОДИТЬСЯ в месте, где физическое лицо оказывает

услуги, выполняет работы, реализует товары.

34. Отчетность

ОТЧЕТНОСТЬНа физических лиц, осуществляющих указанные виды

деятельности, НЕ ВОЗЛАГАЕТСЯ обязанность:

по

приему наличных денежных средств с

использованием кассового оборудования, квитанций о

приеме наличных денежных средств;

по ведению учета полученных доходов;

по представлению в налоговый орган налоговых

деклараций (расчетов) в связи с осуществлением

деятельности;

обеспечению

наличия

книги

замечаний

предложений и книги проверок (ревизий).

и

35. Ответственность

ОТВЕТСТВЕННОСТЬВ случае выявления налоговыми органами ВПЕРВЫЕ

фактов

осуществления

физическим

лицом

деятельности БЕЗ УПЛАТЫ единого налога, единый

налог исчисляется налоговым органом в размере

ставки единого налога.

При

выявлении

налоговыми

органами

ПОВТОРНЫХ фактов осуществления физическим

лицом деятельности без уплаты единого налога,

единый налог исчисляется налоговым органом с

применением КОЭФФИЦИЕНТА 5. При этом, льготы

по единому налогу, предусмотренные статьей 297

Налогового кодекса, не применяются.

36. Законодательные акты

ЗАКОНОДАТЕЛЬНЫЕ АКТЫЧасть 4 п.1 ст.1 Гражданского кодекса

Республики Беларусь

Пункт 2 Указа Президента Республики

Беларусь от 18.04.2019 №151 «Об изменении

указов Президента Республики Беларусь»

ГЛАВА

33

Единый

налог

с

индивидуальных

предпринимателей и иных физических лиц (Налоговый кодекс

Республики Беларусь)

Приложение 3 к постановлению Министерства по налогам и

сборам

Республики

Беларусь

от

31.12.2010

№96

«О постановке и снятии с учета в налоговых органах».

Финансы

Финансы