Похожие презентации:

Инвестиции и инвестиционный анализ

1. Инвестиции и инвестиционный анализ

КАПЛАНАлексей Владимирович

Инвестиции

и инвестиционный

анализ

Челябинск, 2016

2. ИНФОРМАЦИЯ О ПРПОДАВАТЕЛЕ

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ИНФОРМАЦИЯ О ПРПОДАВАТЕЛЕ

Каплан Алексей Владимирович, kaplan@mail.ru

Доктор экономических наук. 49 года, стаж по специальности 25 лет ( 50 000 часов)

Инженер- Научный сотрудник - Исследователь и Консультант –

Руководитель – Совладелец и Инвестор - Преподаватель

Преподавательская деятельность. 10% - 5000 часов.

С 1998 года автор и ведущий лекций, занятий, семинаров и тренингов. около 25

курсов, более 300 слушателей

Разработка инвестиционных проектов. 20% - 10000 часов

С 1994 года более 400 инвестиционных проектов для 250 предприятий и

компаний с численностью персонала более 80000 чел. Сумма фактических

инвестиций – свыше 5 млрд. $.

Научно-методическая деятельность. 30% - 15000 часов

С 1994 года более 100 публикаций, в т.ч. 3 монографии, 9 учебников и учебных

пособий. 30 выступлений на международных конференциях.

Руководитель, собственник, инвестор. 40% — 20000 часов.

С 2003 года несколько успешных проектов, стоимость – несколько млн.$ (доля

бизнеса от 25 до 50%). Опыт нескольких «провальных» проектов

(личные

2

потери до 0,4 млн.$).

3. РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

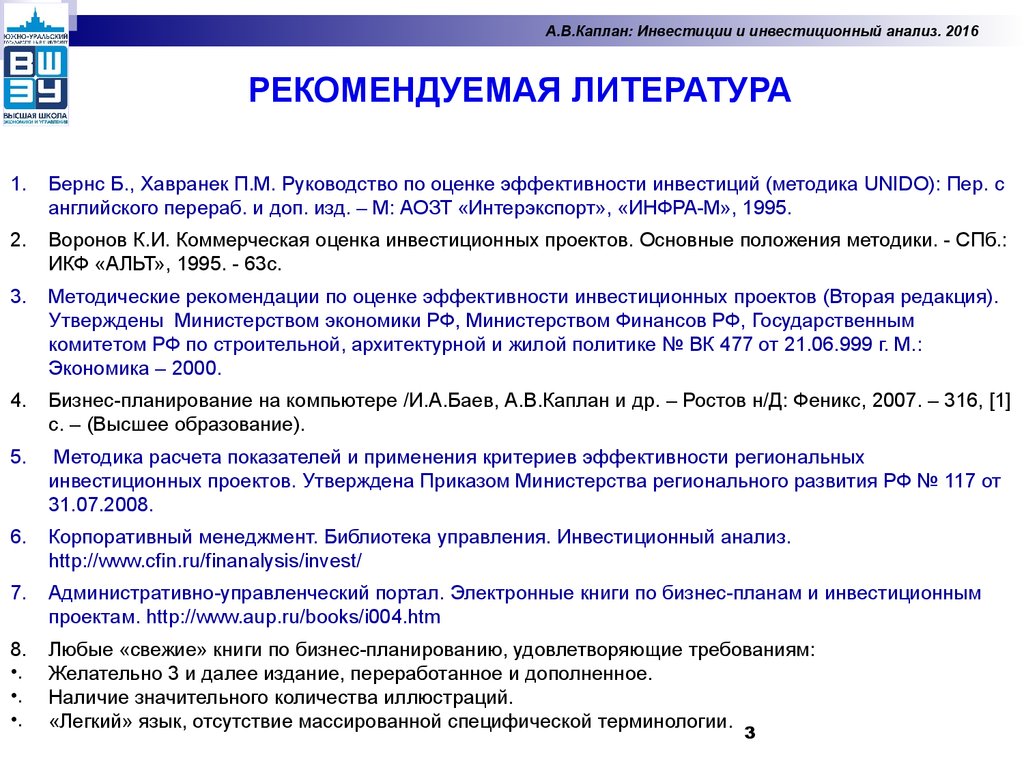

1.

Бернс Б., Хавранек П.М. Руководство по оценке эффективности инвестиций (методика UNIDO): Пер. с

английского перераб. и доп. изд. – М: АОЗТ «Интерэкспорт», «ИНФРА-М», 1995.

2.

Воронов К.И. Коммерческая оценка инвестиционных проектов. Основные положения методики. - СПб.:

ИКФ «АЛЬТ», 1995. - 63с.

3.

Методические рекомендации по оценке эффективности инвестиционных проектов (Вторая редакция).

Утверждены Министерством экономики РФ, Министерством Финансов РФ, Государственным

комитетом РФ по строительной, архитектурной и жилой политике № ВК 477 от 21.06.999 г. М.:

Экономика – 2000.

4.

Бизнес-планирование на компьютере /И.А.Баев, А.В.Каплан и др. – Ростов н/Д: Феникс, 2007. – 316, [1]

с. – (Высшее образование).

5.

Методика расчета показателей и применения критериев эффективности региональных

инвестиционных проектов. Утверждена Приказом Министерства регионального развития РФ № 117 от

31.07.2008.

6.

Корпоративный менеджмент. Библиотека управления. Инвестиционный анализ.

http://www.cfin.ru/finanalysis/invest/

7.

Административно-управленческий портал. Электронные книги по бизнес-планам и инвестиционным

проектам. http://www.aup.ru/books/i004.htm

8.

•.

•.

•.

Любые «свежие» книги по бизнес-планированию, удовлетворяющие требованиям:

Желательно 3 и далее издание, переработанное и дополненное.

Наличие значительного количества иллюстраций.

«Легкий» язык, отсутствие массированной специфической терминологии.

3

4. Инвестиционная деятельность

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Инвестиционная

деятельность

4

5.

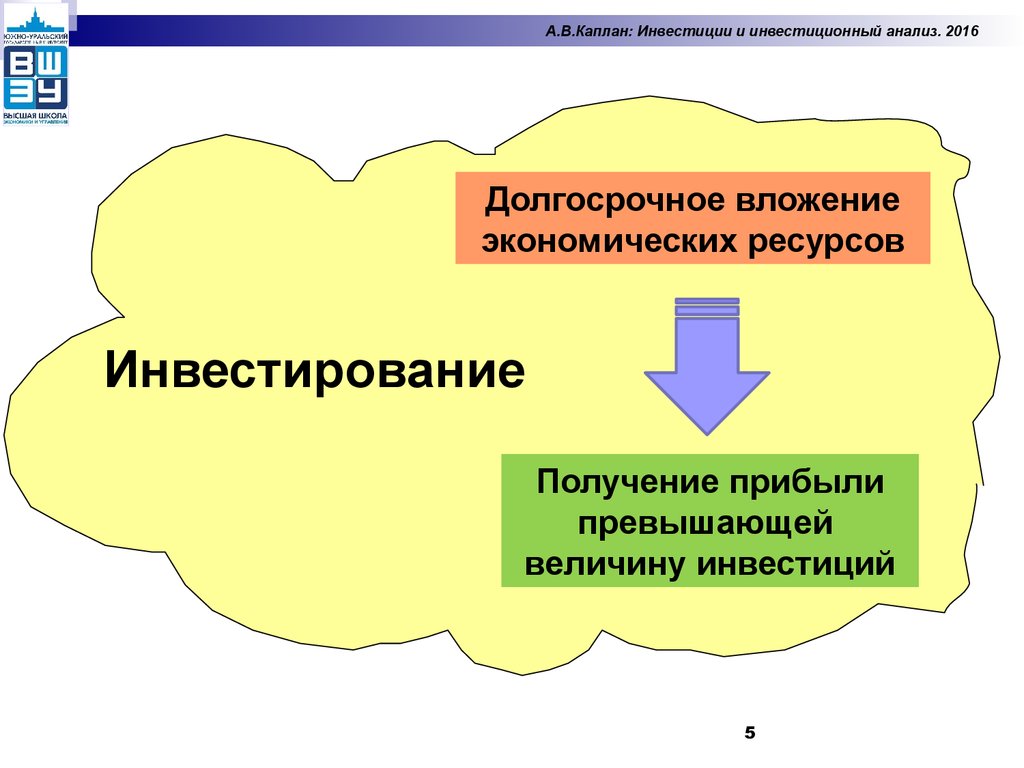

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Долгосрочное вложение

экономических ресурсов

Инвестирование

Получение прибыли

превышающей

величину инвестиций

5

6.

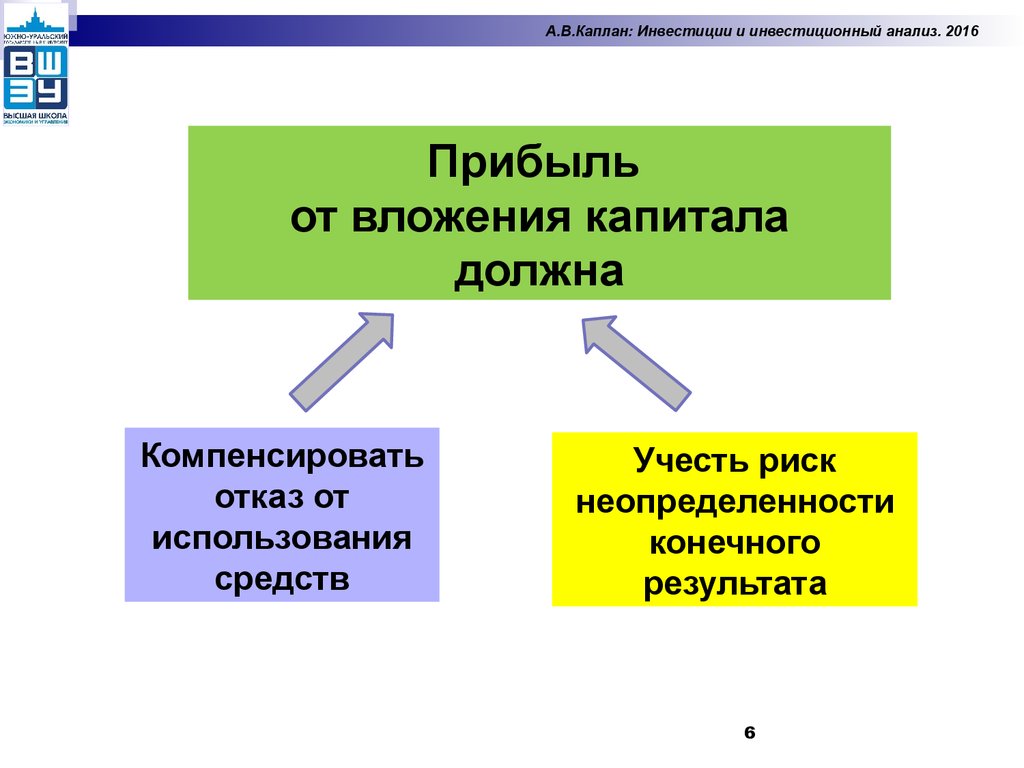

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Прибыль

от вложения капитала

должна

Компенсировать

отказ от

использования

средств

Учесть риск

неопределенности

конечного

результата

6

7.

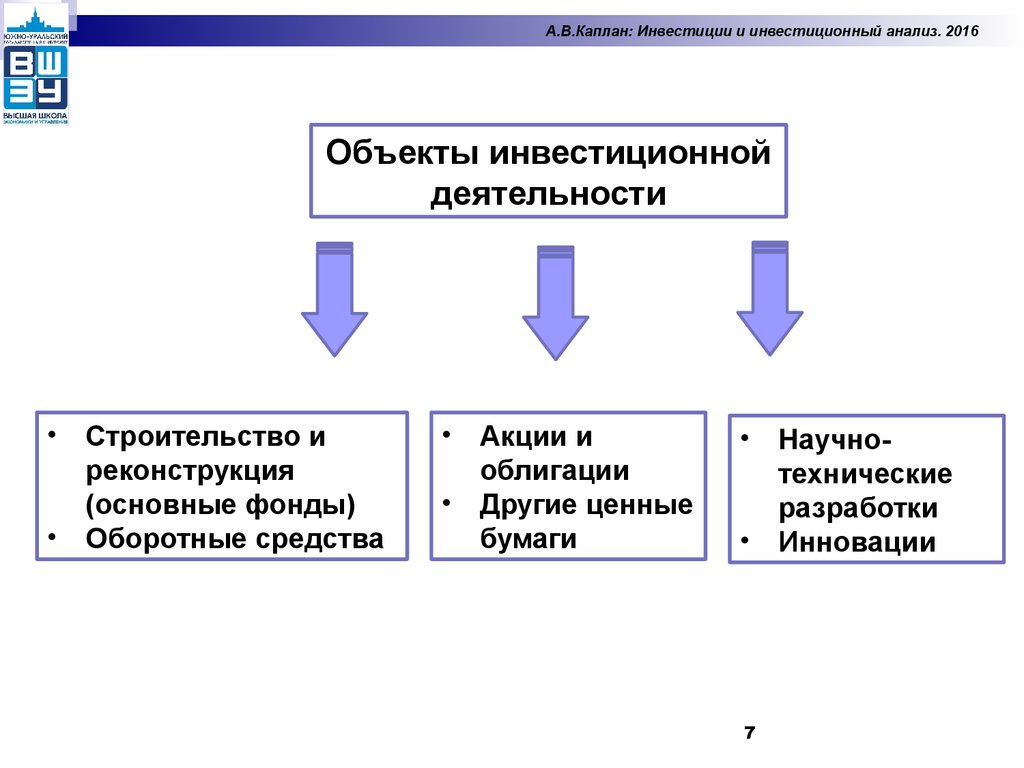

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Объекты инвестиционной

деятельности

Строительство и

реконструкция

(основные фонды)

Оборотные средства

Акции и

облигации

Другие ценные

бумаги

7

Научнотехнические

разработки

Инновации

8.

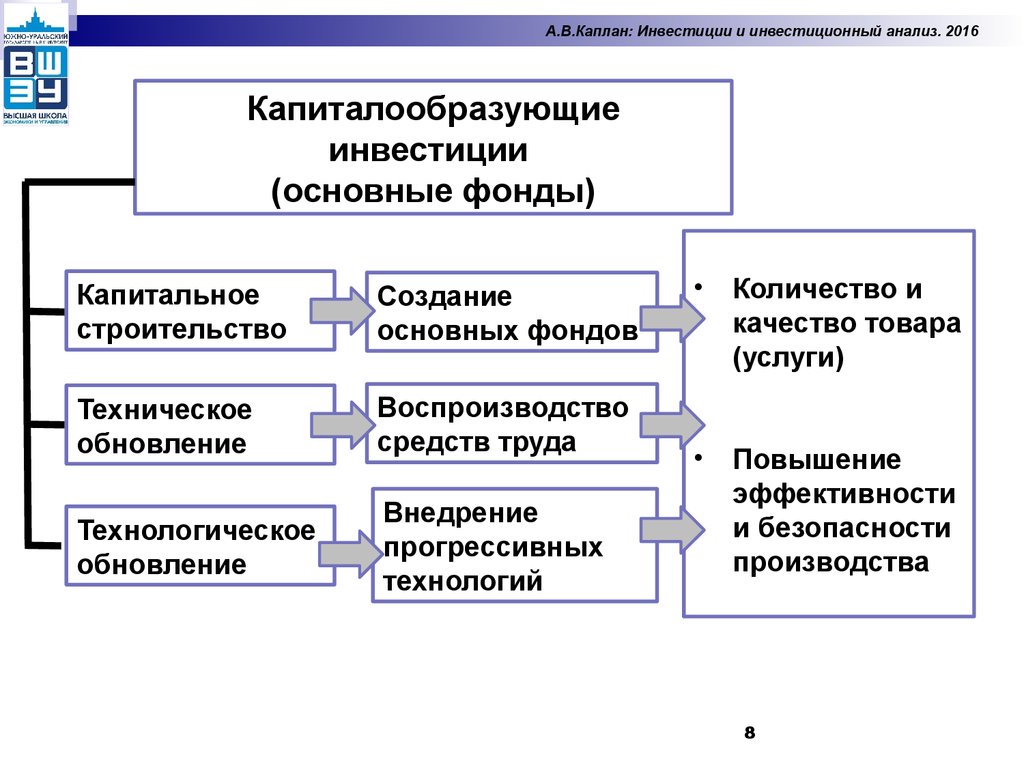

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Капиталообразующие

инвестиции

(основные фонды)

Капитальное

строительство

Создание

основных фондов

Техническое

обновление

Воспроизводство

средств труда

Технологическое

обновление

Внедрение

прогрессивных

технологий

Количество и

качество товара

(услуги)

Повышение

эффективности

и безопасности

производства

8

9.

А.В.Каплан: Инвестиции и инвестиционный анализ. 20169

10.

А.В.Каплан: Инвестиции и инвестиционный анализ. 201610

11.

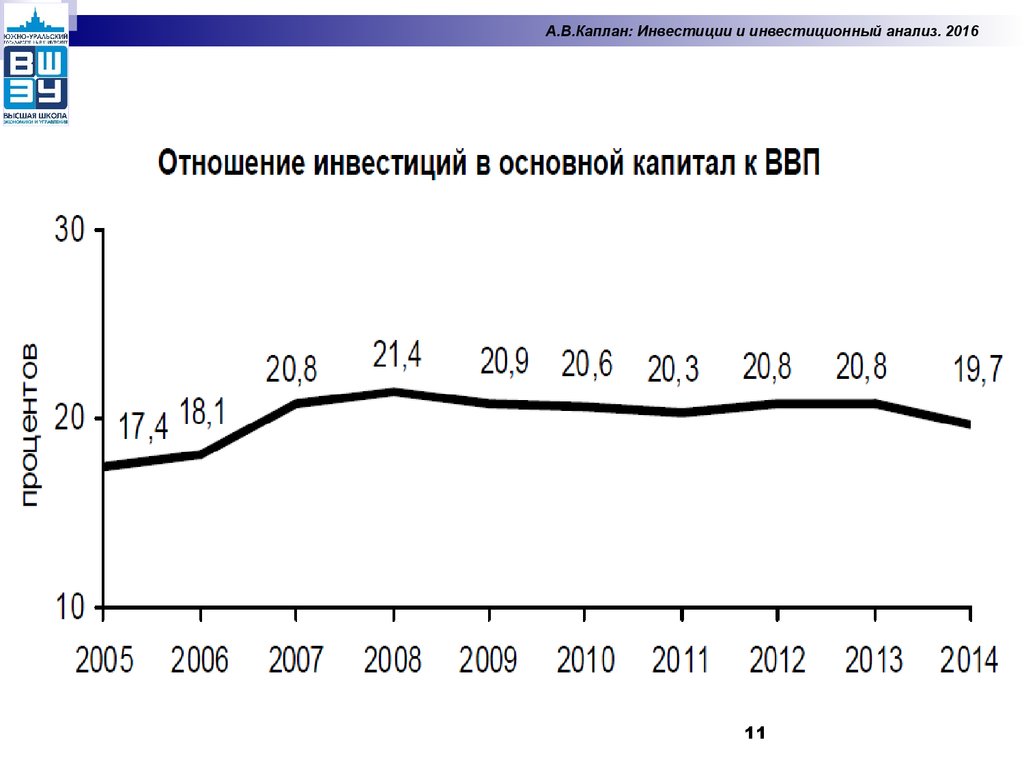

А.В.Каплан: Инвестиции и инвестиционный анализ. 201611

12.

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Структура инвестиций в

основной капитал

(Россия, 2005-2014гг.)

Здания (кроме жилых)

и сооружения 40-45%

Машины,

оборудование,

транспортные

средства 35-40%

прочие 57%

жилища 1215%

12

13.

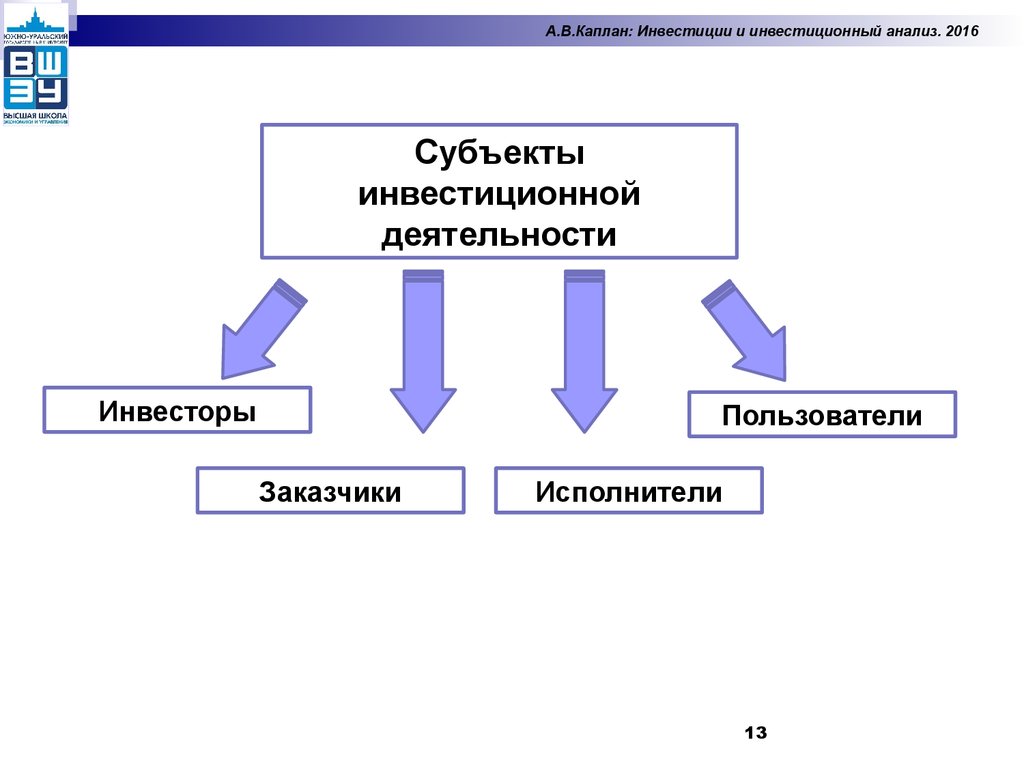

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Субъекты

инвестиционной

деятельности

Инвесторы

Пользователи

Заказчики

Исполнители

13

14.

А.В.Каплан: Инвестиции и инвестиционный анализ. 201614

15.

А.В.Каплан: Инвестиции и инвестиционный анализ. 201615

16.

А.В.Каплан: Инвестиции и инвестиционный анализ. 201616

17.

А.В.Каплан: Инвестиции и инвестиционный анализ. 201617

18.

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Эффективность

инвестиций

Эффективность

Эффективность

проекта

проекта в

в целом

целом

Экономическая

Экологическая

Эффективность

Эффективность

участия

участия в

в

проекте

проекте

Социальная

Технологическая

18

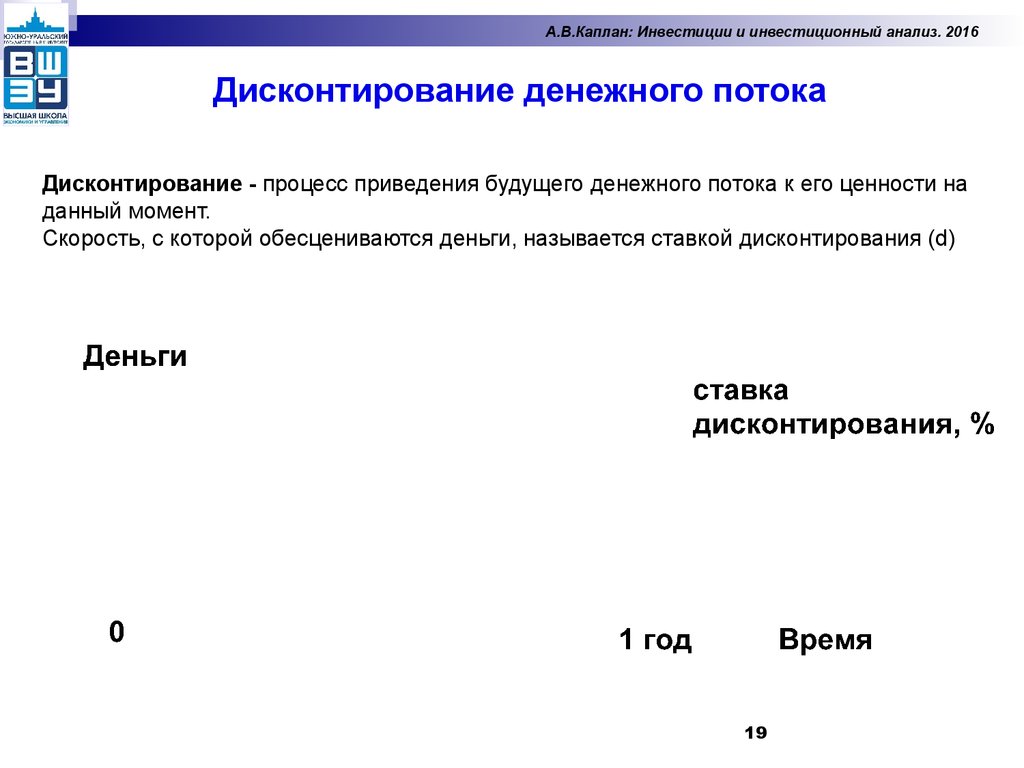

19. Дисконтирование денежного потока

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Дисконтирование денежного потока

Дисконтирование - процесс приведения будущего денежного потока к его ценности на

данный момент.

Скорость, с которой обесцениваются деньги, называется ставкой дисконтирования (d)

19

20. ДИСКОНТИРОВАНИЕ ДЕНЕЖНОГО ПОТОКА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ДИСКОНТИРОВАНИЕ ДЕНЕЖНОГО ПОТОКА

100

100,0 100,0

100,0

100,0

100,0

100,0

Сумма притоков денежных средств

100,0

100,0

100,0

1

at

t

(1 d )

80,0

80

64,0

60

100,0

51,2

41,0

40

20

Pt

Po at Pt

(1 d )t

32,8

26,2

21,0

16,8

13,4

0

0

1

2

3

4

5

6

7

8

9

Интервал планирования

20

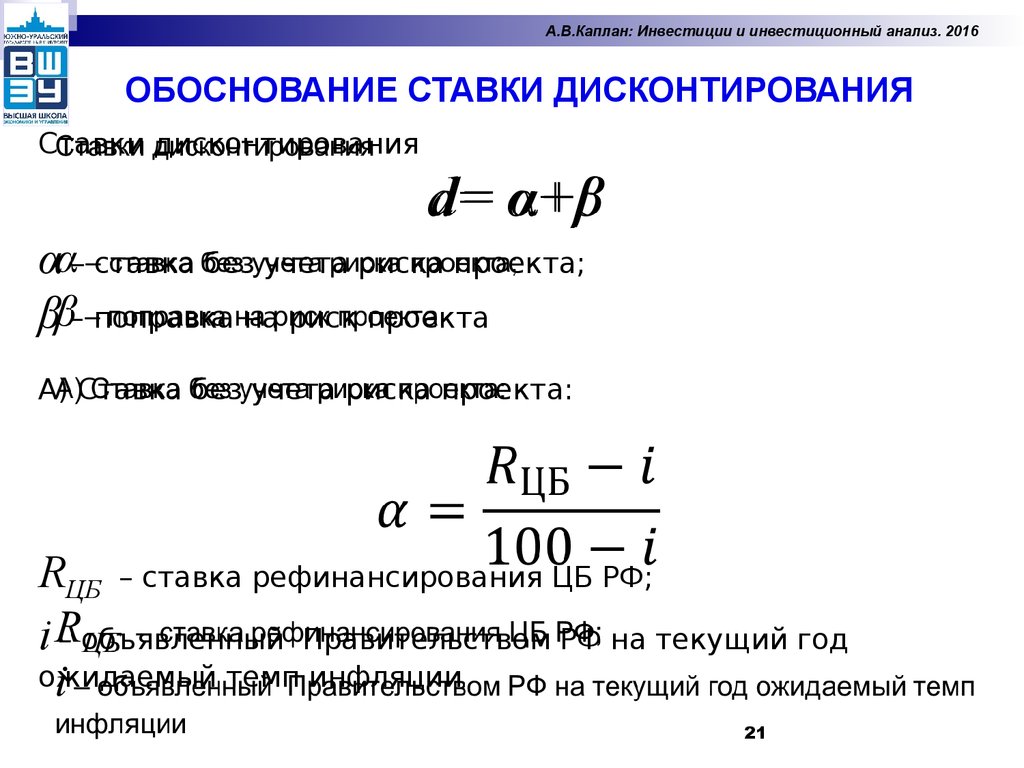

21. ОБОСНОВАНИЕ СТАВКИ ДИСКОНТИРОВАНИЯ

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ОБОСНОВАНИЕ СТАВКИ ДИСКОНТИРОВАНИЯ

Ставки дисконтирования

d= α+β

α – ставка без учета риска проекта;

β – поправка на риск проекта

А) Ставка без учета риска проекта:

RЦБ – ставка рефинансирования ЦБ РФ;

i – объявленный Правительством РФ на текущий год

ожидаемый темп инфляции

21

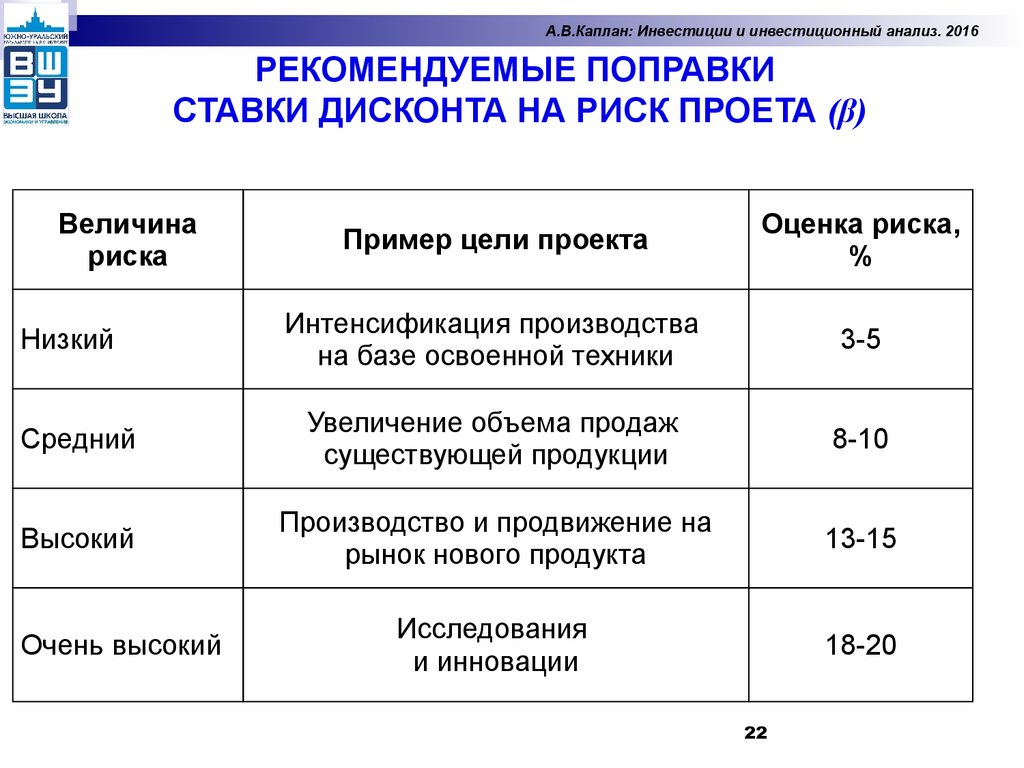

22. РЕКОМЕНДУЕМЫЕ ПОПРАВКИ СТАВКИ ДИСКОНТА НА РИСК ПРОЕТА (β)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016РЕКОМЕНДУЕМЫЕ ПОПРАВКИ

СТАВКИ ДИСКОНТА НА РИСК ПРОЕТА (β)

Величина

риска

Пример цели проекта

Оценка риска,

%

Интенсификация производства

на базе освоенной техники

3-5

Средний

Увеличение объема продаж

существующей продукции

8-10

Высокий

Производство и продвижение на

рынок нового продукта

13-15

Исследования

и инновации

18-20

Низкий

Очень высокий

22

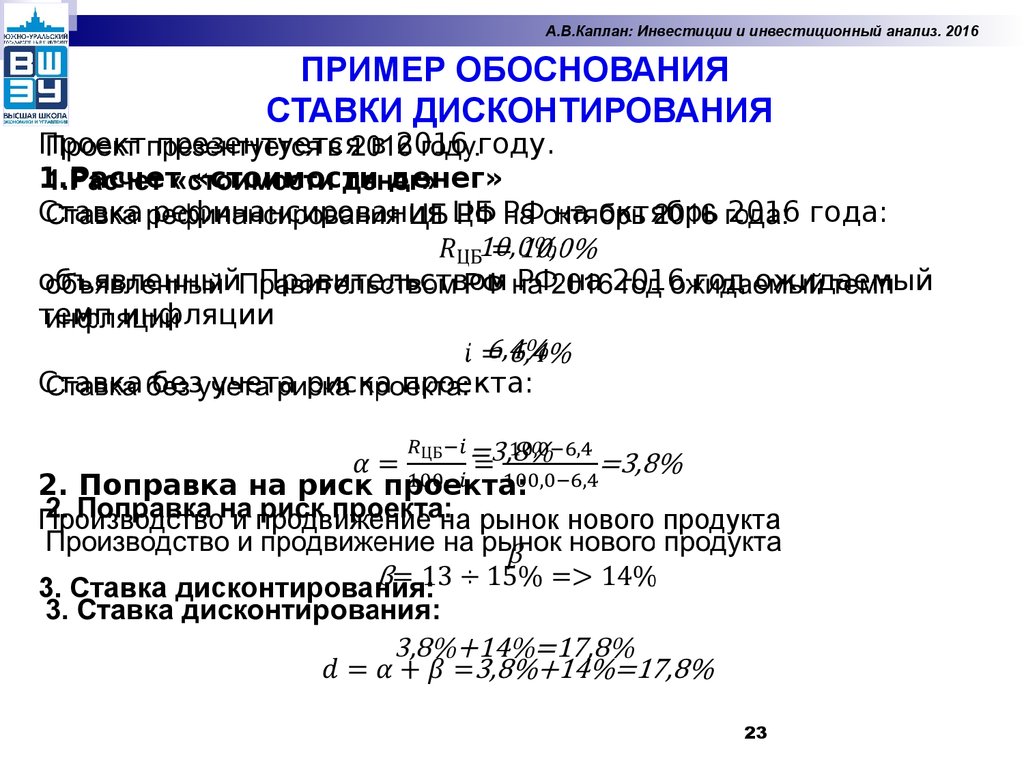

23. ПРИМЕР ОБОСНОВАНИЯ СТАВКИ ДИСКОНТИРОВАНИЯ

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ПРИМЕР ОБОСНОВАНИЯ

СТАВКИ ДИСКОНТИРОВАНИЯ

Проект презентуется в 2016 году.

1.Расчет «стоимости денег»

Ставка рефинансирования ЦБ РФ на октябрь 2016 года:

10,0%

объявленный Правительством РФ на 2016 год ожидаемый

темп инфляции

6,4%

Ставка без учета риска проекта:

=3,8%

2. Поправка на риск проекта:

Производство и продвижение на рынок нового продукта

β

3. Ставка дисконтирования:

3,8%+14%=17,8%

23

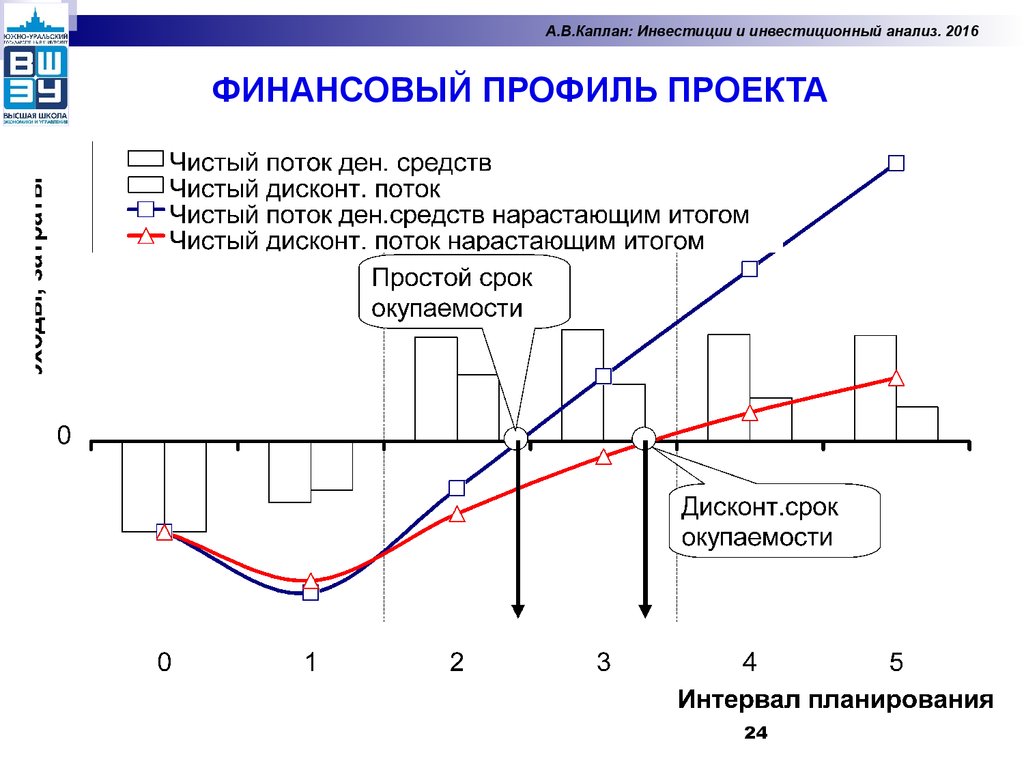

24. ФИНАНСОВЫЙ ПРОФИЛЬ ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ФИНАНСОВЫЙ ПРОФИЛЬ ПРОЕКТА

24

25. ОКУПАЕМОСТЬ ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ОКУПАЕМОСТЬ ПРОЕКТА

Простой срок окупаемости период, по окончанию

которого первоначальные инвестиции покрываются

дисконтированными доходами от осуществления

проекта.

Дисконтированный срок окупаемости период, по

окончанию которого первоначальные инвестиции

покрываются дисконтированными доходами от

осуществления проекта.

25

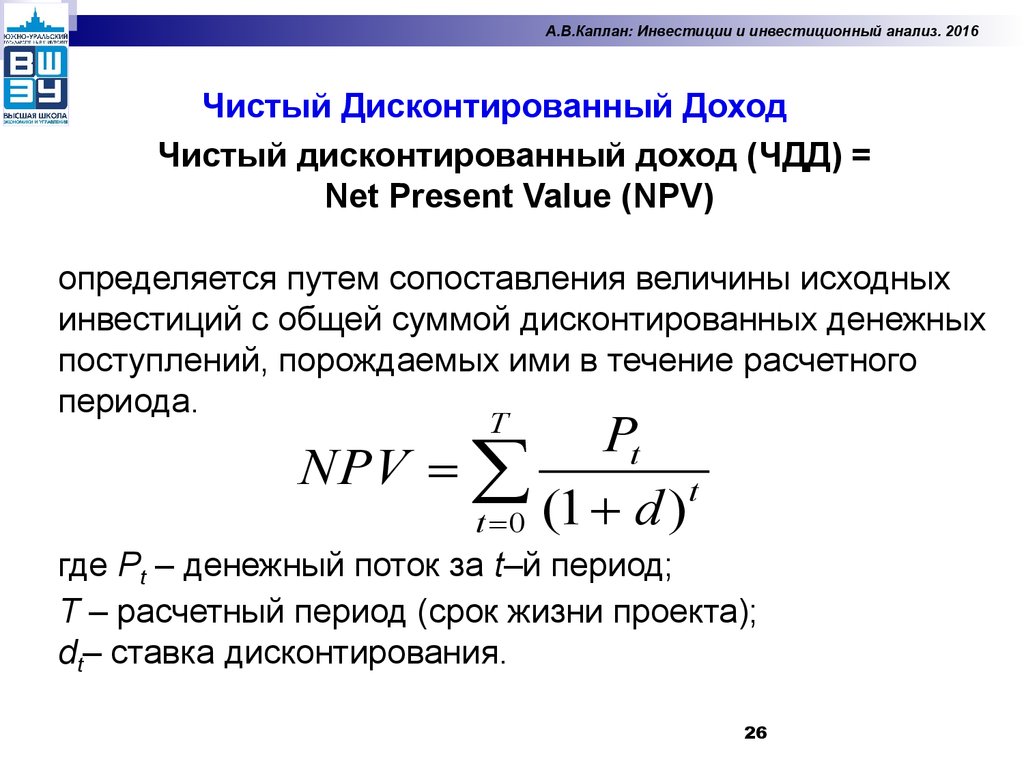

26. Чистый Дисконтированный Доход

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Чистый Дисконтированный Доход

Чистый дисконтированный доход (ЧДД) =

Net Present Value (NPV)

определяется путем сопоставления величины исходных

инвестиций с общей суммой дисконтированных денежных

поступлений, порождаемых ими в течение расчетного

периода.

Т

Pt

NPV

t

t 0 (1 d )

где Pt – денежный поток за t–й период;

T – расчетный период (срок жизни проекта);

dt– ставка дисконтирования.

26

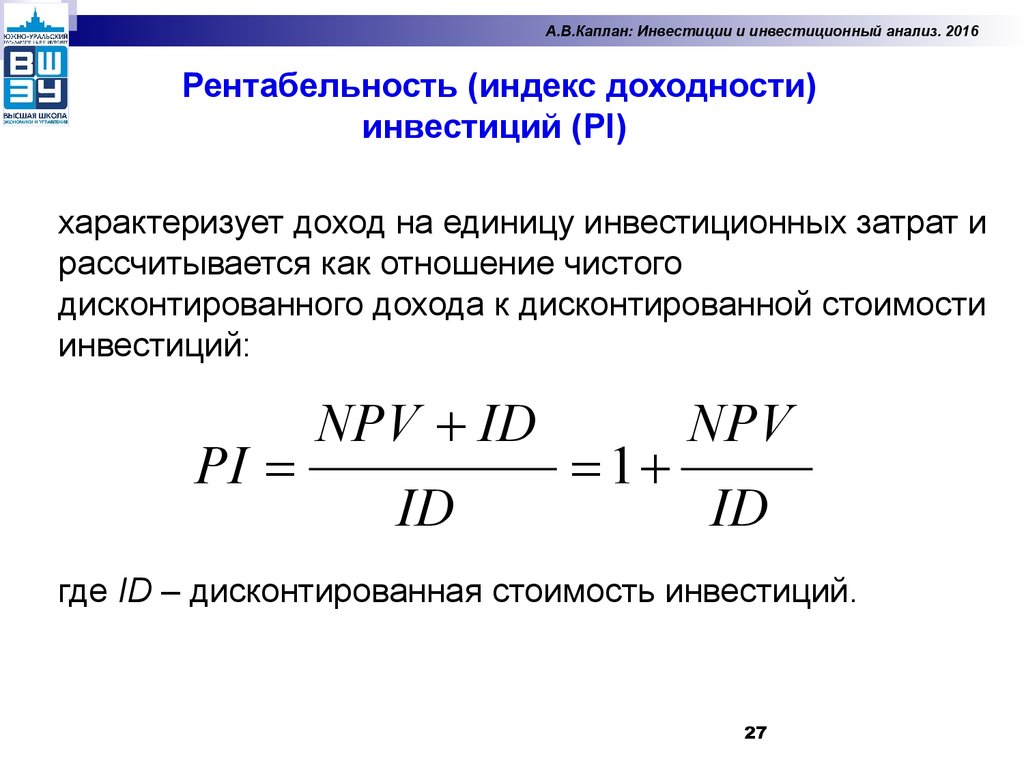

27. Рентабельность (индекс доходности) инвестиций (PI)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Рентабельность (индекс доходности)

инвестиций (PI)

характеризует доход на единицу инвестиционных затрат и

рассчитывается как отношение чистого

дисконтированного дохода к дисконтированной стоимости

инвестиций:

PI

NPV ID

ID

1

NPV

ID

где ID – дисконтированная стоимость инвестиций.

27

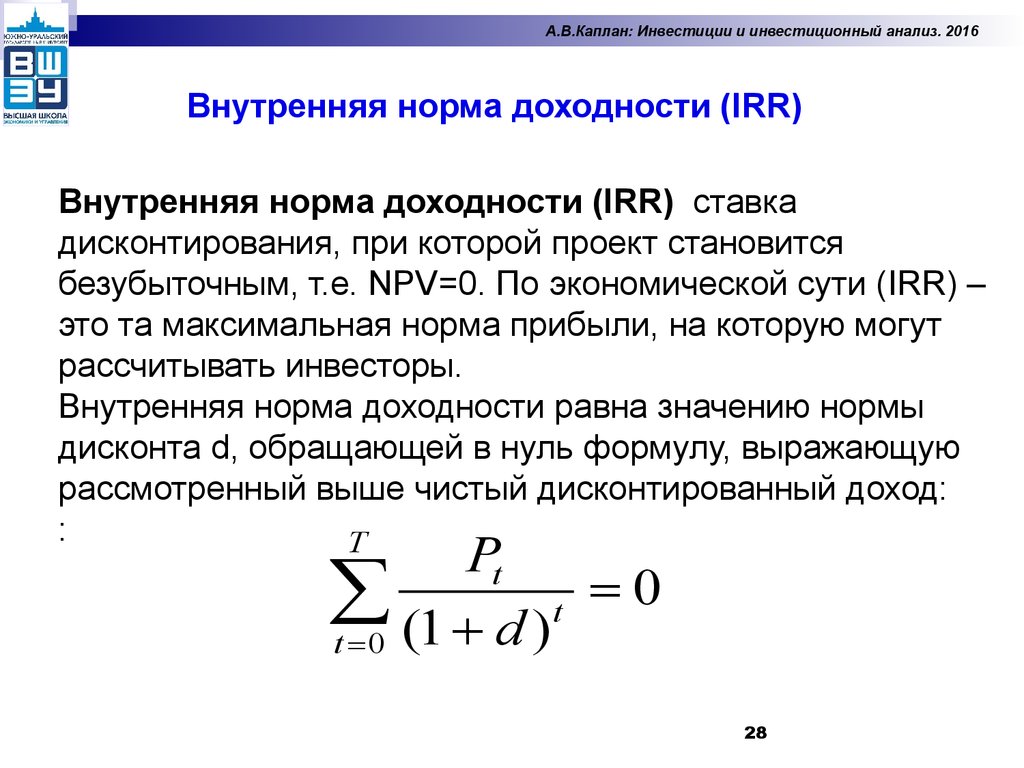

28. Внутренняя норма доходности (IRR)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Внутренняя норма доходности (IRR)

Внутренняя норма доходности (IRR) ставка

дисконтирования, при которой проект становится

безубыточным, т.е. NPV=0. По экономической сути (IRR) –

это та максимальная норма прибыли, на которую могут

рассчитывать инвесторы.

Внутренняя норма доходности равна значению нормы

дисконта d, обращающей в нуль формулу, выражающую

рассмотренный выше чистый дисконтированный доход:

:

T

Pt

0

t

t 0 (1 d )

28

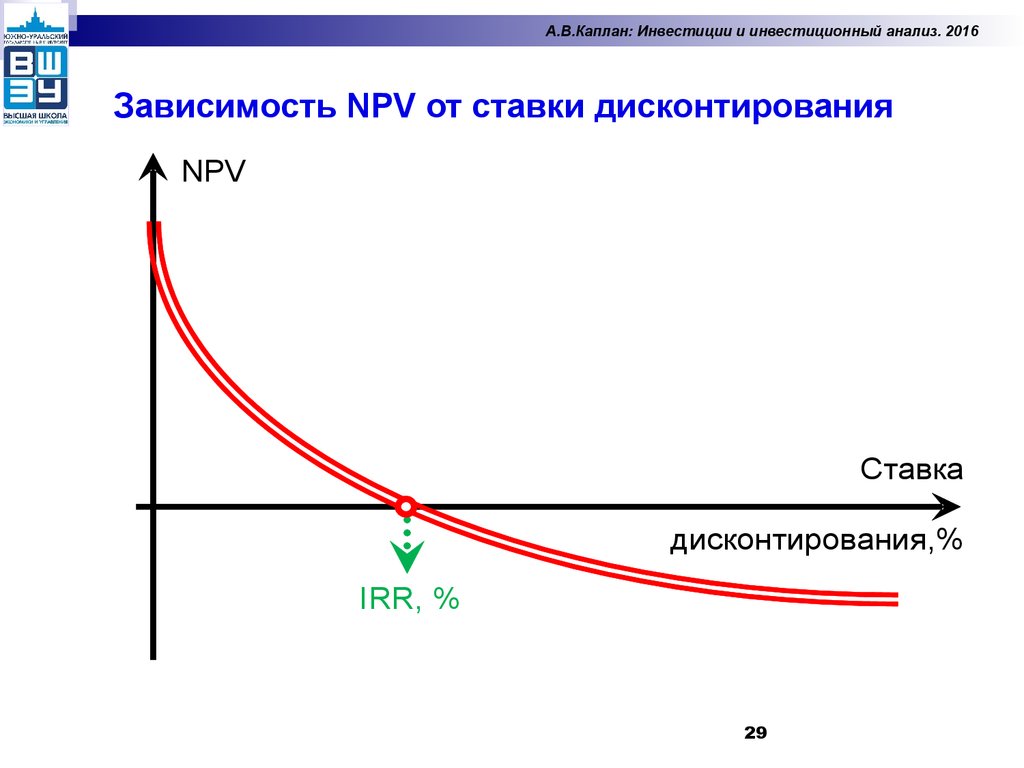

29. Зависимость NPV от ставки дисконтирования

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Зависимость NPV от ставки дисконтирования

NPV

Ставка

дисконтирования,%

IRR, %

29

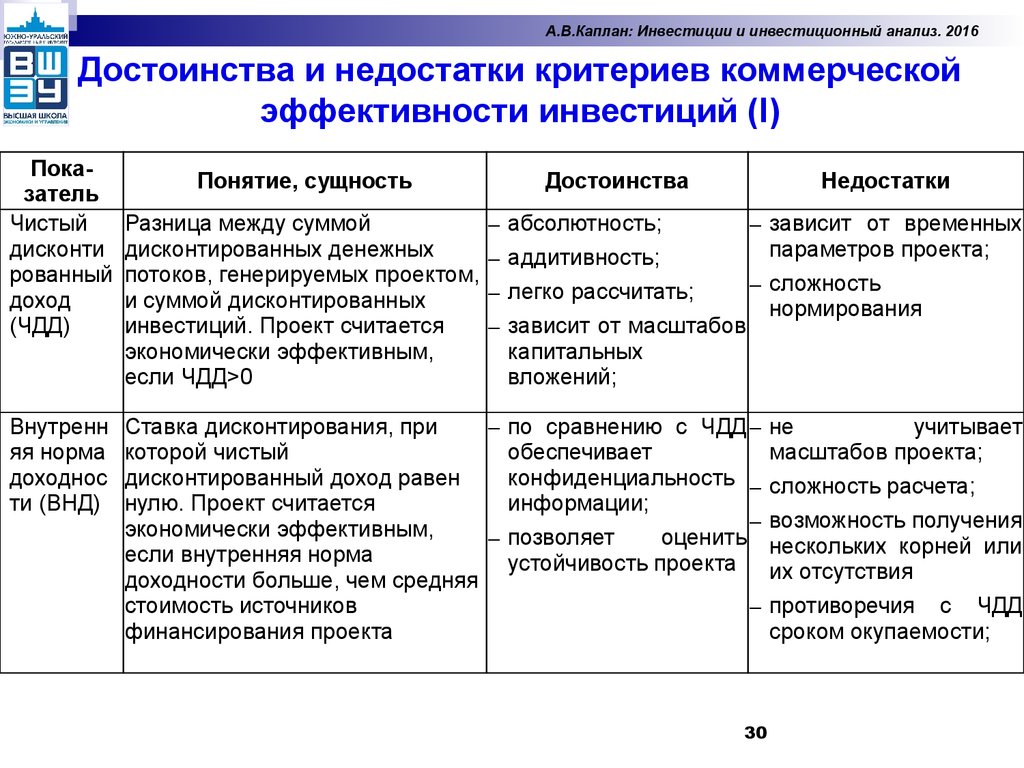

30. Достоинства и недостатки критериев коммерческой эффективности инвестиций (I)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Достоинства и недостатки критериев коммерческой

эффективности инвестиций (I)

Показатель

Чистый

дисконти

рованный

доход

(ЧДД)

Внутренн

яя норма

доходнос

ти (ВНД)

Понятие, сущность

Разница между суммой

дисконтированных денежных

потоков, генерируемых проектом,

и суммой дисконтированных

инвестиций. Проект считается

экономически эффективным,

если ЧДД>0

Достоинства

Недостатки

абсолютность;

аддитивность;

легко рассчитать;

зависит от масштабов

капитальных

вложений;

зависит от временных

параметров проекта;

сложность

нормирования

Ставка дисконтирования, при

учитывает

по сравнению с ЧДД не

которой чистый

обеспечивает

масштабов проекта;

дисконтированный доход равен

конфиденциальность сложность расчета;

нулю. Проект считается

информации;

возможность получения

экономически эффективным,

оценить нескольких корней или

позволяет

если внутренняя норма

устойчивость проекта их отсутствия

доходности больше, чем средняя

стоимость источников

противоречия с ЧДД

финансирования проекта

сроком окупаемости;

30

31. Достоинства и недостатки критериев коммерческой эффективности инвестиций (II)

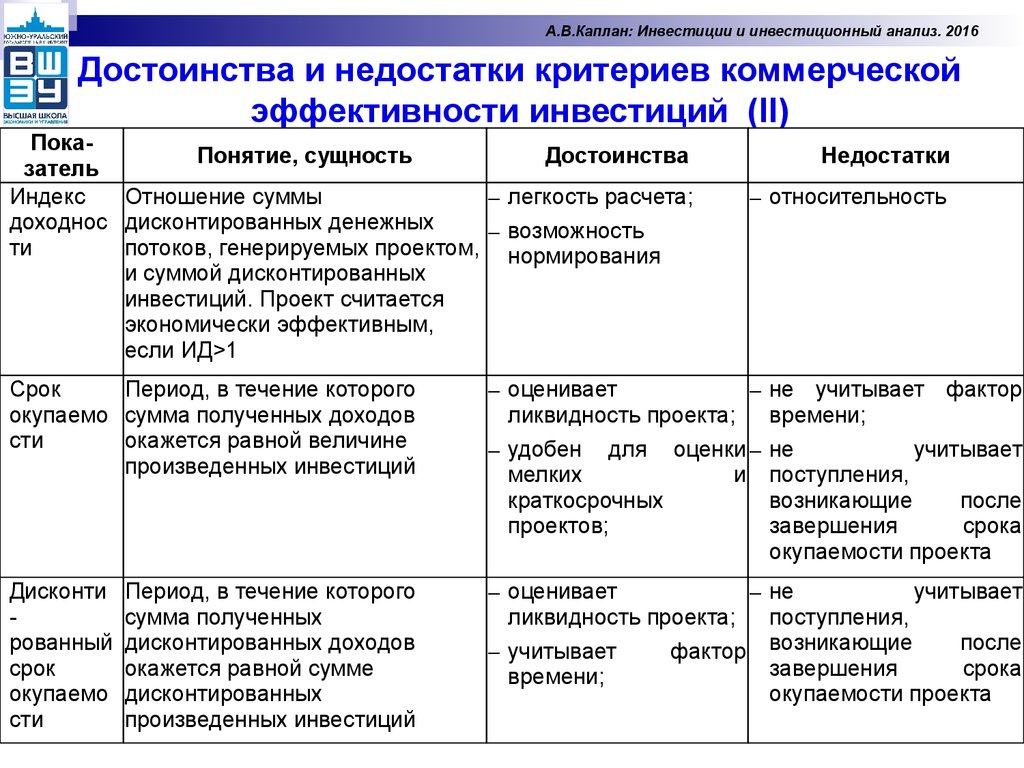

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Достоинства и недостатки критериев коммерческой

эффективности инвестиций (II)

ПокаПонятие, сущность

Достоинства

затель

Индекс

Отношение суммы

легкость расчета;

доходнос дисконтированных денежных

возможность

ти

потоков, генерируемых проектом, нормирования

и суммой дисконтированных

инвестиций. Проект считается

экономически эффективным,

если ИД>1

Недостатки

относительность

Срок

Период, в течение которого

окупаемо сумма полученных доходов

сти

окажется равной величине

произведенных инвестиций

оценивает

ликвидность проекта;

удобен для оценки

мелких

и

краткосрочных

проектов;

не учитывает фактор

времени;

не

учитывает

поступления,

возникающие

после

завершения

срока

окупаемости проекта

Дисконти

рованный

срок

окупаемо

сти

оценивает

ликвидность проекта;

фактор

учитывает

времени;

не

учитывает

поступления,

возникающие

после

завершения

срока

окупаемости проекта

Период, в течение которого

сумма полученных

дисконтированных доходов

окажется равной сумме

дисконтированных

произведенных инвестиций

31

32. Инвестиционный процесс на предприятии

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Инвестиционный

процесс на

предприятии

32

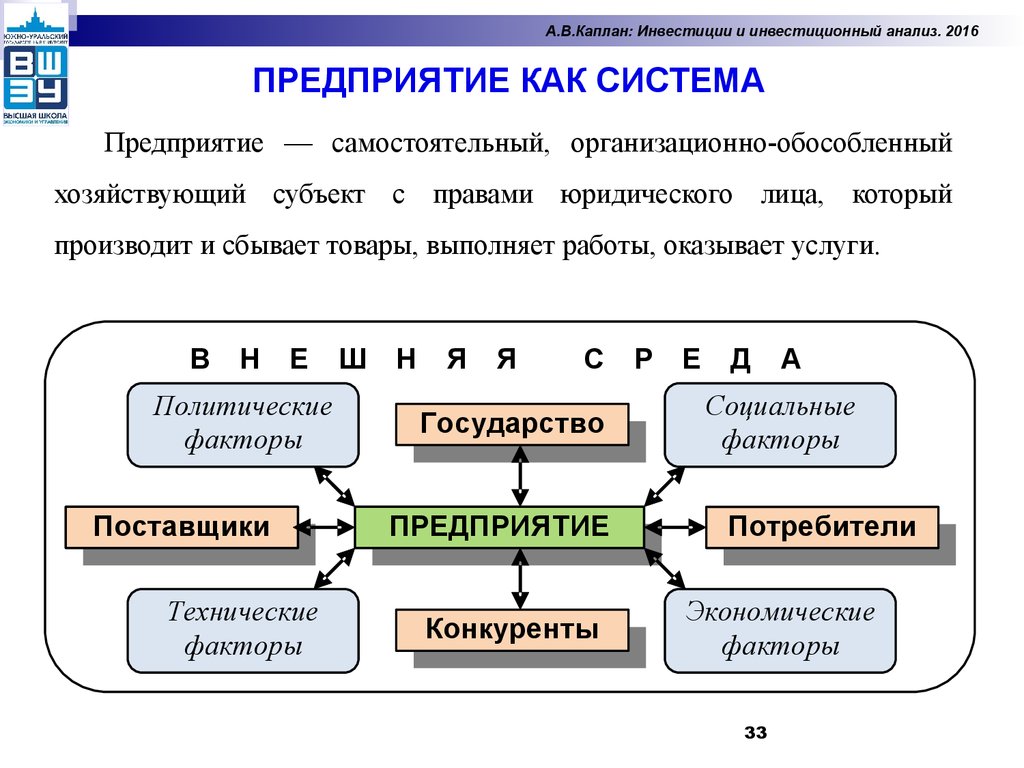

33. ПРЕДПРИЯТИЕ КАК СИСТЕМА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ПРЕДПРИЯТИЕ КАК СИСТЕМА

Предприятие — самостоятельный, организационно-обособленный

хозяйствующий субъект с правами юридического лица, который

производит и сбывает товары, выполняет работы, оказывает услуги.

В

Н

Е

Политические

факторы

Поставщики

Технические

факторы

Ш Н

Я

Я

С

Государство

ПРЕДПРИЯТИЕ

Конкуренты

Р

Е

Д

А

Социальные

факторы

Потребители

Экономические

факторы

33

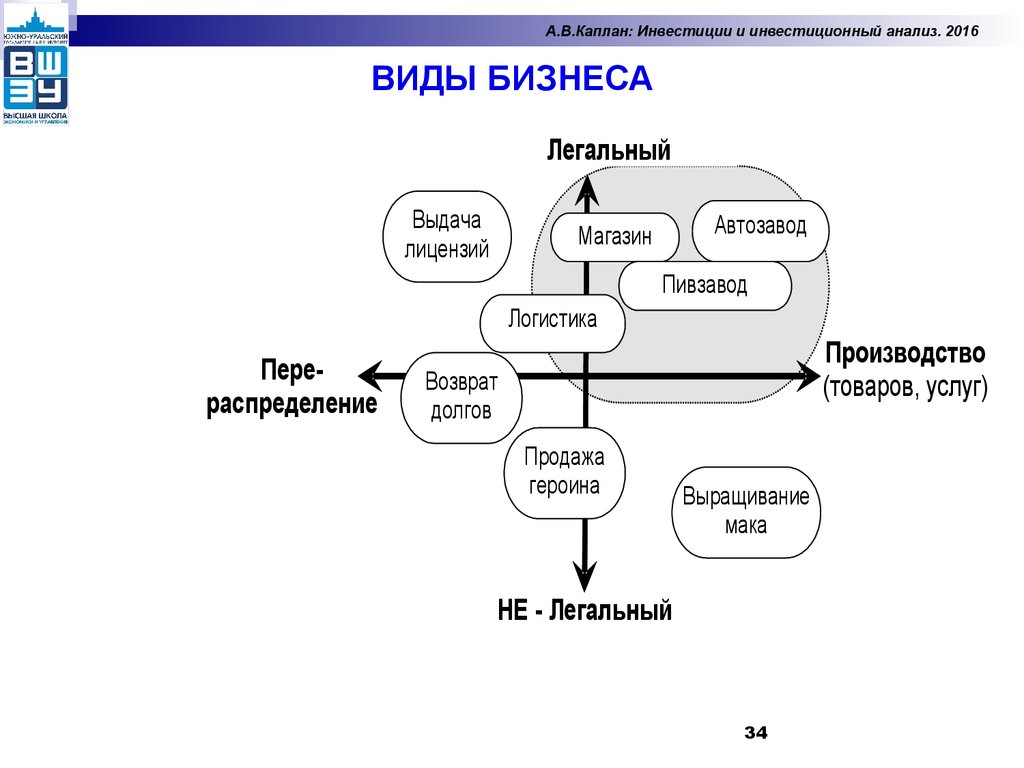

34. ВИДЫ БИЗНЕСА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ВИДЫ БИЗНЕСА

Легальный

Выдача

лицензий

Автозавод

Магазин

Пивзавод

Логистика

Перераспределение

Производство

(товаров, услуг)

Возврат

долгов

Продажа

героина

Выращивание

мака

НЕ - Легальный

34

35. ПОТОК ДЕНЕЖНЫХ СРЕДСТВ

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ПОТОК ДЕНЕЖНЫХ СРЕДСТВ

Поток денежных средств - разность между суммами поступлений и

выплат денежных средств компании за определенный период

времени (месяц, квартал, год).

В каждом периоде значение денежного потока характеризуется:

•притоком, равным размеру денежных поступлений (или

результатов в стоимостном выражении) в этом периоде;

•оттоком, равным платежам в этом периоде;

•сальдо (активным балансом, эффектом), равным разности

между притоком и оттоком.

Составными частями отчета о движении денежных средств является

поступление и выбытие денежных по текущей, инвестиционной и

финансовой деятельности организации.

35

36. ИСТОЧНИКИ ПРИТОКОВ И ОТТОКОВ ДЕНЕЖНЫХ СРЕДСТВ

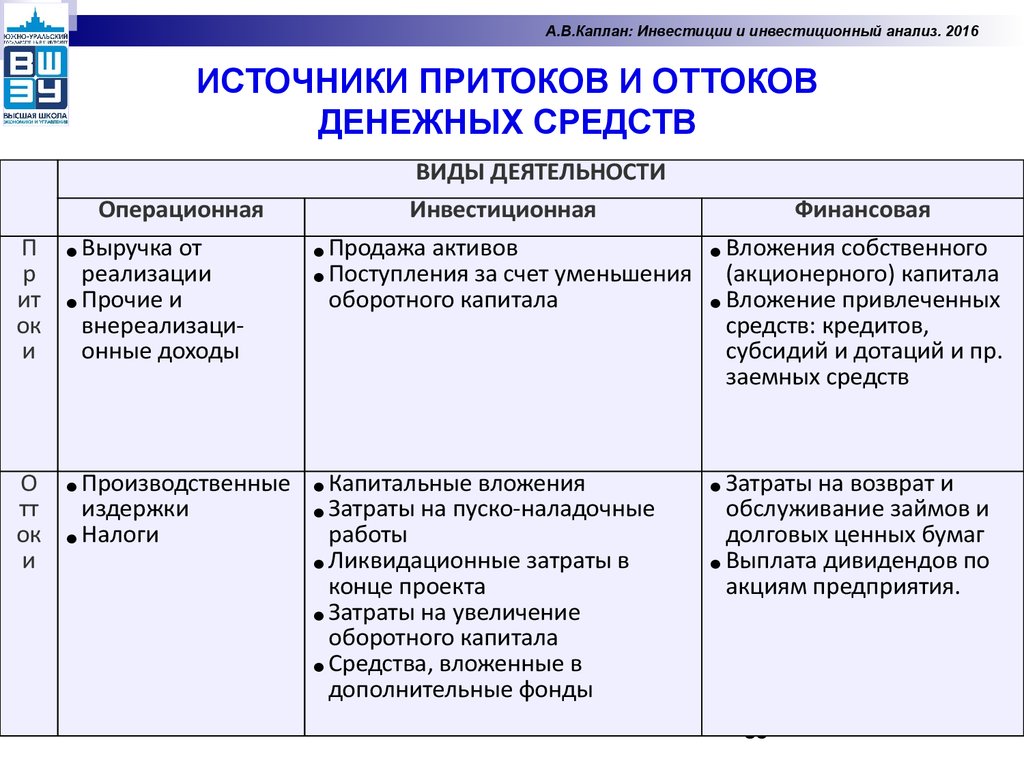

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ИСТОЧНИКИ ПРИТОКОВ И ОТТОКОВ

ДЕНЕЖНЫХ СРЕДСТВ

Операционная

П Выручка от

р

реализации

ит Прочие и

ок

внереализации

онные доходы

ВИДЫ ДЕЯТЕЛЬНОСТИ

Инвестиционная

Финансовая

Продажа активов

Вложения собственного

Поступления за счет уменьшения (акционерного) капитала

оборотного капитала

Вложение привлеченных

средств: кредитов,

субсидий и дотаций и пр.

заемных средств

О Производственные Капитальные вложения

тт

издержки

Затраты на пуско-наладочные

ок Налоги

работы

и

Ликвидационные затраты в

конце проекта

Затраты на увеличение

оборотного капитала

Средства, вложенные в

дополнительные фонды

Затраты на возврат и

обслуживание займов и

долговых ценных бумаг

Выплата дивидендов по

акциям предприятия.

36

37. ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

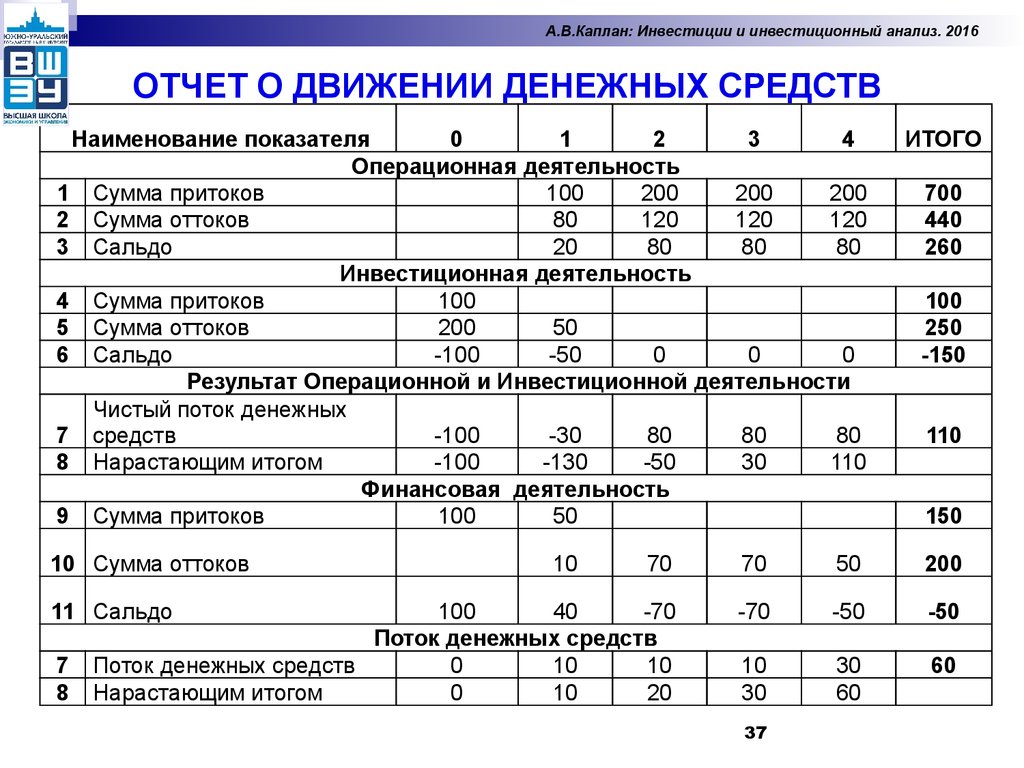

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Наименование показателя

0

1

2

3

4

Операционная деятельность

1 Сумма притоков

100

200

200

200

2 Сумма оттоков

80

120

120

120

3 Сальдо

20

80

80

80

Инвестиционная деятельность

4 Сумма притоков

100

5 Сумма оттоков

200

50

6 Сальдо

-100

-50

0

0

0

Результат Операционной и Инвестиционной деятельности

Чистый поток денежных

7 средств

-100

-30

80

80

80

8 Нарастающим итогом

-100

-130

-50

30

110

Финансовая деятельность

9 Сумма притоков

100

50

10 Сумма оттоков

10

ИТОГО

700

440

260

100

250

-150

110

150

70

70

50

200

11 Сальдо

-70

-50

-50

7

8

100

40

-70

Поток денежных средств

Поток денежных средств

0

10

10

Нарастающим итогом

0

10

20

10

30

30

60

60

37

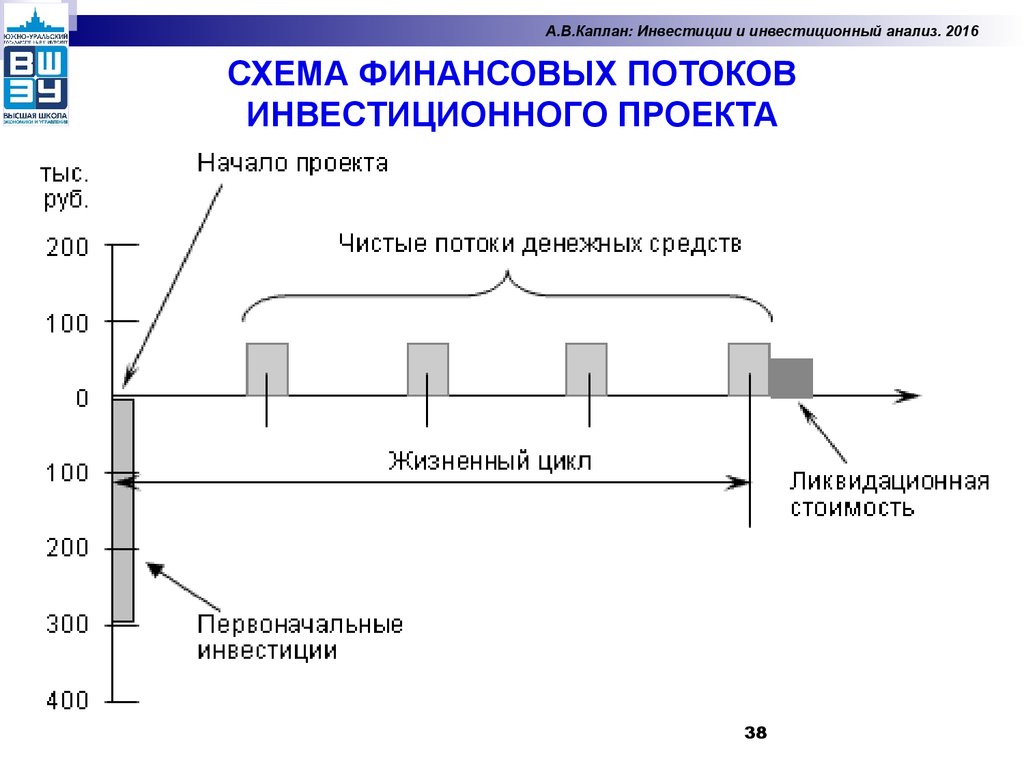

38. СХЕМА ФИНАНСОВЫХ ПОТОКОВ ИНВЕСТИЦИОННОГО ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016СХЕМА ФИНАНСОВЫХ ПОТОКОВ

ИНВЕСТИЦИОННОГО ПРОЕКТА

38

39. Финансовая реализуемость проекта

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Финансовая реализуемость проекта

Проект может быть принят только, если он финансово реализуем:

на каждом шаге имеется достаточное количество средств для его

продолжения.

Для

обеспечения

финансовой

реализуемости

подбирается

подходящая схема финансирования проекта. Она включает, прежде

всего, определение потребности в привлеченных средствах.

При

необходимости

предусматривается

вложение

части

положительного сальдо суммарного денежного потока на депозиты

или в долговые ценные бумаги.

39

40. Источники финансирования

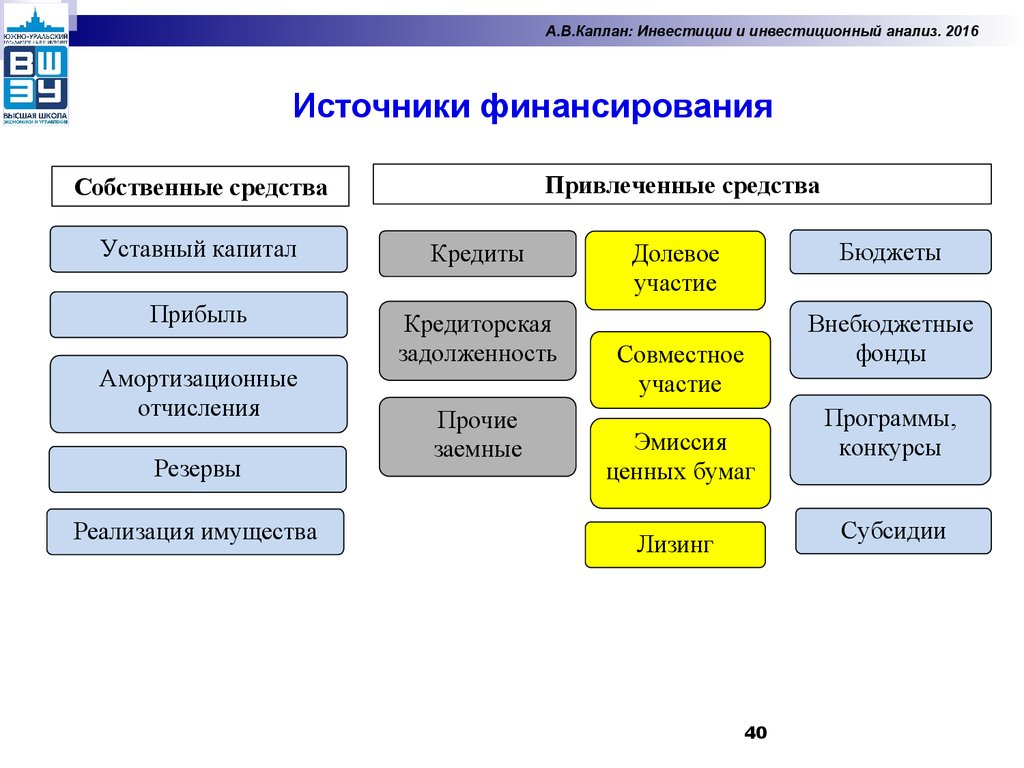

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Источники финансирования

Привлеченные средства

Собственные средства

Уставный капитал

Кредиты

Прибыль

Кредиторская

задолженность

кредиты

Амортизационные

отчисления

Резервы

Реализация имущества

Прочие

заемные

кредиты

Бюджеты

Долевое

участие

Внебюджетные

фонды

Совместное

участие

Эмиссия

ценных бумаг

Программы,

конкурсы

Субсидии

Лизинг

40

41. Недостатки заемных средств

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Недостатки заемных средств

1. Высокие издержки на выплаты процентов по заемным средствам могут

снижать эффективность для других участников и увеличить риск

возникновения неплатежеспособности.

2. Срок использования заемных средств лимитирован.

3. Кредитные ресурсы могут предоставляться под передачу в залог части

активов

4. Условия предоставления кредита обычно накладывают ограничения на

возможность реализации управленческих решений.

5. Выплаты в погашение основной суммы долга облагаются НДС и налогом на

прибыль.

41

42. Планирование инвестиций

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Планирование инвестиций

Основными задачами инвестиционного планирования являются:

1. Определение потребности в инвестиционных ресурсах.

2. Определение возможных источников финансирования и рассмотрение - вопросов

взаимодействия с инвесторами.

3. Оценка платы за источники финансирования.

4. Подготовка финансового расчета эффективности инвестиций с учетом возврата

заемных средств.

5. Разработка бизнес-плана проекта для представления потенциальному инвестору.

В

процессе

планирования

инвестиций

важно

учитывать

все

аспекты

экономической деятельности компании, начиная от окружающей среды, показателей

инфляции, налоговых условий, состояния и перспектив развития рынка, наличия

производственных мощностей, материальных ресурсов и заканчивая стратегией

финансирования проекта.

42

43. Принципы разработки инвестиционной политики предприятия

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Принципы разработки

инвестиционной политики предприятия

1. Нацеленность на достижение стратегических планов предприятия

2. Учет инфляции и факторов риска

3. Экономическое обоснование инвестиций

4. Формирование оптимальной структуры инвестиционного

портфеля:

•. Выбор надежных и дешевых источников и методов

финансирования инвестиций

•. Ранжирование инвестиционных проектов по их важности

•. Последовательность реализации проектов – исходя из имеющихся

ресурсов с учетом возможности привлечения внешнего

финансирования.

43

44. Инвестиционный проект

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Инвестиционный

проект

44

45.

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Проект – (от лат. projectus — «брошенный вперёд») — временное предприятие,

направленное на создание уникального продукта, услуги или результата ).

Инвестиционный

обоснование

проект –

экономической

целесообразности, объема и сроков

осуществления

капитальных

вложений (в том числе необходимая

проектно-сметная документация) а

также

действий

описание

по

практических

осуществлению

инвестиций (бизнес - план).

45

46.

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Инвестиционные проекты

Характер

взаимного

влияния

Независимые

Альтернативные

Взаимо

дополняющие

Сроки

создания и

реализации

Краткосрочные

Среднесрочные

Долгосрочные

Напавленность

Масштаб

Глобальные

Коммерческие

Народнохозяйственные

Социальные

Экологические

Крупномасш

табные

Мелкие

46

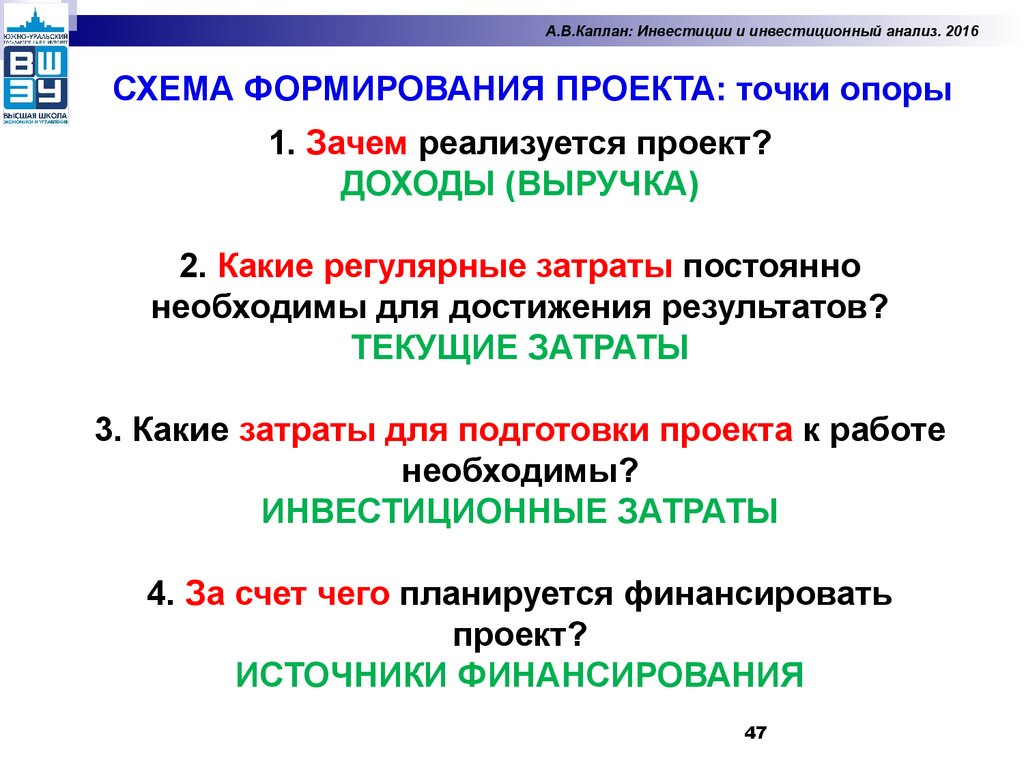

47. СХЕМА ФОРМИРОВАНИЯ ПРОЕКТА: точки опоры

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016СХЕМА ФОРМИРОВАНИЯ ПРОЕКТА: точки опоры

1. Зачем реализуется проект?

ДОХОДЫ (ВЫРУЧКА)

2. Какие регулярные затраты постоянно

необходимы для достижения результатов?

ТЕКУЩИЕ ЗАТРАТЫ

3. Какие затраты для подготовки проекта к работе

необходимы?

ИНВЕСТИЦИОННЫЕ ЗАТРАТЫ

4. За счет чего планируется финансировать

проект?

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ

47

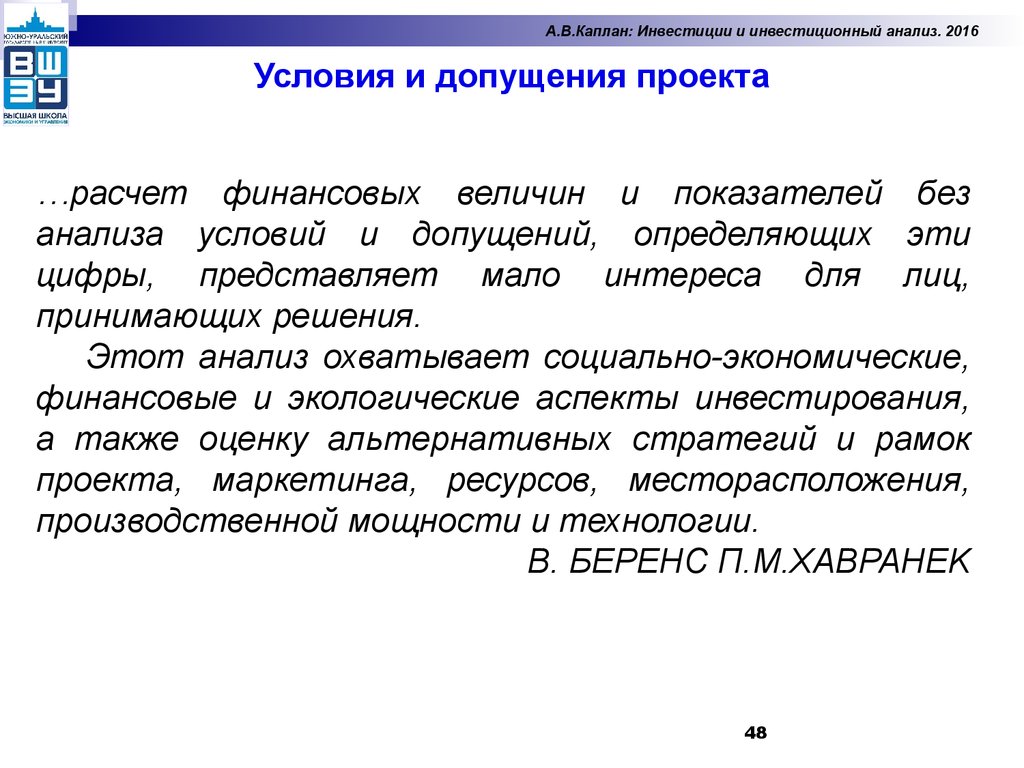

48. Условия и допущения проекта

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Условия и допущения проекта

…расчет финансовых величин и показателей без

анализа условий и допущений, определяющих эти

цифры, представляет мало интереса для лиц,

принимающих решения.

Этот анализ охватывает социально-экономические,

финансовые и экологические аспекты инвестирования,

а также оценку альтернативных стратегий и рамок

проекта, маркетинга, ресурсов, месторасположения,

производственной мощности и технологии.

В. БЕРЕНС П.М.XABPAHEK

48

49. РАЗРАБОТКА ИНВЕСТИЦИОННОГО ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016РАЗРАБОТКА ИНВЕСТИЦИОННОГО ПРОЕКТА

Направление

развития

(желаемое

состояние)

Способы

достижения

цели

Что

делать?

Насколько это

достоверно?

Оценка

современного

состояния

(ситуации)

Какая доходность

проекта?

(прибыльность,

окупаемость)

Инвестиционный

проект

ЧТО производить? (товары,

услуги)

ДЛЯ КОГО производить? (потребители)

СКОЛЬКО производить?

(размер производства)

КАК производить? (техника,

технология, организация, ресурсы)

49

Оценка

затрат

ресурсов и

финансовых

результатов

50. КАК УЛУЧШИТЬ?

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016КАК УЛУЧШИТЬ?

Увеличить

текущие

доходы

Снизить

инвестиционные

затраты

50

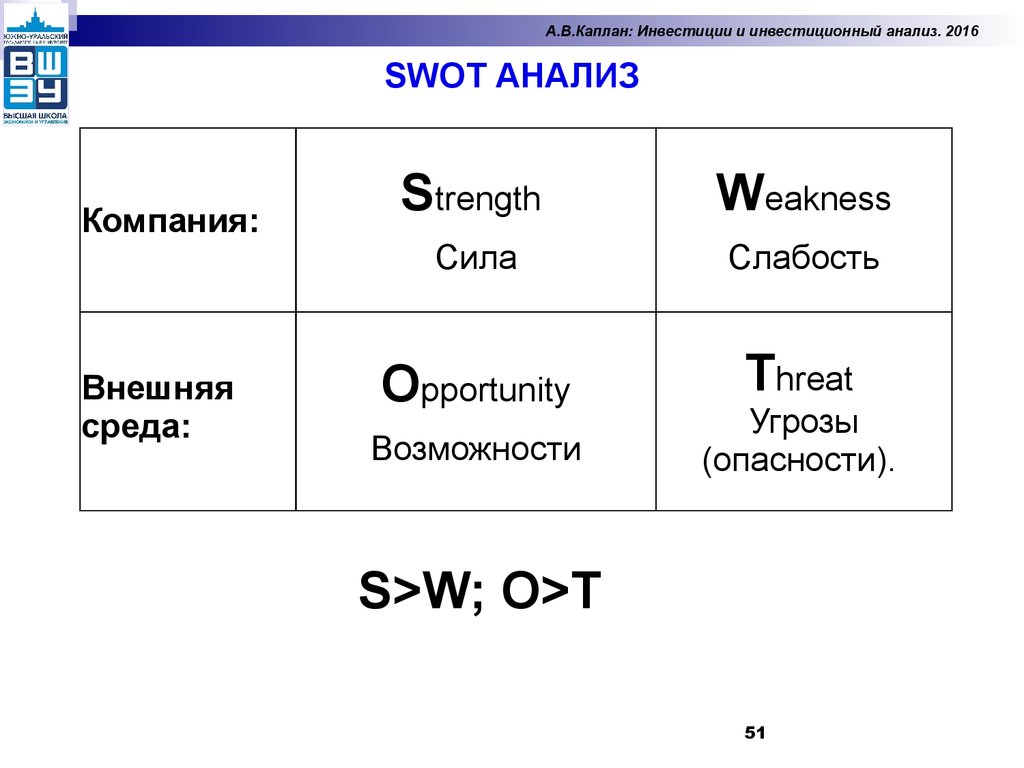

51. SWOT АНАЛИЗ

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016SWOT АНАЛИЗ

Компания:

Внешняя

среда:

Strength

Weakness

Сила

Слабость

Opportunity

Threat

Возможности

Угрозы

(опасности).

S>W; О>T

51

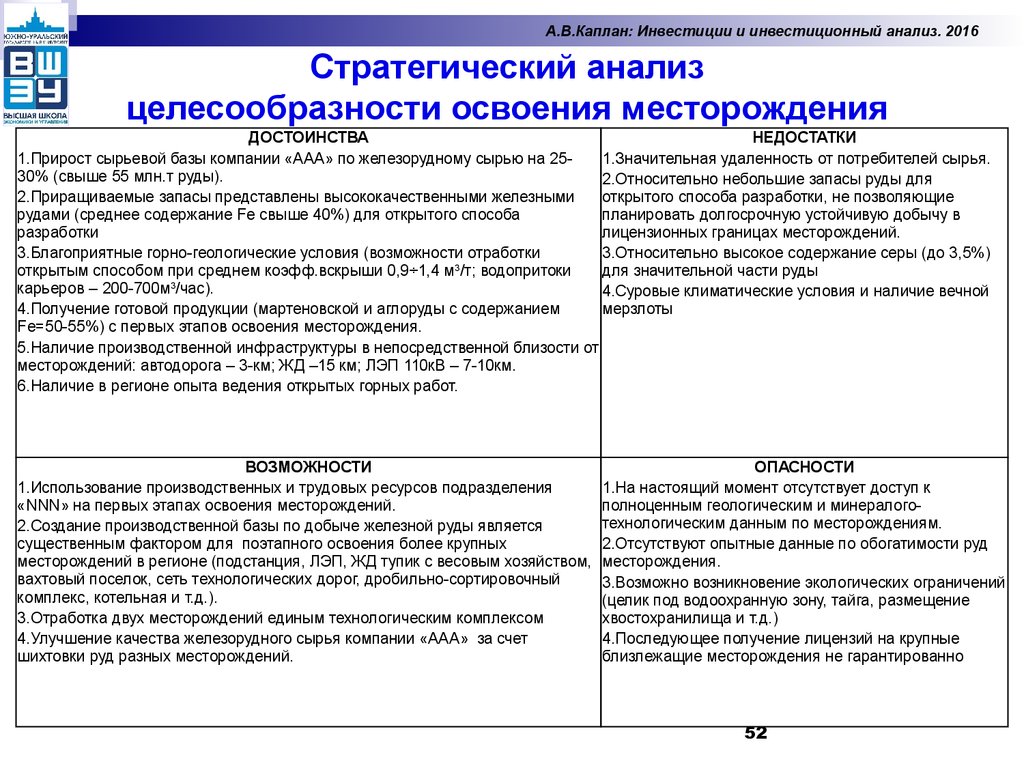

52. Стратегический анализ целесообразности освоения месторождения

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Стратегический анализ

целесообразности освоения месторождения

ДОСТОИНСТВА

НЕДОСТАТКИ

1.Прирост сырьевой базы компании «AAA» по железорудному сырью на 251.Значительная удаленность от потребителей сырья.

30% (свыше 55 млн.т руды).

2.Относительно небольшие запасы руды для

2.Приращиваемые запасы представлены высококачественными железными

открытого способа разработки, не позволяющие

рудами (среднее содержание Fe свыше 40%) для открытого способа

планировать долгосрочную устойчивую добычу в

разработки

лицензионных границах месторождений.

3.Благоприятные горно-геологические условия (возможности отработки

3.Относительно высокое содержание серы (до 3,5%)

открытым способом при среднем коэфф.вскрыши 0,9÷1,4 м3/т; водопритоки

для значительной части руды

карьеров – 200-700м3/час).

4.Суровые климатические условия и наличие вечной

4.Получение готовой продукции (мартеновской и аглоруды с содержанием

мерзлоты

Fe=50-55%) с первых этапов освоения месторождения.

5.Наличие производственной инфраструктуры в непосредственной близости от

месторождений: автодорога – 3-км; ЖД –15 км; ЛЭП 110кВ – 7-10км.

6.Наличие в регионе опыта ведения открытых горных работ.

ВОЗМОЖНОСТИ

1.Использование производственных и трудовых ресурсов подразделения

«NNN» на первых этапах освоения месторождений.

2.Создание производственной базы по добыче железной руды является

существенным фактором для поэтапного освоения более крупных

месторождений в регионе (подстанция, ЛЭП, ЖД тупик с весовым хозяйством,

вахтовый поселок, сеть технологических дорог, дробильно-сортировочный

комплекс, котельная и т.д.).

3.Отработка двух месторождений единым технологическим комплексом

4.Улучшение качества железорудного сырья компании «AAA» за счет

шихтовки руд разных месторождений.

ОПАСНОСТИ

1.На настоящий момент отсутствует доступ к

полноценным геологическим и минералоготехнологическим данным по месторождениям.

2.Отсутствуют опытные данные по обогатимости руд

месторождения.

3.Возможно возникновение экологических ограничений

(целик под водоохранную зону, тайга, размещение

хвостохранилища и т.д.)

4.Последующее получение лицензий на крупные

близлежащие месторождения не гарантированно

52

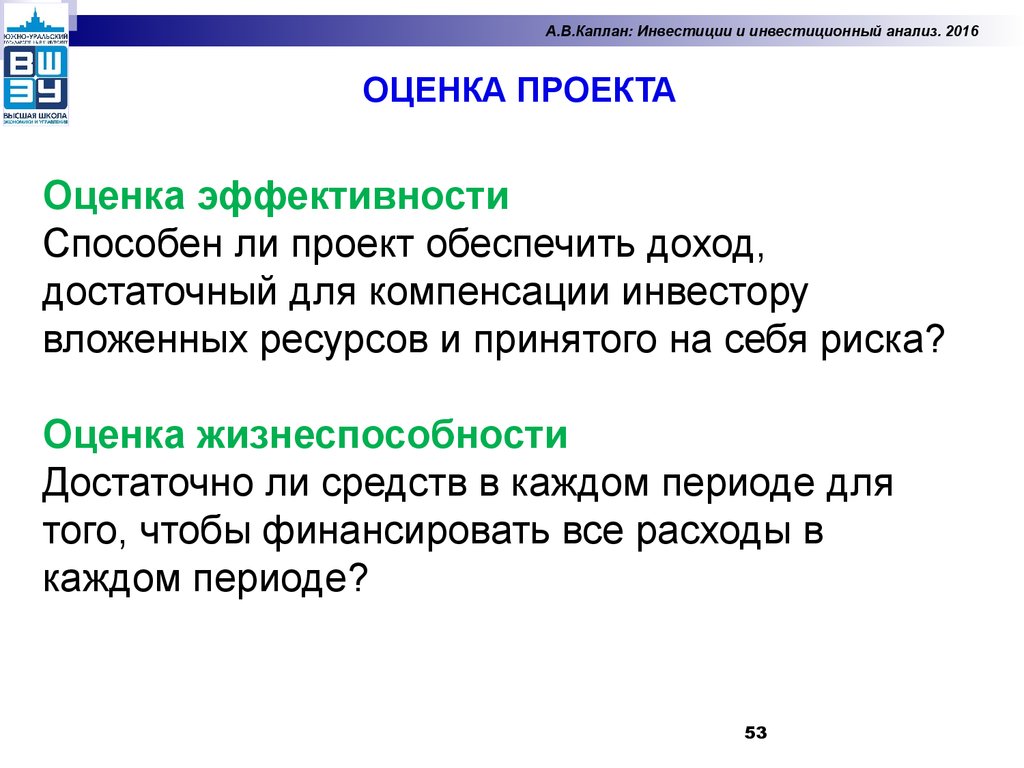

53. ОЦЕНКА ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ОЦЕНКА ПРОЕКТА

Оценка эффективности

Способен ли проект обеспечить доход,

достаточный для компенсации инвестору

вложенных ресурсов и принятого на себя риска?

Оценка жизнеспособности

Достаточно ли средств в каждом периоде для

того, чтобы финансировать все расходы в

каждом периоде?

53

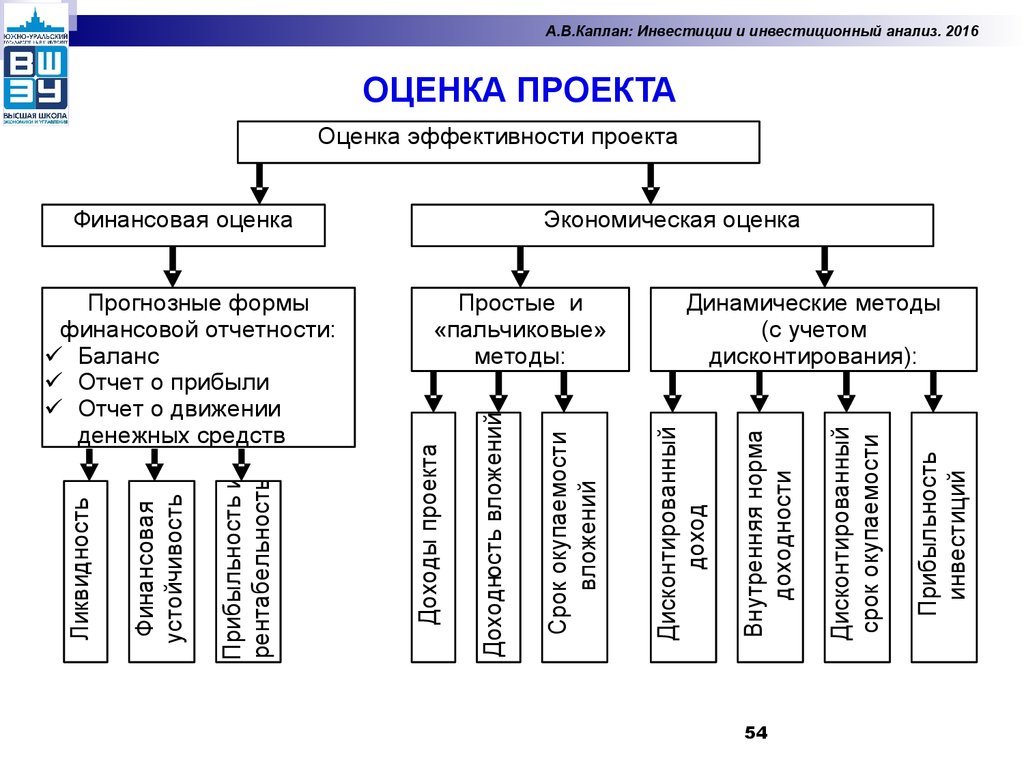

54. ОЦЕНКА ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ОЦЕНКА ПРОЕКТА

Оценка эффективности проекта

54

Прибыльность

инвестиций

Дисконтированный

срок окупаемости

Динамические методы

(с учетом

дисконтирования):

Внутренняя норма

доходности

Срок окупаемости

вложений

Доходность вложений

Простые и

«пальчиковые»

методы:

Доходы проекта

Прибыльность и

рентабельность

Финансовая

устойчивость

Ликвидность

Прогнозные формы

финансовой отчетности:

Баланс

Отчет о прибыли

Отчет о движении

денежных средств

Экономическая оценка

Дисконтированный

доход

Финансовая оценка

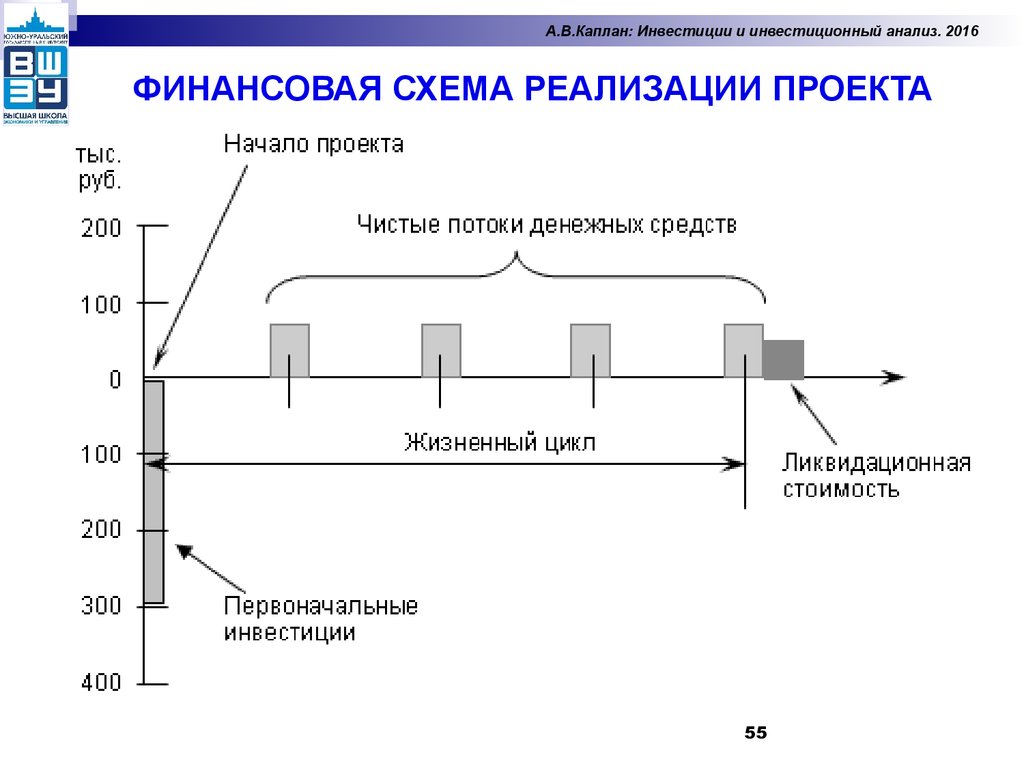

55. ФИНАНСОВАЯ СХЕМА РЕАЛИЗАЦИИ ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ФИНАНСОВАЯ СХЕМА РЕАЛИЗАЦИИ ПРОЕКТА

55

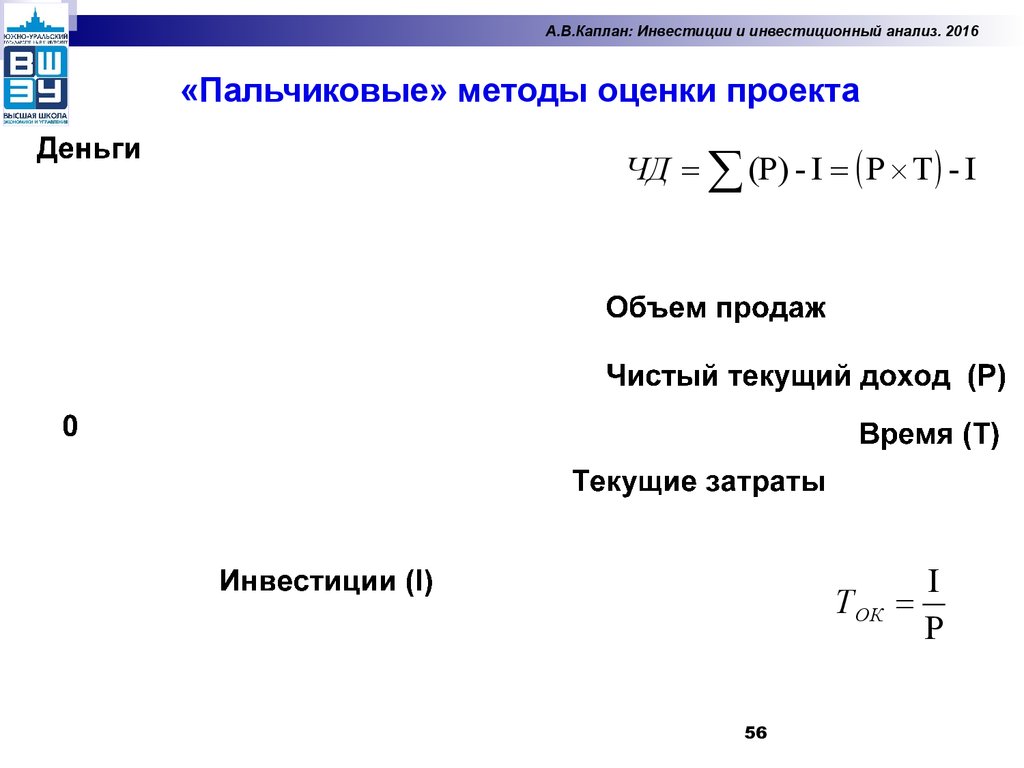

56. «Пальчиковые» методы оценки проекта

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016«Пальчиковые» методы оценки проекта

ЧД (P) - I P Т - I

Т ОК

56

I

P

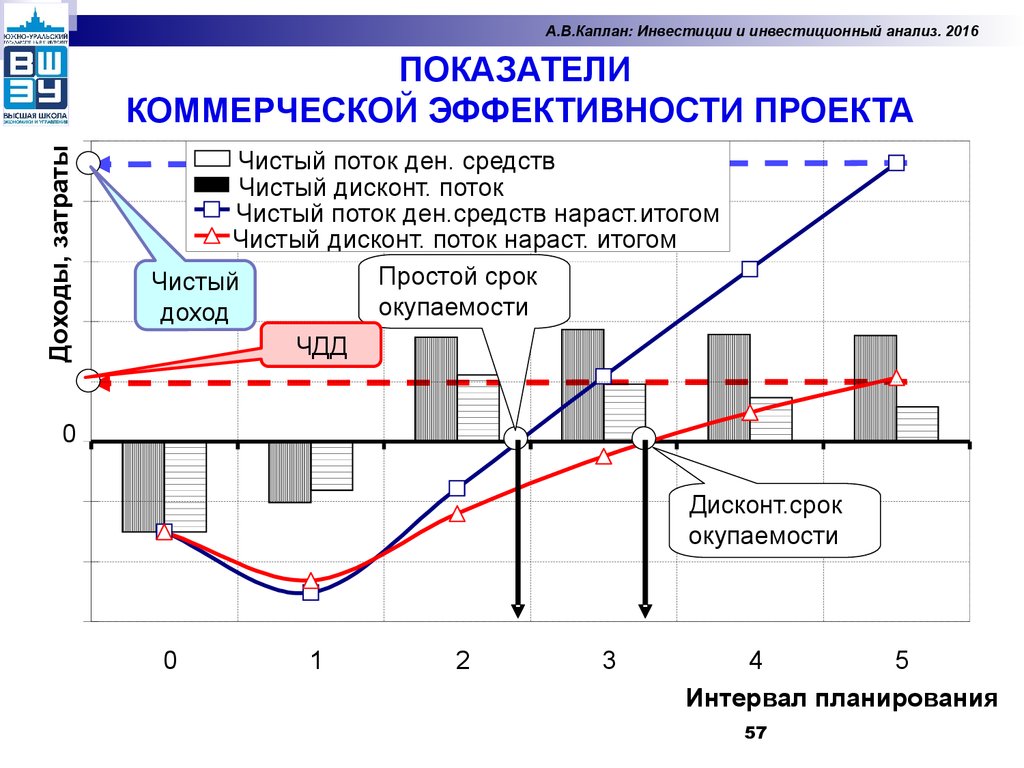

57. ПОКАЗАТЕЛИ КОММЕРЧЕСКОЙ ЭФФЕКТИВНОСТИ ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Доходы, затраты

ПОКАЗАТЕЛИ

КОММЕРЧЕСКОЙ ЭФФЕКТИВНОСТИ ПРОЕКТА

Чистый поток ден. средств

Чистый дисконт. поток

Чистый поток ден.средств нараст.итогом

Чистый дисконт. поток нараст. итогом

Простой срок

Чистый

окупаемости

доход

ЧДД

0

Дисконт.срок

окупаемости

0

1

2

3

4

5

Интервал планирования

57

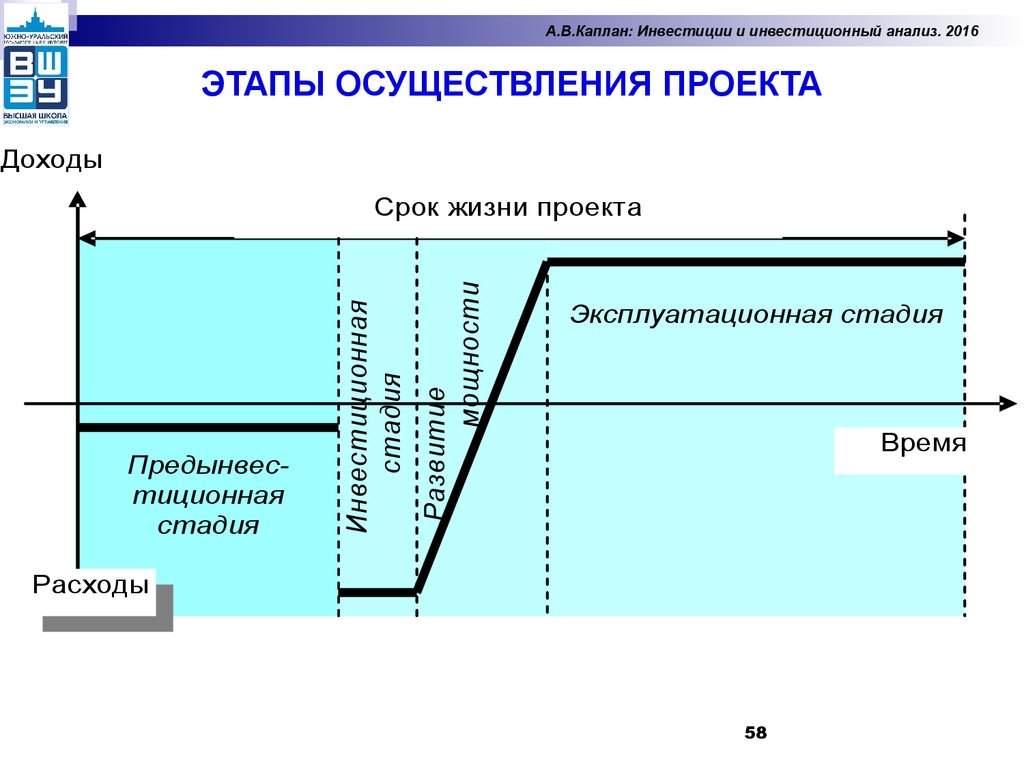

58. ЭТАПЫ ОСУЩЕСТВЛЕНИЯ ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ЭТАПЫ ОСУЩЕСТВЛЕНИЯ ПРОЕКТА

Доходы

Развитие

мощности

Предынвестиционная

стадия

Инвестиционная

стадия

Срок жизни проекта

Эксплуатационная стадия

Время

Расходы

58

59. ЭТАПЫ ОСУЩЕСТВЛЕНИЯ ПРОЕКТА

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ЭТАПЫ ОСУЩЕСТВЛЕНИЯ ПРОЕКТА

Задача

1

2

3

4

5

6

7

8

Месяц

9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24

Прединвестиционный этап

Ситуационный анализ

Разработка проекта

Продажа активов

Торги по строительству

Торги по оборудованию

Подписание подрядного контракта

Инвестиционный этап

Строительство

Закупка оборудования

Монтаж оборудования

Организация

Наем персонала

Обучение персонала

Продвижение на рынок

Производство:

59

60. ГОРИЗОНТ ПЛАНИРОВАНИЯ

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016ГОРИЗОНТ ПЛАНИРОВАНИЯ

60

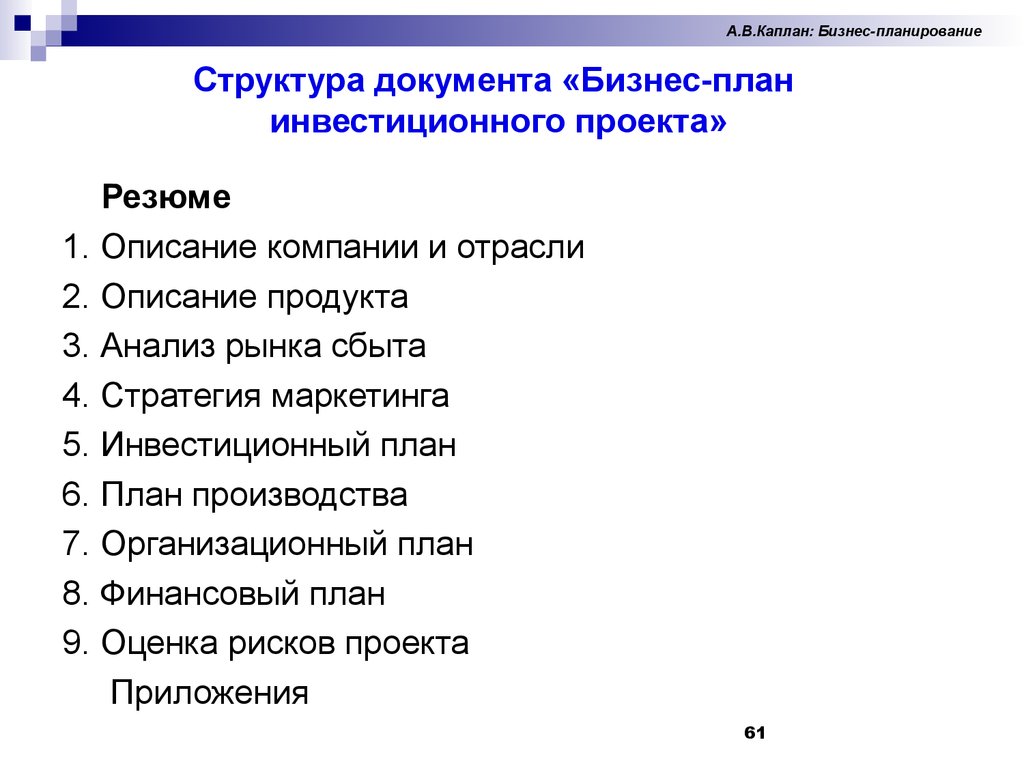

61. Структура документа «Бизнес-план инвестиционного проекта»

А.В.Каплан: Бизнес-планированиеСтруктура документа «Бизнес-план

инвестиционного проекта»

Резюме

1. Описание компании и отрасли

2. Описание продукта

3. Анализ рынка сбыта

4. Стратегия маркетинга

5. Инвестиционный план

6. План производства

7. Организационный план

8. Финансовый план

9. Оценка рисков проекта

Приложения

61

62. РЕЗЮМЕ

А.В.Каплан: Бизнес-планированиеРЕЗЮМЕ

• Суть и цели проекта, кто и как будет его реализовывать

• Рынок сбыта и обоснование спроса, конкурентные

преимущества

• Ожидаемы финансовые результаты

• Потребность в финансировании и источники

• Условия привлечения средств инвесторов и кредиторов.

• Социальная значимость проекта и т.п.

62

63. 1. ОПИСАНИЕ КОМПАНИИ И ОТРАСЛИ

А.В.Каплан: Бизнес-планирование1. ОПИСАНИЕ КОМПАНИИ И ОТРАСЛИ

• Фактографическая информация о предприятии, выпускаемая

продукция и положение на рынке , основные потребители и

поставщики;

• Экономические и финансовые показатели (в динамике);

• Характеристика текущего состояния и тенденций развития отрасли,

• Особенности отраслевого рынка.

2. ОПИСАНИЕ ПРОДУКТА

• Область применения, основные функциональные, технические,

эстетические и стоимостные параметры продукта, его

потребительские свойства;

• Обоснование конкурентоспособности (уникальности) продукта,

сравнительный анализ с продуктами-аналогами;

• Патентно-лицензионная защита, сертификация;

• Возможности развития продукта.

63

64. 3. АНАЛИЗ РЫНКА СБЫТА

А.В.Каплан: Бизнес-планирование3. АНАЛИЗ РЫНКА СБЫТА

• Основные рынки, их емкость, динамика развития;

• Характеристика сегментов рынка, целевые сегменты;

• Потенциальные потребители, их спрос;

• Конкуренция на рынке, оценка конкурентоспособности

предприятия;

• Средний уровень цен на рынке;

• Государственное регулирование и др. особенности рынка.

4. СТРАТЕГИЯ МАРКЕТИНГА

• Описание комплекса (плана) маркетинга

• Продуктовая, ценовая политики,

• Политики распределения и продвижения;

• План сбыта.

64

65. 5. ИНВЕСТИЦИОННЫЙ ПЛАН

А.В.Каплан: Бизнес-планирование5. ИНВЕСТИЦИОННЫЙ ПЛАН

• Календарный план-график по проекту;

• Стадия реализации проекта, объемы выполненных работ;

• Наличие и потребности в оборудовании и производственных

площадях, элементах инфраструктуры предприятия;

• Поставщики оборудования, подрядчики

6. ПЛАН ПРОИЗВОДСТВА

• Характеристика технологического процесса;

• Потребность в сырье, комплектующих, энергии и т.д.,

источники поставок;

• Потребности в рабочей силе, возможности привлечения

требуемых специалистов;

• Производственная программа;

• Расчет затрат на производство

65

66. 7. ОРГАНИЗАЦИОННЫЙ ПЛАН

А.В.Каплан: Бизнес-планирование7. ОРГАНИЗАЦИОННЫЙ ПЛАН

• Организационная схема, подразделения, участвующие в

проекте, их функции и взаимодействие;

• Члены группы управления, система управления;

• Системы набора, подготовки и стимулирования персонала;

• Правовое обеспечение проекта;

• Партнеры по реализации проекта

8. ФИНАНСОВЫЙ ПЛАН

• Стратегия финансирования: потребности в капитале и

источники финансирования, условия привлечения средств,

гарантии кредиторам, график погашения кредита;

• Прогноз финансовых документов: план прибылей и убытков,

план движения денежных средств, прогнозный баланс;

• Оценка эффективности инвестиций: чистый

дисконтированный доход; внутренняя норма доходности,

срок окупаемости

66

67. 9. ОЦЕНКА РИСКОВ ПРОЕКТА

А.В.Каплан: Бизнес-планирование9. ОЦЕНКА РИСКОВ ПРОЕКТА

• Качественный анализ риска, внешние и внутренние риски;

• Оценка риска: анализ чувствительности, анализ

безубыточности;

• Стратегии нейтрализации риска, страхование

ПРИЛОЖЕНИЯ

Иллюстрация или подтверждение информации, приводимой в

тексте бизнес-плана:

• Документы (статистическая информация, справки, письма,

договора и контракты),

• Графики, схемы,

• Финансовая отчетность и т.д.

67

68. Что надо знать для выполнения расчетов по проекту (I)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Что надо знать для выполнения расчетов по проекту (I)

Общие параметры расчета:

• Горизонт планирования (не менее срока окупаемости проекта или периода

погашения задолженностей)

• Интервал планирования (7-15 интервалов за период горизонта планирования).

Обычно - 30 дней (месяц), 90 дней (квартал), 360 дней (год)

• Количество и наименование валют, в которых будет вестись расчет, а также

какая валюта является основной.

Описание макроэкономических параметров среды, в которой

функционирует предприятие:

• Курсы валют - текущие и на перспективу;

• Инфляция - текущие показатели и прогноз;

• Налоговое окружение - ставки налогов; либо виды налогов, ставки и база

налогообложения;

Описание параметров производства:

• Номенклатура выпускаемой продукции (не более 5-7 продуктовых групп);

• Объемы производства продукции и/или услуг в каждом периоде;

• Текущие затраты (по типам издержек);

• Номенклатура сырья и материалов, порядок их использования в

производстве;

68

• Условия оплаты и поставок сырья и материалов.

69. Что надо знать для выполнения расчетов по проекту (II)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Что надо знать для выполнения расчетов по проекту (II)

Описание сбытовой политики:

• Объем сбыта (по интервалам планирования);

• Цены продаж;

• Условия оплаты и поставок.

Инвестиционный план:

• Объем, структура и сроки инвестирования;

• Формы привлечения активов (приобретение, аренда, лизинг и т.д.)

• Типы активов, условия их учета и амортизации;

Финансовая схема предприятия:

• Объем и условия привлечения капитала

• Доля заемного капитала;

• Условия использования займов (сроки, процентные ставки, условия

возврата);

• Условия распределения прибыли, дивидендная политика.

Ставка дисконтирования

69

70. Программные продукты для бизнес-планирования (I)

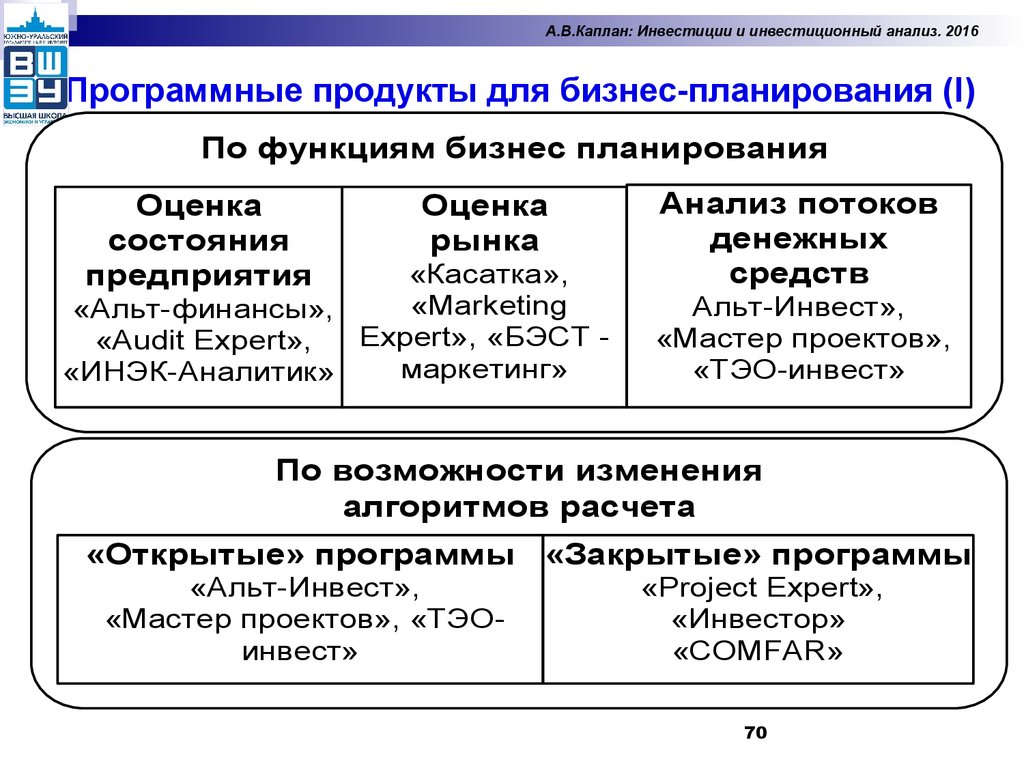

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Программные продукты для бизнес-планирования (I)

По функциям бизнес планирования

Оценка

состояния

предприятия

Оценка

рынка

«Касатка»,

«Marketing

«Альт-финансы»,

Expert», «БЭСТ «Audit Expert»,

маркетинг»

«ИНЭК-Аналитик»

Анализ потоков

денежных

средств

Альт-Инвест»,

«Мастер проектов»,

«ТЭО-инвест»

По возможности изменения

алгоритмов расчета

«Открытые» программы «Закрытые» программы

«Альт-Инвест»,

«Мастер проектов», «ТЭОинвест»

«Project Expert»,

«Инвестор»

«COMFAR»

70

71. Программные продукты для бизнес-планирования (II)

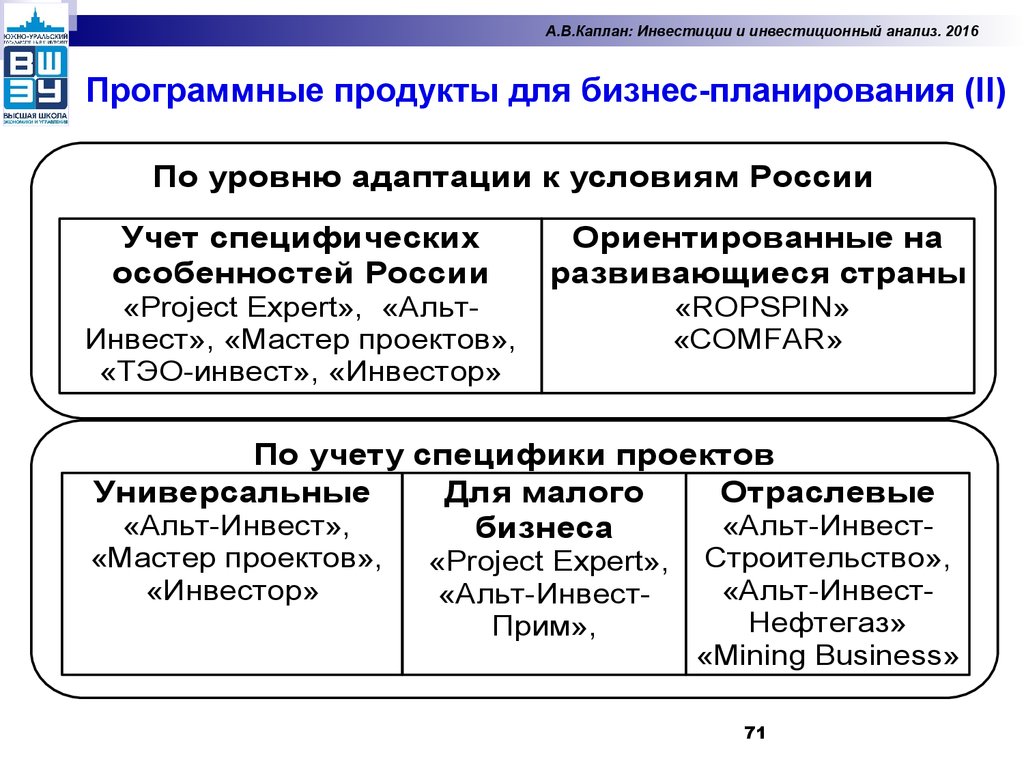

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Программные продукты для бизнес-планирования (II)

По уровню адаптации к условиям России

Учет специфических

особенностей России

Ориентированные на

развивающиеся страны

«Project Expert», «АльтИнвест», «Мастер проектов»,

«ТЭО-инвест», «Инвестор»

«ROPSPIN»

«COMFAR»

По учету специфики проектов

Универсальные

Для малого

Отраслевые

«Альт-Инвест»,

«Альт-Инвестбизнеса

«Мастер проектов»,

«Инвестор»

«Project Expert»,

«Альт-ИнвестПрим»,

Строительство»,

«Альт-ИнвестНефтегаз»

«Mining Business»

71

72. Схема финансовой модели бизнес-плана

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Схема финансовой модели бизнес-плана

ИНВЕСТИЦИИ

(капитальные

вложения и

оборотный капитал)

Источники

финансирования

СТРУКТУРА КА ПИТАЛА

ПРЕДПРИЯТИЯ (БАЛАНС)

· Внеоборотные активы

· Оборотные активы

· Капитал и резервы

· Долгосрочные пассивы

· Краткосрочные пассивы

КОММЕРЧЕСКАЯ

ЭФФЕКТИВНОСТЬ

· NPV, PI,

· Срок окупаемости

IRR

ОБЪЕМ И ВЫРУЧКА

ОТ РЕАЛИЗАЦИИ

ПРИБЫЛЬ

· Валовая прибыль

· Прибыль до

налогообложения

· Чистая

(нераспределенная)

прибыль

·

·

·

·

·

СЕБЕСТОИМОСТЬ

Материальные затраты;

Расходы на оплату труда

Отчисления с заработной

платы

Амортизационные

отчисления

Прочие денежные

расходы

ПОТОК ДЕНЕЖНЫХ СРЕДСТВ

· Результат производственной деятельности

· Результат инвестиционной деятельности

· Результат финансовой деятельности

72

73. СООТНОШЕНИЕ РИСК - ДОХОДНОСТЬ

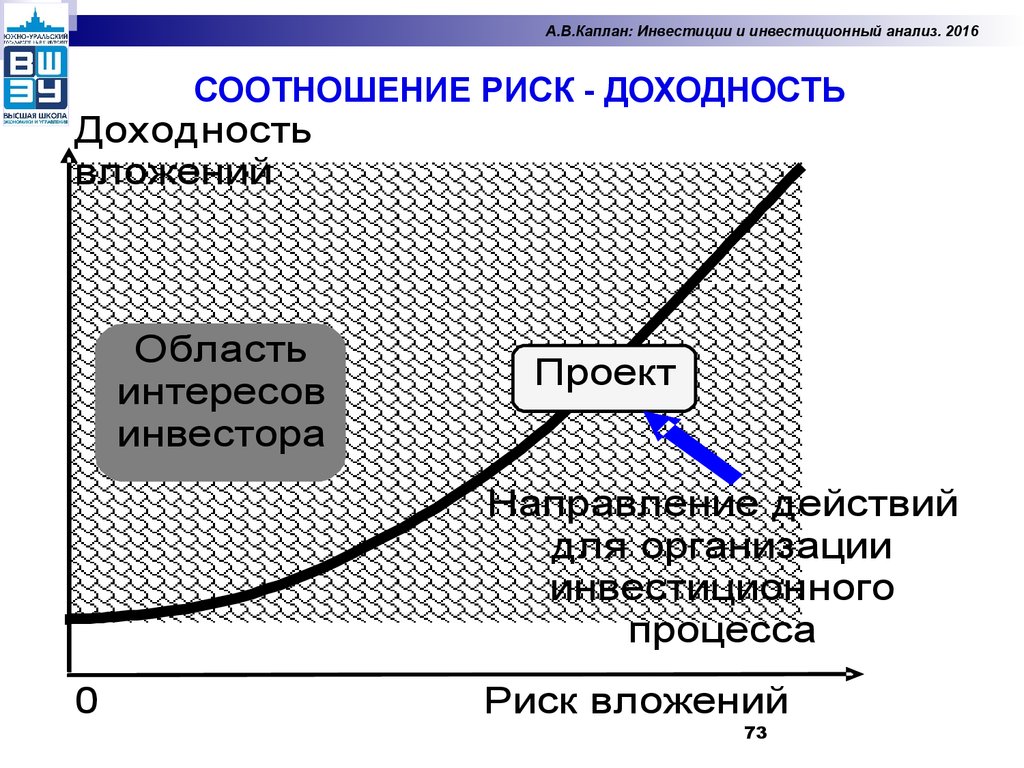

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016СООТНОШЕНИЕ РИСК - ДОХОДНОСТЬ

Доходность

вложений

Область

интересов

инвестора

Проект

Направление действий

для организации

инвестиционного

процесса

0

Риск вложений

73

74. СООТНОШЕНИЕ РИСК - МАСШТАБНОСТЬ

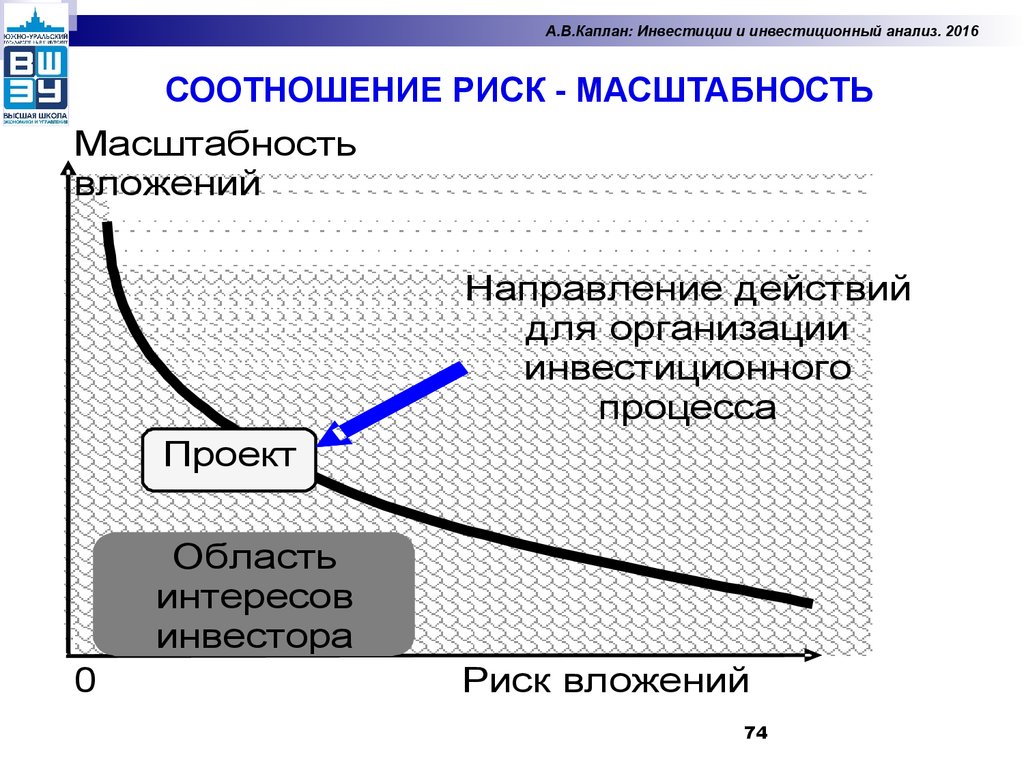

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016СООТНОШЕНИЕ РИСК - МАСШТАБНОСТЬ

Масштабность

вложений

Направление действий

для организации

инвестиционного

процесса

Проект

Область

интересов

инвестора

0

Риск вложений

74

75. Методы оценки проектных рисков (I)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Методы оценки проектных рисков (I)

Метод

Статистический

метод

Метод экспертных

оценок

Метод

использование

аналогов

Метод анализа

безубыточности

Достоинства

несложность математических

расчетов

возможность использования

опыта экспертов

возможность использования

когда другие методы оценки

риска неприемлемы

несложность математических

расчетов

Метод корректировки несложность математических

нормы дисконта

расчетов

Метод достоверных

эквивалентов

(коэффициентов

достоверности)

Недостатки

необходимость большого массива

статистической информации

субъективизм оценки

субъективизм оценки;

необходимость базы данных о рисках

аналогичных проектов

не может рассматриваться как

самостоятельный метод анализа рисков

не дает информации о степени риска и

вероятностных распределениях будущих

потоков платежей;

моделирование вариантов сводится к

анализу зависимости критериев

ЧДД(ВНД,ИД и др.) от изменений нормы

дисконта.

сложность расчета коэффициентов

достоверности, адекватных риску на

позволяет оценить ожидаемые

каждом этапе проекта;

значения потока платежей во

невозможность провести анализ

времени

вероятностных распределений

ключевых параметров.

75

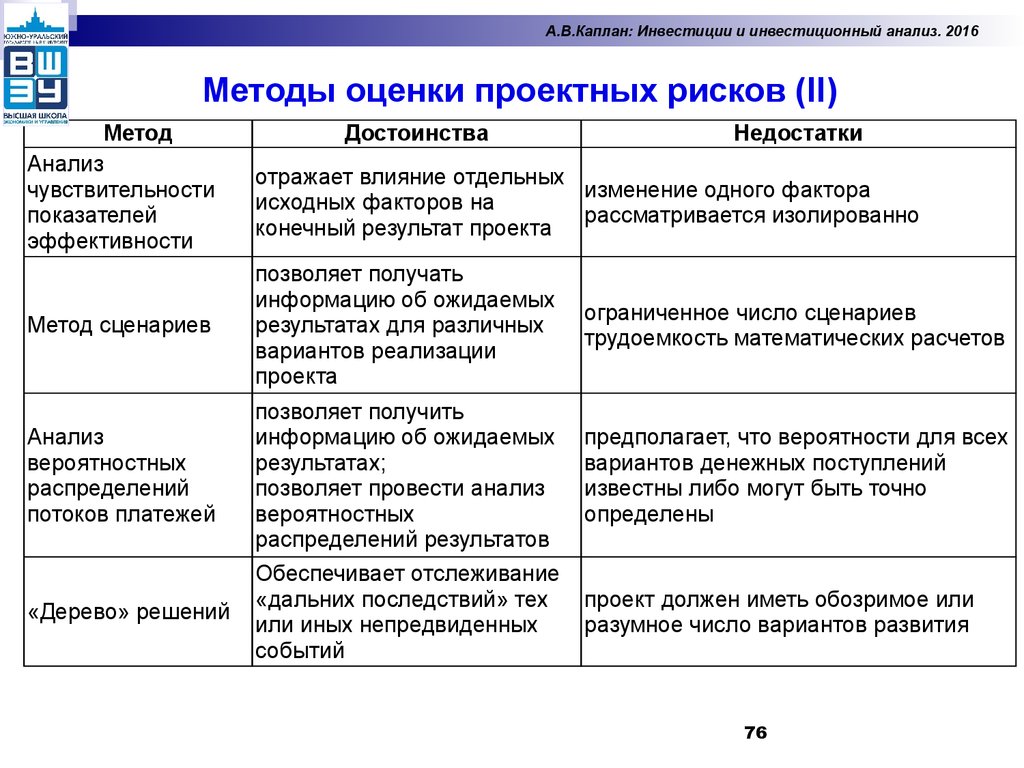

76. Методы оценки проектных рисков (II)

А.В.Каплан: Инвестиции и инвестиционный анализ. 2016Методы оценки проектных рисков (II)

Метод

Анализ

чувствительности

показателей

эффективности

Метод сценариев

Анализ

вероятностных

распределений

потоков платежей

«Дерево» решений

Достоинства

Недостатки

отражает влияние отдельных

изменение одного фактора

исходных факторов на

рассматривается изолированно

конечный результат проекта

позволяет получать

информацию об ожидаемых

результатах для различных

вариантов реализации

проекта

позволяет получить

информацию об ожидаемых

результатах;

позволяет провести анализ

вероятностных

распределений результатов

Обеспечивает отслеживание

«дальних последствий» тех

или иных непредвиденных

событий

ограниченное число сценариев

трудоемкость математических расчетов

предполагает, что вероятности для всех

вариантов денежных поступлений

известны либо могут быть точно

определены

проект должен иметь обозримое или

разумное число вариантов развития

76

Финансы

Финансы Бизнес

Бизнес