Похожие презентации:

Финансовый контроль

1.

1.2.

3.

4.

МОДУЛЬ 1

Тема 1. Теоретические основы финансового контроля

Понятие и значение финансового контроля. Элементы финансового

контроля.

Виды финансового контроля.

Задачи и принципы финансового контроля.

Формы и методы финансового контроля.

Тема 2. Организация и правовые основы финансового контроля в

Российской Федерации.

1. Организация и правовые основы государственного финансового

контроля в РФ.

2. Организация и правовые основы негосударственного финансового

контроля В РФ.

2.

Нарушения в бюджетной сфере(млрд. рублей)

2008 г.

96,6

2010 г.

484

2009 г.

238

2012 г.

780

2011 г.

718,5

2013 г.

2014 г.

722.9

488

2015 г.

2016 г.

2017 г.

544,2

870

1.9 трлн.

3.

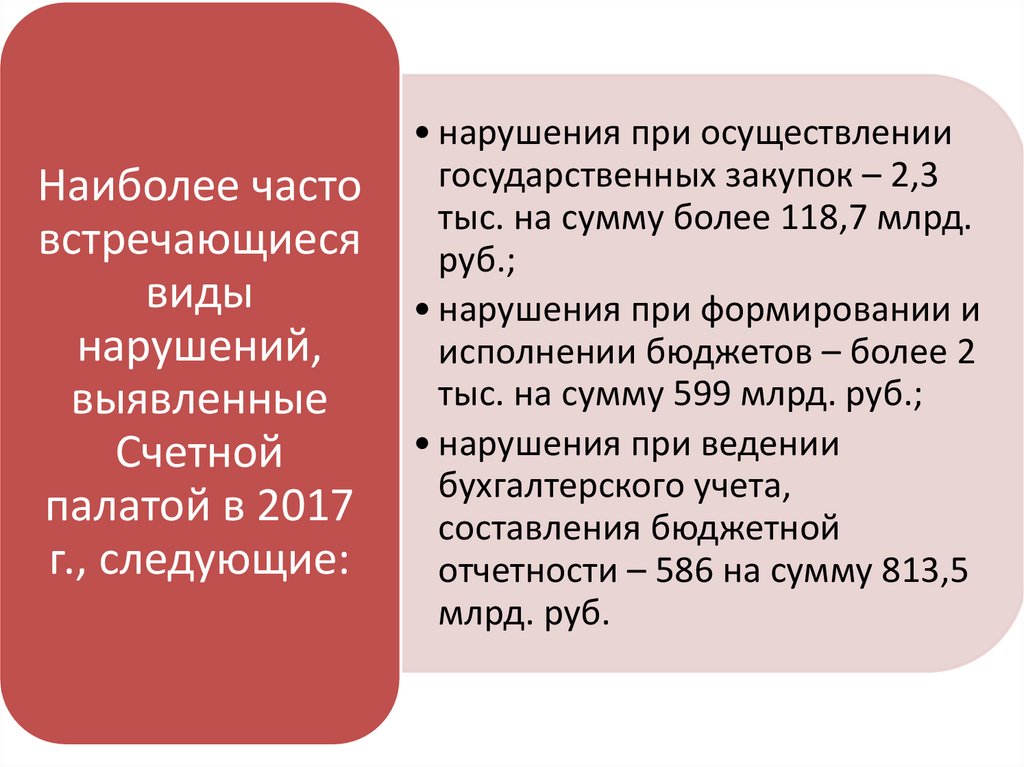

Наиболее частовстречающиеся

виды

нарушений,

выявленные

Счетной

палатой в 2017

г., следующие:

• нарушения при осуществлении

государственных закупок – 2,3

тыс. на сумму более 118,7 млрд.

руб.;

• нарушения при формировании и

исполнении бюджетов – более 2

тыс. на сумму 599 млрд. руб.;

• нарушения при ведении

бухгалтерского учета,

составления бюджетной

отчетности – 586 на сумму 813,5

млрд. руб.

4.

к нарушениям,имеющим

непосредственное

влияние на

потери

федерального

бюджета,

Счетная палата

относит:

• оплата за работы (услуги) по

государственным контрактам, которые

фактически не выполнялись (не

оказывались);

• направление бюджетных средств на

непредусмотренные цели (нецелевое

использование);

• не предъявление неустоек и пеней к

поставщикам, подрядчикам,

исполнителям за нарушение условий

заключенных контрактов;

• не отражение в учете имущества и, как

следствие, неуплата имущественных

налогов.

5.

Финансовыйконтроль

-

это

осуществляемая с использованием специфических

организационных форм и методов деятельность

уполномоченных

государственных

органов

и

негосударственных

экономических

субъектов,

наделённых

соответствующими

полномочиями,

осуществляемая в целях установления законности и

достоверности финансовых операций, объективной

оценки экономической эффективности хозяйственной

деятельности и сохранности государственной и иной

собственности, а также установление оснований для

применения мер юридической ответственности за

нарушение финансового законодательства.

6.

•Объект•Предмет

Элементы

•Субъект

финансового

•Методы

контроля:

•Правила (стандарты)

•Ответственность

7.

ГосударственныйНегосударственный

Общегосударственный,

муниципальный

Аудиторский

Вневедомственный

Внутренний

Ведомственный

Общественный

8.

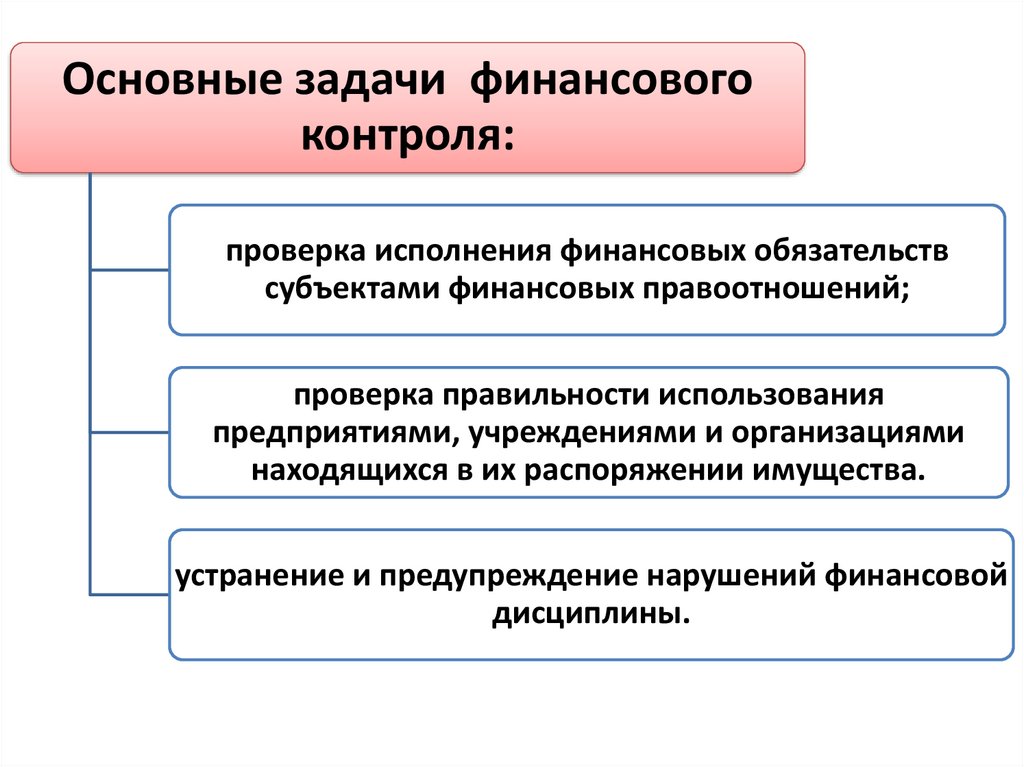

Основные задачи финансовогоконтроля:

проверка исполнения финансовых обязательств

субъектами финансовых правоотношений;

проверка правильности использования

предприятиями, учреждениями и организациями

находящихся в их распоряжении имущества.

устранение и предупреждение нарушений финансовой

дисциплины.

9.

Принципыфинансового

контроля:

• Законность.

• Объективность.

• Независимость.

• Гласность.

• Конфиденциальность.

• Ответственность участников

процесса финансового контроля

• Эффективность (экономичность)

финансового контроля.

• Обязательность финансового

контроля.

10.

В зависимости от времени проведенияфинансового контроля выделяют следующие

формы:

предварительный

текущий

последующий

11.

В зависимости отволеизъявления субъектов

контрольных правоотношений и

требований законодательства

финансовый контроль:

а) в силу

требований

законодательства

обязательный

б) по решению

компетентных

государственных

органов

инициативный

12.

В зависимости от объемафинансовый контроль различают:

сплошной

выборочный

13.

В зависимости от направленияфинансовый контроль различают:

полный

тематический

14.

В зависимости от метода осуществленияфинансовый контроль различают:

фактический

документальный

комбинированный

15.

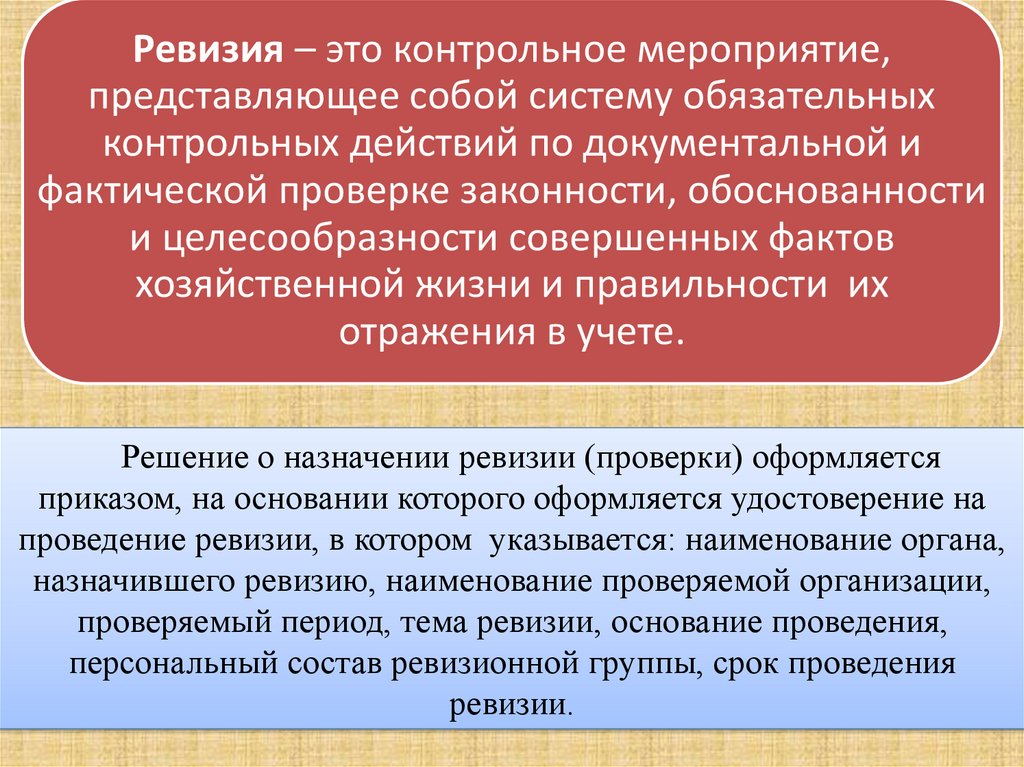

Ревизия – это контрольное мероприятие,представляющее собой систему обязательных

контрольных действий по документальной и

фактической проверке законности, обоснованности

и целесообразности совершенных фактов

хозяйственной жизни и правильности их

отражения в учете.

Решение о назначении ревизии (проверки) оформляется

приказом, на основании которого оформляется удостоверение на

проведение ревизии, в котором указывается: наименование органа,

назначившего ревизию, наименование проверяемой организации,

проверяемый период, тема ревизии, основание проведения,

персональный состав ревизионной группы, срок проведения

ревизии.

16.

Ревизия может быть приостановлена в следующих случаях:1. На период проведения встречной проверки и (или) обследования;

2.В случае отсутствия или неудовлетворительного состояния бухгалтерского

(бюджетного) учета в проверяемой организации;

3. На период организации и проведения экспертиз;

4. На период исполнения запросов, направленных в компетентные государственные

органы, в том числе в органы государств - членов Таможенного союза или иностранных

государств;

5. В случае непредставления объектом контроля информации, документов и

материалов, и (или) представления неполного комплекта истребуемых информации,

документов и материалов, и (или) воспрепятствования проведению контрольного

мероприятия, и (или) уклонения от проведения контрольного мероприятия;

6. При необходимости обследования имущества и (или) документов, находящихся не

по месту нахождения объекта контроля;

7. При наличии обстоятельств, которые делают невозможным дальнейшее проведение

проверки (ревизии) по причинам, не зависящим от проверочной (ревизионной) группы,

включая наступление обстоятельств непреодолимой силы.

17.

Решение о приостановлении ревизии принимается лицом, назначившим ревизию, на основе мотивированного представления руководителяревизионной группы. В срок не позднее 3 рабочих дней со дня принятия решения о приостановлении ревизии лицо, принявшее такое решение:

1) письменно извещает руководителя организации и (или) ее вышестоящий орган о приостановлении ревизии;

2) направляет в проверяемую организацию и (или) ее вышестоящий орган письменное предписание о восстановлении бухгалтерского (бюджетного)

учета или устранении выявленных нарушений в бухгалтерском (бюджетном) учете либо устранении иных обстоятельств, делающих невозможным

дальнейшее проведение ревизии (проверки).

Возобновление ревизии оформляется решением лица приостановившем ее проведение, в течение 3 рабочих дней со дня получения сведений об

устранении причин приостановления выездной проверки (ревизии) о чем должен быть проинформирован объект контроля.

Результаты ревизии должны быть оформлены актом, который составляется в двух

экземплярах: один экземпляр для проверяемой организации, второй для контролирующего

органа. Акт должен быть составлен на русском языке, иметь сквозную нумерацию страниц. В

акте не допускаются помарки, подчистки и иные неоговоренные исправления.

• Показатели, выраженные в иностранной валюте, приводятся в акте в этой иностранной валюте и в сумме в рублях,

определенной по официальному курсу этой иностранной валюты к рублю, установленному Центральным банком, на

дату совершения соответствующих операций.

При возникновении обстоятельств, когда выявленное в ходе ревизии (проверки), встречной проверки нарушение может

быть скрыто либо по нему необходимо принять меры по незамедлительному устранению или привлечению к

ответственности лиц, виновных в злоупотреблениях, составляется промежуточный акт, который со всеми необходимыми

материалами незамедлительно направляется в правоохранительный орган для принятия соответствующих мер.

• Записи в акте излагаются на основе: проверенных документов и фактов, вытекающих из имеющихся в ревизуемой

организации материалов; актов о результатах произведенных встречных проверок; фактических проверок

действительности совершения операций, а также сведений, вытекающих из заключений специальных экспертиз.

18.

По итогам проведения ревизии составляется актАкт ревизии (проверки)

состоит из трех частей:

вводной

описательной

заключительной

19.

Вводная часть акта ревизии (проверки) должна содержать:Тему ревизии;

Дата и место составления акта;

Кем и на каком основании проводилась ревизия (номер и дату удостоверения на проведение

ревизии (проверки), основание назначения ревизии (проверки), в том числе указание на плановый

характер, либо проведение по обращению, требованию или поручению соответствующего органа,

фамилии, инициалы и должности руководителя и всех участников ревизионной группы;

Проверяемый период и сроки проведения ревизии.

Сведения о проверенной организации

Основные цели и виды деятельности организации, наличие лицензии на осуществление

отдельных видов деятельности.

Перечень и реквизиты всех счетов в кредитных организациях, включая депозитные, а также

лицевых счетов (включая счета закрытые на момент ревизии (проверки), но действовавшие в

проверяемом периоде) в органах федерального казначейства;

Кто и когда в проверяемом периоде исполнял обязанности руководителя и главного бухгалтера (в

том числе, временно), фамилии, инициалы и должности лиц, имевших право подписи денежных и

расчетных документов в проверяемый период;

Кем и когда проводилась предыдущая ревизия (проверка), а также сведения об устранении

нарушений, выявленных в ходе ее;

Иные данные, необходимые, по мнению руководителя ревизионной группы, для полной

характеристики проверенной организации.

20.

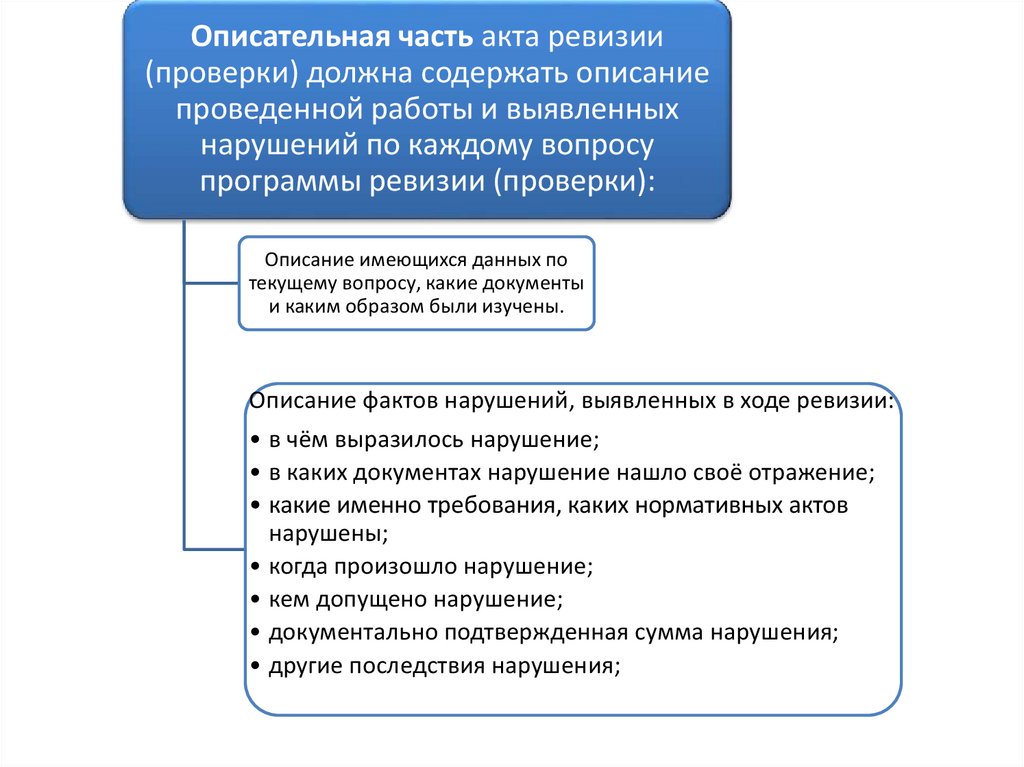

Описательная часть акта ревизии(проверки) должна содержать описание

проведенной работы и выявленных

нарушений по каждому вопросу

программы ревизии (проверки):

Описание имеющихся данных по

текущему вопросу, какие документы

и каким образом были изучены.

Описание фактов нарушений, выявленных в ходе ревизии:

• в чём выразилось нарушение;

• в каких документах нарушение нашло своё отражение;

• какие именно требования, каких нормативных актов

нарушены;

• когда произошло нарушение;

• кем допущено нарушение;

• документально подтвержденная сумма нарушения;

• другие последствия нарушения;

21.

Заключительная часть акта ревизии (проверки) должна содержать обобщеннуюинформацию о результатах ревизии (проверки), в том числе выявленных

нарушениях, сгруппированных по видам, с указанием по каждому виду

финансовых нарушений общей суммы, на которую они выявлены.

Приложения к акту

документальной ревизии:

• промежуточные акты, если они составлялись;

• объяснения, полученные ревизором в ходе проверки

от различных лиц, если они являются основанием для

каких-либо выводов в акте;

• составленные ревизором справки, расчёты, таблицы;

• изъятые ревизором документы;

• объяснения и возражения руководителя и главного

бухгалтера и заключение ревизора по ним.

Объём акта ревизии не ограничен, однако ревизор должен стремиться к

лаконичности, чёткости и структурности изложения.

22.

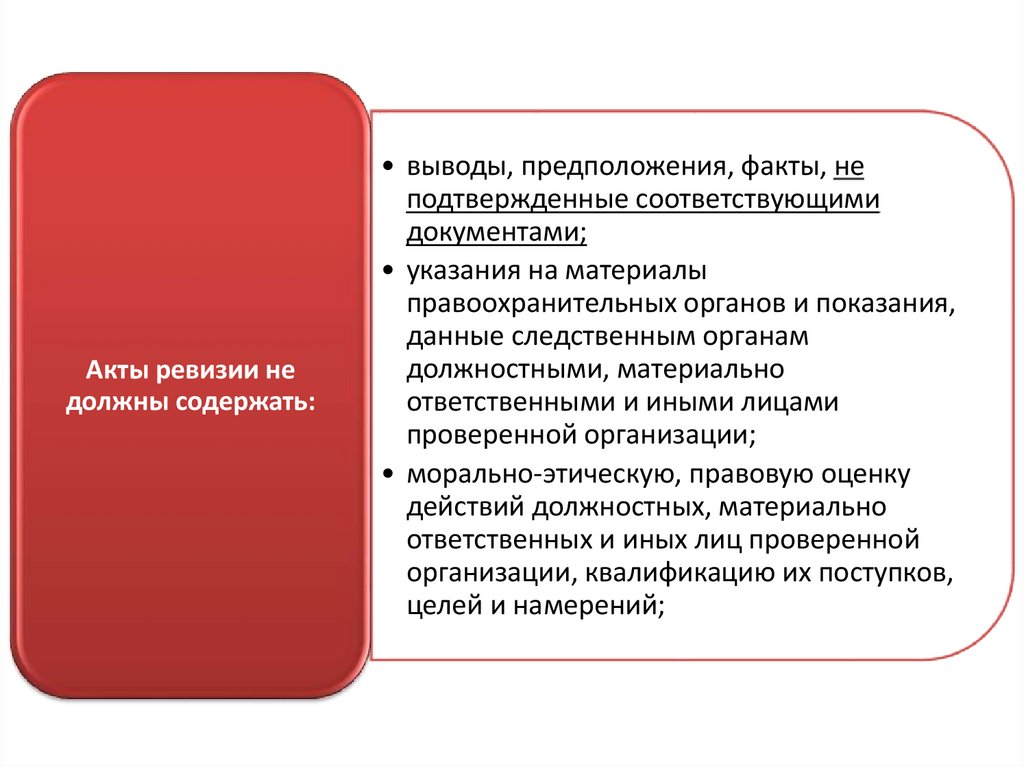

Акты ревизии не должны содержать:выводы, предположения, факты, не подтвержденные

соответствующими документами

указания на материалы правоохранительных органов и показания,

данные следственным органам должностными, материально

ответственными и иными лицами проверенной организации

морально-этическую, правовую оценку действий должностных,

материально ответственных и иных лиц проверенной организации,

квалификацию их поступков, целей и намерений;

23.

Акты ревизии недолжны содержать:

• выводы, предположения, факты, не

подтвержденные соответствующими

документами;

• указания на материалы

правоохранительных органов и показания,

данные следственным органам

должностными, материально

ответственными и иными лицами

проверенной организации;

• морально-этическую, правовую оценку

действий должностных, материально

ответственных и иных лиц проверенной

организации, квалификацию их поступков,

целей и намерений;

24.

в нарушение действующего законодательства…вопреки установленному порядку…

регулярно совершал мелкие хищения…

В акт ревизии

недопустимо, например,

включать следующие

фразы:

по причине низкой квалификации…

в корыстных целях…

халатное отношение…

желая замаскировать следы правонарушения…

25.

Пооснованиям

назначения:

•плановые

•внеплановые

26.

По•бухгалтерские

составу (финансовые)

группы: •комплексные

27.

Поповторяемости

проверки:

•первичные

•повторные

•дополнительные

28.

Организацияи

правовые основы

финансового контроля в Российской

Федерации.

29.

ГосударственныйНегосударственный

Общегосударственный,

муниципальный

Внутренний

Вневедомственный

Общественный

Ведомственный

Независимый

30.

• Федеральноеказначейство

(Казначейство России)

Основное место

в системе

• Федеральная налоговая

государственного

служба (ФНС России)

финансового

• Федеральная служба по

контроля

финансовому

занимают органы

специальной

мониторингу

компетенции:

(Росфинмониторинг)

• Счетная Палата

Российской Федерации

31.

Указ Президента РФ от 02.02.2016 N 41 "О некоторых вопросахгосударственного контроля и надзора в финансово-бюджетной

сфере"

1. Упразднить Федеральную службу финансово-бюджетного надзора.

2. Передать функции упраздняемой Федеральной службы финансово-бюджетного

надзора:

а) по контролю и надзору в финансово-бюджетной сфере, по внешнему контролю

качества работы аудиторских организаций, определенных Федеральным законом

от 30 декабря 2008 г. N 307-ФЗ "Об аудиторской деятельности", - Федеральному

казначейству;

б) органа валютного контроля - Федеральной таможенной службе и Федеральной

налоговой службе.

3. Установить, что Федеральное казначейство, Федеральная таможенная служба и

Федеральная налоговая служба являются правопреемниками упраздняемой Федеральной

службы финансово-бюджетного надзора, в том числе по обязательствам, возникшим в

результате исполнения судебных решений.

32.

Положения о Федеральномказначействе, утвержденного

постановлением Правительства

РФ № 703 от 01.12.2004г. «О

Федеральном казначействе».

Федеральное

казначейство

(Казначейство России)

является

федеральным

органом

исполнительной

власти, действующим

на основании:

Постановления Правительства

РФ от 28.11.2013 N 1092 "О

порядке осуществления

Федеральным казначейством

полномочий по контролю в

финансово-бюджетной сфере"

Отдельные полномочия

Федерального казначейства в

сфере бюджетного контроля

определены в ст. 1661, 2691

Бюджетного кодекса РФ. ,

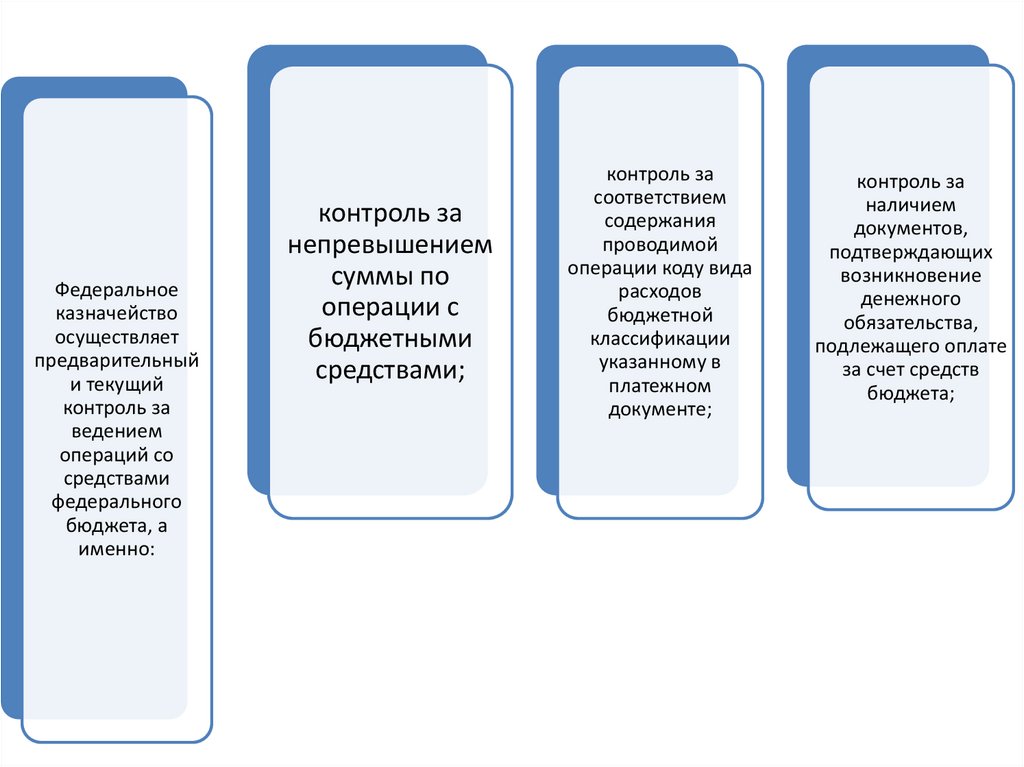

33.

Федеральноеказначейство

осуществляет

предварительный

и текущий

контроль за

ведением

операций со

средствами

федерального

бюджета, а

именно:

контроль за

непревышением

суммы по

операции с

бюджетными

средствами;

контроль за

соответствием

содержания

проводимой

операции коду вида

расходов

бюджетной

классификации

указанному в

платежном

документе;

контроль за

наличием

документов,

подтверждающих

возникновение

денежного

обязательства,

подлежащего оплате

за счет средств

бюджета;

34.

Федеральнаяналоговая

служба (ФНС

России)

является

федеральным

органом

исполнительной

власти,

действующим

на основании:

• Положения о Федеральной

налоговой службе,

утвержденного

постановлением

Правительства РФ № 506 от

30.09.2004г "Об утверждении

Положения о Федеральной

налоговой службе".

35.

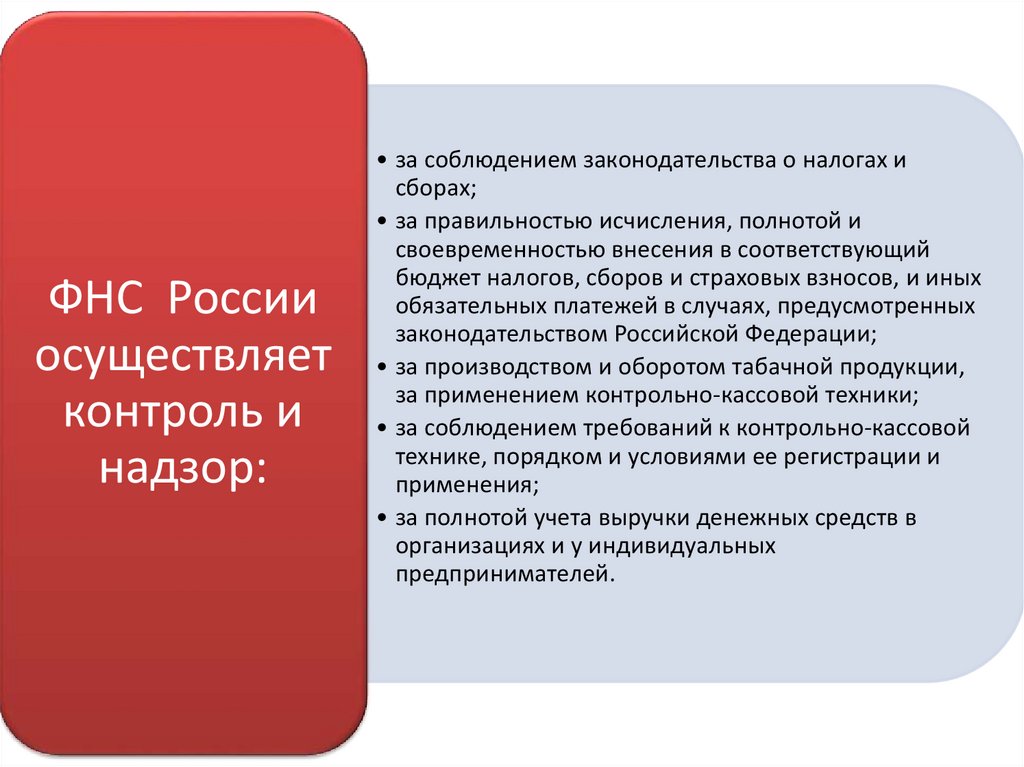

ФНС Россииосуществляет

контроль и

надзор:

• за соблюдением законодательства о налогах и

сборах;

• за правильностью исчисления, полнотой и

своевременностью внесения в соответствующий

бюджет налогов, сборов и страховых взносов, и иных

обязательных платежей в случаях, предусмотренных

законодательством Российской Федерации;

• за производством и оборотом табачной продукции,

за применением контрольно-кассовой техники;

• за соблюдением требований к контрольно-кассовой

технике, порядком и условиями ее регистрации и

применения;

• за полнотой учета выручки денежных средств в

организациях и у индивидуальных

предпринимателей.

36.

СчетнаяПалата:

• Правовое положение Счетной Палаты

Российской Федерации определено

Федеральным законом от 05.04.2013 N 41ФЗ "О Счетной палате Российской

Федерации".

• Правовое регулирование организации и

деятельности контрольно-счетных органов

субъектов и муниципальных образований

Российской Федерации осуществляется в

соответствии с Федеральным законом от

07.02.2011 года N 6-ФЗ "Об общих

принципах организации и деятельности

контрольно-счетных органов субъектов

Российской Федерации и муниципальных

образований".

37.

38.

Счетная палата как орган финансового контроля.Задачи

счётной

палаты:

• Организация и осуществление контроля за своевременным

исполнением расходных / доходных статей федерального бюджета и

бюджетов федеральных внебюджетных фондов по объёму, структуре и

целевому назначению.

• Определение эффективности и целесообразности расходования

государственных средств и использование государственного имущества

(собственности) /государственная дума даёт заключение/.

• Оценка обоснованности доходных / расходных статей федерального

бюджета и в федеральных внебюджетных фондов.

• Финансовая экспертиза НПА - все законы направляются в счетную

палату и счетная палата готовит о постановление о целесообразности по

прибывшим законам.

• Анализ выполнения плановой деятельности. Контроль за законностью

движения федеральных средств в ЦБ и других кредитно-финансовые

учреждениях .

• Регулярное предоставление Госдуме информации о ходе контроля.

39.

Председатель Счетной палаты назначается на должность ГосударственнойДумой сроком на шесть лет по представлению Президента Российской

Федерации.

ПРЕДСЕДАТЕЛЬ СЧЕТНОЙ ПАЛАТЫ

Кудрин Алексей Леонидович

Заместитель Председателя Счетной палаты назначается на должность

Советом Федерации сроком на шесть лет по представлению Президента

Российской Федерации.

Совет Федерации и Государственная Дума назначают по шесть аудиторов

Счетной палаты сроком на шесть лет по представлению Президента

Российской Федерации.

40.

Что делает Счетная Палата, когданаходит нарушения?

41.

Негосударственныйфинансовый контроль

42.

Органывнутрихозяйственного

контроля, правовой

базой для которого

является:

• Федеральный закон от

06.12.2011 N 402-ФЗ "О

бухгалтерском учете» (статья 19)

• Информация Минфина России N

ПЗ-11/2013 "Организация и

осуществление экономическим

субъектом внутреннего контроля

совершаемых фактов

хозяйственной жизни, ведения

бухгалтерского учета и

составления бухгалтерской

(финансовой) отчетности"

43.

Внутренний контроль, как правило, осуществляют:Органы управления экономического субъекта

Ревизионная комиссия (ревизор) экономического субъекта

Главный бухгалтер или иное должностное лицо экономического субъекта, на

которое возлагается ведение бухгалтерского учета

Внутренний аудитор (служба внутреннего аудита) экономического субъекта

Специальные должностные лица, специальные подразделения экономического

субъекта, ответственные за соблюдение правил внутреннего контроля

другой персонал и подразделения экономического субъекта

44.

Органыобщественного

контроля,

правовой базой

для которого

является:

В соответствии с

Федеральным законом

"Об основах

общественного контроля

в Российской

Федерации"

общественный контроль

могут осуществлять

следующие субъекты:

• Федеральный закон от 21.07.2014 N

212-ФЗ "Об основах общественного

контроля в Российской Федерации«

• общественная палата РФ и региональные

общественные палаты;

• общественные советы, создаваемые при

государственных и муниципальных органах;

• общественные объединения;

• отдельные граждане.

45.

Аудит – это независимая проверка бухгалтерской(финансовой) отчетности аудируемого лица в

целях выражения мнения о достоверности такой

отчетности, осуществляемая аудиторскими

организациями, индивидуальными аудиторами.

46.

ОСНОВНЫЕНОРМАТИВНЫЕ

АКТЫ И

ДОКУМЕНТЫ,

РЕГУЛИРУЮЩИЕ

АУДИТОРСКУЮ

ДЕЯТЕЛЬНОСТЬ

В РОССИЙСКОЙ

ФЕДЕРАЦИИ:

• Федеральный закон от 30.12.2008 N 307-ФЗ (ред.

от 23.04.2018) «Об аудиторской деятельности»

• Международные стандарты аудита и иные

международные документы, утвержденные

Приказом Минфина России от 09.01.2019 N 2н

• Федеральные правила (стандарты) аудиторской

деятельности, действовавшие до 1 января 2018

года.

• "Кодекс профессиональной этики аудиторов"

(одобрен Советом по аудиторской деятельности

22.03.2012, протокол N 4) (ред. от 22.12.2017)

• "Правила независимости аудиторов и

аудиторских организаций" (одобрены Советом по

аудиторской деятельности 20.09.2012, протокол

N 6) (ред. от 27.06.2018)

47.

Условия осуществления аудиторской деятельности аудиторскимиорганизациями и индивидуальными аудиторами:

1. наличие квалификационного аттестата аудитора;

2. участие в саморегулируемой аудиторской организации

Минфин в 2017 г. обновил государственный

реестр саморегулируемых организаций

аудиторов, в который теперь включены только

две из пяти ранее действовавших СРО. Среди

тех, кто остался на плаву:

«Российский Союз

аудиторов» (Ассоциация)

Ассоциация аудиторов

«Содружество».

48.

49.

Аудиторские проверки могут быть обязательными и инициативными.Инициативный аудит проводится по решению экономического субъекта.

Обязательный аудит проводится ежегодно, в случаях установленных

законодательством, в частности ст. 5 закона «Об аудиторской

деятельности», в соответствии с которой обязательному аудиту подлежат:

1) акционерные общества;

2) организации, объем выручки, которых за предшествующий отчетному

год превышает 400 миллионов рублей или сумма активов баланса на конец

предшествовавшего отчетному года превышает 60 миллионов рублей;

3) общественно-значимые хозяйствующие субъекты (организации, в

коммерческую деятельность которых вовлечены денежные средства

неограниченного круга лиц).

50.

51.

Виды аудиторских заключений52.

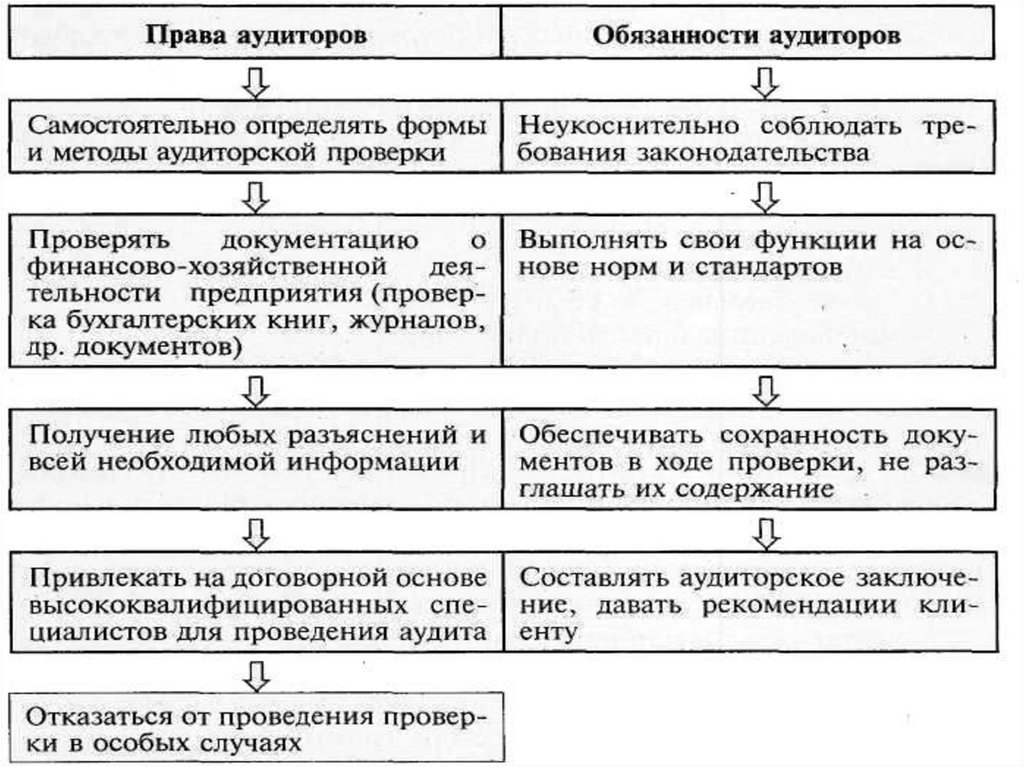

Основные отличия ревизии от аудитаКритерий

Цель проведения

Аудит

выражение мнения о

достоверности отчетности,

консультирование клиента,

помощь в ведении или

восстановлении

бухгалтерского учета

Характер

предпринимательская

деятельности

деятельность;

Основа

добровольное осуществление

взаимоотношений

на основе заключения

договора возмездного

оказания услуг

Оформление

Аудиторское заключение

результата проверки содержит мнение о

достоверности бухгалтерской

(финансовой) отчетности и

может быть опубликовано

Ревизия

обнаружение нарушений с целью их

устранения и наказания виновных в

нарушениях лиц

исполнительская деятельность,

выполнение распоряжений;

принудительное осуществление по

распоряжению (приказу)

вышестоящих или государственных

органов

акт ревизии — внутренний документ

для контролирующего органа,

который должен быть передан

вышестоящему и другим органам и в

котором отмечаются все выявленные

недостатки, опубликованию не

подлежит.

53.

Модуль 2.Тема 3. Технология учета и следы экономических преступлений.

(Основы теории бухгалтерского учета)

Бухгалтерский учёт как источник юридически значимой информации. Система правового регулирования

бухгалтерского учёта в Российской Федерации.

Понятие хозяйственного учёта. Виды учёта. Бухгалтерский учёт, его предмет и метод. Типовая классификация

активов организации и источников их формирования. Баланс, его строение и содержание. Счета бухгалтерского

учета, их строение и содержание. Счета активные и пассивные. План счетов. Сущность приема двойной записи.

Бухгалтерская проводка. Синтетический и аналитический учёт и их взаимосвязь. Бухгалтерские документы, правила

их заполнения, классификация и юридическое значение. Правила исправления ошибок в документах.

Документальное оформление хозяйственных операций и его влияние на способы совершения преступлений. Оценка

и калькуляция как элементы метода бухгалтерского учёта. Инвентаризация имущества и финансовых обязательств.

Использование материалов инвентаризаций в правоприменительной деятельности. Правовое регулирование и общие

правила проведения инвентаризации. Выведение результатов инвентаризации и порядок регулирования

инвентаризационных разниц в учёте. Особенности назначения и проведения инвентаризации в деятельности

правоохранительных органов. Организация бухгалтерской службы. Права, обязанности и ответственность главного

бухгалтера (бухгалтера). Понятие учетной политики, ее правовое регулирование. Правовое регулирование и учёт

активов, капиталов и обязательств организации.

54.

Предмет и объекты бухгалтерского учётаПредметом бухгалтерского учета выступает вся

хозяйственная деятельность предприятия.

Сущность предмета бухгалтерского учета - средства предприятий и их

источники изменяются, совершая кругооборот из четырех стадий:

• процесс

снабжения

(заготовка

материальных

ценностей)

приобретаются

товарно-материальные

ценности

различного

вида,

необходимые для хозяйственных нужд, и товары для реализации;

• процесс производства продукции

оказываются услуги, выполняется работа;

-

изготавливается

продукция,

• процесс реализации продукции, услуг - осуществляются договорные

обязательства перед заказчиками и покупателями, а выручка от реализации

продукции, выполненных работ и оказанных услуг зачисляется на счет, или

возникает дебиторская задолженность;

процесс обращения - включает расчеты с различными контрагентами.

54

55.

Объекты бухгалтерского учета(ст. 5, 402-ФЗ)

1) факты хозяйственной жизни;

2) имущество (активы);

3) обязательства (пассивы);

4) источники финансирования (пассивы);

5) доходы;

6) расходы;

7) иные объекты в случае, если это

установлено федеральными стандартами.

55

56.

Объект бухгалтерского учёта: активыАктивы

Внеоборотные активы

Оборотные активы

Нематериальные

активы

Запасы

Основные средства

НДС по

приобретённым

ценностям

Незавершенное

строительство

Дебиторская

задолженность

Доходные вложения в

материальные

ценности

Финансовые вложения

Финансовые вложения

Денежные средства

56

57.

Нематериальные активы (счёт 04)Нематериальные активы - это активы, не имеющие материально-вещественной

(физической) структуры, используемые свыше 12 месяцев, способные приносить

организации экономические выгоды в будущем, не предназначенные для

перепродажи.

Порядок учёта нематериальных активов регламентирует ПБУ 14/2007 «Учёт

нематериальных активов».

К нематериальным активам относятся, например:

- произведения науки, литературы и искусства;

- программы для ЭВМ;

- изобретения;

- полезные модели;

- селекционные достижения;

- секреты производства (ноу-хау);

- товарные знаки и знаки обслуживания;

- деловая репутация.

57

58.

Основные средства (счёт 01)Основные средства - это часть имущества, используемая в качестве средств труда при

производстве продукции, выполнении работ или оказании услуг, либо для управления

организации в течение периода, превышающего 12 месяцев или обычный операционный цикл,

если он превышает 12 месяцев и стоимостью не менее 40000 руб.

ПБУ 6/01 (п. 5)

предусматривает, что активы стоимостью не более 40000 рублей за единицу могут отражаться в

бухгалтерском учете и, соответственно, бухгалтерской отчетности в составе материальнопроизводственных запасов.

Порядок учёта основных средств изложен в ПБУ 6/01 «Учёт основных средств».

К основным средствам относятся:

- здания,

- сооружения,

- машины и оборудование,

- приборы и устройства,

- вычислительная техника,

- транспортные средства,

- хозяйственный инвентарь,

- рабочий, продуктивный и племенной скот,

- многолетние насаждения ,

- прочие виды.

58

59.

Незавершенное строительство (счёт 07, 08)Незавершенное строительство – это затраты на приобретение объектов

основных средств и нематериальных активов, которые еще не введены в

эксплуатацию и окончательная стоимость которых еще не сформирована;

В том числе, к незавершенному строительству относятся:

затраты по незаконченному капитальному строительству;

стоимость оборудования, не переданного для монтажа или переданного

для монтажа, но окончательно еще не смонтированного;

расходы, связанные с выполнением научно-исследовательских, опытноконструкторских и технологических работ.

59

60.

Доходные вложения в материальныеценности(счёт 03)

К доходным вложениям в

материальные ценности относятся

основные средства,

предназначенные исключительно

для предоставления организацией

за плату во временное владение и

пользование или во временное

пользование с целью получения

дохода (п. 5 ПБУ 6/01), т.е.

основные средства,

предоставляемые в аренду, лизинг,

прокат (глава 34 ГК РФ).

60

61.

Финансовые вложения (счёт 58)Порядок учёта финансовых вложений изложен в

ПБУ 19/02 «Учёт финансовых вложений»

Для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо

единовременное выполнение условий:

наличие надлежаще оформленных документов, подтверждающих существование права у

организации на финансовые вложения;

переход к организации финансовых рисков, связанных с финансовыми вложениями.

К финансовым вложениям организации относятся:

государственные и муниципальные ценные бумаги,

ценные бумаги других организаций, в том числе долговые

ценные бумаги (облигации, векселя);

вклады в уставные капиталы других организаций (в том

числе дочерних и зависимых хозяйственных обществ);

предоставленные другим организациям займы,

депозитные вклады в кредитных организациях;

дебиторская задолженность, приобретенная на

основании уступки права требования, и пр.

62.

Запасы (счета 10, 11, 41, 43 и др.)Порядок учёта финансовых вложений изложен в

ПБУ 5/01 «Учёт материально-производственных запасов»

К бухгалтерскому учету в качестве МПЗ принимаются активы:

используемые в качестве сырья, материалов и т.п. при производстве продукции для продажи

(выполнения работ, оказания услуг);

предназначенные для продажи;

используемые для управленческих нужд организации.

Готовая продукция является частью МПЗ, предназначенных для продажи (конечный результат

производственного цикла, активы, законченные обработкой (комплектацией), технические и

качественные характеристики которых соответствуют условиям договора или требованиям иных

документов, в случаях, установленных законодательством).

Товары являются частью МПЗ, приобретенных или полученных от других юридических или

физических лиц, и предназначенные для продажи.

62

63.

НДС по приобретённым ценностям (счет 19)Организации и ИП, признанные плательщиками НДС, при поступлении товаров, цена

которых включает налог, учитывают НДС на отдельном счете 19.

НДС, отраженный на 19 счете, впоследствии принимается к вычету при расчете общей

суммы налога. Но сделать это возможно лишь при наличии правильно оформленных

документов ― счетов-фактур.

Организации и ИП, не признающиеся плательщиками НДС, 19 счет могут не

использовать, а принимать к учёту стоимость приобретенных ценностей вместе с НДС.

63

64.

Дебиторская задолженность(счета 62, 71, 73, 75, 76 и др.)

Дебиторская задолженность – это сумма долгов (задолженности),

причитающаяся организации со стороны покупателей или других дебиторов,

которую организация рассчитывает получить в определенные (установленные

или оговоренные) сроки.

Дебиторскую задолженность составляют:

Задолженность покупателей и

заказчиков за отгруженные товары, или

выполненные услуги.

Авансы, оплаченные поставщикам и

подрядчикам.

Подотчетные суммы, выданные

подотчетным лицам на различные нужны

(например, приобретение материалов).

Долги по займам и ссудам выданным,

например, работникам организации.

65.

Денежные средстваДенежные средства представляют собой аккумулированные в денежной

форме активы организации, находящиеся в ее кассе в виде наличных денег и

денежных документов, на банковских расчетных, валютных и специальных

счетах, в выставленных аккредитивах, чековых книжках, переводах в пути и

пр.

Счета для учёта денежных средств:

«50» - Касса

«51» - Расчётные счета

«52» - Валютные счета

«55» - Специальные счета в банках

«57» - Переводы в пути

65

66.

Объект бухгалтерского учёта: пассивыПассивы

Собственный капитал

Уставный капитал

Добавочный капитал

Резервный капитал

Целевые

финансирования и

поступления

Заёмный капитал

Долгосрочные

обязательства

Займы и

кредиты

Краткосрочные

обязательства

Займы и кредиты

Кредиторская

задолженность

Задолженость

участникам по

выплате доходов

Нераспределённая

прибыль (непокрытый

убыток)

66

67.

Уставный капитал (счёт 80)Акционерные общества

Характеристики

Вид

первоначального

капитала

Минимальный

размер (МРОТ =

100 руб.)

Условия

оплаты

ПАО

АО

Уставный

капитал

Уставный

капитал

1000 МРОТ =

100 000 РУБ.

100 МРОТ =

10 000 РУБ.

Общества с ограниченной Унитарные предприятия

ответственностью

ГУП

МУП

Уставный капитал

Уставный

фонд

Уставный

фонд

100 МРОТ = 10 000 РУБ.

5000 МРОТ

= 500 000

РУБ.

1000 МРОТ =

100 000 РУБ.

50% акций при учреждении

50% должно быть оплачено

общества должно быть

до подачи документов на

оплачено в течение 3

государственную

месяцев с момента его

регистрацию, оставшаяся

государственной

100% в течение 3 месяцев с

часть - в течение 1 года с

регистрации, остальные 50%

момента государственной

момента государственной

- в течение первого года

регистрации

регистрации, если

деятельности, если меньший

меньший срок не

срок не установлен

установлен учредительным

договором создания

договором

общества

67

68.

Добавочный капитал (счёт 83)Добавочный капитал – это часть собственного капитала организации,

формирующая общую собственность учредителей организации.

Добавочный капитал создастся в результате:

прироста стоимости внеоборотных активов после их

переоценки;

получения дополнительных денежных средств (или

имущества) при продаже акций в случае их первичного

размещения по цене, превышающей их номинальную

стоимость (эмиссионный доход);

прироста активов в результате безвозмездного

получения имущества и денежных средств;

прироста стоимости внеоборотных активов, созданных

за счет чистой прибыли или фондов предприятия;

отражения положительной курсовой разницы по

вкладам иностранных инвесторов в уставные капиталы

российских предприятий.

68

69.

Резервный капитал (счёт 82)Резервный капитал — размер имущества предприятия, который предназначен для

размещения в нём нераспределённой прибыли, для покрытия убытков, погашения

облигаций и выкупа акций предприятия.

Акционерные общества обязаны формировать резервный капитал в размере не

менее 5% уставного капитала («Об акционерных обществах» от 26.12.1995 г. № 208-ФЗ), а

размер ежегодных отчислений должен составлять не менее 5 % годовой чистой прибыли.

Общества с ограниченной ответственностью и унитарные предприятия могут не

формировать резервный капитал, но могут это сделать в соответствии с учредительными

документами или учётной политикой. В ст. 30 Федерального закона «Об обществах с

ограниченной ответственностью» от 08.02.1998 г. № 14-ФЗ говорится, что общество может

создавать резервный и иные фонды в порядке и размерах, предусмотренных уставом

общества.

Резервный капитал используется для покрытия непредвиденных потерь и убытков, а

также для выплаты дивидендов акционерам, держателям привилегированных акций при

недостаточности для этих целей прибыли. Кроме того, средства резервного капитала могут

быть использованы для погашения облигаций организаций и выкупа её собственных акций

в случае отсутствия иных средств. Резервный капитал не может быть использован для

других целей.

70.

Нераспределённая прибыль(счёт 84)Нераспределенная (аккумулированная) прибыль – это часть

прибыли, оставшаяся в распоряжении предприятия после выплаты

налогов, дивидендов, штрафов и других обязательных платежей.

Нераспределенная прибыль прошлых лет

может быть направлена на цели,

определенные уставом или собранием

участников:

увеличение собственного капитала;

погашение прошлых убытков;

выплата дивидендов;

производственные цели;

формирование резервного фонда, фонда

специального назначения и т. д.

70

71.

Долгосрочные кредиты и займы (счёт 67)Краткосрочные кредиты и займы (счёт 66)

Долгосрочный кредит – источник дополнительных средств, получаемых

предприятием по срокам более чем на 1 год; они предназначаются на

капитальные вложения, связанные с развитием, модернизацией,

рационализацией производства, а также с улучшением его организации и

повышением его интенсивности.

Краткосрочный кредит является

источником дополнительных средств

предприятия на временные нужды до 1

года. К ним относятся кредиты под

запасы товарно-материальных

ценностей, на временное пополнение

оборотных средств, на капитальный

ремонт основных средств и других

обоснованных нужд.

71

72.

Кредиторская задолженностьКредиторская задолженность входит в состав краткосрочных пассивов и

представляет собой наиболее срочные обязательства организации.

В зависимости от происхождения соответствующих обязательств,

кредиторская задолженность подразделяется в бухгалтерском учёте на

следующие виды:

1) задолженность перед поставщиками и подрядчиками (счёт 60);

2) задолженность по векселям коммерческим к уплате (счёт58);

3) задолженность по авансам полученным (счёт 62);

4) задолженность перед персоналом по оплате труда (счёт 70);

5) задолженность перед социальными фондами (счёт 69);

6) задолженность перед бюджетом (счёт 68);

7) задолженность прочим кредиторам (счёт 76).

72

73.

БАЛАНСАКТИВ

ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы

Основные средства

Незавершенное строительство

Доходные вложения в

материальные ценности

Финансовые вложения

ОБОРОТНЫЕ АКТИВЫ

Запасы

НДС по приобретённым ценностям

Дебиторская задолженность

Финансовые вложения

Денежные средства

ВАЛЮТА БАЛАНСА

ПАССИВ

СОБСТВЕННЫЙ КАПИТАЛ

Уставный капитал

Добавочный капитал

Резервный капитал

Целевые финансирования и поступления

Нераспределённая прибыль

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Долгосрочные кредиты и займы

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Краткосрочные кредиты и займы

Кредиторская задолженность

ВАЛЮТА БАЛАНСА

73

74.

Объект бухгалтерского учёта:факты хозяйственной жизни

Четыре типа хозяйственных операций

Исходный баланс:

Актив

Статьи

Пассив

Сумма, руб.

Статьи

Сумма, руб.

Основные средства

Материалы

Товары

Касса

Расчётный счёт

Расчёты с

покупателями

40 000

14 000

17 000

7 000

24 000

10 000

Уставный капитал

Расчёты с поставщиками

Расчёты по налогам и сборам

Расчёты с персоналом

Нераспределённая прибыль

50 000

20 000

5 000

22 000

15 000

Баланс

112 000

Баланс

112 000

74

75.

1. Операции первого типа вызывают изменения только в Активе баланса. Одинактивный счёт увеличивается, другой активный счёт уменьшается на одну сумму.

Валюта баланса не меняется. Формула: А + Х — Х = П.

Пример: с расчетного счета поступили денежные средства в кассу в размере

2 000 рублей.

В результате операции валюта баланса не изменилась. Статья «Расчетный

счет» уменьшилась на 2 000 руб., статья «Касса» увеличилась на 2 000 руб.

Баланс приобрел следующий вид.

Актив

Статьи

Пассив

Сумма, руб.

Статьи

Сумма, руб.

Основные средства

Материалы

Товары

Касса

Расчётный счёт

Расчёты с

покупателями

40 000

14 000

17 000

9 000

22 000

10 000

Уставный капитал

Расчёты с поставщиками

Расчёты по налогам и сборам

Расчёты с персоналом

Нераспределённая прибыль

50 000

20 000

5 000

22 000

15 000

Баланс

112 000

Баланс

112 000

75

76.

2. Операции второго типа вызывают изменения только в Пассиве баланса. Одинпассивный счёт увеличивается, другой пассивный счёт уменьшается на одну сумму.

Валюта баланса не меняется. Формула А = П + Х — Х.

Пример: за счет нераспределённой прибыли увеличен уставный капитал на

5 000 рублей.

В результате операции валюта баланса не изменилась. Статья

«Нераспределённая прибыль» уменьшилась на 5 000 руб., статья «Уставный

капитал» увеличилась на 5 000 руб. Баланс приобрел следующий вид.

Актив

Статьи

Пассив

Сумма, руб.

Статьи

Сумма, руб.

Основные средства

Материалы

Товары

Касса

Расчётный счёт

Расчёты с

покупателями

40 000

14 000

17 000

7 000

24 000

10 000

Уставный капитал

Расчёты с поставщиками

Расчёты по налогам и сборам

Расчёты с персоналом

Нераспределённая прибыль

55 000

20 000

5 000

22 000

10 000

Баланс

112 000

Баланс

112 000

76

77.

3. Операции третьего типа вносят изменение и в Актив и в Пассив баланса всторону увеличения. Валюта баланса увеличивается. Формула А + Х = П + Х.

Пример: получены материалы от поставщика на сумму 1 000 рублей.

В результате этой операции увеличились статья Актива «Материалы» и

статья Пассива «Расчеты с поставщиками и подрядчиками» на 1 000 руб.

Валюта баланса увеличилась на 1 000 руб.

Баланс приобрел следующий вид.

Актив

Статьи

Пассив

Сумма, руб.

Статьи

Сумма, руб.

Основные средства

Материалы

Товары

Касса

Расчётный счёт

Расчёты с

покупателями

40 000

15 000

17 000

7 000

24 000

10 000

Уставный капитал

Расчёты с поставщиками

Расчёты по налогам и сборам

Расчёты с персоналом

Нераспределённая прибыль

50 000

21 000

5 000

22 000

15 000

Баланс

113 000

Баланс

113 000

77

78.

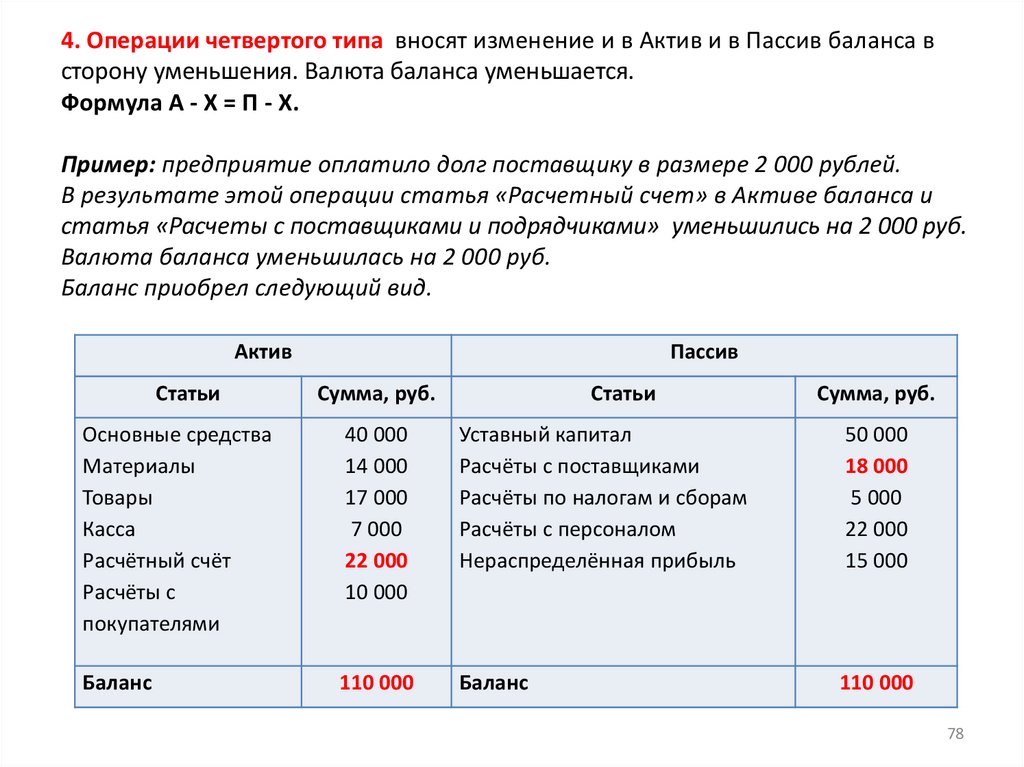

4. Операции четвертого типа вносят изменение и в Актив и в Пассив баланса всторону уменьшения. Валюта баланса уменьшается.

Формула А - Х = П - Х.

Пример: предприятие оплатило долг поставщику в размере 2 000 рублей.

В результате этой операции статья «Расчетный счет» в Активе баланса и

статья «Расчеты с поставщиками и подрядчиками» уменьшились на 2 000 руб.

Валюта баланса уменьшилась на 2 000 руб.

Баланс приобрел следующий вид.

Актив

Статьи

Пассив

Сумма, руб.

Статьи

Сумма, руб.

Основные средства

Материалы

Товары

Касса

Расчётный счёт

Расчёты с

покупателями

40 000

14 000

17 000

7 000

22 000

10 000

Уставный капитал

Расчёты с поставщиками

Расчёты по налогам и сборам

Расчёты с персоналом

Нераспределённая прибыль

50 000

18 000

5 000

22 000

15 000

Баланс

110 000

Баланс

110 000

78

79.

2.2. Метод бухгалтерского учётаЭлементы

Характеристика

Документирование

Способ юридического оформления хозяйственных операций,

письменное свидетельство о совершенной хозяйственной

операции

Инвентаризация

Способ проверки соответствия фактического наличия

хозяйственных средств данным бухгалтерского учета

Оценка

Способ, с помощью которого хозяйственные средства

получают денежное выражение

Калькуляция

Способ исчисления затрат на изготовление единицы изделия

Счета

Способ экономической группировки объектов

бухгалтерского учета

Двойная запись

Способ взаимосвязанного отражения операций с

использованием счетов бухгалтерского учета

Бухгалтерский

баланс

Способ отражения хозяйственных средств и их источников,

позволяющий получить информацию о состоянии этих

объектов на определенную дату

Отчетность

Совокупность обобщенных показателей, рассчитанных по

данным бухгалтерского учета

80.

МОДУЛЬ 1. ТЕОРИЯ БУХГАЛТЕРСКОГО УЧЁТАТема 3. Счета бухгалтерского учёта и бухгалтерская

проводка

3.1. Понятие и

классификация счетов

бухгалтерского учёта.

3.2. Сущность приёма

двойной записи. Понятие

бухгалтерской проводки.

80

81.

3.1. Понятие и классификация счетовбухгалтерского учёта

Счета бухгалтерского учета - это способ экономической группировки, текущего

отражения и оперативного контроля за хозяйственными средствами, источниками их

формирования и хозяйственными операциями.

Бухгалтерские счета классифицируют:

1. по экономическому содержанию - на девять групп, которые отражены в

Плане счетов;

2. по назначению и структуре - на счета для учета хозяйственных средств и

счета, предназначенные для учета хозяйственных процессов

предприятия;

3. по степени детализации ведения учета - на синтетические,

аналитические и субсчета;

4. по отношению к балансу - на балансовые и забалансовые;

5. в зависимости от того, учет каких средств ведется на счетах - на активные,

пассивные и активно-пассивные.

82.

1. Классификация счетов по экономическому содержаниюРаздел I «Внеоборотные активы» включает счета, на которых ведется учет основных средств

(01, 02), нематериальных активов (04,05), оборудования к установке (07), других вложений во

внеоборотные активы (приобретение земельных участков, объектов природопользования,

приобретение и строительство основных средств).

Раздел II «Производственные запасы» формирует данные о наличии и движении этих запасов

(10,11,15), отклонениях в их приобретении (16). Здесь представлены также счета по учету резервов под

снижение стоимости материальных ценностей (14) и о суммах налога на добавленную стоимость по

приобретенным производственным запасам (19).

Раздел III «Затраты на производство» представлен счетами, предназначенными для учета

затрат на производство и калькулирования себестоимости продукции в основном (20) и

вспомогательных (23), обслуживающих .(29) производствах, общепроизводственных (25) и

общехозяйственных (26) расходов, брака в производстве (28), по учету полуфабрикатов (21).

Раздел IV «Готовая продукция и товары» включает счета для учета продуктов труда и выпуска

продукции. Здесь представлены счета для учета готовой продукции (43), товаров отгруженных (45),

расходов на продажу (44), а также выпуска продукции, работ, услуг (40).

В разделе V «Денежные средства» обобщается необходимая информация о наличии и

движении денежных средств в отечественной и иностранной валюте, принадлежащих экономическому

субъекту. Используются счета по учету денежных средств в кассе (50), на расчетных (51), валютных (52)

и других специальных (55) счетах в банках, переводов в пути (57), финансовых вложений (58); учтены

также резервы под обесценение вложений в ценные бумаги (59).3

83.

1. Классификация счетов по экономическому содержаниюРаздел VI «Расчеты» включает счета для учета дебиторской и Кредиторской

задолженности (для учета расчетов с - поставщиками и подрядчиками (60), покупателями и

заказчиками (62), в том числе по авансам выданным и полученным, расчеты с персоналом по

оплате труда (70), а также по прочим операциям (73), с бюджетом (68), по социальному

страхованию и обеспечению (69), с подотчетными лицами (71), учредителями (75), по

краткосрочным и долгосрочным Кредитам и займам (66, 67), внутрихозяйственные расчеты

(79)).

Раздел VII «Капитал» содержит счета, с помощью которых обобщается информация о

состоянии и движении собственного капитала предприятия, представленного в виде уставного

(80), добавочного (83) и резервного (82) капиталов, нераспределенной прибыли (84). Сюда

также включены счета по учету целевого финансирования (86) и собственных акций (81).

Счета раздела VIII «Финансовые результаты» предназначены для учета финансового

результата от продажи продукции и товаров (90), прочих доходов и расходов (91). Здесь также

представлены счета для учета прибылей и убытков (99), доходов и расходов будущих периодов

(97, 98Х резервов предстоящих расходов (96), а также по учету недостач и потерь от порчи

ценностей (94).

Забалансовые счета составляют обособленную группу, состоящую из 11 счетов. На

забалансовых счетах учитываются объекты, не принадлежащие предприятию, например,

«Арендованные основные средства» - 001, «Материалы, принятые в переработку» - 003 и т.д.

84.

3. Классификация счетов по степени детализацииСинтетические счета содержат информацию по общим

группировочным признакам об имуществе, его источниках,

хозяйственных процессах только в денежном измерении, а учет,

осуществляемый на этих счетах, называют синтетическим.

Аналитические счета используются в целях детальной

характеристики учитываемых объектов как в денежном, так и

натуральном измерении, а учет, осуществляемый на этих счетах,

называют аналитическим.

Субсчета - способ сводной группировки данных аналитического

учёта. Субсчета являются бухгалтерскими счетами второго порядка и

используются для получения более детальных показателей в

дополнение к данным синтетических счетов.

84

85.

Примеры синтетических счетов, субсчетов,аналитических счетов

Пример

синтетического

счета

10 «Материалы»

01 «Основные

средства»

70 «Расчёты с

персоналом по

оплате труда»

Пример

субсчета

Пример

аналитического счета

«Сырьё и материалы»

Мука, сахар, какао-бобы, ...

«Покупные полуфабрикаты»

Патока, пищевые красители, ...

«Топливо»

Дизельное топливо, керосин, ...

«Здания»

Каждое отдельно стоящее здание

«Транспортные средства»

Каждый объект транспортных средств

«Оборудование»

Каждая единица оборудования

«Вычислительная техника»

Каждая единица вычислительной техники

«Расчёты с сотрудниками,

Иванов И.И., Петров П.П., Сидоров С.С., ...

состоящими в штате организации»

«Расчёты с совместителями»

Андреев А.А., Васильев В.В., Рой Н.Н., ...

«Расчёты по договорам

гражданско-правового характера»

Смирнов С.С., Потапов П.П., Титов Т.Т., ...

86.

5. Классификация счетов по объектам учёта1. Активные счета - это счета бухгалтерского учёта, предназначенные для учёта

состояния, движения и изменения хозяйственных средств по их видам. На активных

счетах отражается информация о средствах, которые имеются в распоряжении

организации.

Примеры активных счетов: 01, 03, 04, 07, 08, 09, 10, 11, 19, 20, 21, 23, 25, 26,

28, 29, 41, 43 44, 45, 46, 50, 51, 52, 55, 57, 58, 81, 94, 97.

2. Пассивные счета - это счета бухгалтерского учёта, предназначенные для учёта

состояния, движения и изменения источников средств организации. На пассивных

счетах отражается информация об обязательствах, которые принадлежат

организации.

Примеры пассивных счетов: 02, 05, 42, 59, 63, 66, 67, 70, 77, 80, 82, 83, 96, 98.

3. Активно-пассивные счета – это счета, на которых отражаются одновременно и

имущество организации (как на активных счетах), и источники его формирования (как

на пассивных счетах).

Примеры активно-пассивных счетов: 14, 15, 16, 40, 60, 62, 68, 69, 71, 73, 75,

76, 79, 84, 86, 90, 91, 99.

87.

Схема активного счетаДебет

Кредит

Сальдо начальное (СН) - остаток

(наличие) имущества на начало

отчетного периода

Оборот по дебету (ОД) - сумма

хозяйственных операций,

вызывающих увеличение

имущества, в течение отчетного

периода

Оборот по кредиту (ОК) сумма хозяйственных

операций, вызывающих

уменьшение имущества, в

течение отчетного периода

Сальдо конечное (СК) - остаток

имущества на конец отчетного

периода

СК = СН + ОД – ОК

87

88.

Схема пассивного счетаДебет

Кредит

Сальдо начальное (СН) остаток задолженности на

начало отчетного периода

Оборот по дебету (ОД) - сумма

хозяйственных операций,

вызывающих уменьшение

задолженности, в течение

отчетного периода

Оборот по кредиту (ОК) сумма хозяйственных операций,

вызывающих увеличение

задолженности, в течение

отчетного периода

Сальдо конечное (СК) - остаток

задолженности на конец

отчетного периода

СК = СН + ОК - ОД

88

89.

Схема активно-пассивного счетаДебет

Кредит

Сальдо начальное (СН) - наличие

дебиторской задолженности на начало

отчетного периода

Сальдо начальное (СН) - наличие

кредиторской задолженности на

начало отчетного периода

Оборот по дебету (ОД): увеличение

дебиторской задолженности;

уменьшение кредиторской

задолженности

Оборот по кредиту (ОК):

увеличение кредиторской

задолженности; уменьшение

дебиторской задолженности

Сальдо конечное (СК) - наличие

дебиторской задолженности

предприятия на конец отчетного

периода

Сальдо конечное (СК) - наличие

кредиторской задолженности

предприятию на конец отчетного

периода

89

90.

3.2. Сущность приёма двойной записи. Понятиебухгалтерской проводки

Бухгалтерская проводка - это отражение хозяйственной операции по

Дебету одного и Кредиту другого счёта на сумму операции, подлежащей

регистрации.

Дебет 70 Кредит 50 - 800 000 руб.

90

91.

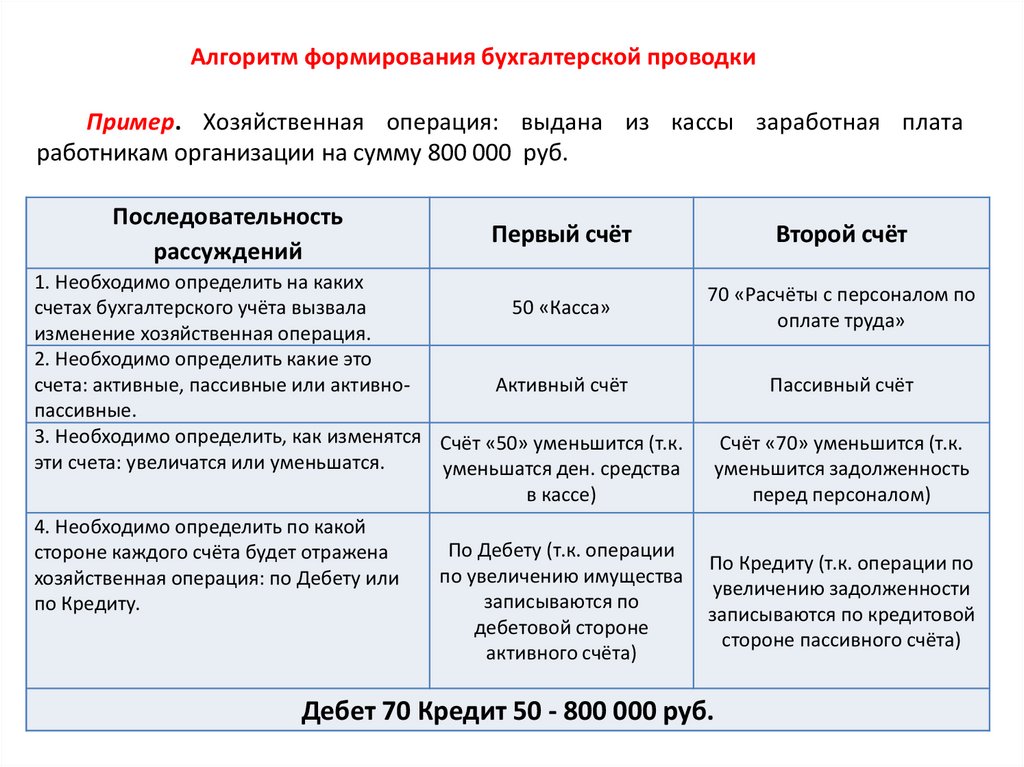

Алгоритм формирования бухгалтерской проводкиПример. Хозяйственная операция: выдана из кассы заработная плата

работникам организации на сумму 800 000 руб.

Последовательность

рассуждений

Первый счёт

1. Необходимо определить на каких

счетах бухгалтерского учёта вызвала

50 «Касса»

изменение хозяйственная операция.

2. Необходимо определить какие это

счета: активные, пассивные или активноАктивный счёт

пассивные.

3. Необходимо определить, как изменятся Счёт «50» уменьшится (т.к.

эти счета: увеличатся или уменьшатся.

уменьшатся ден. средства

в кассе)

4. Необходимо определить по какой

стороне каждого счёта будет отражена

хозяйственная операция: по Дебету или

по Кредиту.

По Дебету (т.к. операции

по увеличению имущества

записываются по

дебетовой стороне

активного счёта)

Второй счёт

70 «Расчёты с персоналом по

оплате труда»

Пассивный счёт

Счёт «70» уменьшится (т.к.

уменьшится задолженность

перед персоналом)

По Кредиту (т.к. операции по

увеличению задолженности

записываются по кредитовой

стороне пассивного счёта)

Дебет 70 Кредит 50 - 800 000 руб.

92.

Примеры бухгалтерских проводокДт 10 Кт 60 100 000 руб.

Поступили материалы от

поставщиков

Дт 68 Кт 51 200 000 руб.

С расчётного счёта

оплачены налоги

Дт 51 Кт 66 500 000 руб.

На расчётный счёт поступил

краткосрочный кредит

банка

Дт 50 Кт 71 20 000 руб.

В кассу возвращены

неиспользованные

подотчётные суммы

92

93.

Документальное оформление хозяйственных операций и его влияние наспособы совершения преступлений.

Документ (от лат. dokumentum свидетельство, доказательство) - это документированная на материальном

носителе информация в виде текста, звукозаписи или изображения с реквизитами, позволяющими ее

идентифицировать, предназначенная для передачи ее во времени и в пространстве в целях хранения и

использования, в том числе и в качестве доказательства.

Документ в бухгалтерском учете это письменное свидетельство законности и реальности совершенной

хозяйственной операции. В то же время документы являются доказательствами совершения экономических

преступлений, а в ряде случаев - преступлений направленности.

Основные свойства документа - атрибутивность, функциональность, структурность:

1.

Атрибутивность - это наличие в документе как в целостной системе двух основных взаимосвязанных

слагаемых, без которых он существовать не может: информационной и материальной. Информационная слагаемая

документа - это содержание (мысли, идеи), материальная - это форма, которая служит для закрепления и передачи

информации.

2.

Функциональность - это предназначенность документа для передачи во времени и в пространстве. О

разнообразных функциях документа уже говорилось в предыдущей главе. Способность документа выполнять

разнообразные функции позволяет рассматривать его как источник информации и как средство социальной

документной коммуникации.

3.

Структурность документа - это тесная взаимосвязь составляющих его элементов и подсистем. Всякий

документ обладает определенной структурой, а документы одного вида имеют типовую структуру (типовой

формуляр). Типовой формуляр определяется соответствующими правилами, инструкциями и др. Документ должен

отвечать установленным требованиям, быть соответствующим образом оформленным с целью его использования и

хранения.

94.

Классификация документов в бухгалтерском учётеПризнак

По назначению

Виды документов

- распорядительные

- оправдательные

- комбинированные

- документы бухгалтерского (или учетного)

оформления

По способу/порядку составления

- первичные

- сводные

По способу отражения

хозяйственных операций

- разовые

- накопительные

По месту составления и обращения

- внутренние

- внешние

По качеству

- полноценные

- неполноценные

По степени использования средств

вычислительной техники

По форме

- документы, заполняемые вручную

- частично заполненные на машинах

- полностью выполненные на машинах

- подлинник документа

- дубликат документа

- копия документа

95.

Исправление ошибочных записей в документах:1.

При выявлении фактов неправильного отражения хозяйственных операций на счетах бухгалтерского учета составляется

бухгалтерская справка об исправительных записях. Порядок составления такой справки не регламентирован, обязательность ее

составления не предусмотрена. Тем не менее, составление такой справки целесообразно и оправданно с точки зрения требований

полноте отражения информации о деятельности организации в бухгалтерском учете. Бухгалтерская справка об исправительных

записях фиксирует факт неправильного отражения хозяйственных операций на счетах бухгалтерского учета и обосновывает

необходимость исправительных записей, произведенных в учетных регистрах. Указанная справка в данном случае выполняет роль

первичного бухгалтерского документа, на основании которого производятся записи в учетных регистрах.

2.

Внесение исправлений в кассовые и банковские документы не допускается. При обнаружении в них ошибок кассовые и

банковские документы не могут приниматься к исполнению и должны быть составлены заново. В остальные первичные учетные

документы исправления могут вноситься лишь по согласованию с лицами, составившими и подписавшими эти документы, что

должно быть подтверждено подписями лиц с указанием даты внесения исправлений.

Способы исправления ошибочных записей в документах:

1.

Корректурный способ применяется для исправления ошибок в документах (кроме кассовых и банковских) до

подведения итогов в них. Исправление производится путем зачеркивания не правильных и надписывания правильных

записей, заверенных подписью исправляющего с оговоркой «Исправлено». Затем вписывается правильная сумма или текст с

указанием даты исправления и подписи должностного лица, сделавшего исправление. В зависимости от исправления

существует три вида оговорок: «Исправленному верить», «Вписанному верить», «Зачеркнутое не читать».

2.

В том случае, когда корреспонденция счетов указана верно, а стоимостная оценка (основание показателя) занижена,

делается дополнительная запись. Она имеет корреспонденцию счетов, аналогичную основной записи, а основание

показателя соответствует разнице между правильной и ошибочной суммой.

3.

Сторнировочная запись выполняется при необходимости аннулировать частично или полностью ошибочную запись.

В первом случае устраняется превышение ошибочного показателя при правильной корреспонденции счетов. Во втором

случае, когда ошибка допущена не только в стоимостном показателе, но и ошибочна корреспонденция бухгалтерских счетов,

необходимо составить две проводки. Неправильная запись повторяется красными чернилами, что означает вычитание и тем

самым ее сторнирование, уничтожение. Затем делается дополнительная проводка с правильной корреспонденцией счетов.

В бухгалтерском учете не принято пользоваться отрицательными числами (бухгалтер не употребляет знак минус).

Отрицательные числа в сторнировочных записях фиксируются красным цветом или обводятся квадратом. В западном учете

отрицательные числа помещаются в круглые скобки, например (250 000). В настоящее время таким способом обозначают

отрицательные числа и многие российские бухгалтеры.

96.

Тема 4. Использованиеспециальных

экономических знаний

в

правоприменительной

деятельности.

97.

Общая характеристика форм и видов использования специальных экономических знаний вправоприменительной деятельности.

Процессуальная

форма –

установленный

нормами

процессуального

законодательства

порядок

осуществления

процессуальной

деятельности и

документального

оформления её

результатов.

Процессуальная форма

определяет:

порядок производства по делу в целом, а именно

состав, содержание, последовательность этапов и

стадий процесса, а также условий движения по

этапам и стадиям;

порядок осуществления отдельных

процессуальных действий, условия их совершения,

состава, содержания и вариантов различно

возможных процессуальных решений;

процессуальные документы, их номенклатуру,

назначение и содержание.

98.

Кпроцессуальным

формам

использования

специальных

экономических

знаний

относятся:

привлечение

специалиста к

производству

первоначальных

следственных

действий;

назначение

судебноэкономической

экспертизы.

99.

Непроцессуальными формамииспользования специальных экономических

знаний являются:

Непроцессуальную

форму использования

специальных знаний в

расследовании

преступлений, можно

рассматривать как

деятельность сведущих

лиц, которая не

закреплена в

процессуальном

законодательстве, но не

противоречит закону.

привлечение консультанта;

проведение ревизий и документальных

проверок по инициативе

правоохранительных органов;

исследование документов;

аудит;

100.

Самостоятельное использование специальныхэкономических (бухгалтерских) знаний

правоприменителями

Формы

использования

специальных

бухгалтерских

знаний в

правоохранительной

деятельности

Привлечение

специалиста-экономиста

получения от него консультаций и справок

Участие специалиста - экономиста при

производстве следственных действий и

оперативно-розыскных мероприятий

Участие специалиста - экономиста при

производстве ревизий и документальных

проверок

Судебно-экономическая экспертиза

для

101.

Виды ревизийПризнак классификации

Виды ревизий

Ведомственная принадлежность ревизующих Ведомственные.

органов

Вневедомственные.

Внутрихозяйственные

Полнота охвата деятельности ревизуемого

объекта

Полные.

Частичные.

Комплексные

Глубина проведения ревизии

Сквозные.

Локальные

Степень охвата данных

Сплошные.

Выборочные.

Комбинированные

Отношение к плану (графику) проведения

ревизии

Плановые.

Внеплановые

Очередность исследования одних и тех же

документов

Первичные.

Дополнительные.

Повторные

Характер проверяемого материала

Документальные.

Фактические

102.

Акты ревизии недолжны содержать:

• выводы, предположения, факты, не

подтвержденные соответствующими

документами;

• указания на материалы

правоохранительных органов и показания,

данные следственным органам

должностными, материально

ответственными и иными лицами

проверенной организации;

• морально-этическую, правовую оценку

действий должностных, материально

ответственных и иных лиц проверенной

организации, квалификацию их поступков,

целей и намерений;

103.

Приказ МВДРоссии от 29июня

2005г. № 511:

Приказ Минюста

РФ от 27 декабря

2012г. № 237:

Бухгалтерская

Бухгалтерская

Налоговая

Финансовоаналитическая

Финансовокредитная

Финансовоэкономическая

104.

Объекты исследования эксперта-бухгалтераОсновные:

первичные и

сводные

бухгалтерские

документы

материалы

инвентаризаций

документы

учетного

оформления

(бухгалтерские

проводки,

накопительные

ведомости и др.)

Факультативные:

акты ревизий

заключения

экспертов

других

специальностей

протоколы

допросов

обвиняемых,

свидетелей и

очных ставок

протоколы обысков

и выемок

105.

Применение иных измерителейхозяйственных операций (в

количественном и суммовом

выражении) в рамках

действующих правил

Признаки

недоброкачественности

документа,

устанавливаемые

нормативной проверкой:

Использование в качестве

основания при составлении

документов иных норм и

правил

Отсутствие сведений о

промежуточных операциях

(нарушение графика

документооборота)

106.

Виды подлогов вдокументах,

устанавливаемые

арифметической проверкой:

Заведомое механическое

завышение или занижение

итоговых сумм по

горизонтальным строкам и

вертикальным графам

(интеллектуальный подлог)

Последующие дописки

цифр как в итоговых суммах,

так и в отдельных строчках и

колонках (материальный

подлог)

107.

Порядок зачета пересортицы допускается только в видеисключения в следующих случаях:

За один и тот

же

проверяемый

период

У одного и

того же

проверяемого

материальноответственного

лица

В отношении

товарноматериальных

ценностей

одного и того

же

наименования

Только в

тождественном

(одинаковом)

количестве

108.

Основные целиинвентаризации:

Выявление фактического наличия

имущества

Сопоставление фактического наличия

имущества с данными бухгалтерского учета

Проверка полноты отражения в учете

обязательств

Финансы

Финансы