Похожие презентации:

Платежные карты

1.

Платежныекарты

2.

- этобанковские карточные

продукты. К ним также относят

карточки "путешествий и

развлечений" (American

Express, Dinners Club), хотя их

выпускают небанковские

организации. Для торговосервисной организации важно,

что с помощью таких карт

клиент может оплатить

покупку.

3.

Для того чтобы этопроизошло, необходимо

быть участником платежной

системы.

- довольно сложное

образование. Менеджеру

торгово-сервисной

организации, отвечающему

за карточки, стоит в ней

(хотя бы поверхностно)

разобраться.

4.

понимается комплексправил и средств,

позволяющих проводить

расчеты между покупателем

товара или услуги, торговосервисной организации и

организацией, выдавшей

клиенту карточку для

совершения таких

операций.

5.

Система безналичного расчёта создана в США во времена«торгового бума» (1940—50-е годы). В большинстве своём она

заменила чековые книжки. В процессе своего развития

происходила техническая модернизация карт. Сначала это был

просто кусочек картона, затем он стал работать по принципу

перфокарты, в начале 1970-х была разработана магнитная

полоса, а в конце 1990-х в кредитные карты стали

интегрироваться чипы.

6.

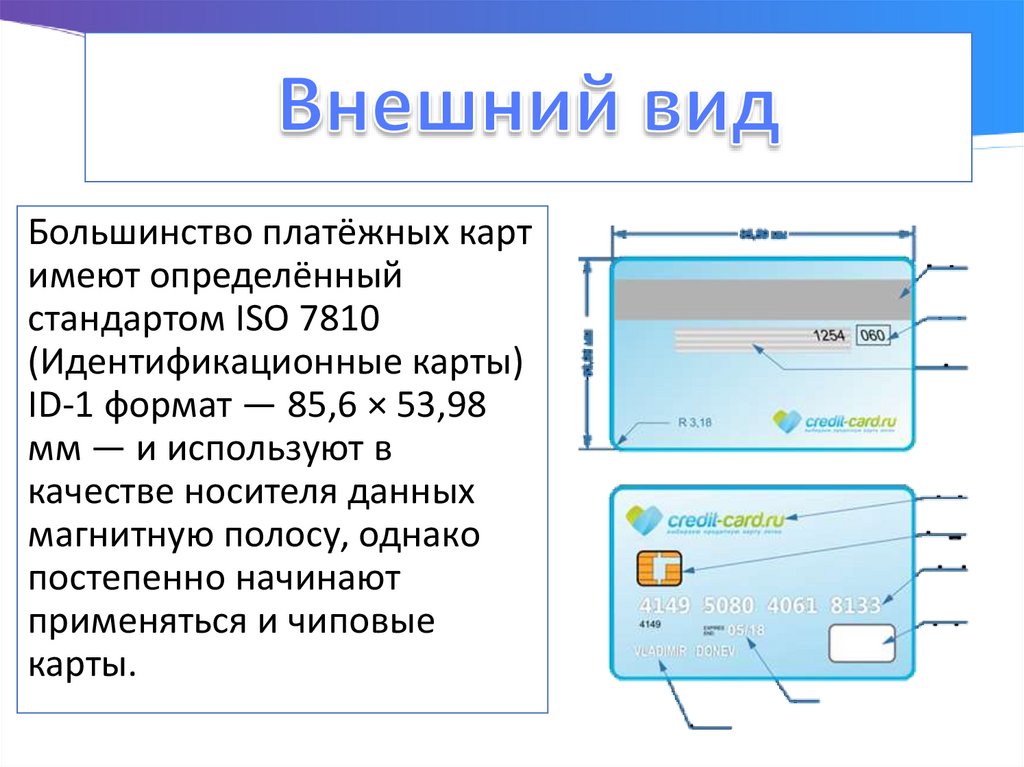

Большинство платёжных картимеют определённый

стандартом ISO 7810

(Идентификационные карты)

ID-1 формат — 85,6 × 53,98

мм — и используют в

качестве носителя данных

магнитную полосу, однако

постепенно начинают

применяться и чиповые

карты.

7.

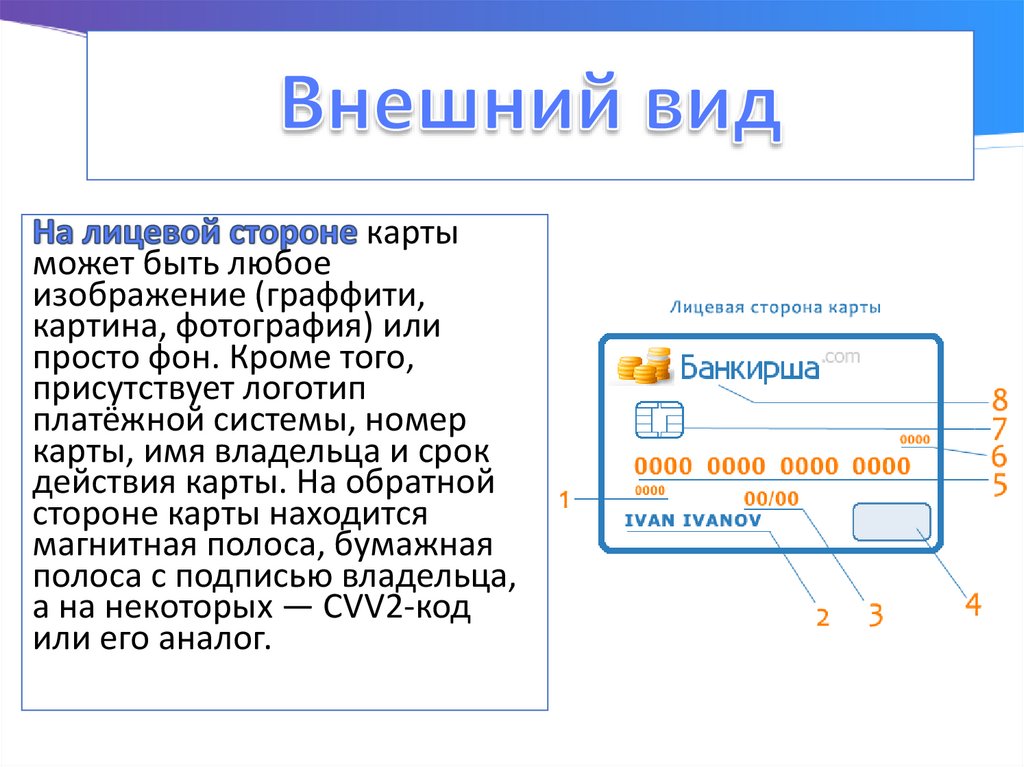

картыможет быть любое

изображение (граффити,

картина, фотография) или

просто фон. Кроме того,

присутствует логотип

платёжной системы, номер

карты, имя владельца и срок

действия карты. На обратной

стороне карты находится

магнитная полоса, бумажная

полоса с подписью владельца,

а на некоторых — CVV2-код

или его аналог.

8.

9.

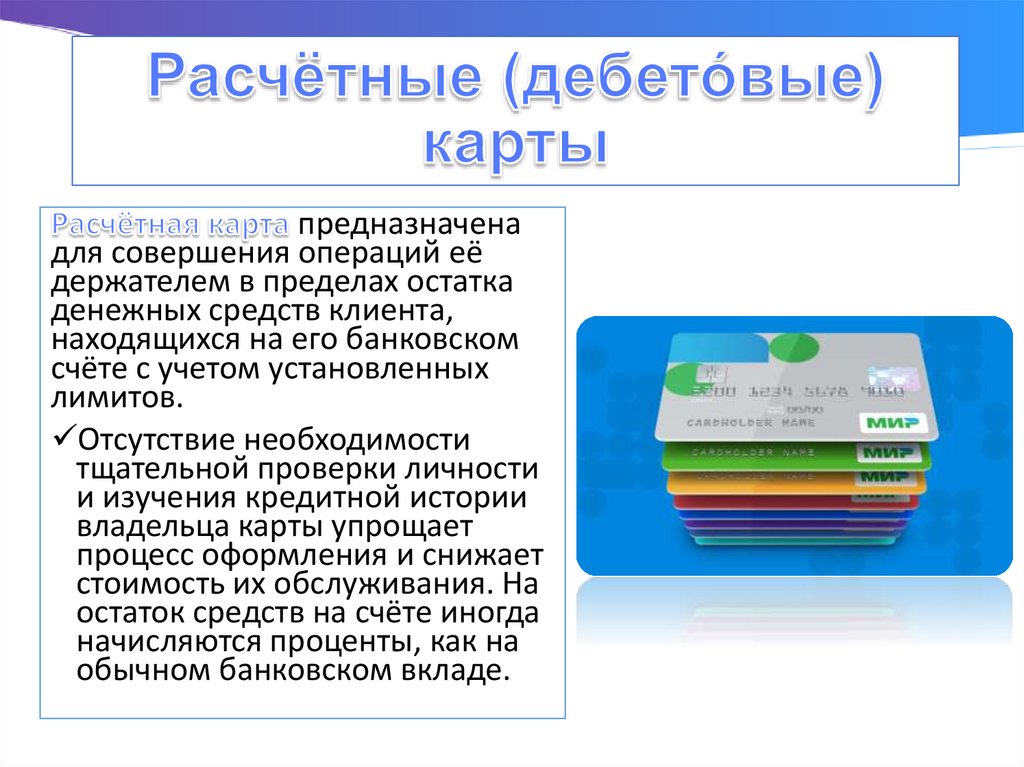

предназначенадля совершения операций её

держателем в пределах остатка

денежных средств клиента,

находящихся на его банковском

счёте с учетом установленных

лимитов.

Отсутствие необходимости

тщательной проверки личности

и изучения кредитной истории

владельца карты упрощает

процесс оформления и снижает

стоимость их обслуживания. На

остаток средств на счёте иногда

начисляются проценты, как на

обычном банковском вкладе.

10.

— это естественноепродолжение развития

дебетовых карт, можно даже

сказать, что это их

усовершенствованный вариант.

Овердрафт — кредит,

полученный путём выписки чека

или платежного поручения на

сумму, превышающую остаток

средств на счёте. Кредит по

овердрафту оговаривается при

открытии счёта и не может

превышать фиксированной

суммы.

11.

могут сильноразличаться, но можно

выделить два основных

подхода, используемых

банками. Первый — это

предоставление овердрафта на

короткий срок (1-2 месяца), по

истечении которого клиент

должен полностью погасить

задолженность. В случае

непогашения овердрафта в

указанный срок, банк начинает

начислять повышенные или

штрафные проценты.

12.

Второй подход к условиямпредоставления овердрафта

— это предоставление

овердрафта на значительную

сумму и на длительной срок.

В этом случае клиент должен

ежемесячно вносить

минимальную сумму,

установленную договором с

банком, в погашение

овердрафта и проценты за его

использование. Такой

овердрафт очень близок по

условиям к кредитным

картам.

13.

предназначена длясовершения её держателем

операций, расчёты по

которым осуществляются за

счёт денежных средств,

предоставленных кредитной

организацией-эмитентом

клиенту в пределах

установленного лимита в

соответствии с условиями

кредитного договора.

14.

Банк устанавливаетисходя из

платёжеспособности

клиента. Кредитные карты

— один из самых

перспективных кредитных

продуктов для физических

лиц, постепенно

заменяющий

потребительские кредиты

и кредиты на неотложные

нужды.

15.

предназначена длясовершения её держателем

операций, расчёты по

которым осуществляются

Банком от своего имени и

удостоверяет право

требования держателя

предоплаченной карты к

Банку по оплате товаров

(работ, услуг, результатов

интеллектуальной

деятельности).

16.

—предоплаченная карта,

дающая её владельцу право

на получение товаров или

услуг на сумму, указанную на

карте, обычно используется в

качестве подарка, вместо

«вещевого» или денежного

подарка. Возможность

блокировки клиентом

подарочной

предоплаченной карты в

случае утери не

предусмотрена.

17.

может бытьиспользована только в

банкоматах и кассовых

терминалах банка-эмитента, а

также в торговых точках, где

установлены терминалы этого

банка. На сайте банка с

помощью карты может быть

установлена возможность

оперировать счётом через

Интернет. Типичный пример

Сберкарт —

микропроцессорная карта от

Сбербанка.

18.

В случае утери иликражи карты, владелец может

позвонить в процессинговый

центр банка и заблокировать

операции с картой.

Законодательства многих стран

ограничивают либо пристально

контролируют суммы на

ввоз/вывоз денежных средств.

Банковские

карты международных

платежных систем позволяют

оплачивать товары и услуги в

большинстве стран мира, а также

через Интернет.

19.

. Получениеналичности или оплата товаров

и услуг с банкоматов или

торговых терминалов

происходит очень быстро в

любой точке мира.

Владелец

банковской карты может

получать быстрое и

беспроцентное пополнение

своего счёта, находясь в другом

городе или вообще стране,

тогда как при банковском

платеже, при переводе через

Western Union и прочих

теряются проценты за услуги.

20.

, то есть получениеналичных денежных средств путём

списания с банковского счёта карты,

можно проводить с помощью

банкоматов и POS-терминалов, а

также в офисах банков.

Банковской картой можно

расплатиться за товары и услуги в

любой стране в любой торговой

точке, оборудованной торговым

терминалом соответствующей

платежной системы.

Банковской картой можно

расплачиваться через сеть Интернет.

Все условия обычно указываются на

сайте.

21.

изготовляются сравнительно быстро(7—10 суток). При изготовлении

других карт служба безопасности

банка обязана проверить личность

потенциального владельца.

Как правило, раз в год со счёта карты

снимается плата за обслуживание.

Также возможно списание платы

каждый месяц, а в отдельных случаях

она вовсе отсутствует.

При нехватке средств дебетовая карта

блокируется до пополнения счёта, с

кредитной картой возникает

отрицательный остаток с

начислением процентов за кредит, но

не больше лимита.

Финансы

Финансы