Похожие презентации:

Индивидуальный подоходный налог, всеобщее декларирование, социальный налог

1.

ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙНАЛОГ,

ВСЕОБЩЕЕ ДЕКЛАРИРОВАНИЕ,

СОЦИАЛЬНЫЙ НАЛОГ

2.

1. ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙНАЛОГ

3.

ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙ НАЛОГ• Изменена структура Раздела ИПН

• Предусмотрено 2 раздела по ИПН:

в проекте нового НК – в редакции с 01.01.2020 года в увязке

со всеобщим декларированием доходов и имущества

в ЗРК «О введении в действие Налогового кодекса» – в

редакции с 01.01.2018 года до 01.01.2020 года

3

4.

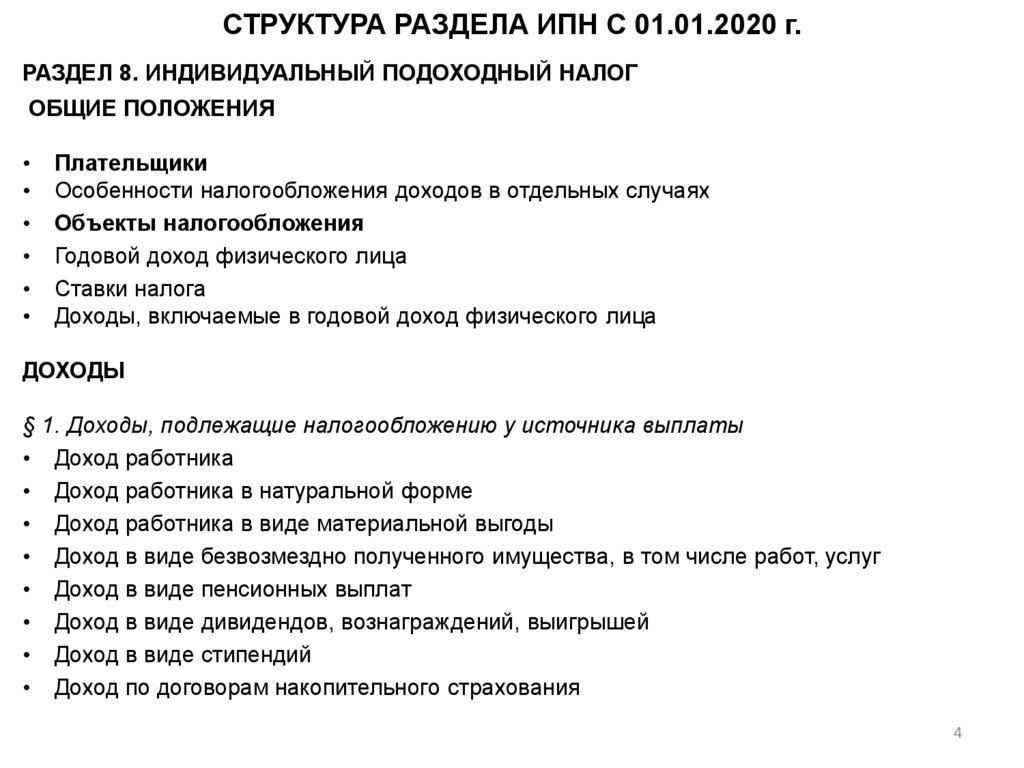

СТРУКТУРА РАЗДЕЛА ИПН С 01.01.2020 г.РАЗДЕЛ 8. ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙ НАЛОГ

ОБЩИЕ ПОЛОЖЕНИЯ

Плательщики

Особенности налогообложения доходов в отдельных случаях

Объекты налогообложения

Годовой доход физического лица

Ставки налога

Доходы, включаемые в годовой доход физического лица

ДОХОДЫ

§ 1. Доходы, подлежащие налогообложению у источника выплаты

• Доход работника

• Доход работника в натуральной форме

• Доход работника в виде материальной выгоды

• Доход в виде безвозмездно полученного имущества, в том числе работ, услуг

• Доход в виде пенсионных выплат

• Доход в виде дивидендов, вознаграждений, выигрышей

• Доход в виде стипендий

• Доход по договорам накопительного страхования

4

5.

СТРУКТУРА РАЗДЕЛА ИПН (ПРОДОЛЖЕНИЕ)§ 2. Доходы, подлежащие налогообложению физическим лицом самостоятельно

Имущественный доход

Доход от прироста стоимости при реализации имущества в Республике Казахстан

физическим лицом

Доход физического лица от реализации имущества, полученного из источников за

пределами Республики Казахстан

Доход от прироста стоимости при передаче физическим лицом имущества (кроме

денег) в качестве вклада в уставный капитал

Доход от прироста стоимости при реализации прочих активов индивидуальным

предпринимателем, применяющим специальный налоговый режим для субъектов

малого бизнеса или для крестьянских или фермерских хозяйств

Доход от уступки права требования, в том числе доли в жилом здании по договору

о долевом участии в жилищном строительстве

Доход лица, занимающегося частной практикой

Доход индивидуального предпринимателя

Другие доходы из источников за пределами Республики Казахстан

Общие положения по контролируемой иностранной компании

Налогообложение прибыли контролируемой иностранной компании

5

6.

СТРУКТУРА РАЗДЕЛА ИПН (ПРОДОЛЖЕНИЕ)§ 3. Корректировка дохода

• Корректировка дохода

НАЛОГОВЫЕ ВЫЧЕТЫ

• Общие положения по налоговым вычетам

• Особенности применения налоговых вычетов у налогового агента

• Особенности применения налоговых вычетов физическим лицом самостоятельно

• Налоговый вычет по взносам на обязательное социальное медицинское

страхование

• Стандартные вычеты

• Налоговый вычет для многодетной семьи (с 01.01.2020 г.)

• Налоговый вычет по добровольным пенсионным взносам

• Налоговый вычет на обучение (с 01.01.2020 г.)

• Налоговый вычет на медицину (с 01.01.2020 г. расширен в части расходов на

уплату страховых премий по договорам добровольного страхования на случай

болезни)

• Налоговый вычет по вознаграждениям (с 01.01.2020 г. расширен в части

вознаграждения по ипотечным жилищным займам, полученным не только в

ЖСБ, но и в других банках)

6

7.

СТРУКТУРА РАЗДЕЛА ИПН (ПРОДОЛЖЕНИЕ)ПОРЯДОК ИСЧИСЛЕНИЯ, УПЛАТЫ И ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ

ОТЧЕТНОСТИ

ПО

ИНДИВИДУАЛЬНОМУ

ПОДОХОДНОМУ

НАЛОГУ,

УДЕРЖИВАЕМОМУ У ИСТОЧНИКА ВЫПЛАТЫ

• Общие положения по индивидуальному подоходному налогу, удерживаемому

у источника выплаты

• Исчисление, удержание и уплата налога

• Порядок исполнения налогового обязательства налоговым агентом по

доходам, выплачиваемым резиденту в виде дивидендов по акциям,

являющимся базовым активом депозитарных расписок, а также возврата

индивидуального подоходного налога, удержанного у источника выплаты

• Особенности

исчисления,

удержания

и

уплаты

налога государственными учреждениями

• Определение облагаемого дохода у источника выплаты

• Налоговый и отчетный периоды

• Декларация

по

индивидуальному

подоходному

налогу и социальному налогу

• Порядок

выдачи

налоговым

агентом

справки

о

расчетах с физическим лицом (с 01.01.2020 года)

• Определение облагаемого дохода физического лица,

подлежащего

налогообложению физическим лицом самостоятельно

7

8.

СТРУКТУРА РАЗДЕЛА ИПН (ПРОДОЛЖЕНИЕ)РАЗДЕЛ 9. ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙ НАЛОГ С ДОХОДОВ ЛИЦА,

ЗАНИМАЮЩЕГОСЯ ЧАСТНОЙ ПРАКТИКОЙ, И ИНДИВИДУАЛЬНОГО

ПРЕДПРИНИМАТЕЛЯ

ДОХОД ЛИЦА, ЗАНИМАЮЩЕГОСЯ ЧАСТНОЙ ПРАКТИКОЙ С 01.01.2020 г.

• Общие положения

• Налогооблагаемый доход частного нотариуса

• Налогооблагаемый доход частного судебного исполнителя

• Налогооблагаемый доход адвоката

• Налогооблагаемый доход профессионального медиатора

ДОХОД ИНДИВИДУАЛЬНОГО ПРЕДПРИНИМАТЕЛЯ,

ОБЩЕУСТАНОВЛЕННЫЙ РЕЖИМ НАЛОГООБЛОЖЕНИЯ

• Доход индивидуального предпринимателя

ПРИМЕНЯЮЩЕГО

8

9.

НЕ РАССМАТРИВАЮТСЯ В КАЧЕСТВЕ ДОХОДА ФИЗИЧЕСКОГОЛИЦА (ДОПОЛНИТЕЛЬНЫЕ)

• доход, образовавшийся при прекращении обязательств в соответствии с гражданским

законодательством Республики Казахстан по кредиту (займу, микрокредиту),

выданному банком (микрофинансовой организацией), в виде:

прощения основного долга;

прощения задолженности по вознаграждению, комиссии, неустойке (пени, штрафу);

дохода, полученного заемщиком, в результате оплаты за такое лицо банком,

организацией, осуществляющей отдельные виды банковских операций, а также

коллекторским агентством, государственной пошлины, взимаемой с подаваемого в суд

искового заявления (данная норма носит временный характер на года до 01.01.2021 года)

• материальная выгода, полученная за счет средств бюджета в соответствии с

законодательством Республики Казахстан, в том числе при уплате взносов

государства на обязательное социальное медицинское страхование

• сумма, зачисляемая оператором связи за счет средств оператора связи на мобильный

счет (баланс) абонента при осуществлении им безналичных платежей с мобильного

счета (баланса);

• сумма индивидуального подоходного налога, исчисленная с доходов физического

лица-резидента в соответствии с положениями настоящего Кодекса и уплаченная в

бюджет Республики Казахстан налоговым агентом за счет собственных средств без

его удержания

9

10.

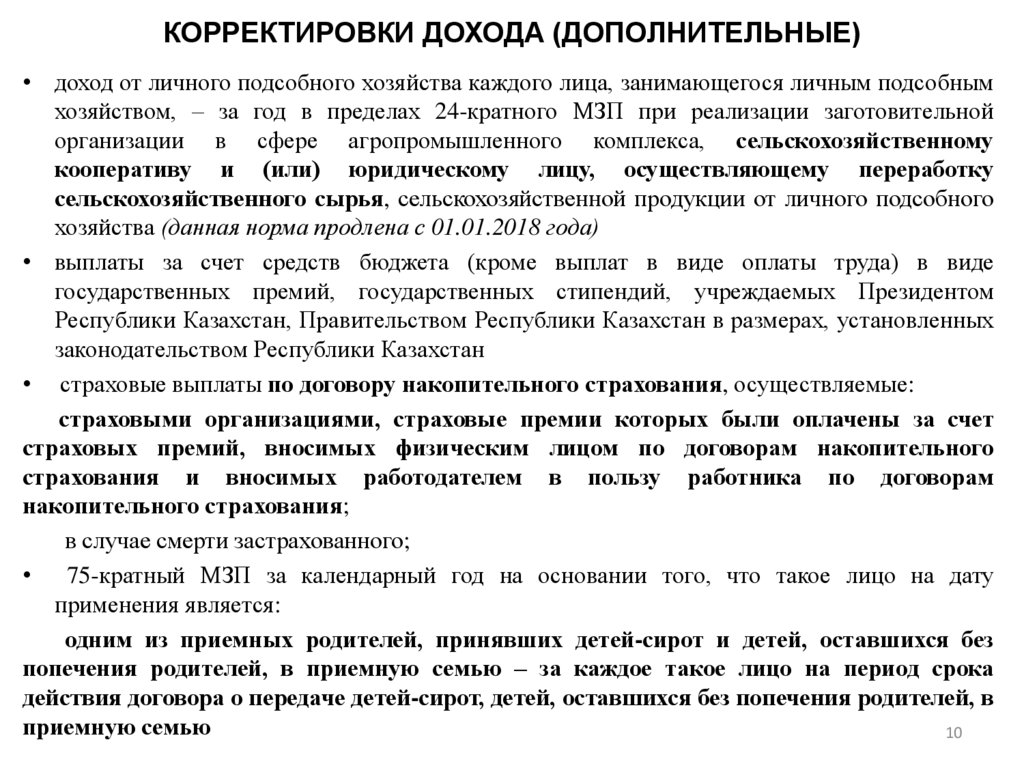

КОРРЕКТИРОВКИ ДОХОДА (ДОПОЛНИТЕЛЬНЫЕ)• доход от личного подсобного хозяйства каждого лица, занимающегося личным подсобным

хозяйством, – за год в пределах 24-кратного МЗП при реализации заготовительной

организации в сфере агропромышленного комплекса, сельскохозяйственному

кооперативу и (или) юридическому лицу, осуществляющему переработку

сельскохозяйственного сырья, сельскохозяйственной продукции от личного подсобного

хозяйства (данная норма продлена с 01.01.2018 года)

• выплаты за счет средств бюджета (кроме выплат в виде оплаты труда) в виде

государственных премий, государственных стипендий, учреждаемых Президентом

Республики Казахстан, Правительством Республики Казахстан в размерах, установленных

законодательством Республики Казахстан

• страховые выплаты по договору накопительного страхования, осуществляемые:

страховыми организациями, страховые премии которых были оплачены за счет

страховых премий, вносимых физическим лицом по договорам накопительного

страхования и вносимых работодателем в пользу работника по договорам

накопительного страхования;

в случае смерти застрахованного;

• 75-кратный МЗП за календарный год на основании того, что такое лицо на дату

применения является:

одним из приемных родителей, принявших детей-сирот и детей, оставшихся без

попечения родителей, в приемную семью – за каждое такое лицо на период срока

действия договора о передаче детей-сирот, детей, оставшихся без попечения родителей, в

приемную семью

10

11.

2. Всеобщеедекларирование

ИПН (Налоговые

вычеты)

11

12.

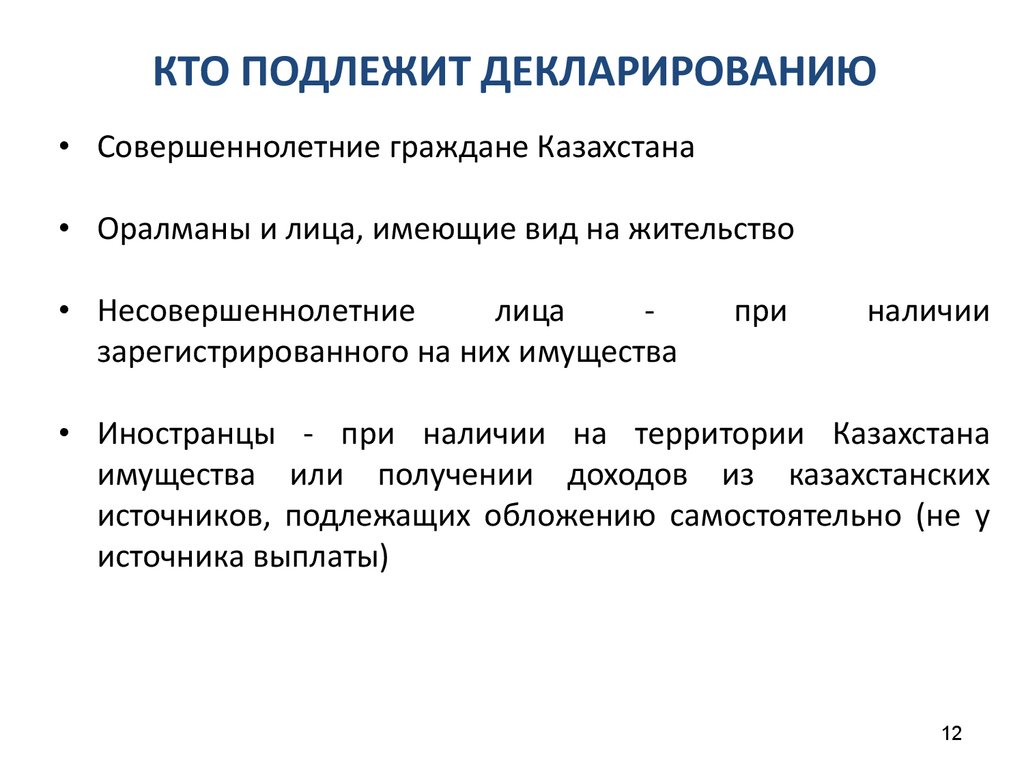

КТО ПОДЛЕЖИТ ДЕКЛАРИРОВАНИЮ• Совершеннолетние граждане Казахстана

• Оралманы и лица, имеющие вид на жительство

• Несовершеннолетние

лица

зарегистрированного на них имущества

при

наличии

• Иностранцы - при наличии на территории Казахстана

имущества или получении доходов из казахстанских

источников, подлежащих обложению самостоятельно (не у

источника выплаты)

12

13.

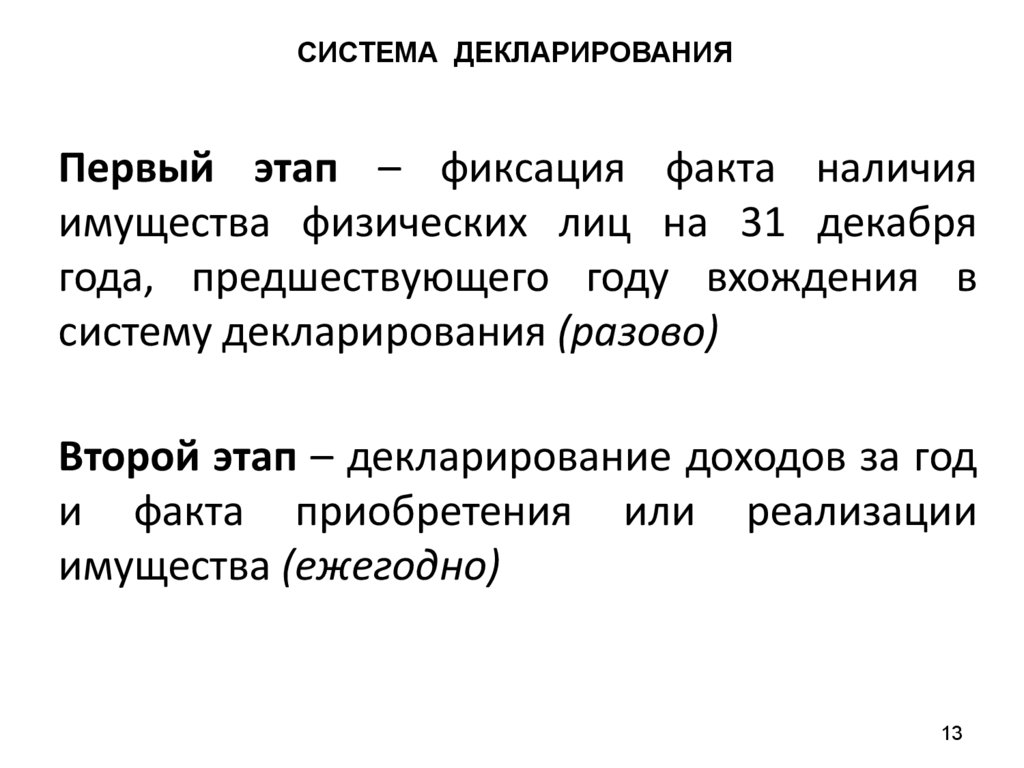

СИСТЕМА ДЕКЛАРИРОВАНИЯПервый этап – фиксация факта наличия

имущества физических лиц на 31 декабря

года, предшествующего году вхождения в

систему декларирования (разово)

Второй этап – декларирование доходов за год

и факта приобретения или реализации

имущества (ежегодно)

13

14.

ДЕКЛАРАЦИЯ ОБ АКТИВАХ И ОБЯЗАТЕЛЬСТВАХ(«ВХОДНАЯ»)

наличные денежные средства (до 500 МЗП),

банковские депозиты в зарубежных банках

недвижимость, в том числе земельные участки

транспортные средства

ценные бумаги, доли участия, паи в инвест.фондах

долевое участие в жилищном строительстве

задолженность других лиц перед физическим лицом или

физического лица перед другими лицами

14

15.

ДЕКЛАРАЦИЯ ОБ АКТИВАХ И ОБЯЗАТЕЛЬСТВАХ («ВХОДНАЯ»)Физическое лицо вправе указать:

культурные

ценности,

включенные

Государственный реестр культурных ценностей

в

- драгоценные камни, ювелирные изделия и другие

предметы, содержащие драгоценные камни

- произведения искусства и антиквариат

- прочее имущество

15

16.

ДЕКЛАРАЦИЯ О ДОХОДАХ И ИМУЩЕСТВЕ(«ЕЖЕГОДНАЯ»)Предусмотрено 2 формы декларации о доходах и имуществе

(ежегодная):

1) краткая декларация о доходах

приложений и без показателей)

и

имуществе

(без

2) расширенная декларация о доходах и имуществе (с

приложениями)

16

17.

КРАТКАЯ ДЕКЛАРАЦИЯ О ДОХОДАХ И ИМУЩЕСТВЕ(«ОЧЕРЕДНАЯ»)

Краткая декларация о доходах и имуществе (на 1 листе)

предназначена для лиц, которые в течение отчетного календарного

года:

не получали доход либо получали только заработную плату,

пенсию, стипендию

не являлись госслужащими, депутатами, судьями, крупными

участниками банка, индивидуальными предпринимателями,

частными нотариусами, частными судебными исполнителями,

адвокатами, профессиональными медиаторами

не приобретали, не отчуждали, не получали безвозмездно

имущество, подлежащее государственной регистрации

• не предоставляли налоговому агенту заявление на уменьшение

облагаемого дохода у источника выплаты на предварительную сумму

прочих вычетов

17

18.

ДЕКЛАРАЦИЯ О ДОХОДАХ И ИМУЩЕСТВЕ («ЕЖЕГОДНАЯ»)Подлежат отражению:

• доходы, в т.ч. доходы индивидуального предпринимателя, частного нотариуса,

адвоката, частного судебного исполнителя, медиатора

• налоговые вычеты

• имущество, права или сделки по которому подлежат государственной

регистрации (в случае приобретения, в т.ч. безвозмездного получения или

отчуждения)

• расходы на приобретение недвижимости, транспорта, ценных бумаг, доли

участия, инвестиционного золота, производных финансовых инструментов. Лица,

уполномоченные на выполнение государственных функций, и их супруги обязаны

декларировать также источники таких расходов (собственные средства, заемные

средства, безвозмездно полученные средства)

18

19.

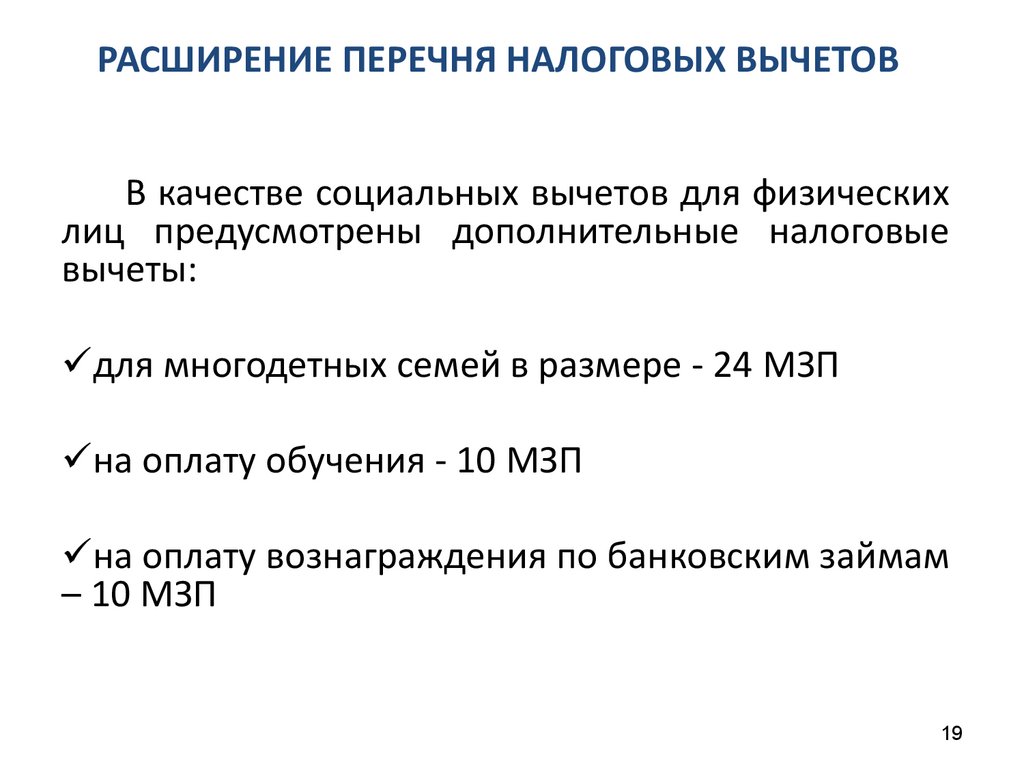

РАСШИРЕНИЕ ПЕРЕЧНЯ НАЛОГОВЫХ ВЫЧЕТОВВ качестве социальных вычетов для физических

лиц предусмотрены дополнительные налоговые

вычеты:

для многодетных семей в размере - 24 МЗП

на оплату обучения - 10 МЗП

на оплату вознаграждения по банковским займам

– 10 МЗП

19

20.

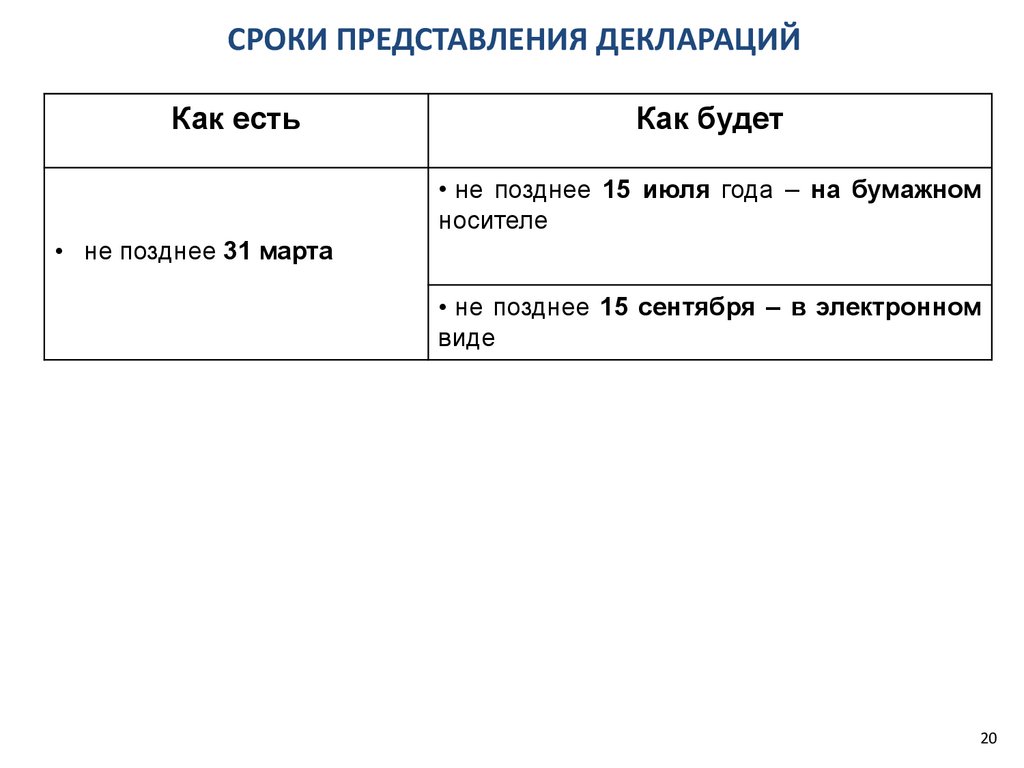

СРОКИ ПРЕДСТАВЛЕНИЯ ДЕКЛАРАЦИЙКак есть

Как будет

• не позднее 15 июля года – на бумажном

носителе

• не позднее 31 марта

• не позднее 15 сентября – в электронном

виде

20

21.

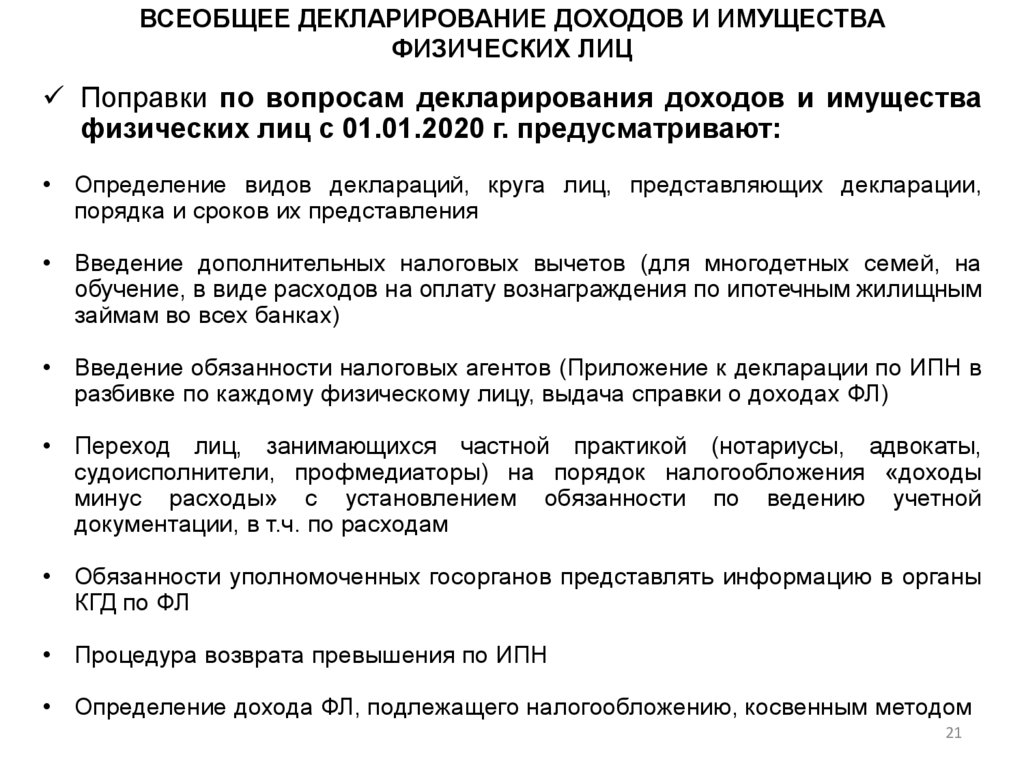

ВСЕОБЩЕЕ ДЕКЛАРИРОВАНИЕ ДОХОДОВ И ИМУЩЕСТВАФИЗИЧЕСКИХ ЛИЦ

Поправки по вопросам декларирования доходов и имущества

физических лиц с 01.01.2020 г. предусматривают:

• Определение видов деклараций, круга лиц, представляющих декларации,

порядка и сроков их представления

• Введение дополнительных налоговых вычетов (для многодетных семей, на

обучение, в виде расходов на оплату вознаграждения по ипотечным жилищным

займам во всех банках)

• Введение обязанности налоговых агентов (Приложение к декларации по ИПН в

разбивке по каждому физическому лицу, выдача справки о доходах ФЛ)

• Переход лиц, занимающихся частной практикой (нотариусы, адвокаты,

судоисполнители, профмедиаторы) на порядок налогообложения «доходы

минус расходы» с установлением обязанности по ведению учетной

документации, в т.ч. по расходам

• Обязанности уполномоченных госорганов представлять информацию в органы

КГД по ФЛ

• Процедура возврата превышения по ИПН

• Определение дохода ФЛ, подлежащего налогообложению, косвенным методом

21

22.

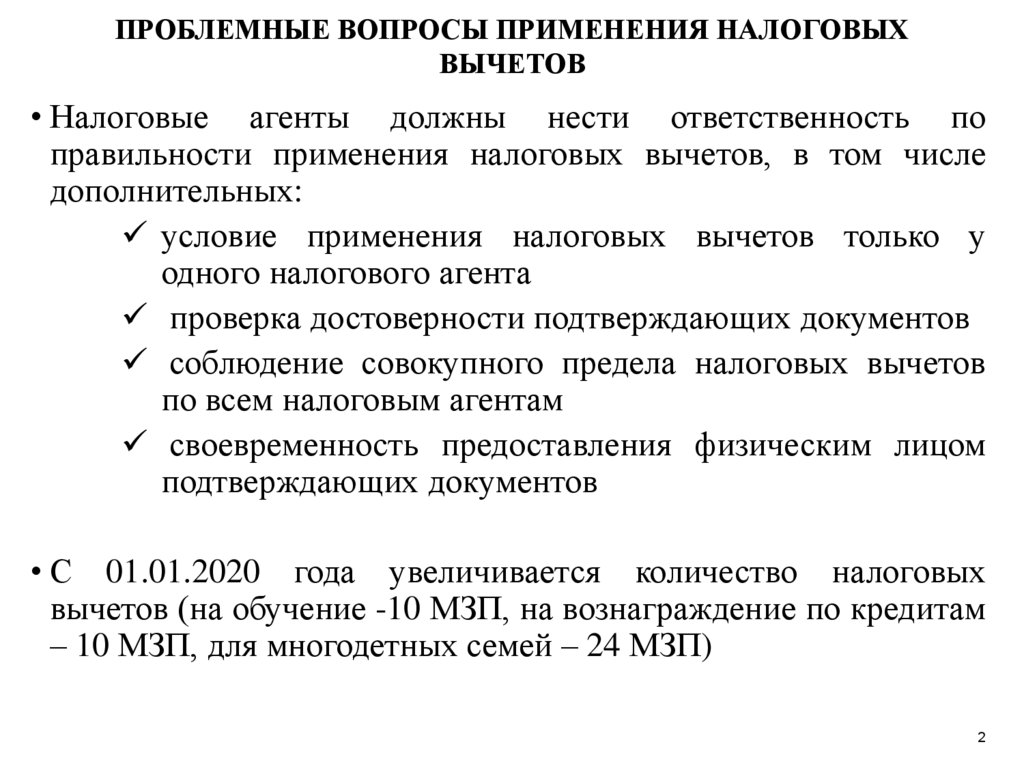

ПРОБЛЕМНЫЕ ВОПРОСЫ ПРИМЕНЕНИЯ НАЛОГОВЫХВЫЧЕТОВ

• Налоговые агенты должны нести ответственность по

правильности применения налоговых вычетов, в том числе

дополнительных:

условие применения налоговых вычетов только у

одного налогового агента

проверка достоверности подтверждающих документов

соблюдение совокупного предела налоговых вычетов

по всем налоговым агентам

своевременность предоставления физическим лицом

подтверждающих документов

• С 01.01.2020 года увеличивается количество налоговых

вычетов (на обучение -10 МЗП, на вознаграждение по кредитам

– 10 МЗП, для многодетных семей – 24 МЗП)

2

23.

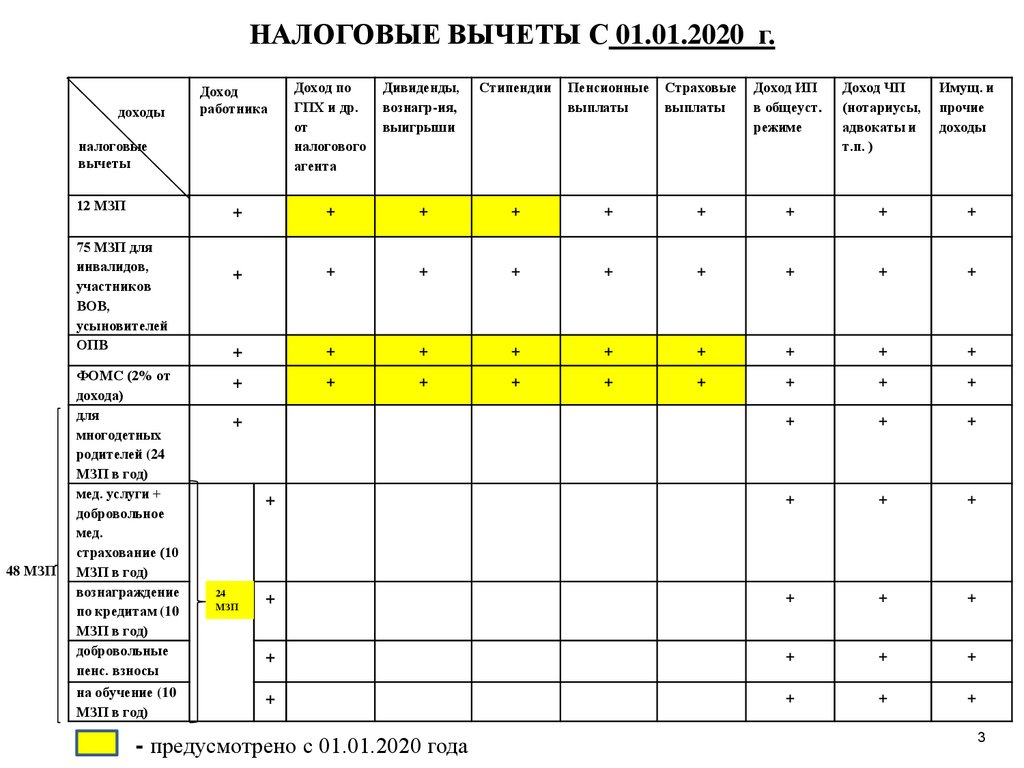

НАЛОГОВЫЕ ВЫЧЕТЫ С 01.01.2020 г.доходы

Доход

работника

Доход по

ГПХ и др.

от

налогового

агента

Дивиденды,

вознагр-ия,

выигрыши

Стипендии

Пенсионные

выплаты

Страховые

выплаты

Доход ИП

в общеуст.

режиме

Доход ЧП

(нотариусы,

адвокаты и

т.п. )

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

налоговые

вычеты

12 МЗП

75 МЗП для

инвалидов,

участников

ВОВ,

усыновителей

ОПВ

48 МЗП

ФОМС (2% от

дохода)

для

многодетных

родителей (24

МЗП в год)

мед. услуги +

добровольное

мед.

страхование (10

МЗП в год)

вознаграждение

по кредитам (10

МЗП в год)

добровольные

пенс. взносы

на обучение (10

МЗП в год)

+

24

МЗП

- предусмотрено с 01.01.2020 года

Имущ. и

прочие

доходы

3

24.

ПРЕДВАРИТЕЛЬНАЯ СУММА ПРОЧИХ ВЫЧЕТОВ• Предварительная сумма прочих вычетов определяется

физическим лицом как планируемая сумма прочих вычетов за

календарный год, в размере, не превышающем 24-кратный

МЗП. Физическое лицо указывает такую сумму в заявлении

установленной формы и предоставляет его работодателю

• Работодатель

уменьшает

облагаемый

доход

на

предварительную сумму прочих налоговых вычетов на

основании заявления физического лица без подтверждающих

документов

• По окончании календарного года предварительная сумма

должна быть документально подтверждена при применении

физическим лицом прочих вычетов в декларации о доходах и

имуществе

4

25.

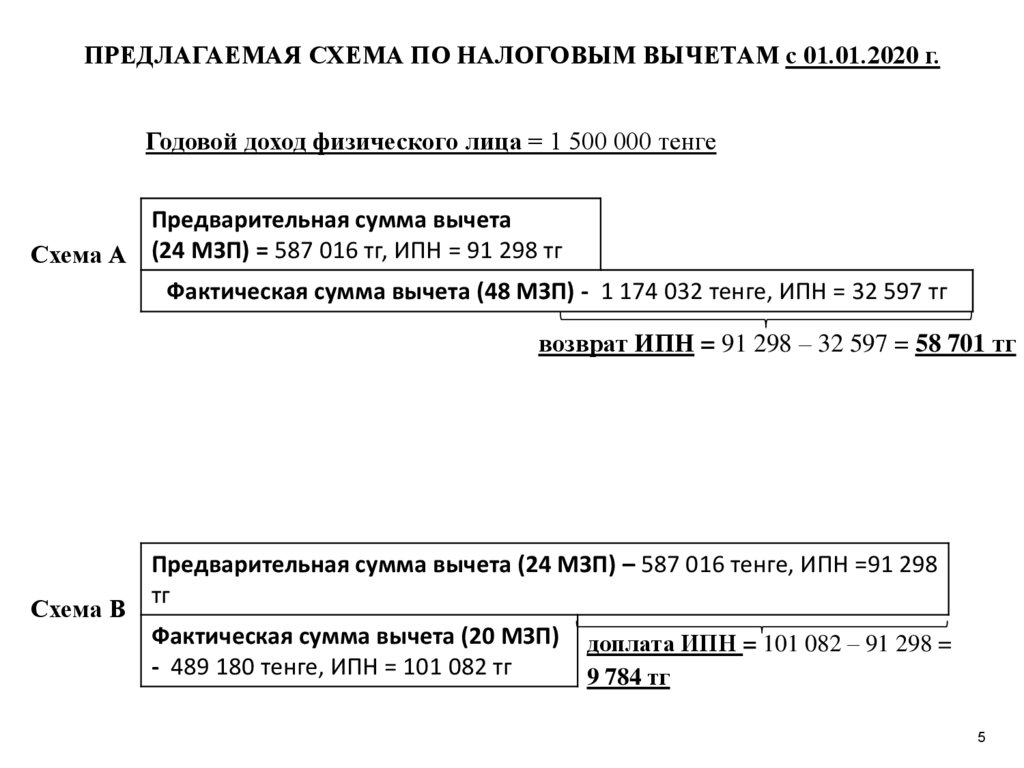

ПРЕДЛАГАЕМАЯ СХЕМА ПО НАЛОГОВЫМ ВЫЧЕТАМ с 01.01.2020 г.Годовой доход физического лица = 1 500 000 тенге

Предварительная сумма вычета

Схема А (24 МЗП) = 587 016 тг, ИПН = 91 298 тг

Фактическая сумма вычета (48 МЗП) - 1 174 032 тенге, ИПН = 32 597 тг

возврат ИПН = 91 298 – 32 597 = 58 701 тг

Схема В

Предварительная сумма вычета (24 МЗП) – 587 016 тенге, ИПН =91 298

тг

Фактическая сумма вычета (20 МЗП)

- 489 180 тенге, ИПН = 101 082 тг

доплата ИПН = 101 082 – 91 298 =

9 784 тг

5

26.

ВОЗВРАТ ПРЕВЫШЕНИЯ ПО ИПНПо схеме А при возникновении превышения по ИПН физическое

лицо должно указать данное требование в декларации

При указании физическим лицом требования на возврат превышения

по ИПН органы гос. доходов должны провести длительную

процедуру в течение календарного года:

• сверка сведений путем направления запросов в организации

образования, медицины, банки о подтверждении расходов

физического лица

• запрос оригиналов подтверждающих документов у физического лица

• формирование заключения о подтверждении возврата ИПН

• уведомление физического лица при неподтверждении возврата ИПН

• произведение зачета в счет предстоящих платежей или других

налогов или возврат ИПН (формирование платежек, взаимодействие

с банками и т.д.)

Перенос акцента с проверки налогового агента на физическое лицо

6

27.

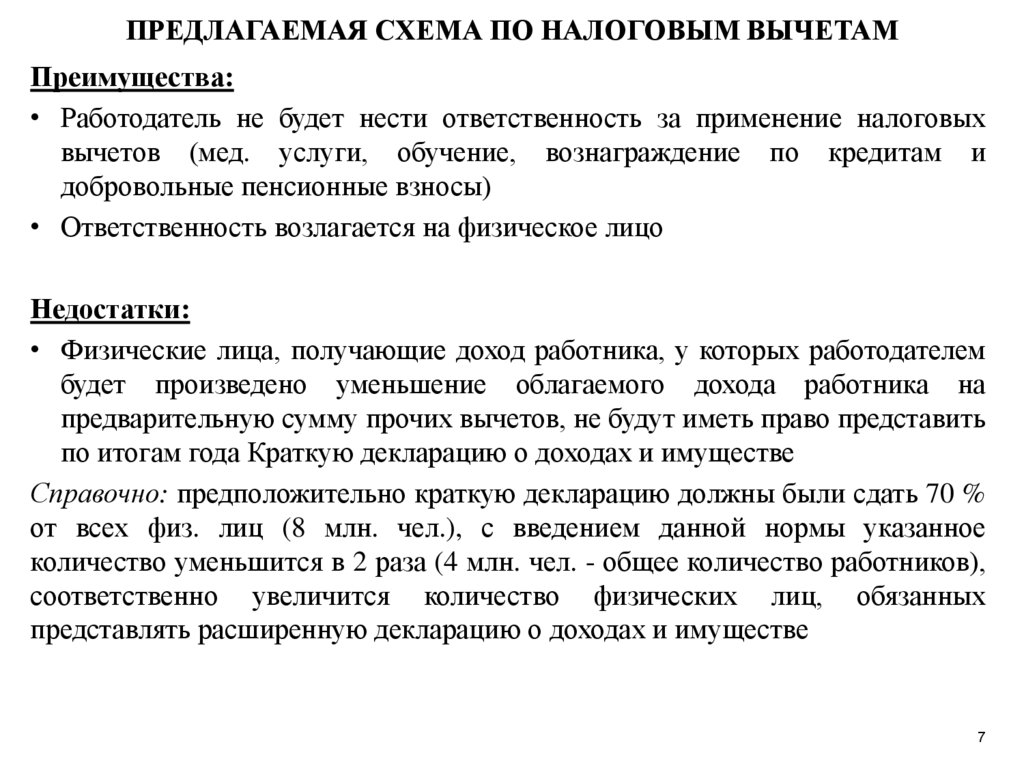

ПРЕДЛАГАЕМАЯ СХЕМА ПО НАЛОГОВЫМ ВЫЧЕТАМПреимущества:

• Работодатель не будет нести ответственность за применение налоговых

вычетов (мед. услуги, обучение, вознаграждение по кредитам и

добровольные пенсионные взносы)

• Ответственность возлагается на физическое лицо

Недостатки:

• Физические лица, получающие доход работника, у которых работодателем

будет произведено уменьшение облагаемого дохода работника на

предварительную сумму прочих вычетов, не будут иметь право представить

по итогам года Краткую декларацию о доходах и имуществе

Справочно: предположительно краткую декларацию должны были сдать 70 %

от всех физ. лиц (8 млн. чел.), с введением данной нормы указанное

количество уменьшится в 2 раза (4 млн. чел. - общее количество работников),

соответственно увеличится количество физических лиц, обязанных

представлять расширенную декларацию о доходах и имуществе

7

28.

3. СОЦИАЛЬНЫЙ НАЛОГ29.

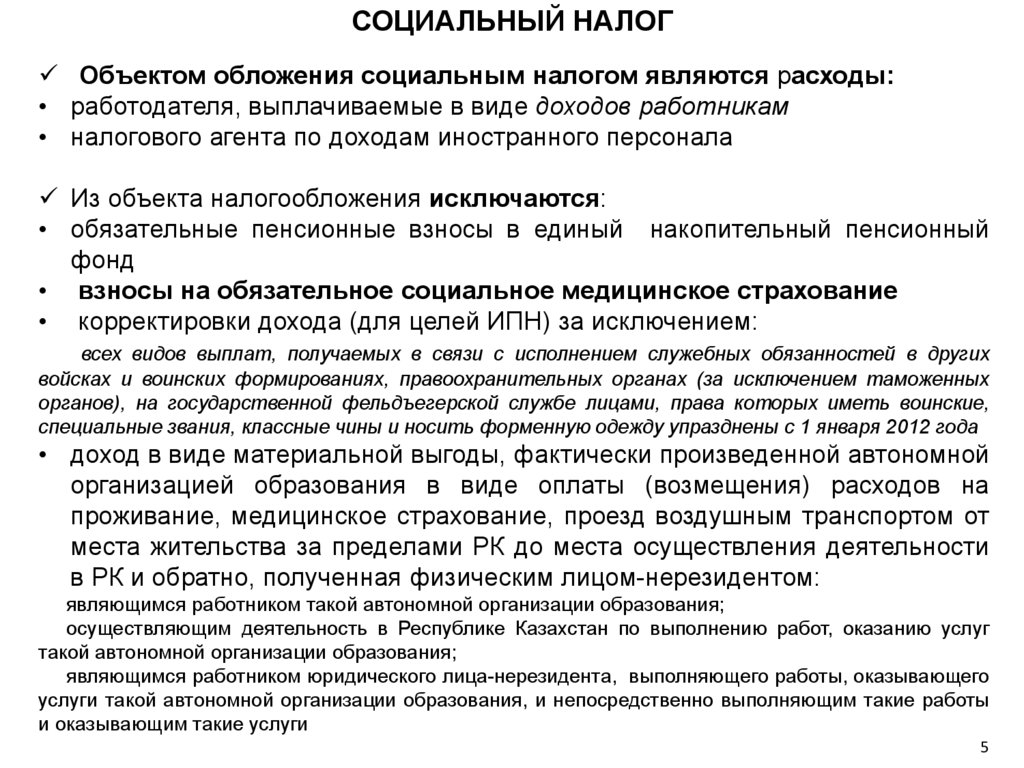

СОЦИАЛЬНЫЙ НАЛОГОбъектом обложения социальным налогом являются расходы:

• работодателя, выплачиваемые в виде доходов работникам

• налогового агента по доходам иностранного персонала

Из объекта налогообложения исключаются:

• обязательные пенсионные взносы в единый накопительный пенсионный

фонд

• взносы на обязательное социальное медицинское страхование

• корректировки дохода (для целей ИПН) за исключением:

всех видов выплат, получаемых в связи с исполнением служебных обязанностей в других

войсках и воинских формированиях, правоохранительных органах (за исключением таможенных

органов), на государственной фельдъегерской службе лицами, права которых иметь воинские,

специальные звания, классные чины и носить форменную одежду упразднены с 1 января 2012 года

• доход в виде материальной выгоды, фактически произведенной автономной

организацией образования в виде оплаты (возмещения) расходов на

проживание, медицинское страхование, проезд воздушным транспортом от

места жительства за пределами РК до места осуществления деятельности

в РК и обратно, полученная физическим лицом-нерезидентом:

являющимся работником такой автономной организации образования;

осуществляющим деятельность в Республике Казахстан по выполнению работ, оказанию услуг

такой автономной организации образования;

являющимся работником юридического лица-нерезидента, выполняющего работы, оказывающего

услуги такой автономной организации образования, и непосредственно выполняющим такие работы

и оказывающим такие услуги

5

30.

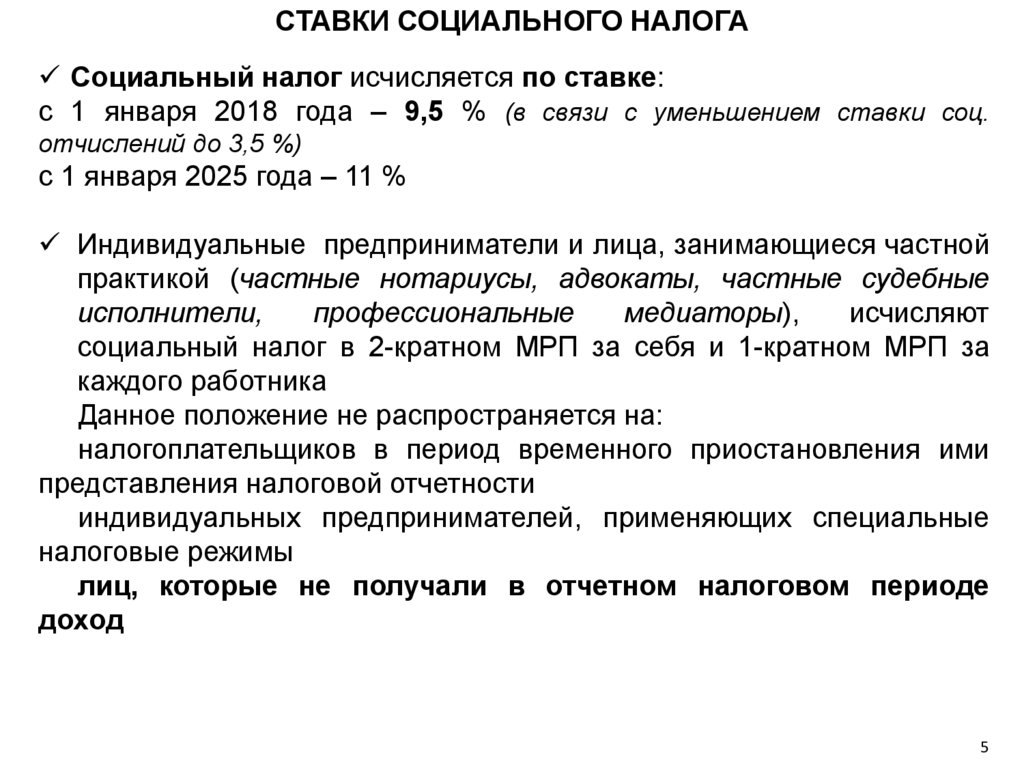

СТАВКИ СОЦИАЛЬНОГО НАЛОГАСоциальный налог исчисляется по ставке:

с 1 января 2018 года – 9,5 % (в связи с уменьшением ставки соц.

отчислений до 3,5 %)

с 1 января 2025 года – 11 %

Индивидуальные предприниматели и лица, занимающиеся частной

практикой (частные нотариусы, адвокаты, частные судебные

исполнители,

профессиональные

медиаторы),

исчисляют

социальный налог в 2-кратном МРП за себя и 1-кратном МРП за

каждого работника

Данное положение не распространяется на:

налогоплательщиков в период временного приостановления ими

представления налоговой отчетности

индивидуальных предпринимателей, применяющих специальные

налоговые режимы

лиц, которые не получали в отчетном налоговом периоде

доход

5

Финансы

Финансы