Похожие презентации:

Самозанятость. Новый льготный налоговый режим

1.

Самозанятость новый льготныйналоговый режим.

Не обязанность, а право.

2.

Из истории вопроса:Почему именно сейчас?

Опыт других стран

мелкий/семейный

бизнес

Кризис в мировой

экономике +

пандемия 2020

года

Россия - особый путь.

Данные официальной

статистики - 25 млн.

человек имеют доход,

который не

декларируют

3.

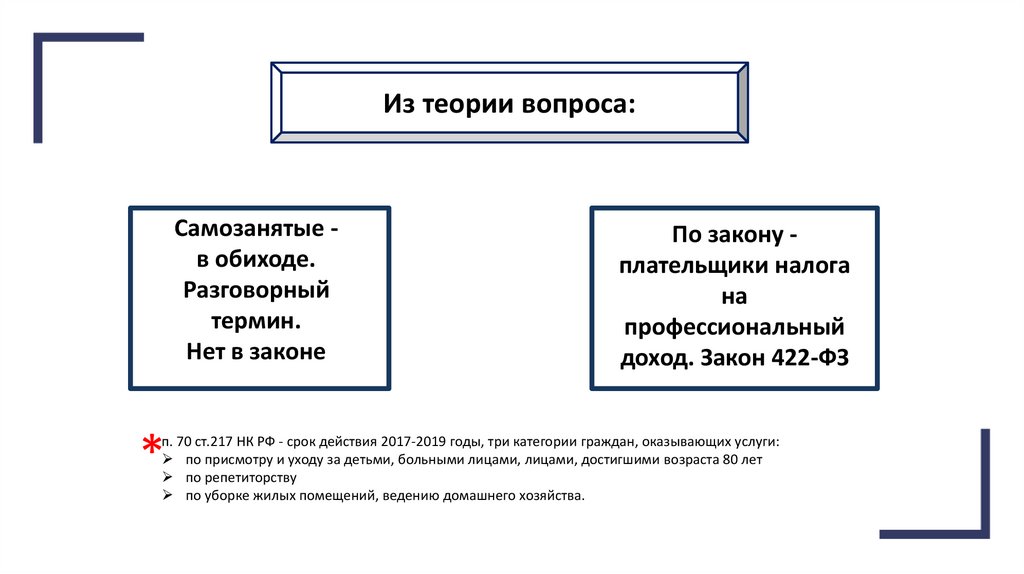

Из теории вопроса:Самозанятые в обиходе.

Разговорный

термин.

Нет в законе

*

По закону плательщики налога

на

профессиональный

доход. Закон 422-ФЗ

п. 70 ст.217 НК РФ - срок действия 2017-2019 годы, три категории граждан, оказывающих услуги:

по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет

по репетиторству

по уборке жилых помещений, ведению домашнего хозяйства.

4.

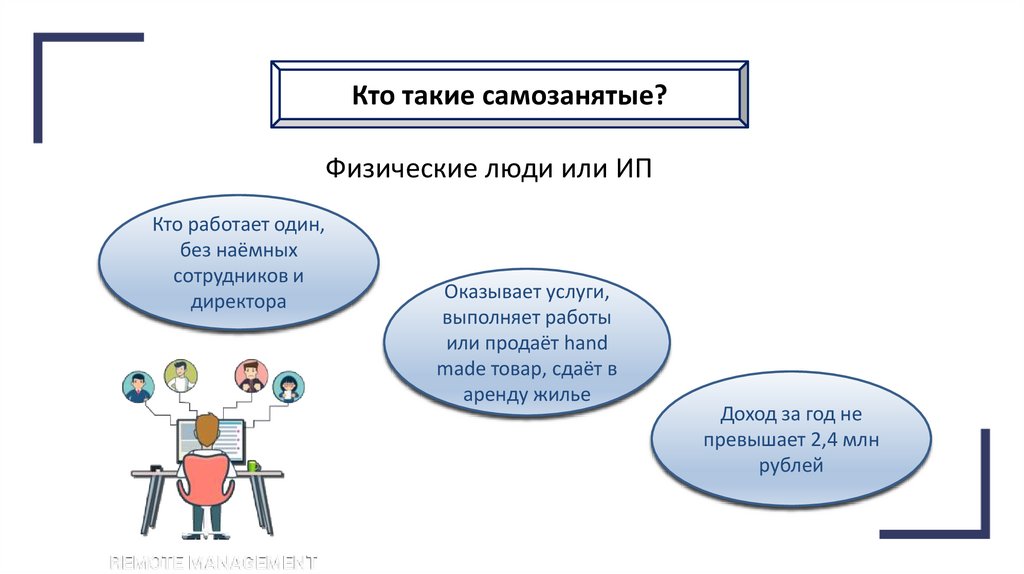

Кто такие самозанятые?Физические люди или ИП

Кто работает один,

без наёмных

сотрудников и

директора

Оказывает услуги,

выполняет работы

или продаёт hand

made товар, сдаёт в

аренду жилье

Доход за год не

превышает 2,4 млн

рублей

5.

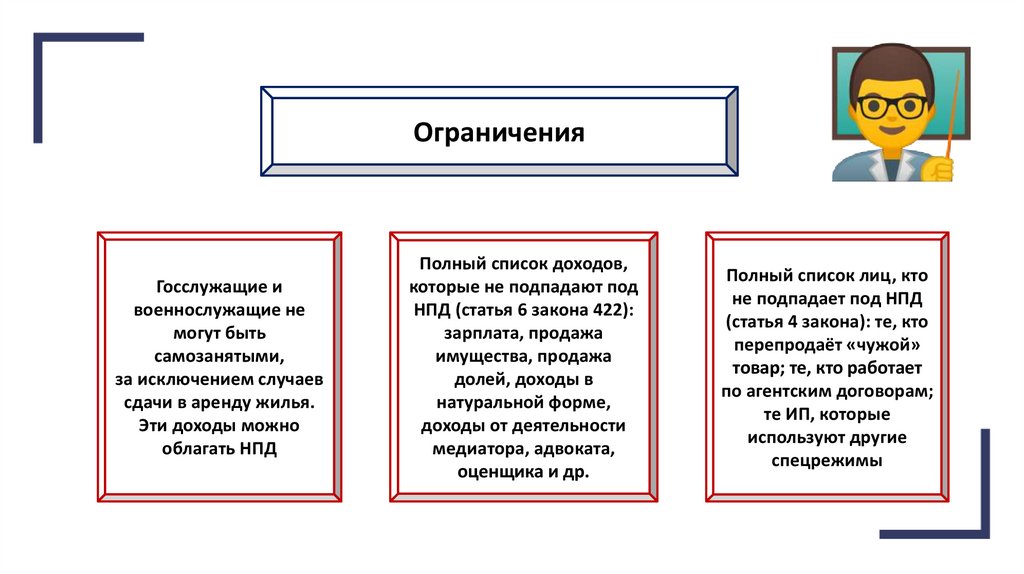

ОграниченияГосслужащие и

военнослужащие не

могут быть

самозанятыми,

за исключением случаев

сдачи в аренду жилья.

Эти доходы можно

облагать НПД

Полный список доходов,

которые не подпадают под

НПД (статья 6 закона 422):

зарплата, продажа

имущества, продажа

долей, доходы в

натуральной форме,

доходы от деятельности

медиатора, адвоката,

оценщика и др.

Полный список лиц, кто

не подпадает под НПД

(статья 4 закона): те, кто

перепродаёт «чужой»

товар; те, кто работает

по агентским договорам;

те ИП, которые

используют другие

спецрежимы

6.

Преимущества регистрации самозанятостиВозможность легально заниматься своим делом

Отсутствие ответственности (+штрафов) за незаконное предпринимательство

Наличие официального дохода

Возможность кредитования (+ипотека)

Нет отчётности

Нет кассы

Включение самозанятых в реестр СМСП – меры господдержки

Хорошая деловая репутация: возможность работы с организациями и

возможность давать рекламу

7.

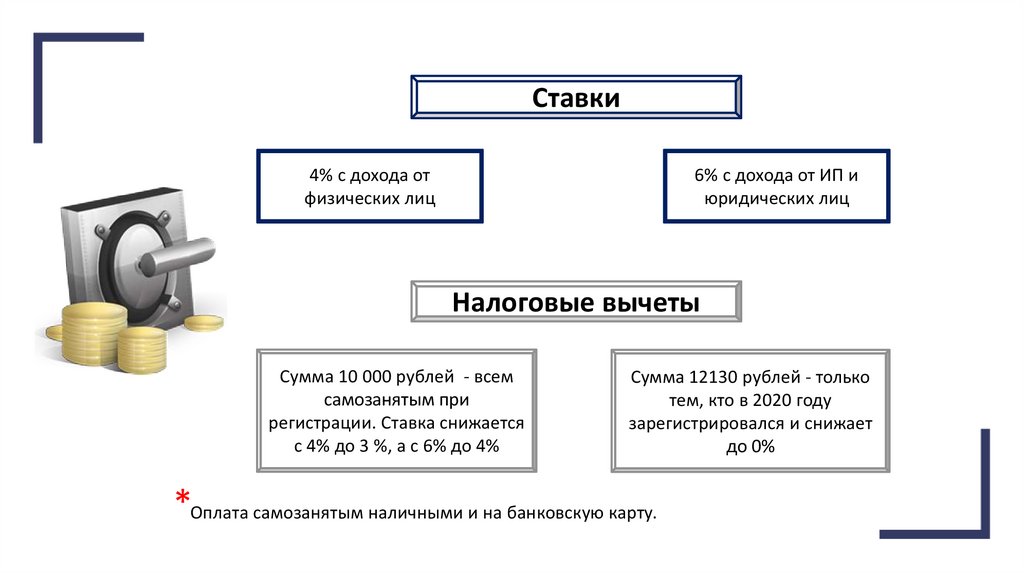

Ставки4% с дохода от

физических лиц

6% с дохода от ИП и

юридических лиц

Налоговые вычеты

Сумма 10 000 рублей - всем

самозанятым при

регистрации. Ставка снижается

с 4% до 3 %, а с 6% до 4%

Сумма 12130 рублей - только

тем, кто в 2020 году

зарегистрировался и снижает

до 0%

*Оплата самозанятым наличными и на банковскую карту.

8.

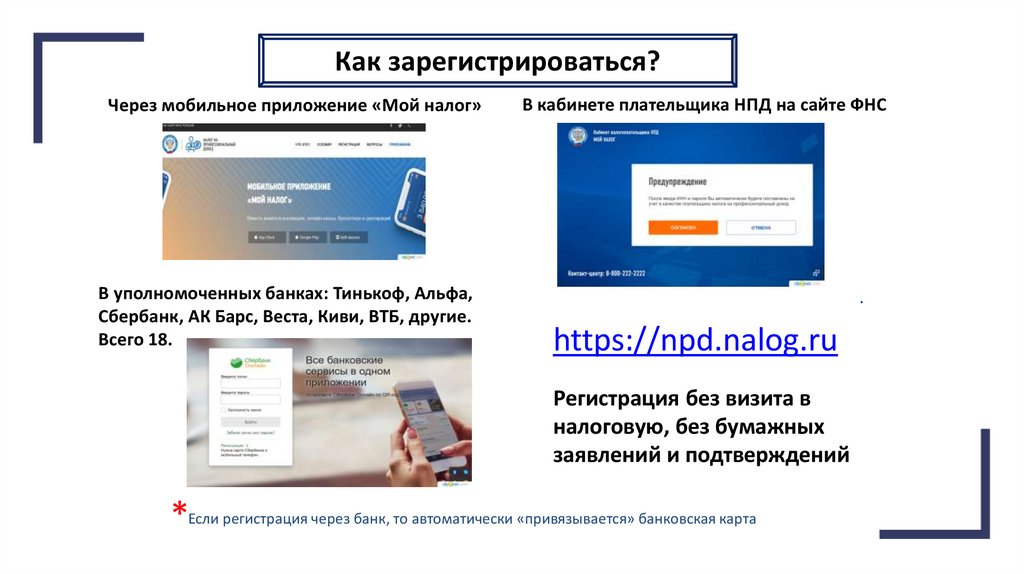

Как зарегистрироваться?В уполномоченных банках: Тинькоф, Альфа,

Сбербанк, АК Барс, Веста, Киви, ВТБ, другие.

Всего 18.

В кабинете плательщика НПД на сайте ФНС

.

Через мобильное приложение «Мой налог»

https://npd.nalog.ru

Регистрация без визита в

налоговую, без бумажных

заявлений и подтверждений

*Если регистрация через банк, то автоматически «привязывается» банковская карта

9.

Как стать плательщиком НПД индивидуальномупредпринимателю?

Если индивидуальный предприниматель применяет УСН, ЕСХН,

ЕНВД, то в течение месяца после постановки на учет в качестве

налогоплательщика НПД, он обязан направить в налоговый

орган уведомление о прекращении применения указанных

режимов налогообложения.

Порядок тот же, как и

для физического лица

В период применения НПД – может продолжать быть ИП на

общей системе налогообложения. Если деятельности ИП нет,

сдает нулевую отчетность.

простых шага:

* Три

1) скачать Мой налог;

2) зарегистрироваться в нём;

3) сняться с учёта по ЕНВД, УСН, ЕСХН.

10.

Как рассчитать и оплатить НПД?Налоговой базой является весь полученный доход, расходы не вычитаются

Налогоплательщик формирует чек по каждому поступлению денежных средств

Налог рассчитывается автоматически в приложении Мой налог, с учетом ставок

и вычета

Уплата налога ежемесячная

• До 12 числа следующего месяца расчетная сумма появляется в кабинете

«Мой налог»

• До 25 числа ее необходимо уплатить

*

Первый месяц работы приплюсовывается ко второму и налог приходит сразу за два

в третьем месяце

11.

Формирование чеков при налоговом режиме НПДЧек – единственная форма отчётности и учёта, которую формирует налогоплательщик –

Самозанятый.

В Приложении выбираем вкладку НОВАЯ ПРОДАЖА, заполняем строчки поочерёдно: вид услуги,

сумму, физическое лицо или юридическое лицо - наш клиент, указываем ИНН (если это

юридическое).

Чек должен быть сформирован и передан покупателю в момент расчета наличными денежными

средствами. Чек может быть отправлен в электронном виде, печатать его не обязательно.

При иных формах денежных расчетов в безналичном порядке чек должен быть сформирован и

передан покупателю (заказчику) не позднее 9-го числа месяца, следующего за налоговым

периодом, в котором произведены расчеты.

Датой получения дохода признается тот день, когда налогоплательщику

профессиональный доход пришли деньги, а не тот, когда подписан акт.

налога

на

Если покупателем/заказчиком является юридическое лицо, то в чеке необходимо указать ИНН

покупателя/заказчика.

за невыдачу чека 20% от суммы дохода, на которую не выдан чек;

* Штраф

За повторное нарушение в течение 6 месяцев - 100%

12.

Как работают самозанятые с компаниями?Договоры заключаются так же, как с юридическими и физическими лицами

Проверить, является ли плательщиком НПД можно по ссылке: https://npd.nalog.ru/checkstatus/

Если доход плательщика НПД превысит 2,4 млн. рублей в течение года, то юридическое

лицо должно будет уплатить страховые взносы, как по договору с физическим лицом.

Поэтому плательщику НПД необходимо предоставить справку о текущем доходе из

кабинета «Мой налог»

Чек, предоставленный плательщиком НПД юридическому лицу после получения

денежных средств по договору, в котором указаны сумма и ИНН плательщика, является

основанием для отнесения затрат по договору на расходы юридического лица

Зачесть НДС по сделкам с самозанятыми юридические лица не смогут.

13.

Меры господдержки8 июня 2020 года плательщики НПД получили право на внесение в реестр

СМП и все предусмотренные меры господдержки

Кредитно-гарантийная поддержка

Льготы по кредитам и налогам

Предоставление субсидий и грантов

Участие в льготных лизинговых программах;

Доступ к сервисам портала Бизнес-навигатора (МСП)

Участие в программах обучения

14.

ИП и плательщик НПДНПД

Является юридически лицом

Да

Нет

Несет ответственность своим

имуществом

Да

Да

Включен в реестр СМП, имеет

право на господдержку

Да

Да

Имеет расчетный счет

Да

Нет

Должен использовать ККМ

(работает один)

Нет (до 01.07.2021)

Нет

Платит страховые взносы

Да

Нет

Будет получать страховую

пенсию

Да

Нет

Сдает отчетность

Да

Нет

Может нанимать сотрудников

Да

Нет

* ИП тоже может работать на НПД при соблюдении условий (доход, работники, виды деятельности)

* ИП не может совмещать этот режим с другими

.

ИП

15.

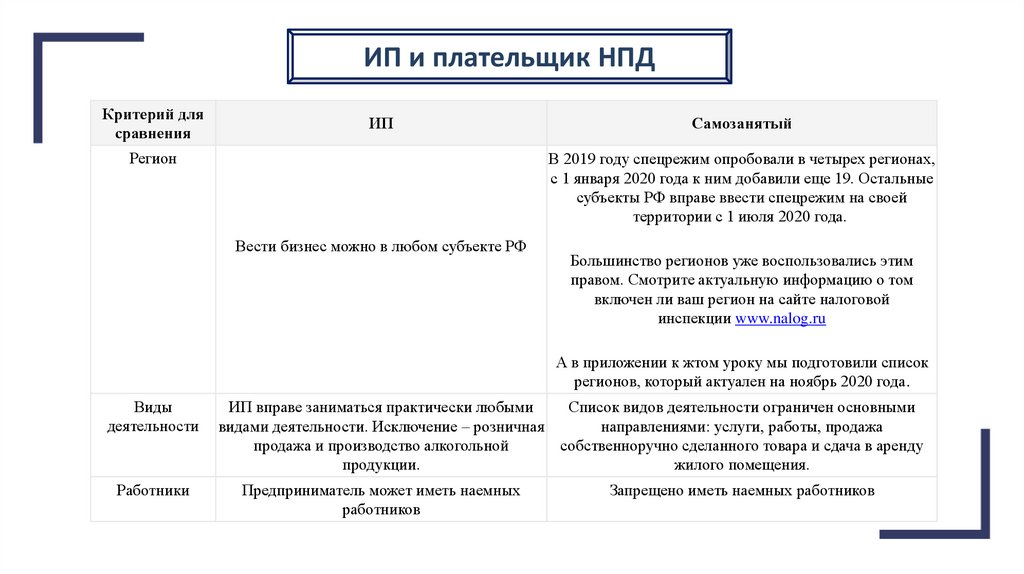

ИП и плательщик НПДКритерий для

сравнения

ИП

Регион

Самозанятый

В 2019 году спецрежим опробовали в четырех регионах,

с 1 января 2020 года к ним добавили еще 19. Остальные

субъекты РФ вправе ввести спецрежим на своей

территории с 1 июля 2020 года.

Вести бизнес можно в любом субъекте РФ

Большинство регионов уже воспользовались этим

правом. Смотрите актуальную информацию о том

включен ли ваш регион на сайте налоговой

инспекции www.nalog.ru

.

А в приложении к жтом уроку мы подготовили список

регионов, который актуален на ноябрь 2020 года.

Виды

деятельности

Работники

ИП вправе заниматься практически любыми

Список видов деятельности ограничен основными

видами деятельности. Исключение – розничная

направлениями: услуги, работы, продажа

продажа и производство алкогольной

собственноручно сделанного товара и сдача в аренду

продукции.

жилого помещения.

Предприниматель может иметь наемных

работников

Запрещено иметь наемных работников

16.

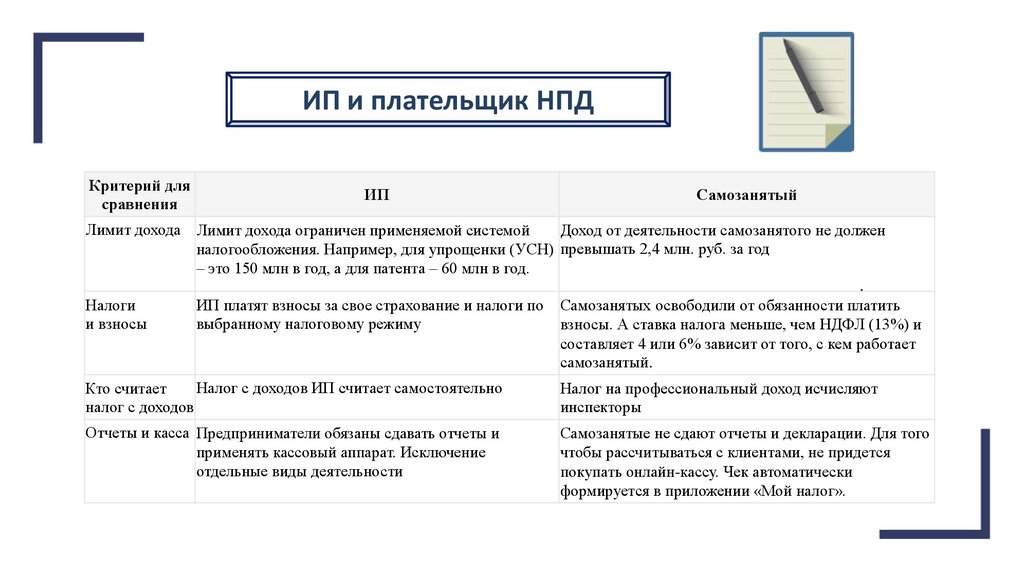

ИП и плательщик НПДКритерий для

сравнения

ИП

Самозанятый

Лимит дохода Лимит дохода ограничен применяемой системой

Доход от деятельности самозанятого не должен

налогообложения. Например, для упрощенки (УСН) превышать 2,4 млн. руб. за год

– это 150 млн в год, а для патента – 60 млн в год.

ИП платят взносы за свое страхование и налоги по

выбранному налоговому режиму

.

Налоги

и взносы

Самозанятых освободили от обязанности платить

взносы. А ставка налога меньше, чем НДФЛ (13%) и

составляет 4 или 6% зависит от того, с кем работает

самозанятый.

Налог с доходов ИП считает самостоятельно

Кто считает

налог с доходов

Налог на профессиональный доход исчисляют

инспекторы

Отчеты и касса Предприниматели обязаны сдавать отчеты и

применять кассовый аппарат. Исключение

отдельные виды деятельности

Самозанятые не сдают отчеты и декларации. Для того

чтобы рассчитываться с клиентами, не придется

покупать онлайн-кассу. Чек автоматически

формируется в приложении «Мой налог».

17.

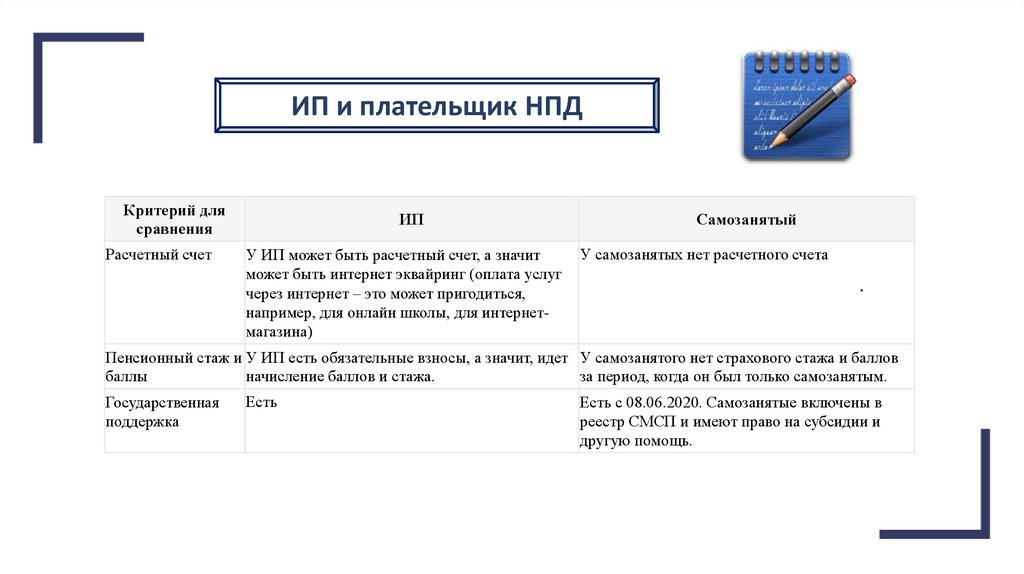

ИП и плательщик НПДРасчетный счет

ИП

У ИП может быть расчетный счет, а значит

может быть интернет эквайринг (оплата услуг

через интернет – это может пригодиться,

например, для онлайн школы, для интернетмагазина)

Самозанятый

У самозанятых нет расчетного счета

.

Критерий для

сравнения

Пенсионный стаж и У ИП есть обязательные взносы, а значит, идет У самозанятого нет страхового стажа и баллов

баллы

начисление баллов и стажа.

за период, когда он был только самозанятым.

Государственная

поддержка

Есть

Есть с 08.06.2020. Самозанятые включены в

реестр СМСП и имеют право на субсидии и

другую помощь.

18.

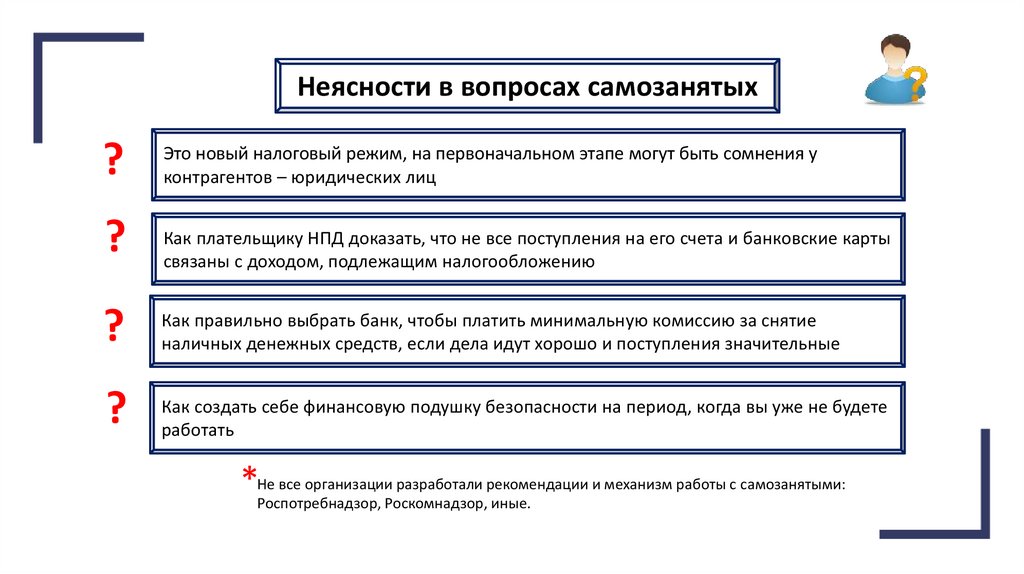

Неясности в вопросах самозанятых?

Это новый налоговый режим, на первоначальном этапе могут быть сомнения у

контрагентов – юридических лиц

?

Как плательщику НПД доказать, что не все поступления на его счета и банковские карты

связаны с доходом, подлежащим налогообложению

?

Как правильно выбрать банк, чтобы платить минимальную комиссию за снятие

наличных денежных средств, если дела идут хорошо и поступления значительные

?

Как создать себе финансовую подушку безопасности на период, когда вы уже не будете

работать

все организации разработали рекомендации и механизм работы с самозанятыми:

*НеРоспотребнадзор,

Роскомнадзор, иные.

Финансы

Финансы