Похожие презентации:

Грошова система. (Тема 4)

1. Тема 4. Грошова система

План1.Основні принципи організації грошових

систем

2.Елементи та сфери грошової системи

3. Основні типи грошових систем та їх

еволюція

4. Становлення та розвиток грошової

системи України

2.

1. Основні принципиорганізації грошових

систем

3. Грошова система

форма організації грошового оборотув країні, встановлена

загальнодержавними законами, які

визначають основні принципи,

правила, нормативи, відносин між

суб’єктами грошового обороту

4.

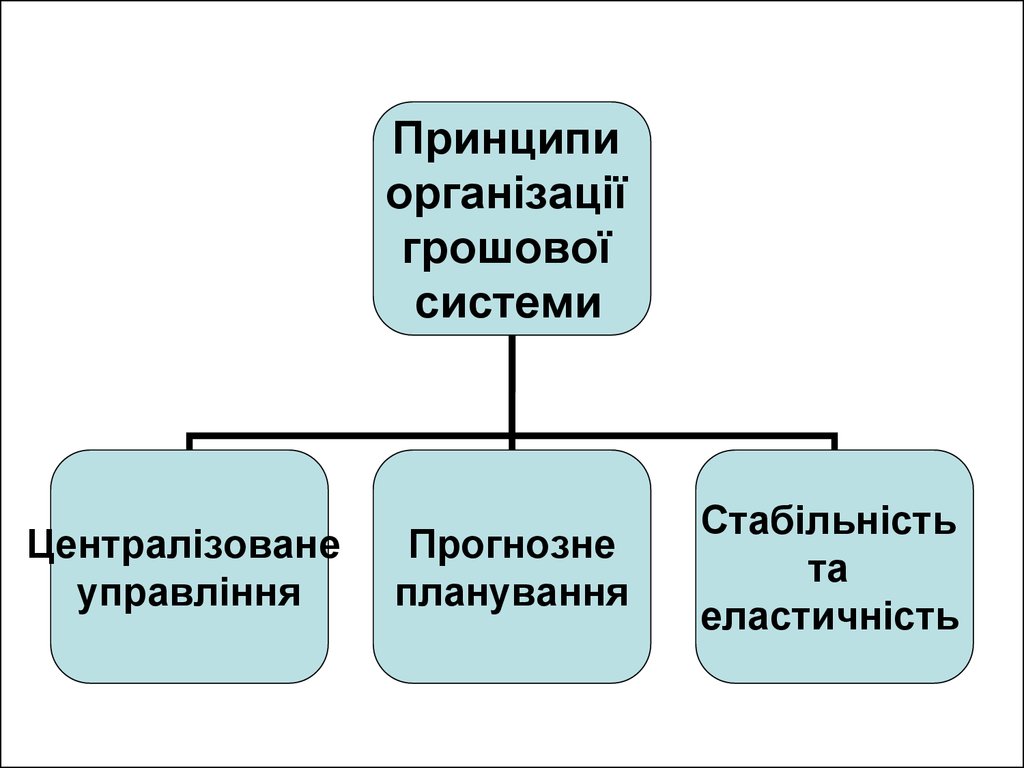

Принципиорганізації

грошової

системи

Централізоване

управління

Прогнозне

планування

Стабільність

та

еластичність

5.

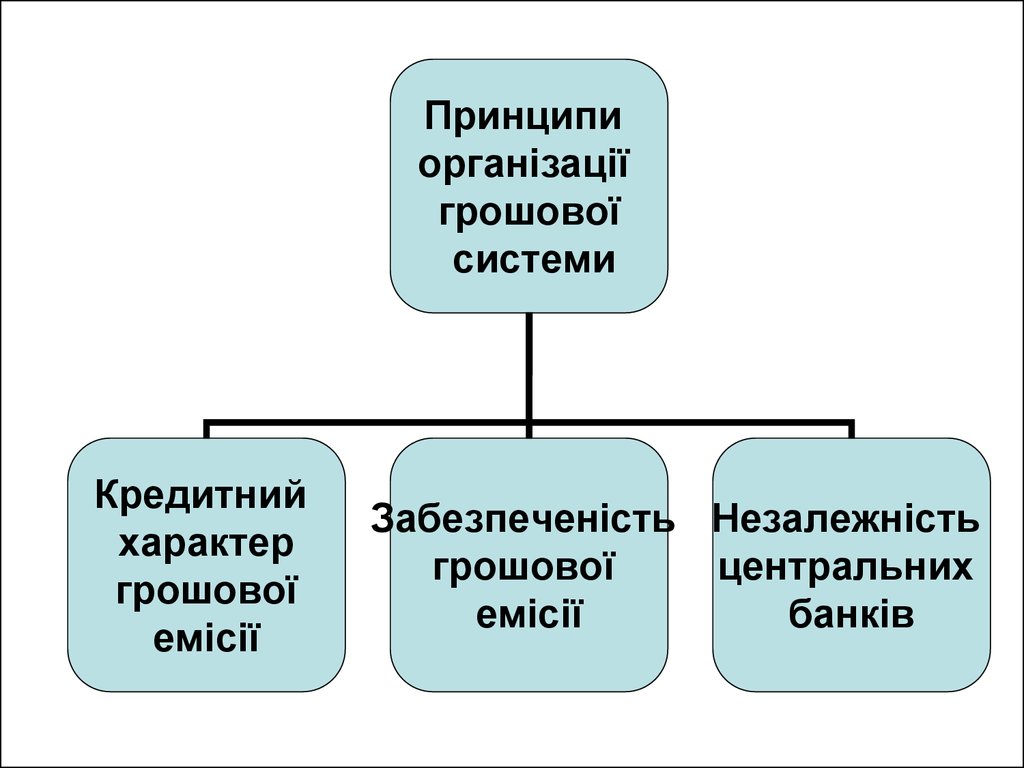

Принципиорганізації

грошової

системи

Кредитний

характер

грошової

емісії

Забезпеченість Незалежність

грошової

центральних

емісії

банків

6.

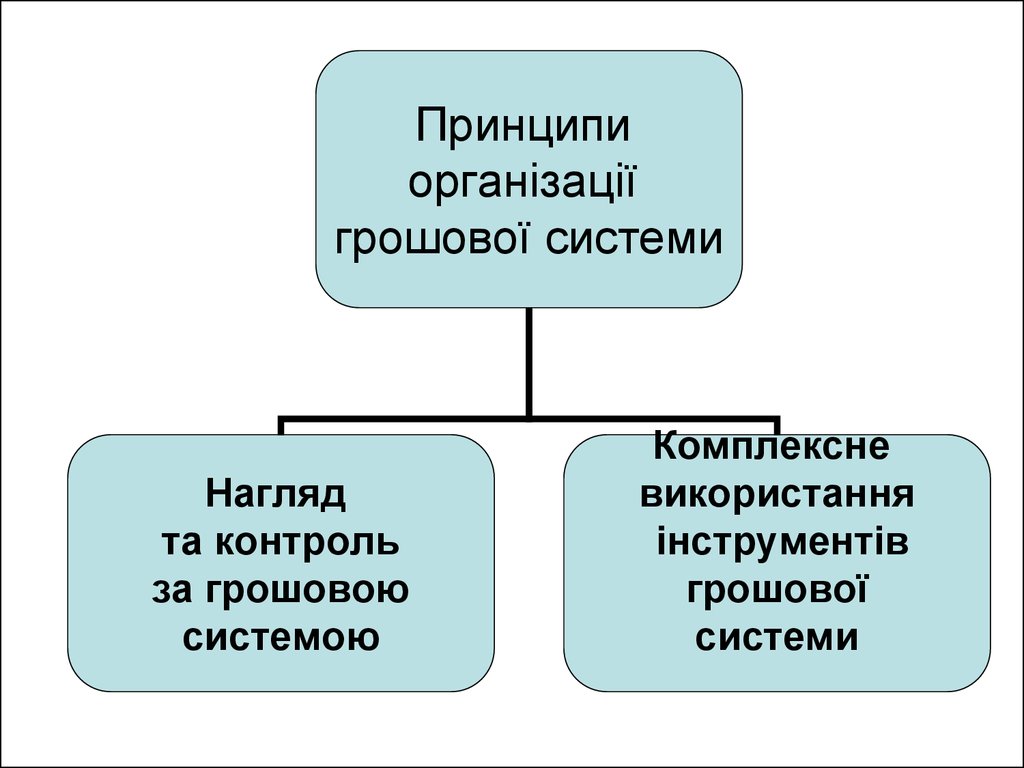

Принципиорганізації

грошової системи

Нагляд

та контроль

за грошовою

системою

Комплексне

використання

інструментів

грошової

системи

7.

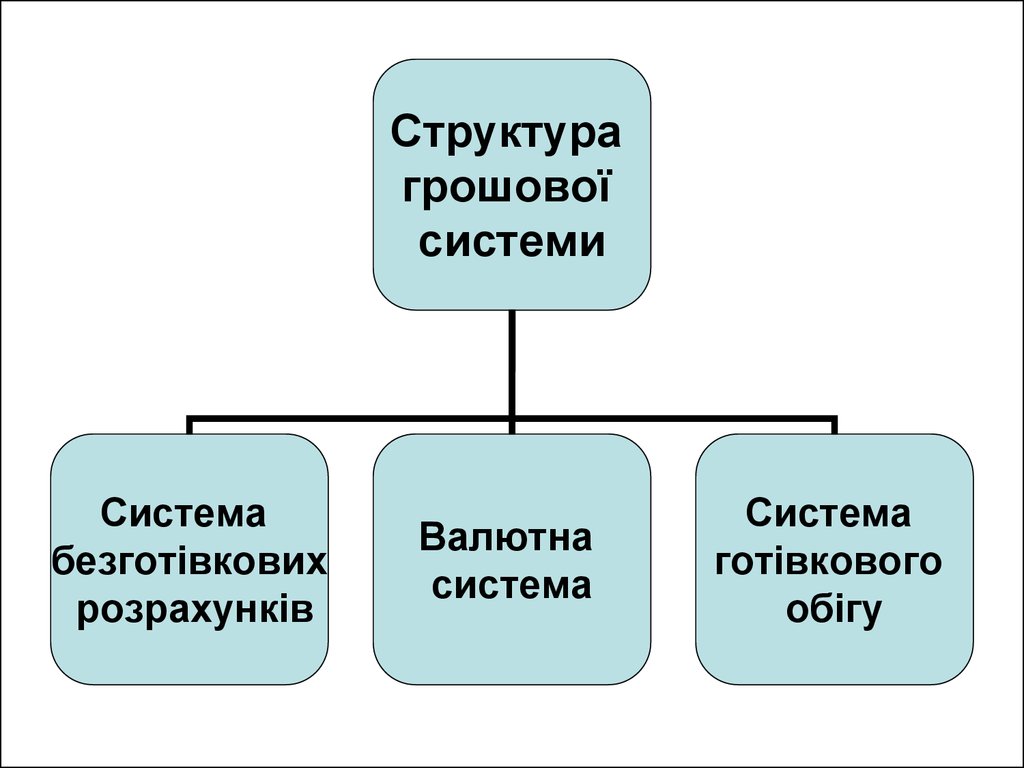

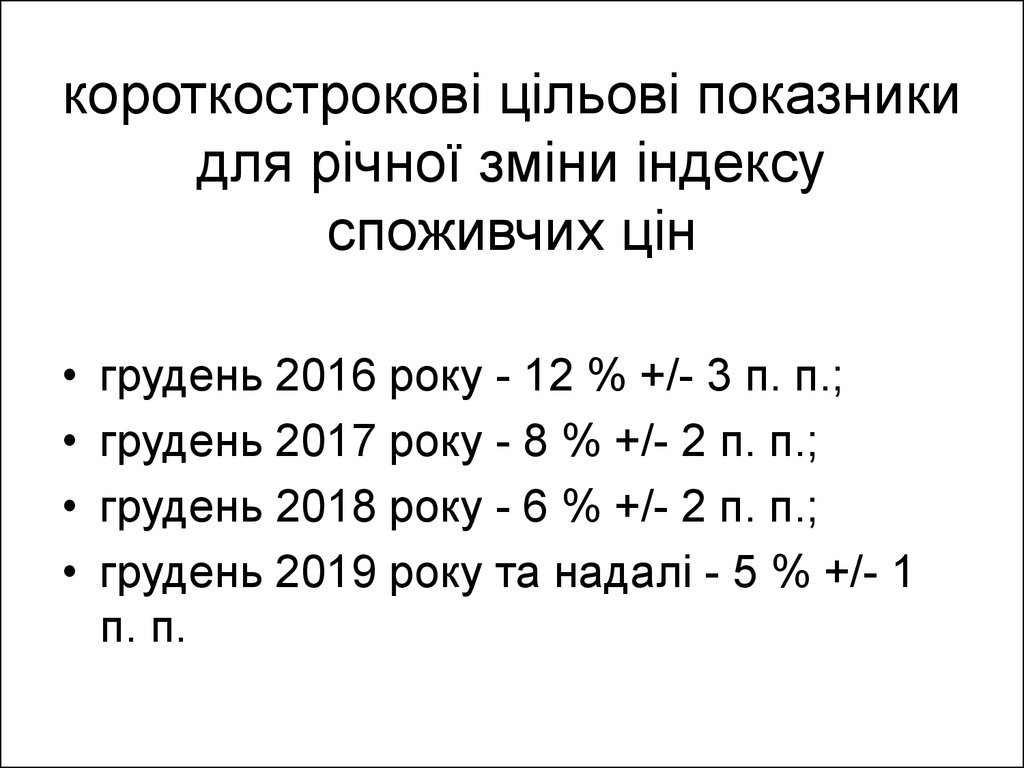

Структурагрошової

системи

Система

безготівкових

розрахунків

Валютна

система

Система

готівкового

обігу

8. Сучасна грошова система характеризується наступними загальними рисами

• відміною офіційного золотого вмістугрошових одиниць, демонетизацією

золота;

• переходом до нерозмінних на золото

кредитних грошей;

• збереженням в грошовому обігу декількох

країн поряд з кредитними грошима

паперових грошей у формі казначейських

білетів;

• розвитком та розширенням в грошовому

обороті безготівкових розрахунків;

• посиленням державного регулювання

грошового обороту

9.

2. Елементи грошовоїсистеми та їх

характеристика

10. Види грошових знаків, які мають статус законного платіжного засобу

визначає вищийзаконодавчий орган, який

надає їм статус законного

платіжного засобу, тобто

покладає на державу

відповідальність за їх

забезпечення.

11. Класичний масштаб цін

Класичний масштаб цінваговий вміст

дорогоцінного

металу в грошові

одиниці

12. Сучасний масштаб цін

Кількість товарів і послуг, щоприпадає на грошову

одиницю

13. Парите́т купіве́льної спромо́жності (ПКС; англ. purchasing power parity, PPP)

• агрегатний показник, в основу якогокладуться співвідношення «товарних

кошиків» (сум цін довільного набору товарів,

кожен з яких сформований в заданій

кількості),

• фіктивний обмінний курс двох або декількох

валют, розрахований на основі їх купівельної

спроможності стосовно певних наборів

товарів і послуг.

14. ЗАКОН ЄДИНОЇ ЦІНИ

• за наявності конкурентних ринків,відсутності чи рівності транспортних

витрат, а також відсутності обмежень

торгівлі ідентичні товари на різних

ринках продаватимуться за однаковими

цінами (якщо їх виразити однією

валютою).

15. Теорія абсолютного паритету купівельної спроможності

обмінний курс між валютами двох країндорівнює відношенню рівнів цін у цих

країнах:

К =Ра/Рз

де К— валютний курс;

Ра — рівень внутрішніх цін (ціна

споживчого котика в своїй країні);

Рз— рівень цін за кордоном (ціна

споживчого котика в іно-земній країні

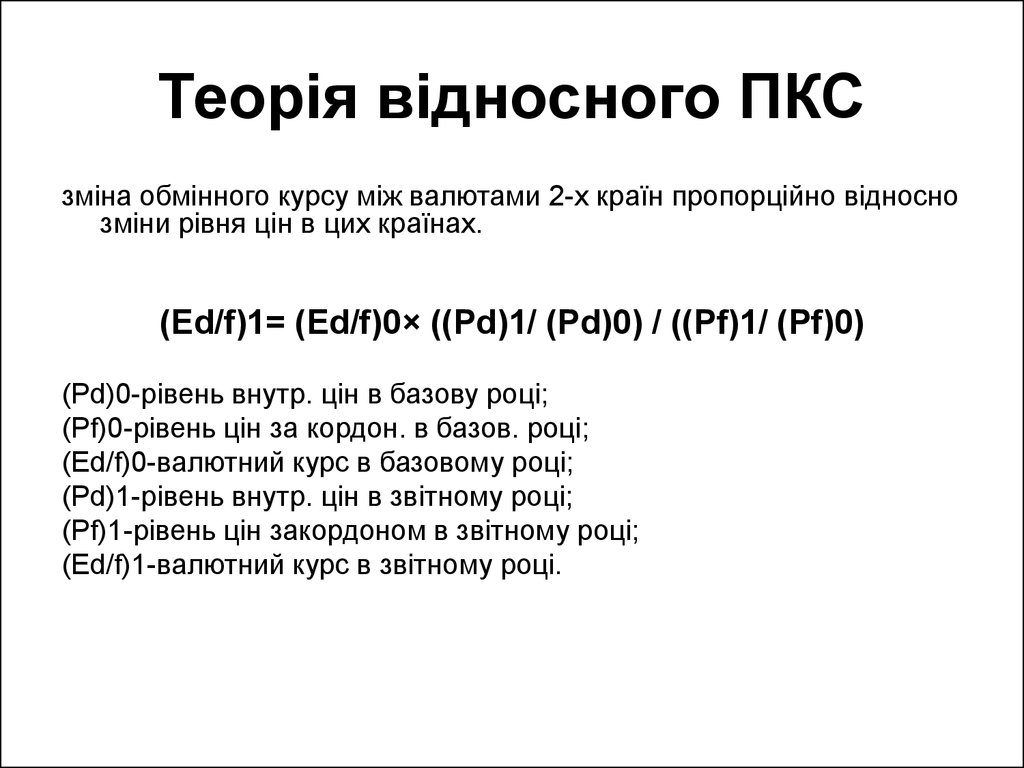

16. Теорія відносного ПКС

зміна обмінного курсу між валютами 2-х країн пропорційно відноснозміни рівня цін в цих країнах.

(Еd/f)1= (Еd/f)0× ((Рd)1/ (Рd)0) / ((Рf)1/ (Рf)0)

(Рd)0-рівень внутр. цін в базову році;

(Рf)0-рівень цін за кордон. в базов. році;

(Еd/f)0-валютний курс в базовому році;

(Рd)1-рівень внутр. цін в звітному році;

(Рf)1-рівень цін закордоном в звітному році;

(Еd/f)1-валютний курс в звітному році.

17. Недоліки теорії ПКС

• ПКС підтримується автоматично лише у томувипадку, якщо в різних країнах залишається

незмінним набір товарів, які входять у споживчий

кошик.

• в різних країнах не всі товари і послуги залучаються

до міжнародної торгівлі.

• наявність зовнішньоторговельних бар'єрів,

обмеження конвертованості національної валюти,

контроль над рухом капіталу тощо.

• товари, які є об'єктами міжнародної торгівлі, не

завжди цілком взаємозамінні для окремих груп

споживачів.

• Під час оцінювання розбіжностей між фактичним

обмінним курсом і довгостроковим курсом рівноваги

за методом ПКС виникають дві серйозні проблеми,

пов'язані з вибором:

1) найбільш доступних показників цін чи затрат;

18. Сегментація безготівкових грошових розрахунків

Технічні таорганізаційні

варіанти здійснення

безготівкових

грошових

розрахунків

19. Регламентація готівкового грошового обороту

Системаорганізації та

контролю

операцій з

готівкою

20. Регламентація режиму валютного курсу та операцій із валютними цінностями

Система захистуі забезпечення

сталості

національної

валюти

21. Регламентація режиму банківського процесу

Регламентація режимубанківського процесу

Система

регулювання

ціни грошей з

метою

забезпечення їх

сталості

22. Державні органи, які здійснюють регулювання грошового обороту

Державні органи, якіздійснюють регулювання

грошового обороту

• Національний банк України,

• Кабінет Міністрів,

• Міністе́рство економі́чного ро́звитку

і торгі́влі ,

• Міністерство фінансів

23.

).Сфери грошової системи

24.

3. Основні типи грошовихсистем та еволюція їх

розвитку

25. Тип грошової системи

історично визначенаформа грошової системи з

елементами національного

впорядкування цієї

системи

26. Класифікація грошових систем

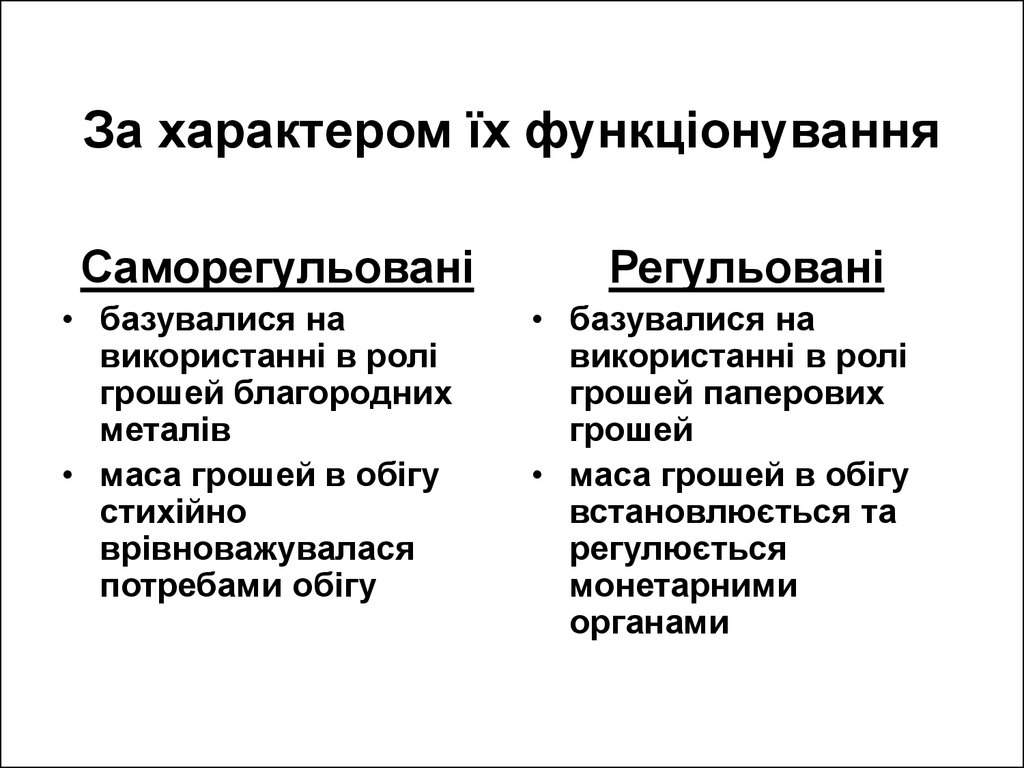

27. За характером їх функціонування

Саморегульовані• базувалися на

використанні в ролі

грошей благородних

металів

• маса грошей в обігу

стихійно

врівноважувалася

потребами обігу

Регульовані

• базувалися на

використанні в ролі

грошей паперових

грошей

• маса грошей в обігу

встановлюється та

регулюється

монетарними

органами

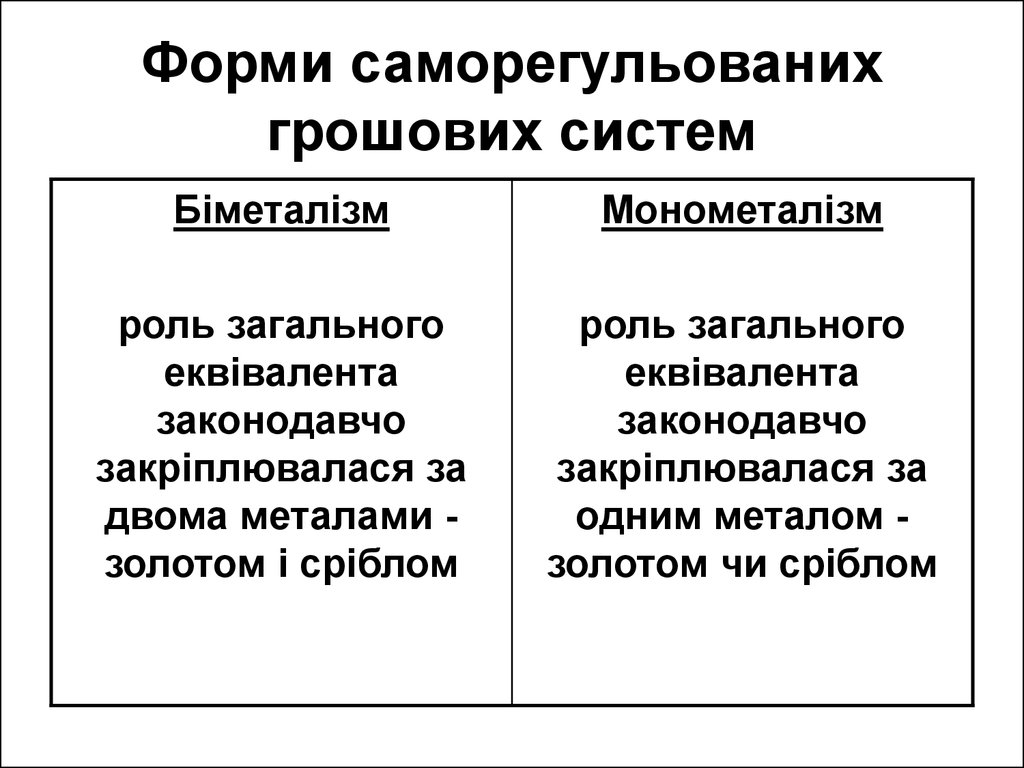

28. Форми саморегульованих грошових систем

БіметалізмМонометалізм

роль загального

еквівалента

законодавчо

закріплювалася за

двома металами золотом і сріблом

роль загального

еквівалента

законодавчо

закріплювалася за

одним металом золотом чи сріблом

29.

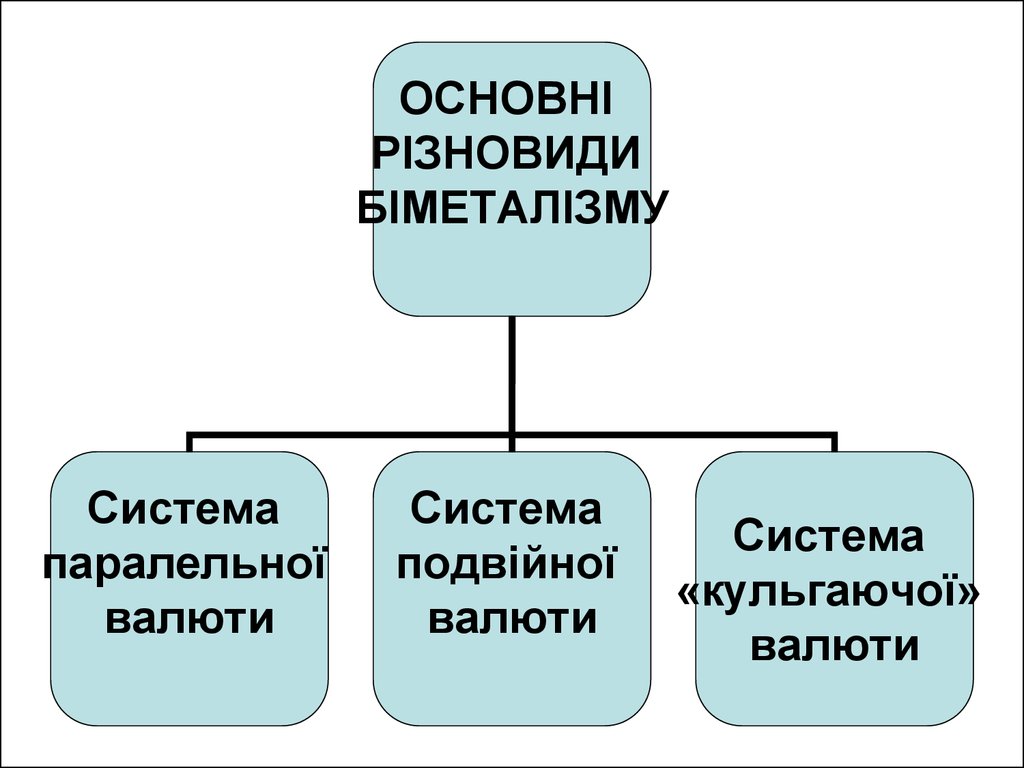

ОСНОВНІРІЗНОВИДИ

БІМЕТАЛІЗМУ

Система

паралельної

валюти

Система

подвійної

валюти

Система

«кульгаючої»

валюти

30. Система паралельної валюти

роль грошей виконують золото і

срібло

співвідношення між золотими і

срібними монетами однакового

номіналу встановлювалося на ринку

стихійно - під впливом попиту і

пропозиції

31. Система подвійної валюти

роль грошей виконувализолото і срібло

• фіксований курс між

золотом і сріблом

32. Система «кульгаючої» валюти

закритекарбування

срібних

монет

33. Історичні форми монометалізму

1. Золотомонетний стандарт2. Золотозливковий стандарт

3. Золотодевізний стандарт

34. Золотомонетний стандарт

безпосередній обіг золотих монет;

зростаюча питома вага банкнот;

вільний обмін банківських білетів

на золоті монети;

централізація емісії банківських

білетів;

золотий (монетний) паритет

35. Золотозливковий стандарт

• золоті монети в обіг не випускалися,але держава гарантувала обмін

банкнот центрального банку на

стандартні зливки золота;

• золото остаточно перетворювалося в

якір грошової системи

36. Золотодевізний стандарт

• держава зберігала фіксацію золотоговмісту національної валюти;

• курс національної валюти до

іноземних формувався на основі

їхнього золотого паритету;

• дозволявся вільний обмін

національної валюти на розмінну на

золото іноземну валюту (девіз)

37.

Світова економічна криза1929— 1933 рр.

стала причиною ліквідації

золотого монометалізму

і переходу до епохи

регульованих грошових

систем

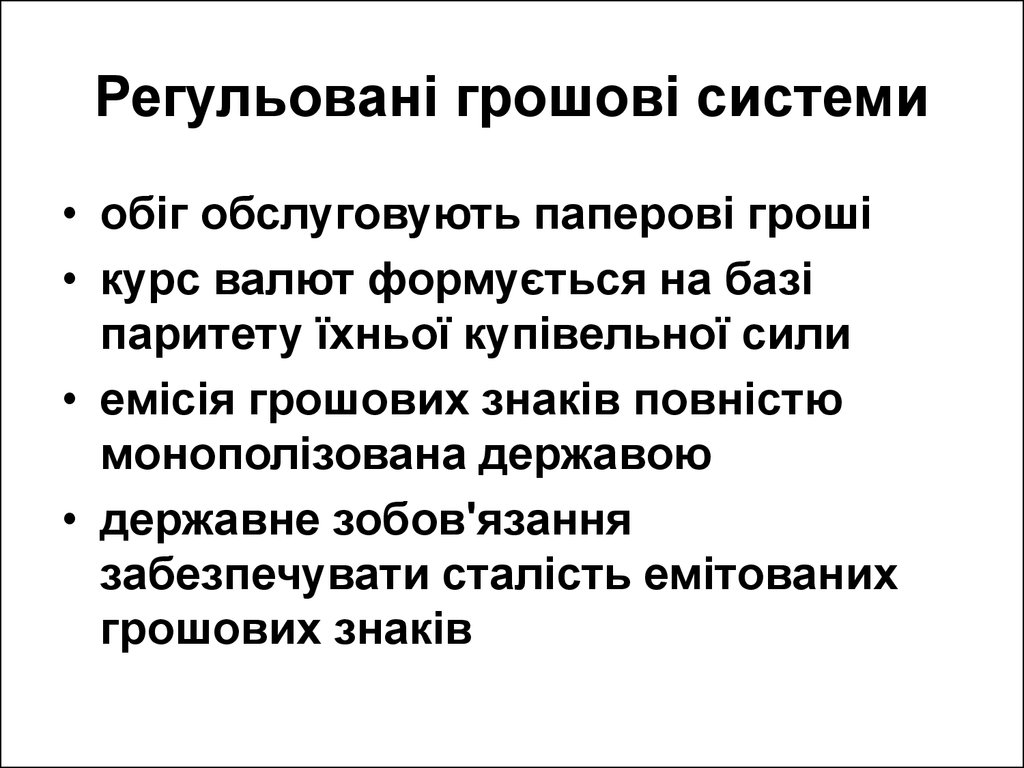

38. Регульовані грошові системи

• обіг обслуговують паперові гроші• курс валют формується на базі

паритету їхньої купівельної сили

• емісія грошових знаків повністю

монополізована державою

• державне зобов'язання

забезпечувати сталість емітованих

грошових знаків

39. Класифікація грошових систем за характером механізму регулювання пропозиції грошей

Системипаперового

обігу

Система

природного

обігу

40. Системи паперового обігу

• пряма емісія грошовихзнаків (казначейські

білети);

• кредитна емісія

центрального банку для

покриття дефіциту

державного бюджету

(банківські білети)

41. Система природнього обігу

Грунтується навикористанні й

емісії грошей

для

кредитування

економіки

42.

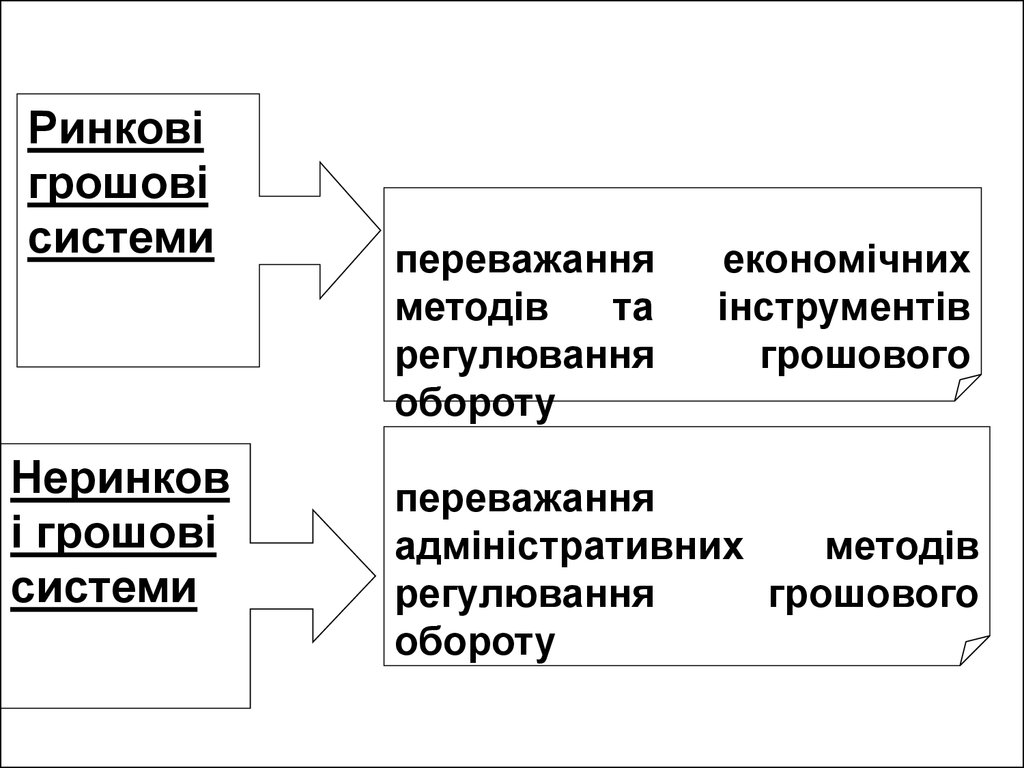

Ринковігрошові

системи

Неринков

і грошові

системи

переважання

методів

та

регулювання

обороту

економічних

інструментів

грошового

переважання

адміністративних

методів

регулювання

грошового

обороту

43. Класифікація грошових систем за характером регулювання валютних відносин в країні

Відкритігрошові

системи

Закриті

грошові

системи

44. Відкриті грошові системи

• мінімальніобмеженнями на

здійснення валютних

операцій,

• повна

конвертованість

національної

валюти,

• ринковий характер

формування

валютного курсу

45. Закриті грошові системи

• високий рівеньвалютних обмежень

у країні,

• неконвертованість

валюти,

• обмеження

ринкового механізму

формування

валютного курсу

46.

4. Становлення та розвитокгрошової системи України

47. Етапи історичного становлення ГС України

• 1 етап – 10 січня 1992 року - запровадження вобіг купонів багаторазового користування

• 2етап – 12 листопада 1992 року-

впроваджено у сферу безготівкового обороту

купоно-карбованець, який дістав статус

тимчасової національної валюти і став єдиним на

території України офіційним засобом платежу

• 3 етап - 25 серпня 1996 рокувведення в грошовий обіг нової української

валюти — гривні

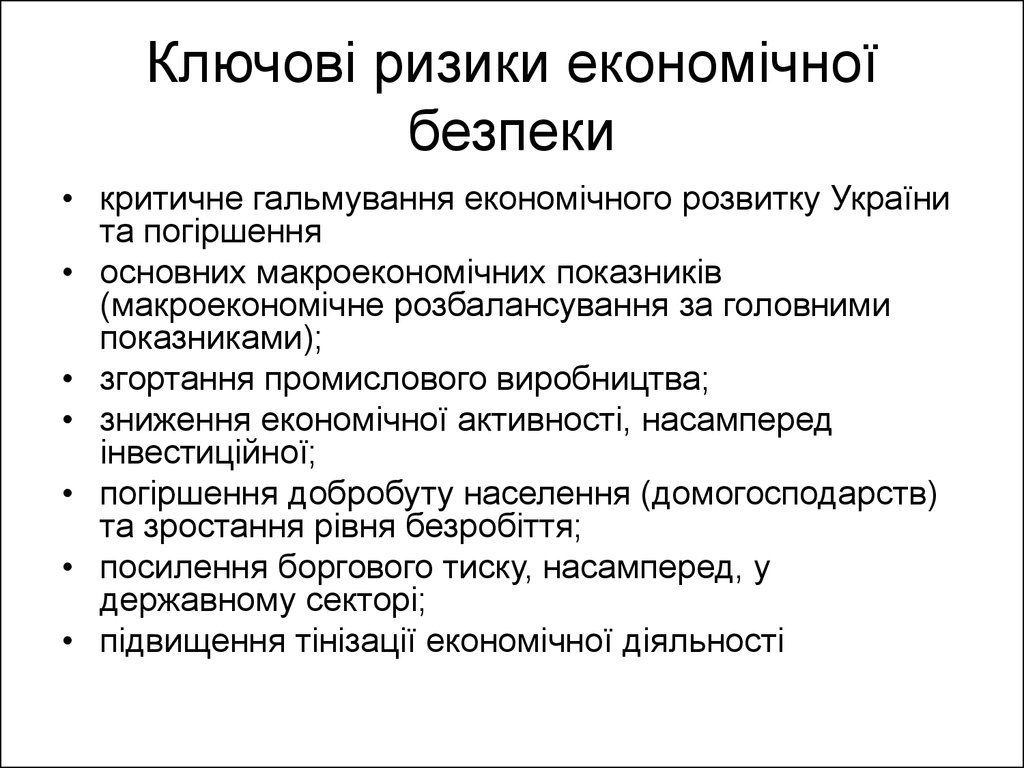

48. Ключові ризики економічної безпеки

• критичне гальмування економічного розвитку Українита погіршення

• основних макроекономічних показників

(макроекономічне розбалансування за головними

показниками);

• згортання промислового виробництва;

• зниження економічної активності, насамперед

інвестиційної;

• погіршення добробуту населення (домогосподарств)

та зростання рівня безробіття;

• посилення боргового тиску, насамперед, у

державному секторі;

• підвищення тінізації економічної діяльності

49.

Грошова база335 081,1

335 999,6

Внутрішній кредит

365 017,8

365 364,8

122 117,2

114 723,9

Чисті зовнішні

активи

50.

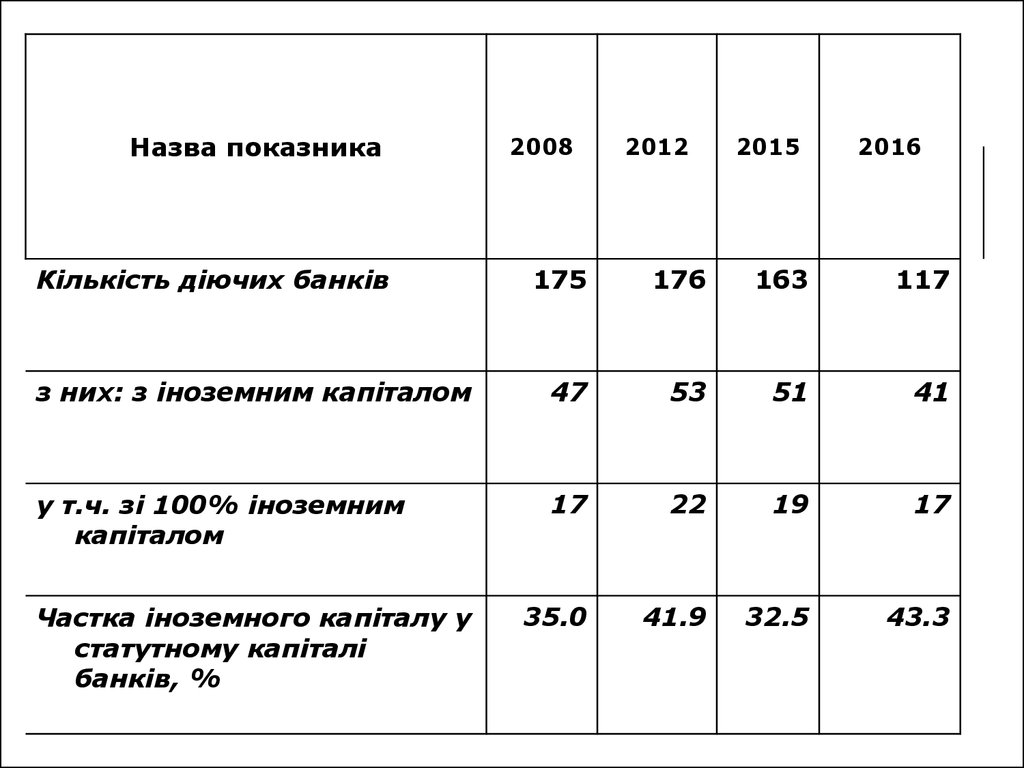

Назва показникаКількість діючих банків

2008

2012

2015

2016

175

176

163

117

з них: з іноземним капіталом

47

53

51

41

у т.ч. зі 100% іноземним

капіталом

17

22

19

17

35.0

41.9

32.5

43.3

Частка іноземного капіталу у

статутному капіталі

банків, %

51.

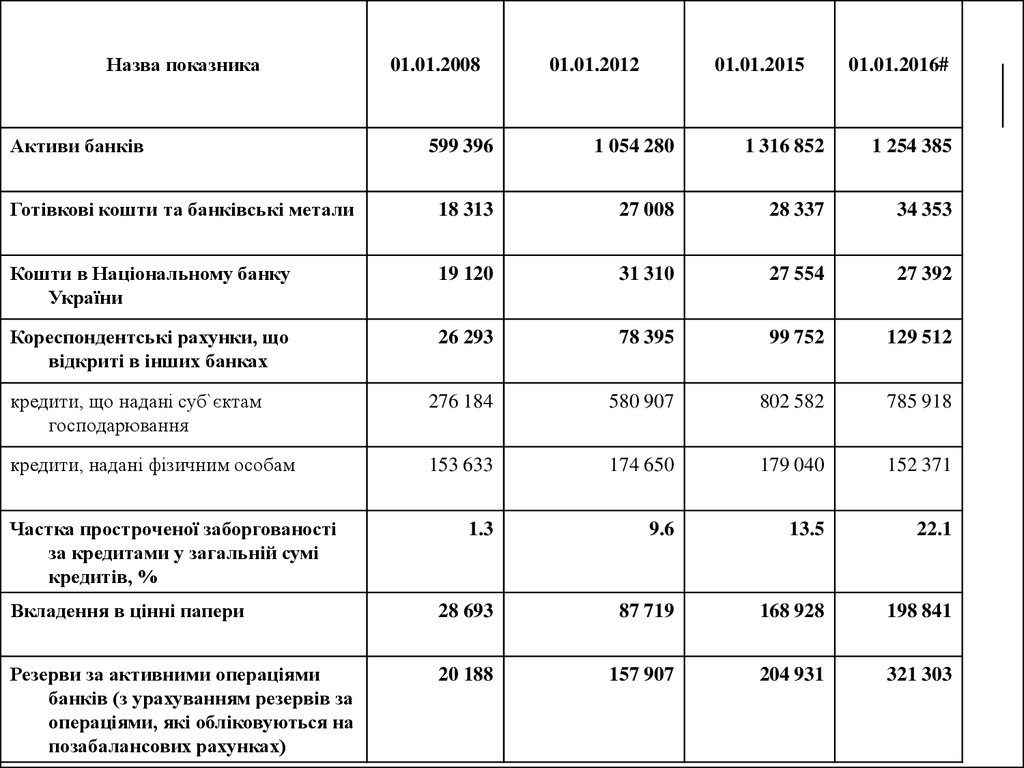

Назва показникаАктиви банків

01.01.2008

01.01.2012

01.01.2015

01.01.2016#

599 396

1 054 280

1 316 852

1 254 385

Готівкові кошти та банківські метали

18 313

27 008

28 337

34 353

Кошти в Національному банку

України

19 120

31 310

27 554

27 392

Кореспондентські рахунки, що

відкриті в інших банках

26 293

78 395

99 752

129 512

кредити, що надані суб`єктам

господарювання

276 184

580 907

802 582

785 918

кредити, надані фізичним особам

153 633

174 650

179 040

152 371

1.3

9.6

13.5

22.1

Вкладення в цінні папери

28 693

87 719

168 928

198 841

Резерви за активними операціями

банків (з урахуванням резервів за

операціями, які обліковуються на

позабалансових рахунках)

20 188

157 907

204 931

321 303

Частка простроченої заборгованості

за кредитами у загальній сумі

кредитів, %

52.

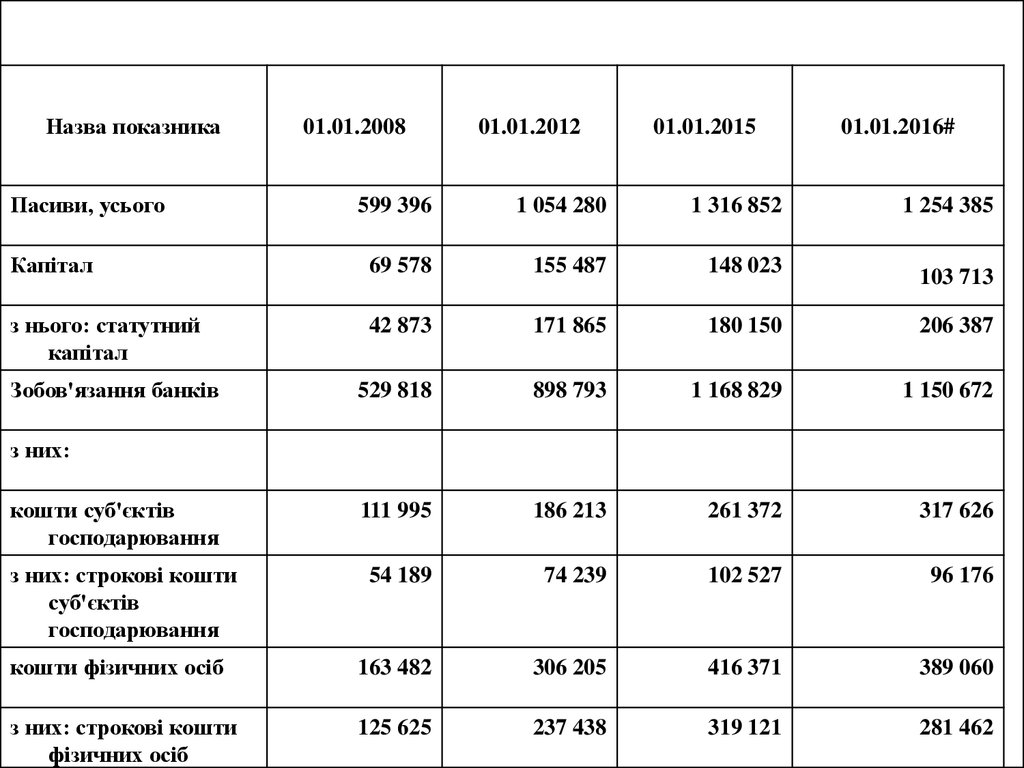

Назва показникаПасиви, усього

01.01.2008

01.01.2012

01.01.2015

01.01.2016#

599 396

1 054 280

1 316 852

1 254 385

Капітал

69 578

155 487

148 023

103 713

з нього: статутний

капітал

42 873

171 865

180 150

206 387

529 818

898 793

1 168 829

1 150 672

111 995

186 213

261 372

317 626

з них: строкові кошти

суб'єктів

господарювання

54 189

74 239

102 527

96 176

кошти фізичних осіб

163 482

306 205

416 371

389 060

з них: строкові кошти

фізичних осіб

125 625

237 438

319 121

281 462

Зобов'язання банків

з них:

кошти суб'єктів

господарювання

53.

Назва показникаРегулятивний капітал

01.01.2008

01.01.2012

01.01.2015

01.01.2016#

72 265

178 454

188 949

130 974

13.92

18.90

15.60

12.74

Доходи

68 185

142 778

210 201

199 193

Витрати

61 565

150 486

263 167

265 793

6 620

-7 708

-52 966

-66 600

Рентабельність

активів, %

1.50

-0.76

-4.07

-5.46

Рентабельність

капіталу, %

12.67

-5.27

-30.46

-51.91

Достатність

(адекватність)

регулятивного

капіталу (Н2), %

Результат діяльності

54. Політика обмінного курсу

• режим плаваючого обмінного курсу,• використовуватиме валютні інтервенції

з метою: накопичення міжнародних

резервів; згладжування функціонування

валютного ринку; підтримання

трансмісії ключової процентної ставки

як основного інструменту грошовокредитної політики.

• відновлення міжнародних резервів

• досягнення цінової стабільності

55. Основні напрями грошової системи

• Установлення інфляційних цілей• Досягнення інфляційних цілей

• Комунікація рішень з грошово-кредитної

політики

• Незалежність Національного банку

56. короткострокові цільові показники для річної зміни індексу споживчих цін

грудень 2016 року - 12 % +/- 3 п. п.;

грудень 2017 року - 8 % +/- 2 п. п.;

грудень 2018 року - 6 % +/- 2 п. п.;

грудень 2019 року та надалі - 5 % +/- 1

п. п.

Экономика

Экономика Финансы

Финансы