Похожие презентации:

Заработная плата: от А до Я. 5 урок

1.

Заработная плата:от А до Я

5 урок

2.

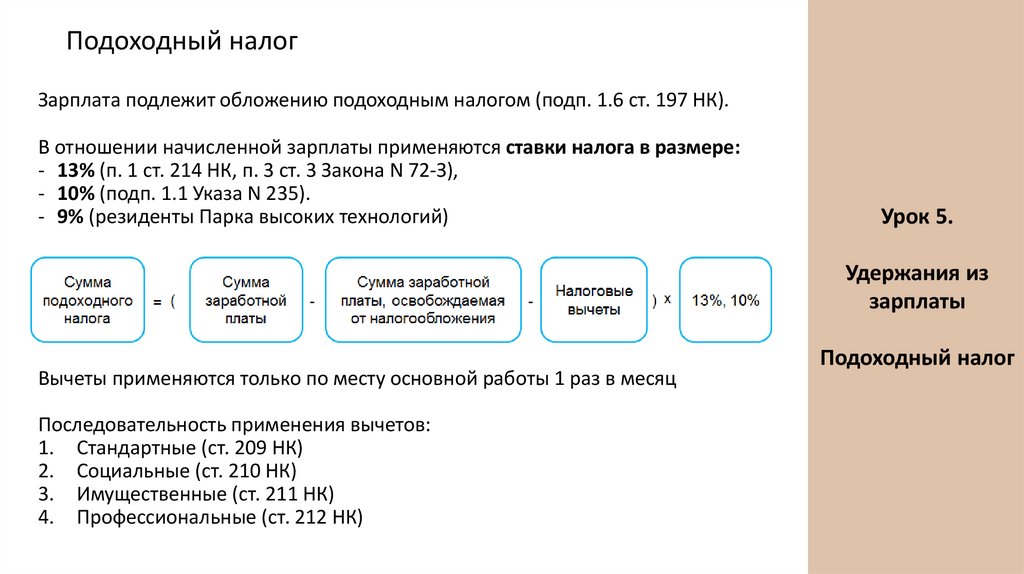

Подоходный налогЗарплата подлежит обложению подоходным налогом (подп. 1.6 ст. 197 НК).

В отношении начисленной зарплаты применяются ставки налога в размере:

- 13% (п. 1 ст. 214 НК, п. 3 ст. 3 Закона N 72-З),

- 10% (подп. 1.1 Указа N 235).

- 9% (резиденты Парка высоких технологий)

Урок 5.

Удержания из

зарплаты

Вычеты применяются только по месту основной работы 1 раз в месяц

Последовательность применения вычетов:

1. Стандартные (ст. 209 НК)

2. Социальные (ст. 210 НК)

3. Имущественные (ст. 211 НК)

4. Профессиональные (ст. 212 НК)

Подоходный налог

3.

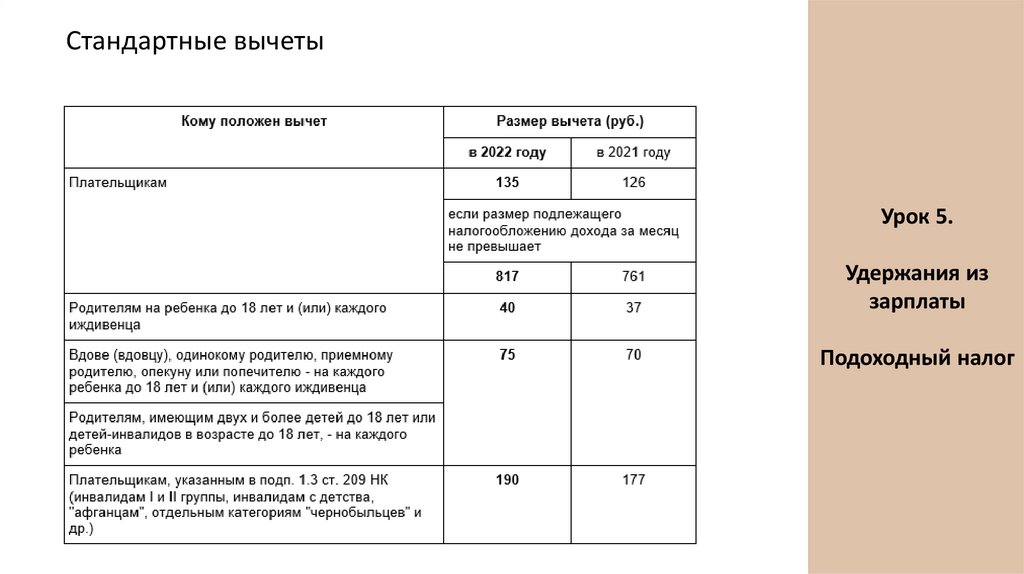

Стандартные вычетыУрок 5.

Удержания из

зарплаты

Подоходный налог

4.

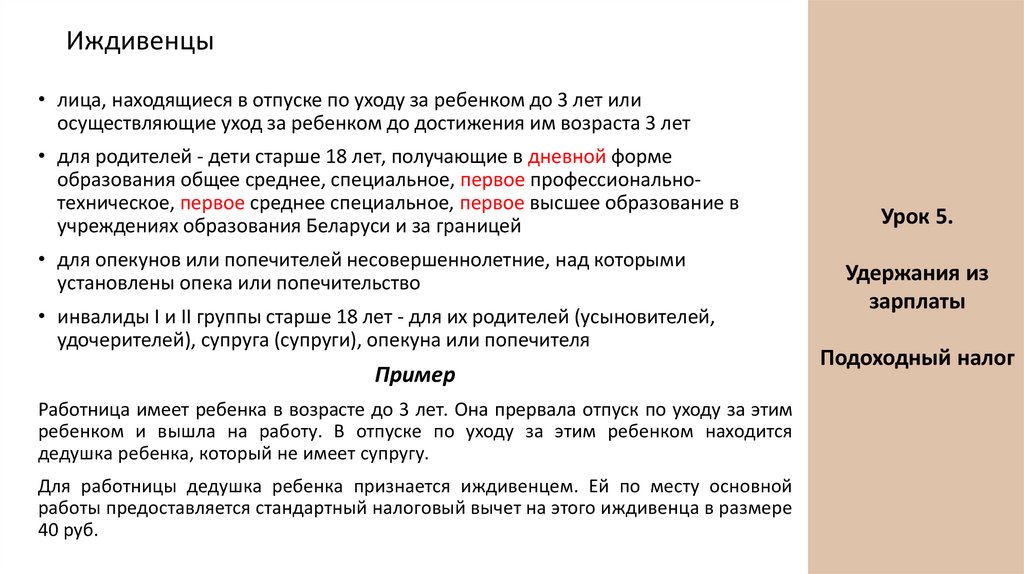

Иждивенцы• лица, находящиеся в отпуске по уходу за ребенком до 3 лет или

осуществляющие уход за ребенком до достижения им возраста 3 лет

• для родителей - дети старше 18 лет, получающие в дневной форме

образования общее среднее, специальное, первое профессиональнотехническое, первое среднее специальное, первое высшее образование в

учреждениях образования Беларуси и за границей

• для опекунов или попечителей несовершеннолетние, над которыми

установлены опека или попечительство

• инвалиды I и II группы старше 18 лет - для их родителей (усыновителей,

удочерителей), супруга (супруги), опекуна или попечителя

Пример

Работница имеет ребенка в возрасте до 3 лет. Она прервала отпуск по уходу за этим

ребенком и вышла на работу. В отпуске по уходу за этим ребенком находится

дедушка ребенка, который не имеет супругу.

Для работницы дедушка ребенка признается иждивенцем. Ей по месту основной

работы предоставляется стандартный налоговый вычет на этого иждивенца в размере

40 руб.

Урок 5.

Удержания из

зарплаты

Подоходный налог

5.

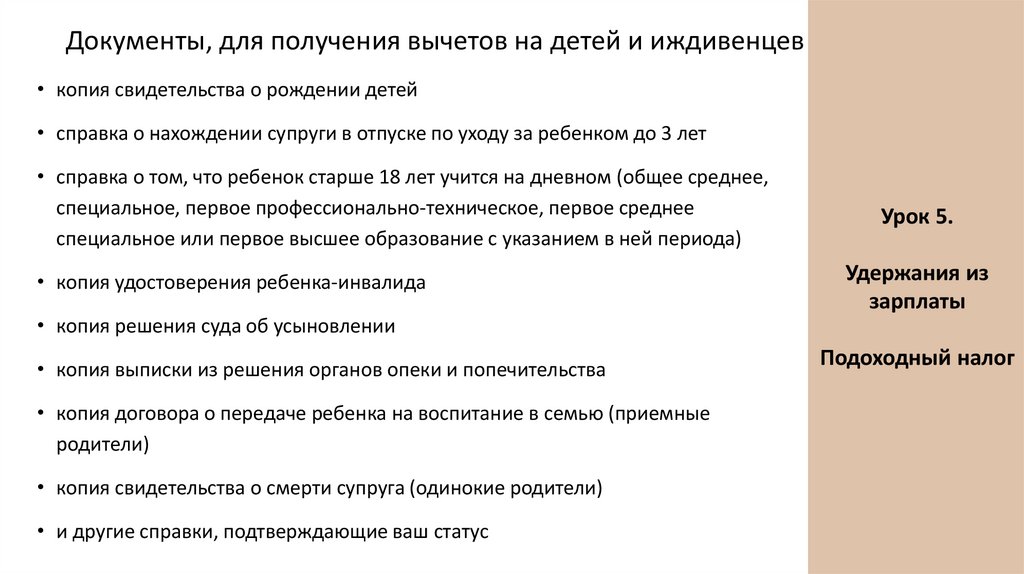

Документы, для получения вычетов на детей и иждивенцев• копия свидетельства о рождении детей

• справка о нахождении супруги в отпуске по уходу за ребенком до 3 лет

• справка о том, что ребенок старше 18 лет учится на дневном (общее среднее,

специальное, первое профессионально-техническое, первое среднее

специальное или первое высшее образование с указанием в ней периода)

• копия удостоверения ребенка-инвалида

• копия решения суда об усыновлении

• копия выписки из решения органов опеки и попечительства

• копия договора о передаче ребенка на воспитание в семью (приемные

родители)

• копия свидетельства о смерти супруга (одинокие родители)

• и другие справки, подтверждающие ваш статус

Урок 5.

Удержания из

зарплаты

Подоходный налог

6.

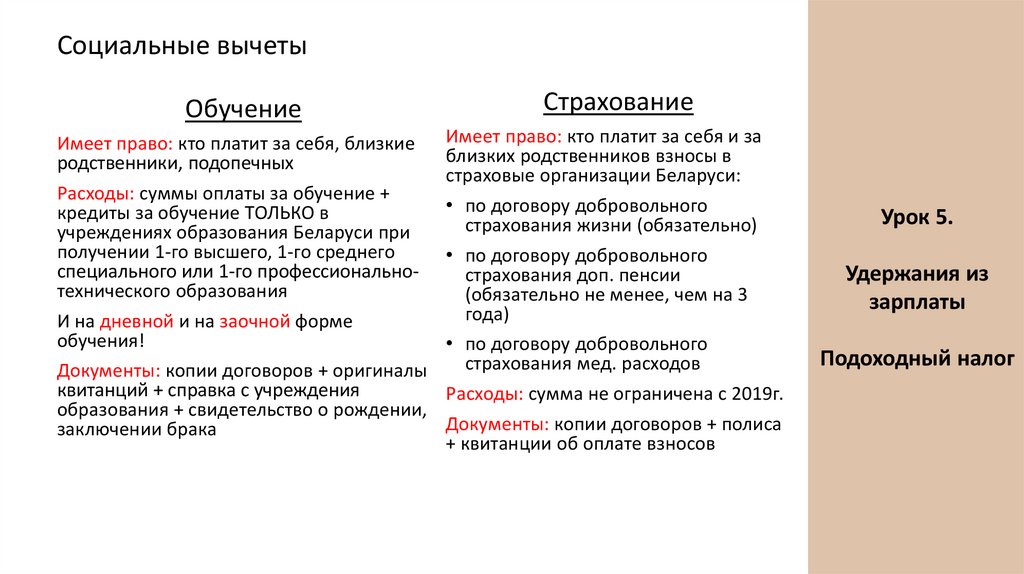

Социальные вычетыОбучение

Страхование

Имеет право: кто платит за себя, близкие

родственники, подопечных

Расходы: суммы оплаты за обучение +

кредиты за обучение ТОЛЬКО в

учреждениях образования Беларуси при

получении 1-го высшего, 1-го среднего

специального или 1-го профессиональнотехнического образования

И на дневной и на заочной форме

обучения!

Документы: копии договоров + оригиналы

квитанций + справка с учреждения

образования + свидетельство о рождении,

заключении брака

Имеет право: кто платит за себя и за

близких родственников взносы в

страховые организации Беларуси:

• по договору добровольного

страхования жизни (обязательно)

• по договору добровольного

страхования доп. пенсии

(обязательно не менее, чем на 3

года)

• по договору добровольного

страхования мед. расходов

Расходы: сумма не ограничена с 2019г.

Документы: копии договоров + полиса

+ квитанции об оплате взносов

Урок 5.

Удержания из

зарплаты

Подоходный налог

7.

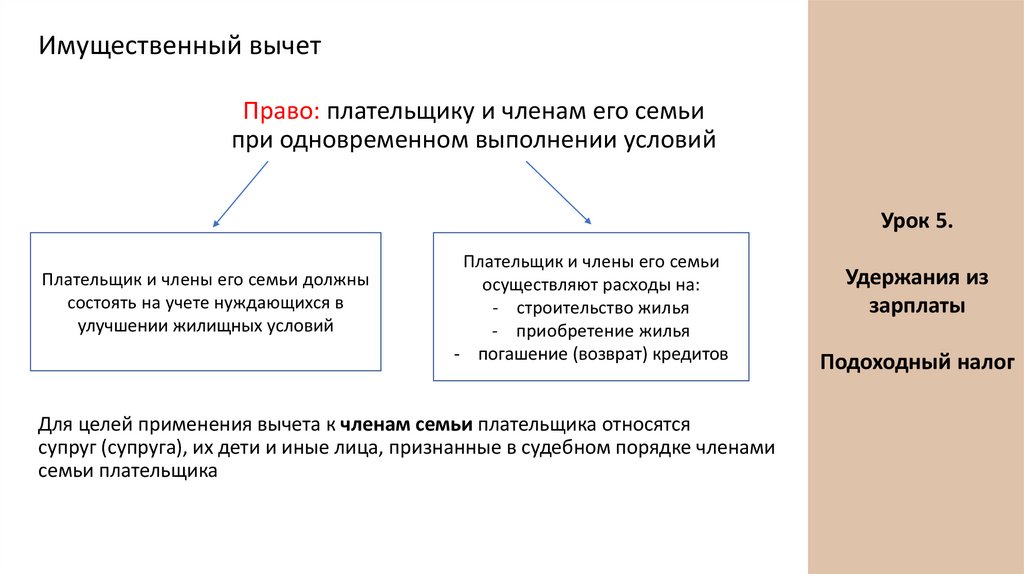

Имущественный вычетПраво: плательщику и членам его семьи

при одновременном выполнении условий

Урок 5.

Плательщик и члены его семьи должны

состоять на учете нуждающихся в

улучшении жилищных условий

Плательщик и члены его семьи

осуществляют расходы на:

- строительство жилья

- приобретение жилья

- погашение (возврат) кредитов

Для целей применения вычета к членам семьи плательщика относятся

супруг (супруга), их дети и иные лица, признанные в судебном порядке членами

семьи плательщика

Удержания из

зарплаты

Подоходный налог

8.

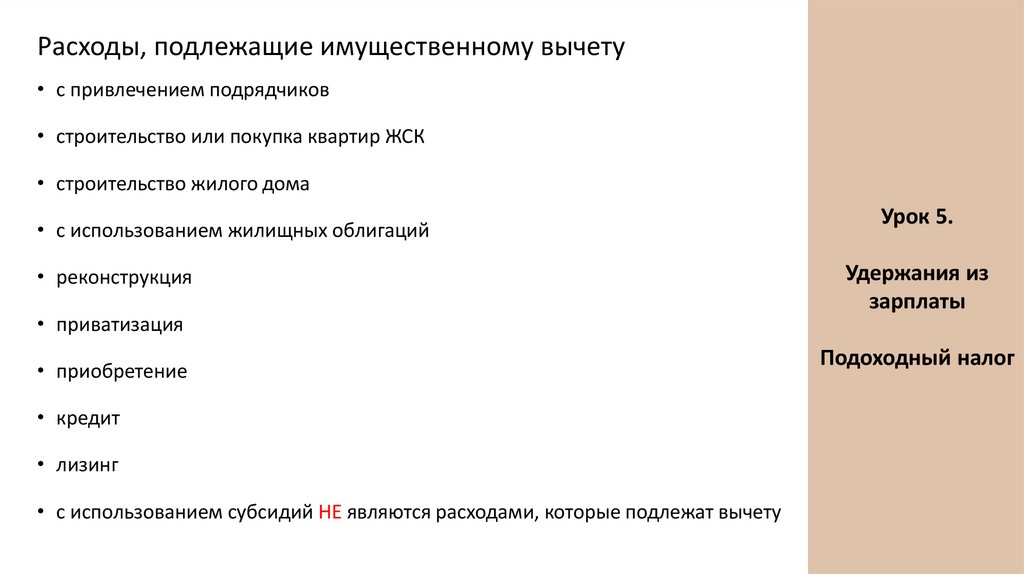

Расходы, подлежащие имущественному вычету• с привлечением подрядчиков

• строительство или покупка квартир ЖСК

• строительство жилого дома

• с использованием жилищных облигаций

• реконструкция

• приватизация

• приобретение

• кредит

• лизинг

• с использованием субсидий НЕ являются расходами, которые подлежат вычету

Урок 5.

Удержания из

зарплаты

Подоходный налог

9.

Урок 5.Имущественный вычет может быть использован плательщиком лишь один раз!

(ст. 211 НК РБ)

Если человек, который уже воспользовался имущественным налоговым вычетом,

в дальнейшем будет состоять на учете нуждающихся в улучшении жилищных

условий и приобретать (строить) жилье, то получить вычет в связи со

строительством (приобретением) иного жилья он не сможет.

Удержания из

зарплаты

Подоходный налог

10.

Документы, для получения имущественного вычета• справка о том, что человек и члены его семьи состоят на учете нуждающихся в

улучшении жилищных условий

• копии документов, подтверждающие родство с теми, кто в справке

(свидетельства о рождении детей, заключение брака)

• копии договоров строительства (лизинга, покупки-продажи)

• копия свидетельства о гос. регистрации

• документы подтверждающие расходы (квитанции, платежки, карт-чеки и др.)

Отметки о предоставлении вычета в сумме ставятся на оригиналах документов с

указанием своей должности, ФИО, название организации, подписи и суммы,

которую вы взяли к вычету.

Если работник оплатил расходы, подлежащие имущественному вычету в

банкомате, инфокиоске, ЕРИП, интернет-банкинге и принес вам карт-чек или

выписку по счету – нужно принять. Но в этом документе должна быть

информация о ФИО плательщика, сумме и дате оплате, назначения платежа,

номер и дата договора, сумма погашения основного долга и процентов.

Урок 5.

Удержания из

зарплаты

Подоходный налог

11.

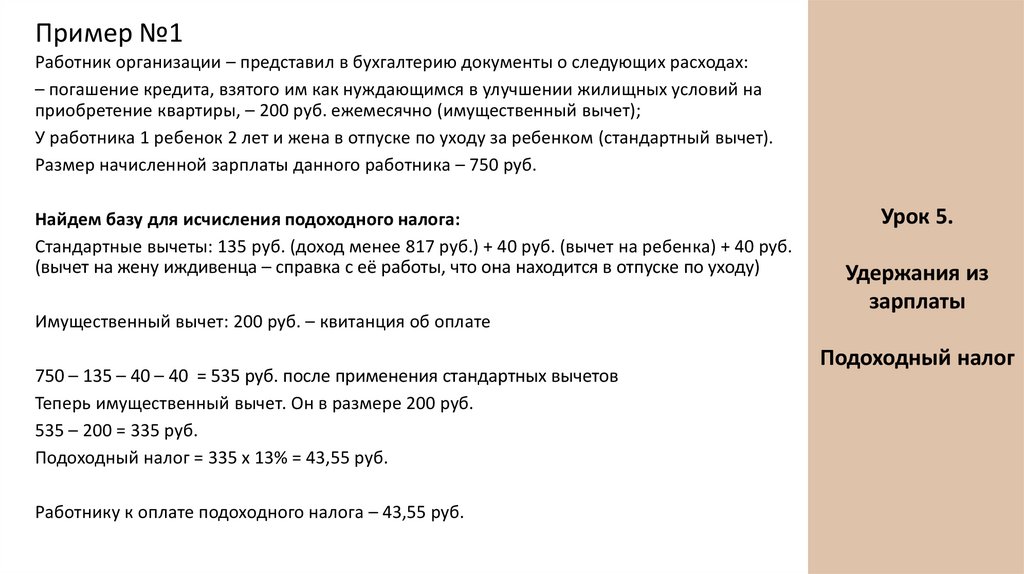

Пример №1Работник организации – представил в бухгалтерию документы о следующих расходах:

– погашение кредита, взятого им как нуждающимся в улучшении жилищных условий на

приобретение квартиры, – 200 руб. ежемесячно (имущественный вычет);

У работника 1 ребенок 2 лет и жена в отпуске по уходу за ребенком (стандартный вычет).

Размер начисленной зарплаты данного работника – 750 руб.

Найдем базу для исчисления подоходного налога:

Стандартные вычеты: 135 руб. (доход менее 817 руб.) + 40 руб. (вычет на ребенка) + 40 руб.

(вычет на жену иждивенца – справка с её работы, что она находится в отпуске по уходу)

Имущественный вычет: 200 руб. – квитанция об оплате

750 – 135 – 40 – 40 = 535 руб. после применения стандартных вычетов

Теперь имущественный вычет. Он в размере 200 руб.

535 – 200 = 335 руб.

Подоходный налог = 335 х 13% = 43,55 руб.

Работнику к оплате подоходного налога – 43,55 руб.

Урок 5.

Удержания из

зарплаты

Подоходный налог

12.

Пример №2Работник организации – инвалид II группы представил в бухгалтерию документы о

следующих расходах:

– страховые взносы по договору добровольного страхования жизни (заключен на 5 лет) – 80

руб. в месяц (социальный вычет);

– погашение кредита, взятого им как нуждающимся в улучшении жилищных условий на

приобретение квартиры, – 200 руб. ежемесячно (имущественный вычет);

– плата за обучение на заочном отделении – 700 руб. (социальный вычет).

У работника двое детей 7 и 5 лет (стандартный вычет).

Размер начисленной заработной платы данного работника – 1 200 руб.

Найдем базу для исчисления подоходного налога:

Стандартные вычеты: 150 руб. (вычет на детей: 75 руб. + 75 руб.) + 190 руб. (вычет как

инвалиду II группы и на основании удостоверения)

Социальные вычеты: 80 руб. (взносы по договору добровольного страхования жизни) – 700

руб. (часть платы за обучение на заочном отделении)

Имущественный вычет: 200 руб. – квитанция

1200 – 150 – 190 – 80 – 700 = 80 руб. после применения стандартных и социальных вычетов

Теперь имущественный вычет. Он у нас в размере 200 руб. Но базы осталось 80 руб. Значит

мы используем только 80 руб. (пишем об этом на квитанции), а остаток 200 – 80 = 120 руб.

переносим на следующий месяц.

Работнику к оплате подоходного налога – 0 руб.

Урок 5.

Удержания из

зарплаты

Подоходный налог

13.

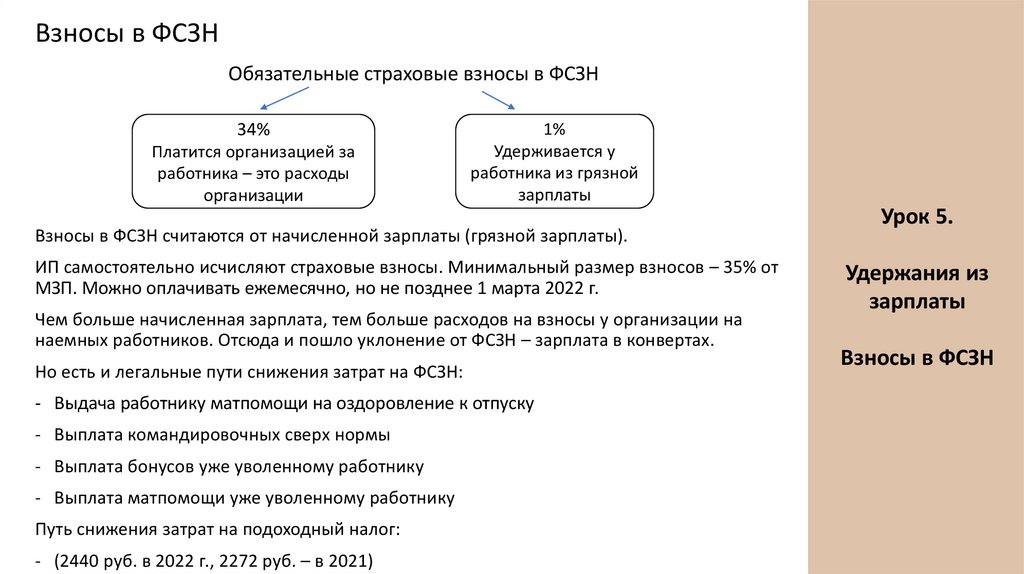

Взносы в ФСЗНОбязательные страховые взносы в ФСЗН

34%

Платится организацией за

работника – это расходы

организации

1%

Удерживается у

работника из грязной

зарплаты

Взносы в ФСЗН считаются от начисленной зарплаты (грязной зарплаты).

ИП самостоятельно исчисляют страховые взносы. Минимальный размер взносов – 35% от

МЗП. Можно оплачивать ежемесячно, но не позднее 1 марта 2022 г.

Чем больше начисленная зарплата, тем больше расходов на взносы у организации на

наемных работников. Отсюда и пошло уклонение от ФСЗН – зарплата в конвертах.

Но есть и легальные пути снижения затрат на ФСЗН:

- Выдача работнику матпомощи на оздоровление к отпуску

- Выплата командировочных сверх нормы

- Выплата бонусов уже уволенному работнику

- Выплата матпомощи уже уволенному работнику

Путь снижения затрат на подоходный налог:

- (2440 руб. в 2022 г., 2272 руб. – в 2021)

Урок 5.

Удержания из

зарплаты

Взносы в ФСЗН

14.

АлиментыАлименты, расходы на содержание детей удерживаются из грязной зарплаты

после уплаты налогов (подоходный налог и пенсионный взнос).

В Перечне №1092 (утв. Постановлением Советом Министров РБ от 12.08.2002 г.)

перечислены начисления, из которых удерживаются алименты и расходы на

содержание детей. Некоторые из них:

• из доходов за работу в организации;

• сумм в возмещение ущерба, причиненного гражданину увечьем или иным

повреждением здоровья, а также смертью кормильца;

• выходного пособия, если его размер больше среднемесячного заработка

работника;

• компенсации за неиспользованный отпуск, выплачиваемой при

увольнении, если она выплачивается за несколько неиспользованных отпусков

за несколько лет;

• пособий по временной нетрудоспособности, беременности и родам, уходу за

ребенком в возрасте до 3 лет, если алименты, расходы на содержание детей

взыскиваются на основании судебного постановления (решения, определения,

постановления, определения о судебном приказе);

• и другие

Урок 5.

Удержания из

зарплаты

Алименты

15.

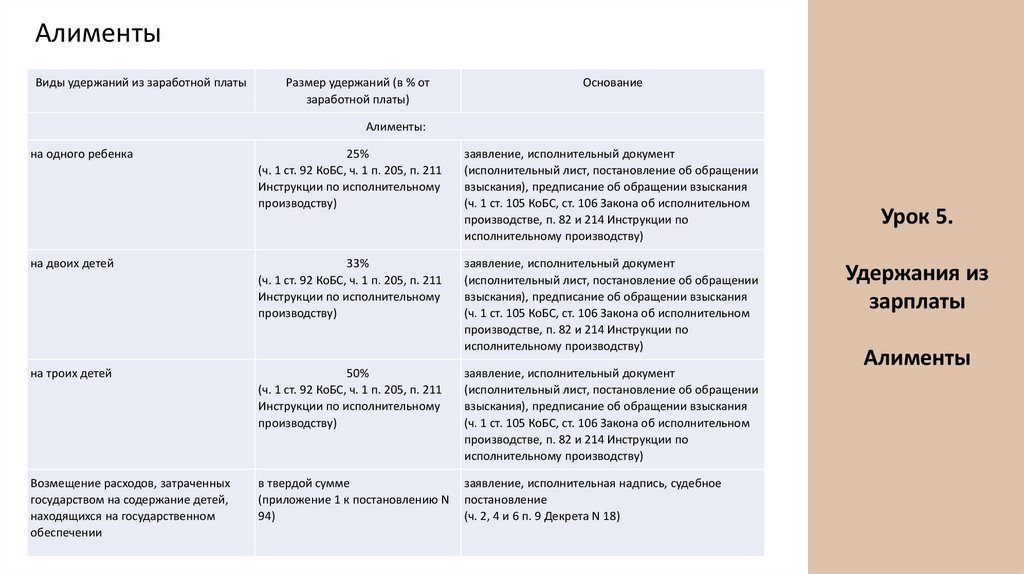

АлиментыВиды удержаний из заработной платы

Размер удержаний (в % от

заработной платы)

Основание

Алименты:

на одного ребенка

25%

(ч. 1 ст. 92 КоБС, ч. 1 п. 205, п. 211

Инструкции по исполнительному

производству)

заявление, исполнительный документ

(исполнительный лист, постановление об обращении

взыскания), предписание об обращении взыскания

(ч. 1 ст. 105 КоБС, ст. 106 Закона об исполнительном

производстве, п. 82 и 214 Инструкции по

исполнительному производству)

на двоих детей

33%

(ч. 1 ст. 92 КоБС, ч. 1 п. 205, п. 211

Инструкции по исполнительному

производству)

заявление, исполнительный документ

(исполнительный лист, постановление об обращении

взыскания), предписание об обращении взыскания

(ч. 1 ст. 105 КоБС, ст. 106 Закона об исполнительном

производстве, п. 82 и 214 Инструкции по

исполнительному производству)

на троих детей

50%

(ч. 1 ст. 92 КоБС, ч. 1 п. 205, п. 211

Инструкции по исполнительному

производству)

заявление, исполнительный документ

(исполнительный лист, постановление об обращении

взыскания), предписание об обращении взыскания

(ч. 1 ст. 105 КоБС, ст. 106 Закона об исполнительном

производстве, п. 82 и 214 Инструкции по

исполнительному производству)

Возмещение расходов, затраченных

государством на содержание детей,

находящихся на государственном

обеспечении

в твердой сумме

(приложение 1 к постановлению N

94)

заявление, исполнительная надпись, судебное

постановление

(ч. 2, 4 и 6 п. 9 Декрета N 18)

Урок 5.

Удержания из

зарплаты

Алименты

16.

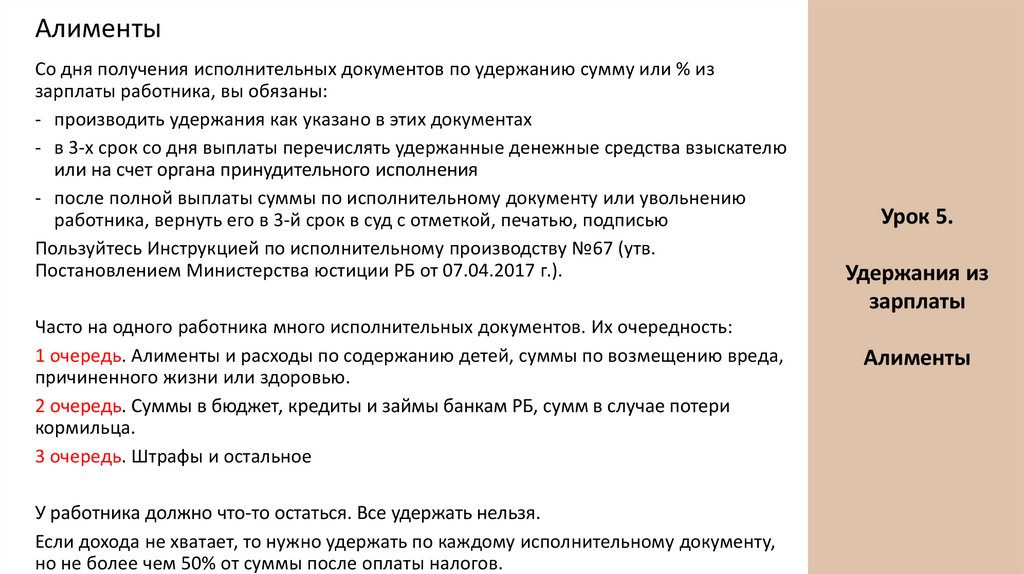

АлиментыСо дня получения исполнительных документов по удержанию сумму или % из

зарплаты работника, вы обязаны:

- производить удержания как указано в этих документах

- в 3-х срок со дня выплаты перечислять удержанные денежные средства взыскателю

или на счет органа принудительного исполнения

- после полной выплаты суммы по исполнительному документу или увольнению

работника, вернуть его в 3-й срок в суд с отметкой, печатью, подписью

Пользуйтесь Инструкцией по исполнительному производству №67 (утв.

Постановлением Министерства юстиции РБ от 07.04.2017 г.).

Часто на одного работника много исполнительных документов. Их очередность:

1 очередь. Алименты и расходы по содержанию детей, суммы по возмещению вреда,

причиненного жизни или здоровью.

2 очередь. Суммы в бюджет, кредиты и займы банкам РБ, сумм в случае потери

кормильца.

3 очередь. Штрафы и остальное

У работника должно что-то остаться. Все удержать нельзя.

Если дохода не хватает, то нужно удержать по каждому исполнительному документу,

но не более чем 50% от суммы после оплаты налогов.

Урок 5.

Удержания из

зарплаты

Алименты

17.

Профсоюзный взносУдержание профсоюзного взноса производится по заявлению работника на имя

нанимателя.

Его размер 1%.

Удерживается из грязной зарплаты и перечисляется на р/счет профсоюзной

организации.

Если есть профсоюзный взнос, то есть и коллективный договор обязательно.

Итого из грязной зарплаты удерживаются:

1. Подоходный налог

2. Пенсионный взнос

3. Алименты

4. Прочие исполнительные взыскания

5. Профсоюзный взнос

И зарплата становится ЧИСТОЙ! И переводится работнику на карту либо выдается

через кассу наличными.

Урок 5.

Удержания из

зарплаты

Профсоюзный

взнос

18.

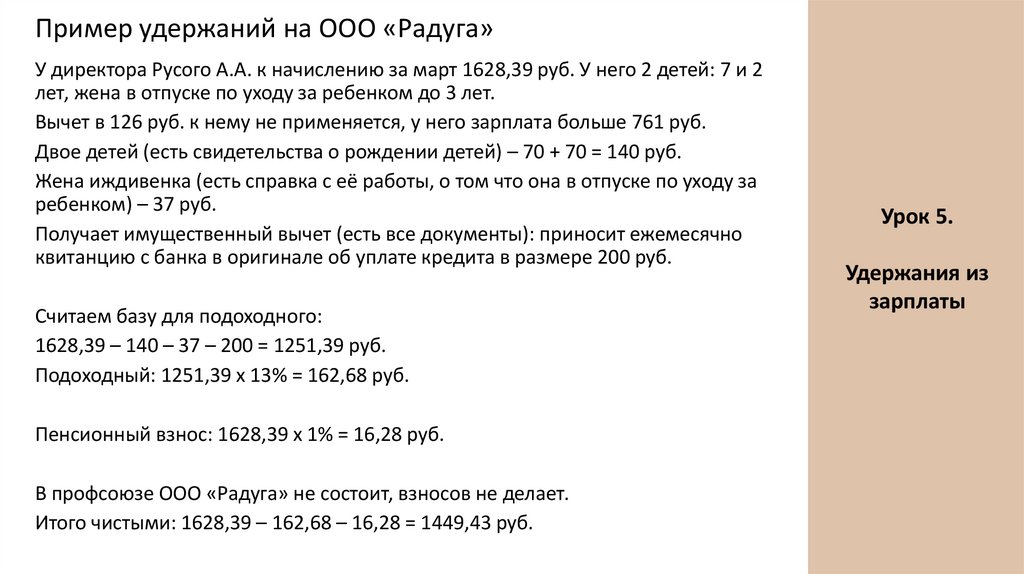

Пример удержаний на ООО «Радуга»У директора Русого А.А. к начислению за март 1628,39 руб. У него 2 детей: 7 и 2

лет, жена в отпуске по уходу за ребенком до 3 лет.

Вычет в 126 руб. к нему не применяется, у него зарплата больше 761 руб.

Двое детей (есть свидетельства о рождении детей) – 70 + 70 = 140 руб.

Жена иждивенка (есть справка с её работы, о том что она в отпуске по уходу за

ребенком) – 37 руб.

Получает имущественный вычет (есть все документы): приносит ежемесячно

квитанцию с банка в оригинале об уплате кредита в размере 200 руб.

Считаем базу для подоходного:

1628,39 – 140 – 37 – 200 = 1251,39 руб.

Подоходный: 1251,39 х 13% = 162,68 руб.

Пенсионный взнос: 1628,39 х 1% = 16,28 руб.

В профсоюзе ООО «Радуга» не состоит, взносов не делает.

Итого чистыми: 1628,39 – 162,68 – 16,28 = 1449,43 руб.

Урок 5.

Удержания из

зарплаты

19.

Пример удержаний на ООО «Радуга»У Самофаловой Е.В. к начислению за март 1317,60 руб. У неё 1 ребенок: 7 лет,

иждивенцев нет, имущественного вычета нет.

Вычет в 126 руб. к ней не применяется, у неё зарплата больше 761 руб.

Один ребенок (есть свидетельство о рождении) – 37 руб.

Считаем базу для подоходного:

1317,60 – 37 = 1280,60 руб.

Подоходный: 1280,60 х 13% = 166,48 руб.

Пенсионный взнос: 1317,60 х 1% = 13,18 руб.

В профсоюзе ООО «Радуга» не состоит, взносов не делает.

Итого чистыми: 1317,60 – 166,48 – 13,18 = 1137,94 руб.

Урок 5.

Удержания из

зарплаты

Финансы

Финансы