Похожие презентации:

Система налогообложения для сельскохозяйственных товаропроизводителей

1.

Система налогообложения длясельскохозяйственных

товаропроизводителей

2.

Сельскохозяйственные товаропроизводители:(ст.346.2 НК РФ)

Организации и индивидуальные предприниматели.

Условия:

в общем доходе от реализации доля дохода от реализации произведенной ими сельскохозяйственной

продукции, включая продукцию ее первичной переработки, произведенную ими из

сельскохозяйственного сырья собственного производства, а также от оказания сельскохозяйственным

товаропроизводителям услуг, составляет не менее 70 процентов.

Крестьянское (фермерское) хозяйство (далее - КФХ) объединение граждан, связанных родством и (или)

свойством, имеющих в общей собственности имущество

и совместно осуществляющих производственную и иную

хозяйственную деятельность (производство, переработку,

хранение,

транспортировку

и

реализацию

сельскохозяйственной продукции), основанную на их

личном участии.

ЮЛ

ИП без образования ЮЛ

(глава КФХ)

Сельскохозяйственные товаропроизводители вправе применять:

Единый сельскохозяйственный налог (ЕСХН);

Упрощённую систему налогообложения (УСН);

Общеустановленную систему налогообложения (ОСН);

Патентную систему налогообложения (ПСН).

2

3.

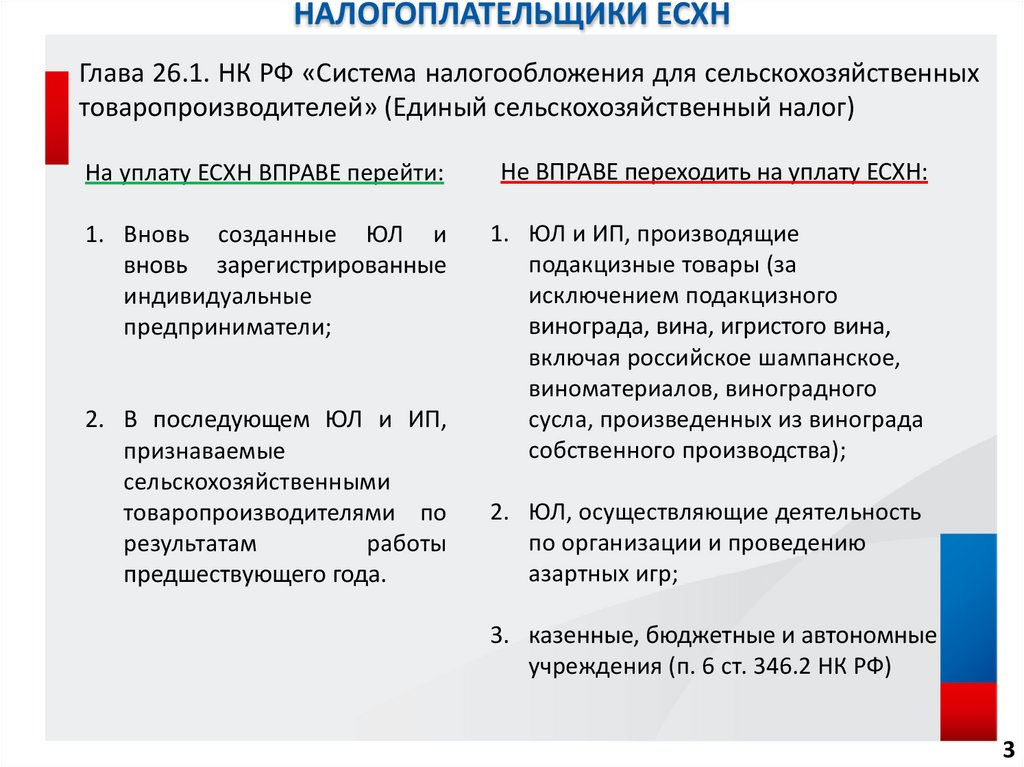

НАЛОГОПЛАТЕЛЬЩИКИ ЕСХНГлава 26.1. НК РФ «Система налогообложения для сельскохозяйственных

товаропроизводителей» (Единый сельскохозяйственный налог)

На уплату ЕСХН ВПРАВЕ перейти:

Не ВПРАВЕ переходить на уплату ЕСХН:

1. Вновь созданные ЮЛ и

вновь зарегистрированные

индивидуальные

предприниматели;

1. ЮЛ и ИП, производящие

подакцизные товары (за

исключением подакцизного

винограда, вина, игристого вина,

включая российское шампанское,

виноматериалов, виноградного

сусла, произведенных из винограда

собственного производства);

2. В последующем ЮЛ и ИП,

признаваемые

сельскохозяйственными

товаропроизводителями по

результатам

работы

предшествующего года.

2. ЮЛ, осуществляющие деятельность

по организации и проведению

азартных игр;

3. казенные, бюджетные и автономные

учреждения (п. 6 ст. 346.2 НК РФ)

3

4.

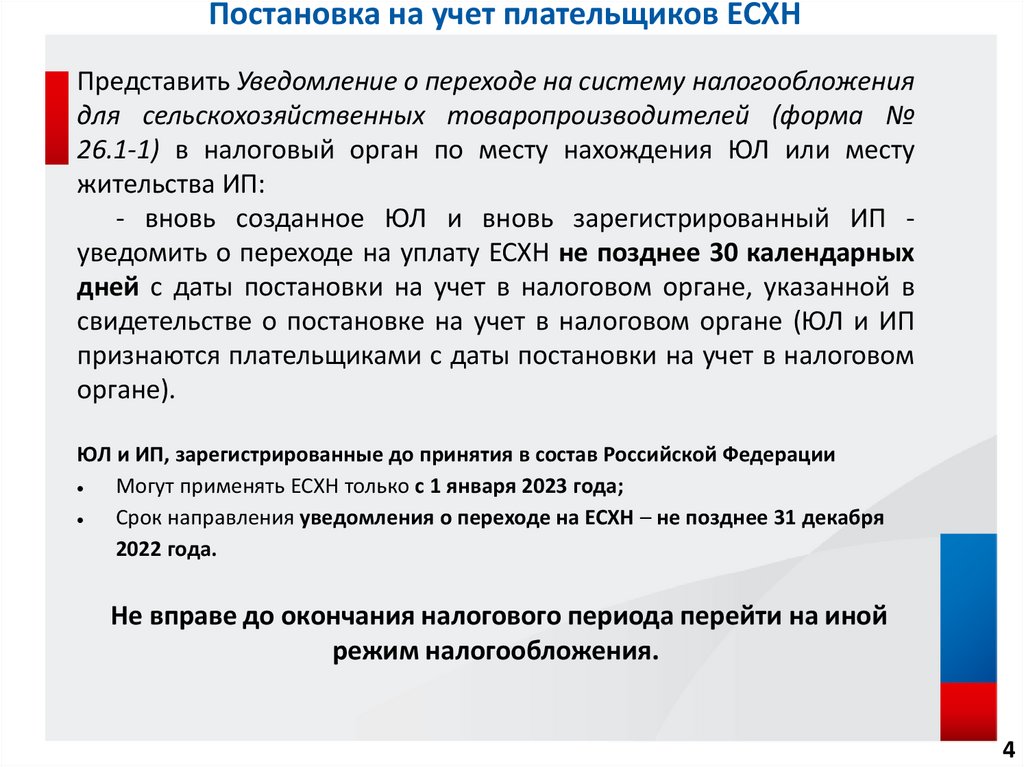

Постановка на учет плательщиков ЕСХНПредставить Уведомление о переходе на систему налогообложения

для сельскохозяйственных товаропроизводителей (форма №

26.1-1) в налоговый орган по месту нахождения ЮЛ или месту

жительства ИП:

- вновь созданное ЮЛ и вновь зарегистрированный ИП уведомить о переходе на уплату ЕСХН не позднее 30 календарных

дней с даты постановки на учет в налоговом органе, указанной в

свидетельстве о постановке на учет в налоговом органе (ЮЛ и ИП

признаются плательщиками с даты постановки на учет в налоговом

органе).

ЮЛ и ИП, зарегистрированные до принятия в состав Российской Федерации

Могут применять ЕСХН только с 1 января 2023 года;

Срок направления уведомления о переходе на ЕСХН – не позднее 31 декабря

2022 года.

Не вправе до окончания налогового периода перейти на иной

режим налогообложения.

4

5.

Объект налогообложения по ЕСХН: Доходы, уменьшенные на величину

расходов

• Ставка ЕСХН: 6 процентов с разницы между полученными доходами и

оплаченными расходами (кассовый метод)

Налоговый период - календарный год

Отчетный период - полугодие

Представление налоговой декларации - 1 раз в год:

ЮЛ - по месту своего нахождения; ИП - по месту своего жительства

Срок представления налоговой декларации с 01.01.2023

По итогам налогового периода – не позднее 25 марта года, следующего за

истекшим налоговым периодом; Не позднее 25-го числа месяца, следующего за

месяцем, в котором согласно уведомлению, представленному плательщиком в

налоговый орган им прекращена деятельности

Внимание!!!

В 2023 году на территории Запорожской области планируется введение

пониженной ставки ЕСХН в размере 1 процента

5

6.

Расчет доли 70%Доходы от реализации

произведенной сельхоз

продукции, услуг

Доля доходов от

реализации

не менее 70 %

Общий доход от реализации

сельхозпродукции, товаров

(работ, услуг)

Внереализационные доходы при расчете указанной доли от реализации не

учитываются.

Например, если, деятельность по предоставлению имущества в аренду

(внереализационные доходы) осуществляется на систематической основе,

плательщик ЕСХН включает доходы в виде арендных платежей в состав

доходов для определения критерия (70%) и право на применение ЕСХН

теряет.

6

7.

На налогоплательщиков ЕСХНвозлагаются следующие обязанности:

необходимо вести бухгалтерский учет;

необходимо вести Книгу учета доходов и расходов, форма и порядок

заполнения. Утверждена приказом Минфина России от 11.12.2006 №

169н. Внесение данных о доходах и расходах необходимо производить

на основании первичных документов (товарная накладная, акт

выполненных работ, платежное поручение, товарный чек и т.д.),

соответствующих требованиям Федерального закона "О бухгалтерском

учете" от 06.12.2011 №402-ФЗ;

представлять налоговую декларацию раз в год - не позднее 25 марта

года, следующего за истекшим налоговым периодом;

уплачивать авансовый платеж за полугодие - не позднее 25

календарных дней со дня окончания отчетного периода;

уплачивать налог - не позднее 28 марта года, следующего за

налоговым периодом (год).

7

8.

Порядок определения доходов(ст. 346.5 НК РФ)

Размер дохода в целях применения ЕСХН не ограничен.

Доходами признаются:

доходы от реализации товаров (работ, услуг) и имущественных прав (ст. 248, ст. 249 НК РФ);

внереализационные доходы (пп. 2 п. 1 ст. 248, ст. 250 НК РФ).

Не учитываются доходы, указанные в ст. 251 НК РФ.

Доходы, полученные в натуральной форме, учитываются исходя из цены договора с учетом рыночных

цен, определяемых в порядке, установленном ст. 105.3 НК РФ.

Доходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу ЦБ РФ,

установленному на дату получения доходов.

Внереализационные доходы при ЕСХН

Внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ, не относятся к доходам от

реализации товаров (работ, услуг) и имущественных прав и, соответственно, при расчете необходимого

размера доли дохода от реализации сельскохозяйственной продукции они не учитываются.

Например:

• в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а

также по ценным бумагам и другим долговым обязательствам, и другие доходы;

• в виде признанных должником или подлежащих уплате должником на основании решения суда,

вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных

обязательств, а также сумм возмещения убытков или ущерба;

• от сдачи имущества в аренду (субаренду);

• от долевого участия в других организациях.

При этом для определения налоговой базы при исчислении ЕСХН такие доходы подлежат

налогообложению.

8

9.

При определении объекта налогообложения доходы уменьшаютсяна следующие РАСХОДЫ (пп. 1 – пп. 47 п. 2 ст. 346.5 НК РФ):

на оплату труда, пособий по временной нетрудоспособности;

на обязательное и добровольное страхование;

на приобретение, изготовление и ремонт основных средств;

на приобретение молодняка скота для последующего формирования

основного стада, продуктивного скота, молодняка птицы и мальков

рыбы;

арендные платежи за арендуемое имущество;

материальные расходы;

суммы процентов по кредитам и займам;

питание работников, занятых на сельскохозяйственных работах;

суммы налогов и сборов, уплаченные самостоятельно, за исключением

ЕСХН и НДС и др. по перечню.

9

10.

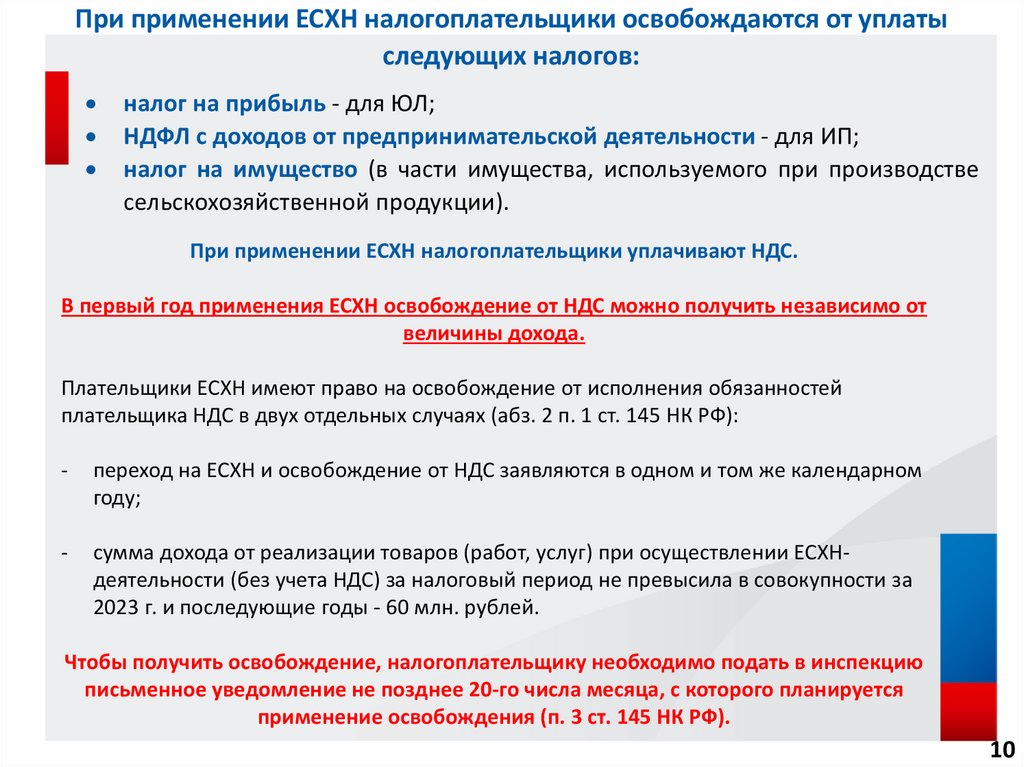

При применении ЕСХН налогоплательщики освобождаются от уплатыследующих налогов:

налог на прибыль - для ЮЛ;

НДФЛ с доходов от предпринимательской деятельности - для ИП;

налог на имущество (в части имущества, используемого при производстве

сельскохозяйственной продукции).

При применении ЕСХН налогоплательщики уплачивают НДС.

В первый год применения ЕСХН освобождение от НДС можно получить независимо от

величины дохода.

Плательщики ЕСХН имеют право на освобождение от исполнения обязанностей

плательщика НДС в двух отдельных случаях (абз. 2 п. 1 ст. 145 НК РФ):

-

переход на ЕСХН и освобождение от НДС заявляются в одном и том же календарном

году;

-

сумма дохода от реализации товаров (работ, услуг) при осуществлении ЕСХНдеятельности (без учета НДС) за налоговый период не превысила в совокупности за

2023 г. и последующие годы - 60 млн. рублей.

Чтобы получить освобождение, налогоплательщику необходимо подать в инспекцию

письменное уведомление не позднее 20-го числа месяца, с которого планируется

применение освобождения (п. 3 ст. 145 НК РФ).

10

11.

Преимущества применения специального налогового режима в виде ЕСХННизкая налоговая ставка;

Доходы и расходы признаются кассовым методом;

Размер дохода не ограничен;

Возможность не уплачивать НДС при доходе до 60

млн. рублей;

Статус сельскохозяйственного товаропроизводителя

могут

получить

не

только

производители

сельхозпродукции, но и лица, оказывающие

сельхозтоваропроизводителям

вспомогательные

услуги в области растениеводства и животноводства.

11

Право

Право