Похожие презентации:

Краудинвестинг и краудлендинг

1.

Краудинвестингкраудлендинг

2.

• Краудинвестинг — это финансовыйинструмент, основанный на совместном

инвестировании.

3.

• Капитал привлекается в стартапы ималенькие компании от большого

количества микроинвесторов.

• Как в краудфандинге, участники

вкладывают деньги, но взамен получают не

продукт или скидку на него, а долю в

компании.

4.

• изначально идея заключалась в том, чтомалый бизнес в развитых странах является,

по сути, двигателем экономики, потому что

он создает всё больше рабочих мест и,

соответственно, дает возможность людям

заработать.

5.

Инвестиционные площадкиПлощадка представляет собой место сбора

инвесторов и заемщиков. Она занимается:

1. Поиском проектов.

2. Отбором компаний.

3. Анализом.

4. Заключением сделок.

6.

Плюсы и минусы краудинвестингаДля стартапов и предпринимателей

• Плюсы:

1. Нет зависимости от инвесторов.

2. Отсутствует вероятность потери бизнеса.

3. Формируется лояльная аудитория.

4. Просто привлечь капитал.

7.

• Минусы:1. Сложно заинтересовать большую

аудиторию.

2. Процесс сбора средств может растянуться

надолго

8.

Краудинвестинг отлично подходит дляначинающих

предпринимателей,

не

имеющих залога и собственных средств.

Профессионалам

этот

метод

финансирования

не

так

интересен,

поскольку они могут привлечь инвестиции

гораздо быстрее.

9.

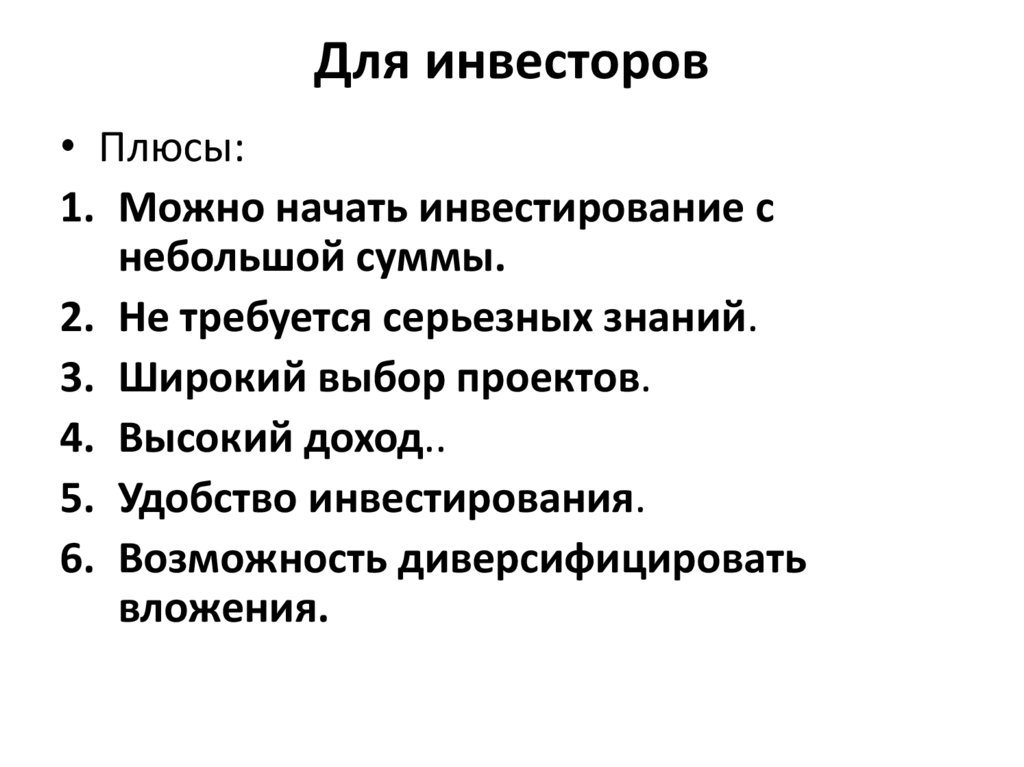

Для инвесторов• Плюсы:

1. Можно начать инвестирование с

небольшой суммы.

2. Не требуется серьезных знаний.

3. Широкий выбор проектов.

4. Высокий доход..

5. Удобство инвестирования.

6. Возможность диверсифицировать

вложения.

10.

• Минусы:1. Платформа может закрыться.

2. Высокие риски.

3. Шанс нарваться на аферистов.

4. Отсутствие законодательного

регулирования.

11.

Виды краудинвестинга12.

Вид 1. По типу участвующих лицP2P (peer to peer).

Вкладчик

и

заемщик

являются

физическими лицами. На сегодняшний

день такой вид инвестирования развит

довольно слабо. Связано это с очевидными

минусами:

1. отсутствие страхования вкладов.

2. сложность контроля и аудита.

3. очень высокий риск невозврата.

13.

• P2B (peer to business).Множество частных лиц инвестирует в

компанию или предпринимателя. Данный

вид получил гораздо большее

распространение как в России, так и в мире,

ввиду меньшего количества минусов.

14.

Вид 2. По способу распределениядохода

• Роялти. В этом случае инвестор получает

доход в виде процентов от будущей

прибыли предприятия.

15.

• Краудлендинг (народныйзаем). Стандартный вид краудинвестинга.

Физические лица занимают деньги другим

людям или компаниям, а те возвращают их

с процентами.

16.

• Акционерный краудфандинг. Инвесторполучает не деньги, а долю в компании,

которая выражена акциями. В результате он

становится полноценным совладельцем с

правом на участие в управлении и

дивиденды.

17.

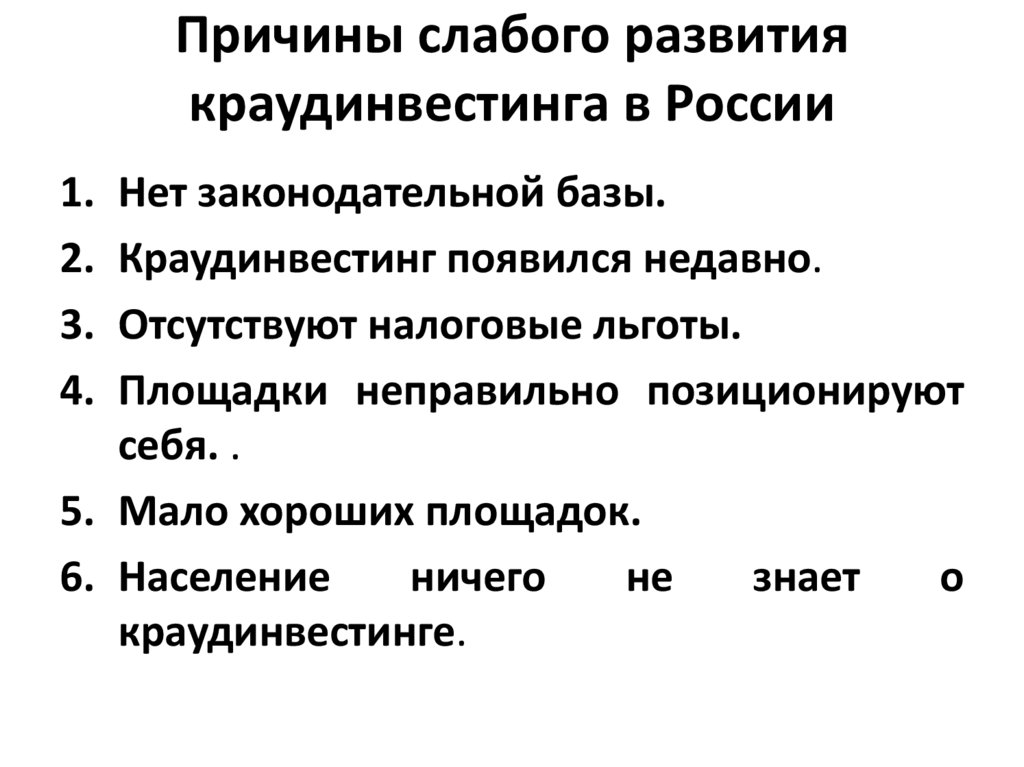

Причины слабого развитиякраудинвестинга в России

1.

2.

3.

4.

Нет законодательной базы.

Краудинвестинг появился недавно.

Отсутствуют налоговые льготы.

Площадки неправильно позиционируют

себя. .

5. Мало хороших площадок.

6. Население

ничего

не

знает

о

краудинвестинге.

18.

• Краудинвестинг несет в себе очень многоплюсов

для

вкладчика.

Чтобы

минимизировать

риски,

необходимо

тщательно выбирать платформу для

совершения сделок и проект для

инвестирования.

19.

20.

Краудлендинг

–

это

разновидность

краудинвестинга,

но

отличается от него меньшим порогом входа,

большей степенью риска и немного другой

схемой

получения

прибыли.

Если

в

краудинвестинге доход не предсказуем и

зависит от успехов финансируемого бизнеса, а

в краудфандинге вообще не подразумевается

денежного вознаграждения, то краудлендинг

больше

похож

на

классическое

кредитование с постепенным возвратом

тела кредита и выплатой процентов.

21.

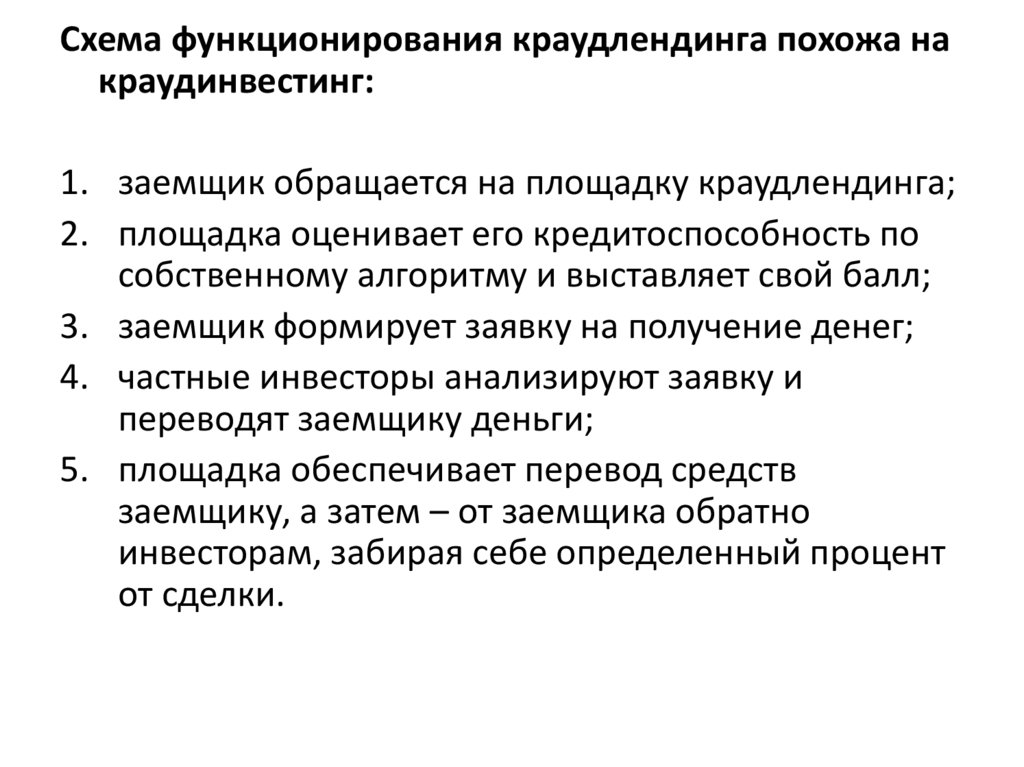

Схема функционирования краудлендинга похожа накраудинвестинг:

1. заемщик обращается на площадку краудлендинга;

2. площадка оценивает его кредитоспособность по

собственному алгоритму и выставляет свой балл;

3. заемщик формирует заявку на получение денег;

4. частные инвесторы анализируют заявку и

переводят заемщику деньги;

5. площадка обеспечивает перевод средств

заемщику, а затем – от заемщика обратно

инвесторам, забирая себе определенный процент

от сделки.

22.

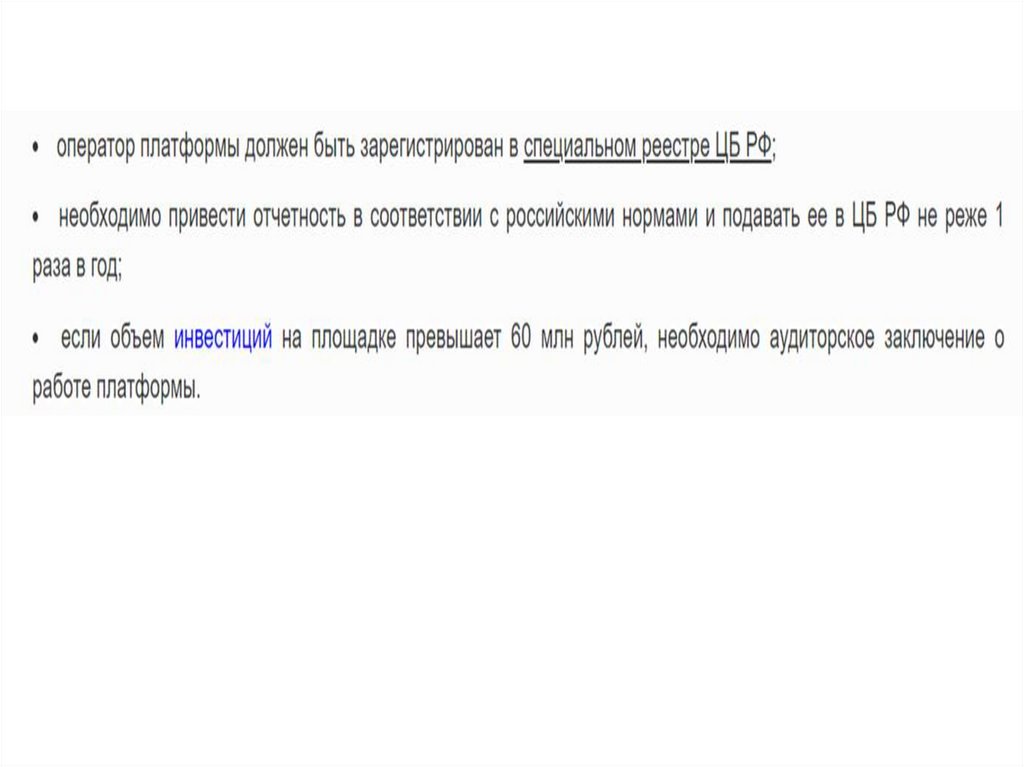

• При регистрации на краудлендинговойплощадке инвестора проверяют по базам

Росфинмониторинга, чтобы исключить тех,

кто имел проблемы с законом или

обанкротился. Также инвестор зачисляет

некоторую сумму со своего счета, чтобы

платформа удостоверилась в реальности

счета инвестора.

23.

• Заемщики, сейчас это в подавляющембольшинстве

юридические

лица,

проверяются по кредитной истории и по

ИНН

24.

• Им присваиваетсяориентируются

краудлендинговые

передают сведения

кредитных историй

рейтинг, на который

кредиторы.

Сами

платформы пока не

о заемщиках в Бюро

25.

Различают три наиболее популярные схемыкраудлендинга:

1. p2p-кредитование – когда частные лица

выдают займы друг другу;

2. b2b-кредитование – при этой схеме друг

друга кредитует бизнес;

3. p2b-кредитование – частные лица

кредитуют бизнес.

26.

• Максимальная сумма которую можетвложить неквалифицированный инвестор

за год – 600 тыс.руб.

27.

28.

29.

30.

31.

Главное правило — диверсифицируйтепортфель.

Не вкладывайте все сбережения в один

инструмент, будь то акции, валюта,

драгметаллы или, например, займы

бизнесу.

32.

• Оптимальным вариантом будет 10–30%сбережений на один вид инвестиций в

зависимости от ваших целей и стратегии.

33.

• Глобально существует три схемыинвестирования.

34.

ПерваяСамая простая — вы сами выбираете

проекты, в которые вкладывать деньги.

Оценить их можно, например, по рейтингу

надежности, который составляют эксперты

самой площадки.

35.

Вторая• платформа сама объединяет компании в пулы

по разным признакам: общая сфера

деятельности, уровень риска или финансовые

показатели и т.п. Инвестор может вложить

деньги только сразу в весь пул. С одной

стороны, это помогает распределять вложения

и защитить их на случай, если одна из

компаний не сможет вернуть заем. С другой, у

инвестора здесь гораздо меньше свободы

выбора.

36.

Третьяпризвана до минимума снизить риски

человеческого фактора — в этом случае

площадка почти полностью лишает

инвестора выбора и сама распределяет

деньги поровну между всеми заемщиками.

37.

• Краудлендинговые платформы привлекаютинвесторов высокими по сравнению с

банковскими депозитами ставками: 12–30%

годовых против 6–7%. Но в высокой

доходности кроется и главный минус

краудлендинга — повышенные риски.

38.

• Прямое кредитование, которым по сутиявляется краудлендинг, существует давно.

Однако за счет технологий стало

возможным серьезно масштабировать этот

инструмент — в финансировании одного

проекта

могут

легко

и

онлайн

поучаствовать сотни и даже тысячи

инвесторов.

39.

• В мире по разному регулируют краудлендинг.Например,

в

США

его

поначалу приравнивали к продаже ценных

бумаг. Площадке нужна была лицензия

брокера-дилера, а между кредитором и

заемщиком заключался инвестиционный

контракт. В 2012 году появился отдельный

закон, позволяющий компания привлекать

средства с помощью краудлендинга онлайн

при условии займов не более $1 млн от 2000

инвесторов. Похожая история произошла и в

Канаде.

40.

• Краудлендинг движется к тому, чтобы статьпривычным способом привлечения денег

для бизнеса наряду с банковскими

кредитами

и

обращениями

к

инвестиционным фондам и бизнесангелам. К 2025 году мировой рынок

краудфандинга, большую часть которого

составляет

краудлендинг,

должен увеличиться до $28,8 млрд (с

темпом роста 16%).

Финансы

Финансы