Похожие презентации:

Тема 5. Страхование

1.

Тема 5. Страхование2.

Страховой портфельСтраховой портфель — это общее количество заключённых

компанией договоров страхования в течение определённого

времени.

Чем больше страховой портфель, тем выше у страховой компании сумма обязательств

перед страхователями

3.

Страховой полисСтраховой договор — это соглашение между страхователем и страховщиком о том, что

при наступлении страхового случая страхователю (или лицу, в пользу которого заключён

договор) будет произведена страховая выплата в установленные сроки.

При подписании договора страхования страховщик выдаёт страхователю полис.

Страховой полис («страховое свидетельство» или «страховой сертификат») — документ

установленного образца, подтверждающий факт заключения страхового договора

и выдаваемый страховщиком страхователю.

4.

Страховая стоимостьСтраховая стоимость — это объективная стоимость страхуемого имущества в месте его

нахождения на день заключения договора страхования.

На величину страховой стоимости влияет:

1.

реальная стоимость имущества (как правило, рыночная);

2.

тип объекта страхования (имущество, транспортное средство, гражданская

ответственность, предпринимательский риск и т. п.);

3.

период, на который осуществляется страхование.

5.

Страховая суммаПосле определения страховой стоимости имущества определяется страховая сумма.

Страховая сумма — это максимальные денежные средства, которые при наступлении

страхового риска компания выплатит страховщику.

Исходя из величины страховой суммы и происходит расчёт величины страхового взноса

(или премии) и выплаты.

6.

ФраншизаСтраховые компании допускают способ ограничения размера страховой суммы,

устанавливая франшизу (от фр. franchise — льгота, привилегия).

Франшиза (собственный риск) — определённая часть имущественных потерь (убытков)

страхователя (выгодоприобретателя), не подлежащая возмещению страховщиком.

7.

Страховая премияСтраховая премия — денежная сумма, которую страхователь обязан выплатить

страховщику в установленные сроки за осуществление страхования.

Чем выше страховая сумма, тем выше будет и премия. Выплачиваться она может как

единовременно, так и частями.

8.

Страховая выплата (возмещение)Страховая выплата происходит в результате наступления страхового случая, если договор

страхования вступил в силу.

Страховая выплата (возмещение) — это фактическая денежная сумма, которую

страхователь получает при наступлении страхового случая в период действия договора

страхования.

Необходимо официальное документальное подтверждение случившейся неприятности и

причинённого из-за этого ущерба.

Также страхователь обязан в установленный договором срок известить страховщика о

наступлении у него страхового случая.

9.

Формы страхованияТрадиционно различают две формы страхования:

1) обязательное

2) добровольное.

Обязательное страхование — это страхование, осуществляемое по инициативе

государства, в силу закона и на благо всего общества.

Добровольное страхование — это срочное страхование, осуществляемое страхователем

по собственной инициативе и в выбранной им компании путём заключения договора в

письменной форме.

10.

Виды обязательного страхования вРоссийской Федерации

Обязательное медицинское страхование граждан России и иностранных граждан,

длительно работающих на территории Российской Федерации.

Обязательное личное страхование пассажиров от несчастных случаев на воздушном,

железнодорожном, морском, водном и автомобильном транспорте.

Обязательное государственное личное страхование сотрудников милиции и пожарной

службы.

Обязательное страхование гражданской ответственности владельцев автотранспортных

средств.

11.

Обязательное страхованиеОбязательное страхование имеет следующие особенности:

инициатором выступает государство, принимающее соответствующий закон;

страховая сумма устанавливается государством;

страховые риски также определяются государством;

государство в определённых случаях выступает в роли страхователя и уплачивает за

человека страховую премию.

12.

Добровольное страхованиеДобровольное страхование имеет ряд существенных отличий:

инициатором страхования выступает конкретное физическое или юридическое лицо на

основании своего желания;

спектр рисков, предусматриваемых договором страхования, определяется желанием

страхователя и будет значительно шире, чем при обязательном страховании;

страховая сумма будет определяться соглашением страховщика и страхователя;

страховой договор всегда будет срочным, то есть действующим в определённый

(указанный в договоре) период.

13.

Виды страхования1.

2.

3.

4.

Личное страхование.

Имущественное страхование.

Страхование гражданской ответственности.

Перестрахование

14.

Личное страхованиеК личному страхованию относятся имущественные интересы, связанные:

1. со страхованием жизни, включающим следующие виды страхования:

• дожитие до определённого возраста или срока;

• смерть;

• страхование пенсий.

2. Со страхованием от несчастных случаев, тяжёлой или неизлечимой болезни,

существенного вреда для здоровья.

3. С добровольным медицинским страхованием (оплата дорогостоящих операций или

лекарств, необходимого ухода в период болезни или после неё, а также при выезде за

рубеж).

15.

Имущественное страхованиеК имущественному страхованию относят:

1. страхование имущества:

зданий и сооружений;

наземного, водного и воздушного транспорта;

грузов (например, при перевозке в другой регион);

материальных ценностей (картин, драгоценностей и т. п.).

2. Страхование предпринимательских и финансовых рисков.

16.

Страхование гражданскойответственности

К страхованию гражданской ответственности относятся:

Страхование гражданской ответственности автовладельцев.

Страхование гражданской ответственности перевозчиков (например, авиакомпаний).

Страхование профессиональной ответственности (например, ответственность за вред,

причинённый какому-то человеку в результате ошибки врача).

Страхование от невыполнения взятых на себя обязательств по договору (например,

невыполнение в установленный срок определённой договором работы).

Страхование заёмщиков, взявших кредит в банке.

17.

ПерестрахованиеПерестрахование — это система экономических отношений между

страховыми компаниями, то есть юридическими лицами, поэтому интереса

в нашем курсе перестрахование не представляет.

18.

ПрактикаЗадача 1.

Заключен договор страхования автомобиля на случай аварии на сумму 80

тыс. руб. и на случай угона на сумму 60 тыс. руб.

Стоимость автомобиля в новом состоянии – 160 тыс. руб. Автомобиль

выпущен 8 лет назад.

Норма амортизационных отчислений составляет 5% в год.

В период действия договора автомобиль был поврежден в результате

аварии и ему нанесен ущерб в сумме 20 тыс. руб.

Определите сумму страхового возмещения.

19.

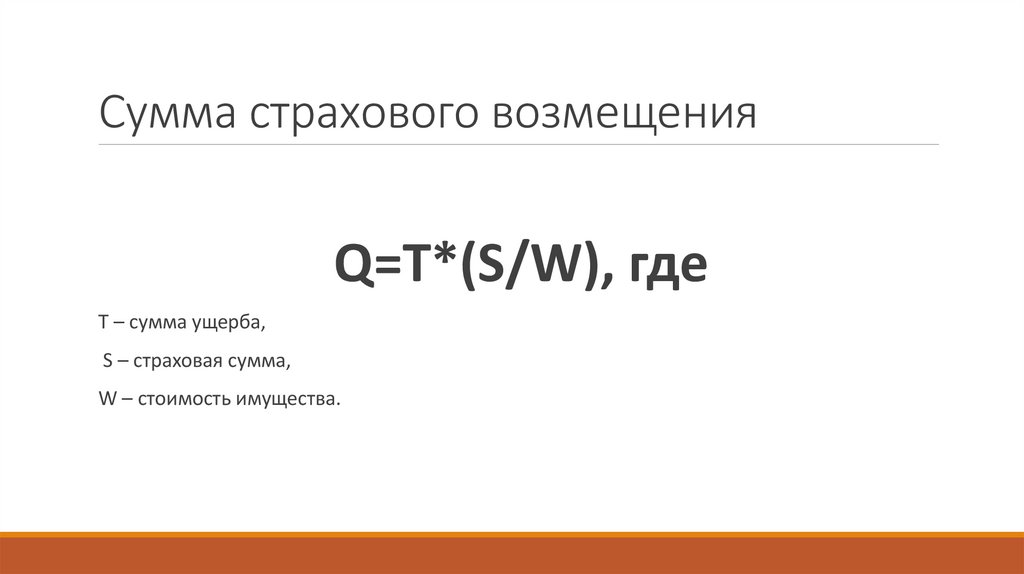

Сумма страхового возмещенияQ=T*(S/W), где

T – сумма ущерба,

S – страховая сумма,

W – стоимость имущества.

Право

Право