Похожие презентации:

Организация деятельности коммерческого банка

1. Организация деятельности коммерческого банка

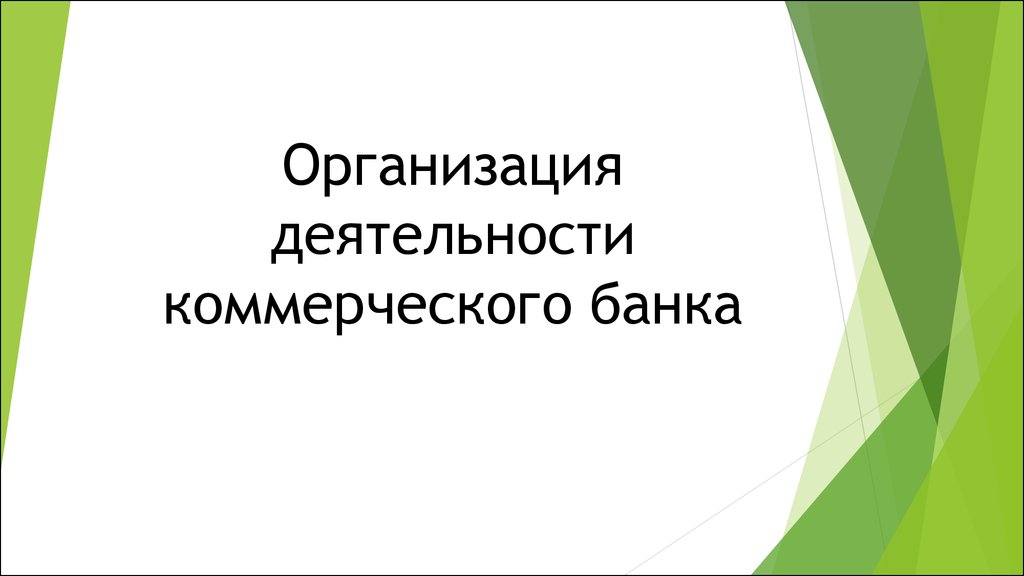

2. 1.Законодательная основа, структура и организационные принципы банковской системы Российской Федерации

Законодательную основу банковской системы России в настоящее время формируютследующие законы:

› Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской

деятельности» (далее – Закон о банках);

› Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке

Российской Федерации (Банке России)» (далее – Закон о Банке России);

› Федеральный закон от 25 февраля 1995 г. № 40-ФЗ «О несостоятельности

(банкротстве) кредитных организаций» (далее – Закон о банкротстве кредитных

организаций);

› Федеральный закон от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов

физических лиц в банках Российской Федерации» (далее – Закон о страховании

вкладов физических лиц).

3.

В действующем законодательстве закрепленыосновные принципы организации банковской

системы России, к числу которых относятся:

›

двухуровневая структура;

›

универсальность деловых банков;

›

коммерческая направленность деятельности

банков.

4.

Кредитная организация – это юридическое лицо, котороедля извлечения прибыли как основной цели своей

деятельности на основании специального разрешения

(лицензии) Банка России имеет право осуществлять

банковские операции, предусмотренные законодательством.

Все кредитные организации, имеющие лицензию Банка

России, включаются в состав банковской системы.

Согласно Закону о банках в Российской Федерации

возможно создание кредитных организаций двух видов: банки

и небанковские кредитные организации.

5.

Банк согласно российскому законодательству – этокредитная организация, которая имеет исключительное

право осуществлять в совокупности следующие банковские

операции:

› привлекать во вклады денежные средства физических и

юридических лиц;

› размещать эти средства от своего имени и за свой счет

на условиях возвратности, платности и срочности;

› открывать и вести банковские счета физических и

юридических лиц.

6. Классификация банков:

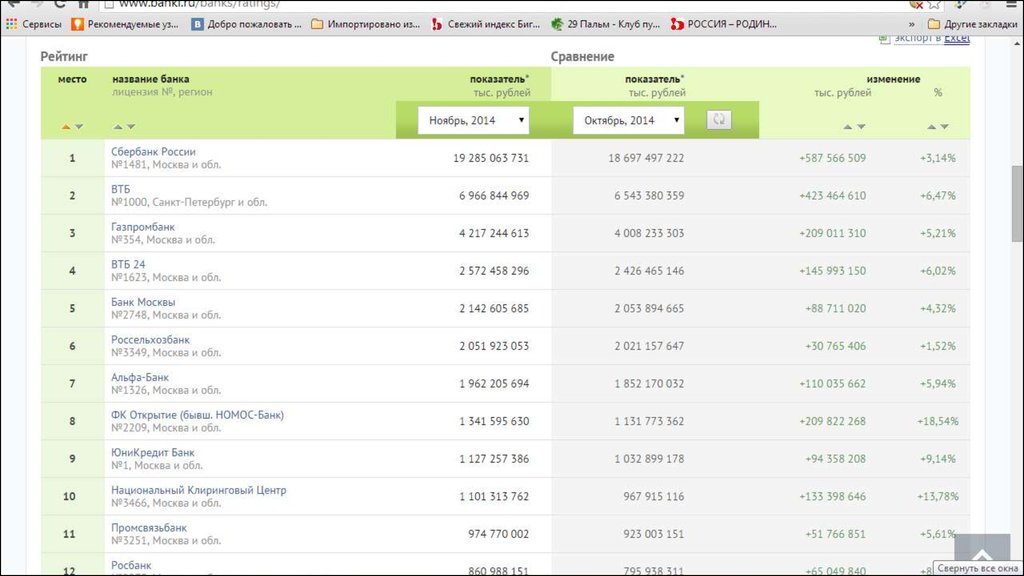

По типу собственности банки делятся на государственные ичастные.

Чисто

государственные

–

это

Банк

России,

Внешэкономбанк. К частным относятся все остальные кредитные

организации. Кроме того, в России существуют акционерные банки с

государственным участием в капитале. По сложившейся практике

это такие крупнейшие банки, как Сбербанк, ВТБ и др.

По правовой форме организации банки можно разделить на:

1.

2.

общества открытого типа (ОАО);

общество закрытого типа ограниченной ответственности

(ООО,ЗАО).

7.

По функциональному назначению банки можно подразделить на:1.

эмиссионные-являются все центральные банки, их классической

операцией выступает выпуск наличных денег в обращение. Они не

заняты обслуживанием индивидуальных клиентов.;

2.

депозитные - специализируются на аккумуляции сбережений

населения. Депозитная операция (прием вкладов) служит для данных

банков основной операцией.;

3.

коммерческие- являются универсальными кредитными

учреждениями, концентрирующую значительную часть финансовых

ресурсов, осуществляющими широкий круг банковских операций и

услуг.

8.

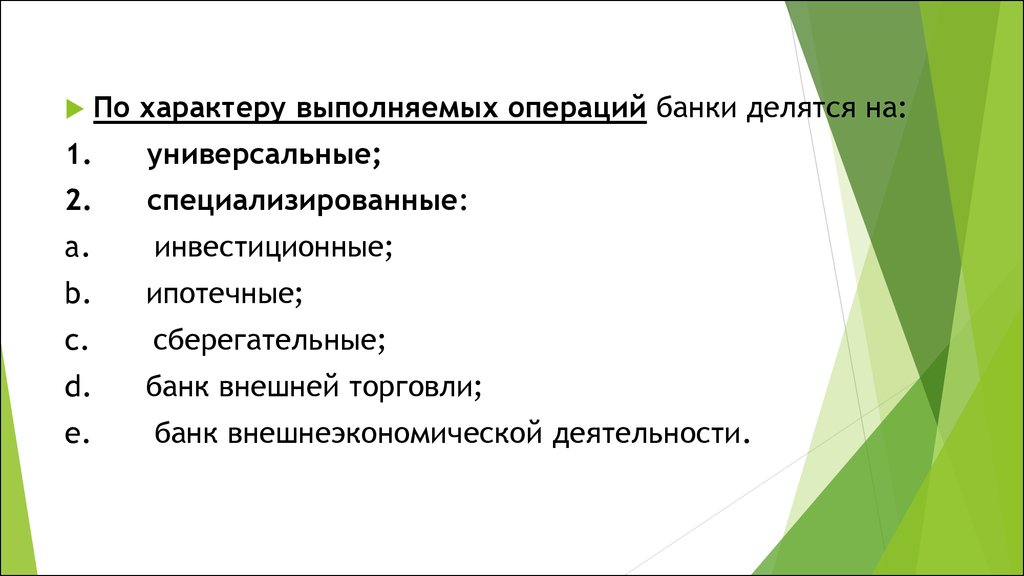

По характеру выполняемых операций банки делятся на:1.

универсальные;

2.

специализированные:

a.

инвестиционные;

b.

ипотечные;

c.

сберегательные;

d.

банк внешней торговли;

e.

банк внешнеэкономической деятельности.

9.

по сфере обслуживания —региональные,

межрегиональные,

национальные,

международные;

к региональным относятся и муниципальные банки,

10.

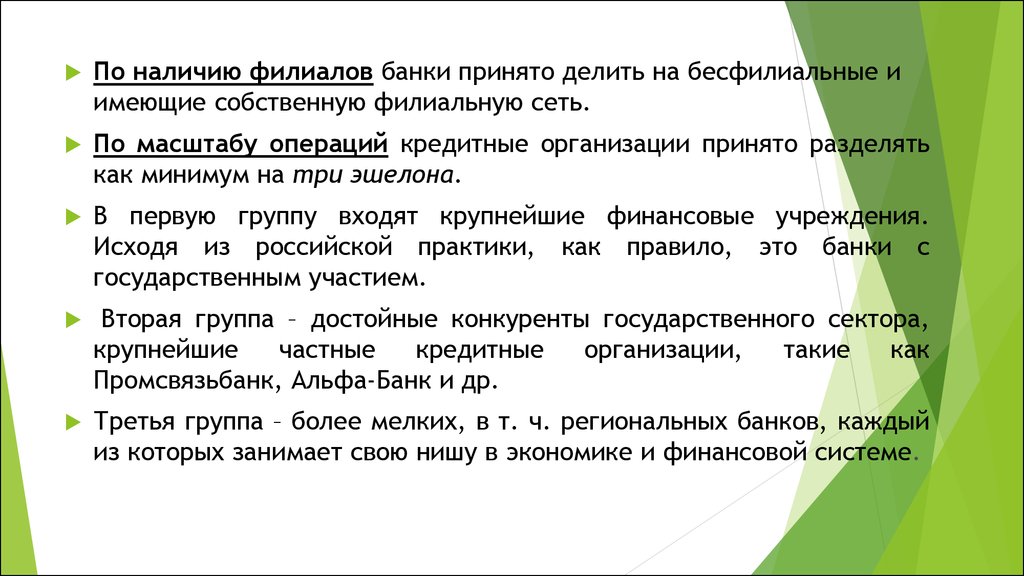

По наличию филиалов банки принято делить на бесфилиальные иимеющие собственную филиальную сеть.

По масштабу операций кредитные организации принято разделять

как минимум на три эшелона.

В первую группу входят крупнейшие финансовые учреждения.

Исходя из российской практики, как правило, это банки с

государственным участием.

Вторая группа – достойные конкуренты государственного сектора,

крупнейшие

частные

кредитные

организации,

такие

как

Промсвязьбанк, Альфа-Банк и др.

Третья группа – более мелких, в т. ч. региональных банков, каждый

из которых занимает свою нишу в экономике и финансовой системе.

11.

12.

13. 2. Функции и принципы деятельности коммерческого банка

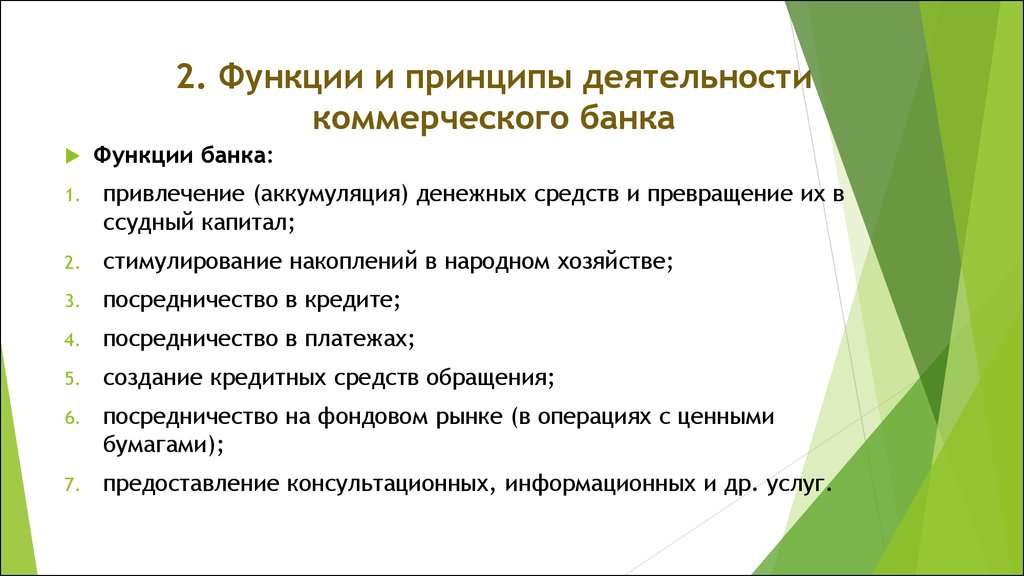

Функции банка:1.

привлечение (аккумуляция) денежных средств и превращение их в

ссудный капитал;

2.

стимулирование накоплений в народном хозяйстве;

3.

посредничество в кредите;

4.

посредничество в платежах;

5.

создание кредитных средств обращения;

6.

посредничество на фондовом рынке (в операциях с ценными

бумагами);

7.

предоставление консультационных, информационных и др. услуг.

14. Принципы деятельности КБ

Основополагающимпринципом

деятельности

коммерческого банка является работа в пределах

реально имеющихся ресурсов. Коммерческий банк

может осуществлять безналичные платежи в пользу

других банков, предоставлять им кредиты и получать

деньги наличными в пределах остатка средств на своих

корреспондентских счетах.

15.

полнаяэкономическая

самостоятельность,

подразумевающая безраздельную экономическую ответственность

банка за результаты своей деятельности.

Экономическая самостоятельность предполагает, свободу

распоряжения собственными средствами банка и привлеченными

ресурсами, собственный выбор клиентов и вкладчиков,

распоряжение доходами, остающимися после уплаты налогов.

Экономическая

ответственность

коммерческого

банка

обеспечивается текущими доходами и всем принадлежащими банку

средствами и имуществом, на которые в соответствии с

действующим законодательством может быть наложено взыскание.

16.

коммерческий банк выстраивает отношения сосвоими клиентами на рыночных условиях.

Предоставляя ссуды, он исходит прежде всего из

рыночных

критериев

прибыльности,

риска

и

ликвидности.

регулирование

деятельности

банка

может

осуществляться

только

косвенными

экономическими

(а

не

административными)

методами.

17. 3. Организационно‑правовые формы банков, порядок их открытия и государственной регистрации и ликвидации

. 3. Организационно-правовые формы банков, порядоких открытия и государственной регистрации и

ликвидации

В Российской Федерации банк может быть образован на основе

любой формы собственности как хозяйственное общество. По

организационно-правовым формам различают банки, созданные

как общества с ограниченной ответственностью и акционерные

банки.

Банк в форме общества с ограниченной ответственностью

(ООО) –это банк, учрежденный одним или несколькими лицами,

уставный капитал которого разделен на доли определенных

учредительными документами размеров. Доля ООО 36 %

18.

Акционерный банк –это банк, уставный капиталкоторого разделен на определенное число акций,

удостоверяющих

обязательственные

права

его

участников (акционеров) по отношению к этому банку.

Акционерный банк может быть открытым или

закрытым акционерным обществом, что отражается в его

уставе и фирменном наименовании.

Акционерные банки составляют примерно 64 % общего

их числа, в том числе в форме ЗАО – 26 %, в форме ОАО –

38 %.

19.

Все создаваемые в Российской Федерации кредитныеорганизации

как

юридические

лица

подлежат

обязательной государственной регистрации.

Государственная регистрация банков осуществляется в

таком же порядке, как и всех прочих юридических лиц,

органами Федеральной налоговой службы (ФНС России).

Для того чтобы иметь право заниматься банковской

деятельностью, банк должен получить лицензию на

осуществление банковских операций.

20.

Цель лицензирования – не допустить на рынокфинансово неустойчивые, подверженные высоким рискам

организации с сомнительной репутацией учредителей. В

ходе регистрации и лицензирования подтверждается:

– во-первых, правомочность учредителей банка на его

создание (правомочность «выхода на рынок»);

– во-вторых, наличие у учредителей достаточных

капиталов для обеспечения устойчивой работы банка;

– в-третьих, квалификация

руководителей будущего банка.

и

деловая

репутация

21.

Кредитная организация имеет учредительные документы, предусмотренныефедеральными законами для юридического лица соответствующей организационноправовой формы.

Устав кредитной организации должен содержать:

1) фирменное наименование;

2) указание на организационно-правовую форму;

3) сведения об адресе (месте нахождения) органов управления и обособленных

подразделений;

4) перечень осуществляемых банковских операций и сделок;

5) сведения о размере уставного капитала;

6) сведения о системе органов управления, в том числе исполнительных органов, и

органов внутреннего контроля, о порядке их образования и об их полномочиях;

7) иные сведения, предусмотренные федеральными законами для уставов

юридических лиц указанной организационно-правовой формы.

22.

Уставныйкапитал

кредитной

организации

составляется из величины вкладов ее участников и

определяет

минимальный

размер

имущества,

гарантирующего интересы ее кредиторов.

Минимальный размер уставного капитала вновь

регистрируемого банка на день подачи ходатайства о

государственной регистрации и выдаче лицензии на

осуществление банковских операций устанавливается в

сумме 300 миллионов рублей.

23.

Для государственной регистрации кредитной организации иполучения лицензии на осуществление банковских операций в Банк

России в установленном им порядке представляются следующие

документы:

1) заявление с ходатайством о государственной регистрации

кредитной организации и выдаче лицензии на осуществление

банковских операций; в заявлении также указываются сведения об

адресе (месте нахождения) постоянно действующего исполнительного

органа кредитной организации, по которому осуществляется связь с

кредитной организацией;

2)

учредительный

договор

удостоверенная копия), если

федеральным законом;

(подлинник

или

нотариально

его подписание предусмотрено

24.

3)устав (подлинник или нотариально удостоверенная копия);

4)

бизнес-план,

утвержденный

собранием

учредителей

(участников)

кредитной

организации,

протокол

собрания

учредителей (участников), содержащий решения об утверждении

устава кредитной организации, а также кандидатур для назначения

на должности руководителя кредитной организации и главного

бухгалтера кредитной организации. Порядок составления бизнесплана

кредитной

организации

и

критерии

его

оценки

устанавливаются нормативными актами Банка России;

5) документы об уплате государственной пошлины за

государственную регистрацию кредитной организации и за

предоставление лицензии на осуществление банковских операций

при создании кредитной организации;

6) аудиторские заключения о бухгалтерской (финансовой)

отчетности учредителей - юридических лиц;

25.

7) документы (согласно перечню, установленному нормативнымиактами

Банка

России),

подтверждающие

источники

происхождения средств, вносимых учредителями - физическими

лицами в уставный капитал кредитной организации;

8) анкеты кандидатов на должности руководителя кредитной

организации,

главного

бухгалтера,

заместителей

главного

бухгалтера кредитной организации, руководителя, главного

бухгалтера филиала кредитной организации. Указанные анкеты

заполняются этими кандидатами собственноручно и должны

содержать сведения, установленные нормативными актами Банка

России, а также сведения:

26.

о наличии у этих лиц высшего юридического илиэкономического образования (с представлением копии

документа об образовании и о квалификации) и опыта

руководства отделом или иным подразделением кредитной

организации, связанным с осуществлением банковских операций,

не менее одного года, а при отсутствии специального

образования - опыта руководства таким подразделением не

менее двух лет;

о наличии (об отсутствии) судимости (с представлением

оригинала справки о наличии (об отсутствии) судимости,

выданной

Министерством

внутренних

дел

Российской

Федерации);

27.

9)документы

(согласно

перечню,

установленному

нормативными актами Банка России), необходимые для оценки

деловой репутации учредителей (участников) кредитных

организаций,

кандидатов

в

члены

совета

директоров

(наблюдательного

совета)

кредитной

организации,

лица,

осуществляющего функции единоличного исполнительного органа

юридического

лица

- учредителя

(участника)

кредитной

организации, приобретающего более 10 процентов акций (долей)

кредитной организации

28.

Центральныйбанк

Российской

Федерации

самостоятельно запрашивает в федеральном органе

исполнительной власти, в налоговом органе запрашивает

сведения о выполнении учредителями - юридическими

лицами обязательств перед федеральным бюджетом,

бюджетами субъектов Российской Федерации и местными

бюджетами за последние три года. Кредитная организация

вправе представить документы, содержащие указанные

сведения, по собственной инициативе

29.

Отказ в государственной регистрации кредитной организации и выдаче ей лицензиина осуществление банковских операций допускается только по следующим основаниям:

1) несоответствие кандидата, предлагаемого на должность руководителя кредитной

организации, главного бухгалтера кредитной организации или его заместителя (далее

также - кандидат) квалификационным требованиям и требованиям к деловой репутации.

2) неудовлетворительное финансовое положение учредителей кредитной

организации или неисполнение ими своих обязательств перед федеральным бюджетом,

бюджетами субъектов Российской Федерации и местными бюджетами за последние три

года;

3) несоответствие документов, поданных в Банк России для государственной

регистрации кредитной организации

4) несоответствие кандидата на должность члена совета директоров

(наблюдательного совета) кредитной организации требованиям к деловой репутации

5) неудовлетворительная деловая репутация учредителя (участника) кредитной

организации, приобретающего более 10 процентов акций (долей) кредитной организации

30.

Лицензияявляется

основанием

для

проведения

кредитной

организацией, зарегистрированной в качестве юридического лица,

банковской деятельности.

Лицензия на осуществление банковских операций выдается без

ограничения сроков ее действия.

В настоящее время в Российской Федерации вновь созданному банку

могут быть выданы три вида лицензий:

– на осуществление банковских операций со средствами в рублях (без

права привлечения во вклады денежных средств физических лиц);

– осуществление банковских операций со средствами в рублях и

иностранной валюте (без права привлечения во вклады денежных средств

физических лиц). При наличии данной лицензии банк вправе

устанавливать

корреспондентские

отношения

с

неограниченным

количеством иностранных банков;

– привлечение во вклады и размещение драгоценных металлов. Данная

лицензия может быть выдана банку одновременно с лицензией второго

вида.

31.

Действующему банку для расширения деятельности могутбыть выданы следующие виды лицензий:

– на осуществление банковских операций со средствами в

рублях и иностранной валюте (без права привлечения во вклады

денежных средств физических лиц);

– привлечение во вклады и размещение драгоценных металлов.

Эта лицензия может быть выдана банку при наличии или

одновременно с лицензией на осуществление банковских операций

со средствами в рублях и иностранной валюте;

– привлечение во вклады денежных средств физических лиц в

рублях;

32.

– привлечение во вклады денежных средств физических лиц врублях и иностранной валюте. Эта лицензия может быть выдана

банку при наличии лицензии на осуществление банковских

операций со средствами в рублях и иностранной валюте или

одновременно с ней;

– генеральная лицензия, которая может быть выдана банку,

имеющему лицензии на осуществление всех банковских операций

со средствами в рублях и иностранной валюте. Наличие лицензии

на выполнение банковских операций с драгоценными металлами не

является обязательным условием для получения генеральной

лицензии.

33.

Банк, имеющий генеральную лицензию, обладает правом вустановленном порядке создавать филиалы за границей Российской

Федерации и/или приобретать доли (акции) в уставном капитале

кредитных организаций – нерезидентов.

Банка России. Генеральная лицензия и лицензии на привлечение

во вклады денежных средств физических лиц могут быть выданы

банку, с даты государственной регистрации которого прошло не

менее двух лет. При этом выдаче лицензии на право привлечения

во вклады денежных средств физических лиц предшествует

принятие банка в систему страхования вкладов физических лиц в

соответствии с условиями, предусмотренными Законом о

страховании вкладов физических лиц.

34.

35.

36.

Реорганизация кредитной организации может быть осуществлена вформе

слияния,

присоединения,

разделения,

выделения

и

преобразования.

Отзыв лицензии на осуществление банковских операций в

соответствии с Законом о банках происходит в следующих случаях:

1) установления недостоверности сведений, на основании которых

выдана лицензия;

2) задержки начала осуществления банковских операций,

предусмотренных лицензией, более чем на год со дня ее выдачи;

3) установления фактов недостоверности отчетных данных;

4) задержки более чем на 15 дней представления ежемесячной

отчетности;

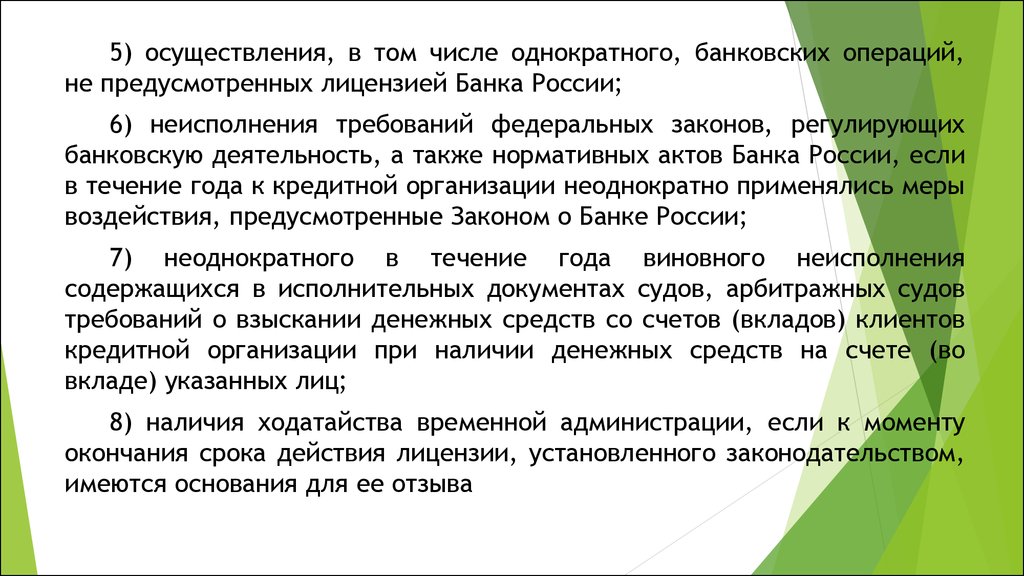

37.

5) осуществления, в том числе однократного, банковских операций,не предусмотренных лицензией Банка России;

6) неисполнения требований федеральных законов, регулирующих

банковскую деятельность, а также нормативных актов Банка России, если

в течение года к кредитной организации неоднократно применялись меры

воздействия, предусмотренные Законом о Банке России;

7) неоднократного в течение года виновного неисполнения

содержащихся в исполнительных документах судов, арбитражных судов

требований о взыскании денежных средств со счетов (вкладов) клиентов

кредитной организации при наличии денежных средств на счете (во

вкладе) указанных лиц;

8) наличия ходатайства временной администрации, если к моменту

окончания срока действия лицензии, установленного законодательством,

имеются основания для ее отзыва

38.

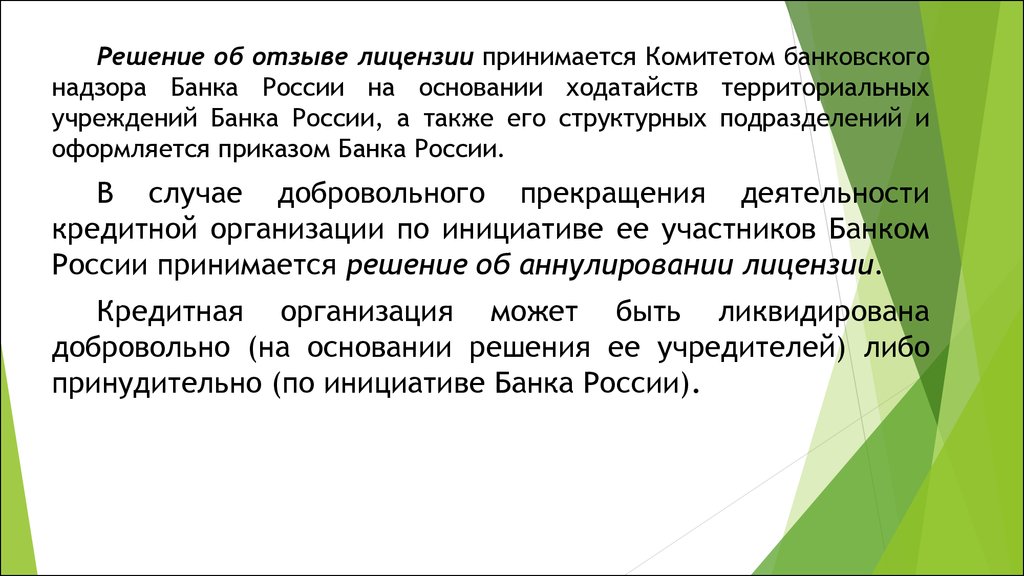

Решение об отзыве лицензии принимается Комитетом банковскогонадзора Банка России на основании ходатайств территориальных

учреждений Банка России, а также его структурных подразделений и

оформляется приказом Банка России.

В случае добровольного прекращения деятельности

кредитной организации по инициативе ее участников Банком

России принимается решение об аннулировании лицензии.

Кредитная организация может быть ликвидирована

добровольно (на основании решения ее учредителей) либо

принудительно (по инициативе Банка России).

39.

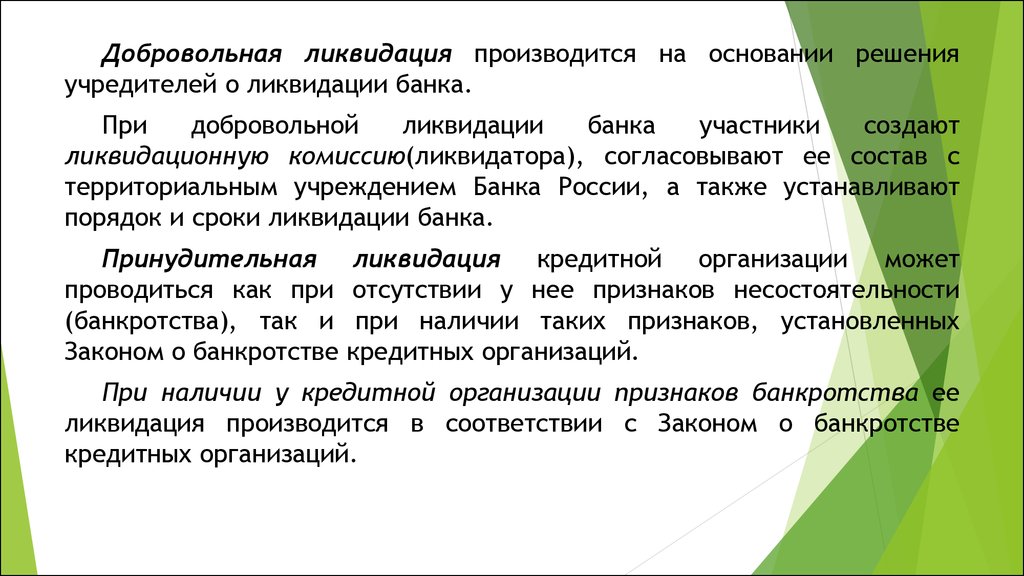

Добровольная ликвидация производится на основании решенияучредителей о ликвидации банка.

При

добровольной

ликвидации

банка

участники

создают

ликвидационную комиссию(ликвидатора), согласовывают ее состав с

территориальным учреждением Банка России, а также устанавливают

порядок и сроки ликвидации банка.

Принудительная

проводиться как при

(банкротства), так и

Законом о банкротстве

ликвидация кредитной организации может

отсутствии у нее признаков несостоятельности

при наличии таких признаков, установленных

кредитных организаций.

При наличии у кредитной организации признаков банкротства ее

ликвидация производится в соответствии с Законом о банкротстве

кредитных организаций.

40. 4.Органы управления банком

Высшим органом управления банком, созданным в любой формехозяйственного общества, является общее собрание акционеров или

участников.

Совет директоров (наблюдательный совет)должен создаваться

только в акционерном банке. Однако уставом ООО также может быть

предусмотрено его создание. В совет директоров банка, как правило,

входят его учредители. Совет директоров осуществляет общее руководство

деятельностью банка (определяет приоритетные направления работы,

утверждает повестку дня общего собрания, годовой отчет банка, дает

рекомендации по размеру дивиденда, использованию резервного фонда,

принимает решения по созданию филиалов и представительств,

заключению крупных сделок, выдаче крупных кредитов и др.). Возглавляет

совет директоров председатель совета, который организует его работу

41.

Руководство текущей деятельностью банка осуществляется либоединоличным(директором,

генеральным

директором),

либо

коллегиальным исполнительным органом(правлением, дирекцией),

при этом директор осуществляет также функции председателя

правления банка.

42.

43.

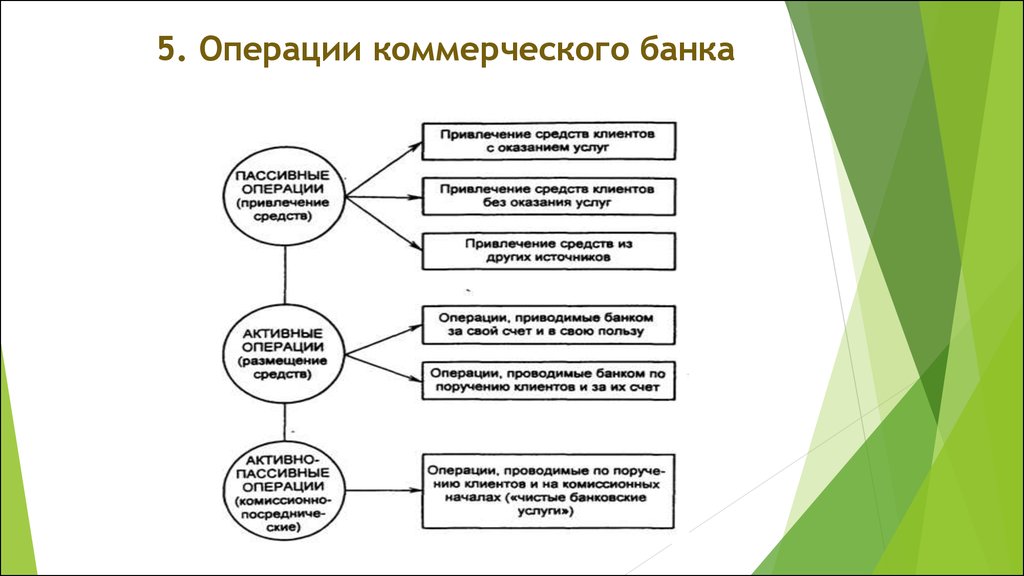

44. 5. Операции коммерческого банка

5. Операции коммерческого банка45.

Пассивы банка, формы привлечения ресурсовПассивы банка отражают источники средств, которые банк

использует в своих операциях

Существуют два основных источника ресурсов банка: владельцы

банка (акционеры); вкладчики и другие кредиторы. Средства,

принадлежащие акционерам банка, называются собственными

средствами (собственным капиталом) банка, а вкладчиков и других

кредиторов – привлеченными, или заемными, средствами.

К

собственным

средствам

(собственному

капиталу)

коммерческого банка относятся его уставный и добавочный капитал, а

также резервный фонд и нераспределенная прибыль.

46.

47.

Структура и классификация активов банкаСтруктура и качество активов банка определяют его

ликвидность, доходность, а следовательно, финансовую

надежность и устойчивость.

По экономическому содержанию все активы коммерческого

банка можно разделить на четыре крупные категории.

1. Кассовая наличность и приравненные к ней средства

(свободные резервы) –это наличные деньги в кассе банка,

остатки на корреспондентском счете в РКЦ Банка России, на

корреспондентских счетах в других кредитных организациях.

Свободные резервы представляют самый ликвидный вид

активов банка. Однако, как правило, они или не приносят

дохода, или дают минимальный доход.

48.

2. Предоставленные кредиты и средства, размещенные в видедепозитов в других кредитных организациях, в том числе в Банке

России. При размещении ресурсов в кредиты и депозиты у банка

возникают фиксированные по суммам требования к заемщикам. Доход

банка по кредитным операциям устанавливается при заключении сделки и

выплачивается в виде процента.

3. Инвестиции –это вложения ресурсов банка в ценные бумаги и

другие финансовые активы (иностранную валюту драгоценные металлы), а

также долевое участие в совместной хозяйственной деятельности.

4. Материальные и нематериальные активы самого банка

(внутренние инвестиции).К этой группе относятся вложения в

банковские здания, оборудование и другое имущество, необходимое для

работы банка. Данный вид активов связан для банка с постоянными

расходами по их обслуживанию и характеризуется низкой степенью

ликвидности

49.

По уровню доходности активы банка делятся на две группы:› активы, приносящие доход (кредиты и инвестиции);

› активы, не приносящие дохода (свободные резервы и материальные

активы банка).

В зависимости от степени риска вложений все активы в

соответствии с международными стандартами и нормативными актами

Банка России подразделяются на пять групп :

1) безрисковые –0;

2) низкорисковые –10 %;

3) средней степени риска –20 %;

4) с повышенным риском –50 %;

5) высокорисковые –100 %.

50.

С точки зрения ликвидности, т. е. быстроты превращения в наличныесредства, в банковской практике различают:

› высоколиквидные активы, т. е. активы, находящиеся непосредственно

в денежной форме (резервы первой очереди) либо легко обращаемые в

денежную форму (резервы второй очереди). К резервам первой очереди

относятся кассовая наличность, остатки средств банков на

корреспондентских счетах, а второй – легкореализуемые государственные

ценные бумаги (при наличии в стране ликвидного вторичного рынка);

› краткосрочные ликвидные активы –краткосрочные ссуды и

корпоративные ценные бумаги, имеющие вторичный рынок;

› труднореализуемые активы –долгосрочные ссуды, ценные бумаги, не

имеющие развитого вторичного рынка, доли участия в совместной

деятельности;

› низколиквидные активы –вложения средств в основные фонды банка.

51.

52.

Комиссионные операции банков – это операции по оказанию разногорода посреднических и доверительных услуг, за оказание которых банк

взимает комиссионные вознаграждения.

К таким операциям относятся расчетно-кассовое обслуживание,

гарантии, торговые сделки, операции с валютой, инкассирование

векселей и чеков, прием на хранение ценных бумаг, консультационные и

информационные услуги.

Банки совершают доверительные операции для частных лиц,

предприятий и фирм, благотворительных компаний (фондов) и прочих

учреждений. Доверительные операции (трастовые) можно разделить на

3 вида: управление наследством; выполнение операций по доверенности

и в связи с опекой; агентские услуги.

Финансы

Финансы Право

Право