Похожие презентации:

Классификация методов оценки эффективности инвестиций

1.

Классификация методов оценкиэффективности инвестиций

Бзенко В.Ю.

2.

Методы оценки инвестиционных проектовСтатические

Динамические

Чистая

современная

стоимость

Срок

окупаемости

Индекс

рентабельности

Учетная норма

прибыли

Внутренняя

норма

доходности

(ВНД)

Модифицированная

внутренняя норма

прибыли

Дисконтированный срок

окупаемости

3.

Инвестиции признаются эффективными, если этот поток достаточен для:возврата исходной суммы капитальных вложений;

обеспечения требуемой отдачи на вложенный капитал.

Наиболее распространены следующие показатели эффективности капитальных

вложений:

– срок окупаемости инвестиций (Payback Period, PP);

– учетная норма прибыли (Accounting Rate of Return, ARR);

– чистая приведенная стоимость инвестиционного проекта (Net Present Value,

NPV);

– индекс рентабельности проекта (Profitability Index, PI);

– внутренняя норма рентабельности (доходности) (Internal Rate of Return, IRR);

– модифицированная внутренняя норма рентабельности (доходности) (Modified

Internal Rate of Return, MIRR);

– дисконтированный срок окупаемости (Discounted Payback Period, DPP).

4.

Статические методыСрок окупаемости инвестиций (PP)

Недостаток статических методов – отсутствие учета фактора времени.

Метод состоит в вычислении количества лет, необходимых для

полного возмещения первоначальных затрат, т.е. определяется

момент, когда денежный поток доходов сравняется с суммой

денежных потоков затрат.

Общая формула расчета показателя PP имеет вид:

где РР = п – количество лет окупаемости проекта.

5.

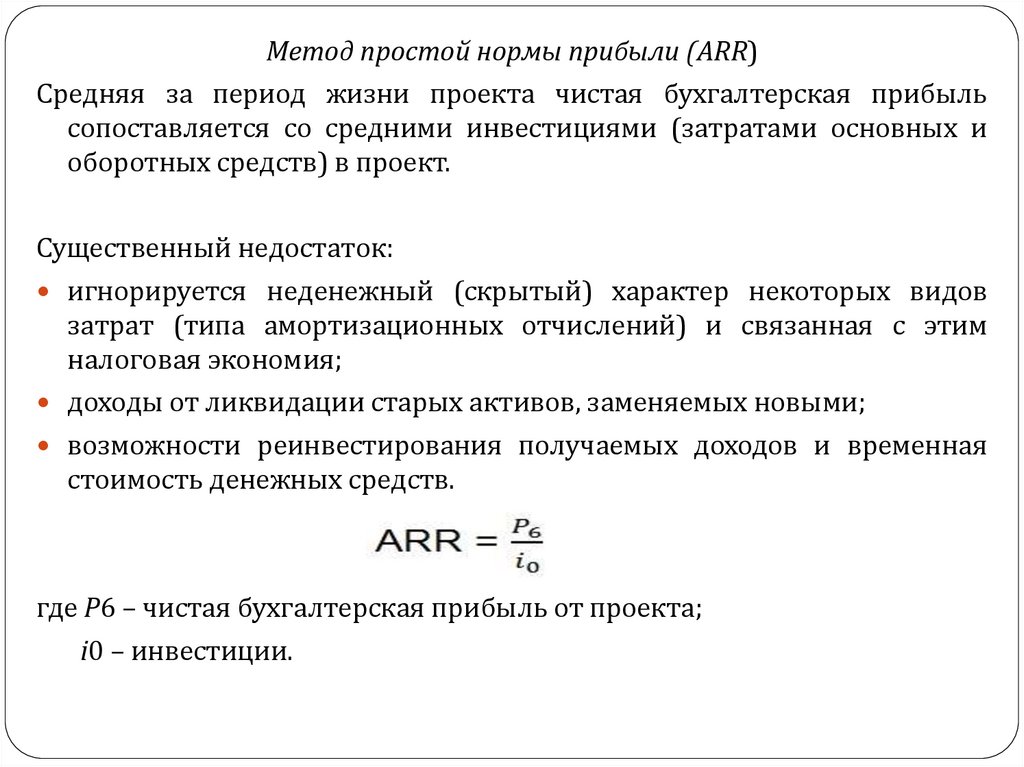

Метод простой нормы прибыли (ARR)Средняя за период жизни проекта чистая бухгалтерская прибыль

сопоставляется со средними инвестициями (затратами основных и

оборотных средств) в проект.

Существенный недостаток:

игнорируется неденежный (скрытый) характер некоторых видов

затрат (типа амортизационных отчислений) и связанная с этим

налоговая экономия;

доходы от ликвидации старых активов, заменяемых новыми;

возможности реинвестирования получаемых доходов и временная

стоимость денежных средств.

где Р6 – чистая бухгалтерская прибыль от проекта;

i0 – инвестиции.

6.

Динамические методыДинамические методы, позволяющие учесть фактор времени, отражают

наиболее современные подходы к оценке эффективности инвестиций и

преобладают в практике крупных и средних предприятий развитых стран.

Динамические методы часто называют дисконтными, поскольку они

базируются

на

дисконтировании)

определении

денежных

инвестиционного проекта.

современной

потоков,

величины

связанных

с

(т.е.

на

реализацией

7.

Чистая приведенная стоимость (NPV)Основана на сопоставлении величины инвестиционных затрат (I0) и общей суммы

скорректированных во времени будущих денежных поступлений, генерируемых ею

в течение прогнозируемого срока.

Результатом такого сопоставления будет положительная или отрицательная

величина (чистый приток или чистый отток денежных средств), показывающая,

удовлетворяет ли проект принятой норме дисконта.

I0 – сумма первоначальных затрат, т.е. сумма инвестиций на начало проекта;

PV – современная (приведенная) стоимость денежного потока на протяжении

экономической жизни проекта.

8.

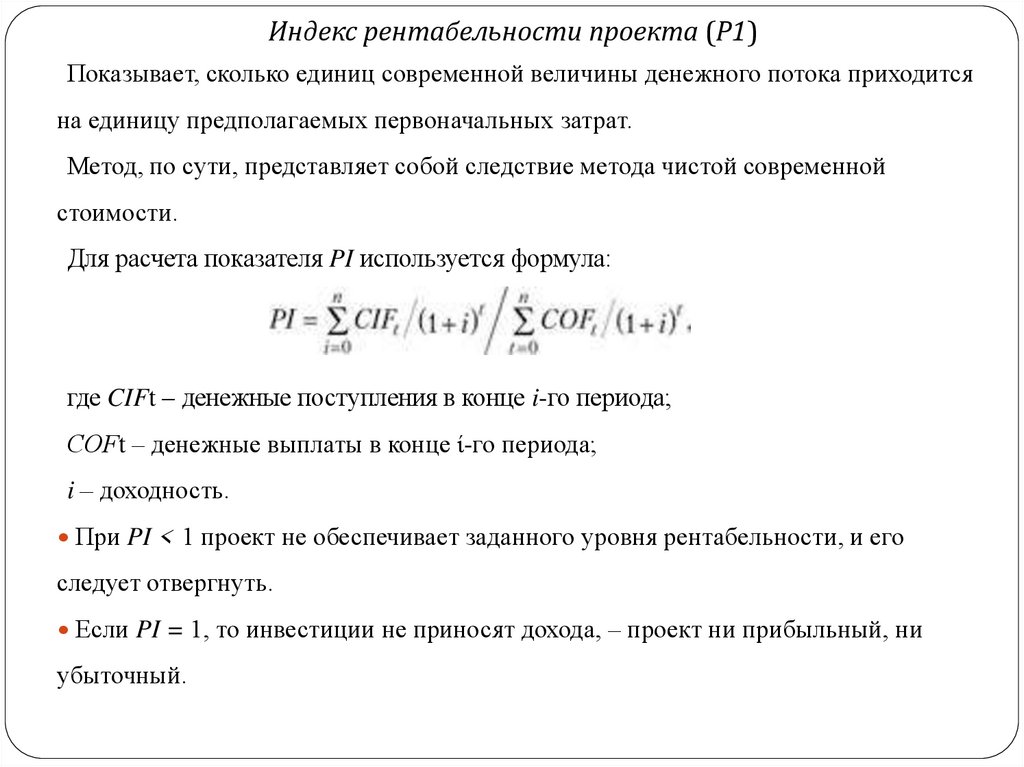

Индекс рентабельности проекта (Р1)Показывает, сколько единиц современной величины денежного потока приходится

на единицу предполагаемых первоначальных затрат.

Метод, по сути, представляет собой следствие метода чистой современной

стоимости.

Для расчета показателя PI используется формула:

где CIFt – денежные поступления в конце i-го периода;

СОFt – денежные выплаты в конце ί-го периода;

i – доходность.

При PI < 1 проект не обеспечивает заданного уровня рентабельности, и его

следует отвергнуть.

Если PI = 1, то инвестиции не приносят дохода, – проект ни прибыльный, ни

убыточный.

9.

Внутренняя норма рентабельности инвестиций (IRR)Наиболее широко используемый критерий эффективности

инвестиций. Значение ставки дисконтирования i, при

котором чистая современная стоимость инвестиционного

проекта равна нулю.

IRR показывает максимально допустимый относительный

уровень расходов, которые могут быть ассоциированы с

данным проектом.

10.

Достоинства метода:1) показатель IRR, рассчитываемый в процентах, более удобен

для применения в анализе, чем показатель NPV, так как

относительные величины легче поддаются интерпретации;

2) несет в себе информацию о приблизительной величине

предела безопасности для проекта.

Недостатки метода:

1) нереалистичное предположение о ставке реинвестирования;

2) возможность существования нескольких значений IRR.

Финансы

Финансы