Похожие презентации:

Методы анализа инвестиционных проектов

1.

87172287526, k.sugirbekova@n-k.kzНаименование

вуза

1. КазахстанскоАмериканский

Свободный

Университет

Наименование

структурного

подразделения,

занимающегося

вопросами ДОТ

Тема 6. Оценка эффективности

инвестиционных проектов

Приложение 9 - Сведения о реализации дистанционного обучения в вузах РК в 2021 г.

Наличие

Количество

Количество

Количество

Из них в

Из них в магистратуре

Из них в

разработанной

дисциплин ДО, в обучающихся дистанционно

бакалавриате

докторантуре

стратегии

том числе в %

по ДО, всего

обучающихся

(документа) вуза

соотношении от

очников

по реализации общего количества

ДОТ, да/нет

дисциплин

(офлайн, онлайн)

Факультет

дистанционного

обучения, Центр

методологическо

й и технической Да

поддержки ДОТ

Количество ППС,

задействованные в

ДО

Общее количество

Цифровых

Образовательных

Ресурсов (ЦОР), в

том числе,

собственных

1. Критерии и основные аспекты оценки эффективности

инвестиционных проектов

2. Оценка финансовой состоятельности

инвестиционных проектов

3. Оценка экономической эффективности

инвестиционных проектов: простые и сложные

методы

4. Ранжирование инвестиционных проектов

5. Комплексная оценка эффективности инвестиционных

проектов (задача: Проект А)

Примеры тестовых заданий

921 или 45%

2107 -

-

-

-

13815 из них

120 собственные 1588

1

2.

1. Критерии и основные аспекты оценкиэффективности инвестиционных проектов

Общий критерий для принятия инвестиционного

решения - критерий повышения ценности фирмы

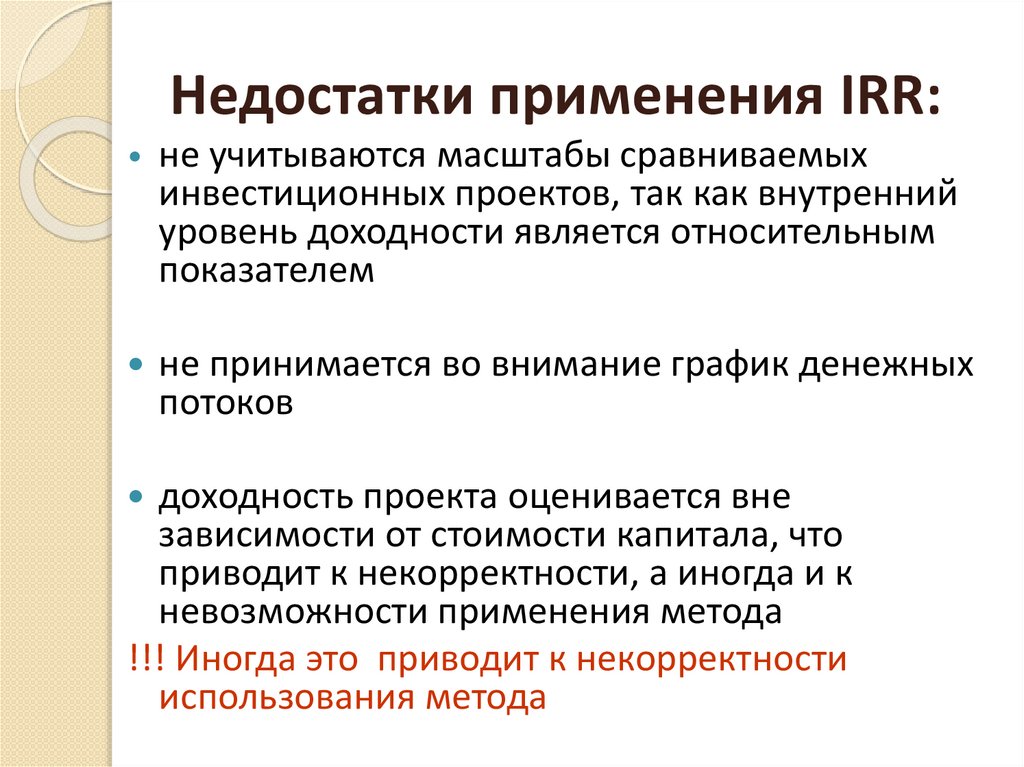

(creation of value).

Задача оценки эффективности ИП - определение

реальности достижения заявленных результатов

инвестиционных операций

3.

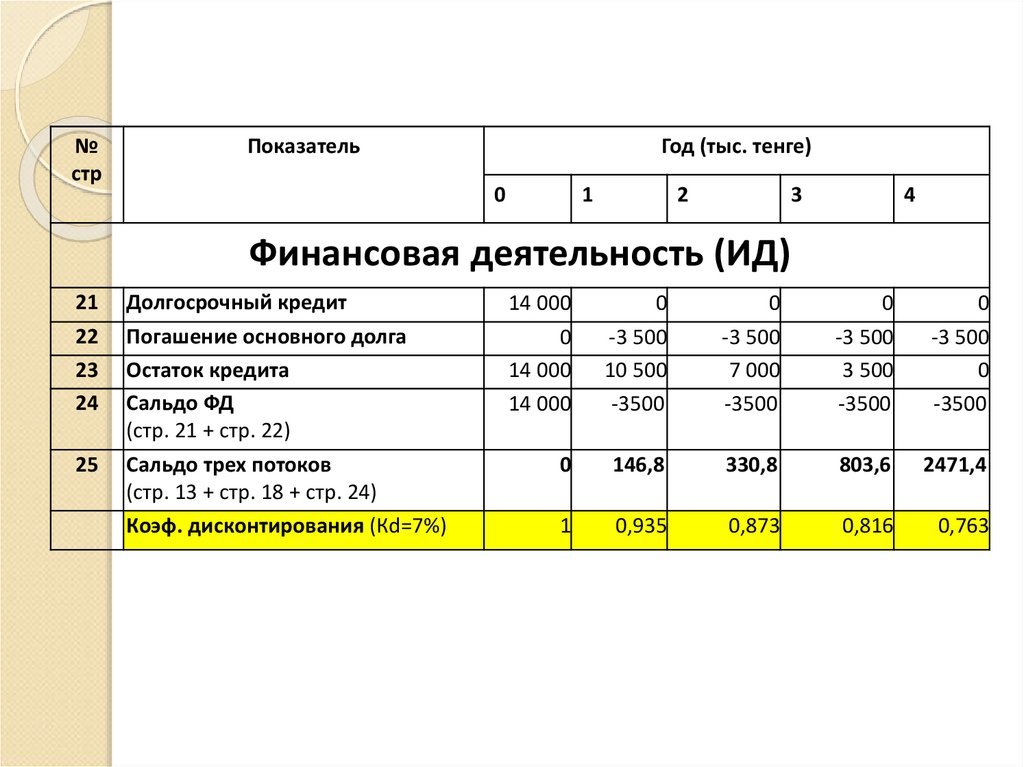

Оценка эффективности инвестиционныхпроектов включает два основных аспекта

1) финансовый

2) экономический

4.

Финансовая оценка эффективностипроекта:

анализирует ликвидность проекта в ходе

его реализации

Задача финансовой оценки — установление

достаточности финансовых ресурсов

конкретного предприятия (фирмы) для

реализации проекта в установленный срок,

выполнения всех финансовых обязательств

5.

Экономическая оценка эффективностипроекта:

анализируется способность ИП сохранить

покупательную ценность вложенных

средств и обеспечить достаточный темп

их прироста

Данный анализ строится на определении

различных показателей эффективности

ИП

6.

2. Оценка финансовой состоятельностиинвестиционных проектов

Капитальное бюджетирование (capital

budgeting) - оценка финансовой

состоятельности проектов

Сопоставляют ожидаемые затраты и

возможные выгоды (оттоки и притоки) и

получают представление о потоке

денежных средств (cash flow)

7.

ПДС состоит из потоков ототдельных видов деятельности:

1) ПДС производственной или

операционной деятельности;

2) ПДС инвестиционной деятельности;

3) ПДС финансовой деятельности

ПДС показывает сальдо на начало и конец

расчетного периода

8.

Условие финансовойэффективности

инвестиционного проекта:

положительное значение общего сальдо

денежного потока в каждом периоде

При отрицательной величине сальдо

необходимо привлечь дополнительные

собственные или заемные средства и

отразить их в расчетах эффективности

9.

Характеристика денежных потоковВид

деятельно

сти

Операцио

нная

Инвестиионная

Выгоды (приток)

выручка от

реализации

внереализационные

и прочие доходы

продажа активов

поступления за счет

уменьшения

оборотного капитала

Затраты (отток)

производственные

издержки

налоги

капитальные вложения

затраты на

пусконаладочные работы

ликвидационные затраты

в конце проекта

затраты на увеличение

оборотного капитала

средства, вложенные в

дополнительные фонды

10.

Виддеятельности

Выгоды (приток)

Затраты (отток)

Характеристика денежных потоков

Финансовая

привлечение средств

субсидий, дотаций,

заемных средств

дополнительный

выпуск акций

выпуск предприятием

собственных долговых

ценных бумаг.

затраты на

возврат и

обслуживание

займов и

выпущенных

предприятием

долговых

ценных бумаг

выплаты

дивидендов

11.

ПРОЕКТ «А»№

стр

Показатель

Год (тыс. тенге)

0

1

2

3

4

Операционная деятельность (ОД)

1

2

3

4

5

6

7

8

9

10

11

12

13

Выручка от продаж (без НДС)

Материалы и комплектующие

Заработная плата и отчисления

Общезаводские накладные расходы

Издержки на продажах

Проценты выплаченные

Амортизация (линейным способом)

Расходы будущих периодов

Налог на имущество (от среднегодовой

стоимости ОС и НА)

Балансовая прибыль (стр. 1 + стр. 2 + стр. 3

+ стр. 4 + стр. 5 + стр. 6 + стр. 7 + стр. 8 +

стр. 9)

Налог на прибыль (стр. 10 * 20%)

Чистая прибыль ОД (стр. 10 +стр. 11)

Сальдо ОД (стр. 12 - стр. 7 - стр. 8)

0 26 000

0 -17 200

0

-1600

0

-600

0

-200

0 -1 960

0 -2 950

0

-100

0

-519

30 000

-21 500

-2 000

-750

-250

-735

-2 950

-100

-614

32 400

-23 220

-2 160

-810

-270

-490

-2 950

-100

-708

36 000

-25 800

-2 400

-900

-300

-245

-2 950

-100

-802

0

871

1101

1692

2503

0

0

0

-174,2

696,8

3746,8

-220,2

880,8

3930,8

-38,4

1353,6

4403,6

-500,6

2002,4

5052,4

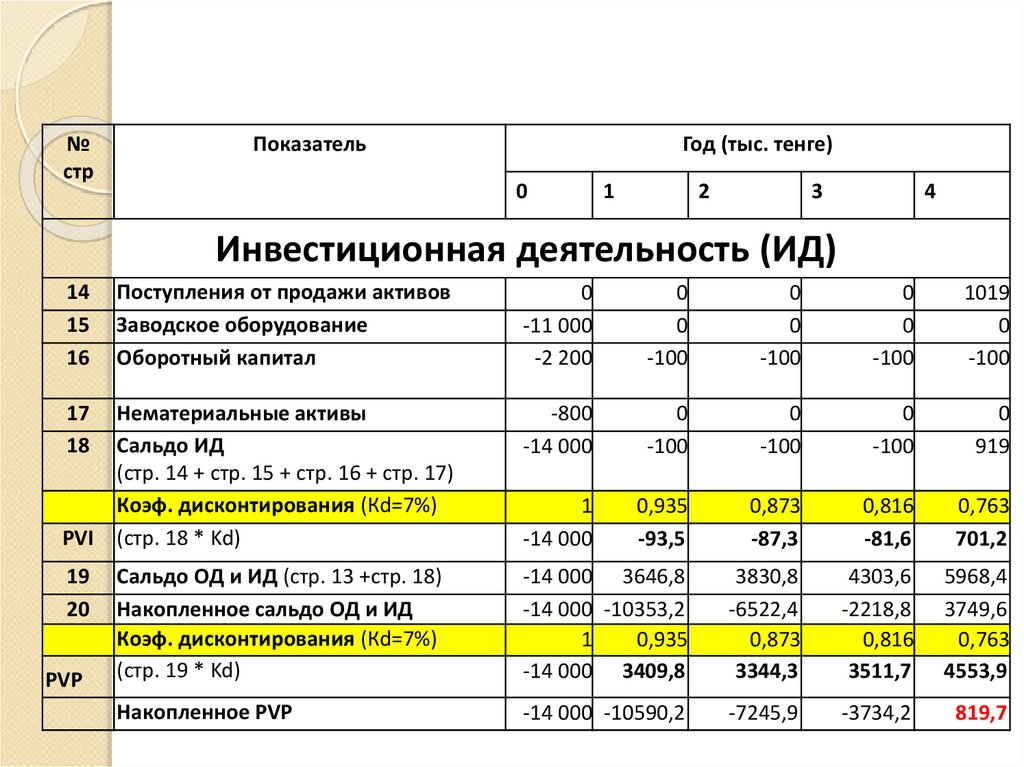

12.

№стр

Показатель

Год (тыс. тенге)

0

1

2

3

4

Инвестиционная деятельность (ИД)

14

15

16

Поступления от продажи активов

Заводское оборудование

Оборотный капитал

0

-11 000

-2 200

0

0

-100

0

0

-100

0

0

-100

1019

0

-100

17

18

Нематериальные активы

Сальдо ИД

(стр. 14 + стр. 15 + стр. 16 + стр. 17)

Коэф. дисконтирования (Кd=7%)

(стр. 18 * Kd)

-800

-14 000

0

-100

0

-100

0

-100

0

919

1

-14 000

0,935

-93,5

0,873

-87,3

0,816

-81,6

0,763

701,2

Сальдо ОД и ИД (стр. 13 +стр. 18)

Накопленное сальдо ОД и ИД

Коэф. дисконтирования (Кd=7%)

(стр. 19 * Kd)

-14 000 3646,8

-14 000 -10353,2

1

0,935

-14 000 3409,8

3830,8

-6522,4

0,873

3344,3

4303,6

-2218,8

0,816

3511,7

5968,4

3749,6

0,763

4553,9

Накопленное PVP

-14 000 -10590,2

-7245,9

-3734,2

819,7

PVI

19

20

PVP

13.

№стр

Показатель

Год (тыс. тенге)

0

1

2

3

4

Финансовая деятельность (ИД)

21

Долгосрочный кредит

14 000

0

0

0

0

22

23

24

Погашение основного долга

Остаток кредита

Сальдо ФД

(стр. 21 + стр. 22)

Сальдо трех потоков

(стр. 13 + стр. 18 + стр. 24)

Коэф. дисконтирования (Кd=7%)

0

14 000

14 000

-3 500

10 500

-3500

-3 500

7 000

-3500

-3 500

3 500

-3500

-3 500

0

-3500

0

146,8

330,8

803,6

2468,4

1

0,935

0,873

0,816

0,763

0

137,3

288,9

655,7

1883,4

0

137,3

423,2

1078,9

2962,3

25

26

27

Дисконтированный

денежный поток (стр. 25 * Kd)

Накопленный дисконтированный

денежный поток

14.

3.3. Оценка экономическойэффективности инвестиционных

проектов: простые и сложные методы

оценки

методы оценки

эффективности

инвестиционных

проектов

простые

сложные

(динамические)

15.

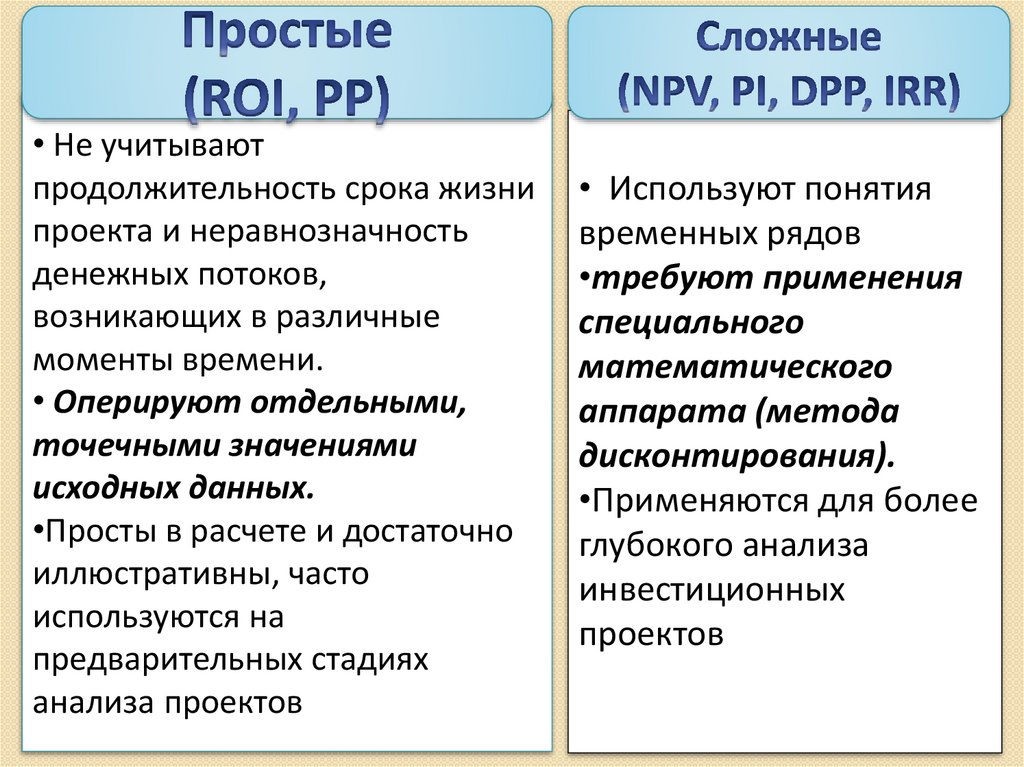

• Не учитываютпродолжительность срока жизни

проекта и неравнозначность

денежных потоков,

возникающих в различные

моменты времени.

• Оперируют отдельными,

точечными значениями

исходных данных.

•Просты в расчете и достаточно

иллюстративны, часто

используются на

предварительных стадиях

анализа проектов

• Используют понятия

временных рядов

•требуют применения

специального

математического

аппарата (метода

дисконтирования).

•Применяются для более

глубокого анализа

инвестиционных

проектов

16.

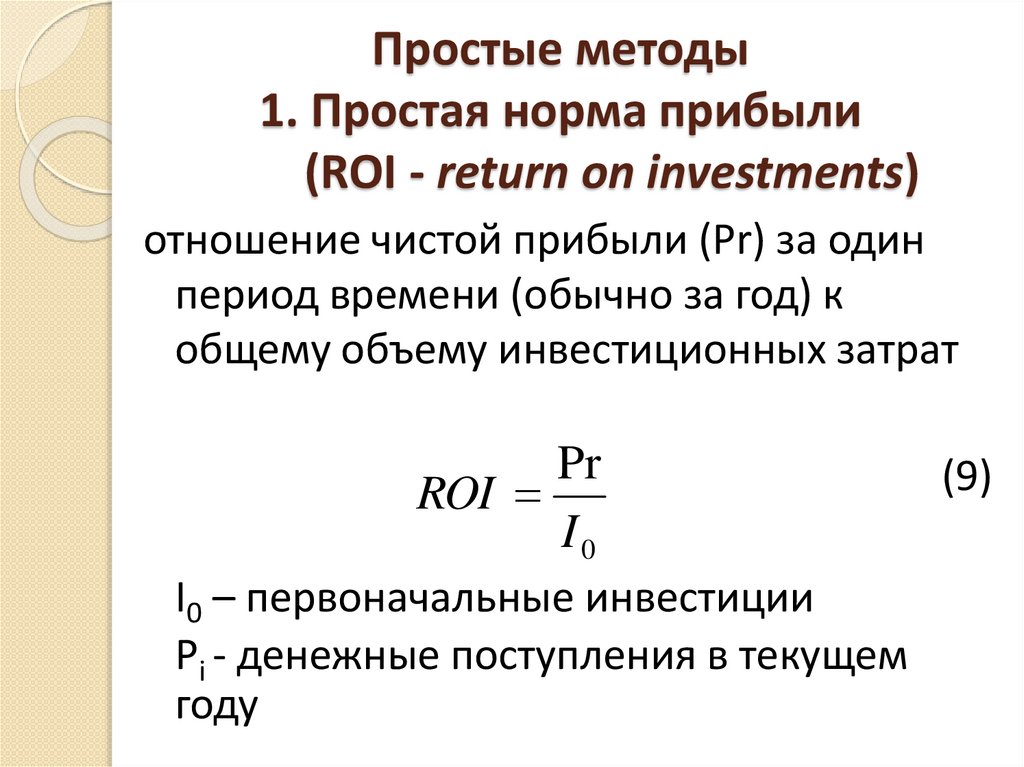

Простые методы1. Простая норма прибыли

(ROI - return on investments)

отношение чистой прибыли (Pr) за один

период времени (обычно за год) к

общему объему инвестиционных затрат

Pr

ROI

I0

I0 – первоначальные инвестиции

Рi - денежные поступления в текущем

году

(9)

17.

Экономический смысл ROI:оценивает какая часть инвестиционных затрат

возмещается в виде прибыли в течение

одного интервала планирования

Возможность предварительных выводов о

целесообразности данной инвестиции и о

продолжении проведения анализа

инвестиционного проекта

18.

2. Период окупаемости(РР – payback period)

срок, который потребуется для

возмещения суммы

первоначальных инвестиций

19.

Алгоритм расчета:1) Если доход распределен по годам

равномерно, то период окупаемости

рассчитывается делением

единовременных затрат на величину

годового дохода, обусловленного ими

I0

PP

Pi

(10)

20.

2) Если доход распределеннеравномерно, то срок окупаемости

рассчитывается прямым подсчетом

числа лет, в течение которых

инвестиции будут покрываться

n

РР = min n , при котором

P

i 1

i

I 0 (11)

21.

«+» и «-» использование простыхметодов

«+» относительная дешевизна расчетов и

простота вычислений

«-» игнорирование факта

неравноценности одинаковых денежных

потоков (сумм поступлений или

платежей) во времени

22.

Сложные (динамические) методы3. Чистая текущая стоимость

(NPV – Net Present Value) –

значение чистого потока денежных

средств за время жизни проекта,

приведенное в сопоставимый вид в

соответствии с фактором времени

23.

Если инвестиции осуществляются в нулевомпериоде:

(12)

если инвестиции осуществляются в течение

всего срока проекта:

n

n

(13)

Pi

Ii

NPV

i 1

(1 d )

i

i 1

(1 d ) i

Ii – инвестиции в текущем году

Рi - денежные поступления в текущем году

d - норма дисконтирования

n - продолжительность жизни проекта

24.

ЕслиNPV > 0, то проект является прибыльным

NPV < 0, то проект является убыточным

NPV = 0, то проект ни прибыльный, ни

убыточный (т.е. инвестиционные затраты

окупаются, но прибыли от реализации проекта

получено не будет)

25.

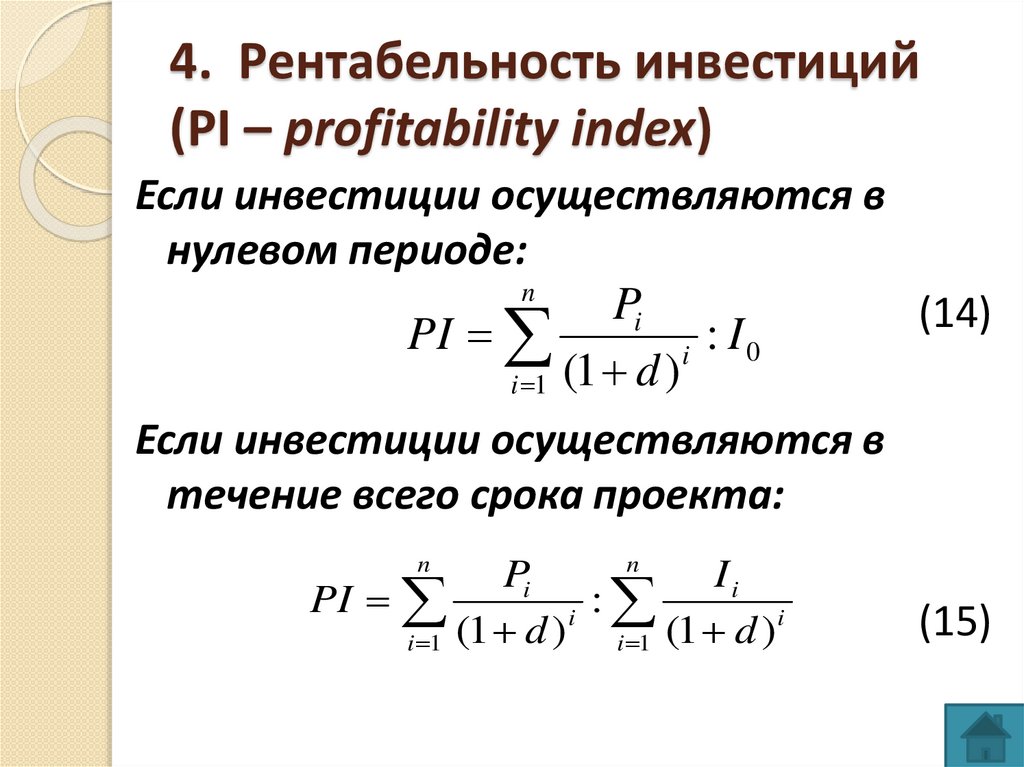

4. Рентабельность инвестиций(РI – profitability index)

Если инвестиции осуществляются в

нулевом периоде:

n

Pi

(14)

PI

: I0

i

i 1 (1 d )

Если инвестиции осуществляются в

течение всего срока проекта:

n

n

Pi

Ii

PI

:

i

i

(

1

d

)

(

1

d

)

i 1

i 1

(15)

26.

Если PI > 1, то проект следует принять,PI < 1, то проект следует отвергнуть,

PI = 1, то проект является ни

прибыльным, ни убыточным

Рентабельность инвестиций характеризует

уровень доходов на единицу затрат. Чем

больше значение этого показателя, тем

выше отдача каждого рубля,

инвестированного в данный проект

27.

5. Период окупаемости с учетомвременной стоимости денег

(DPP)

При вычислении этого показателя

суммируются дисконтированные

денежные поступления для

определения того года, в котором они

превзойдут сумму инвестиций

28.

Если инвестиции осуществляются внулевом периоде:

DPP = min n, при котором

n

1

Pi

I0

i

(1 d )

i 1

(16)

Если инвестиции осуществляются в

течение всего срока проекта:

DPP = min n, при котором

n

n

1

1

Pi

Ii

i

i

(

1

d

)

(

1

d

)

i 1

i 1

(17)

29.

Всегда DPP > РР, т.к. срок окупаемости сучетом временной стоимости денег

увеличивается

Проект, приемлемый по показателю PP,

может оказаться неприемлемым по

показателю DPP

30.

6. Внутренняя норма прибыли(IRR – internal rate of return)

это уровень окупаемости средств,

направленных на цели инвестирования

31.

Практическое применение IRR:1) IRR - такое значение процентной ставки (r),

при котором NVP=0

n

Pi

NPV

I0 0

i

i 1 (1 IRR )

Это означает, что предполагается полная

капитализация полученных чистых доходов

32.

2) определяет максимальную ставкуплаты за привлеченные источники

финансирования, при котором

проект остается безубыточным

33.

3) рассматривается как минимальныйгарантированный уровень прибыльности

инвестиционных затрат

IRR сравнивают с заданным HR (hurdle rate)

- барьерным коэффициентом,

выбранным фирмой как уровень

желательной рентабельности инвестиций

34.

Алгоритм расчета1) Графический способ. Строится график в

системе координат «r - NPV». Точка

пересечения с осью абсцисс (r) является

внутренней нормой прибыли проекта

35.

2) Метод итерацииСначала определяются значения NPV при

изменении процентной ставки по проекту

с шагом 5 или 10 %

Наиболее точное значение IRR достигается

в случае, когда длина интервала

минимальна (равна 1 %)

Нужно выбрать такое значение процентной

ставки (r), при котором NPV меняет свое

значение с «+» на «-»

36.

Для определения значения IRR следуетвоспользоваться формулой интерполяции:

NPV (r1 )

IRR r1

(r2 r1 )

NPV (r1 ) NPV (r2 )

(18)

37.

гдеr1 и r2: - ближайшие друг к другу значения

процентной ставки (в случае изменения

знака NPV с «+» на «-»)

NPV(r1) - значение чистой текущей

стоимости при процентной ставке r1

NPV(r2) - значение чистой текущей

стоимости при процентной ставке r2

38.

«+» метода:IRR легко сопоставляется с HR фирмы

(это минимальный уровень дохода, на

который фирма согласна пойти при

инвестировании средств). Если IRR меньше,

чем барьерный коэффициент, выбранный

фирмой, то проект капиталовложения будет

отклонен

«-» метода:

IRR не позволяет сравнивать размеры

доходов различных вариантов проектов

39.

7. Точка Фишераточка пересечения кривых на графике.

Показывает значение при котором оба

проекта имеют одинаковые значение

NPV и r

Точка Фишера является пограничной точкой,

разделяющей ситуации, которые

улавливаются критерием NPV и не

улавливаются IRR

40.

Метод нахождения точкиФишера

Значение точки Фишера находится

решением уравнения NPVA = NPVВ

Точку Фишера целесообразно находить,

если она расположена в первом

квадранте

41.

При d < 10,94% выгоднее проект А(его NPV больше)

При 10,94% <d < 25% выгоднее проект B

При d > 25% оба проекта убыточны

42.

Задача 4ПРОЕКТ А

ПРОЕКТ Б

I0

200000

180000

Pr

70000

65000

n

5 лет

5 лет

d

10%

10%

43.

1. ROI Простая норма прибылиPr

ROI

I0

(9)

I0 – первоначальные инвестиции;

Рi - денежные поступления в текущем году;

70000

ROI A

0.35

200000

65000

ROI Б

0.36

180000

Предпочтителен проект Б

или 35%

или 36%

44.

2. РР Период окупаемостиI0

PP

Pr

I0 – первоначальные инвестиции;

Рi - денежные поступления в текущем году;

200000

PPA

2.85

70000

180000

PPБ

2.77

65000

Предпочтителен проект Б

лет

лет

45.

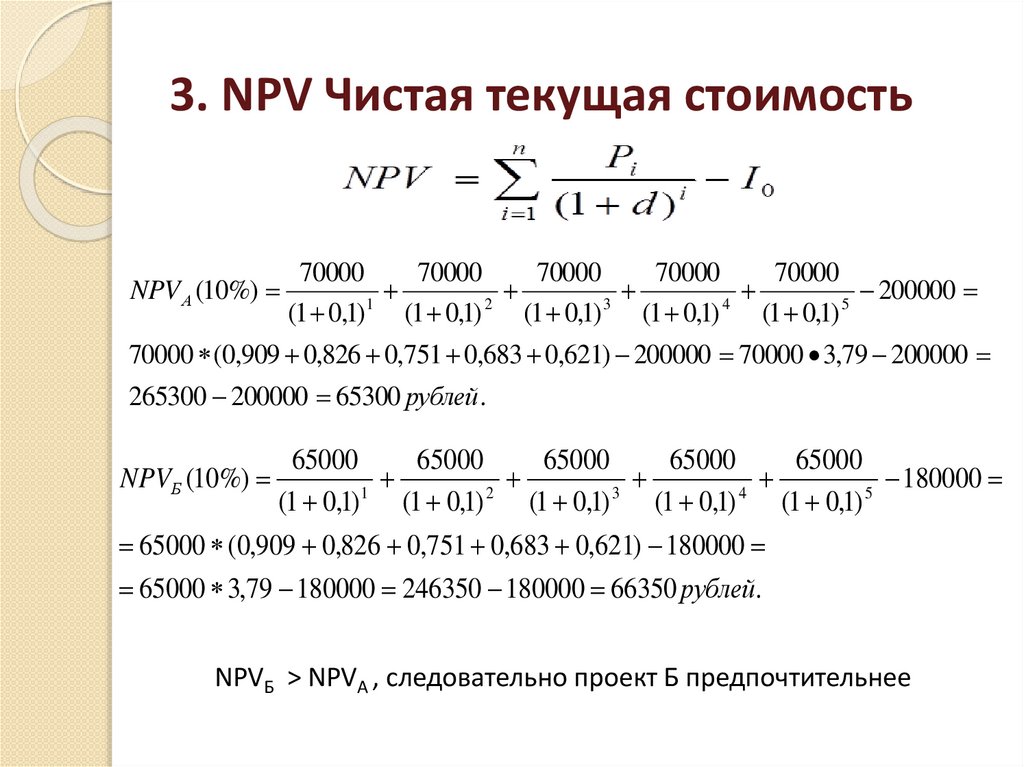

3. NPV Чистая текущая стоимость70000

70000

70000

70000

70000

200000

1

2

3

4

5

(1 0,1) (1 0,1)

(1 0,1) (1 0,1)

(1 0,1)

70000 (0,909 0,826 0,751 0,683 0,621) 200000 70000 3,79 200000

NPV А (10%)

265300 200000 65300 рублей .

65000

65000

65000

65000

65000

180000

1

2

3

4

5

(1 0,1) (1 0,1)

(1 0,1)

(1 0,1)

(1 0,1)

65000 (0,909 0,826 0,751 0,683 0,621) 180000

NPVБ (10%)

65000 3,79 180000 246350 180000 66350 рублей.

NPVБ > NPVА , следовательно проект Б предпочтительнее

46.

4. РI Рентабельность инвестицийn

Pi

PI

: I0

i

i 1 (1 d )

PI А 70000(0.909 0.826 0.751.0683 0.621) / 200000 1,3267

PI Б 65000(0.909 0.826 0.751.0.683 0.621) / 180000 1,3688

PIБ > PIА , следовательно проект Б предпочтительнее

47.

5. DPP Период окупаемости с учетомвременной стоимости денег

DPP = min n, при котором

n

1

Pi

I0

i

(1 d )

i 1

48.

ПРОЕКТ АПериод

NPV

Расчет Pr

Pr

0

-200 000

1

-136 370

63 630

70000*1/(1+0,1)1 = 70000*0,909

2

-78 550

57 820

70000*1/(1+0,1)2 = 70000*0,826

3

-25 980

52 570

70000*1/(1+0,1)3 = 70000*0,751

4

21 830

47 810

70000*1/(1+0,1)4 = 70000*0,683

25980

DPPА 3

3,54

47810

DPPА PPA

3,54 2,85

49.

ПРОЕКТ БПериод

0

1

2

3

4

NPV

-180 000

-120 915

-67 225

-18 410

23 936

59 085

53 690

48 815

42 346

DPPБ 3

DPPБ PPБ

Расчет Pr

Pr

65000*1/(1+0,1)1 = 65000*0,909

65000*1/(1+0,1)2 = 65000*0,826

65000*1/(1+0,1)3 = 65000*0,751

65000*1/(1+0,1)4 = 65000*0,683

18410

3,414

44395

3,414 2,77

DPPБ < DPPА, следовательно проект Б предпочтительнее

50.

6. IRR Внутренняя норма прибылиIRR - такое значение процентной ставки

(r), при котором NVP=0.

n

Pi

NPV

I0 0

i

i 1 (1 IRR )

Результаты вычислений NPV заносим в таблицу

Проект «А»

r

10

15

20

25

Проект «Б»

NPV

65300

r

10

15

20

25

NPV

66350

51.

Расчеты NPV по проекту А52.

53.

Применим формулу интерполяцииNPV (r1 )

IRR r1

(r2 r1 )

NPV (r1 ) NPV (r2 )

9300

IRR А 20

(25 20) 22,21%

9300 ( 11700)

54.

Расчеты NPV по проекту Б55.

56.

Применим формулу интерполяцииNPV (r1 )

IRR r1

(r2 r1 )

NPV (r1 ) NPV (r2 )

14350

IRR Б 20

(25 20) 23,68%

14350 ( 5150)

57.

Результаты вычислений NPVПроект «А»

r

10

15

20

25

Проект «Б»

NPV

65300

34710

9300

- 11700

r

10

15

20

25

NPV

66350

37945

14350

-5150

23,68%>22,21%

IRRБ>IRRA

Следовательно по показателю IRR

предпочтительнее проект Б

58.

7. Точка ФишераПроект r

А

NPV

NPV 0% 70000 *

Проект r

Б

NPV

0%

10%

15%

20%

22,21% 25%

150000

65300

34710

9300

0

-11700

1

70000 70000 70000 70000 200000 150000

(1 0)1

0%

10%

15%

20%

23,68% 25%

145000

66350

37945

14350

0

-5150

59.

Построим точку Фишера60.

Вывод по задаче:Показатели

Простая норма прибыли (ROI)

Срок окупаемости без учета

временной стоимости денег (PP), лет

Значения

Проект А

Проект Б

0,35

0,36

2,85

2,76

Чистая текущая прибыль (NPV), тенге

Индекс рентабельности (PI)

Срок окупаемости с учетом

временной стоимости денег (DPP), лет

65 300

1,3267

66350

1,3688

3,54

3,43

Внутренняя норма прибыли (IRR), %

Значение точки Фишера

22,214

23,679

(7,9 %; 80000 тенге)

61.

1) При заданных условиях задачи, т. е. приr=10 %, проект Б предпочтительнее

проекта А по всем показателям. У него

выше доходность, рентабельность, больше

внутренняя норма прибыли и меньше срок

окупаемости

62.

2) Однако, исследуя графики проектов,можно также сделать выводы:

на промежутке для r (0; 7,9)

предпочтительнее проект А

на промежутке для r (7,9; 23,679)

предпочтительнее проект Б

на промежутке для r (23,679; ∞) оба

проекта будут убыточны

63.

4. Ранжированиеинвестиционных проектов

Простые методы - независимы друг от

друга, поскольку инвесторы могут

устанавливать различные пороговые

значения для ROI и PP

64.

Взаимосвязь междудисконтированными показателями

более сложная

Существенную роль при этом играет

обстоятельство, идет ли речь об

единичном проекте или об

инвестиционном портфеле, в

котором могут быть независимые или

альтернативные проекты

65.

1) Единичный проект (частныйслучай независимых проектов)

NPV, PI и IRR дают одинаковые

рекомендации, т.е. проект, приемлемый

по одному из этих показателей, будет

приемлемым и по другим

Например:

если NPV > 0, то одновременно IRR > HR и PI > 1

если NPV < 0, то одновременно IRR< HR и PI < 1

если NPV = 0, то одновременно IRR = HR и РI = 1

66.

2) Альтернативный проектПри оценке альтернативных инвестиционных

проектов существует проблема выбора

критериев

Основная причина этого в том, что NPV абсолютный показатель, a PI и IRR относительные

Оценки эффективности проектов на основе

методов NPV, PI и IRR могут не совпадать

67.

Сравним два альтернативныхинвестиционных проекта по IRR и NPV

Пример 1

Проект I0,

тенге

тыс. Pr, тыс.тенге

1-й

А

-20

В

-2000

25

2-й

15

NPV

(12%)

IRR, %

3-й

5

1000 1000 5000

17,84

96

45,94

15,7

68.

Если проводить оценку по критериюIRR, то следует предпочесть проект

А (96% >15,7%)

Если сравнивать проекты по методу

NPV, то предпочтительнее проект В

(45,94 тыс.тенге>17,84 тыс. тенге)

69.

Пример 2Предполагается инвестировать в один из

двух инвестиционных проектов.

Необходимо выбрать приоритетный проект

при цене капитала 7% и 12%

Проект I0, тыс. тенге Pr,

тыс.тенге

NPV

(7%)

NPV IRR

(12%)

А

-120

45

14

9

20

В

-2 100

7 000

13,5

9,5

25

70.

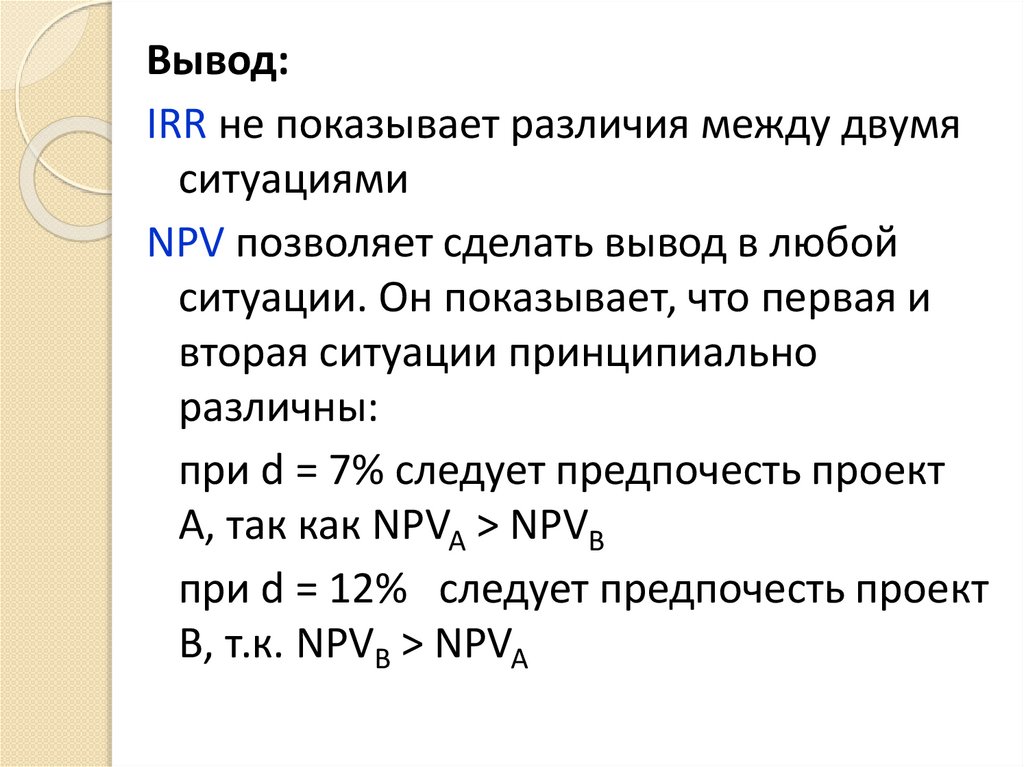

При использовании в качестве критерия оценкиNPV, предпочтения зависят от ставки

дисконтирования.

Если оценивать проекты, применяя показатель

IRR – предпочтение отдается проекту В. Эту

дилемму можно решить путем нахождения т.

Фишера

71.

Вывод:IRR не показывает различия между двумя

ситуациями

NPV позволяет сделать вывод в любой

ситуации. Он показывает, что первая и

вторая ситуации принципиально

различны:

при d = 7% следует предпочесть проект

А, так как NPVA > NPVВ

при d = 12% следует предпочесть проект

В, т.к. NPVВ > NPVA

72.

Приведенные примеры раскрываютосновные недостатки и преимущества

каждого метода

73.

Преимущества метода NPV :отражает масштаб инвестиционных

проектов (NPV представляет собой

абсолютную величину)

учитывает реинвестирование

промежуточных денежных поступлений

по уместной, обоснованной ставке

доходности

Недостатки NPV:

не может оценить границу стоимости

заёмных ресурсов

74.

Преимущества применения PI:• целесообразно использовать при

оценке малых инвестиционных

проектов

Недостатки применения PI:

• возможна потеря абсолютного

дохода

75.

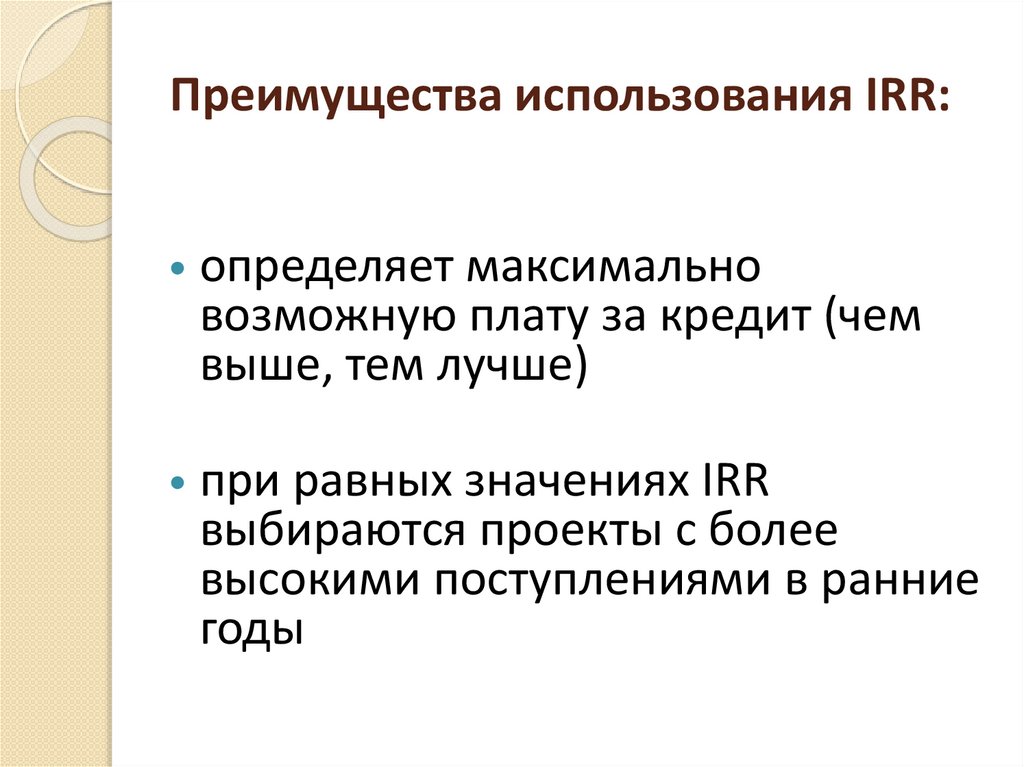

Преимущества использования IRR:• определяет максимально

возможную плату за кредит (чем

выше, тем лучше)

• при равных значениях IRR

выбираются проекты с более

высокими поступлениями в ранние

годы

76.

Недостатки применения IRR:не учитываются масштабы сравниваемых

инвестиционных проектов, так как внутренний

уровень доходности является относительным

показателем

не принимается во внимание график денежных

потоков

доходность проекта оценивается вне

зависимости от стоимости капитала, что

приводит к некорректности, а иногда и к

невозможности применения метода

!!! Иногда это приводит к некорректности

использования метода

77.

Все эти преимущества теоретическиобосновывают предпочтительность

использования метода чистой

приведенной стоимости при сравнении

взаимоисключающих (альтернативных)

инвестиционных проектов

78.

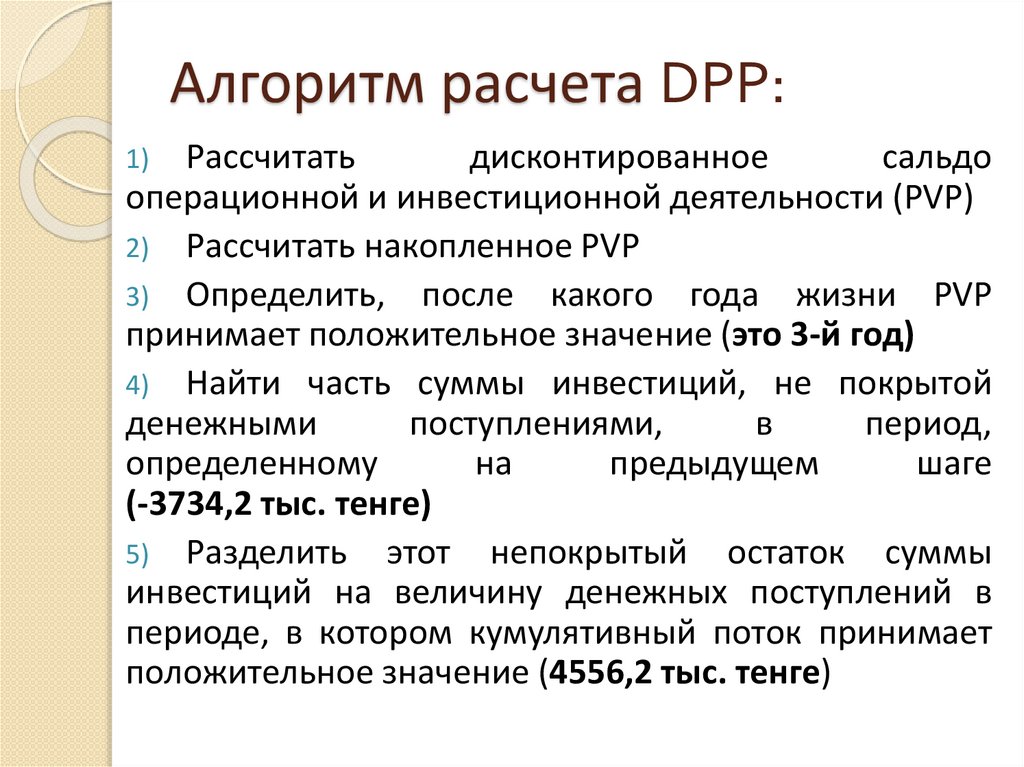

5. Комплексная оценкаэффективности инвестиционных

проектов (задача 4)

Рассмотрим оценку финансовой и

экономической эффективности на примере

реального ПДС (Проект А)

Для расчета финансовой эффективности

найдем сальдо трех потоков (стр.26)

79.

ПРОЕКТ «А»№

стр

Показатель

Год (тыс. тенге)

0

1

2

3

4

Операционная деятельность (ОД)

1

2

3

4

5

6

7

8

9

10

11

12

13

Выручка от продаж (без НДС)

Материалы и комплектующие

Заработная плата и отчисления

Общезаводские накладные расходы

Издержки на продажах

Проценты выплаченные

Амортизация (линейным способом)

Расходы будущих периодов

Налог на имущество (от среднегодовой

стоимости ОС и НА)

Балансовая прибыль (стр. 1 + стр. 2 + стр. 3

+ стр. 4 + стр. 5 + стр. 6 + стр. 7 + стр. 8 +

стр. 9)

Налог на прибыль (стр. 10 * 20%)

Чистая прибыль ОД (стр. 10 +стр. 11)

Сальдо ОД (стр. 12 - стр. 7 - стр. 8)

0 26 000

0 -17 200

0

-1600

0

-600

0

-200

0 -1 960

0 -2 950

0

-100

0

-519

30 000

-21 500

-2 000

-750

-250

-735

-2 950

-100

-614

32 400

-23 220

-2 160

-810

-270

-490

-2 950

-100

-708

36 000

-25 800

-2 400

-900

-300

-245

-2 950

-100

-802

0

871

1101

1692

2503

0

0

0

-174,2

696,8

3746,8

-220,2

880,8

3930,8

-338,4

1353,6

4403,6

-500,6

2002,4

5052,4

80.

№стр

Показатель

Год (тыс. тенге)

0

1

2

3

4

Инвестиционная деятельность (ИД)

14

15

16

Поступления от продажи активов

Заводское оборудование

Оборотный капитал

0

-11 000

-2 200

0

0

-100

0

0

-100

0

0

-100

1019

0

-100

17

18

Нематериальные активы

Сальдо ИД

(стр. 14 + стр. 15 + стр. 16 + стр. 17)

Коэф. дисконтирования (Кd=7%)

(стр. 18 * Kd)

-800

-14 000

0

-100

0

-100

0

-100

0

919

1

-14 000

0,935

-93,5

0,873

-87,3

0,816

-81,6

0,763

701,2

Сальдо ОД и ИД (стр. 13 +стр. 18)

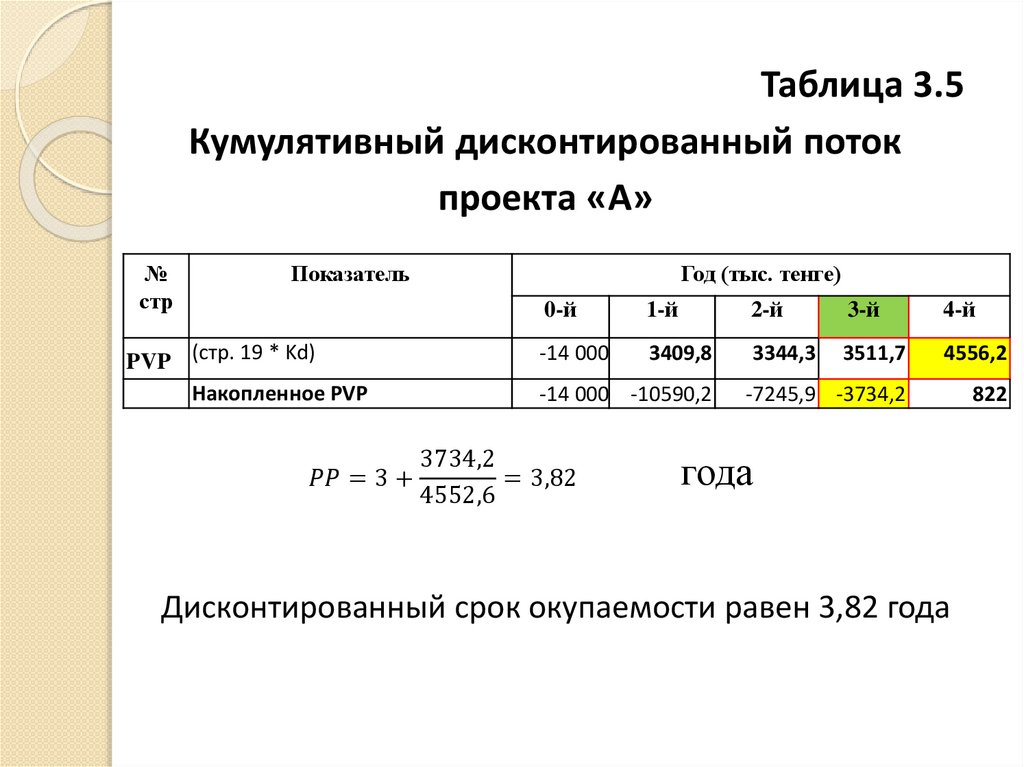

Накопленное сальдо ОД и ИД

Коэф. дисконтирования (Кd=7%)

(стр. 19 * Kd)

-14 000 3646,8

-14 000 -10353,2

1

0,935

-14 000 3409,8

3830,8

-6522,4

0,873

3344,3

4303,6

-2218,8

0,816

3511,7

5971,4

3752,6

0,763

4556,2

Накопленное PVP

-14 000 -10590,2

-7245,9

-3734,2

822

PVI

19

20

PVP

81.

№стр

Показатель

Год (тыс. тенге)

0

1

2

3

4

Финансовая деятельность (ИД)

21

Долгосрочный кредит

14 000

0

0

0

0

22

23

24

Погашение основного долга

Остаток кредита

Сальдо ФД

(стр. 21 + стр. 22)

Сальдо трех потоков

(стр. 13 + стр. 18 + стр. 24)

Коэф. дисконтирования (Кd=7%)

0

14 000

14 000

-3 500

10 500

-3500

-3 500

7 000

-3500

-3 500

3 500

-3500

-3 500

0

-3500

0

146,8

330,8

803,6

2471,4

1

0,935

0,873

0,816

0,763

25

82.

Вывод:Проект «А» – финансово эффективен, т.к. в

каждом периоде наблюдается положительное

сальдо денежного потока (см. стр.25)

83.

ROIСпособ 1. Учитываем чистую прибыль только от

операционной деятельности

Рr=(696,8+880,8+1353,6+2002,4)/4=1233,4 тыс. руб

I0 = 14 300 тыс. тенге (оттоки стр. 18)

ROI1 = 1233,4 : 14 300*100 = 8,6 %

№

ст

р

Показатель

Год (тыс. тенге)

0

1

2

3

12

Чистая прибыль ОД (стр. 10 +стр. 11)

0

696,8

880,8

18

Сальдо инвестиционной деятельности -14000

-100

-100

4

1353,6 2002,4

-100

919

84.

ROIСпособ 2. Учитываем чистую прибыль от операционной

и инвестиционной деятельности

R

Финансы

Финансы