Похожие презентации:

Управление портфелями в Инвестблоке

1.

Управление портфелямиВ Инвестблоке

Портфель – это компонент управления, объединяющий программы, проекты и операционные действия,

управляемые как единая группа, ведущая к достижению стратегических целей.

Использованы материалы PMI® Standard for Portfolio Management, v. 3

2.

УПРАВЛЕНИЕ ПОРТФЕЛЯМИ• Портфель – это набор проектов или программ и других работ,

объединенных вместе с целью эффективного управления

данными работами для достижения стратегических целей.

• Проекты и программы портфеля не обязательно являются

взаимозависимыми или напрямую связанными.

• Управление портфелями относится к централизованному

управлению одним или несколькими портфелями, что включает

выявление, установление приоритетов, авторизацию,

управление и контроль проектов, программ и других связанных

работ с целью достижения определенных стратегических целей.

2

3.

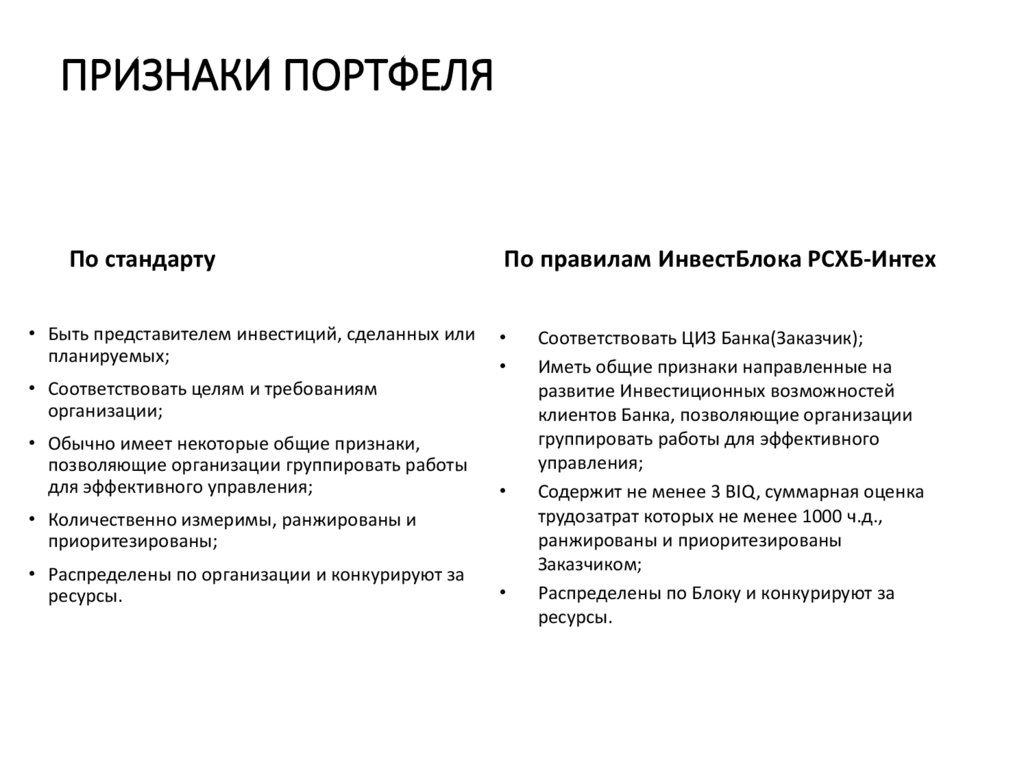

ПРИЗНАКИ ПОРТФЕЛЯПо стандарту

• Быть представителем инвестиций, сделанных или

планируемых;

• Соответствовать целям и требованиям

организации;

• Обычно имеет некоторые общие признаки,

позволяющие организации группировать работы

для эффективного управления;

По правилам ИнвестБлока РСХБ-Интех

• Количественно измеримы, ранжированы и

приоритезированы;

• Распределены по организации и конкурируют за

ресурсы.

Соответствовать ЦИЗ Банка(Заказчик);

Иметь общие признаки направленные на

развитие Инвестиционных возможностей

клиентов Банка, позволяющие организации

группировать работы для эффективного

управления;

Содержит не менее 3 BIQ, суммарная оценка

трудозатрат которых не менее 1000 ч.д.,

ранжированы и приоритезированы

Заказчиком;

Распределены по Блоку и конкурируют за

ресурсы.

4.

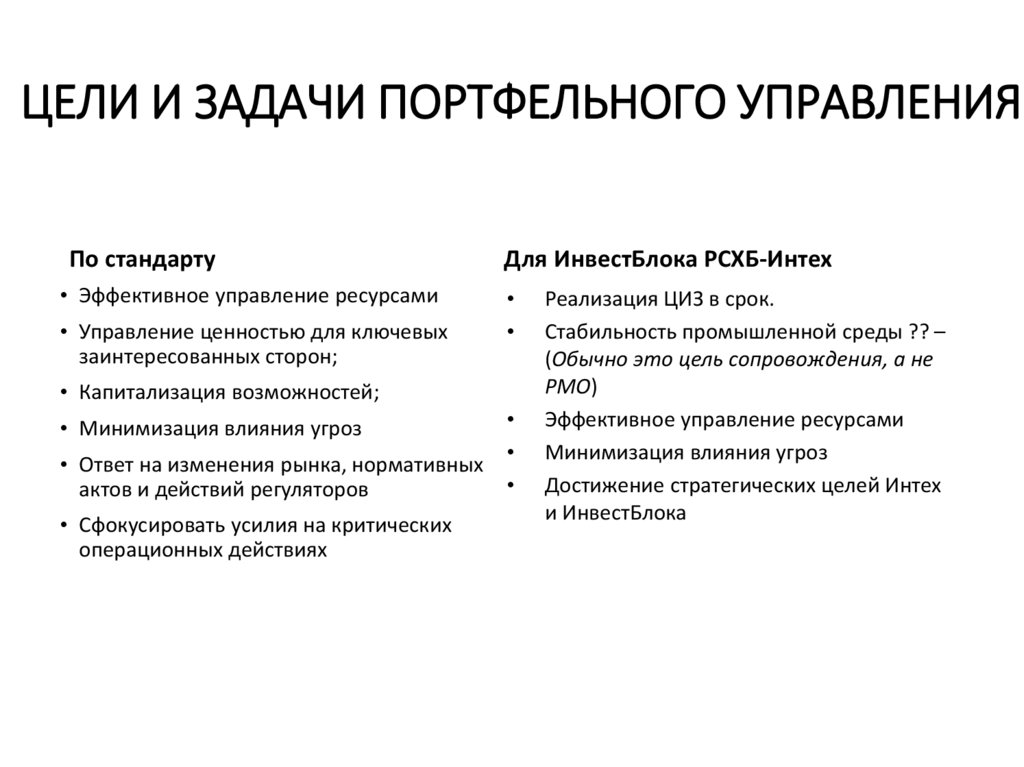

ЦЕЛИ И ЗАДАЧИ ПОРТФЕЛЬНОГО УПРАВЛЕНИЯПо стандарту

• Эффективное управление ресурсами

• Управление ценностью для ключевых

заинтересованных сторон;

Для ИнвестБлока РСХБ-Интех

• Капитализация возможностей;

• Ответ на изменения рынка, нормативных

актов и действий регуляторов

• Минимизация влияния угроз

• Сфокусировать усилия на критических

операционных действиях

Реализация ЦИЗ в срок.

Стабильность промышленной среды ?? –

(Обычно это цель сопровождения, а не

PMO)

Эффективное управление ресурсами

Минимизация влияния угроз

Достижение стратегических целей Интех

и ИнвестБлока

5.

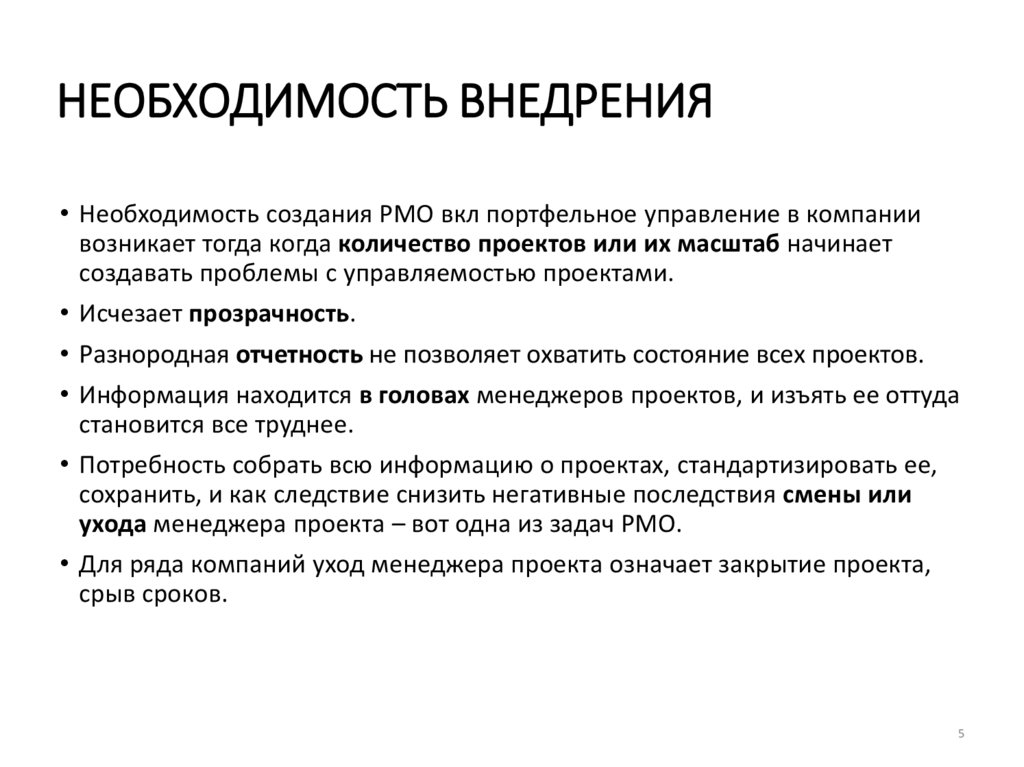

НЕОБХОДИМОСТЬ ВНЕДРЕНИЯ• Необходимость создания PMO вкл портфельное управление в компании

возникает тогда когда количество проектов или их масштаб начинает

создавать проблемы с управляемостью проектами.

• Исчезает прозрачность.

• Разнородная отчетность не позволяет охватить состояние всех проектов.

• Информация находится в головах менеджеров проектов, и изъять ее оттуда

становится все труднее.

• Потребность собрать всю информацию о проектах, стандартизировать ее,

сохранить, и как следствие снизить негативные последствия смены или

ухода менеджера проекта – вот одна из задач PMO.

• Для ряда компаний уход менеджера проекта означает закрытие проекта,

срыв сроков.

5

6.

ПОРТФЕЛЬ, ПРОГРАММЫ И ПРОЕКТЫ• Программа – система взаимосвязанных проектов с

синергетическим эффектом

• Портфель – результативность цели.

7.

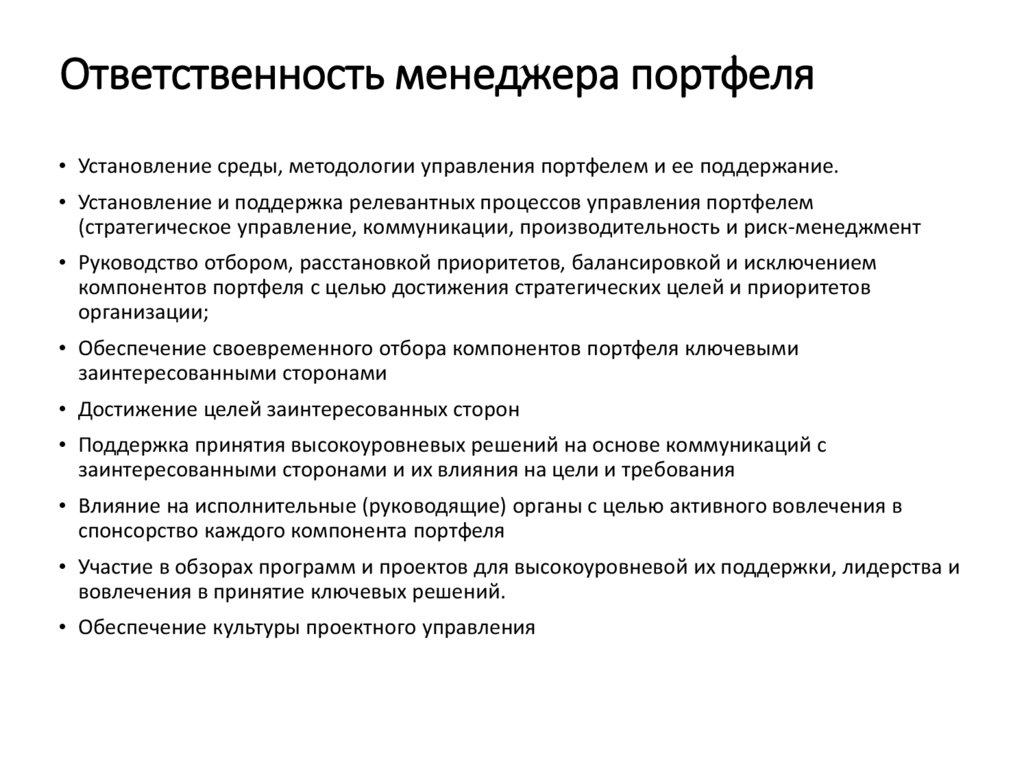

Ответственность менеджера портфеля• Установление среды, методологии управления портфелем и ее поддержание.

• Установление и поддержка релевантных процессов управления портфелем

(стратегическое управление, коммуникации, производительность и риск-менеджмент

• Руководство отбором, расстановкой приоритетов, балансировкой и исключением

компонентов портфеля с целью достижения стратегических целей и приоритетов

организации;

• Обеспечение своевременного отбора компонентов портфеля ключевыми

заинтересованными сторонами

• Достижение целей заинтересованных сторон

• Поддержка принятия высокоуровневых решений на основе коммуникаций с

заинтересованными сторонами и их влияния на цели и требования

• Влияние на исполнительные (руководящие) органы с целью активного вовлечения в

спонсорство каждого компонента портфеля

• Участие в обзорах программ и проектов для высокоуровневой их поддержки, лидерства и

вовлечения в принятие ключевых решений.

• Обеспечение культуры проектного управления

8.

Требования к организации• Подготовка и внедрение методологии

• Плановый подход к постепенной разработке и внедрению

портфельного управления, основанного на процессах.

• Внедрение инструментов портфельного управления.

• Анализ результатов, оптимизация портфельного управления

• Закрепление в уставе и регулирующих деятельность организации

документах процессов и правил портфельного управления

9.

ИС управления портфелем• Программные средства

• Хранилища документов и системы контроля версий документов

• Системы управления конфигурациями и изменениями

• База данных и инструменты анализа рисков

• Системы управления финансами

• Процессы и инструменты для метода освоенного объема

• Процессы и инструменты для коммуникаций

• Прочие системы для поддержки управления портфелем

10.

Алгоритм управления портфелем11.

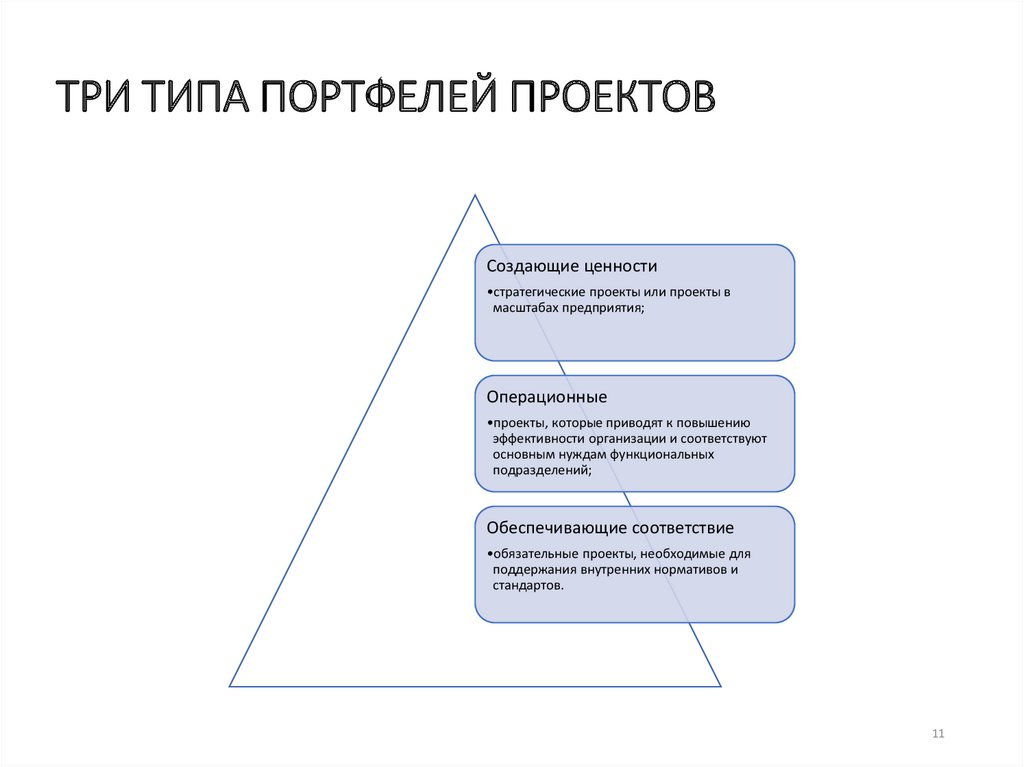

ТРИ ТИПА ПОРТФЕЛЕЙ ПРОЕКТОВСоздающие ценности

•стратегические проекты или проекты в

масштабах предприятия;

Операционные

•проекты, которые приводят к повышению

эффективности организации и соответствуют

основным нуждам функциональных

подразделений;

Обеспечивающие соответствие

•обязательные проекты, необходимые для

поддержания внутренних нормативов и

стандартов.

11

12.

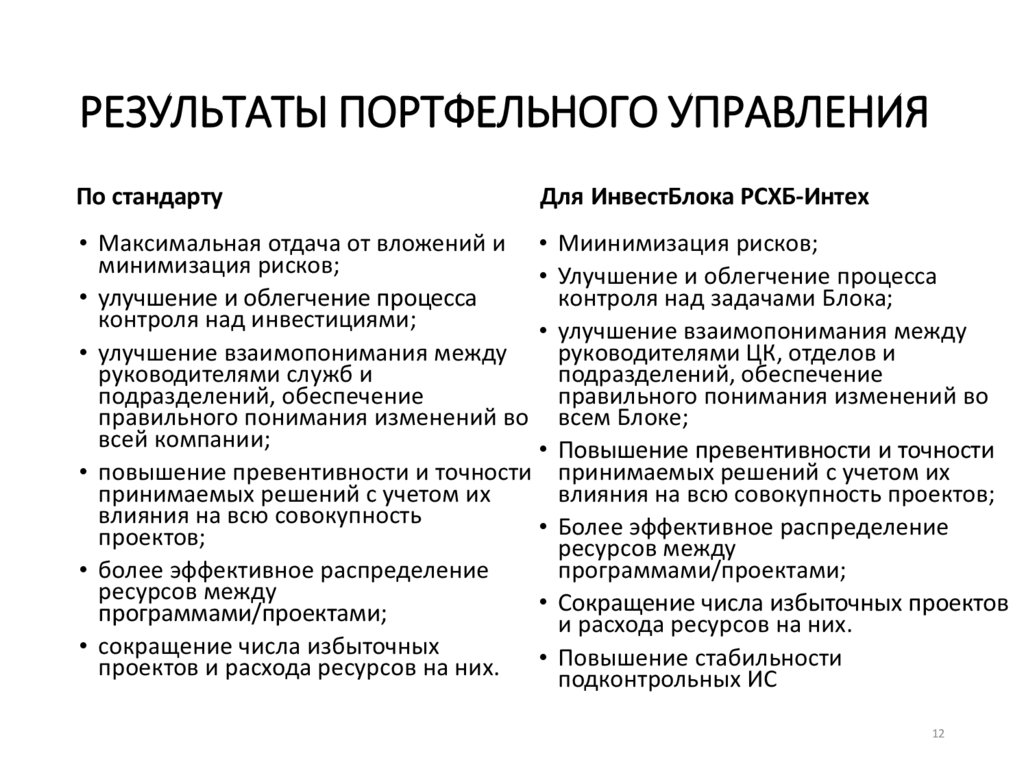

РЕЗУЛЬТАТЫ ПОРТФЕЛЬНОГО УПРАВЛЕНИЯПо стандарту

Для ИнвестБлока РСХБ-Интех

• Максимальная отдача от вложений и

минимизация рисков;

• улучшение и облегчение процесса

контроля над инвестициями;

• улучшение взаимопонимания между

руководителями служб и

подразделений, обеспечение

правильного понимания изменений во

всей компании;

• повышение превентивности и точности

принимаемых решений с учетом их

влияния на всю совокупность

проектов;

• более эффективное распределение

ресурсов между

программами/проектами;

• сокращение числа избыточных

проектов и расхода ресурсов на них.

Миинимизация рисков;

Улучшение и облегчение процесса

контроля над задачами Блока;

улучшение взаимопонимания между

руководителями ЦК, отделов и

подразделений, обеспечение

правильного понимания изменений во

всем Блоке;

Повышение превентивности и точности

принимаемых решений с учетом их

влияния на всю совокупность проектов;

Более эффективное распределение

ресурсов между

программами/проектами;

• Сокращение числа избыточных проектов

и расхода ресурсов на них.

• Повышение стабильности

подконтрольных ИС

12

13.

ПРОЦЕССЫУПРАВЛЕНИЯ ПОРТФЕЛЯМИ ПРОЕКТОВ

1. Определение портфелей проектов, которые необходимо

сформировать в организации.

2. Определение категорий проектов в портфелях, основанное на

критериях, неизменных для всей организации.

3. Идентификация и распределение всех текущих и

предлагаемых проектов по категориям и программам.

4. Подтверждение того, что все проекты соответствуют

стратегическим целям организации.

5. Определение степени важности проектов в программах и

портфелях.

6. Разработка главного расписания проекта.

7. Формирование и ведение банка данных ключевых ресурсов.

13

14.

ПРОЦЕССЫУПРАВЛЕНИЯ ПОРТФЕЛЯМИ ПРОЕКТОВ

8.

Выделение доступных ресурсов в программы и проекты из

портфелей.

9. Сравнение объемов финансовых потребностей (особенно в “живых

деньгах”) с доступными средствами.

10. Принятие решений о том, каким способом нужно реагировать на

недостаток денег или дефицит других ключевых ресурсов, и чем

руководствоваться при утверждении списка финансируемых

проектов и приоритетов.

11. Планирование, утверждение и управление каждой программой и

каждым проектом с использованием процессов управления

проектами организации, а также вспомогательных систем и

инструментов в каждой категории проектов.

12. Регулярный пересмотр приоритетов, перераспределение ресурсов,

календарное перепланирование всех программ и проектов в

портфелях.

14

15.

ПРОЦЕССЫОТБОР ПРОЕКТОВ В ПОРТФЕЛЬ

1. Идентификация компонентов портфеля

• Формируется список текущих проектов и инициатив. Проводится анализ

компонентов портфеля на соответствие стратегии. Компоненты

классифицируются на инициативы, проекты, программы, портфели.

2. Группировка проектов

• стратегические проекты (проекты, направленные на достижение

лидирующих позиций на рынке и конкурентного преимущества);

• проекты улучшения бизнеса (проекты, ориентированные на увеличение

операционной эффективности компании);

• базовые проекты (проекты, обеспечивающие текущую деятельность

компании и поддерживающие выполнение ключевых проектов или

работ).

15

16.

ПРОЦЕССЫОТБОР ПРОЕКТОВ В ПОРТФЕЛЬ

3. Оценка и отбор проектов

• Качественный анализ проектов

• Количественный анализ проектов

4. Расстановка приоритетов проектов

• Проекты, отобранные на этапе качественного и количественного

анализа, ранжируются по определенным критериям, характеризующим,

например, важность и срочность реализации.

• На основе значения этих критериев определяется рейтинг компонентов

в группе портфеля.

5. Балансировка портфеля

• Целью балансировки портфеля является оптимальное распределение

инвестиций по бизнес-целям портфеля. В результате выполнения

балансировки в портфеле должна увеличиться доля инвестиций в

проекты с высокой ценностью для бизнеса и проекты типа «быстрые

победы» и снизиться доля инвестиций в проекты с высокими рисками и

затратами.

16

17.

Области знания управления портфелямипроектов

Стратегическое управление портфелем.

Администрирование (руководство, governance) портфеля (-ем)

Управление производительностью

Управление коммуникациями

Управление рисками портфеля

18.

Стратегическое управление портфелемКлючевые результаты для всех групп процессов:

Стратегический план портфеля,

Устав портфеля,

План управления портфелем,

Дорожная карта портфеля

Портфель проектов

19.

Состав стратегического плана• Видение и требования

• Структура и области организации

• Измеримые цели и руководства

• Сбор фондов для различных типов инициатив (портфелей,

подпортфелей)

• Выгоды, результаты производительности, ожидаемая ценность

• Требования к коммуникациям и согласованию изменений

• Ключевые допущения, ограничения, зависимости и риски

• Требования к ресурсам по типам и количеству

• Модель приоритезации портфеля, среда принятия решений

• Толерантность к рискам

20.

Разработка Устава портфеля• Требования к портфелю,

• Обоснование портфеля,

• Спонсор (-ы)

• Роли управления портфелем и их ответственность,

• Ключевые и приоритетные заинтересованные стороны, их

ожидания и требования

• Требования к коммуникациям

• Высокоуровневые:

содержание,

выгоды,

критичные критерии успеха,

ресурсы, временные отрезки,

допущения, ограничения, зависимости и риски

21.

Управление стратегическими изменениями• Анализ ключевых заинтересованных сторон

• Анализ разрывов (gap-анализ)

• Анализ готовности

22.

GAP – анализ• As Is -> ToBe

• Пошаговая стратегия

• Измененные стратегические цели

23.

Инструменты создания дорожной карты• Анализ Зависимостей

• Анализ Затраты – Выгоды

• Анализ Приоритетов

24.

Администрирование портфеля(governance)

• Разработка плана управления портфелем

• Определение портфеля

• Оптимизация портфеля

• Авторизация портфеля

• Обеспечение обзора портфеля

25.

Разработка плана управления портфелем• Разработка компонентов портфеля

• Разработка организационной структуры управления портфелем,

• Создание плана управления портфелем

26.

Инструменты анализа• Историческая информация по текущему или предыдущим

портфелям по производительности

• Решения по управлению портфелем и открытые проблемы

• Информация по текущим и планируемым задачам управления

портфелем

27.

Техники сбора информации (elicitation)• Модерируемые (facilitation): фокус-группы, мозговые штурмы,

интеллектуальные карты.

• Опросы

• Сотрудничество (collaboration) (рабочие группы стейкхолдеров,

ключевых экспертов и т.п.)

28.

Состав плана управления портфелем• Модель руководства (governance, правила и порядок принятия решений, отчетности.

Структура органов управления портфелем)

• Контроль портфеля (oversight) (устанавливается состав и периодичность качественных и

количественных метрик и порядок их получения и анализа)

• Управление стратегическими изменениями (описание процесса(-ов) согласования и

утверждения)

• Контроль и управление изменениями

• Балансировка портфеля и управленческих зависимостей (Balancing Portfolio and Managing

Dependencies).

• Планирование производительности портфеля (определение порядка измерений и

проведения мониторинга – см. План управления производительностью, (п. 6.1.

Стандарта))

• План коммуникаций (см. план в п.7.1. Стандарта)

• План управления рисками (см. план в п. 8.1. Стандарта)

• Управление поставками

• Управление соответствием (нормативным актам) (указать соответствие и перечень

нормативных актов)

• Модель приоритезации портфеля (установка критериев приоритезации и правил их

оценки, взаимозависимостей).

29.

Определение портфеля• Формирование актуальных компонентов портфеля

• Структурирование (представление) компонентов для текущей

оценки

• Приоритезация

• Отбор компонентов в портфель

30.

Критерии включениякомпонента в портфель

• Соответствие стратегии и целям компании

• Финансовые и нефинансовые выгоды

• Доля рынка, новые рынки

• Стоимость

• Внутренние и внешние зависимости

• Внутренние и внешние риски

• Соответствие нормативным требованиям

• Человеческие и технические возможности

• Срочность

31.

Состав записи о компоненте портфеля• Номер компонента

• Код компонента

• Описание

• Тип

• Поддерживаемые стратегические цели

• Количественные и качественные выгоды

• Заказчик компонента

• Спонсор

• Ключевые заинтересованные стороны

• Потребность в ресурсах

32.

Оптимизация портфеля• Отчетность

• Анализ компонентов

• Изменение портфеля и его компонентов

33.

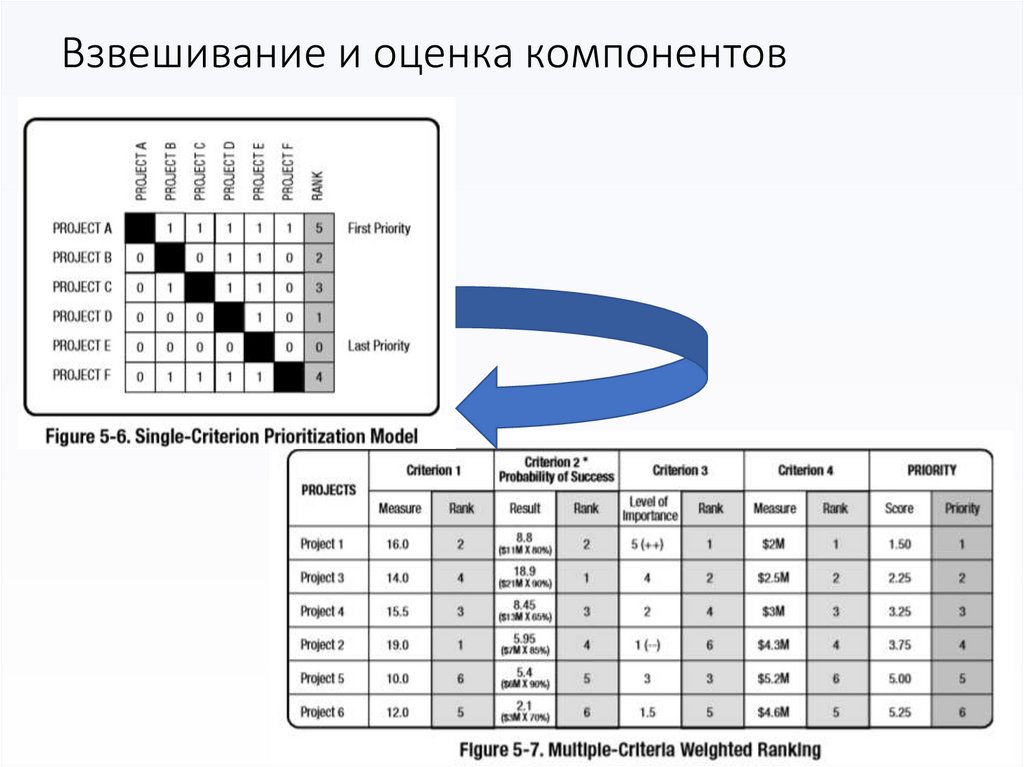

Взвешивание и оценка компонентов34.

Скоринговая модель35.

Техники качественного и количественногоанализа

• Чистый приведенный доход(NPV), дисконтированный денежный

поток (DCF), внутренняя норма прибыли(IRR), доходность (BCR),

период возврата инвестиций

• Анализ опций

• Количественный анализ

• Анализ сценариев. (What-If analysis)

• Анализ вероятностей.

• SWOT

• Анализ рынка/конкурентов

• Анализ бизнес-ценности

36.

Авторизация (одобрение)портфеля

• Сбор (выделение) ресурсов для разработки компонентов

• Авторизация компонентов для выделения ресурсов

• Коммуникации для принятия решений

37.

Контроль портфеля.Основные действия

• Отчетность по ресурсам, рискам, производительности и

финансам

• Проведение регулярных и разовых совещаний

• Обеспечение соответствия стандартам организации

• Отчетность по изменениям в портфеле и в ресурсах, рисках,

производительности и финансах

• Коммуникации для принятия решений

38.

Управление производительностью портфеля39.

Метрики портфеля (SMART)• Количественные (tangible)

• Увеличение прибыли

• Снижение капитальных затрат

• Увеличение NPV, ROI

• Качественные (untangible)

• Соответствие стратегии развития

• Снижение рисков развития

• Соответствие требованиям регулирующих органов

40.

Состав плана управленияпроизводительностью

• Введение

• Роли и ответственность (кто и как оценивает производительность)

• Метрики

• Порядок отчетности, включая инструментарий (Performance

management information system) - Dashboards

• Оптимизация ресурсов

• Реализация выгод (как отслеживается получение выгод и сравнение

с планом)

41.

Критерии выгод• Соответствие стратегии

• Удовлетворенность клиентов

• Возврат инвестиций

• Соответствие законодательству

• Эффективность использования активов

• Улучшение организационных процессов

42.

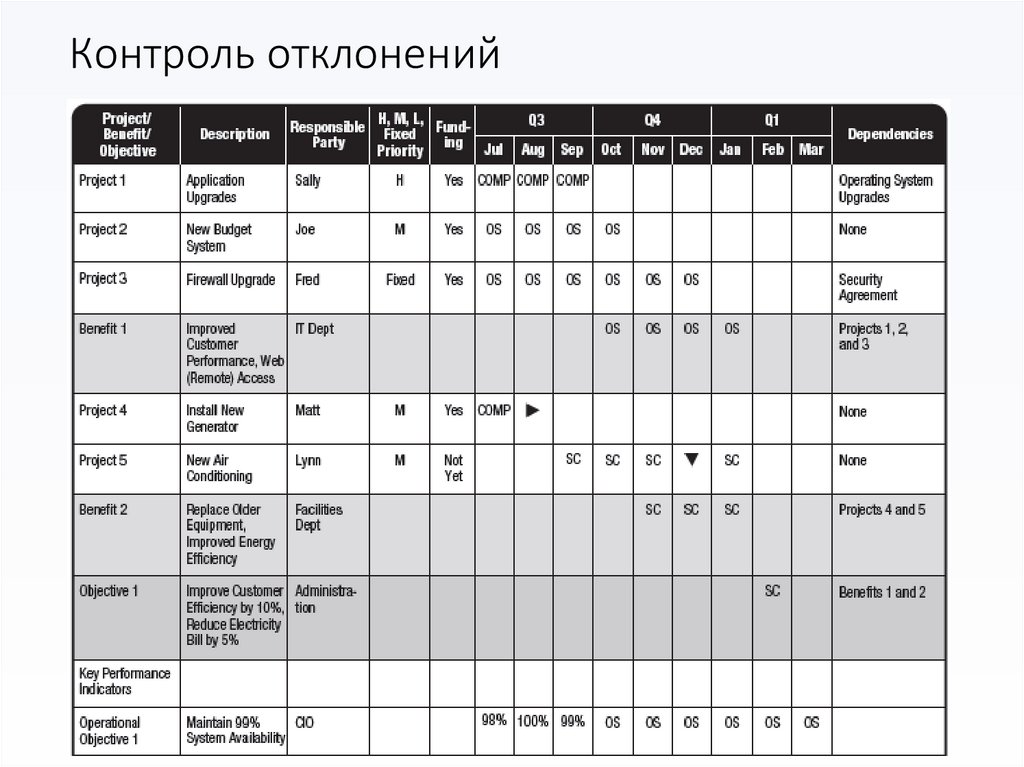

Контроль отклонений43.

Состав обзора состояния портфеля• Производительность портфеля

• Предложения и изменения по компонентам

• Доступность ресурсов

• Собираемость фондов и будущие потребности

• Риски и проблемы

44.

Инструменты измерений и расчетов• Модели расчетов (scoring)

• Анализ «Стоимость-Выгоды»

• Сравнительный анализ преимуществ

• Техники измерения прогресса

• Техники измерения ценности

• Граница эффективности портфеля

45.

Анализ реализации выгод.Инструменты

• Цепочка результатов

• Анализ вероятности отдачи портфеля

46.

Управление коммуникациями47.

Основные узлы коммуникаций• Директорат

• Операционные руководители

• Управляющие органы

• Спонсоры

• Менеджеры портфелей/программ/проектов

• Поставщики и внешние исполнители

• Контролирующие органы

• Команда управления поставками

• Команды компонентов портфеля

48.

Минимальный состав плана коммуникаций• Требования

• Роли и ответственность

• Ключевые заинтересованные стороны и их ожидания

• Методы сбора, хранения и предоставления информации

• Планируемая частота (временная/событийная)

• Политики и ограничения

49.

Управление рисками портфеля50.

Классификаторы рисков• Внешние – внутренние

• Структурные – исполнительские

• Руководства – Операций – Портфелей – Проектов и их команд

51.

Активы управления рисками• Перечень компонентов портфеля

• Критерии отбора компонентов

• Алгоритмы приоритезации

• Реестр рисков портфеля

• Реестр проблем портфеля

• Матрицы производительности

• Ресурсы и бюджет портфеля

52.

Инструменты управления рисками• Определение степени важности по типам и категориям

• Временные интервалы рисков

• Зависимости между рисками (вторичность) и типами рисков

• Лимиты уверенности

• Листы приоритезации

53.

Инструменты анализа рисков• Анализ состояния и тренда

• Методы перебалансировки

• Инструменты анализа инвестиций

• Графики влияния рисков на достижение целей портфеля

54.

Состав плана управления рисками• Методология

• Роли и ответственность

• Измерение рисков (p*Impact=Величина (РУБ.))

• Частота

• Категории рисков:

Компонента портфеля

Организации

Производительности

Финансовый

Рыночный

Регуляторный

Имиджевый

55.

Методология (основные принципы)• интегрированный подход к управлению рисками;

• использование ролевой структуры для организации процесса

управления рисками;

• назначение владельца для каждого риска;

• идентификация межфункциональных рисков;

• использование единых методов управления каждым риском;

• учет наиболее значимых рисков в процессе разработки бюджета;

• формирование реестра рисков и его актуализация в течение

всего периода деятельности компании;

• определение допустимых уровней рисков и постоянный

контроль текущих уровней;

• использование календарного плана для контроля выполнения

мероприятий по управлению рисками

Менеджмент

Менеджмент