Похожие презентации:

Деньги. Банковская система. Инфляция

1. Деньги. Банковская система. Инфляция

2. Понятие денег

Деньги – это особый товар, служащийединственным

всеобщим

эквивалентом,

т.е.

выражает стоимость всех товаров и является

посредником в их обмене.

3. Виды денег

Полноценныеденьги

Неполноценные

деньги

4. Функции денег

1.Мера стоимости2.Средство обращения

3.Средство платежа

4.Средство накопления

5.Мировые деньги

5. Денежная масса

– это сумма наличных ибезналичных денежных средств, а также других

средств платежа.

Денежные агрегаты (части денежной массы)

1. М0 = наличные деньги

2.М1=М0+ денежные средства на расчетных счетах

3. М2= М1 + срочные вклады

4. М3 = М2 + государственные ценные бумаги

Ликвидность денег – это возможность

превратить деньги в любой вид товаров и услуг, т.е.

выполнение деньгами функции средства обращения

и платежа.

6. Количество денег в обращении (формула Фишера)

И.Фишер установил прямую зависимостьуровня цен от общего количества денег:

MV = PQ,

Где M – количество денег в обращении

V – скорость обращения денег

P – средний уровень цен товарных сделок

Q – количество (объем) товарных сделок

Формула количества денег, необходимых для

обращения:

M = PQ/V

7. Банковская система

ВРоссийской

Федерации

двухуровневая банковская система:

сложилась

Первый уровень:

Центральный банк России (ЦБ РФ)

Второй уровень:

коммерческие

банки:

Универсальные

Специализированные

небанковские

кредитные

организации

(страховые компании,

инвестиционные фонды,

пенсионные фонды)

8. Функции Центрального банка России

Деятельность ЦБ РФ регулируется ФЗ «ОЦентральном банке Российской Федерации (Банке

России)»

1. Совместно с Правительством РФ разрабатывает и

осуществляет денежно-кредитную политику

2. Монопольно осуществляет эмиссию денег и

организует их обращение

3. Устанавливает правила осуществления расчетов в РФ

4. Устанавливает правила банковских операций,

бухгалтерского учета и отчетности банковской

системы

5. Осуществляет государственную регистрацию и

надзор за деятельностью кредитных организаций,

выдает и отзывает лицензии кредитных организаций

9.

6. Регистрирует выпуск ценных бумаг кредитнымиорганизациями

7. Осуществляет валютное регулирование и

валютный контроль

8. Составляет платежный баланс

10. Функции коммерческих банков

Цель КБ – получение прибыли. Коммерческиебанки

действуют

на

основании

лицензии,

выдаваемой Банком России.

1. Мобилизация временно свободных денежных

средств и превращение их в капитал (депозиты)

2. Кредитование предприятий, государства и

населения

3. Осуществление расчетов и платежей

4.Консультирование, предоставление экономической

и финансовой информации

5. Кассовое обслуживание

11.

6. Инкассация денежных средств и платежныхдокументов

7. Привлечение во вклады и размещение

драгоценных металлов

8. Покупка и продажа иностранной валюты

9. Выдача банковских гарантий

12.

13. Понятие инфляции

Деньги как товар имеют свою цену. Онавыражается в количестве товаров, которые можно на

них приобрести (т.е. покупательной способностью

денег). Цена денег не является постоянной

величиной, она может повышаться и понижаться.

Инфляция – это снижение покупательной

способности денег из-за роста цен на товары и

услуги.

Формы инфляции:

Открытая – проявляется в росте цен на

потребительские товары

Скрытая – проявляется в росте дефицита

потребительских товаров

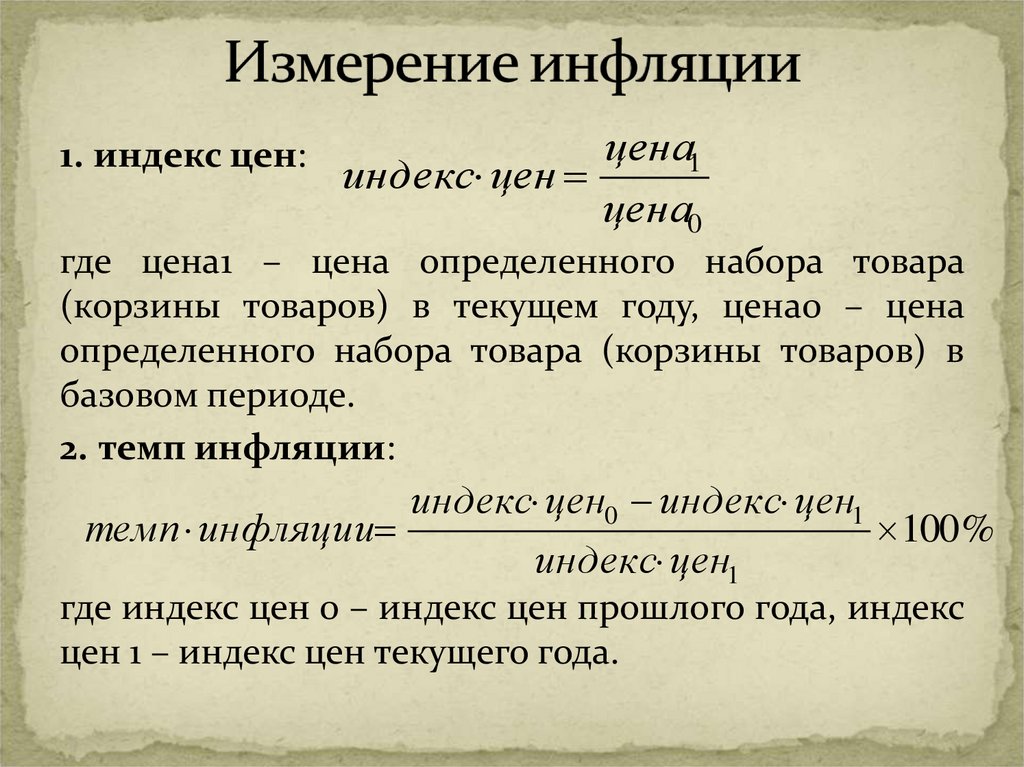

14. Измерение инфляции

1. индекс цен:цена1

индекс цен

цена0

где цена1 – цена определенного набора товара

(корзины товаров) в текущем году, цена0 – цена

определенного набора товара (корзины товаров) в

базовом периоде.

2. темп инфляции:

индекс цен0 индекс цен1

темп инфляции

100 %

индекс цен1

где индекс цен 0 – индекс цен прошлого года, индекс

цен 1 – индекс цен текущего года.

15. Виды инфляции

1.Умеренная (нормальная, ползучая) – темп инфляциисоставляет 5-7% в год.

Проявляется в длительном, постепенном росте цен.

Стимулирует развитие производства.

2.Галопирующая – темп инфляции составляет 10-20% в год.

Сбережения

становятся

убыточными,

деньги

ускоренно материализуются в товары, снижаются

инвестиции в производство. Рост цен опережает рост

уровня заработной платы, снижается уровень жизни

населения.

3.Гиперинфляция – темп инфляции более 50% в месяц.

Быстрый рост цен ведет к обесцениванию денежной

единицы,

нарастают

объемы

бартерных

сделок,

подрываются основы банковского дела, капитал переводится

в более устойчивую валюту и вывозится из страны.

4. Стагфляция – это общий спад выпуска продукции и

снижение объема ВВП

16. Причины инфляции

1.Избыточный спрос (денежные доходы населениярастут быстрее, чем реальный объем производства

товаров и услуг)

-дефицит госбюджета, который покрывается за счет

выпуска ничем не обеспеченных денег или доходов

за счет выпуска государственных ценных бумаг

-необоснованное повышение уровня заработной

платы работников

2.Рост издержек производства

-рост цен на сырье и энергию, поставленными

монополистами

-увеличение требований о повышении уровня

заработной платы, не отражающих повышение

производительности труда.

17. Последствия инфляции

1. Перераспределение доходов населения:Группы населения с фиксированными доходами

несут потери (бюджетники, студенты, пенсионеры).

Выигрывают те категории граждан, которые выпускают

продукцию, пользующуюся повышенным спросом.

Выигрывают люди, взявшие кредит.

2. Обесценивание сбережений:

Инфляция подрывает стимулы к накоплению,

снижает реальную стоимость сбережений. Инфляция

обесценивает амортизационный фонд предприятий

3. Социальная нестабильность:

Рост

безработицы.

Снижение

расходов

государственного бюджета на социальные нужды.

Возникает социальная напряженность в обществе

18. Направления антиинфляционной политики

1.структурная

перестройка

национальной

экономики, развитие производства и НТП

2. борьба с дефицитом бюджета

3. установление жестких нормативов на ежегодный

прирост денежной массы

4. снижение инфляционных ожиданий

5. обеспечение стабильно снижающихся темпов

инфляции

6. снижение социальных последствий инфляции:

установление «потолка» цен на отдельные

группы товаров, регулирование доходов населения,

реализация социально-ориентированных программ.

Финансы

Финансы