Похожие презентации:

Основы налогового права

1. ОСНОВЫ НАЛОГОВОГО ПРАВА

12. 1. ПРАВОВЫЕ РЕЖИМЫ НАЛОГООБЛОЖЕНИЯ И ВИДЫ НАЛОГОВ

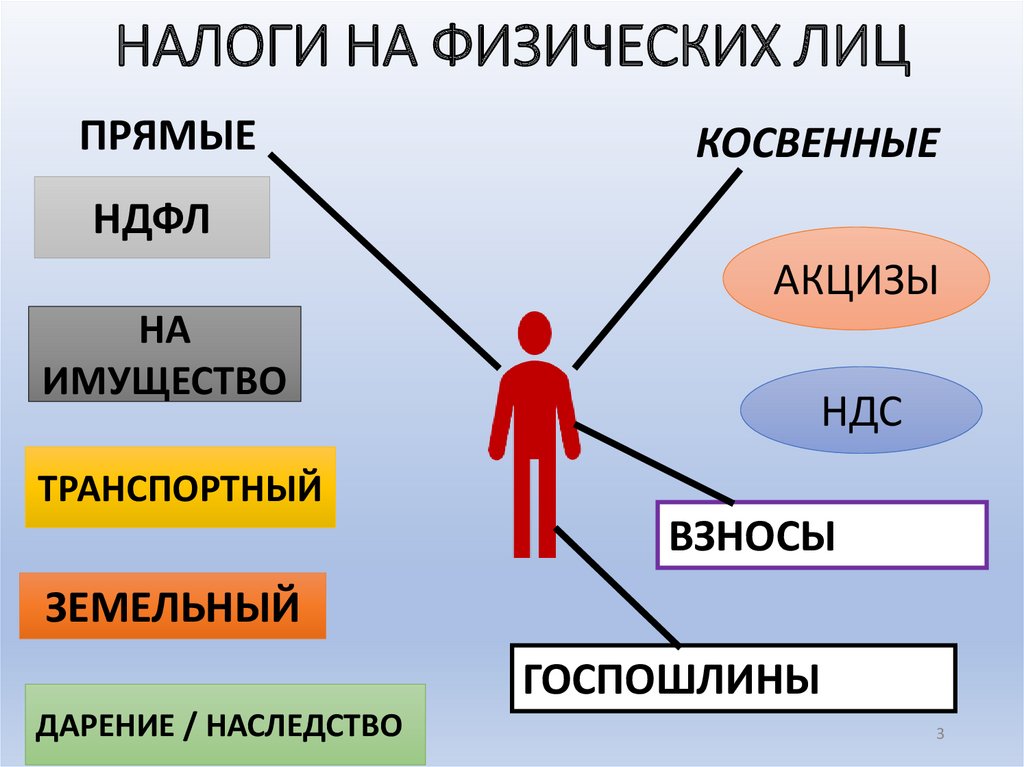

3. НАЛОГИ НА ФИЗИЧЕСКИХ ЛИЦ

ПРЯМЫЕКОСВЕННЫЕ

НДФЛ

АКЦИЗЫ

НА

ИМУЩЕСТВО

НДС

ТРАНСПОРТНЫЙ

ВЗНОСЫ

ЗЕМЕЛЬНЫЙ

ГОСПОШЛИНЫ

ДАРЕНИЕ / НАСЛЕДСТВО

3

4. НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ Ю/Л И И/П

ОСНОЕНВД

УСН

ЕСХН

4

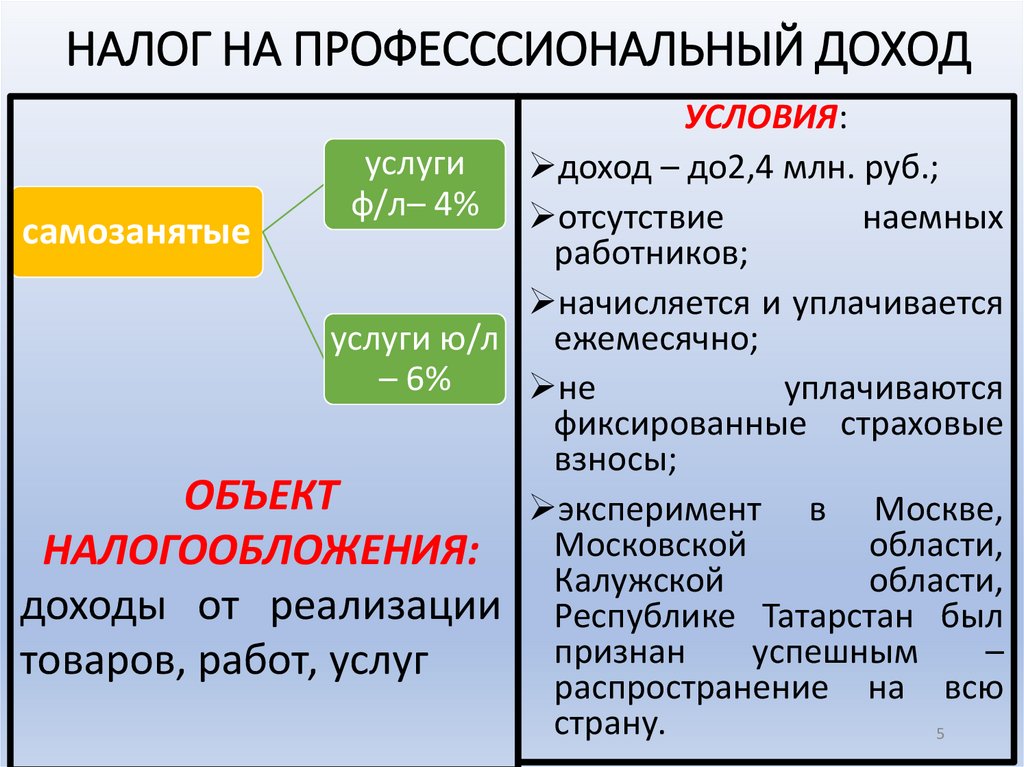

5. НАЛОГ НА ПРОФЕСССИОНАЛЬНЫЙ ДОХОД

УСЛОВИЯ:услуги

доход – до2,4 млн. руб.;

ф/л– 4% отсутствие

наемных

самозанятые

работников;

начисляется и уплачивается

услуги ю/л ежемесячно;

– 6%

не

уплачиваются

фиксированные страховые

взносы;

ОБЪЕКТ

эксперимент в Москве,

Московской

области,

НАЛОГООБЛОЖЕНИЯ:

Калужской

области,

доходы от реализации Республике Татарстан был

признан

успешным

–

товаров, работ, услуг

распространение на всю

страну.

5

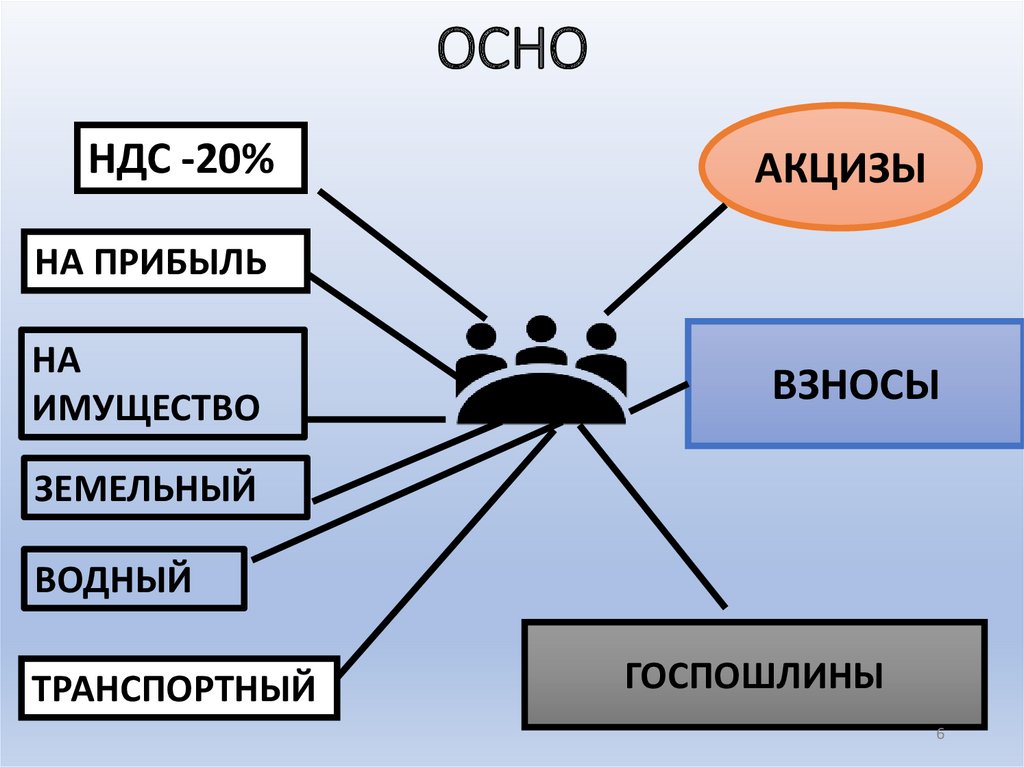

6. ОСНО

НДС -20%АКЦИЗЫ

НА ПРИБЫЛЬ

НА

ИМУЩЕСТВО

ВЗНОСЫ

ЗЕМЕЛЬНЫЙ

ВОДНЫЙ

ТРАНСПОРТНЫЙ

ГОСПОШЛИНЫ

6

7. ПОНЯТИЕ НАЛОГА

обязательный,индивидуально

безвозмездный

платеж,

взимаемый с организаций и

физических лиц в форме

отчуждения принадлежащих

им на праве собственности,

хозяйственного ведения или

оперативного

управления

денежных средств в целях

финансового

обеспечения

деятельности государства и

(или)

муниципальных

образований

7

8. ПРИЗНАКИ НАЛОГА

императивнообязательныйхарактер;

индивидуальная

безвозмездность;

денежная форма;

публичный и

нецелевой характер

налогов.

8

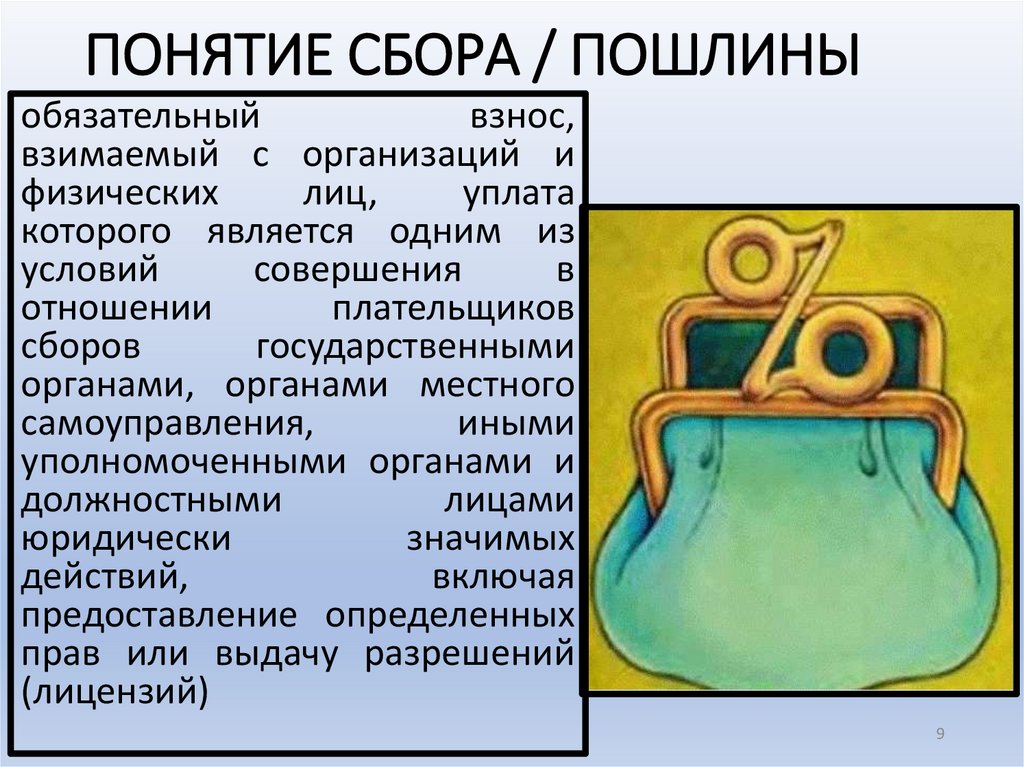

9. ПОНЯТИЕ СБОРА / ПОШЛИНЫ

обязательныйвзнос,

взимаемый с организаций и

физических

лиц,

уплата

которого является одним из

условий

совершения

в

отношении

плательщиков

сборов

государственными

органами, органами местного

самоуправления,

иными

уполномоченными органами и

должностными

лицами

юридически

значимых

действий,

включая

предоставление определенных

прав или выдачу разрешений

(лицензий)

9

10. ПРИМЕНЕНИЕ ОСНО

налогоплательщикне

соответствует

требованиям,

предъявляемым

к

льготным

категориям налогоплательщиков;

или

по

каким-либо

причинам

перестает

соответствовать этим категориям;

в связи с определёнными причинами необходимо

уплачивать НДС;

на организацию распространяется льгота по

налогу на прибыль;

ИП при регистрации не подал заявление с

просьбой перевести его на какую-либо другую

систему налогообложения.

10

11. ПРЕИМУЩЕСТВА ОСНО

не ограничено число наемных работников;можно выбрать абсолютно любой законный вид

деятельности;

нет ограничений по площади производства,

торговых

площадок

и

общей

стоимости

имущества;

расходы, понесенные при работе, учитываются

практически в полной мере;

убытки прошлых периодов можно перенести на

действующий

или

предстоящий

налоговый

период;

при необходимости уплаты НДС других вариантов

у организаций нет;

удобная

система

при

сотрудничестве

с

иностранными

контрагентами

с

большими

партиями товаров.

11

12. НЕДОСТАТКИ ОСНО

высокая налоговая нагрузка из всех возможныхналоговых режимов;

при сотрудничестве с мелкими в плане развития

бизнеса предприятиями

без уплаты НДС,

придется уплачивать этот налог в двойном

размере - трудоемко;

для этого придется нанять штат сотрудников и

нести расходы на оплату их труда;

большое количество отчетных документов

подается в разные периоды;

все сроки необходимо отслеживать и четко

соблюдать;

при нарушении на организацию налагаются

штрафные санкции и пени.

12

13. НАЛОГ НА ПРИБЫЛЬ

ставка 20% на всю сумму дохода за год;исключение

- льготные категории

предприятий;

льгота на полное освобождение от налога на

прибыль распространяется на организации,

работающие в сфере образования или

медицины;

платежи производятся каждый месяц до 28

числа;

при

уплате

авансов

отчисления

выплачиваются ежемесячно.

13

14. ПОНЯТИЕ ПРИБЫЛИ

это сумма, полученнаяпри вычитании из всей

суммы доходов сумму

всех понесенных

расходов. Учитываются

только

подтвержденные

экономически

обоснованные расходы.

14

15. НДС

ставка 0%, 10% или 20%;величина зависит от выпускаемого или

продаваемого предприятием товара;

расчет уплачиваемой суммы:

сумма налога за отчетный квартал делится

на три;

каждая часть уплачивается за три приема;

платежи необходимо произвести до 25

числа следующего за отчетным кварталом

месяца;

если 25 число пришлось на выходной, срок

переносится на следующий рабочий день.

15

16. НАЛОГ НА ИМУЩЕСТВО

ставка 2,2%;уплата

этого

налогового

вноса

предписывается

регионами

РФ

самостоятельно;

возможны варианты

ежеквартальных

платежей

или

единоразового

за

полный отчетный год.

16

17. ОСНО ДЛЯ ИП: НДФЛ

ставка - 13 %;выплаты

предусмотрены

авансовыми

взносами до 15 числа

в июле, октябре и

январе;

до 15 июля годовая

сумма должна быть

оплачена полностью.

17

18. ОСНО ДЛЯ ИП: НДС

ставка - 0%, 10%или 20%;

порядок расчета и

уплаты суммы

взносов

рассчитывается по

той же схеме, что и у

юридических лиц.

18

19. ОСНО ДЛЯ ИП: НАЛОГ НА ИМУЩЕСТВО Ф/Л

ставка до 2 %;местное самоуправление вправе

изменить сроки подачи и даты уплаты

налога;

возможно единоразовое полное

представление

данных

за

весь

прошедший год.

19

20. УСН

ДОХОДЫуплата взноса без

вычета расходов.

Ставка

может

варьироваться

в

зависимости

от

региона, т. к. она

устанавливается на

местном уровне.

Мин. 1% - макс. 6%

ДОХОДЫ МИНУС

РАСХОДЫ

при расчете суммы,

подлежащей к уплате,

от полученного дохода

нужно отнять расход.

В

таком

случае

максимальная ставка

составляет

15%.

Регионы также вправе

снизить её до 5%.

20

21. ОГРАНИЧЕНИЯ УСН

банковские операции;инвестирование в другие компании;

страхование;

изготовление

товаров,

которые

являются подакцизными;

недропользователи;

представители игорного бизнеса;

отсутствие филиалов.

21

22. УСН

ПриУСН

предприниматель

полностью

освобождается от выплат НДС, налогов на

имущество и прибыль для юридических лиц.

Переход

на

упрощенную

систему

налогообложения возможен лишь в том случае,

если компания подает все подтверждающие

соответствие

заявленным

критериям

документы до конца календарного года.

В

случае

одобрения

со

стороны

муниципального (или регионального) отдела

ФНС обложение по УСН происходит уже с

первого дня нового года.

22

23. ЕНДВ

единый налог на вмененный доходзаменяет собой НДС и налог на

прибыль.

Вмененный доход означает не

фактический, а потенциальный.

Действует до конца 2020 г.

23

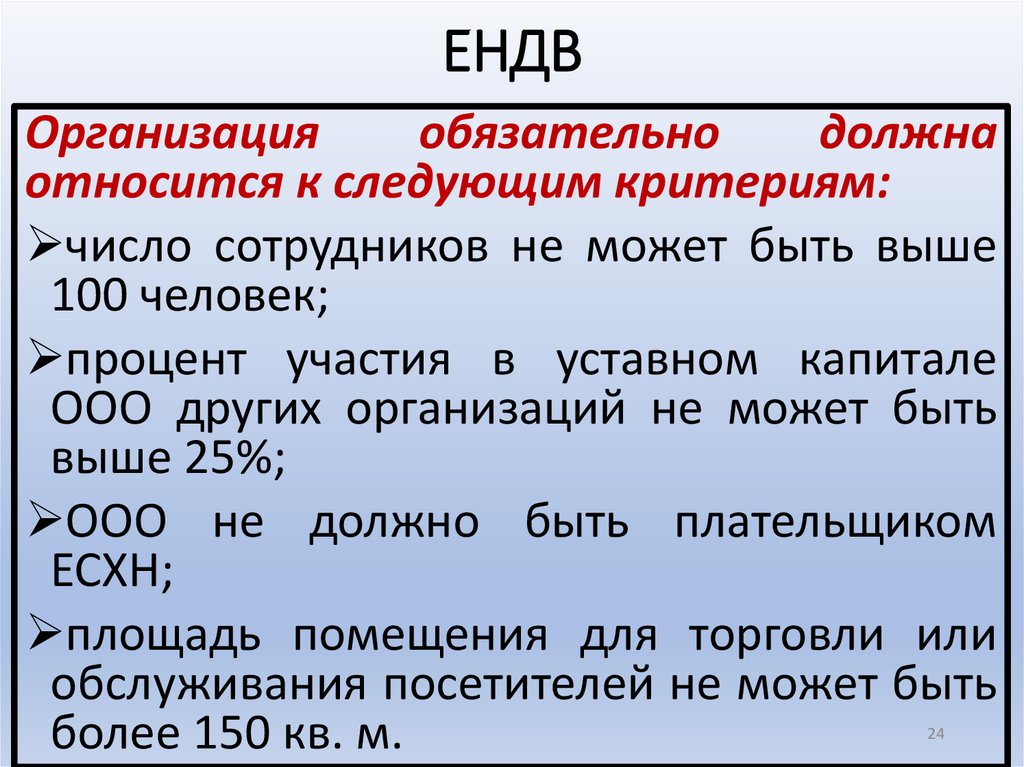

24. ЕНДВ

Организацияобязательно

должна

относится к следующим критериям:

число сотрудников не может быть выше

100 человек;

процент участия в уставном капитале

ООО других организаций не может быть

выше 25%;

ООО не должно быть плательщиком

ЕСХН;

площадь помещения для торговли или

обслуживания посетителей не может быть

более 150 кв. м.

24

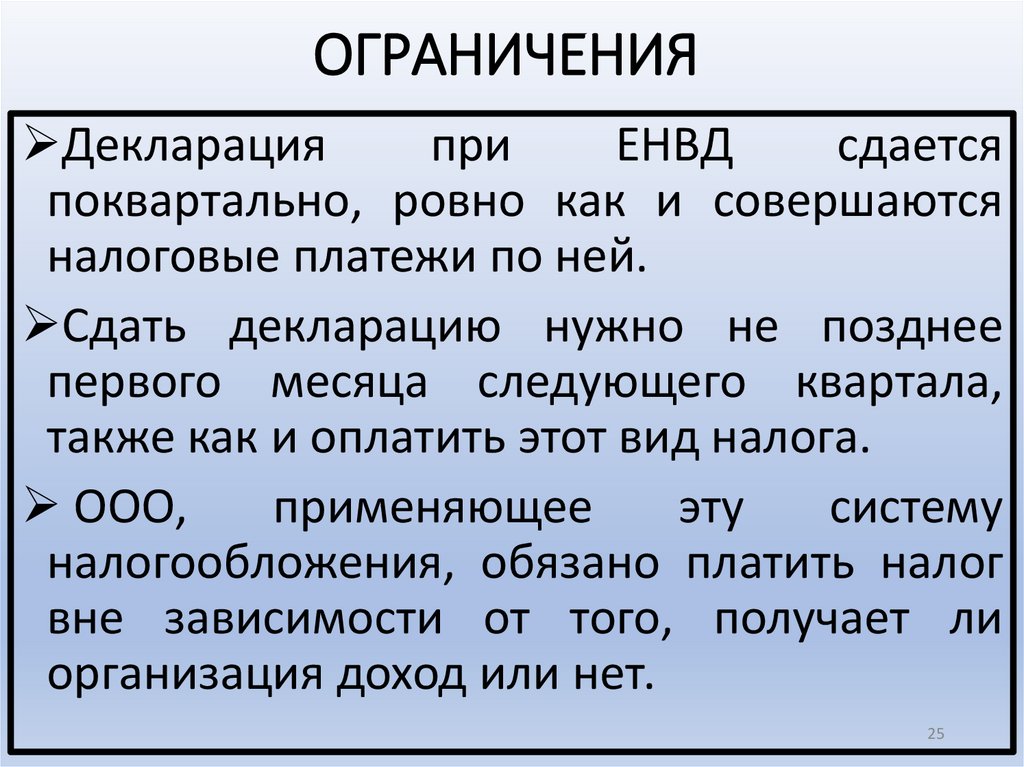

25. ОГРАНИЧЕНИЯ

Декларацияпри

ЕНВД

сдается

поквартально, ровно как и совершаются

налоговые платежи по ней.

Сдать декларацию нужно не позднее

первого месяца следующего квартала,

также как и оплатить этот вид налога.

ООО,

применяющее

эту

систему

налогообложения, обязано платить налог

вне зависимости от того, получает ли

организация доход или нет.

25

26. ЕНДВ

В случае, когда компания задействована сразу внескольких видах деятельности, облагаться налогом

по ЕНВД будут лишь доходы в сферах, указанных в НК

РФ. Ставка составляет 15%, но в зависимости от

корректирующих показателей может изменяться в

меньшую сторону.

Переход на ЕНВД возможен в любое удобное

юридическому лицу время;

прекращение уплаты налогов по этой схеме

возможно лишь по окончанию календарного года.

Если в ходе проверки ФСН выяснится, что компания

не соответствует заявленным требованиям, то

помимо штрафных санкций, она будет переведена на

общую систему налогообложения в принудительном

порядке.

26

27. ПСН

предназначеналишь

для

индивидуальных

предпринимателей – юридические лица использовать

схему не могут ни при каких условиях.

При соответствии ряда требований (среднесписочная

численность сотрудников не более 15 человек, доход

по каждому из заявленных видов деятельности

составляет не более миллиона рублей) вместо уплаты

налога приобретает патент, цена которого составит 6%

от налоговой базы ИП.

освобождение предпринимателя от подачи налоговой

декларации в ФСН, но взамен придется вести учет по

доходам от каждого вида деятельности отдельно друг

от друга.

27

28. ТРЕБОВАНИЯ

абсолютно все предприятия должныподавать ежегодную отчётность в

налоговый орган. Ранее, для

индивидуальных

предпринимателей, работающих по

УНС, отсутствовала необходимость

составления подробной ежегодной

отчётности

28

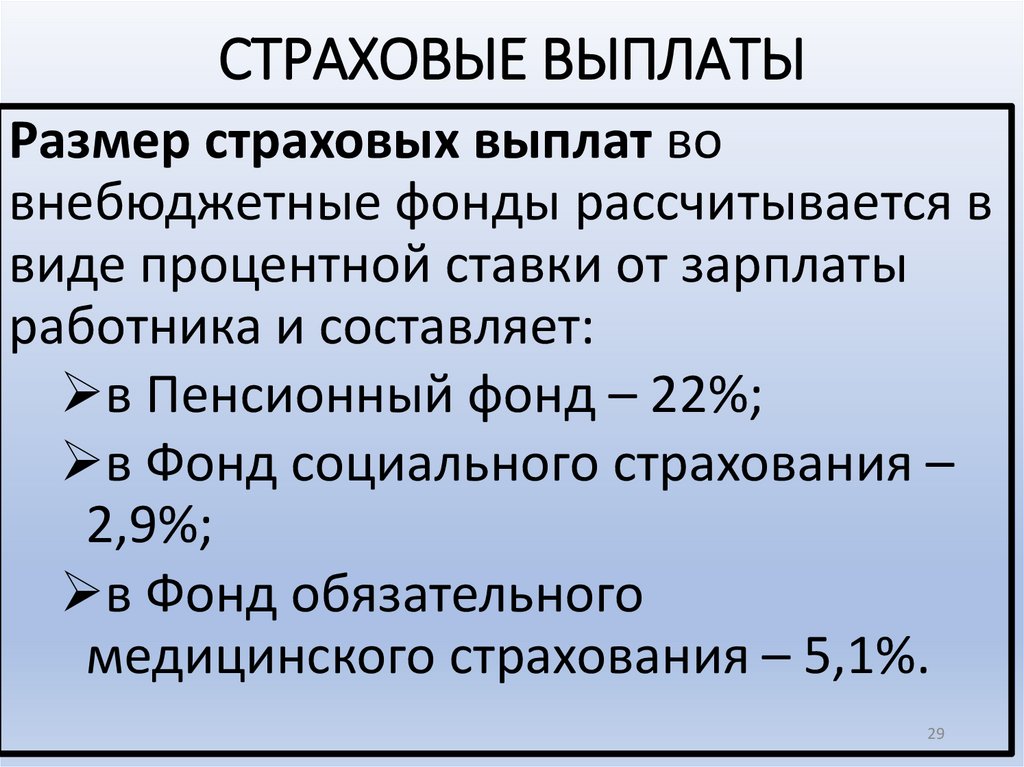

29. СТРАХОВЫЕ ВЫПЛАТЫ

Размер страховых выплат вовнебюджетные фонды рассчитывается в

виде процентной ставки от зарплаты

работника и составляет:

в Пенсионный фонд – 22%;

в Фонд социального страхования –

2,9%;

в Фонд обязательного

медицинского страхования – 5,1%.

29

30. ОБЯЗАТЕЛЬНЫЕ ПЛАТЕЖИ

Лицо зарегистрировалось как индивидуальныйпредприниматель, но по какой-либо причине не

вело за последний год деятельности.

Находится на УСН, доход составляет 0 рублей, по

завершению отчётного периода подается

декларация.

Согласно законодательству РФ, индивидуальный

предприниматель обязан своевременно вносить

средства в ФСС и ФФОМС за работников и за

себя.

Ежегодно ИП обязан вносить в фонды 32 385

рублей. Из них в ФФОМС РФ – 5840 рублей.

30

31. ОБЯЗАТЕЛЬНЫЕ ПЛАТЕЖИ

Еслииндивидуальный

предприниматель не внесёте указанные

суммы по ним, есть риск остаться без

части имущества на данную сумму.

ИП несёт полную материальную

ответственность

за

совершённые

действия,

сделки,

а

также

задолженности (в том числе и по

выплатам в фонды).

31

32. ОТЧИСЛЕНИЯ В ФСС

Выплаты осуществляют работодатели.Деньги, поступившие от них, распределяются в

социальные фонды.

Распределенные деньги дают гражданам право на

получение пособий в определенных случаях. В

частности:

инвалидность;

потеря кормильца;

появление на свет ребенка;

достижение пенсионного возраста.

малоимущие и многодетные и семьи.

32

33. ВЗНОСЫ В ПФР

зависят от размера получаемойработником заработной платы;

взносы выплачиваются работодателем,

если гражданин работает на постоянном

месте работы, по совмещению, по

срочным трудовым договорам;

оплата

в

Пенсионный

фонд

производится через расчетный счет

компании в размере 22% от суммы

заработной платы.

33

34. ВЗНОСЫ В ФФОМС

Взнос в фонд также обязанывыплачивать

работодатели

в

размере 5,1% от заработной платы

сотрудника.

Считается,

что

этот

взнос

выплачивается за бесплатное

медицинское обслуживание в

России.

34

35. ОБЯЗАТЕЛЬНЫЕ ВЫПЛАТЫ ПРИ УСН

Если компания работает на специальномналоговом режиме (УСН) и по виду деятельности

является «льготной», то размер выплат меняется.

Для организаций и ИП, которые производят

выплаты в пользу граждан, в ФСС и ФФОМС

выплаты не производятся.

Страховые взносы такой организации

предусматривают выплаты в ПФР, в пониженном

размере – 20%:

образование;

производство товаров для спорта;

производство игрушек;

строительство и т.д.

35

36. ОБЯЗАТЕЛЬНЫЕ ВЫПЛАТЫ ДЛЯ ИП

установленыстраховые

взносы

фиксированного размера;

их величина зависит от уровня МРОТ РФ;

в ФСС взносов для ИП нет;

для ИП установлен предельный размер

сумм:

при достижении прибыли в 300000 с этой

суммы превышения взносы выплачиваются

в размере 1% в ПФР и ФФОМС.

36

37. 2. НАЛОГОВЫЕ ПРАВОНАРУШЕНИЯ И ОТВЕТСТВЕННОСТЬ

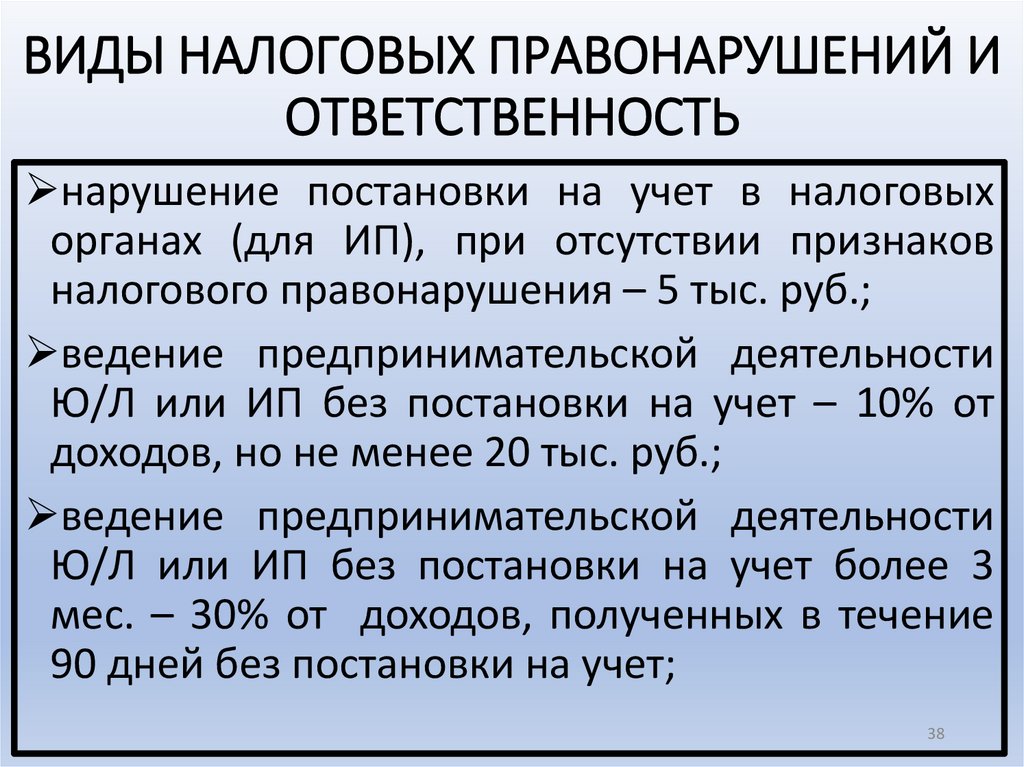

38. ВИДЫ НАЛОГОВЫХ ПРАВОНАРУШЕНИЙ И ОТВЕТСТВЕННОСТЬ

нарушение постановки на учет в налоговыхорганах (для ИП), при отсутствии признаков

налогового правонарушения – 5 тыс. руб.;

ведение предпринимательской деятельности

Ю/Л или ИП без постановки на учет – 10% от

доходов, но не менее 20 тыс. руб.;

ведение предпринимательской деятельности

Ю/Л или ИП без постановки на учет более 3

мес. – 30% от доходов, полученных в течение

90 дней без постановки на учет;

38

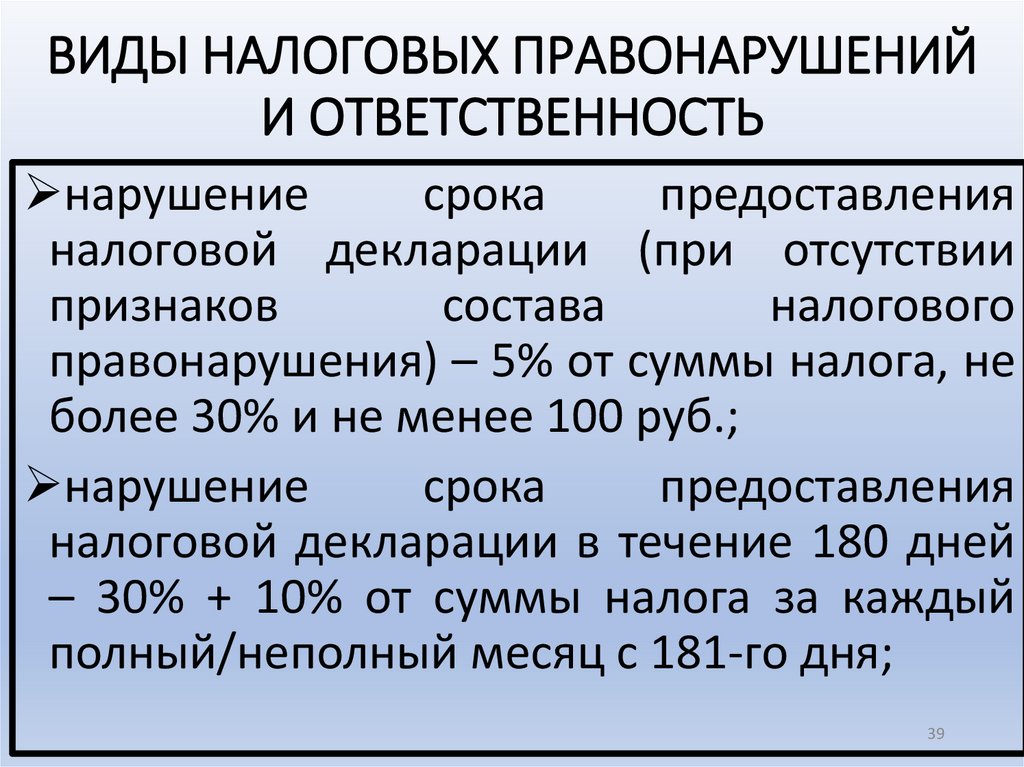

39. ВИДЫ НАЛОГОВЫХ ПРАВОНАРУШЕНИЙ И ОТВЕТСТВЕННОСТЬ

нарушениесрока

предоставления

налоговой декларации (при отсутствии

признаков

состава

налогового

правонарушения) – 5% от суммы налога, не

более 30% и не менее 100 руб.;

нарушение

срока

предоставления

налоговой декларации в течение 180 дней

– 30% + 10% от суммы налога за каждый

полный/неполный месяц с 181-го дня;

39

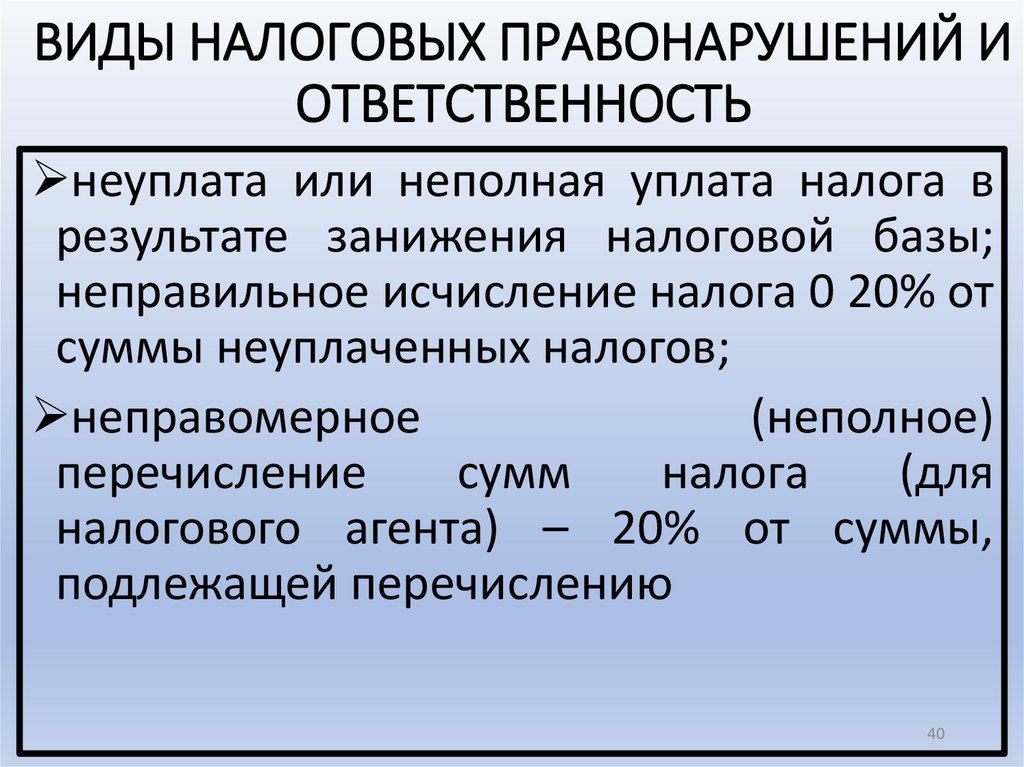

40. ВИДЫ НАЛОГОВЫХ ПРАВОНАРУШЕНИЙ И ОТВЕТСТВЕННОСТЬ

неуплата или неполная уплата налога врезультате занижения налоговой базы;

неправильное исчисление налога 0 20% от

суммы неуплаченных налогов;

неправомерное

(неполное)

перечисление

сумм

налога

(для

налогового агента) – 20% от суммы,

подлежащей перечислению

40

41. УГОЛОВНАЯ ОТВЕТСТВЕННОСТЬ ЗА УГОЛОВНЫЕ ПРАВОНАРУШЕНИЯ

уклонениеот

уплаты

налогов и сборов – ст. 198,

199 УК РФ;

неисполнение

обязанностей

налогового

агента – ст. 199.1 УК РФ;

сокрытие

денег

и

имущества юридическими

лицами или ИП, за счет

которых

произведено

взыскание налогов и сборов

– ст. 199.2 УК РФ.

41

Право

Право