Похожие презентации:

Налоговая система Латвии

1. Налоговые системы зарубежных стран Домашняя работа На тему: Налоговая система Латвии

Выполнил Михалёв Дмитрий ИвановичЭУ-483620

2. Введение

Латвия, официальное название — Латвийская Республика —государство в Северной Европе. Столица Рига. Граничит с

Эстонией на севере, Россией — на востоке, с Белоруссией — на

юго-востоке и Литвой — на юге.

Введение

Налоговая система Латвии — совокупность налогов, пошлин и

сборов, которыми облагаются организации и частные лица в

Латвии. По состоянию на конец 2018 года в Латвии

существуют 15 налогов и 153 государственные пошлины.

Администрирование и сбором налогов занимается Служба

государственных доходов, напрямую подчиняющаяся

министру финансов.

3. Обзор основных налогов страны

Основной закон, определяющий налоговую систему в Латвии — закон «Оналогах и пошлинах», вступивший в силу 1 апреля 1995 года. Конкретные

налоги, пошлины и сборы определяются соответствующими законами,

которые не могут противоречить основному, а также Таможенным

законом и другими нормативными актами.

1.

НДС

В Латвии, согласно закону «О налоге на добавленную стоимость»,

текущая налоговая ставка составляет 21%, а уменьшенная ставка НДС –

10%.

Пониженная ставка применяется к медикаментам, некоторым продуктам

питания, пассажирским перевозкам, учебной литературе и периодике,

услугам гостиниц, древесному топливу, поставке теплоэнергии и

услугам по управлению недвижимостью. Импорт и экспорт НДС не

облагаются.

4. Обзор основных налогов страны

2. Налог на прибыль организацийОбзор

основных

налогов страны

Ставка налога на прибыль составляет 20%. Налог на прибыль не уплачивается

до момента распределения дивидендов. В этих целях к распределению

дивидендов приравниваются некоммерческие расходы, процентные выплаты

свыше определенных лимитов, корректировки в рамках трансфертного

ценообразования, активы, переводимые за рубеж и пр. Прибыль от

реализации активов включается в общую налогооблагаемую базу. Прибыль от

продажи акций может не облагаться при условии владения в течение не менее

36 месяцев.

3. Налог на микропредприятия

Отдельный (особый) режим уплаты налогов, регулирующий «Законом о налоге

на микропредприятия», вступивший в силу 1 сентября 2010 года.

С 2021 года новыми плательщиками налога микропредприятия могут стать

только физические лица, индивидуальные коммерсанты, индивидуальные

предприятия.

Ставка налога микропредприятия в 2021:

25% от оборота до 25 000 евро в год

40% от оборота, превышающего 25 000 евро

5. Обзор основных налогов страны

4. Подоходный налог с физических лицОбзор

основных

налогов страны

Ставка

Налоговая база

Прогрессивный подоходный налог с населения:

• на доход до 20 004 евро — 20 %

• на доход от 20 004 евро до 62 800 евро — 23 %

• на часть дохода, которая превышает 62 800 евро —

31,4 %

1) годовые необлагаемые доходы;

2) доходы от хозяйственной деятельности.

Налог на заработную плату:

• 20 % — на месячный доход до 1 667 евро

• 23 % — на часть месячного дохода, которая

превышает 1 667 евро

Доходы от наемного труда, если плательщику

дохода подана налоговая книжка.

20 % — на доходы от авторского вознаграждения

25 % - Авторским вознаграждениям до 25 000 евро

40 % - Авторским вознаграждениям, превышающим

25 000 евро

Авторское вознаграждение, из которого

получатель авторского вознаграждения

удерживает налог до 30 июня 2021 года;

вознаграждение, которое выплачиваются

организацией коллективного управления;

авторские вознаграждения, выплачиваемые в

соответствии с договорами о

6. Обзор основных налогов страны

5. Обязательные взносы социального страхованияОбзор

основных

налогов страны

Обязательные платежи государственного социального страхования - это

законом установленный обязательный платеж в государственный бюджет

и данный платеж дает социально застрахованному лицу права в

определенных случаях получить определенные услуги от государства.

Работодатель (резидент Латвии) в 2017.году платит 35,09% (основная

ставка) .Часть налога работодатель удерживает от работника (11,00%).

Минимальная заработная плата за полную ставку: в 2018.году 430 евро в

месяц. Работник (резидент Латвии), который работает у иностранца, также

платит 35,09% (основная ставка) от полученного вознаграждения.

Самозанятое лицо в основном обязано платить только если доходы минус

расходы в месяц достигает определенную сумму - 430 евро и больше. Если

самозанятое лицо обязано платить обязательные платежи

государственного социального страхования, тогда облагаемая сумма в

месяц должна быть не меньше 430 евро и основная ставка - 32,15%.

7. Обзор основных налогов страны

6. Налог солидарностиОбзор

основных

налогов страны

Ставка и механизм налога на солидарность идентичны ставке и механизму

Обязательных взносов социального страхования (34,09 % от заработной платы

сотрудника, из которых 10,50 % выплачивает сотрудник, а 23,59 % —

работодатель). Налогом облагаются доход, превышающий потолок дохода,

облагаемого ОВСС, то есть более 62 800 евро в год. Количество таких

сотрудников, по оценке Министерства финансов, составляет около 4700 человек

или 0,6 % от всех трудящихся страны. Налог применяется с 1 января 2016 года.

7. Налог на недвижимость

Ставка налога составляет от 0,2 % до 1,5 % от кадастровой стоимости

недвижимости и может быть повышена до 3 % для заброшенных объектов.

Конкретные ставки и правила об их применении разрабатывают

соответствующие самоуправления.

8. Налог за эксплуатацию транспортного средства

Налог взимается с транспортных средств, принадлежащих частным лицам, за

исключением тракторной техники, лёгких прицепов, трамваев, троллейбусов,

мопедов и снегоходов. Ставка зависит от объёма двигателя транспортного

средства. К транспортным средствам старше 2005 года выпуска применяется

повышенная ставка.

8. Обзор основных налогов страны

9. Налог на легковые транспортные средства предприятийОбзор

основных

налогов страны

Налог взимается с транспортных средств, принадлежащих организациям и

предприятиям. Ставка зависит от объёма двигателя транспортного средства. К

транспортным средствам старше 2005 года выпуска применяется повышенная

ставка.

10. Налог на лотереи и азартные игры

Выручка от продажи лотерейных билетов облагается по ставке 10 %, выручка от

других азартных игр — по ставке 10-15 %. Кроме того, организаторы казино и

игровых залов обязаны платить пошлину за каждое установленное рулеточное

колесо, карточный стол, игровой автомат и т. п., а также приобретать лицензию

на организацию азартных игр.

11. Налог за использование природных ресурсов

Налог платят юридические лица, которые реализуют или используют: товары в

упаковке, одноразовую столовую посуду и принадлежности, экологически

вредные товары (масла, шины, аккумуляторы, батареи и т. п.), электрическое

или электронное оборудование. Налог не взимается с предприятий, которые

занимаются сортировкой и переработкой своих отходов или заключили договор

с компанией, предоставляющей такую услугу.

9. Обзор основных налогов страны

12. Налог на электроэнергиюНалог в размере 1.01 евро за 1000 киловатт-часов взимается с производителей и

продавцов электроэнергии. От налога освобождается электроэнергия,

полученная из возобновляемых источников или за счёт когенерации,

электроэнергия, используемая на транспорте, для освещения общественных

улиц, а также электроэнергия, используемая частными потребителями в

домашних хозяйствах.

13. Налог на субсидированную электроэнергию

Налогом облагается доход, полученный от продажи электроэнергии. Ставка

зависит от метода производства электроэнергии: 15 % для производства из

ископаемого топлива, 10 % для производства с помощью возобновляемых

источников и 5 % для подключенных к системам централизованного

теплоснабжения когенерационных станций мощностью до 4 МВт.

14. Таможенный налог

Применяется к товарам, ввезённым в Латвию извне Европейского союза. Ставки

определяются законодательством Европейской комиссии.

15. Акцизный налог

Налогом облагаются алкогольные напитки, табачные изделия, нефтепродукты,

природный газ, безалкогольные напитки и кофе, а также жидкости,

используемые в электронных сигаретах и заменители табака.

10. Обзор системы налогового администриро-вания в стране и инновационных изменений

Обзор системыналогового

администрирования в стране

и

инновационных

изменений

Служба государственных доходов (СГД) является подчиненным министру финансов

учреждением прямого государственного управления, которое обеспечивает уплату

налогов и учет налогоплательщиков, взимание государственных налогов, пошлин и других

обязательных платежей, установленных государством, на территории Латвийской

Республики, а также взимает налоги, пошлины и другие обязательные платежи,

установленные другими государствами, в бюджет Европейского Союза, осуществляет

таможенную политику и занимается таможенным оформлением.

Главные задачи СГД:

1.Обеспечение взимания администрируемых СГД государственных налогов, пошлин и

других обязательных платежей, установленных государством, на территории и

таможенных границах Латвии.

2.Реализация государственной таможенной политики и обеспечение защиты таможенных

границ.

3.Предотвращение и раскрытие преступных деяний в области государственных налогов,

пошлин и других обязательных платежей, установленных государством.

4. Обучение работников СГД, а также консультирование налогоплательщиков по вопросам

применения налоговых нормативных актов в порядке, установленном законом «О Службе

государственных доходов».

5.Регистрация и учет налогоплательщиков, а также контроль за соответствием

регистрационных документов требованиям законов и фактическому состоянию в порядке,

установленном законами и правилами Кабинета министров.

6.Обеспечение выполнения нормативных актов, регламентирующих оборот акцизных

товаров.

11. Изменения в налоговой системе Латвии 2021

С 1 января 2021 года вводится единый налоговый счет – 15 видовплатежей необходимо платить на один счет. Исключение – таможенные

сборы (их переведут на единый счет к 2023) и налоги самоуправлений.

Установлен крайний срок платежа – 23 число каждого месяца. Это

снизить административную нагрузку.

Также снижается ставка обязательных взносов социального

страхования – вместо 35,09% стало 34,09%. На 0,5% меньше платят

работодатель и сотрудник.

Также появилась необлагаемая норма расходов при работе на удалёнке

– 30 евро в месяц.

С 2021 года фактически перестаёт быть интересны работа в режиме

плательщика налога с микропредприятия (MUN). Установлен налог 25%

на оборот (доход) до 25 000 EUR и 40% для оборота выше 25 000 EUR

без отчисления расходов.

С 2023 года изменения коснуться самозанятых лиц. Потребуется

платить 32,15% социального налога со всех доходов (сейчас с первых

500 EUR платить 32,15% и 5% с прибыли – 10% с июля 2021).

12. Структура налоговых поступлений и анализ фискальной значимости основных налогов

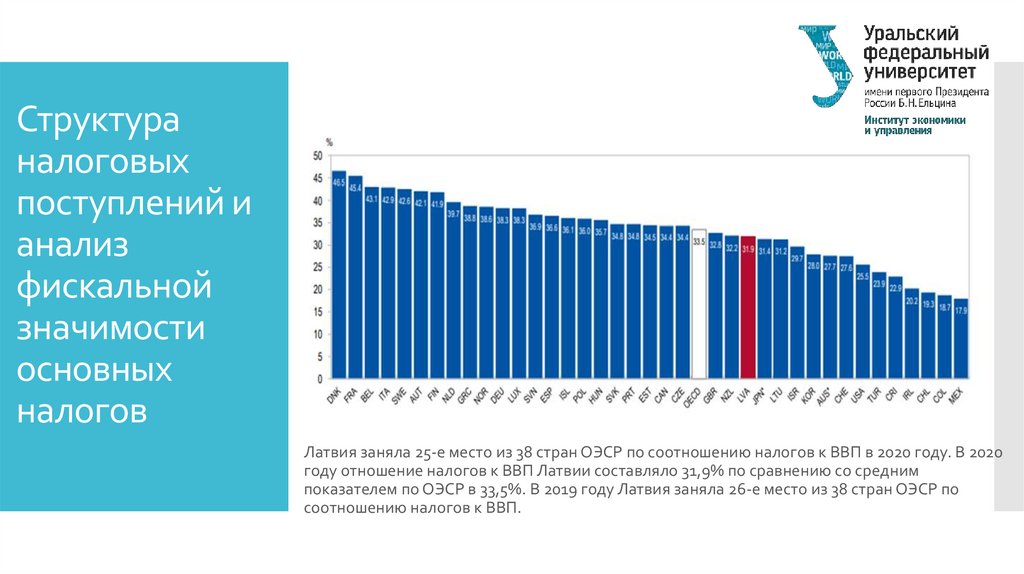

Отношение налогов к ВВП — это отношение налоговых поступлений страны к валовомувнутреннему продукту (ВВП) страны. Это отношение используется как мера того, насколько

хорошо правительство контролирует экономические ресурсы страны. Отношение налога к

ВВП рассчитывается путем деления налоговых поступлений определенного периода времени

на ВВП.

Ежегодный отчет ОЭСР по статистике доходов показал, что отношение налогов к ВВП в

Латвии увеличилось на 0,7 процентных пункта с 31,2% в 2019 году до 31,9% в 2020 году. В

период с 2019 по 2020 год средний показатель по ОЭСР незначительно увеличился с 33,4% до

33.5%.

13. Структура налоговых поступлений и анализ фискальной значимости основных налогов

Латвия заняла 25-е место из 38 стран ОЭСР по соотношению налогов к ВВП в 2020 году. В 2020году отношение налогов к ВВП Латвии составляло 31,9% по сравнению со средним

показателем по ОЭСР в 33,5%. В 2019 году Латвия заняла 26-е место из 38 стран ОЭСР по

соотношению налогов к ВВП.

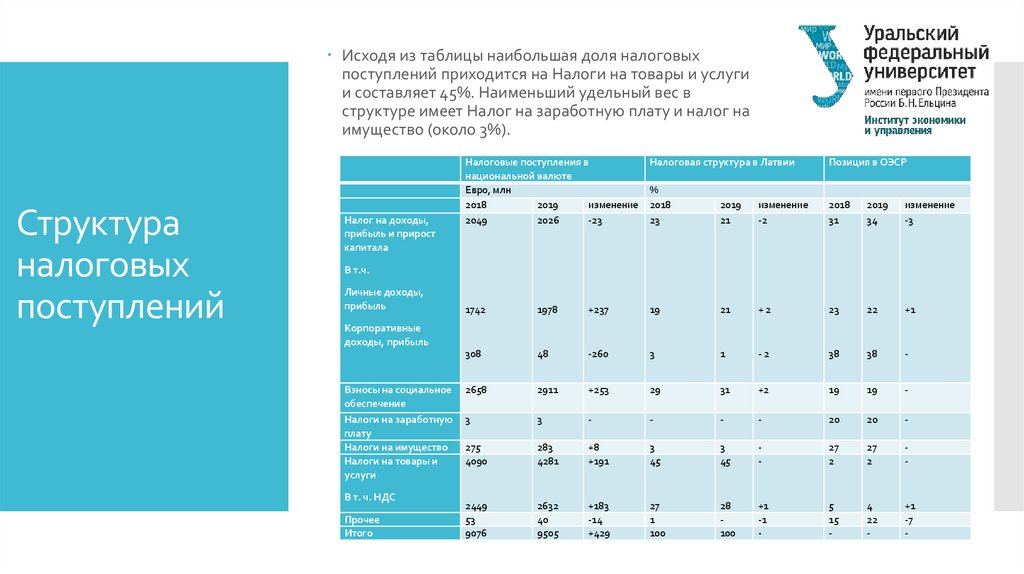

14. Структура налоговых поступлений

Исходя из таблицы наибольшая доля налоговыхпоступлений приходится на Налоги на товары и услуги

и составляет 45%. Наименьший удельный вес в

структуре имеет Налог на заработную плату и налог на

имущество (около 3%).

Структура

налоговых

поступлений

Налог на доходы,

прибыль и прирост

капитала

Налоговые поступления в

национальной валюте

Евро, млн

2018

2019

изменение

2049

2026

-23

Налоговая структура в Латвии

Позиция в ОЭСР

%

2018

23

2019

21

изменение

-2

2018

31

2019

34

изменение

-3

1742

1978

+237

19

21

+2

23

22

+1

308

48

-260

3

1

-2

38

38

-

2658

2911

+253

29

31

+2

19

19

-

3

3

-

-

-

-

20

20

-

275

4090

283

4281

+8

+191

3

45

3

45

-

27

2

27

2

-

2449

53

9076

2632

40

9505

+183

-14

+429

27

1

100

28

100

+1

-1

-

5

15

-

4

22

-

+1

-7

-

В т.ч.

Личные доходы,

прибыль

Корпоративные

доходы, прибыль

Взносы на социальное

обеспечение

Налоги на заработную

плату

Налоги на имущество

Налоги на товары и

услуги

В т. ч. НДС

Прочее

Итого

15. Заключение

Одной из первоочередных задач латвийского законодательства впоследние годы является гармонизация налоговой системы к

соответствию нормам Евросоюза. Поэтому в налогообложении страны

постоянно происходят изменения. Каждый налогоплательщик в среднем

платит в бюджет 30% от всех своих доходов. По сравнению с другими

странами Евросоюза в Латвийской Республике самая маленькая

действующая налоговая ставка (в среднем). Кроме того, налоговая

система Латвии предусматривает систему налоговых ставок, скидок с

налогов и денежных пособий, что в свою очередь позволяет каждому

налогоплательщику выбрать оптимальную область деятельности и

управления своими средствами.

Вопросы, связанные с налоговой системой Латвийской Республики,

регулирует закон «О налогах и пошлинах». Контроль над налоговой

системой осуществляет Служба государственных доходов (СГД). Налоги,

в соответствии с законом делятся на прямые и косвенные налоги.

16.

Спасибо завнимание!

Экономика

Экономика