Похожие презентации:

Банковские риски

1. Банковские риски

2. Понятие банковских рисков

Под банковским риском понимаетсяприсущая банковской деятельности

вероятность «понесения» кредитной

организацией потерь и (или) ухудшения

ликвидности вследствие наступления

неблагоприятных событий.

3. Для хозяйствующего субъекта риски не бывают внутренними и внешними: таковыми могут быть только факторы (причины) рисков.

Факторы рисковВнутренние

Внешние

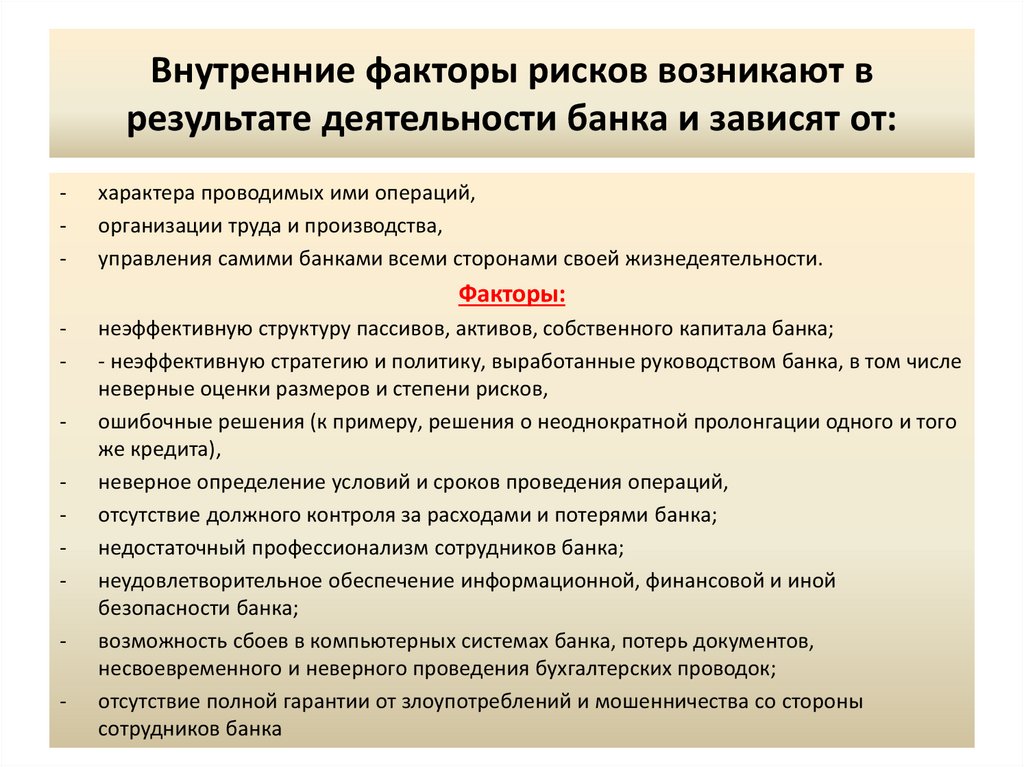

4. Внутренние факторы рисков возникают в результате деятельности банка и зависят от:

-характера проводимых ими операций,

организации труда и производства,

управления самими банками всеми сторонами своей жизнедеятельности.

Факторы:

-

неэффективную структуру пассивов, активов, собственного капитала банка;

- неэффективную стратегию и политику, выработанные руководством банка, в том числе

неверные оценки размеров и степени рисков,

ошибочные решения (к примеру, решения о неоднократной пролонгации одного и того

же кредита),

неверное определение условий и сроков проведения операций,

отсутствие должного контроля за расходами и потерями банка;

недостаточный профессионализм сотрудников банка;

неудовлетворительное обеспечение информационной, финансовой и иной

безопасности банка;

возможность сбоев в компьютерных системах банка, потерь документов,

несвоевременного и неверного проведения бухгалтерских проводок;

отсутствие полной гарантии от злоупотреблений и мошенничества со стороны

сотрудников банка

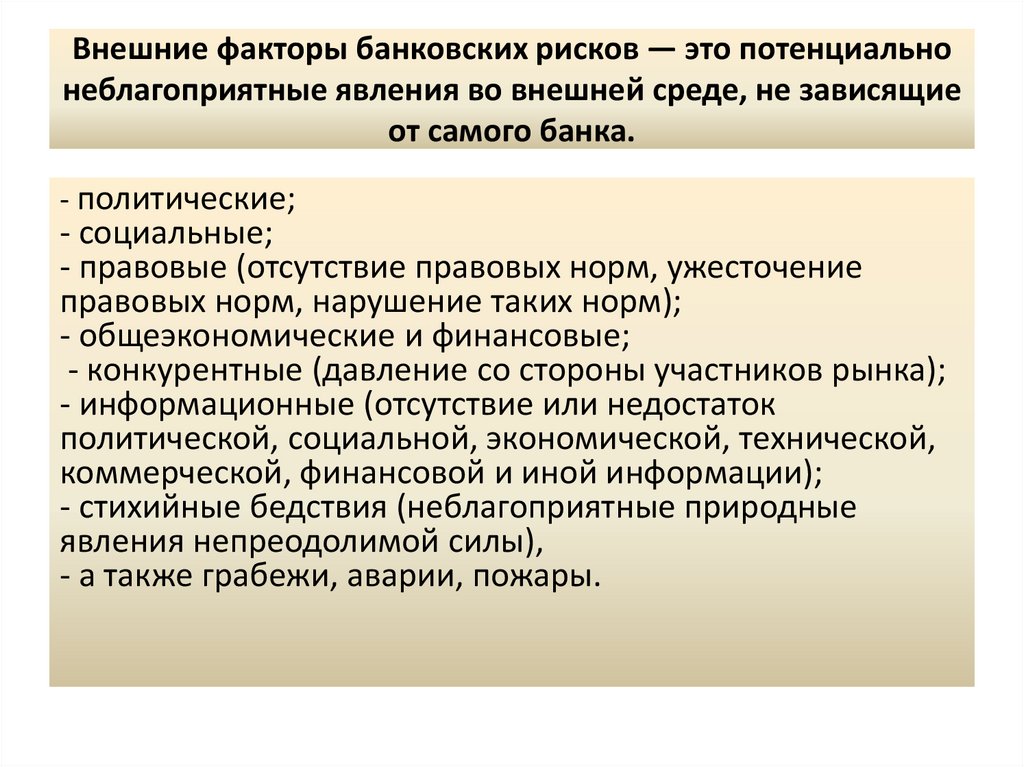

5. Внешние факторы банковских рисков — это потенциально неблагоприятные явления во внешней среде, не зависящие от самого банка.

- политические;- социальные;

- правовые (отсутствие правовых норм, ужесточение

правовых норм, нарушение таких норм);

- общеэкономические и финансовые;

- конкурентные (давление со стороны участников рынка);

- информационные (отсутствие или недостаток

политической, социальной, экономической, технической,

коммерческой, финансовой и иной информации);

- стихийные бедствия (неблагоприятные природные

явления непреодолимой силы),

- а также грабежи, аварии, пожары.

6. Виды банковских рисков

КредитныйРиск

ликвидности

страновой

операционный

рыночный

репутационный

правовой

процентный

фондовый

валютный

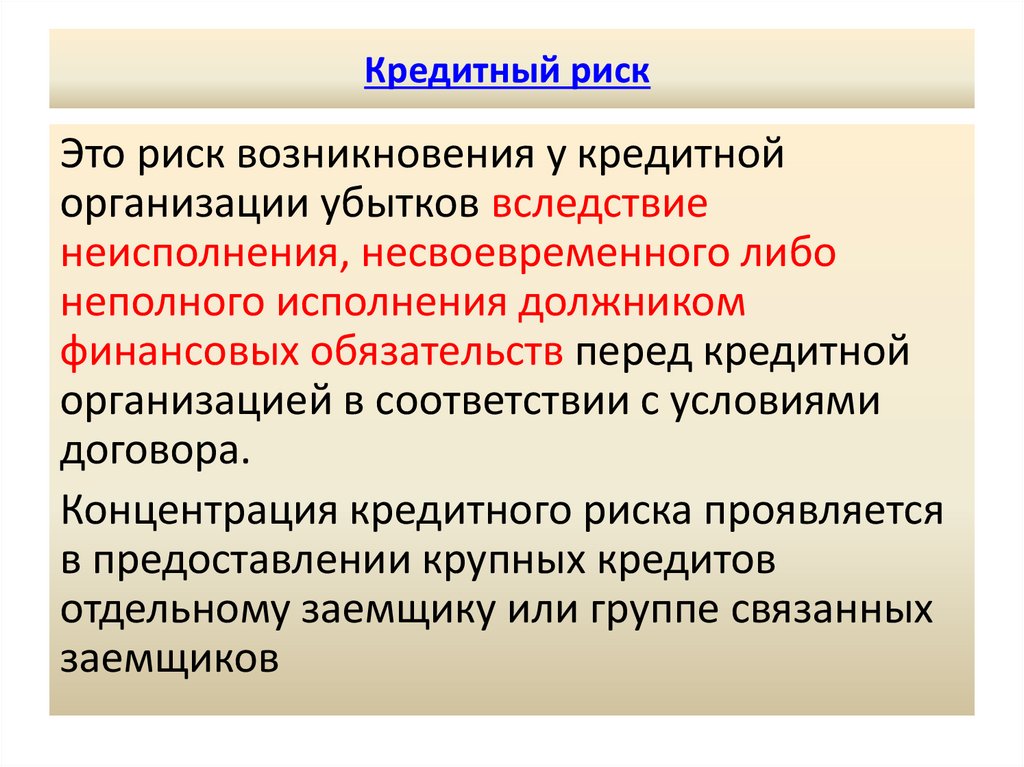

7. Кредитный риск

Кредитный рискЭто риск возникновения у кредитной

организации убытков вследствие

неисполнения, несвоевременного либо

неполного исполнения должником

финансовых обязательств перед кредитной

организацией в соответствии с условиями

договора.

Концентрация кредитного риска проявляется

в предоставлении крупных кредитов

отдельному заемщику или группе связанных

заемщиков

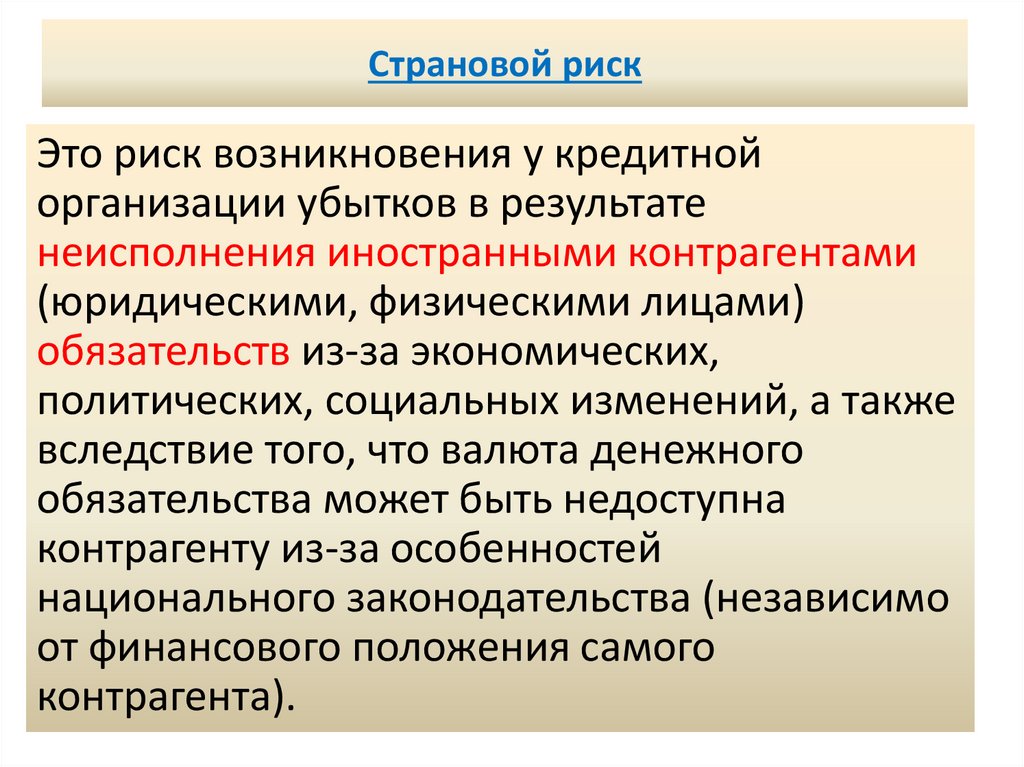

8. Страновой риск

Это риск возникновения у кредитнойорганизации убытков в результате

неисполнения иностранными контрагентами

(юридическими, физическими лицами)

обязательств из-за экономических,

политических, социальных изменений, а также

вследствие того, что валюта денежного

обязательства может быть недоступна

контрагенту из-за особенностей

национального законодательства (независимо

от финансового положения самого

контрагента).

9. Рыночный риск

Это риск возникновения у кредитнойорганизации убытков вследствие

неблагоприятного изменения рыночной

стоимости финансовых инструментов

торгового портфеля кредитной организации,

а также курсов иностранных валют и (или)

драгоценных металлов.

Рыночный риск включает в себя

- фондовый риск,

- валютный

- и процентный риск.

10. Риск ликвидности

Риск ликвидностиЭто риск убытков вследствие неспособности

кредитной организации обеспечить исполнение

своих обязательств в полном объеме.

Риск ликвидности возникает в результате

несбалансированности финансовых активов и

финансовых обязательств кредитной

организации (в том числе вследствие

несвоевременного исполнения финансовых

обязательств контрагентами) и (или)

возникновения непредвиденной необходимости

немедленного и единовременного исполнения

кредитной организацией своих финансовых

обязательств.

11. Операционный риск

Операционный рискЭто риск возникновения убытков в результате

несоответствия:

1) характеру и масштабам деятельности

кредитной организации внутренних порядков и

процедур проведения банковских операций,

2) их нарушения служащими банка (вследствие

некомпетентности, непреднамеренных или

умышленных действий или бездействия),

3) несоразмерности (недостаточности)

функциональных возможностей,применяемых

банком информационных, технологических и

других систем

12. Риск потери деловой репутации кредитной организации (репутационный риск)

Это риск возникновения у кредитнойорганизации убытков в результате

уменьшения числа клиентов (контрагентов)

вследствие формирования в обществе

негативного представления о финансовой

устойчивости кредитной организации,

качестве оказываемых ею услуг или

характере деятельности в целом.

Финансы

Финансы