Похожие презентации:

Правовое регулирование налогообложения юридических лиц

1.

Дисциплина «Налоговое право»Тема № 8

ПРАВОВОЕ РЕГУЛИРОВАНИЕ

НАЛОГООБЛОЖЕНИЯ

ЮРИДИЧЕСКИХ ЛИЦ

(презентационный материал к лекции)

2.

Налоги – это цена, которую мы платим завозможность жить в цивилизованном обществе

Оливер Уэнделл Холмс старший

(1809 – 1894)

американский судья

3.

Налогообложение юридических лиц — функция уполномоченныхорганов государственной власти, связанная с изъятием части имущества,

основанная на властном подчинении, правомерность которого обусловлена

нормами действующего законодательства Российской Федерации.

Так,

согласно ст. 57 Конституции Российской Федерации, каждому вменяется

обязанность уплачивать законно установленные на территории государства налоги

и сборы;

согласно ст. 8 Налогового кодекса Российской Федерации (НК РФ), налоги

и

сборы

являются

обязательными

и

безвозмездными

платежами,

осуществляемыми налогоплательщиками в соответствии с требованиями,

установленными действующим законодательством;

согласно Постановлению Конституционного Суда Российской Федерации

от 23.12. 1997 г. № 21-П, налоги являются важнейшим источником доходов

бюджета, за счет которого должны обеспечиваться соблюдение и защита прав и

свобод граждан, а также осуществление социальной функции государства (ст. ст. 2

и 7 Конституции Российской Федерации).

4.

!!!Социальная

функция

налогообложения

юридических лиц заключается в следующем:

Без поступлений в бюджет налоговых платежей

невозможно финансирование предприятий и организаций,

являющихся исполнителями государственного заказа,

учреждений здравоохранения, образования, армии,

правоохранительных органов и т.д., а также выплат

заработной платы работникам бюджетной сферы.

Другими словами, налоги действительно являются той

самой платой, которую мы совершаем, для того чтобы

иметь возможность жить в цивилизованном обществе и

получать качественные социальные услуги.

5.

Налогоплательщики налогов, уплачиваемых юридическими лицами (ст. 19 НК РФ):это организации, индивидуальные предприниматели, а также обособленные

подразделения, наделенные особым статусом.

это все субъекты хозяйственной деятельности различных организационно-правовых

форм, уплачивающие за счет собственных средств налоговые платежи в соответствующие

бюджеты.

Юридические лица – налогоплательщики – организации, образованные в соответствии

с законодательством Российской Федерации, международные компании, а также иностранные

юридические лица, компании и другие корпоративные образования, обладающие гражданской

правоспособностью, созданные в соответствии с законодательством иностранных государств,

международные организации, филиалы и представительства указанных иностранных лиц и

международных организаций, созданные на территории Российской Федерации (ст. 11 НК РФ).

Отдельными налогоплательщиками могут быть признаны компании, осуществляющие

особые виды деятельности (например, субъекты, работающие в сфере игорного бизнеса или

осуществляющие добычу полезных ископаемых).

Отдельная категория налогоплательщиков – так называемые «льготники», т.е. субъекты,

имеющие право и применяющие льготы и / или специальные режимы налогообложения

Следует помнить!

Порядок и виды налогообложения индивидуальны для

каждой категории налогоплательщиков – юридических

лиц. Состав и объем фискальных обязательств

устанавливается в соответствии с Налоговым кодексом

Российской Федерации иными нормативными актами

всех уровней власти.

6.

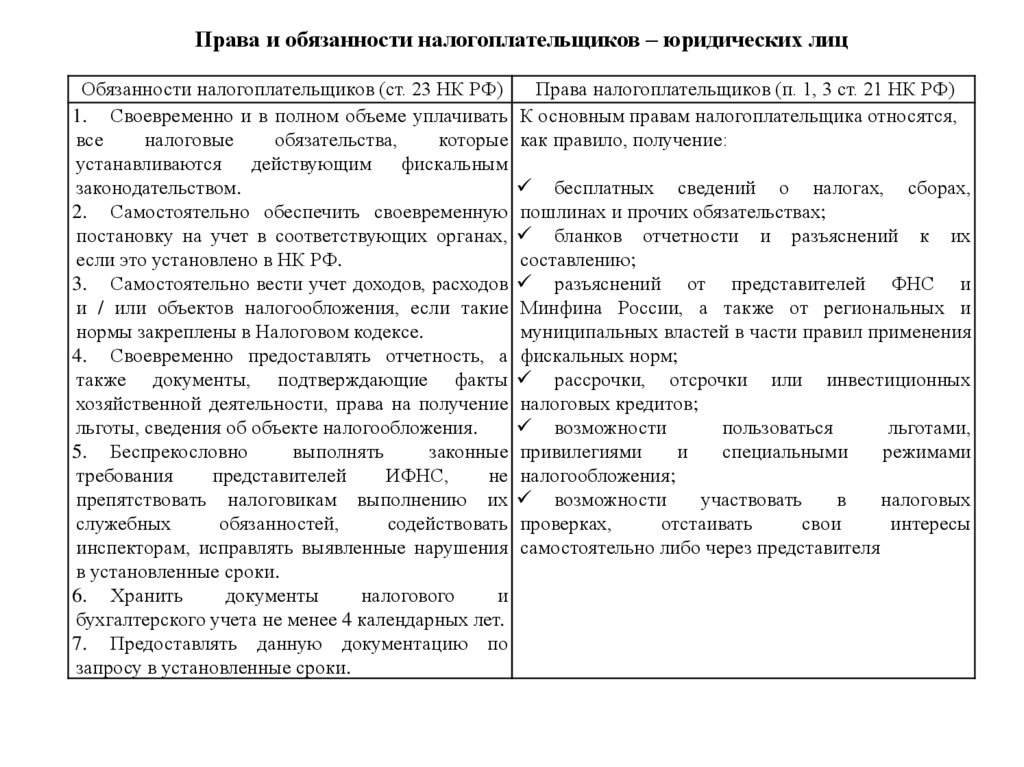

Права и обязанности налогоплательщиков – юридических лицОбязанности налогоплательщиков (ст. 23 НК РФ)

1. Своевременно и в полном объеме уплачивать

все

налоговые

обязательства,

которые

устанавливаются действующим фискальным

законодательством.

2. Самостоятельно обеспечить своевременную

постановку на учет в соответствующих органах,

если это установлено в НК РФ.

3. Самостоятельно вести учет доходов, расходов

и / или объектов налогообложения, если такие

нормы закреплены в Налоговом кодексе.

4. Своевременно предоставлять отчетность, а

также документы, подтверждающие факты

хозяйственной деятельности, права на получение

льготы, сведения об объекте налогообложения.

5. Беспрекословно

выполнять

законные

требования

представителей

ИФНС,

не

препятствовать налоговикам выполнению их

служебных

обязанностей,

содействовать

инспекторам, исправлять выявленные нарушения

в установленные сроки.

6. Хранить

документы

налогового

и

бухгалтерского учета не менее 4 календарных лет.

7. Предоставлять данную документацию по

запросу в установленные сроки.

Права налогоплательщиков (п. 1, 3 ст. 21 НК РФ)

К основным правам налогоплательщика относятся,

как правило, получение:

бесплатных сведений о налогах, сборах,

пошлинах и прочих обязательствах;

бланков отчетности и разъяснений к их

составлению;

разъяснений от представителей ФНС и

Минфина России, а также от региональных и

муниципальных властей в части правил применения

фискальных норм;

рассрочки, отсрочки или инвестиционных

налоговых кредитов;

возможности

пользоваться

льготами,

привилегиями

и

специальными

режимами

налогообложения;

возможности

участвовать

в

налоговых

проверках,

отстаивать

свои

интересы

самостоятельно либо через представителя

7.

Таким образом,ключевое понятие налогоплательщика – это субъект, который обязан

нести налоговое бремя перед государственным бюджетом по уплате

налоговых обязательств, сборов, страховых взносов и прочих

обязательств, регламентированных налоговым законодательством.

При этом обязанность по формированию и представлению в

налоговые органы требуемым применяемым налоговым режимом

отчетности, в последнее время претерпела некоторые изменения.

Так, параллельно с традиционными способами представления

финансовой отчетности (в бумажном виде, в налоговую службу лично

или через представителя), налогоплательщик имеет право работать в

личном кабинете налогоплательщика, а также применять систему

электронного документооборота.

8.

Личный кабинет налогоплательщика – информационныйресурс, который размещен на официальном сайте федерального органа

исполнительной власти, уполномоченного по контролю и надзору в

области налогов и сборов, в информационно-телекоммуникационной

сети «Интернет» и ведение которого осуществляется указанным

органом в установленном им порядке.

В случаях, предусмотренных НК РФ, личный кабинет

налогоплательщика может быть использован для реализации

налогоплательщиками и налоговыми органами своих прав и

обязанностей, установленных настоящим Кодексом (ст. 11.2 НК РФ

«Личный кабинет налогоплательщика»)

9.

Электронный документооборотНалогоплательщики, которые в соответствии с п. 3 ст. 80 НК РФ обязаны представлять

налоговые декларации (расчеты) в электронной форме, должны не позднее 10 дней со дня

возникновения любого из оснований отнесения к указанной категории налогоплательщиков

обеспечить возможность получения документов от налогового органа по месту учета в

электронной форме по телекоммуникационным каналам связи через оператора электронного

документооборота. Такая обязанность считается исполненной, если у налогоплательщика есть

действующий договор с оператором электронного документооборота или договор с

уполномоченным лицом, которое имеет квалифицированный сертификат ключа проверки

электронной подписи и может представлять налогоплательщика в органе ФНС.

Документы,

подтверждающие

полномочия

указанных

в

настоящем

пункте

уполномоченных представителей, должны быть представлены в налоговый орган лицом лично

или через представителя либо направлены в налоговый орган в электронной форме в виде

электронных образов документов (ст. 23 НК РФ).

Формат и порядок такого предоставления утверждает Федеральная налоговая служба

России.

Ст. 76 НК РФ предусмотрено, что если налогоплательщик не исполнил свою обязанность

по обеспечению электронного документооборота с органом ФНС в течение 10 дней, то

налоговый орган может принять решение о приостановлении операций на его банковских

счетах.

Возобновление пользования счетом происходит не позднее, чем через сутки, после

устранения налогоплательщиком допущенного нарушения. Соответствующий пункт 1.1

добавлен в новую редакцию статьи 76 НК РФ.

10.

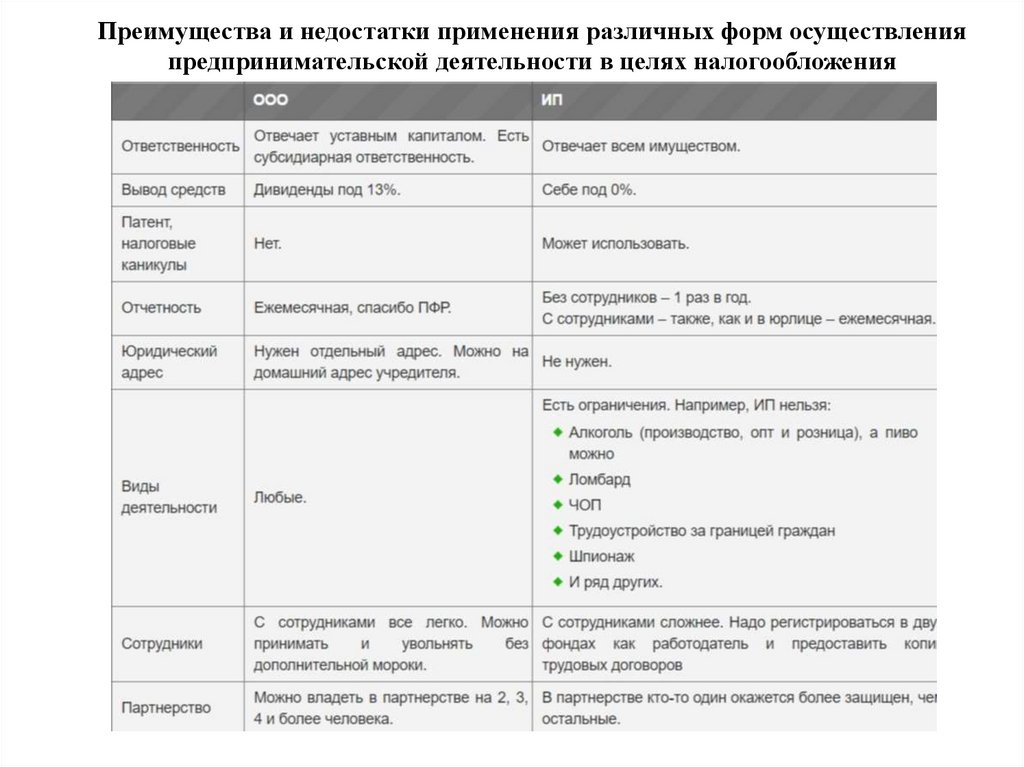

Преимущества и недостатки применения различных форм осуществленияпредпринимательской деятельности в целях налогообложения

11.

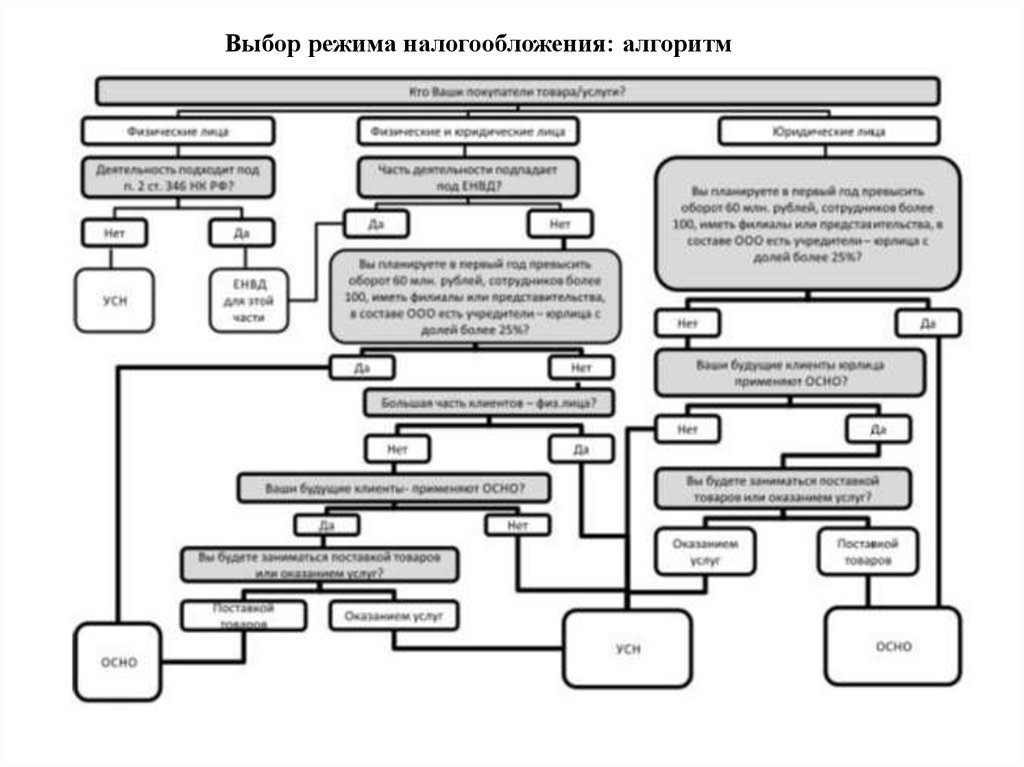

Выбор режима налогообложения: алгоритм12.

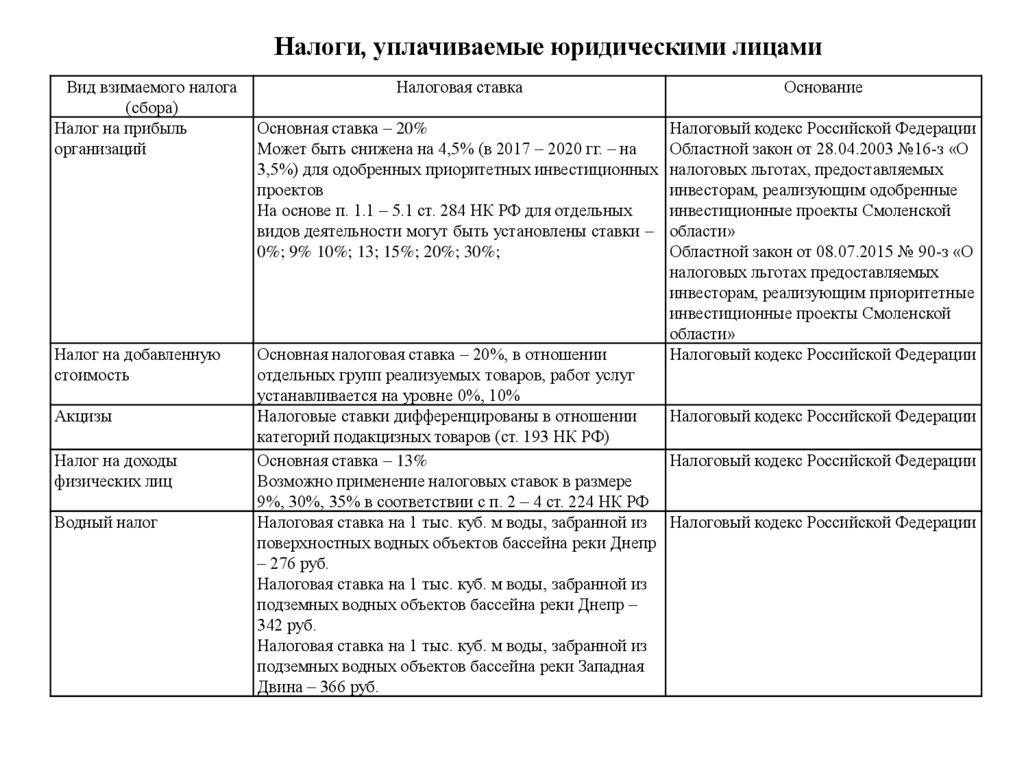

Налоги, уплачиваемые юридическими лицамиВид взимаемого налога

(сбора)

Налог на прибыль

организаций

Налог на добавленную

стоимость

Акцизы

Налог на доходы

физических лиц

Водный налог

Налоговая ставка

Основание

Основная ставка – 20%

Может быть снижена на 4,5% (в 2017 – 2020 гг. – на

3,5%) для одобренных приоритетных инвестиционных

проектов

На основе п. 1.1 – 5.1 ст. 284 НК РФ для отдельных

видов деятельности могут быть установлены ставки –

0%; 9% 10%; 13; 15%; 20%; 30%;

Налоговый кодекс Российской Федерации

Областной закон от 28.04.2003 №16-з «О

налоговых льготах, предоставляемых

инвесторам, реализующим одобренные

инвестиционные проекты Смоленской

области»

Областной закон от 08.07.2015 № 90-з «О

налоговых льготах предоставляемых

инвесторам, реализующим приоритетные

инвестиционные проекты Смоленской

области»

Налоговый кодекс Российской Федерации

Основная налоговая ставка – 20%, в отношении

отдельных групп реализуемых товаров, работ услуг

устанавливается на уровне 0%, 10%

Налоговые ставки дифференцированы в отношении

Налоговый кодекс Российской Федерации

категорий подакцизных товаров (ст. 193 НК РФ)

Основная ставка – 13%

Налоговый кодекс Российской Федерации

Возможно применение налоговых ставок в размере

9%, 30%, 35% в соответствии с п. 2 – 4 ст. 224 НК РФ

Налоговая ставка на 1 тыс. куб. м воды, забранной из Налоговый кодекс Российской Федерации

поверхностных водных объектов бассейна реки Днепр

– 276 руб.

Налоговая ставка на 1 тыс. куб. м воды, забранной из

подземных водных объектов бассейна реки Днепр –

342 руб.

Налоговая ставка на 1 тыс. куб. м воды, забранной из

подземных водных объектов бассейна реки Западная

Двина – 366 руб.

13.

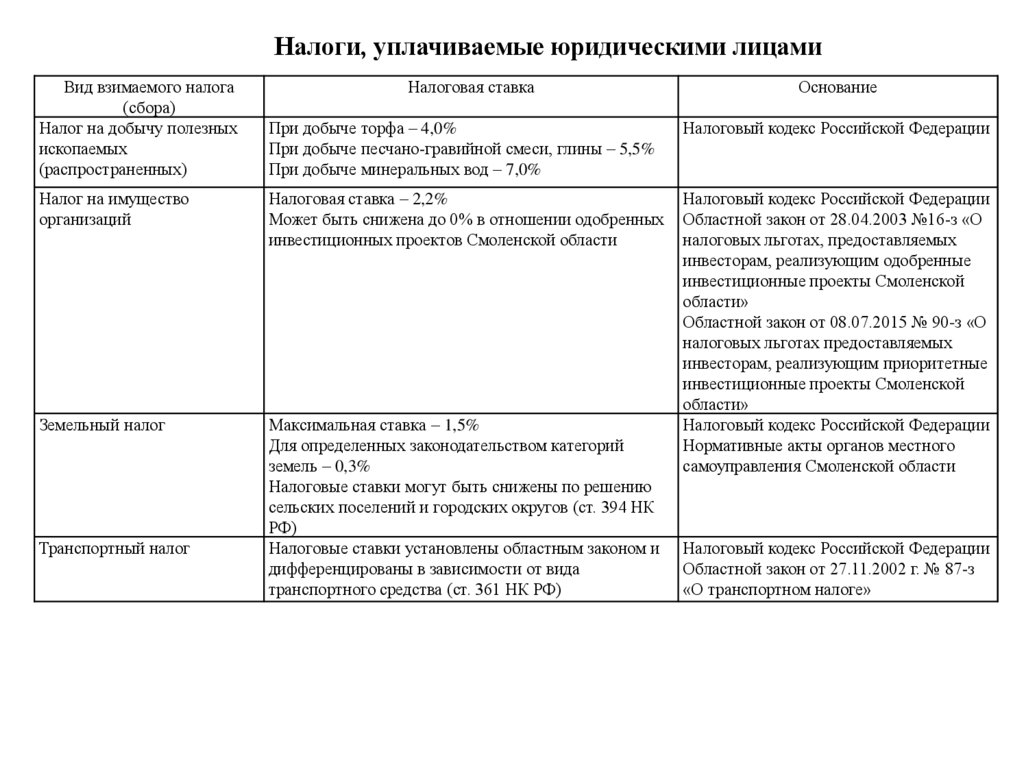

Налоги, уплачиваемые юридическими лицамиВид взимаемого налога

(сбора)

Налог на добычу полезных

ископаемых

(распространенных)

Налоговая ставка

Основание

При добыче торфа – 4,0%

При добыче песчано-гравийной смеси, глины – 5,5%

При добыче минеральных вод – 7,0%

Налоговый кодекс Российской Федерации

Налог на имущество

организаций

Налоговая ставка – 2,2%

Может быть снижена до 0% в отношении одобренных

инвестиционных проектов Смоленской области

Земельный налог

Максимальная ставка – 1,5%

Для определенных законодательством категорий

земель – 0,3%

Налоговые ставки могут быть снижены по решению

сельских поселений и городских округов (ст. 394 НК

РФ)

Налоговые ставки установлены областным законом и

дифференцированы в зависимости от вида

транспортного средства (ст. 361 НК РФ)

Налоговый кодекс Российской Федерации

Областной закон от 28.04.2003 №16-з «О

налоговых льготах, предоставляемых

инвесторам, реализующим одобренные

инвестиционные проекты Смоленской

области»

Областной закон от 08.07.2015 № 90-з «О

налоговых льготах предоставляемых

инвесторам, реализующим приоритетные

инвестиционные проекты Смоленской

области»

Налоговый кодекс Российской Федерации

Нормативные акты органов местного

самоуправления Смоленской области

Транспортный налог

Налоговый кодекс Российской Федерации

Областной закон от 27.11.2002 г. № 87-з

«О транспортном налоге»

14.

Показатели налоговой нагрузки на предприятия и организации в 2018 г.:сравнительная характеристика

Страна

США

Ирландия

Австралия

Кипр

Канада

Испания

Великобритания

Португалия

Венгрия

Нидерланды

Франция

Бельгия

Российская

Федерация

Налоговая

нагрузка на

бизнес в % от

ВВП

Ставка налога

на прибыль

корпораций

(максимум)

Ставка налога

на прибыли

малого бизнеса

Наличие налоговых

льгот и

специальных

режимов

26,4

29,9

31,5

33,3

33,9

35,6

35,7

37,0

39,1

39,3

43,8

45,7

39,3

12,5

30,0

15,0

36,1

35,0

30,0

27,5

18,0

31,5

35,0

34,0

10,0 – 33,0

10,0

15,0

10,0

18,0

30,0

от 19,0

15,0 – 20,0

15,0

29,0

от 15,23

от 24,98

+

+

+

+

+

+

+

+

+

+

+

+

28,2

20,0

15,0

+

15.

Домашнее задание по данной теме:Вам дана таблица, в которой указаны основные налоги, которые уплачивают юридические

лица, согласно общему режиму налогообложения (специальные налоговые режимы мы будем

рассматривать в отдельной теме)

В ячейках таблицы даны ссылки на соответствующие статьи Налогового кодекса Российской

Федерации.

Вам нужно будет вместо этих статей вписать конкретные значения (что является объектом

налогообложения, каковы рекомендуемые налоговые ставки и т.п.) и прислать мне эту таблицу.

Обращаю внимание на то, что данная таблица является обязательной частью портфолио по

дисциплине, которое Вы собираете к экзамену

16.

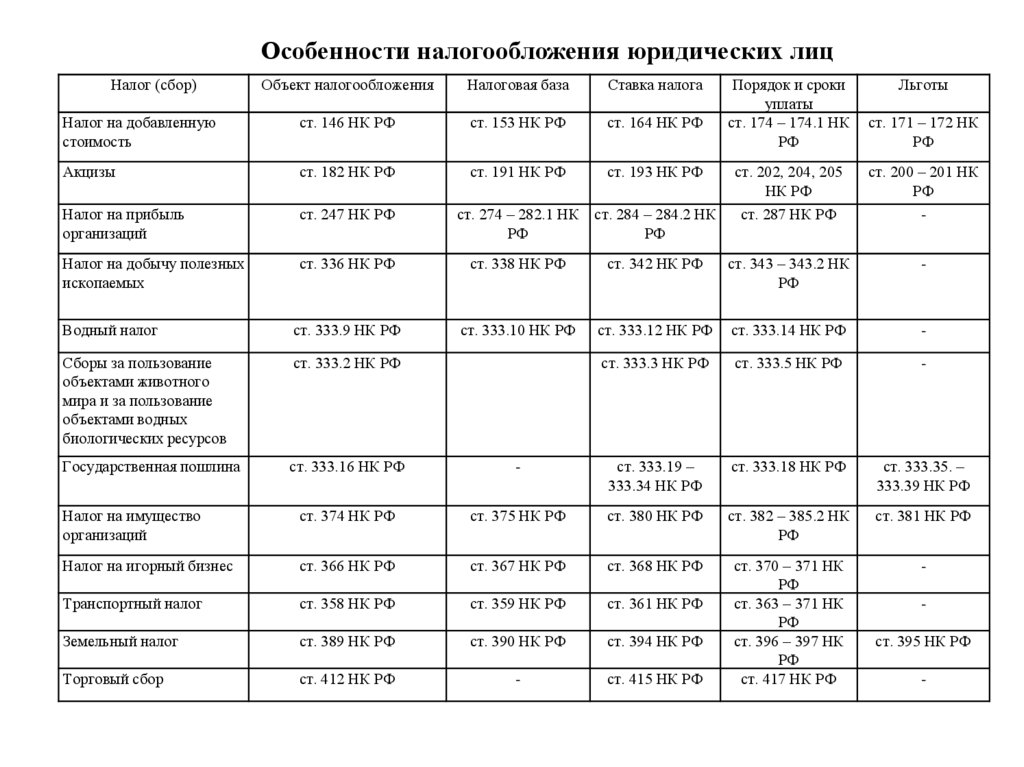

Особенности налогообложения юридических лицНалог (сбор)

Объект налогообложения

Налоговая база

Ставка налога

Порядок и сроки

уплаты

ст. 174 – 174.1 НК

РФ

Налог на добавленную

стоимость

ст. 146 НК РФ

ст. 153 НК РФ

ст. 164 НК РФ

Акцизы

ст. 182 НК РФ

ст. 191 НК РФ

ст. 193 НК РФ

Налог на прибыль

организаций

ст. 247 НК РФ

ст. 171 – 172 НК

РФ

ст. 202, 204, 205

НК РФ

ст. 287 НК РФ

ст. 200 – 201 НК

РФ

-

Налог на добычу полезных

ископаемых

ст. 336 НК РФ

ст. 338 НК РФ

ст. 342 НК РФ

ст. 343 – 343.2 НК

РФ

-

Водный налог

ст. 333.9 НК РФ

ст. 333.10 НК РФ

ст. 333.12 НК РФ

ст. 333.14 НК РФ

-

Сборы за пользование

объектами животного

мира и за пользование

объектами водных

биологических ресурсов

ст. 333.2 НК РФ

ст. 333.3 НК РФ

ст. 333.5 НК РФ

-

Государственная пошлина

ст. 333.16 НК РФ

-

ст. 333.19 –

333.34 НК РФ

ст. 333.18 НК РФ

ст. 333.35. –

333.39 НК РФ

Налог на имущество

организаций

ст. 374 НК РФ

ст. 375 НК РФ

ст. 380 НК РФ

ст. 382 – 385.2 НК

РФ

ст. 381 НК РФ

Налог на игорный бизнес

ст. 366 НК РФ

ст. 367 НК РФ

ст. 368 НК РФ

-

Транспортный налог

ст. 358 НК РФ

ст. 359 НК РФ

ст. 361 НК РФ

Земельный налог

ст. 389 НК РФ

ст. 390 НК РФ

ст. 394 НК РФ

Торговый сбор

ст. 412 НК РФ

-

ст. 415 НК РФ

ст. 370 – 371 НК

РФ

ст. 363 – 371 НК

РФ

ст. 396 – 397 НК

РФ

ст. 417 НК РФ

ст. 274 – 282.1 НК ст. 284 – 284.2 НК

РФ

РФ

Льготы

ст. 395 НК РФ

-

17.

Не болейте и берегитесебя))))

Финансы

Финансы