Похожие презентации:

Налогообложение физических лиц

1.

Налогообложениефизических лиц

2.

Налоги граждан и юридических лиц исборы – доходы бюджета Российской

Федерации

Налог – это обязательный, индивидуально

безвозмездный

платеж,

взимаемый

с

организаций и физических лиц в форме

денежных средств в целях финансового

обеспечения деятельности государства и (или)

муниципальных образований

Сбор – это обязательный взнос, взимаемый с

организаций и физических лиц, уплата

которого

является

одним

из

условий

совершения в отношении плательщиков сборов

тех

или

иных

действий

со

стороны

государственных органов или органов местного

самоуправления,

включая

предоставление

определенных прав или выдачу разрешений

(лицензий), либо уплата которого необходима

для ведения на определенной территории

отдельных

видов

предпринимательской

деятельности

Все о задолженности человека по налогам, и не

только!

Интернет-портал «Госуслуги»

https://www.gosuslugi.ru/

https://www.gosuslugi.ru/help/news/2018_12_28_Report_2018

С 29.10.19 г. для физлиц предусмотрена

возможность взаимодействовать с налоговыми

органами через МФЦ

http://base.garant.ru/57401938/#ixzz642M89aUs

2

3.

Налог считается установленным, когда определены:объект налогообложения

налоговая база

налоговый период

налоговая ставка

порядок исчисления налога

порядок и сроки уплаты налога

3

4.

Налоговый кодекс – законодательный акт Российской Федерации, регулирующий отношения в сференалогообложения

Налоговый период – период времени, в течение которого формируется налоговая база, на основании которой

исчисляется сумма налога. Налоговый период может составлять календарный месяц, квартал, календарный год

или иной период времени. Так, например, налоговым периодом по НДФЛ признается календарный год

Налогообложение – уплата налогоплательщиком налогов в бюджет государства, региона, муниципалитета, а

также вся связанная с этим совокупность отношений. Налоги – один из основных источников финансирования

расходов государства, региона и муниципального образования

Налогоплательщик – физическое, юридическое лицо или индивидуальный предприниматель, на которого

законом возложена обязанность уплачивать налоги

В России вступили в силу налоговые льготы для

дачников

https://news.mail.ru/economics/39276028/?frommail=1

4

5.

Налоги граждан и юридических лиц и сборы – доходы бюджета Российской ФедерацииНалог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и

физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного

ведения или оперативного управления денежных средств в целях финансового обеспечения

деятельности государства и (или) субъектов государства, и (или) муниципальных образований

государства

Сбор – это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним

из условий совершения в отношении плательщиков сборов тех или иных действий со стороны государственных

органов или органов местного самоуправления, включая предоставление определенных прав или выдачу

разрешений (лицензий), либо уплата которого необходима для ведения на определенной территории отдельных

видов предпринимательской деятельности

Федеральные

налог на добавленную стоимость (НДС)

акцизы

НДФЛ

налог на прибыль организаций

налог на добычу полезных ископаемых

водный налог

сборы за пользование объектами животного

мира и за пользование объектами водных

биологических ресурсов

государственная пошлина

Региональные

налог на имущество организаций

налог на игорный бизнес

транспортный налог

5

Местные

земельный налог

налог на имущество физических лиц

торговый сбор

6.

Анализ. Вы устроились на работу по договоругражданско-правового характера (ГПХ). Обязан

ли работодатель делать отчисления во

внебюджетные фонды?

Согласно пп. 1 п. 1 ст. 420 НК РФ, выплаты

по договорам ГПХ попадают по обложение

страховыми взносами.

Однако, согласно той же статье НК РФ, организациям

нужно учесть при исчислении взносов, что доход,

получаемый по договору ГПХ, облагается только

взносами на обязательное пенсионное и медицинское

страхование. Взносы на страхование от несчастных

случаев и профзаболеваний начисляются, только

если это предусмотрено самим договором ГПХ (абз.

4 ст. 5 Закона от 24.07.1998 № 125-ФЗ).

Страховые взносы на обязательное социальное

страхование по нетрудоспособности и материнству

не начисляются вовсе (пп. 2 п. 3 ст. 422 НК РФ).

Некоторые виды социальных расходов государства формально

отделены от федерального бюджета и финансируются за счет

средств так называемых внебюджетных фондов

В России три главных внебюджетных фонда:

Пенсионный фонд Российской Федерации (ПФР)

Федеральный фонд обязательного медицинского страхования

(ФОМС)

Фонд социального страхования Российской Федерации (ФСС)

У них есть свои определенные законодательством источники

доходов в виде соответствующих страховых взносов (на

пенсионное, медицинское, социальное страхование), свои

расходные обязательства, свои собственные бюджеты, по которым

ежегодно принимаются федеральные законы

6

7.

С 1 января 2017 года функции по администрированию страховых взносов на обязательное пенсионное,социальное и медицинское страхование переданы налоговым органам:

ст. 425 НК

Российской

Федерации

Работни

ки

Работодате

ль

Федеральная

Налоговая

служба

России

22%

ПФР

2,9

%

ФСС

5,1

%

На 2020 год запланированы (http://duma.gov.ru/news/47071/ и http://duma.gov.ru/news/47050/):

ФОМС

для ПФР доходы в сумме 8,9 трлн рублей, расходы – 9 трлн рублей

для ФОМС доходы в сумме 2,367 трлн рублей, расходы – 2,369 трлн рублей

для ФСС доходы в сумме 0,811 трлн рублей, расходы – 0,788 трлн рублей

При этом доходы федерального бюджета запланированы в сумме 20,38 трлн рублей, расходы – 19,5 трлн

рублей. Таким образом, совместные доходы трех внебюджетных фондов составляют почти 59% доходов

федерального бюджета, а расходы – около 62%

Правительство одобрило проект бюджета на 2020–2022 годы. ...бюджет будет социально ориентированным...

7

https://www.kommersant.ru/doc/4096989?utm_source=hot&utm_medium=email&utm_campaign=newsletter

8.

Все о налогах - https://www.nalog.ruНалоговая база – стоимостная или количественная оценка объекта налогообложения. Исходя

из размера налоговой базы, рассчитывается сумма налога. Например, в случае НДФЛ налоговой

базой является сумма доходов, с которой гражданин обязан заплатить такой налог. А для

транспортного налога налоговой базой является мощность автомобиля, выраженная в лошадиных

силах

Налоговая декларация – письменное заявление или заявление, составленное в электронной

форме и переданное по телекоммуникационным каналам связи с применением усиленной

квалифицированной электронной подписи, налогоплательщика об объектах налогообложения, о

полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе,

налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием

для исчисления и уплаты налога

Налоговая льгота – предоставляемые отдельным категориям налогоплательщиков и

плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по

сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не

уплачивать налог или сбор либо уплачивать их в меньшем размере

Налоговый вычет – сумма, на которую уменьшается налоговая база. Налоговые вычеты

определяются законодательно. Например, по НДФЛ существуют пять видов налоговых вычетов:

стандартные, социальные, имущественные, профессиональные и инвестиционные

8

9.

Все о налогах - https://www.nalog.ruНалог на добавленную стоимость (НДС) – федеральный косвенный налог. Форма изъятия в бюджет государства части

стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства товаров, работ и услуг и

уплачиваемой в бюджет по мере реализации. Ставка составляет 18 процентов, а льготная (для отдельных видов товаров) – 10

процентов. Некоторые товары, работы, услуги НДС не облагаются, например, образовательные. С 2019 г будет 20 %.

Косвенный налог. Федеральный. Ст.21 НК Российской Федерации

Налог на доходы физических лиц (подоходный налог, НДФЛ) – является прямым налогом, которым облагаются доходы

физических лиц. В настоящее время действует ставка НДФЛ в размере 13 процентов. Если юридическое лицо или

индивидуальный предприниматель выплачивает вознаграждения физическим лицам, в том числе своим сотрудникам

(заработную плату, премии и т.п.), наступает обязанность налогового агента по удержанию и перечислению в бюджет НДФЛ за

физическое лицо (в случае, если такое вознаграждение является объектом налогообложения эти налогом). Прямой налог.

Федеральный. Ст. 23 НК Российской Федерации

Налогоплательщиками по НДФЛ признаются физические лица, являющиеся налоговыми резидентами России (лица,

находящиеся на территории Российской Федерации более 183 дней в календарном году), а также нерезиденты, получающие

доходы от источников в Российской Федерации

Земельный налог – местный налог, уплачивают организации и физические лица, обладающие земельными участками по

праву собственности, бессрочного пользования или праву пожизненного наследуемого владения. Налогом облагаются участки

земли, расположенные в пределах муниципального образования, на территории которого введен налог. Сумма земельного

налога зависит от кадастровой стоимости земельных участков и ставки налога.

https://www.kommersant.ru/doc/3435618

9

10.

Все о налогах - https://www.nalog.ruНалог на имущество – прямой налог, уплачиваемый физическими лицами, организациями от стоимости

принадлежащего им имущества. Налог на имущество организаций относится к региональным налогам. Налоговая

ставка, размер которой устанавливает каждый регион самостоятельно, не может превышать 2,2 процента от

кадастровой стоимости имущества. Налог на имущество физических лиц относится к местным налогам. Его ставки

устанавливаются органами местного самоуправления и не могут превышать величин, установленных

федеральным законодательствам по различным видам имущества. В настоящее время идет постепенный переход

на исчисление этого налога для физических лиц от размера кадастровой стоимости имущества. В связи с тем, что

кадастровая стоимость порой выше рыночной, применяются различные понижающие коэффициенты, вычеты. Для

отдельных категорий граждан (например, инвалидов, пенсионеров) существуют налоговые льготы. Прямой налог.

Региональный. Ст. 30 НК Российской Федерации

Налог на прибыль – прямой налог, взимаемый с прибыли организаций, определяемой, как правило, в виде

разницы между доходами и расходами (состав которых четко регламентирован Налоговым кодексом). Ставка

составляет 20 процентов, из них 17 процентов зачисляется в бюджет субъекта федерации, а 3 процента – в

федеральный бюджет. Прямой налог. Федеральный. Ст. 25 НК Российской Федерации

Транспортный налог – региональный налог, уплачивается владельцем транспортного средства в бюджет по

месту регистрации. Каждый регион сам устанавливает ставки транспортного налога в зависимости от мощности

двигателя транспортного средства. Налоговый кодекс определяет общие ставки налога, которые региональные

власти могут увеличить максимум в 10 раз.

10

11.

Налоговыевычеты

Стандартные

ст.218

- родителям, имеющим

несовершеннолетних детей,

инвалидам, гражданам, принимавшим

участие в ликвидации последствий

катастрофы на Чернобыльской АЭС,

гражданам, участвовавшим в

испытаниях ядерного оружия, Героям

Советского Союза и Героям

Российской Федерации, участникам

Великой Отечественной войны и др.

Размеры таких вычетов составляют в

зависимости от категории льготников

0, 1400, 3000 рублей в месяц

Социальные

ст.219

- в сумме в сумме пожертвований в размере фактически

произведенных расходов, но не более 25% от дохода;

- в сумме, уплаченной налогоплательщиком за обучение своих детей в

образовательных учреждениях, – в размере фактически

произведенных расходов на обучение, но не более 50 000 рублей на

каждого ребенка;

- в сумме, уплаченной налогоплательщиком за свое обучение,

за медицинские услуги, оказанные ему и его близким

родственникам, за прохождение независимой оценки своей

квалификации, а также уплаченных пенсионных взносов по

договору негосударственного пенсионного обеспечения и

уплаченных дополнительных страховых взносов на

накопительную пенсию, – в размере фактически

произведенных расходов, но в совокупности не более 120 000

рублей за налоговый период;

- по дорогостоящим видам лечения, перечень которых утверждается

Правительством Российской Федерации, – в размере фактически

произведенных расходов

12.

Инвестиционныест.219.1

- предоставляются гражданам при продаже

ценных

бумаг,

которые

находились

в

собственности налогоплательщика более трех лет,

но не более 3 млн руб. за каждый год владения

- при внесении средств на индивидуальный

инвестиционный счет (ИИС) предоставляется

вычет по НДФЛ, уплаченному работодателем за

работника или предоставляется вычет при

получении

положительного

финансового

результата по операциям, учитываемым на

индивидуальном инвестиционном. Срок операций

по ИИС не менее трех лет, деньги в течение трех

лет изымать нельзя

Купонные выплаты по

государственным облигациям

облагаются по ставке ноль

процентов

https://www.moex.com/s188

Налоговые

вычеты

Имущественные

ст. 220

- предоставляются при продаже имущества (жилая недвижимость и земля – до 1

млн руб., прочее имущество, кроме ценных бумаг, – до 250 000 руб.), доли в

уставном капитале общества, при выходе из состава участников общества, при

уступке прав требования по договору участия в долевом строительстве, при

выкупе недвижимого имущества для государственных или муниципальных нужд,

при приобретении или строительстве жилья (до 2 млн руб. один раз в жизни),

при погашении процентов по целевым займам (кредитам), израсходованным на

новое строительство либо приобретение жилья, (до 3 млн руб. по одному

объекту всего недвижимости)

- если срок владения недвижимостью 3 года для квартир приобретенным до 1

янв. 16 г. или 5 лет для квартир приобретенным после 1 янв. 16 г. НДФЛ не

платится (остались исключения. Например, для владельцев квартир по

наследству – 3 года)

ставка НДФЛ с продажи такой квартиры ноль

процентов.

Важно!

Продажа жилья после трех лет владения не будет облагаться налогом

(возвращаемся к первоначальному варианту)

https://rg.ru/2019/07/10/prodazha-zhilia-posle-treh-let-vladeniia-ne-budet-oblagatsia-nalogom.html

и https://www.kommersant.ru/doc/4026743

12

13.

Налоговыевычеты

Профессиональные

ст.221

Вернуть свое: гид по налоговым вычетам.

Оплата НДФЛ может компенсировать часть

расходов на учебу, лечение, покупку квартиры и

убытки при биржевой игре.

https://tass.ru/ekonomika/4143183

- получают индивидуальные предприниматели,

нотариусы, адвокаты и другие лица, занимающиеся

частной

практикой,

налогоплательщики,

получающие доходы от выполнения работ (оказания

услуг)

по

договорам

гражданско-правового

характера,

налогоплательщики,

получающие

авторские вознаграждения или вознаграждения за

создание, исполнение или иное использование

произведений науки, литературы, искусства, – в

сумме фактически произведенных и документально

подтвержденных расходов

В ноябре 2018 г. Государственная дума утвердила в

третьем чтении Федеральный закон «О проведении эксперимента по

установлению специального налогового режима «Налог на профессиональный

доход» в городе федерального значения Москве, в Московской и Калужской

областях, а также в Республике Татарстан». Этот налог затронет самозанятых

граждан. Эксперимент пройдет в 2019 г. Налоговая ставка устанавливается

в 4% с дохода от работы с физлицами и 6% - при работе с организациями.

Эксперимент затронет самозанятых с доходом до 2.4 млн руб. Граждане, кто

перейдет на профессиональный доход, будут освобождаться от уплаты НДФЛ в

отношении доходов, полученных от профессиональной деятельности, так же

они не будут выплачивать НДС, за исключением случаев при ввозе товаров на

территорию России.

13

14.

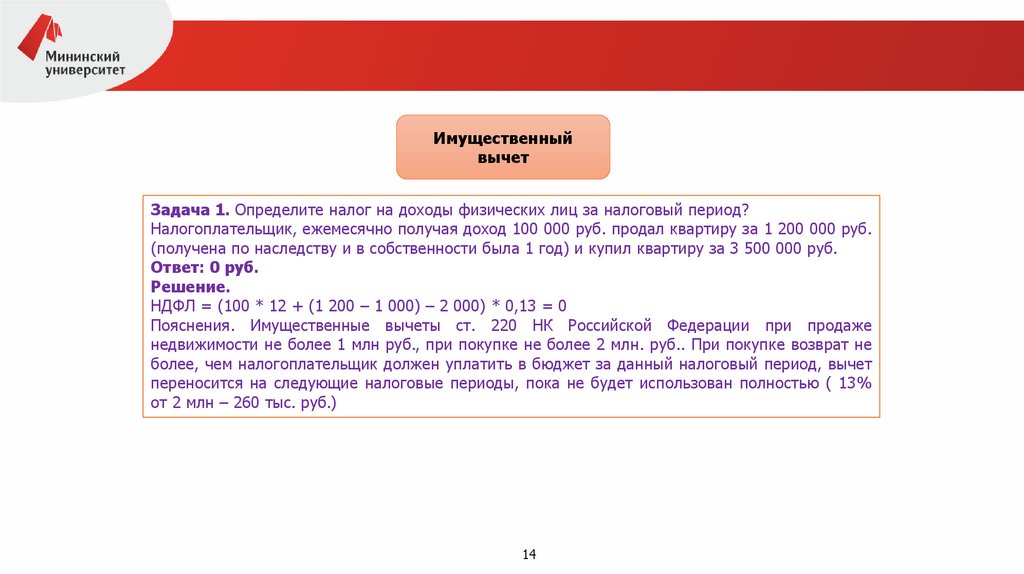

Имущественныйвычет

Задача 1. Определите налог на доходы физических лиц за налоговый период?

Налогоплательщик, ежемесячно получая доход 100 000 руб. продал квартиру за 1 200 000 руб.

(получена по наследству и в собственности была 1 год) и купил квартиру за 3 500 000 руб.

Ответ: 0 руб.

Решение.

НДФЛ = (100 * 12 + (1 200 – 1 000) – 2 000) * 0,13 = 0

Пояснения. Имущественные вычеты ст. 220 НК Российской Федерации при продаже

недвижимости не более 1 млн руб., при покупке не более 2 млн. руб.. При покупке возврат не

более, чем налогоплательщик должен уплатить в бюджет за данный налоговый период, вычет

переносится на следующие налоговые периоды, пока не будет использован полностью ( 13%

от 2 млн – 260 тыс. руб.)

14

15.

Имущественныйвычет

Задача 6. Пример из темы 1.5, раздел «Задачи», Методические рекомендации

Гражданин Снегирев продал за 3 млн руб. квартиру. Какую сумму подоходного налога должен уплатить гражданин

Снегирев, если купил он квартиру в 2012 г и квартира находилась в его собственности 5 лет? 2 года? Как определяется

размер имущественного вычета при продаже имущества?

Решение.

При продаже имущества налогоплательщик должен заплатить 13% налог на сумму полученного дохода. Однако можно

уменьшить размер налогооблагаемого дохода от продажи на сумму имущественного налогового вычета, которая зависит

от вида имущества и от срока нахождения этого имущества в собственности налогоплательщика. Если налогоплательщик

продает имущество, которое находилось в его собственности более трех (пяти) лет (для квартир приобретенных после 1

января 2016 - 5 лет, но есть ряд исключений для таких квартир: срок владения 3 года остается для квартир, которые

перешли к их собственникам по наследству, имущества, переданного в качестве подарка близкими родственниками (в

соотв. со ст. 14 Семейного Кодекса), недвижимости, зарегистрированной в ходе окончания приватизации и имущества,

полученного по договору ренты), то имущественный налоговый вычет равен всей сумме дохода от продажи имущества,

то есть фактически в этом случае НДФЛ с дохода от продажи имущества платить не надо. При продаже имущества,

находящегося в собственности менее трех (пяти) лет, максимальная сумма возможных налоговых вычетов определена

законом в зависимости от вида имущества. При продаже недвижимого имущества (квартиры, жилого дома, дачи,

земельного участка), а также доли в этом имуществе налогоплательщик вправе уменьшить сумму своего облагаемого

налогом дохода от продажи на 1 млн руб.

Налоговый вычет для 2 лет: ( 3 000 - 1 000) *0,13 = 260 тыс. руб. Имущественный налоговый вычет 1 млн

руб. (130 тыс. руб. - 13% от 1 млн руб.).

Налоговый вычет для 5 лет: не выплачивается, так как прошло более 3 лет, а квартира приобретена до 01

января 2016 г.

15

16.

Упрощенная системаналогообложения

Упрощенная система налогообложения (УСН) является еще одним специальным режимом

налогообложения для организаций и индивидуальных предпринимателей (глава 26.2 НК Российской

Федерации). Переход к такой системе добровольный или возврат к иным режимам налогообложения

осуществляется налогоплательщиками добровольно. Организация имеет право перейти на упрощенную

систему налогообложения, если по итогам девяти месяцев того года, в котором организация подает

уведомление о переходе на упрощенную систему налогообложения, доходы, определяемые в соответствии со

статьей 248 настоящего Кодекса, не превысили 112,5 млн рублей

Такие налогоплательщики освобождаются от уплаты налога на прибыль и налога на имущество

организаций (соответственно для индивидуальных предпринимателей – от уплаты НДФЛ и налога на

имущество физических лиц), а также не признаются плательщиками НДС, за исключением НДС, подлежащего

уплате при ввозе товаров на территорию Российской Федерации

Объектом налогообложения в рамках УСН признаются:

- доходы в полном объеме – ставка 6% (законами субъектов Российской Федерации могут быть

установлены налоговые ставки в пределах от 1%

налогоплательщиков, а в некоторых случаях – даже 0%)

до

6%

в

зависимости

от

категорий

- доходы, уменьшенные на величину расходов (перечень расходов, принимаемых к зачету,

подробно определен в главе 26.2 НК Российской Федерации) - ставка 15% (законами субъектов

Российской Федерации могут быть установлены дифференцированные ставки в пределах от 5% до

15% в зависимости от категорий налогоплательщиков)

16

Финансы

Финансы