Похожие презентации:

Бухгалтерский учет операций, связанных с изготовлением готовой продукции

1. Бухгалтерский учет операций, связанных с изготовлением готовой продукции

Бухгалтерский учет внеоборотных активов2.

• К внеоборотным активам относятся основные средства инематериальные активы.

• Нематериальные активы на балансе малых предприятий

числятся редко.

• Ведения бухгалтерского учета основных средств

регламентируется Положением по бухгалтерскому учету

«Учет основных средств» (ПБУ 6/01, утверждено

приказом Минфина России от 16.05.2016 № 64н) и

Методическими указаниями по бухгалтерскому учету

основных средств.

3.

В соответствии с указанными документами признание имуществаорганизации объектами основных средств возможно при

единовременном выполнении следующих условий:

а) использование актива в производстве продукции при

выполнении работ или оказании услуг либо для управленческих

нужд организации;

б) использование актива в течение длительного времени, т.е. срока

полезного использования продолжительностью свыше 12 месяцев

или обычного операционного цикла, если он превышает 12

месяцев;

в) не предполагается последующая перепродажа данного актива;

г) способность актива приносить организации экономические

выгоды (доход) в будущем.

4.

• Учет поступления основных средств документируется актом оприемке-передаче объекта основных средств (кроме зданий и

сооружений) (форма № ОС-1), актом о приемке-передаче групп

объектов основных средств (форма № ОС-16), актом о приемке

(поступлении) оборудования (форма № ОС-14).

• Единицей бухгалтерского учета основных средств является

инвентарный объект, которому присваивается собственный

инвентарный номер.

• Основные средства принимаются к бухгалтерскому учету по

первоначальной стоимости. Она представляет собой сумму

фактических затрат организации на приобретение, сооружение и

изготовление за вычетом налога на добавленную стоимость и

иных возмещаемых налогов.

5.

• Для учета объектов основных средствпредназначен активный счет 01 «Основные

средства», по дебету которого записывается

информация о первоначальной стоимости

основных средств и их дооценке, по кредиту —

данные о выбытии основных средств и их уценке.

• Объекты основных средств могут приобретаться за

плату, поступать в качестве вклада в уставный

капитал, по договору мены и т.д.

6.

Приобретение основных средств за платуоформляется следующими бухгалтерскими записями:

1. Поступили основные средства по первоначальной

стоимости:

Дт сч. 08 «Вложения во внеоборотные активы»

Кт сч. 60 «Расчеты с поставщиками и подрядчиками».

7.

2. Перечислены денежные средства за поступившие основныесредства:

Дт сч. 60 «Расчеты с поставщиками и подрядчиками»

Кт сч. 51 «Расчетный счет».

3. Отражается сумма начисленного НДС по приобретенным

основным средствам:

Дт сч. 19 «НДС по приобретенным материальным ценностям»

Кт сч. 60 «Расчеты с поставщиками и подрядчиками»

4. Оприходованы (переданы в эксплуатацию) основные средства:

Дт сч. 01 «Основные средства»

Кт сч. 08 «Вложения во внеоборотные активы».

8.

• Основные средства переносят свою стоимость наизготовленную продукцию (выполненные работы,

оказанные услуги) посредством механизма амортизации,

с помощью амортизационных отчислений.

• Амортизацию можно учитывать в составе косвенных

затрат, отразив предварительно на счете 25

«Общепроизводственные расходы» (если он

предусмотрен рабочим планом счетов).

• В этом случае будет составлена следующая бухгалтерская

запись:

Дт сч. 25 «Общепроизводственные расходы»

Кт сч. 02 «Амортизация основных средств»

9.

В конце отчетного периода сумма начисленнойамортизации косвенным методом будет распределяться

между отдельными изделиями, а в бухгалтерском учете

будет составлена запись:

Дт сч. 20 «Основное производство»

Кт сч. 25 «Общепроизводственные расходы».

10.

• В соответствии с ПБУ 6/01 п. 5 объекты основныхсредств стоимостью с 2022 года не более 100 тыс.

руб. до 2022 года 40 тыс. руб. за единицу могут

списываться на затраты на производство по мере

отпуска их в производство или эксплуатацию.

• Этот факт отражается бухгалтерской проводкой:

Дт сч. 20 «Основное производство»

Кт сч. 01 «Основные средства».

11.

• После того как объект основных средств списан на затраты напроизводство, малое предприятие тем не менее должно

контролировать наличие объекта и использование его в

производственном процессе.

• Списание основных средств в результате их морального или

физического износа оформляется актом на списание основных

средств (форма № ОС-4). Акты составляет и подписывает

специально созданная комиссия.

• При списании основных средств, полностью с

амортизированных, составляется бухгалтерская запись:

Дт сч. 02 «Амортизация основных средств»

Кт сч. 01 «Основные средства».

12.

• Если амортизация начислена не полностью,недоамортизированная часть основных средств со

счета 01, а также расходы, связанные с их

выбытием, списываются в дебет счета 90

«Прибыли и убытки».

• В случае продажи объекта основных средств

выручка от реализации относится на кредит счета

90 «Прибыли и убытки».

13. Бухгалтерский учет материалов

• Материалы представляют собой важную составляющуюматериально-производственных запасов субъектов малого

предпринимательства.

• Порядок бухгалтерского учета этих запасов регулируется ПБУ 5/01

«Учет материально-производственных запасов» и

Методическими указаниями по бухгалтерскому учету

материально-производственных запасов.

• Согласно ПБУ 5/01 в бухгалтерском учете материальнопроизводственными запасами считаются активы:

1) используемые в качестве сырья, материалов при производстве

продукции (выполнении работ, оказании услуг);

2) предназначенные для продажи;

3) используемые для управленческих нужд организации.

14.

Учет поступления материалов на предприятие осуществляется сиспользованием следующих унифицированных форм первичной

документации:

• доверенность (формы № М-2 и № М-2а);

• приходный ордер (форма № М-4);

• акт о приемке материалов (форма № М-7).

В расчетах за приобретенные материальные ценности

применяются:

• товарно-транспортная накладная (форма № 1-Т);

• счет-фактура;

• банковские расчетно-платежные документы;

• приходный и расходный кассовые ордера и т.д.

15.

• Нормативными документами предусмотренавозможность использования счетов 15 «Заготовление и

приобретение материальных ценностей» и 16

«Отклонение в стоимости материалов».

• Однако малые предприятия в целях минимизации

учетных процедур эти возможности, как правило, не

используют, ограничиваясь счетом 10 «Материалы».

• Материалы принимаются к бухгалтерскому учету по

фактической себестоимости.

16.

При этом составляются следующие бухгалтерскиепроводки:

1. Оприходованы поступившие на склад материалы:

Дт сч. 10 «Материалы»

Кт сч. 60 «Расчеты с поставщиками и подрядчиками».

2. Учтен НДС по приобретенным материалам:

Дт сч. 19 «НДС по приобретенным ценностям»

Кт сч. 60 «Расчеты с поставщиками и подрядчиками».

3. Произведена оплата за материалы с расчетного счета:

Дт сч. 60 «Расчеты с поставщиками и подрядчиками»

Кт сч. 51 «Расчетный счет».

17.

Отпуск материалов в производство и контроль за ихпоследующим движением осуществляются с

использованием следующих унифицированных форм

первичной документации:

• лимитно-заборная карта (форма № М-8),

• требование-накладная (форма № М-11),

• карточка учета материалов (форма № М-17).

18.

Определение фактической себестоимости материалов,списанных в производство, разрешено производить

следующими методами:

• по себестоимости каждой единицы;

• по себестоимости первых по времени закупок (ФИФО);

• средней себестоимости.

19.

Если материалы использованы в производственных целях (речь идет обосновных материалах), составляется бухгалтерская проводка:

Дт сч. 20 «Основное производство»

Кт сч. 10 «Материалы».

Отпуск вспомогательных материалов на малых предприятиях может

отражаться либо аналогичной записью, либо с использованием счета 25

«Общепроизводственные расходы» :

Дт сч. 25 «Общепроизводственные расходы»

Кт сч. 10 «Материалы».

При отпуске материалов на общехозяйственные цели применяется счет

26 «Общехозяйственные расходы»:

Дт сч. 26 «Общехозяйственные расходы»

Кт сч. 10 «Материалы».

20.

Малое предприятие может располагать материальнымизапасами, обладающими низкой стоимостью, но

используемыми в производственном процессе не один

раз, а многократно. Речь идет об имуществе, относимом

ранее к категории малоценных и быстроизнашивающихся

предметов

Их учет также осуществляется на счете 10 «Материалы», а

отпуск в производство отражается записью:

Дт сч. 20 «Основное производство»

Кт сч. 10 «Материалы».

21.

• В целях обеспечения сохранности подобныхматериально-производственных запасов, переданных в

эксплуатацию, на малом предприятии должен

осуществляться оперативный учет и контроль за их

движением.

• В случае возврата этого имущества из эксплуатации на

склад и оприходования по остаточной стоимости (цене

возможного использования) делается запись:

Дт сч. 10 «Материалы»

Кт сч. 20 «Основное производство».

22.

• Субъект малого бизнеса может принять решениеоб отражении в бухгалтерском учете доходов и

расходов кассовым методом.

• В этом случае на счета учета затрат (20, 25, 26)

будут списываться лишь оплаченные

материальные ресурсы.

23. Бухгалтерский учет готовой и реализованной продукции, незавершенного производства и финансового результата

• Согласно ПБУ 5/01 «Учет материально-производственныхзапасов» готовая продукция является частью материальнопроизводственных запасов, предназначенных для продажи.

• Готовой продукцией признаются в бухгалтерском учете активы,

законченные обработкой (комплектацией), технические и

качественные характеристики которых соответствуют условиям

договора или требованиям иных документов, в случаях,

установленных законодательством.

• Готовая продукция представляет собой конечный результат

производственного цикла предприятия.

24.

• Незавершенное производство — это продукция (работы), непрошедшая всех стадий обработки, предусмотренных

технологическим процессом.

• В соответствии с Типовыми рекомендациями учет затрат на

производство продукции (работ, услуг) следует вести на малом

предприятии по видам затрат (расходы на оплату труда, материальные

затраты, амортизация и др.) по объектам учета, которыми могут быть

затраты в целом по предприятию, по видам продукции (работам,

услугам), местам производства продукции (работ, услуг), лицам,

ответственным за производство, и т.п.

• По причине малочисленности работников бухгалтерской службы

малые предприятия, как правило, ведут лишь синтетический учет

затрат.

• Основным (а часто и единственным) счетом, на котором собираются

все производственные затраты малого предприятия, является счет 20

«Основное производство».

• В дебет счета 20 «Основное производство» списываются как прямые,

так и косвенные издержки.

25.

К прямым затратам будут относиться:• стоимость материалов (основных и вспомогательных)

(Дт сч. 20 Кт сч. 10);

• заработная плата основных работников (Дт сч. 20 Кт сч.

70);

• начисления обязательных социальных взносов (Дт сч. 20

Кт сч. 69).

26.

Косвенные издержки общества подразделяются:• на производственные, отражаемые по счету 25

«Общепроизводственные расходы» и списываемые в

дебет счета 20 «Основное производство»;

• внепроизводственные расходы, для учета которых

используется счет 26 «Общехозяйственные расходы».

Порядок их списания определяется учетной политикой

конкретного предприятия.

27.

• Общепроизводственные расходы в представлены заработнойплатой сотрудников, непосредственно задействованных в

производственном процессе (форма зарплаты — повременная). К

этой категории работающих относятся начальник и уборщица

подразделений, а также кладовщик.

• Кроме того, общепроизводственными расходами являются плата

за аренду помещения подразделения; оплата электроэнергии,

потребляемой подразделения на технологические цели и для

освещения; расходы на оплату пользования телефоном,

установленным в помещении подразделения; стоимость

канцтоваров, хозяйственных и моющих средств, потребленных

непосредственно в подразделении.

28.

В конце отчетного периода все вышеперечисленныерасходы списываются общей суммой на основное

производство:

Дт сч. 20 «Основное производство»

Кт сч. 25 «Общепроизводственные расходы».

29.

• Бухгалтеру малого предприятия необходимо иметь ввиду, что в случае применения в бухгалтерском учете

кассового метода по счету 20 «Основное производство»

могут отражаться лишь стоимость оплаченных

материальных ценностей, услуг, фактически выплаченной

заработной платы, начисленных амортизационных

отчислений и других оплаченных затрат.

30.

• К общехозяйственным расходам относится прежде всегозаработная плата административно-управленческого персонала с

начисленным взносов. Типовые рекомендации ориентируют

малые предприятия на включение в состав общехозяйственных

расходов затрат на проведение всех видов ремонтов основных

производственных средств в случае проведения работ

подрядным способом .

• Порядок списания общехозяйственных расходов, являющихся по

своей сути условно-постоянными, определяется учетной

политикой организации.

• При этом необходимо отметить, что Типовые рекомендации

советуют списывать их в уменьшение выручки от продаж:

• Дт сч. 90 «Продажи»

• Кт сч. 26 «Общехозяйственные расходы».

31.

• Практика показывает, что во многих случаях на малыхпредприятиях не развит учет затрат по видам продукции

(работам, услугам), аналитические счета к счету 20

«Основное производство» не открываются.

• Это обусловлено:

• во-первых, отсутствием информационных запросов со

стороны пользователей бухгалтерской информации,

• во-вторых, ограниченными финансовыми, техническими

и трудовыми возможностями малых предприятий.

32.

• Методические рекомендации содержат положение, согласнокоторому малым предприятиям учет готовой продукции следует

вести на счете 41 «Товары» если помимо производственной

деятельности они занимаются и торговлей.

• Для сохранения информационно-аналитического значения

бухгалтерского учета движение готовой продукции логичнее

отражать по счету 43 «Готовая продукция», что необходимо

зафиксировать в рабочем плане счетов.

33.

• В этом случае выпуск готовой продукции будет отражаться вбухгалтерском учете записью:

Дт сч. 43 «Готовая продукция»

Кт сч. 20 «Основное производство».

• Факт реализации готового заказа документируется актом .

Реализованная продукция отражается записью:

Дт сч. 90 «Продажи»

Кт сч. 43 «Готовая продукция».

• Выявленный на счете 90 «Продажи» финансовый результат

списывается на счете 99 «Прибыли и убытки»:

Дт сч. 90 «Продажи»

Кт сч. 99 «Прибыли и убытки.

34. Бухгалтерский учет операций, связанных с оказанием услуг

• Выручка от оказанных услуг является доходом от обычных видовдеятельности. Порядок ее учета регламентируется п. 5 ПБУ 9/99

«Доходы организации».

1. Отражена реализация услуг:

Дт сч. 62 «Расчеты с покупателями и заказчиками»

Кт сч. 90 «Продажи»

2. Начислен НДС:

Дт сч. 90 «Продажи»

Кт сч. 68 "Расчеты по налогам и сборам"

3. Списана себестоимость оказанных услуг.

Дт сч.90 «Продажи»

Кт сч. 20 «Основное производство».(25, 26)

35. Бухгалтерский учет операций, связанных с торговой

• Бухгалтерский учет товаров регламентируется ПБУ 5/01«Учет материально-производственных запасов» и

Типовыми рекомендациями.

• Товары, приобретенные или полученные от других

юридических или физических лиц и предназначенные

для продажи, являются частью материальнопроизводственных запасов.

36.

• Согласно названным документам товары,приобретаемые для продажи, должны приниматься к

бухгалтерскому учету по стоимости приобретения и

учитываться на активном счете 41 «Товары».

• При использовании малым предприятием кассового

метода учета доходов и расходов товары полученные, но

не оплаченные субъектом малого предпринимательства,

должны отражаться по дебету счета 41 «Товары»

обособленно до момента поступления денежных

средств.

37.

Поступление товаров в организацию отражается записями:1. Оприходованы поступившие товары:

Дт сч. 41 «Товары»

Кт сч. 60 «Расчеты с поставщиками и подрядчиками».

2. Учтен НДС по приобретенным товарам:

Дт сч. 19 «НДС по приобретенным ценностям»

Кт сч. 60 «Расчеты с поставщиками и подрядчиками».

3. Произведена оплата за товары:

Дт сч. 60 «Расчеты с поставщиками и подрядчиками»

Кт сч. 51 «Расчетный счет».

38.

Как и в случае учета материалов, в соответствии с ПБУ 5/01можно оценивать себестоимость проданных товаров

одним из рассмотренных выше методов:

• по себестоимости каждой единицы;

• по себестоимости первых по времени закупок (ФИФО);

• по средней себестоимости.

39.

Реализация товаров в условиях оптовой торговлиотражается следующей проводкой:

Дт сч. 90 «Продажи»

Кт сч. 41 «Товары».

40.

В организациях торговли для учета издержек обращенияиспользуется счет 44 «Расходы на продажу». По дебету

этого счета отражаются суммы произведенных

организацией расходов, связанных с торговой

деятельностью: заработная плата продавцов, аренда

торговых площадей и т.п.

В конце отчетного периода эти расходы в части,

приходящейся на нереализованные товары, относятся на

себестоимость продаж :

Дт сч. 90 «Продажи»

Кт сч. 44 «Расходы на продажу».

41.

Финансовый результат от продажи товаров, выявленныйна счете 90 «Продажи», переносится затем на счет 99

«Прибыли и убытки».

Субъекты малого бизнеса могут не применять в

бухгалтерском учете счет 44 «Расходы на продажу»,

отражая издержки обращения на счет 26

«Общехозяйственные расходы».

42. Бухгалтерский учет финансовых результатов деятельности малого предприятия.

Финансовый результат деятельности малого предприятияформируется на активно-пассивном счете 99 «Прибыли и убытки».

В течение отчетного периода по кредиту (дебету) этого счета

отражаются прибыли (убытки) по каждому виду деятельности:

• изготовление и реализация продукции;

• оказание услуг;

• торговля.

43.

При получении прибыли составляется проводка:Дт сч. 90 «Продажи»

Кт сч. 99 «Прибыли и убытки».

При получении убытка:

Дт сч. 99 «Прибыли и убытки»

Кт сч. 90 «Продажи».

44. Порядок ведения налогового учета

Малые предприятия, находящиеся на специальном налоговом режиме (УСН),освобождены от обязанности ведения бухгалтерского учета, за исключением учета

основных средств и нематериальных активов.

Однако, как свидетельствует практика, эту возможность предприятия используют

редко по ряду причин.

1. Субъекты малого предпринимательства, применяющие УСН, не освобождаются от

обязанностей налогового агента. Они должны вести учет доходов работников, исчисления

и уплату налога на доходы физических лиц, а также вести учет по страховым взносам на

обязательное пенсионное страхование в разрезе страховых и накопительных взносов — их

начисление и уплату по каждому конкретному работнику. Кроме того, они обязаны

представлять отчетность по перечисленным налогам и взносам.

2. Без ведения бухгалтерского учета невозможно получить информацию о состоянии

расчетов с покупателями и поставщиками, дебиторской и кредиторской задолженности,

отгруженной, но не оплаченной продукции и т.п. Более того, если в течение года доход

малого предприятия превысит 164.4 млн. руб. или предприятие примет решение через год

вернуться к обычной системе налогообложения (что на практике встречается часто),

бухгалтерский учет придется восстанавливать.

3. В случае выплаты процентов и дивидендов собственникам придется определять сумму

прибыли и сумму чистых активов, что без учета и выведения остатков по счетам и

определения финансовых результатов сделать невозможно.

45.

• Как следует из ст. 346.21 НК РФ, субъекты малогопредпринимательства, находящиеся на УСН,

обязаны уплачивать в бюджет налог,

уплачиваемый в связи с применением УСН.

• Для исчисления налоговой базы и суммы налога,

уплачиваемого в связи с применением УСН, малые

предприятия должны обеспечивать полноту,

непрерывность и достоверность учета показателей

своей деятельности.

46.

• Для этих целей они ведут Книгу учета доходов и расходоворганизаций и индивидуальных предпринимателей, применяющих

упрощенную систему налогообложения, в которой в хронологической

последовательности на основе первичных документов позиционным

способом отражают все хозяйственные операции за отчетный

(налоговый) период.

• Она может вестись как на бумажных носителях, так и в электронном

виде.

• В бумажной книге до начала записей нужно заполнить титульный

лист, сшить и пронумеровать страницы, указать количество страниц

на последней странице, заверить КУДиР подписью и печатью

(при наличии);

• Электронную книгу в конце налогового периода нужно распечатать,

сшить, пронумеровать страницы и указать их количество, заверить

подписью и печатью (при наличии).

47.

Раздел 1 «Доходы и расходы»УСН 6% — в первый раздел нужно вносить только деньги, которые

поступают на расчетный счет или в кассу организации. Тут же надо

указать дату и номер первичного документа: платежного поручения,

приходного кассового ордера или выписки кредитной организации.

Блок «расходы» для упрощенцев с объектом «доходы» обычно

не актуален. В него нужно заносить только:

• расходы, осуществленные за счет субсидий;

• расходы, предусмотренные условиями получения выплат

на содействие самозанятости безработных и стимулирование создания

безработными гражданами новых рабочих мест.

Это связано с тем, что полученное финансирование можно признать

в доходах только по мере расходования. В остальных случаях заполнять

графу 5 не обязательно, но и не запрещено. Некоторые доходники

делают это, чтобы не терять контроль за расходами.

48.

• УСН 15% — первый раздел заполняйте полностью. Указываютсятолько те доходы и расходы, которые включаются в налоговую

базу по налогу УСН. Прочие доходы и расходы указывать

не нужно. Финансовые затраты, которые не связаны

с получением прибыли, в Книгу не включаются.

• Как правильно отражать доходы и расходы в разделе 1 подробно

описано в статье 346.17 НК РФ. Там же прописан порядок

признания доходов и расходов. Согласно нему и нужно заводить

в Книгу доходы и расходы.

• Также заполняется справка к разделу 1, где и производится расчет

налога. Ее надо составить после подсчета итоговой суммы

доходов и расходов, то есть по итогам года.

49.

I. Доходы и расходыРегистрация

№

п/п

1

Дата и номер

первичного

документа

2

Содержание операции

3

Поступление товаров от ООО «Айай-ка» по договору №11/2

от 10.06.2022

15.06.2022

Акт приемапередачи №5

15.16.2022

2

Перечислен аванс работникам

п/п №80

1

Итого за I квартал

Сумма

Доходы,

учитываемые

при исчислении

налоговой базы

4

Расходы,

учитываемые

при исчислении

налоговой базы

5

25 000

-

-

15 000

50.

Раздел 2 «Расчет расходов на приобретение основных средстви нематериальных активов»

• Упрощенцы с объектом налогообложения «доходы за вычетом

расходов» заполняют второй раздел КУДиР, где отражается

полная информация об основных средствах: дата приобретения,

дата ввода в эксплуатацию, срок полезного использования,

остаточная стоимость и другие параметры для расчёта налоговой

базы. Сюда можно внести только расходы, подтвержденные

документами, которые направлены на покупку (создание) ОС

и НМА или на достройку, дооборудование, реконструкцию,

модернизацию, перевооружение.

51.

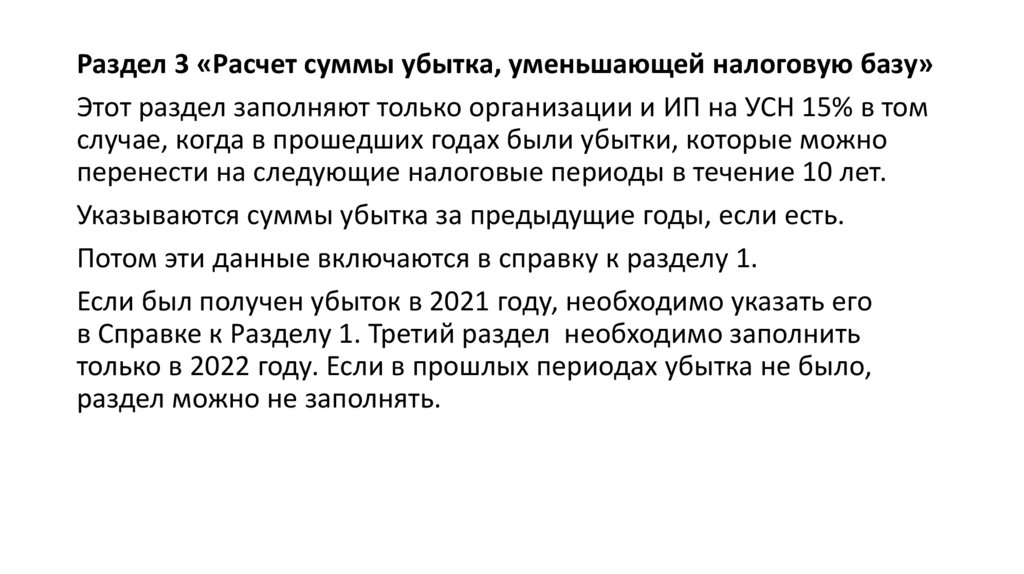

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»Этот раздел заполняют только организации и ИП на УСН 15% в том

случае, когда в прошедших годах были убытки, которые можно

перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть.

Потом эти данные включаются в справку к разделу 1.

Если был получен убыток в 2021 году, необходимо указать его

в Справке к Разделу 1. Третий раздел необходимо заполнить

только в 2022 году. Если в прошлых периодах убытка не было,

раздел можно не заполнять.

52.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах».

В нем указывается информация о выплатах страховых

взносов за работников и больничных пособий, на которые

можно потенциально уменьшить налог УСН с объектом

«доходы».

ИП в этом разделе указывает и взносы, которые платит

за себя.

53.

Раздел 5 «Сумма торгового сбора, уменьшающая суммуналога»

Этот раздел для упрощенцев на «доходах». Его ввели

с января 2018 года. В нем нужно указывать суммы

торгового сбора или его части, в день уплаты. Сумма сбора

вносится на основании официального документа

из налоговой, в котором указано, что предприниматель

обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам

торгового сбора. Если в вашем регионе сбор не введен,

укажите в пятом разделе отчетный год, а в показателях

проставьте прочерки.

54.

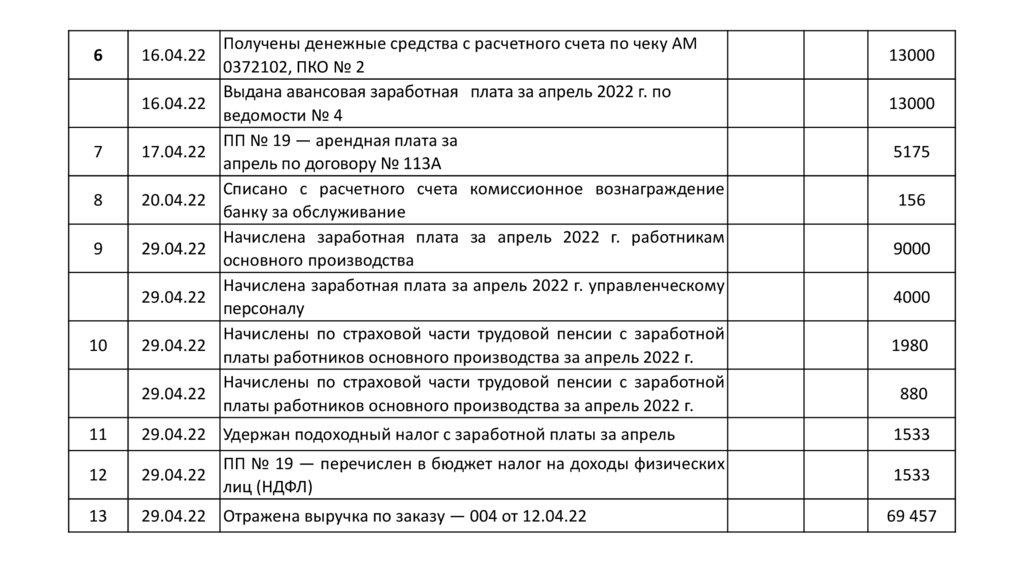

Таблица 2 - Перечень операций ООО «Мастерская» за апрель 2022 г.№

п/п

Дата

1

01.04.22

2

06.04.22

3

13.04.22

4

13.04.22

5

13.04.22

6

13.04.22

7

8

9

Операции

Выписка банка: оплата пошива текстильных изделий по заказу

003 от 18.03.09

Выписка банка: оплата пошива

текстильных изделий по заказу 004 от 01.04.09

ПП № 14 — перечислены взносы на обязательное страхование

от несчастных случаев и профессиональных заболеваний

ПП № 15 — перечислен взнос в фонд социального страхования

дебет

кредит

сумма,

руб.

15 000

69 457

37

494

14.04.22

ПП

№ 16 — перечислен взнос в обязательный фонд

медицинского страхования

ПП № 17 — перечислены авансовые взносы по страховой части

трудовой пенсии

ПП № 18 — оплачен счет № 210 от 06.04.22 за материалы

13310

15.04.22

Оприходованы материалы по накладной № 228 от 15.04.09

11280

15.04.22

Отражена сумма НДС по оприходованным материалам по счетуфактуре № 228 от 15.04.22

2030

437

1413

55.

616.04.22

16.04.22

7

17.04.22

8

20.04.22

9

29.04.22

29.04.22

10

29.04.22

29.04.22

Получены денежные средства с расчетного счета по чеку АМ

0372102, ПКО № 2

Выдана авансовая заработная плата за апрель 2022 г. по

ведомости № 4

ПП № 19 — арендная плата за

апрель по договору № 113А

Списано с расчетного счета комиссионное вознаграждение

банку за обслуживание

Начислена заработная плата за апрель 2022 г. работникам

основного производства

Начислена заработная плата за апрель 2022 г. управленческому

персоналу

Начислены по страховой части трудовой пенсии с заработной

платы работников основного производства за апрель 2022 г.

Начислены по страховой части трудовой пенсии с заработной

платы работников основного производства за апрель 2022 г.

11

29.04.22 Удержан подоходный налог с заработной платы за апрель

12

29.04.22

13

29.04.22 Отражена выручка по заказу — 004 от 12.04.22

ПП № 19 — перечислен в бюджет налог на доходы физических

лиц (НДФЛ)

13000

13000

5175

156

9000

4000

1980

880

1533

1533

69 457

Финансы

Финансы