Похожие презентации:

Статус самозанятого

1. Статус Самозанятого

2.

• Самозанятый — это человек, который работает сам на себябез наемных работников.

• Когда говорят о самозанятых, то подразумевают людей,

которые применяют экспериментальный налоговый режим

«Налог на профессиональный доход» — НПД.

3.

• Самозанятым может стать обычный человек илииндивидуальный предприниматель, если специально

зарегистрируется и будет платить налог

на профессиональный доход.

• Закон о самозанятых. С 1 января 2019 года вступил

в силу Федеральный закон № 422-ФЗ «О проведении

эксперимента по установлению специального налогового

режима НПД». Документ подробно расписывает, кто и как

может стать самозанятым, какие есть ограничения

и правила.

4.

• Самозанятые организовывают свою деятельностьсамостоятельно.

• Самозанятым можно продавать только товары

собственного производства или лично оказывать услуги.

5.

• Статус самозанятого подходит тем, кто получает доходс подработки или ведет небольшое дело. На НПД человеку

достаточно фиксировать свой доход через приложение,

не надо сдавать отчеты или ходить в налоговую.

Особенность налога для самозанятых — в льготной ставке:

• 4% с доходов от физлиц без статуса ИП;

• 6% с доходов от компаний и ИП.

6. Плюсы самозанятости

• Можно совмещать с работой по трудовому договору. Вкомпании Тинькофф могут работать сотрудники 1-й линии

(чаты/звонки).

• Можно продавать товары собственного производства, самому

оказывать услуги или выполнять работы.

• Не обязательно платить страховые взносы.

• Не надо сдавать отчеты и декларации.

• Есть налоговый вычет — 10 000 ₽.

• Оформить самозанятость могут не только россияне,

но и граждане Евразийского экономического союза.

7. Условия для получения статуса самозанятого

Возраст: с 14 лет. До 18 лет необходимо согласие родителей.

Продукт своего труда.

Работа единолично.

Вид деятельности не должен относиться к списку запрещенных

в этом статусе. Перечень указан в ст. 4 ФЗ №422 от 27.11.2018г.

• Сумма годового дохода не более 2.4 млн. рублей

• Гражданство РФ, Белоруссии, Армении, Казахстана, Киргизии

8. Виды деятельности, которые не подходят

9. Как оформить самозанятость?

Есть четыре способа регистрации:

через личный кабинет на tinkoff.ru

через чат-бота в мобильном приложении «Тинькофф»

в приложении «Мой налог»

через личный кабинет на сайте налоговой.

Если регистрируетесь через tinkoff.ru, то не придется

загружать паспортные данные или фотографию — они у нас

уже есть.

10. Я уже самозанятый в другом банке. Как перейти в Тинькофф?

Я уже самозанятый в другом банке. Как перейтив Тинькофф?

Есть два способа:

• В личном кабинете на tinkoff.ru

• Через чат-бота

11. Первичная регистрация на нашем сайте

12. Можно ли быть самозанятым в нескольких банках?

Можно ли быть самозанятым в несколькихбанках?

• Да. При этом оплачивать налог можно только через один

банк, а заявлять о доходе — через разные.

Тинькофф отправит налоговой информацию только

с пополнений на наш счет, которые вы укажете как доход.

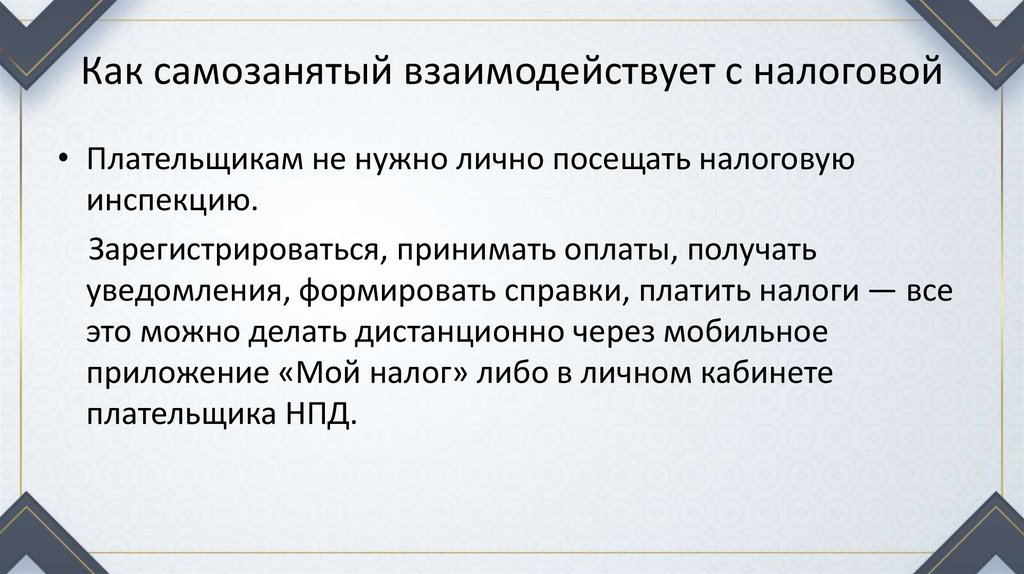

13. Как самозанятый взаимодействует с налоговой

Как самозанятый взаимодействует с налоговой• Плательщикам не нужно лично посещать налоговую

инспекцию.

Зарегистрироваться, принимать оплаты, получать

уведомления, формировать справки, платить налоги — все

это можно делать дистанционно через мобильное

приложение «Мой налог» либо в личном кабинете

плательщика НПД.

14. Как перестать быть самозанятым?

Есть три способа:• через tinkoff.ru

• приложение «Мой налог»

• личный кабинет на сайте налоговой.

После снятия с учета человек может повторно стать

самозанятым. Главное условие — отсутствие задолженности

по налогам и пеням. Если долги есть, их нужно уплатить. Иначе

получить статус самозанятого повторно не получится.

15. Снятие с учета на нашем сайте

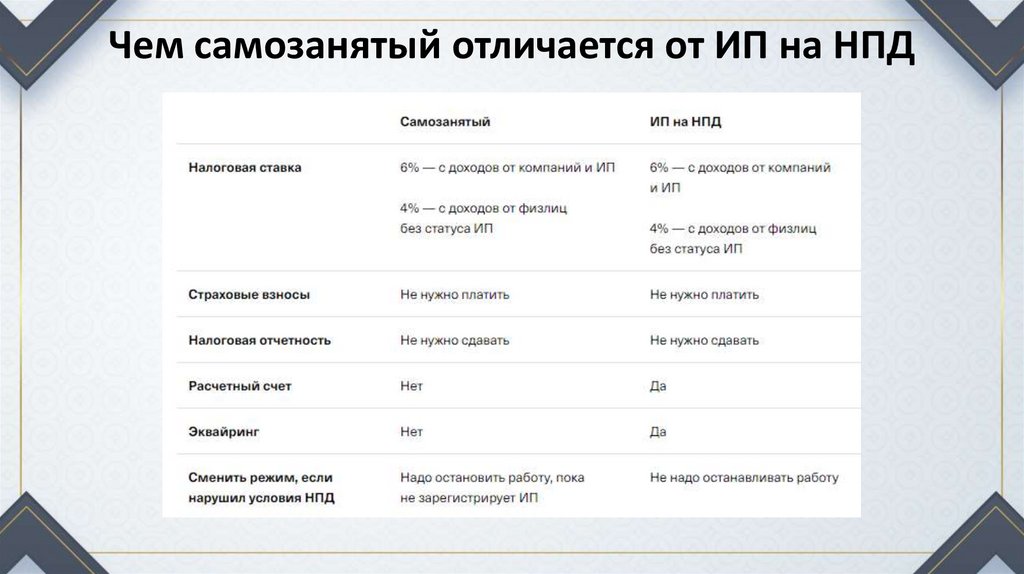

16. Чем самозанятый отличается от ИП на НПД

Чем самозанятый отличается от ИП на НПД17. Как принимать платежи от заказчиков и покупателей

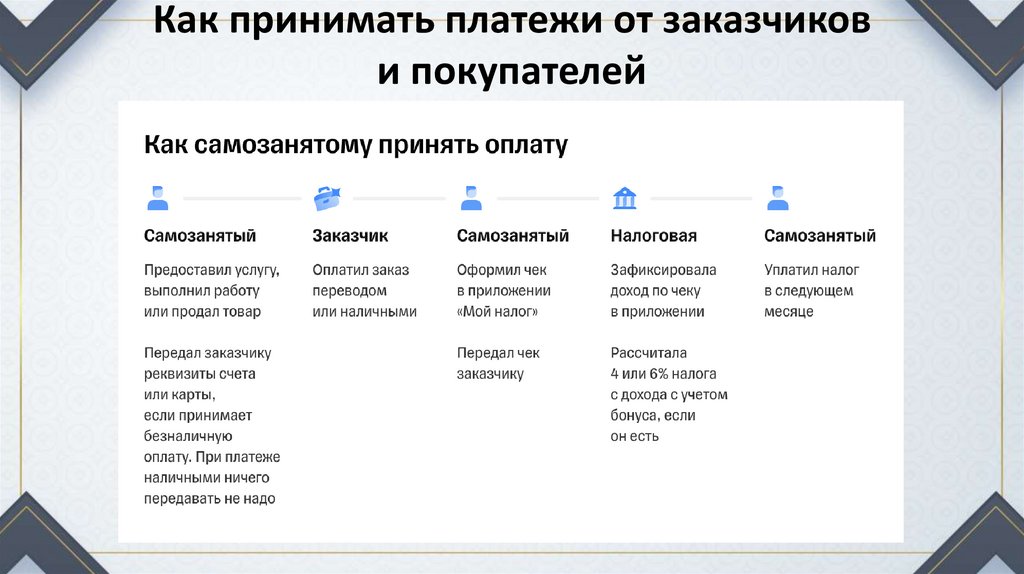

Как принимать платежи от заказчикови покупателей

18.

Сервис длябизнеса

Выплаты

самозанятым

19.

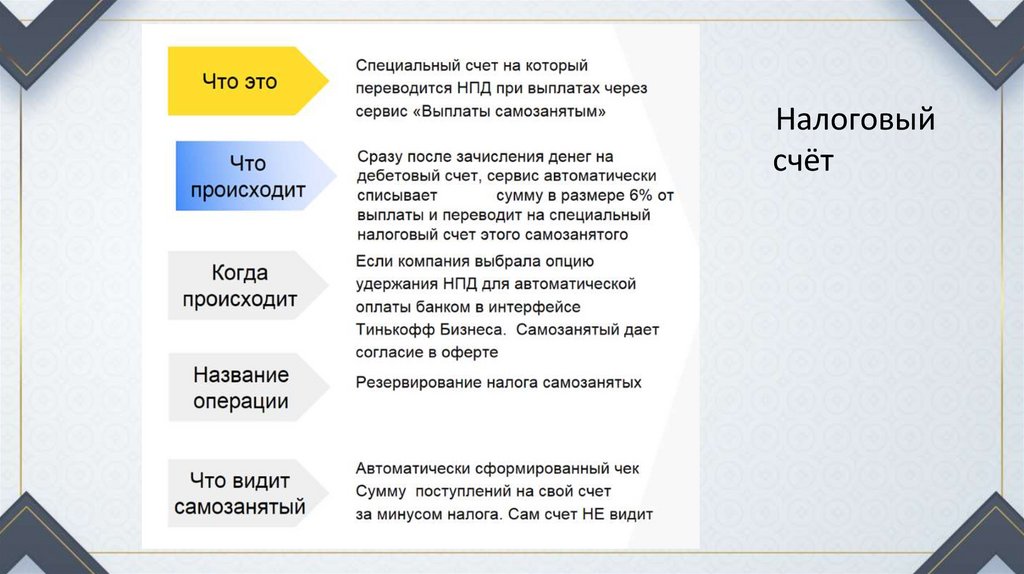

Налоговыйсчёт

20. Отображение налогового счёта

21. Какие есть штрафы для самозанятых

Какие есть штрафы для самозанятых• Нарушение сроков оформления чека.

Если налоговая заметит нарушение сроков впервые,

самозанятый заплатит 20% от платежа, по которому

он не успел оформить чек или не выдал вовсе. Если

самозанятый повторно опоздает с чеком, придется отдать

штраф в размере всей суммы.

22. Какие есть штрафы для самозанятых

Какие есть штрафы для самозанятых• Работа без статуса самозанятого.

Если человек без статуса самозанятого или ИП регулярно

получает оплату от клиентов, ему грозит налоговая,

административная или уголовная ответственность

за ведение незаконной предпринимательской

деятельности.

23. Какие есть штрафы для самозанятых

Какие есть штрафы для самозанятых• Нарушение ограничений по работе на НПД.

Допустим, самозанятый превысил годовой лимит дохода

или начал готовить и продавать домашний йогурт, который

требует маркировки. В этом случае налоговая может

лишить его статуса самозанятого со дня нарушения,

доначислит налоги и страховые взносы.

Финансы

Финансы