Похожие презентации:

Розничный рынок СУГ. Реалии, проблемы, пути решения

1.

Розничный рынок СУГ:реалии, проблемы, пути решения.

г. Астрахань

Сентябрь 2022

2.

ООО «ГНП сеть АГЗС» в сбытовой структуреГК «Газпром ГНП холдинг»

ООО «Газпром ГНП

холдинг»

Оптовая реализация СУГ и НП

ООО «Газпром ГНП

продажи»

Мелкооптовая реализация

СУГ и НП

ООО «ГНП сеть»

Розничная реализация НП

ООО «ГНП сеть АГЗС»

ООО «ГЭС Белгород»

ООО «ГЭС Брянск»

Розничная реализация СУГ

ООО «ГЭС Тамбов»

ООО «Ростгаз»

ООО «Владимир-Газэнергосеть»

2

Основные тенденции развития внутреннего рынка розничной реализации СУГ

3.

Регионы присутствия ООО «ГНП сеть АГЗС»111 газозаправочных станций

43 ПРХБ

14 регионов России

1

Основные тенденции развития внутреннего рынка розничной реализации СУГ

4.

Структура объектов перевалки и розничнойреализации СУГ в регионах

№п/п

Регион

АГЗС

АГНКС

МАЗС

ГНС

ПРХБ

1

Астраханская область

17

1

1

3

13

2

Волгоградская область

17

1

3

3

Ростовская область

4

2

3

4

Краснодарский край

2

1

1

5

Брянская область

13

2

6

6

Курская область

8

1

2

7

Белгородская область

8

1

6

8

Липецкая область

7

1

5

9

Тамбовская область

16

1

3

10

Орловская область

9

-

-

11

Рязанская область

3

-

-

12

Тульская область

1

-

-

13

Калужская область

1

-

1

14

Республика Адыгея

1

-

-

13

43

Общий итог

4

109

1

1

География регионов реализации и перевалки

Плотность размещения АГЗС по регионам, шт.

1–4

5–9

< 10

Основные тенденции развития внутреннего рынка розничной реализации СУГ

5.

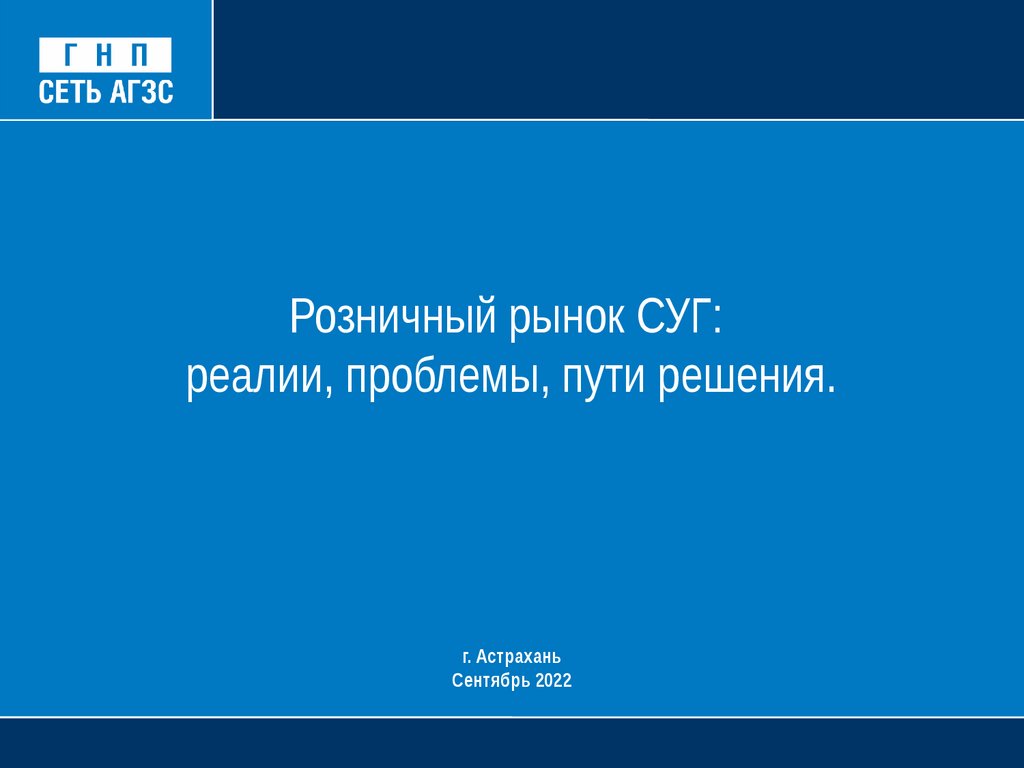

Производство и структура потребления СУГСтруктура производства СУГ в 2021 году по

компаниям

Динамика объёмов отгрузки коммерческого СУГ

(коммунально-бытовой сектор и ГМТ) 2018-2022, тыс. т

(по данным ЦДУ ТЭК)

10,4%

5 100

6%

4 980

5 000

7,5%

13, 5

8,7%

тыс. тонн

4 903

4 900

45,9%

4 789

4 800

4 710

4 700

4 600

4 510

4 500

4 400

21,6%

ПАО «СИБУР Холдинг»

ГК «ГАЗПРОМ»

ПАО «НК «ЛУКОЙЛ»

ПАО «НК «РОСНЕФТЬ»

АО «ТАИФ»

Прочие

4 300

4 200

2018

2019

2020

2021

2022 (прогноз )

Ростовская

область

Краснодарский

край

Доля рынка ООО «ГНП сеть АГЗС» по объему реализации ГМТ в регионах присутствия

70%

60%

50%

40%

30%

20%

10%

0%

Астраханская

область

Тамбовская

область

Волгоградская

область

Брянская область Липецкая область

Орловская

область

Курская область

Белогородская

область

По данным Аналитического центра ТЭК Российского энергетического агентства Минэнерго России

5

Основные тенденции развития внутреннего рынка розничной реализации СУГ

6.

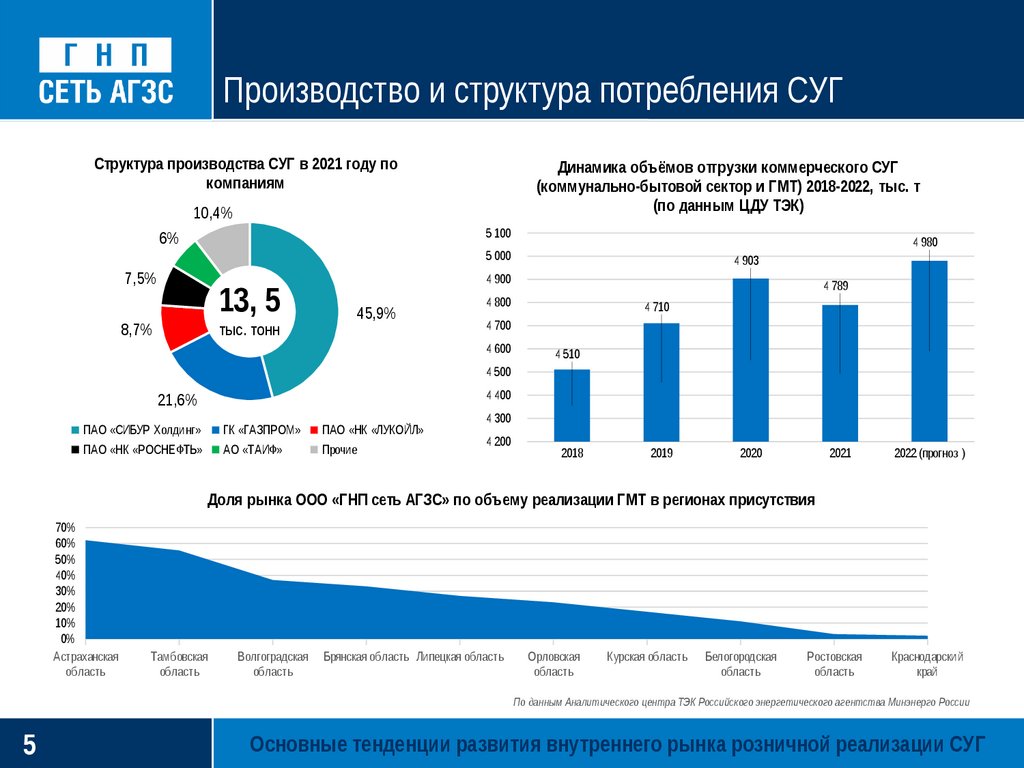

Регионы-лидеры по реализации ГМТ в регионахприсутствия

№1

по реализации

В 6 из 14 регионов

42,8%

рынка

6

Основные тенденции развития внутреннего рынка розничной реализации СУГ

7.

Собственный специализированный автопаркСобственный специализированный автопарк, в разрезе по видам, шт

7%

22%

9%

159

25%

30%

6%

7

Седельный тягач

Цистерна-полуприцеп (газовоз)

Газовоз (автоцистерна)

Грузовой автотраспорт

Спецтехника

Прицепы, полуприцепы прочие

Основные тенденции развития внутреннего рынка розничной реализации СУГ

8.

Газонаполнительные станцииОбщие производственные показатели ГНС, 2021 год

25000

20954

20000

15000

10000

6882

7179

5000

0

Среднемесячный объем реализации, т

8

Объем базы хранения, т

Среднемесячная перевалка, т

Основные тенденции развития внутреннего рынка розничной реализации СУГ

9.

Программа «Чистая экономия»~ 9000 ед. ~ 30 автосервисов

9

ИП Венедиктов Д.Ю.

Дилерский центр Nissan

«Арконт»

ООО «П-Сервис +»

«АвтоГазСервис»

«Волгоградгазмонтаж»

ИП Ноздреватых С.И.

LADA AGAT

GBO LNB

Автогазовые системы

Gas CAR

МетанМастерСервис

ООО «Автогаз»

ИП Котов

Центргазсервис

АЦТ Автомат

Курскавтогаз

и т.д.

Основные тенденции развития внутреннего рынка розничной реализации СУГ

10.

Программы лояльностиСтандартная бонусная программа

1

литр

1 бонус

1 рубль

Кратковременные бонусные программы

10

Начисление акционных баллов за объем

заправок

Скидка выходного дня

Единовременная скидка, приуроченная к

празднику

Бонусная карта в подарок

Партнерские акции Яндекс.Заправки

Основные тенденции развития внутреннего рынка розничной реализации СУГ

11.

Сервис бесконтактной оплаты топливаЯндекс.Заправки — это сервис, с помощью которого

можно увидеть актуальную цену на АГЗС и произвести оплату с телефона.

11

Основные тенденции развития внутреннего рынка розничной реализации СУГ

12.

Ключевые факторы рынка50 тыс. руб.

средняя стоимость

установки ГБО

0 руб.

компенсация

от государства

50 %

АГЗС, не отвечают

современным стандартам

По данным агентства

Alto Consulting Group (ACG)

50000

40000

30000

20000

10000

0

Jun-20

Oct-21

рост цен

Mar-23

неконтролируемый

12

~ 4 тыс.км

~100 шт

новых дорог

«теневых» АГЗС

Согласно распоряжению

Правительства РФ - от 20.06.2022

По данным Ростехнадзора

за 2020-2022г

Основные тенденции развития внутреннего рынка розничной реализации СУГ

13.

Меры региональной поддержки рынка СПГ и КПГДинамика потребления природного газа, как

моторного топлива в РФ, млн. м3

1800

1600

1400

1200

1000

800

600

400

200

0

1710

4640

4500

1100

4400

4414

4407

4425

2019г.

2020г.

2021г.

4300

703

4200

4156

4100

4000

2018г.

2019г.

2020г.

2021г.

2022г.

(прогноз)

Источник: Государственная программа РФ "Развитие энергетики"

13

4700

4600

1325

972

Динамика потребления СУГ, как

моторного топлива в РФ, тыс. тонн

3900

2018г.

2022г.

(прогноз)

По данным Центрального диспетчерского управления

топливно-энергетического комплекса

Стимулирование переоборудования ТС на ГМТ – предоставление субсидий на переоборудование ТС в 28 регионах в

размере от 27 тыс. руб. для легковых автомобилей с максимально разрешенной массой до 1800 кг до 200 тыс. руб. для

тяжелого грузового транспорта. Для физических лиц и субъектов МСБ в ряде регионов максимальный размер субсидии

увеличен в полтора раза, что позволяет покрыть до ~40-50% затрат на переоборудование. В ряде регионов также применяется

сниженная ставка транспортного налога.

Стимулирование продаж новой техники на ГМТ: Предоставление субсидий производителям техники на ГМТ (для грузовых

автомобилей на КПГ от 115 до 750 тыс. руб., на СПГ – от 300 тыс. до 2,5 млн. руб.)

Поддержка развития сети газозаправочных станций: для предпринимателей, реализующих проекты по строительству

КриоАЗС и АГНКС, действует программа поддержки, предполагающая возмещающие субсидии в размере до 40 млн. руб. при

соответствии объекта установленным параметрам.

Основные тенденции развития внутреннего рынка розничной реализации СУГ

14.

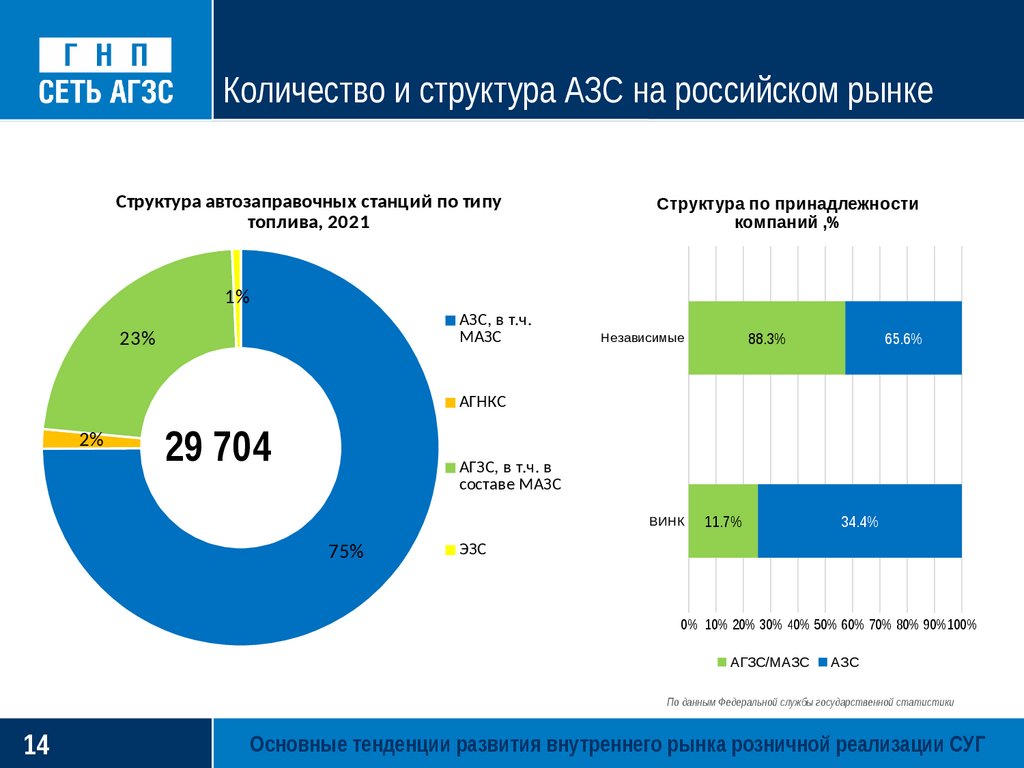

Количество и структура АЗС на российском рынкеСтруктура автозаправочных станций по типу

топлива, 2021

1%

АЗС, в т.ч.

МАЗС

23%

Структура по принадлежности

компаний ,%

88.3%

Независимые

65.6%

АГНКС

2%

29 704

АГЗС, в т.ч. в

составе МАЗС

ВИНК

75%

11.7%

34.4%

ЭЗС

0% 10% 20% 30% 40% 50% 60% 70% 80% 90%100%

АГЗС/МАЗС

АЗС

По данным Федеральной службы государственной статистики

14

Основные тенденции развития внутреннего рынка розничной реализации СУГ

15.

Сравнительные характеристики потребления топливаПробег автомобиля при заправке

Бензин

АИ-92

Метан

Пропанбутан

Пробег в км

за 1 год

30 000 км

30 000 км

30 000 км

Цена руб. за

1 литр (м3)

48,40 р.

20,50 р.

20,10 р.

Стоимость

100 км пути

484 р.

174,25 р.

221 р.

Экономия в

год

-

83633 р.

70983 р.

Стоимость

установки

ГБО

-

90 000 р.

43 700 р.

АИ-92 / Метан

Окупаемость ГБО 13 мес/5 мес

Размер гос.

-

54 000 р.

-

48 000 р.

43 700 р.

АИ-92 / Пропан

Окупаемость ГБО 8 мес/3,2 мес

компенсации

от Компаний

1000 рублей

Без учета / с учетом компенсаций

15

компенсации

Размер

(топливная

карта Экогаз)

(«Чистая

Экономия»

ООО «ГНП

сеть АГЗС»)

Основные тенденции развития внутреннего рынка розничной реализации СУГ

16.

Комплексное развитие рынка розничной реализацииРазвитие газозаправочной

инфраструктуры

Внедрение современных

стандартов обслуживания

Снижение стоимости

переоборудования АТС

16

Включение в программу

государственного/регионального

субсидирования

Удержание минимального

уровня цен

Основные тенденции развития внутреннего рынка розничной реализации СУГ

Промышленность

Промышленность