Похожие презентации:

Налоги

1. Налоги

2. Налоги

Налоги – законодательно установленныеобязательные безвозмездные платежи

физических и юридических лиц государству

В материальном смысле налог- это определенная сумма

денег, подлежащая передаче налогоплательщиком

государству в обусловленные срок и в установленном

порядке

Как экономическая категория - это денежное

(имущественное) отношение, опосредующее

одностороннее движение стоимости от плательщика к

государству

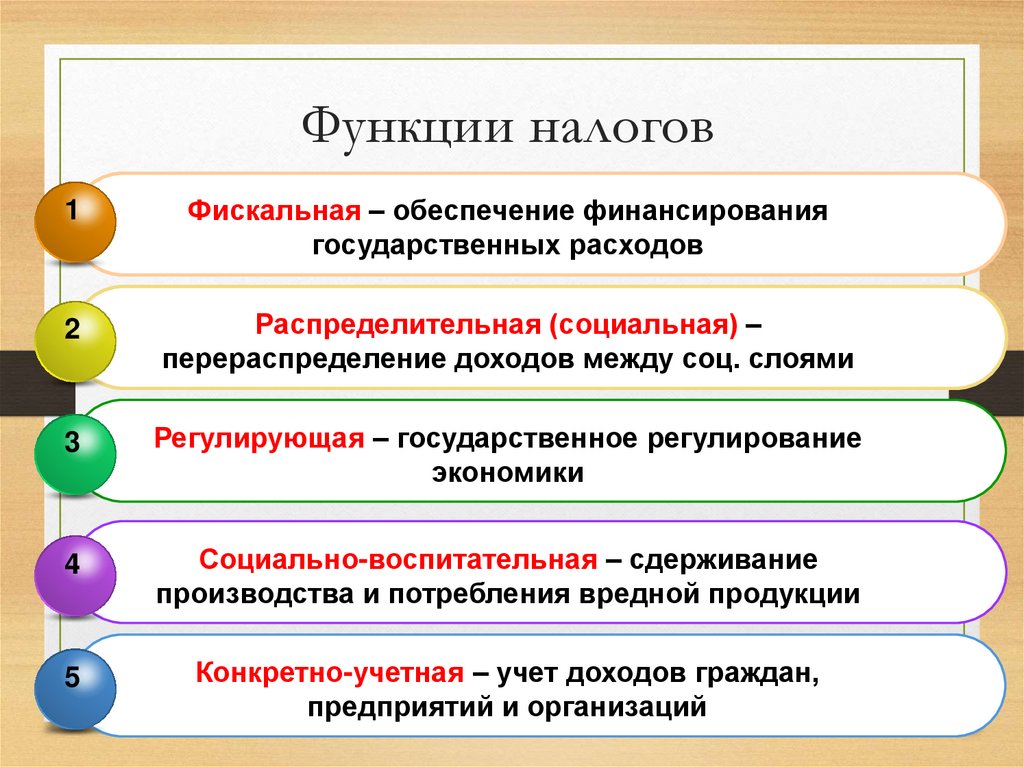

3. Функции налогов

1Фискальная – обеспечение финансирования

государственных расходов

2

Распределительная (социальная) –

перераспределение доходов между соц. слоями

3

Регулирующая – государственное регулирование

экономики

4

Социально-воспитательная – сдерживание

производства и потребления вредной продукции

5

Конкретно-учетная – учет доходов граждан,

предприятий и организаций

4. Элементы налога

1Объект налога – имущество или доход, подлежащий

обложению

2

Субъект налога – налогоплательщик – физическое

или юридической лицо

3

Источник налога – доход, из которого

выплачивается налог

4

Ставка налога – величина налога с единицы объекта

налога

5

Налоговая льгота – полное или частичное

освобождение плательщика от налога

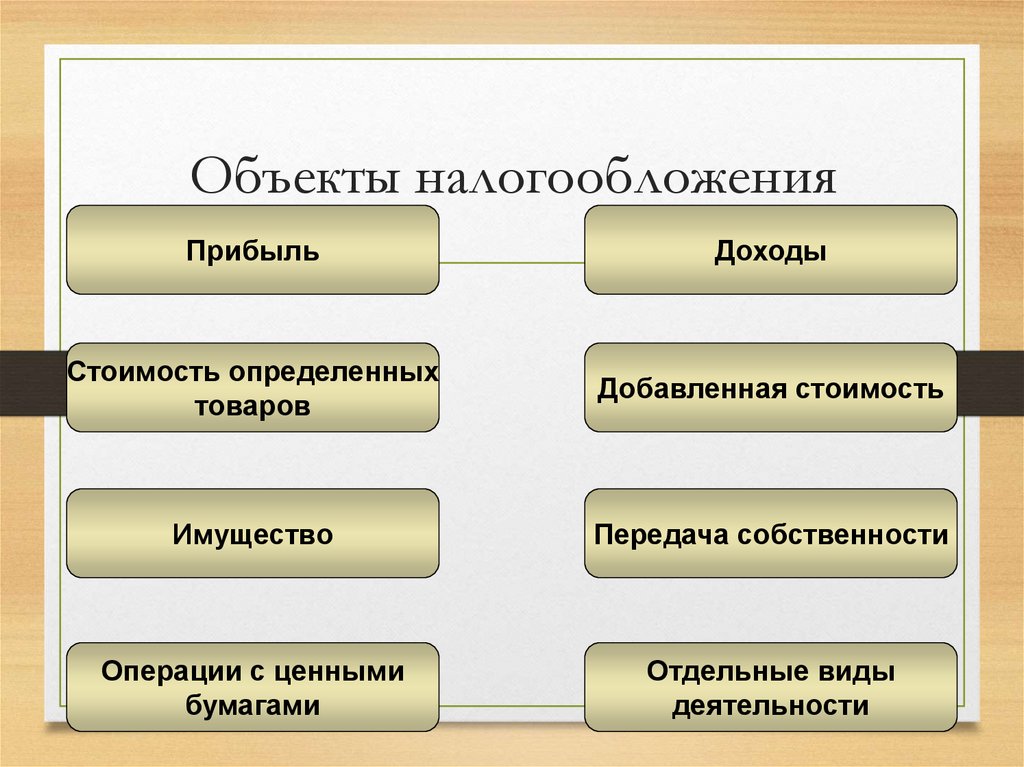

5. Объекты налогообложения

ПрибыльДоходы

Стоимость определенных

товаров

Добавленная стоимость

Имущество

Передача собственности

Операции с ценными

бумагами

Отдельные виды

деятельности

6. Участники налоговых отношений

1Налогоплательщики – физические и

юридические лица

2

Налоговые органы и налоговые агенты,

таможенные органы

3

Внебюджетные фонды

4

Финансовые органы государства и

местного самоуправления

5

Налоговая полиция

7. Виды налогов

1. По уровню бюджетаФедеральные налоги - налог на добавленную стоимость;

федеральные платежи за пользование природными ресурсами;

акцизы; налог на доходы банков; подоходный налог с

физических лиц; налог на доходы от страховой деятельности;

налог на операции с ценными бумагами; гербовый сбор;

таможенные и государственные пошлины; налог на наследование

и дарение; налог с биржевой деятельности

Региональные налоги - платежи за пользование природными

ресурсами; лесной налог; налог на имущество предприятий; плата

за воду, забираемую промышленными предприятиями из

водохозяйственных систем ; дорожный налог

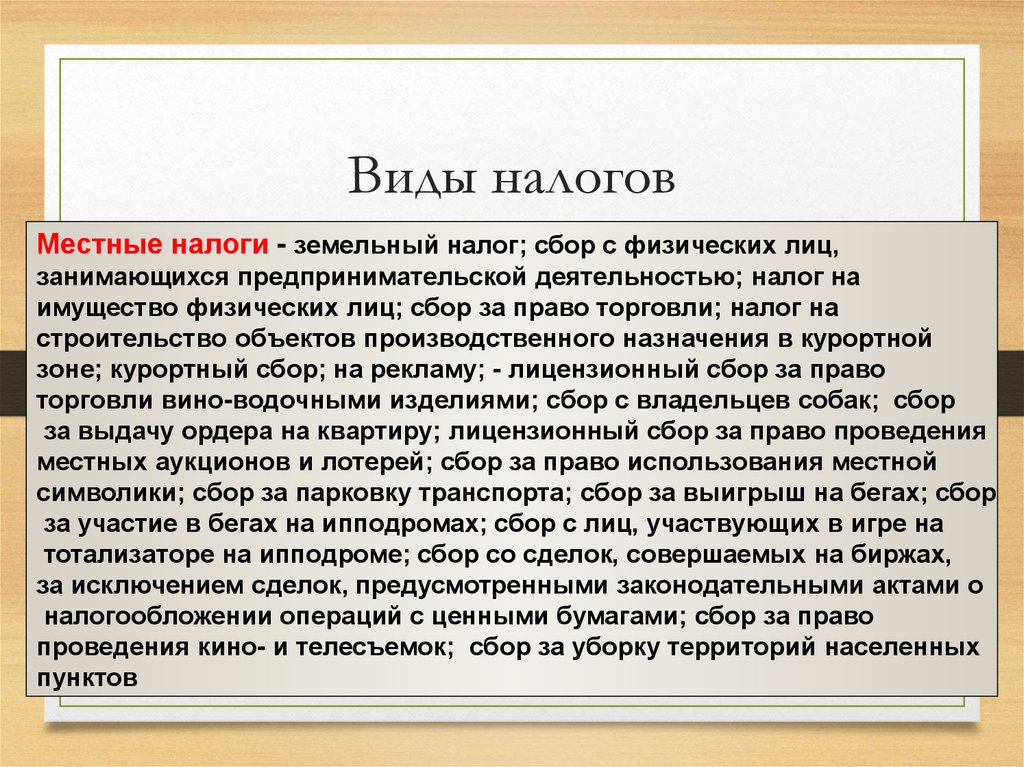

8. Виды налогов

Местные налоги - земельный налог; сбор с физических лиц,занимающихся предпринимательской деятельностью; налог на

имущество физических лиц; сбор за право торговли; налог на

строительство объектов производственного назначения в курортной

зоне; курортный сбор; на рекламу; - лицензионный сбор за право

торговли вино-водочными изделиями; сбор с владельцев собак; сбор

за выдачу ордера на квартиру; лицензионный сбор за право проведения

местных аукционов и лотерей; сбор за право использования местной

символики; сбор за парковку транспорта; сбор за выигрыш на бегах; сбор

за участие в бегах на ипподромах; сбор с лиц, участвующих в игре на

тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах,

за исключением сделок, предусмотренными законодательными актами о

налогообложении операций с ценными бумагами; сбор за право

проведения кино- и телесъемок; сбор за уборку территорий населенных

пунктов

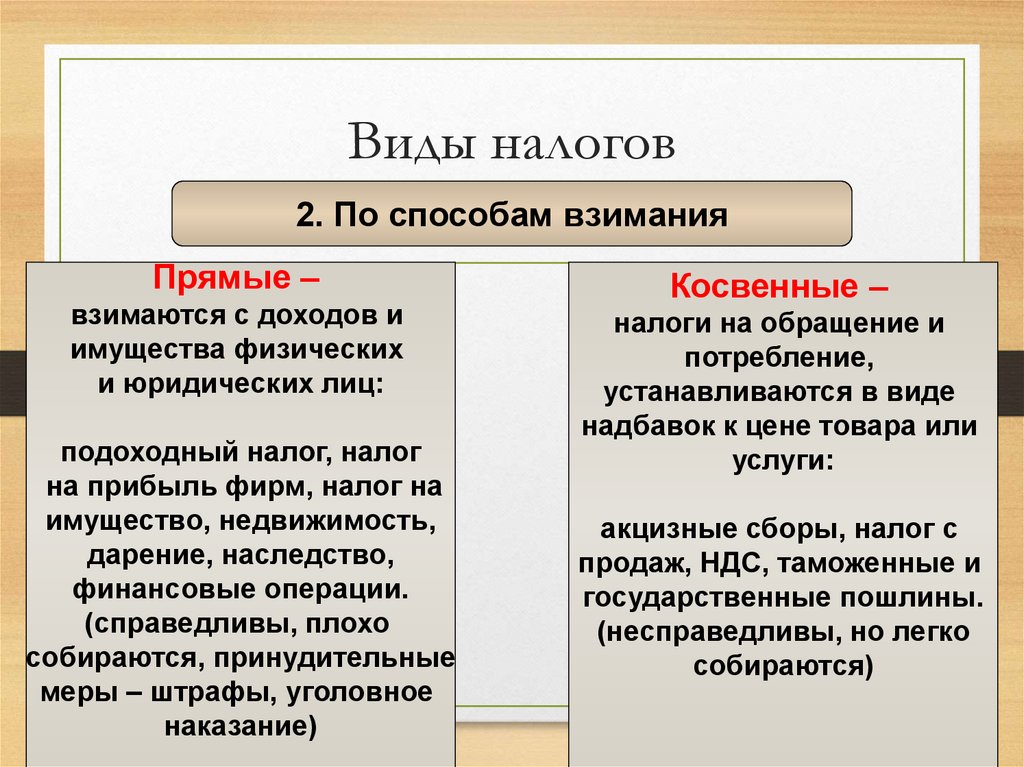

9. Виды налогов

2. По способам взиманияПрямые –

взимаются с доходов и

имущества физических

и юридических лиц:

подоходный налог, налог

на прибыль фирм, налог на

имущество, недвижимость,

дарение, наследство,

финансовые операции.

(справедливы, плохо

собираются, принудительные

меры – штрафы, уголовное

наказание)

Косвенные –

налоги на обращение и

потребление,

устанавливаются в виде

надбавок к цене товара или

услуги:

акцизные сборы, налог с

продаж, НДС, таможенные и

государственные пошлины.

(несправедливы, но легко

собираются)

10. Налог на добавленную стоимость НДС

• Введен с 1992 г• Представляет собой форму изъятия в бюджет части

добавленной стоимости, создаваемой на всех стадиях

производства и определяемой как разница между

стоимостью реализованных товаров, работ и услуг

стоимостью материальных затрат, отнесенных на издержки

производства.

• Налоговым кодексом РФ определен перечень операций, не

подлежащих обложению НДС: операции по реализации

медицинских товаров, лекарств, оказанию различных видов

медицинских услуг , услуг общественного транспорта и жкх,

услуг учреждений культуры

11. Налог на прибыль организаций

• Прибыль исчисляется как полученные доходы,уменьшенные на величину произведенных

расходов.

• Доходы от реализации включают выручку от

реализации товаров(работ, услуг) собственного

производства, а также ранее приобретенных,

выручку от реализации имущества и

имущественных прав.

12. Налог на прибыль организаций

• Внереализационными доходами признаются:доходы от сдачи имущества в аренду, от

предоставления в пользование прав на результаты

интеллектуальной деятельности(патенты,

промышленные образцы и тд)

• Ставки налога на прибыль устанавливаются в

процентах. Максимальная ставка составляет 24%.

13. Единый социальный налог

• Введен с 1 января 2001 года• Данный налог зачисляется в ПФР, ФСС, и фонды

обязательного и медицинского страхования

(ФОМС)

• Налогоплательщики-работодатели,

производящие выплаты наемным работникам,

организации, индивидуальные предприниматели

и физические лица.

14. Единый социальный налог

• Объектом налогообложения являются выплаты,начисляемые работникам по всем основаниям: по

договорам гражданско-правового характера, трудовым

договорам, авторским и лицензионным договорам,

материальная помощь.

• Ставки единого социального налога установлены в

соответствии с регрессивной шкалой. Чем выше

уровень дохода, тем ниже ставка налога.

Максимальные ставки налога в части, направляемой в

ФСС-4%, в ПФР-28%, в ФОМС:0,2 в федеральный

фонд и 3,4 в территориальный.

15. Акцизы-налоги, включаемые в цену товаров определенного перечня

• Подакцизными товарами в Россиипризнаются: спирт этиловый,

спиртосодержащая продукция, алкогольная

продукция, пиво, табачная продукция,

легковые автомобили и мотоциклы, с

мощностью двигателя свыше 112,5 квт;

автомобильный бензин, дизельное топливо,

моторные масла, прямогонный бензин;

природный газ.

16. Налог на доходы физических лиц

• К доходам от источников РФ относятся:дивиденды и проценты; страховые выплаты при

наступлении страхового случая; доходы,

полученные от использования авторских прав; от

сдачи в аренду имущества; от реализации

недвижимого имущества; заработная плата,

пенсии, пособия, стипендии и другие доходы.

• Налоговая ставка установлена в размере 13%

17. Региональные и местные налоги. Налог на имущество организаций

• Налоговой базой является среднегодовая стоимостьимущества, признаваемого объектом налогообложения.

• Не признаются объектами налогообложения:

Земельные участки, водные объекты и другие природные

ресурсы;

Имущество, принадлежащее на праве хозяйственного ведения

и оперативного управления федеральным органном

исполнительной власти, используемое для нужд обороны и

обеспечения безопасности.

• Ставки не могут превышать 2,2%

18. Региональные и местные налоги. Транспортный налог

• Объект налогообложения-автомобили,мотоциклы, мотороллеры, автобусы, другие

самоходные машины, самолеты, вертолеты,

теплоходы, яхты, парусные суда, катера,

снегоходы, мотосани и другие воздушные и

водные транспортные средства.

19. Региональные и местные налоги. Транспортный налог

• Налоговые ставки устанавливаются законамисубъектов РФ. Субъекты могут проводить

собственную дифференциацию налоговых

ставок в зависимости от мощности двигателя,

валовой вместимости, категории транспортных

средств, а также года выпуска транспортных

средств.

20. Региональные и местные налоги Налог на рекламу

• Облагаемым оборотом являетсястоимость(фактические затраты) указанных выше

работ, включая выполненные хозяйственным

способом.

• Предельный уровень ставки установлен в размере

5%

• Освобождена от налога реклама, не

преследующая коммерческие цели.

21. Виды налогов

3. По налогоплательщикамНалоги с физических лиц Налоги с юридических лиц

подоходный налог, налог

на имущество, на

наследование, на дарение,

на землю, дорожный и

транспортный налог и др.

НДС, акцизы, налог на прибыль

организаций и др.

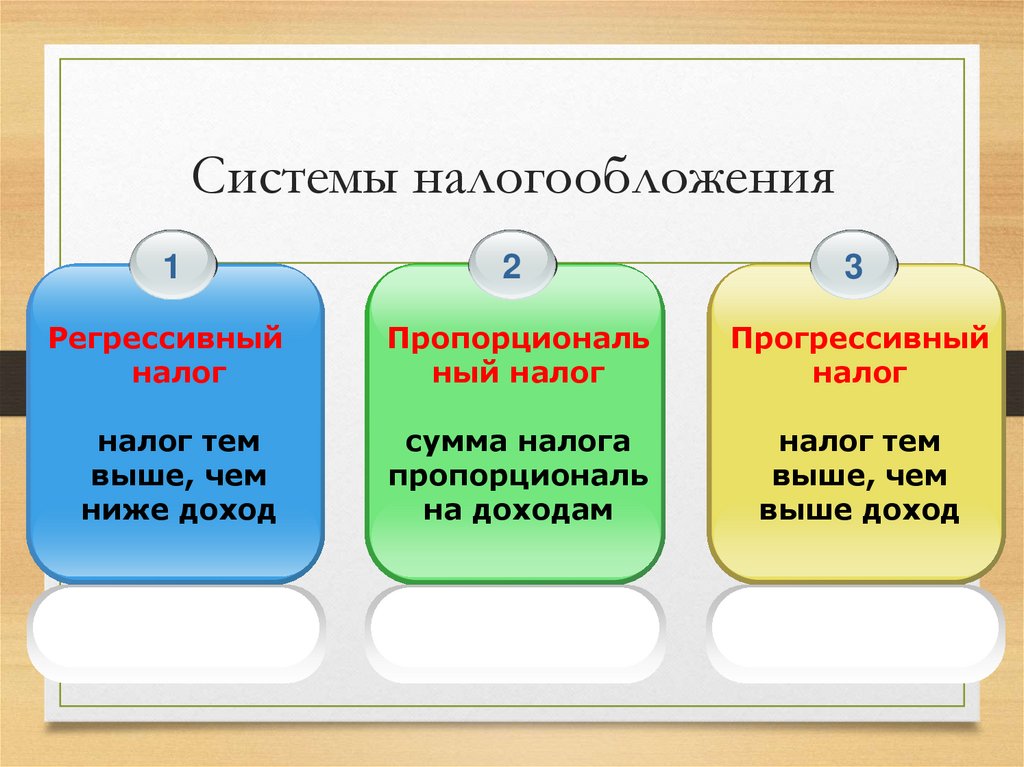

22. Системы налогообложения

12

3

Регрессивный

налог

Пропорциональ

ный налог

Прогрессивный

налог

налог тем

выше, чем

ниже доход

сумма налога

пропорциональ

на доходам

налог тем

выше, чем

выше доход

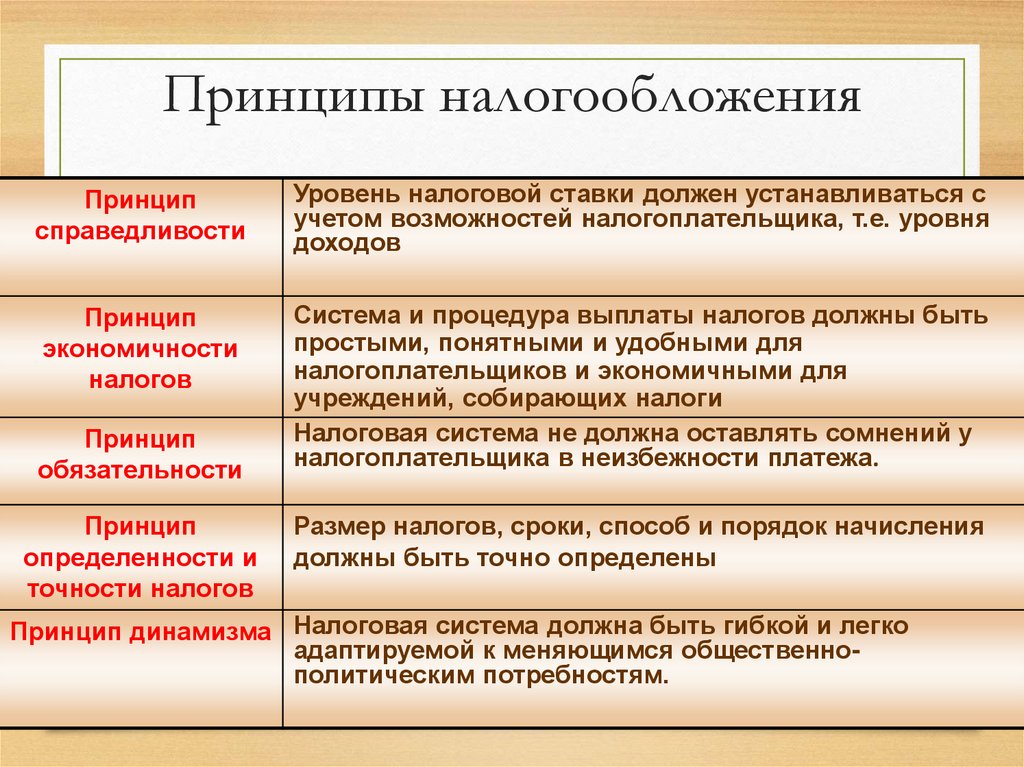

23. Принципы налогообложения

Принципсправедливости

Уровень налоговой ставки должен устанавливаться с

учетом возможностей налогоплательщика, т.е. уровня

доходов

Принцип

экономичности

налогов

Система и процедура выплаты налогов должны быть

простыми, понятными и удобными для

налогоплательщиков и экономичными для

учреждений, собирающих налоги

Налоговая система не должна оставлять сомнений у

налогоплательщика в неизбежности платежа.

Принцип

обязательности

Принцип

определенности и

точности налогов

Размер налогов, сроки, способ и порядок начисления

должны быть точно определены

Принцип динамизма Налоговая система должна быть гибкой и легко

адаптируемой к меняющимся общественнополитическим потребностям.

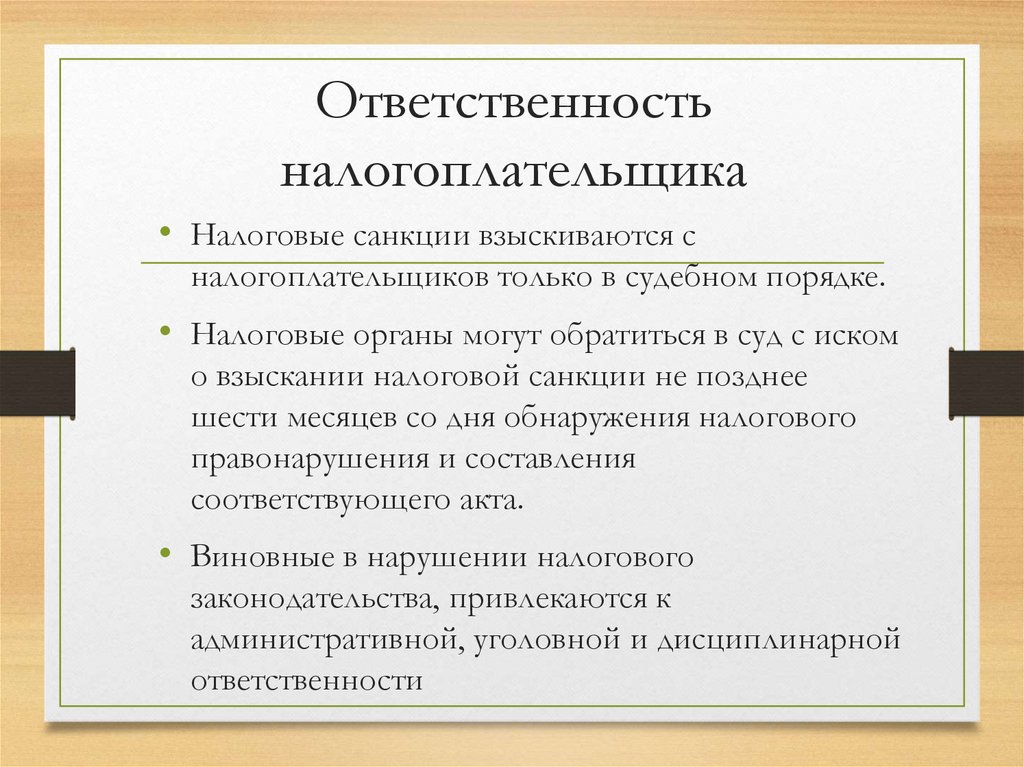

24. Ответственность налогоплательщика

• Налоговые санкции взыскиваются сналогоплательщиков только в судебном порядке.

• Налоговые органы могут обратиться в суд с иском

о взыскании налоговой санкции не позднее

шести месяцев со дня обнаружения налогового

правонарушения и составления

соответствующего акта.

• Виновные в нарушении налогового

законодательства, привлекаются к

административной, уголовной и дисциплинарной

ответственности

Финансы

Финансы