Похожие презентации:

Учет расчетов по налогу на прибыль. ПБУ 18/02

1.

Учет расчетов по налогу наприбыль. ПБУ 18/02

Медведева Марина Владимировна, к.э.н.,

ст.преподаватель Финансового

университета при Правительстве РФ

2.

Федеральный закон № 209-ФЗ от 24.07.07г. (критерии МП для ООО и АО)

• Численность сотрудников до 100 человек.

• Годовой доход по правилам НК без НДС до

800 млн.руб.

• Не более 25% УК принадлежит государству,

благотворительным и иным фондам,

религиозным и общественным объединениям

и не более 49% - не МП, не СП, иностранным

компаниям.

3.

Закон № 476-ФЗ от 29.12.20• Обязательному аудиту подлежат:

• Организации, у которых доход по правилам НК за

прошлый год превысил 800 млн.руб. без НДС;

• Или валюта баланса превысила 400 млн.руб.;

• Организации, которым аудит предписан законами

(АО, НПФ, страховые и кредитные организации,

проф.участники рынка ЦБ, и т.д.).

• Критерии учитываются за 2019 год, чтобы привлечь

аудит за 2020 год.

4.

МП, не подл.обяз.аудиту, могутприменять упрощенные формы

учета:

• Не применять ПБУ 2, 7, 8,

11, 12, 16, 18, 21, 22

(50%);

• Сдавать в составе

годовой отчетности только

баланс и ОФР.

5.

Схема расчета текущего налогана прибыль при методе отсрочки

• УР (УД) + (-) ПНР (ПНД) + ОНА – ОНО =

ТНП (ТНУ).

• УР (УД) – условный расход (доход) по

налогу на прибыль = с-до сч.99 * 20%.

• Если по данным БУ прибыль – УР

Д 99 К 68, если же убыток – УД

Д 68 К 99. Сумма УР (УД) корректируется

с учетом постоянных и временных

разниц.

6.

Постоянные разницы.• ПР – это доход (расход), формирующий бухгалтерскую прибыль

отчетного периода и исключаемый из расчета налоговой базы

по налогу на прибыль как отчетного, так и последующих

отчетных периодов.

• В налоговом учете некоторые расходы нормируются:

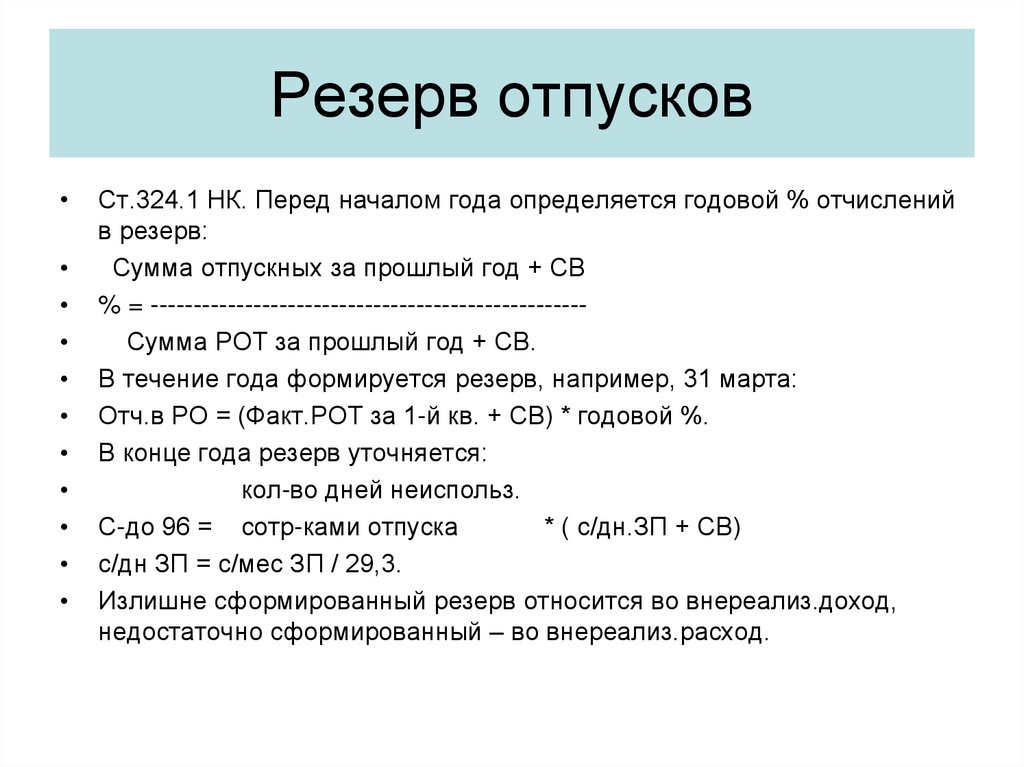

• - представительские 4% РОТ, рекламные 1% ДР, резерв СД

10% ДР, использование личных а/м для служ.целей 1200 – 1500

руб./мес. От объема двигателя.

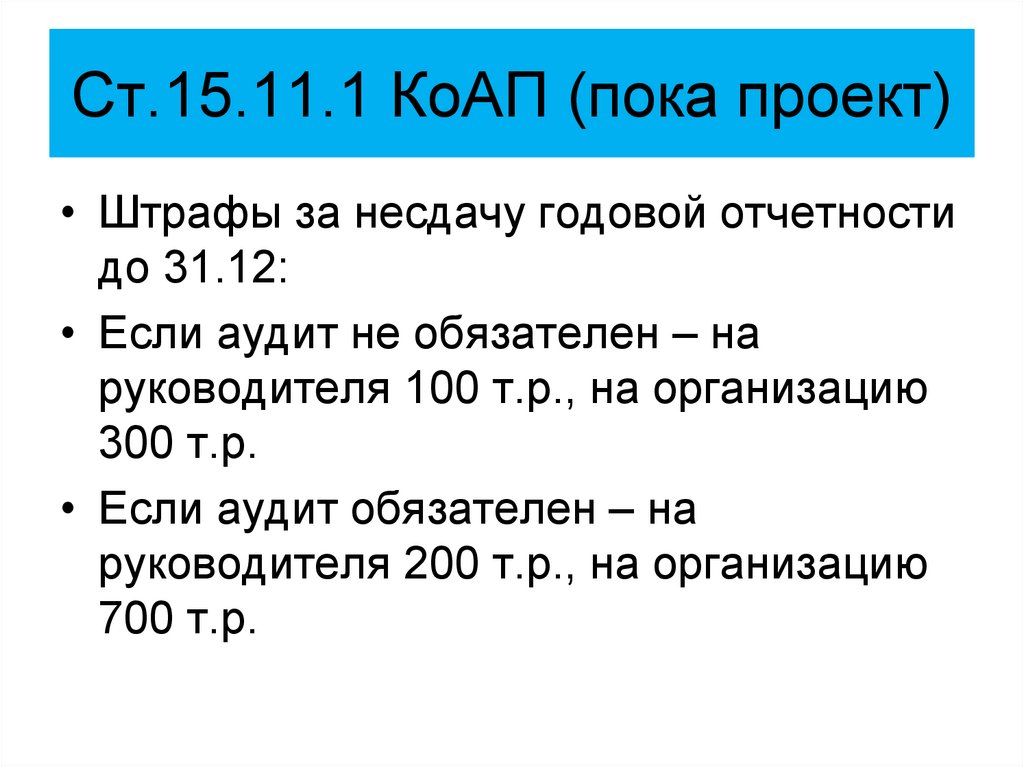

• - ст.255 пп.16 – нормы расходов по добровольному личному

страхованию (12% РОТ пенсионное страхование и ДСЖ, 6%

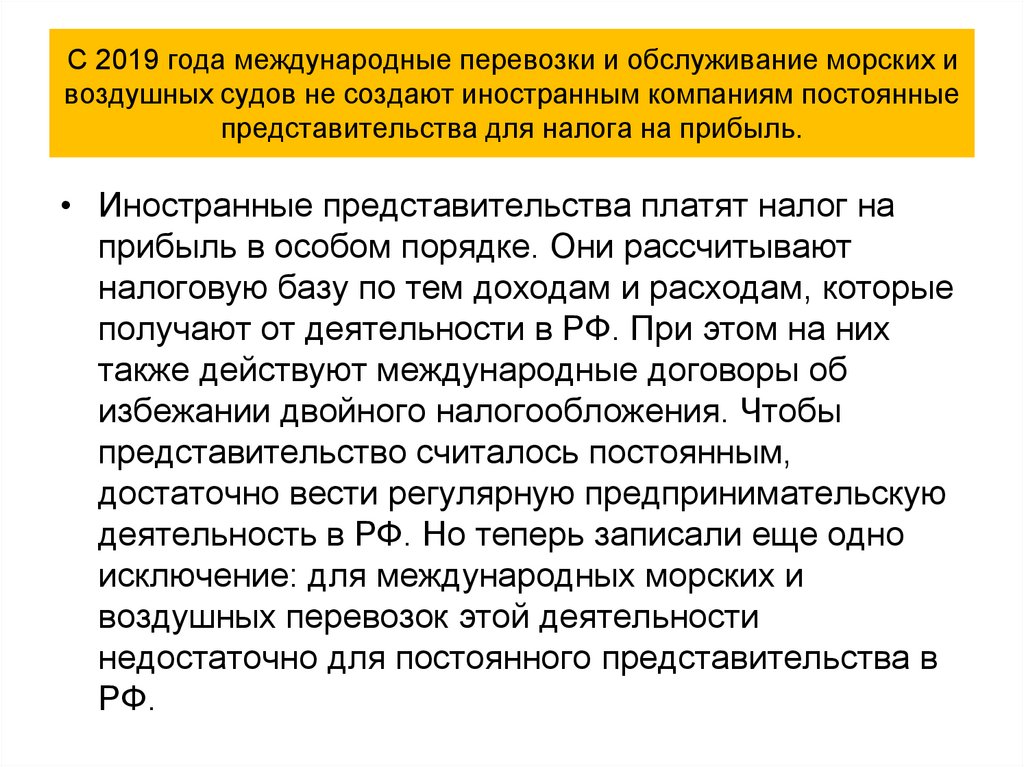

РОТ ДМС, 15000 руб. в год в среднем на человека –

страхование на случай смерти), ст.264 пп.48 – 3% РОТ – норма

по страхованию на случай временной нетрудоспособности.

7.

ПНР и ПНДЕсли сумма расходов по ДМС за год составила в БУ 15000 руб. (Д 26 К

76/1), а в НУ 12000 руб. (в пределах нормы), то 3000 руб. – постоянная

разница.

3000 руб. * 20% = 600 руб. (ПНР) Д 99 К 68.

Ст.270 НК – расходы, не принимаемые в НУ, например, материальная

помощь Д 91/2 К 70 1000 руб. Если 1000 * 20%, образуется ПНР 200

руб. Д 99 К 68.

Ст.251 НК – доходы, не принимаемые в НУ, например, подарок от

учредителя с долей, >= 50% в УК:

Д 07, 08, 10, 41, 51 К 91/1 образует ПНД Д 68 К 99.

До оценка ОС Д 01 К 83. Сама по себе не образует разниц. Но

увеличенная в результате амортизация Д 20 К 02, превышает

налоговую амортизацию всегда на постоянную величину. ПНР. Если

произошла уценка Д 83 К 01, то возникает ПНД. (Пр.МФ № 91н от

13.10.03 г. – Метод.указания по учету ОС).

8.

Получение мат.ценностей отучредителей

• Ст. 251 пп.3.7. Вклады в имущество (соглас. В

Уставе) с 2018 года:

• Д 08, 10, 41, 51, 67 К 83 (протокол собрания) – ФЗ №

286 от 30.09.17 с 18.

• Ст.251 пп.11 Подарок от учредителя с долей >= 50 %

УК. Запрет на выбытие 1 год:

• Д 08, 10, 41, 51 К 91/1. При получении подарка от

других лиц, налог на прибыль подлежит уплате.

• С 1.01.20 >= 50%. И можно дарить имущественные

права.

9.

Ст.251 п.1 НК• Долг по кредитному договору (договору займа),

возникший до 1 марта 2022 года, который простил

иностранный кредитор, не образует доход.

• Не облагаются налогом на прибыль компенсация

расходов компании в связи с Ковид (от государства).

• Не считается доходом выплата иностранному

участнику действительной доли при его выходе в

2022 году из состава участников.

10.

Исправление ошибок в БУ и НУСт.54 п.1 абз.3 НК (если ошибка привела к переплате налога, то

уточненная декларация не подается, ошибка исправляется в периоде

обнаружения)

ПБУ 22. Правило 1. Если ошибка обнаружена до подписания годового

отчета, она исправляется с помощью тех же счетов.

Д 62 К 90 + (-) Если доход был занижен, подается «уточненка» по НП,

если завышен, исправление в НУ происходит в текущем периоде.

Д 20 К 60 + (-) Если расход был завышен, «уточненка», если занижен –

нет.

Правило 2. Если несущественная ошибка обнаружена после

подписания годового отчета. Уровень существенности выбираем сами

в УП (ст.15.11 КоАП: если отчет искажен более чем на 10% - штраф 5 –

10 тыс.руб. на должностное лицо).

Д 91/2 К 02 – не до начислена сумма амортизации по ОС в прошлом

году. В налоговом учете ошибку можно исправить в текущем году: Д 91.

ПБУ 18 применять не надо.

11.

ПБУ 22 и ст.54 НК РФД 62 К 91/1 – обнаружен несущественный доход за прошлый год. В НУ

существенности ошибки быть не может. «Уточненка», доплата налога и

пени Д 99 К 68 (отраж.в стр.2460 ОФР)

Д 68 К 99 ПНД, который компенсирует возникший условный расход.

Правило 3. Если существенная ошибка обнаружена в период между

подписанием и утверждением годового отчета, представляются

уточненные бухгалтерские отчеты.

Правило 4. Если существенная ошибка обнаружена после утверждения

годового отчета:

- Д 84 К 02 – не до начислена амортизация (проводку делаем

ретроспективно 31.12 предыдущего года перед реформацией баланса)

Д 91 в НУ, поскольку занижен расход (уточненную не подаем)

Д 68 К 99 ПНД.

- Д 62 К 84 – существенно занижен доход за прошлый год. «Уточненка»

по НП, доплата налога и пени: Д 99 К 68 стр.2460 ОФР. ПБУ 18 не

применяется. Правила 3 и 4 МП могут не применять.

12.

Ст.54 НК РФ п.1 абз.3• Определены 2 случая перерасчета налоговой

базы и суммы налога за налоговый

(отчетный) период, в котором выявлены

ошибки (искажения). Это возможно, вопервых, в случае невозможности

определения периода совершения ошибок

(искажений) и, во-вторых, когда допущенные

ошибки (искажения) привели к излишней

уплате налога.

13.

Позиция Минфина РФ• Письмо МФ от 20.03.12 г. № 03-03-06/1/137:

даже когда период ошибки установлен,

можно отражать прошлогодние расходы.

• Письмо МФ от 07.12.12 г. № 03-03-06 /2 /127.

Можно списать дебиторскую задолженность в

течение 3-х лет с момента истечения срока

давности – 97 счет (ст.78 НК). ФНС от

28.07.21 № БВ-4-7/10638 можно! МФ от

29.04.19 № 03-03-06 /1/31501 можно!

• МФ от 29.07.22 № 03-07-11/73602 – при

убытках этого делать нельзя!

• Особое внимание кредиторской

задолженности!

14.

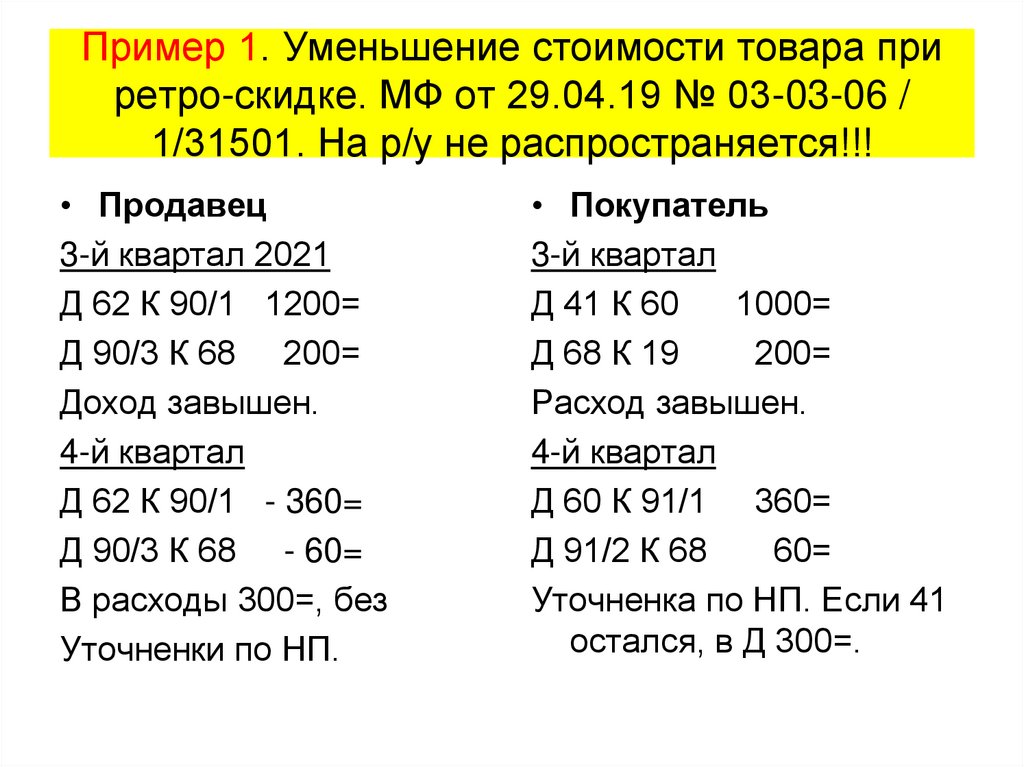

Пример 1. Уменьшение стоимости товара приретро-скидке. МФ от 29.04.19 № 03-03-06 /

1/31501. На р/у не распространяется!!!

• Продавец

3-й квартал 2021

Д 62 К 90/1 1200=

Д 90/3 К 68 200=

Доход завышен.

4-й квартал

Д 62 К 90/1 - 360=

Д 90/3 К 68 - 60=

В расходы 300=, без

Уточненки по НП.

• Покупатель

3-й квартал

Д 41 К 60

1000=

Д 68 К 19

200=

Расход завышен.

4-й квартал

Д 60 К 91/1 360=

Д 91/2 К 68

60=

Уточненка по НП. Если 41

остался, в Д 300=.

15.

ОНА (отложенный налоговыйактив)

ОНА – та часть отложенного налога на прибыль, которая должна

привести к уменьшению налога, подлежащего уплате в бюджет в

следующих периодах. Примеры ОНА:

Ст.259 НК – применение пониженной нормы амортизации (во

избежание убытка): В течение года в БУ сумма амортизации в два раза

будет превышать НА. Образуется ОНА Д 09 К 68, который начнет

списываться, когда БА завершится. Если ОС будет списано с баланса,

ОНА тоже списывается: Д 99 К 09.

Продали ОС с убытком. Д 99 К 91/9 12000 руб. В налоговом учете

убыток признается в течение оставшегося срока амортизации (10 мес.)

В момент списания убытка в БУ начисляем ОНА 12000 * 20% = 2400

руб. Д 09 К 68 и списываем вместе с убытком в НУ: 2400 / 10 = 240

руб. в месяц Д 68 К 09.

16.

ОНО (отложенное налоговоеобязательство)

ОНО – та часть отложенного налога на прибыль, которая должна

привести к увеличению налога, подлежащего уплате в бюджет в

последующие периоды.

• Примеры ОНО:

• Применение разных способов амортизации в БУ и НУ (линейный и

нелинейный соответственно). В течение некоторого времени НА будет

превышать БА, образуется ОНО: Д 68 К 77, потом ситуация

выровняется, а когда закончится НА, ОНО будет списываться Д 77 К 68

• Амортизационная премия (10%). ПС ОС 200000 руб. Срок 60 мес. В

январе ввели в эксплуатацию, в феврале БА = 3333 руб. В НУ 20000 +

3000 руб. Разница (23000 – 3333 ) * 20% = 3933 руб. (ОНО) Д 68 К 77. В

марте БУ 3333 руб., в НУ 3000 руб. Начинаем списывать ОНО

(3333 – 3000) * 20% = 67 руб. Д 77 К 68, и так 60 месяцев.

Начиная с 2013 года, премия восстанавливается только при продаже ОС

взаимозависимым лицам.

17.

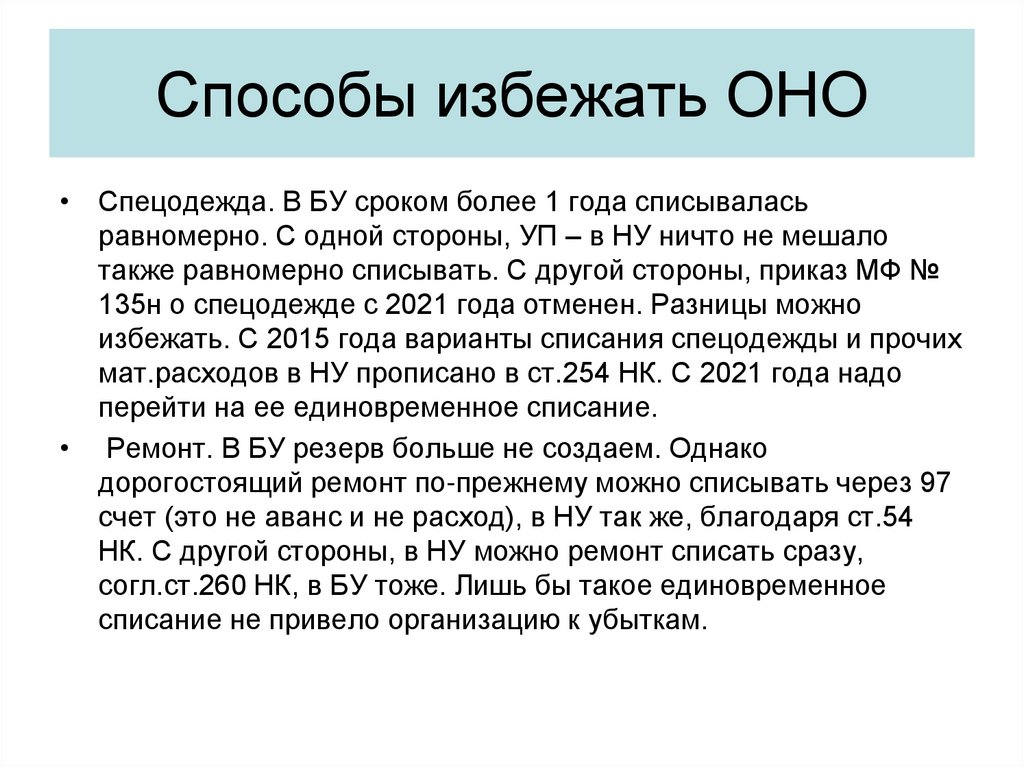

Способы избежать ОНО• Спецодежда. В БУ сроком более 1 года списывалась

равномерно. С одной стороны, УП – в НУ ничто не мешало

также равномерно списывать. С другой стороны, приказ МФ №

135н о спецодежде с 2021 года отменен. Разницы можно

избежать. С 2015 года варианты списания спецодежды и прочих

мат.расходов в НУ прописано в ст.254 НК. С 2021 года надо

перейти на ее единовременное списание.

• Ремонт. В БУ резерв больше не создаем. Однако

дорогостоящий ремонт по-прежнему можно списывать через 97

счет (это не аванс и не расход), в НУ так же, благодаря ст.54

НК. С другой стороны, в НУ можно ремонт списать сразу,

согл.ст.260 НК, в БУ тоже. Лишь бы такое единовременное

списание не привело организацию к убыткам.

18.

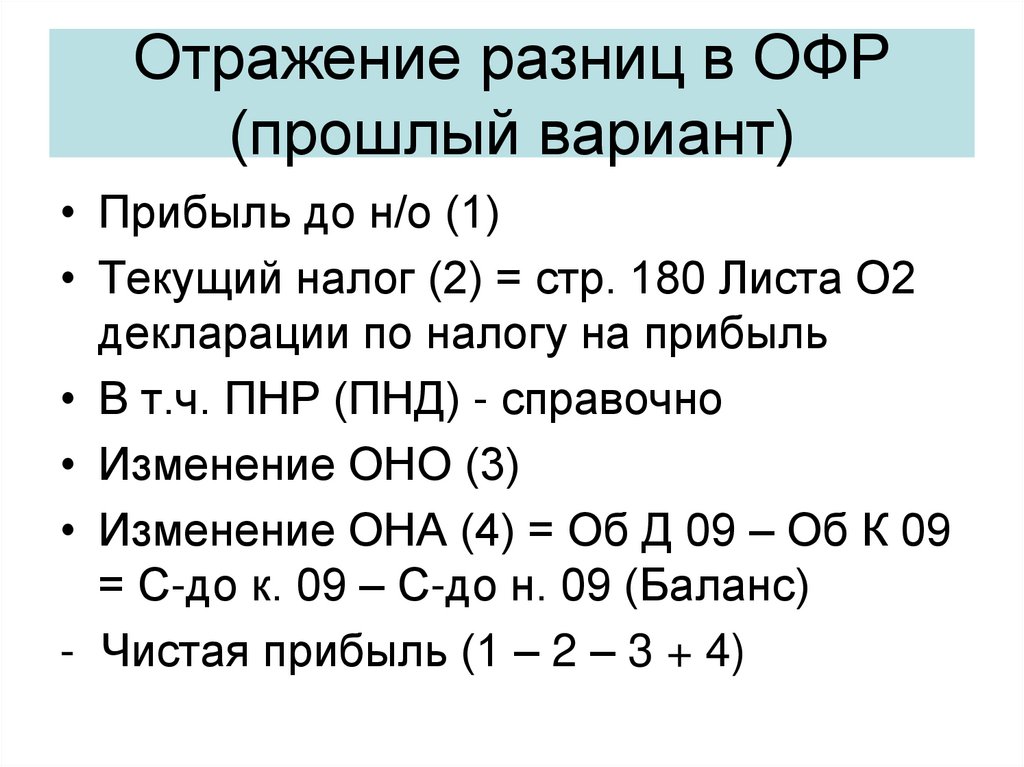

Отражение разниц в ОФР(прошлый вариант)

• Прибыль до н/о (1)

• Текущий налог (2) = стр. 180 Листа О2

декларации по налогу на прибыль

• В т.ч. ПНР (ПНД) - справочно

• Изменение ОНО (3)

• Изменение ОНА (4) = Об Д 09 – Об К 09

= С-до к. 09 – С-до н. 09 (Баланс)

- Чистая прибыль (1 – 2 – 3 + 4)

19.

Приказ МФ № 236н от20.11.18

• С-до ОНА к.п. + С-до ОНО н.п. • – С-до ОНА н.п. – С-до ОНО к.п.=

• = Отложенный налог на прибыль + ТНП

= Расход по НП.

• П до н/о – УР – ПНР = ЧП

• П до н/о + Расход по НП = ЧП

• П до н/о – ТНП – изм.ОНО + изм.ОНА =

= ЧП (вчерашний вариант ОФР).

20.

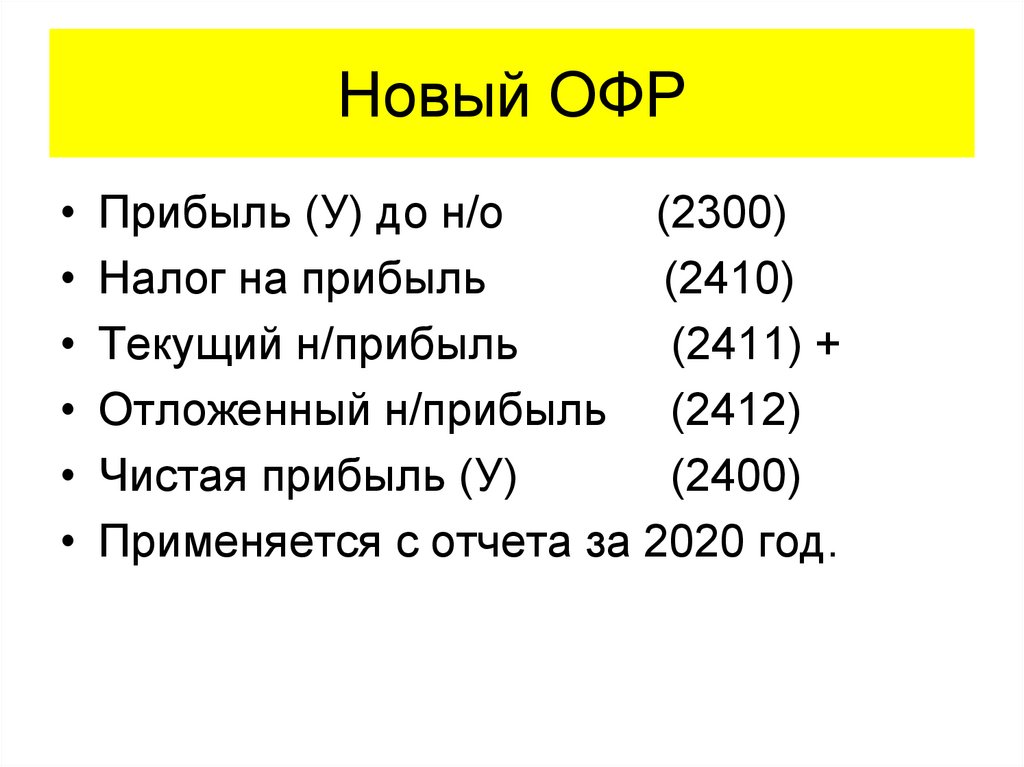

Новый ОФР• Прибыль (У) до н/о

(2300)

• Налог на прибыль

(2410)

• Текущий н/прибыль

(2411) +

• Отложенный н/прибыль (2412)

• Чистая прибыль (У)

(2400)

• Применяется с отчета за 2020 год.

21.

Балансовый методВ УП с 2020 года: метод отсрочки или балансовый.

В течение года отражаем:

Д 09 К 99 – начисление ОНА,

Д 99 К 09 – списание ОНА,

Д 99 К 77 – начисление ОНО,

Д 77 К 99 – списание ОНО.

Разница именно этих оборотов по 99 счету даст

отложенный налог. Однако для его расчета можно

применить и вышеуказанную формулу через С-до.

• УР, УД, ПНР, ПНД в учете не отражаются.

• Д 99 К 68 – отражается текущий НП (из декларации).

22.

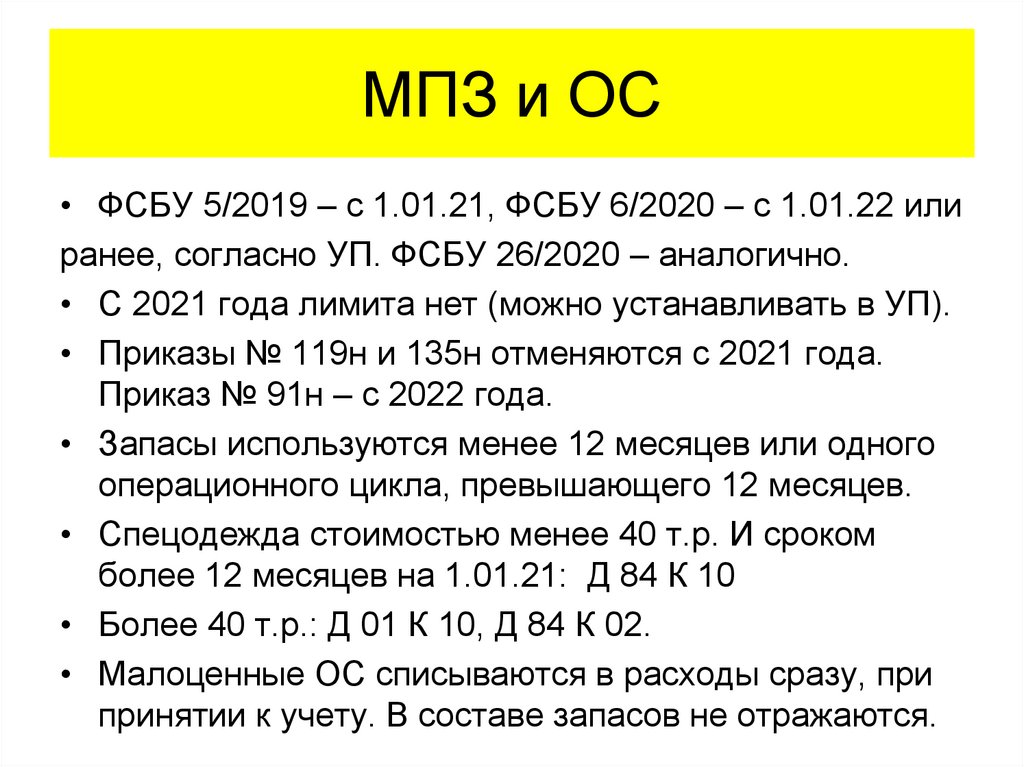

МПЗ и ОС• ФСБУ 5/2019 – с 1.01.21, ФСБУ 6/2020 – с 1.01.22 или

ранее, согласно УП. ФСБУ 26/2020 – аналогично.

• С 2021 года лимита нет (можно устанавливать в УП).

• Приказы № 119н и 135н отменяются с 2021 года.

Приказ № 91н – с 2022 года.

• Запасы используются менее 12 месяцев или одного

операционного цикла, превышающего 12 месяцев.

• Спецодежда стоимостью менее 40 т.р. И сроком

более 12 месяцев на 1.01.21: Д 84 К 10

• Более 40 т.р.: Д 01 К 10, Д 84 К 02.

• Малоценные ОС списываются в расходы сразу, при

принятии к учету. В составе запасов не отражаются.

23.

ФСБУ 6 с 2022 года1) Из перечня основных признаков ОС убрали условие, что актив не должен

быть предназначен для продажи. Добавили активы для охраны окр.среды. Если

актив утрачивает признаки ОС, его надо переквалифицировать в другой актив,

например, если решили его продать – в состав долгосрочных активов к

продаже.

2) Любой лимит стоимости. Активы ниже лимита относят к текущим расходам

(на забал.счете).

3) Определение инвентарного объекта не изменили. Несколько частей одного

объекта с разными сроками.

4) В группы надо объединять объекты одного вида, которые используются

схожим образом. Для групп установлен единый способ последующей оценки: по

первоначальной или переоцененной стоимости. В отдельной группе надо

учитывать инвестиционную недвижимость – для сдачи в аренду.

5) ОС по-прежнему принимается к учету по первоначальной стоимости.

6) Порядок определения срока амортизации не изменился. Нет правила о

пересчете срока из-за реконструкции или модернизации. Но есть возможность

пересмотреть срок каждый год, если он перестал соответствовать условиям

использования.

24.

ФСБУ 6 продолжение7) Амортизацию начисляют с даты признания, а прекращают с даты его

списания в БУ. По решению организации можно начислять и

прекращать Ам с 1-го числа следующего месяца. Не подлежит Ам

инвестиционная недвижимость, которая оценена по переоцененной

стоимости.

8) Не предусмотрен способ Ам по сумме чисел лет. Остальные

сохраняются. К концу срока использования балансовая стоимость

должна сравнятся с ликвидационной стоимостью.

9) Ам. Не приостанавливается. Исключение – ситуации, когда

ликвидационная стоимость равна или превышает балансовую.

10) П.13 ФСБУ 6: после признания в учете организация оценивает

группу одним из 2-х способов: - по ПС, - по переоцененной стоимости.

При 2-м способе переоценка производится регулярно по справедливой

стоимости, МСФО 13. При желании можно проводить переоценку чаще

1 раза в год.

25.

ФСБУ 6 продолжение• Амортизация = (БС – ЛС)/оставшийся срок.

• Пример. ПС = 360000 руб. ЛС = 60000 руб. Срок 3

года

• 1-й год (360000 – 60000)/3 = 100000 руб.

• 2-й год (360000 – 60000 – 100000)/2 = 100000 руб.

• 3-й год (360000 – 60000 – 200000) = 100000 руб.

• П.31 ФСБУ 6: если ЛС не может быть достоверно

определена, она равна 0.

26.

Проверка на обесценение• Организация должна регулярно проверять ОС на обесценение в

соответствии с МСФО 36 «Обесценение активов». К признакам

обесценения активов относятся, например, их физический или

моральный износ, неблагоприятная рыночная конъюнктура или

ликвидация направления бизнеса, для которого он

приобретался. При проверке на обесценение актива нужно

оценить 2 величины:

• - справедливая стоимость актива;

• - ожидаемый денежный поток от его использования.

• Стоимость объекта ОС доводится до наибольшей из этих

оценок. Обесценение ОС относится на прочие расходы:

• Д 91.2 К 02. МП, не подлежащие аудиту, могут не

пересчитывать стоимость ОС при изменении оценочных

обязательств и не проверять ОС на обесценение.

27.

П.10 ФСБУ 6Существенные затраты на проведение ремонтов ОС с частотой более 12 мес.

Или обычного операционного цикла более 12 мес., признаются

самостоятельными активами. Кап.ремонт. Существенность затрат

определяется самостоятельно в абсолютных или относ. Показателях,

например, более 1 млн.руб. или более 10% от ПС. Капитализация таких затрат

производится не в форме увеличения ПС, а в форме самостоятельного

инвентарного объекта. Это относится и к тех.осмотру, и к тех.обслуживанию.

Срок амортизации устанавливается исходя из ожидаемой выгоды. Как минимум

срок должен быть равен межремонтному периоду. Если затраты

несущественны, но кап.ремонт качественно улучшает характеристики объекта,

ПС увеличивается на сумму этих затрат. Срочный ремонт относится на текущие

затраты. Налог на им-во по улучшениям в недвижимости исчисляется с

остаточной стоимости инвентарного объекта, даже если сама недвижимость

облагается по кадастровой стоимости. Улучшения в движимости не облагается.

28.

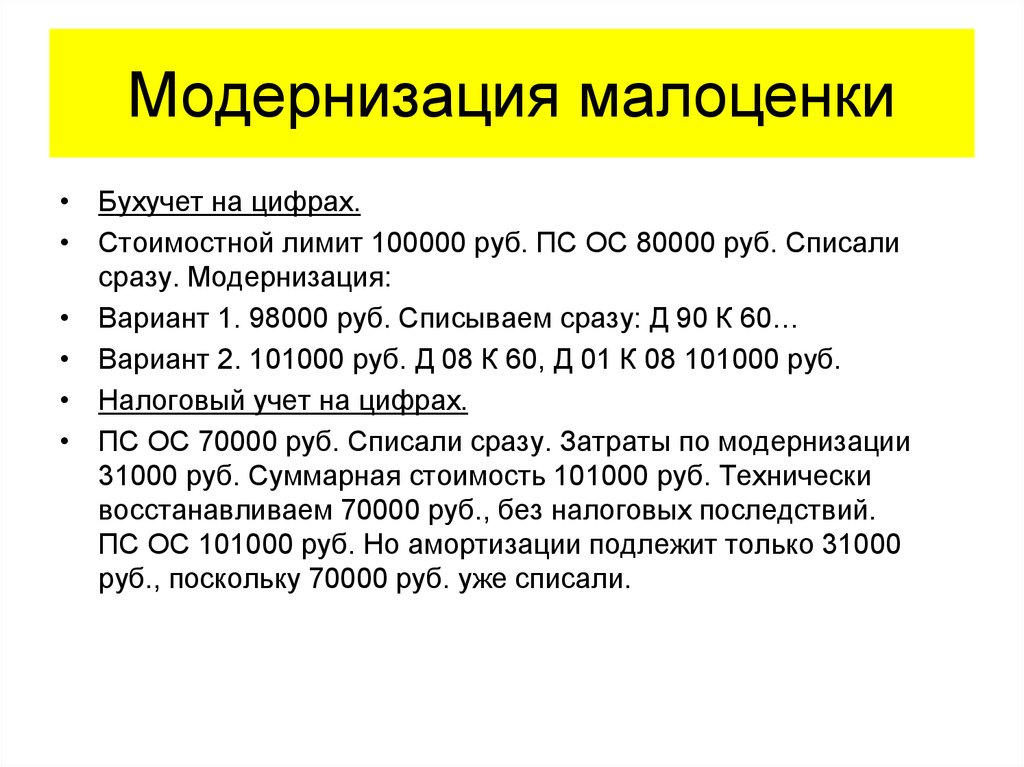

Модернизация малоценки• Бухучет на цифрах.

• Стоимостной лимит 100000 руб. ПС ОС 80000 руб. Списали

сразу. Модернизация:

• Вариант 1. 98000 руб. Списываем сразу: Д 90 К 60…

• Вариант 2. 101000 руб. Д 08 К 60, Д 01 К 08 101000 руб.

• Налоговый учет на цифрах.

• ПС ОС 70000 руб. Списали сразу. Затраты по модернизации

31000 руб. Суммарная стоимость 101000 руб. Технически

восстанавливаем 70000 руб., без налоговых последствий.

ПС ОС 101000 руб. Но амортизации подлежит только 31000

руб., поскольку 70000 руб. уже списали.

29.

ФСБУ 26 с 2022 года1) В качестве кап.вложений учитывается приобретение, создание,

улучшение, восстановление ОС.

2) КВ признаются в момент, когда компания понесла затраты. Если

высока вероятность получения экономической выгоды в будущем в

течение более 12 месяцев или обычного операционного цикла более

12 месяцев. И сумму затрат можно определить.

3) КВ после их завершения признаются ОС. Если КВ начали

эксплуатировать, в ОС включают эту часть. Если КВ выбывают и не

могут приносить эк.выгоду, их списывают с учета.

4) В сумму фактич.затрат включают:

- оплата поставщику;

- стоимость актива, списанная с учетом использования этих активов

при осуществлении КВ;

30.

ФСБУ 26 продолжение• - затраты на поддержание работоспособности или исправности

активов, используемых при осуществлении КВ, текущий ремонт

этих активов;

• - зарплата и любые другие вознаграждения работникам, труд

которых используется при осуществлении КВ;

• - связанные с осуществлением КВ проценты, которые подлежат

включению в стоимость инвестиционного актива;

• - оценочное обязательство, в т.ч. будущий демонтаж,

утилизация имущества и охрана окружающей среды и

возникший в связи с использованием труд работников. Может

быть использована проводка Д 08 К 96;

• - иные затраты.

31.

Основной объект БУ - ОСИзбежать разницы в оценке ОС можно, правильно применяя ст. 252,

257, 54 НК (например, включить в налоговую стоимость таможенные

платежи, инвестиционные проценты, как это происходит в БУ)

С помощью УП – не применять амортизационную премию, пока ее нет

в ПБУ 6, выбирать одинаковый срок и способ амортизации.

Опережения в начислении амортизации по недвижимости более нет с

1 января 2013 года (Недвижимость включается в амортизационную

группу, как и в БУ – на дату окончания капитальных вложений,

независимо от даты гос.регистрации). Доходы у продавца

недвижимости признаются на дату приема-передачи, так же

независимо от даты гос.регистрации прав. (206-ФЗ от 29.11.12 г.)

Однако есть случаи, когда разниц при учете ОС не избежать:

1) По приобретенным до 2002 года

2) При лизинге, если имущество учитывается на балансе

лизингополучателя.

32.

Пример 2. Продажанедвижимости (закон № 206-ФЗ

от

29.11.12

г.)

Покупатель

• Продавец

Август. Акт ОС-1

Д 45 К 01 В НУ доход

Д 02 К 01

Д 09 К 68

Д 76 К 68 НДС

Сентябрь. ГР прав

Д 62 К 91/1

Д 91/2 К 76

Д 91/2 К 45

Д 91/9 К 99

Д 68 К 09

• Август

Д 08 К 60 (Пр.МФ № 186н)

Д 01 К 08

Д 01 НУ

Д 19 К 60

Д 68 К 19

Сентябрь

Д 20 К 02 (В б/у и в н/у)

33.

Постановление Пленума ВАС №13 от 25.01.13 г.

• Письмо МФ от 25.01.13 г. № 03-03-06/2

/6: списание расходов по

незарегистрированному договору

аренды запрещено. (ПП ВАС – действ.)

• Аренда до регистрации права

собственности действительна.

• Аренда при отсутствии разрешения на

ввод объекта действительна.

34.

Решение ВАС РФ от 27.01.12№ 16291/11

• Пример 3

• Неотделимые

невозмещаемые улучшения

арендованного имущества

• МФ 14.03.13 г. № 03-05-05-01

/7760 Это недвижимость!

Арендодатель

Д 08 К 91/1 40 000 руб.

Д 01 К 08 40 000 руб.

Д 20 К 02 т.в БУ.

Ст.251 пп. 32

Арендатор

Д 08 К 60 60 000 руб.

Д 19 К 60 10 800 руб.

Д 01 К 08 60 000 руб.

• Д 68 К 19 10 800 руб.

Срок аренды 11 мес., срок

улучшений 33 мес.

Д 20 К 02 (60 000 / 3 = 20 000)

Д 91/2 К 01 40 000 руб.

Д 91/2 К 68 НДС с рын.ст-ти

Пролонгация на неогр.срок.

ИП ВАС № 59 от 16.02.01 г.

35.

Ремонт арендованногоимущества

• Не возмещаемый Д 20 К 60 Д 68 К 19

• Возмещаемый Д 76 К 51 Д 51 К 76

(агентский договор)

• Возмещаемый Д 20 К 60, 76, 70, 69

Д 19 К 60, 76

Д 76 К 20, 19

• (договор подряда)

36.

Когда надо применять ФСБУ25 «Аренда»

• 1) Объект передается на определенный срок,

действия арендатора и арендодателя строго

ограничены этим сроком.

• 2) Предмет аренды идентифицируется и определен в

договоре, арендодатель не может в любой момент

принять единоличное решение о замене объекта.

• 3) Арендатор вправе получать экономическую выгоду

от использования предмета аренды.

• 4) Как используется предмет аренды, определяет

арендатор с учетом технических возможностей

объекта. Когда выполняются одновременно эти

условия, ФСБУ 25 применяется. Если нет – нет.

37.

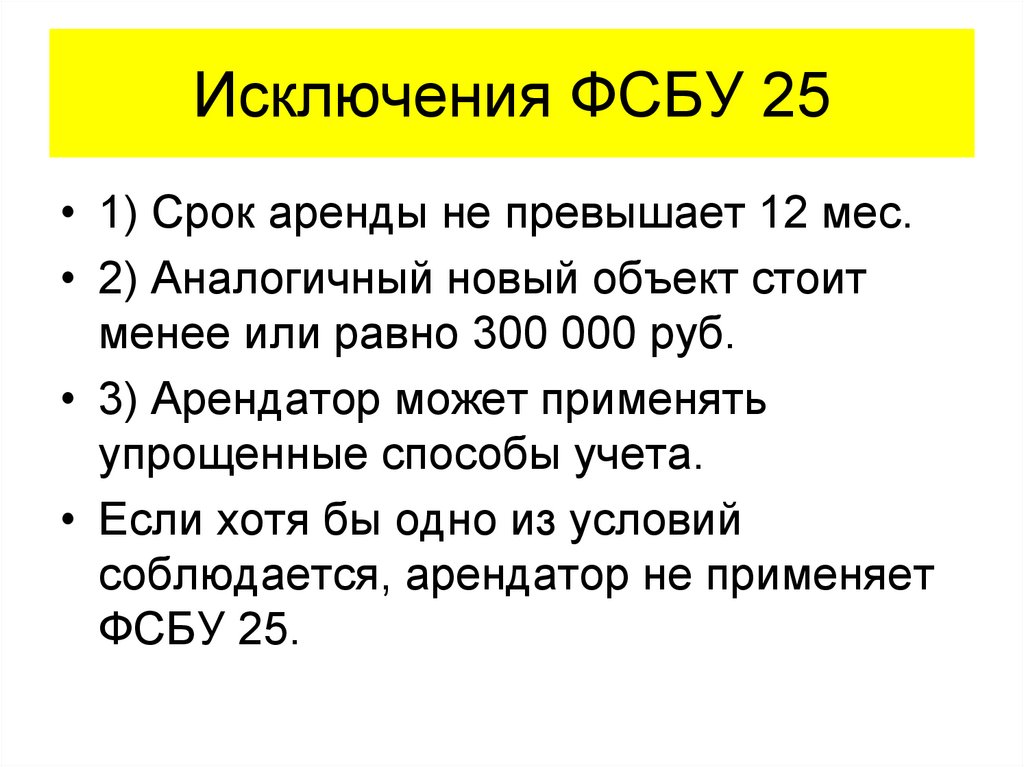

Исключения ФСБУ 25• 1) Срок аренды не превышает 12 мес.

• 2) Аналогичный новый объект стоит

менее или равно 300 000 руб.

• 3) Арендатор может применять

упрощенные способы учета.

• Если хотя бы одно из условий

соблюдается, арендатор не применяет

ФСБУ 25.

38.

Лизинг на балансе улизингополучателя. Пример 4.

Операции у лизингодателя

Д 08 К 60 900 т.р. – приобретено лизинговое имущество у конкретного

поставщика.

Д 03 К 08 900 т.р.

Д 76 К 91/1 1000 т.р. – начислена сумма лизинговых платежей

Д 91/2 К 76 - сумма НДС не начисляется ввиду отсутствия НБ

Д 91/2 К 03 900 т.р. – списано имущество с баланса

Д 91/9 К 98 100 т.р. – разница (будущая прибыль)

Д 51 К 76 100 т.р. – по мере поступления лиз.платежей

Д 98 К 90 10 т.р. – пропорционально признается доход в БУ и в НУ.

Очевидно, у лизингодателя разниц не возникает.

Д 76 К 68 – НДС начисляется ежемесячно, равномерно, по мере

оказания услуги, предоставления актов и счетов-фактур.

39.

Операции у лизингополучателя.Продолжение примера 4.

БУ срок исх.из д-ра 3 года

Д 08 К 76 1000 т.р.

Д 01 К 08 1000 т.р.

БА = 27778 руб.

ЛП: 1 мес – 100 т.р.

2 – 12 мес. – 54545 руб.

13 – 36 мес. – 12500 руб.

1 мес. Д 76 К 51 100 т.р.

Д 20 К 02 27778 руб.

Д 68 К 77 14444 руб.

2 мес. Д 76 К 51 54545 руб.

Д 20 К 02 27778 руб.

Д 68 К 77 5353 руб. и так

на протяжении 11 месяцев.

Общая сумма ОНО = 58887 руб.

НУ срок 9 лет / 3 = 3 года

Ст.257 НК: ПС = 900 т.р.

НА = 25000 руб.

1 мес. Расход = 100 т.р. – 25 т.р.

+ 25 т.р. (ст.264 НК).

75 т.р. – в регистр «прочие

расходы», 25 т.р. – в регистр

«амортизация»

Разница (100 т.р. – 27,778 т.р.) =

72,222 т.р. * 20% = 14,444 т.р.

2 мес. Расход = 54545 руб. –

25000 руб. + 25000 руб.

Разница (54545 – 27778) * 20% =

5353 руб.

40.

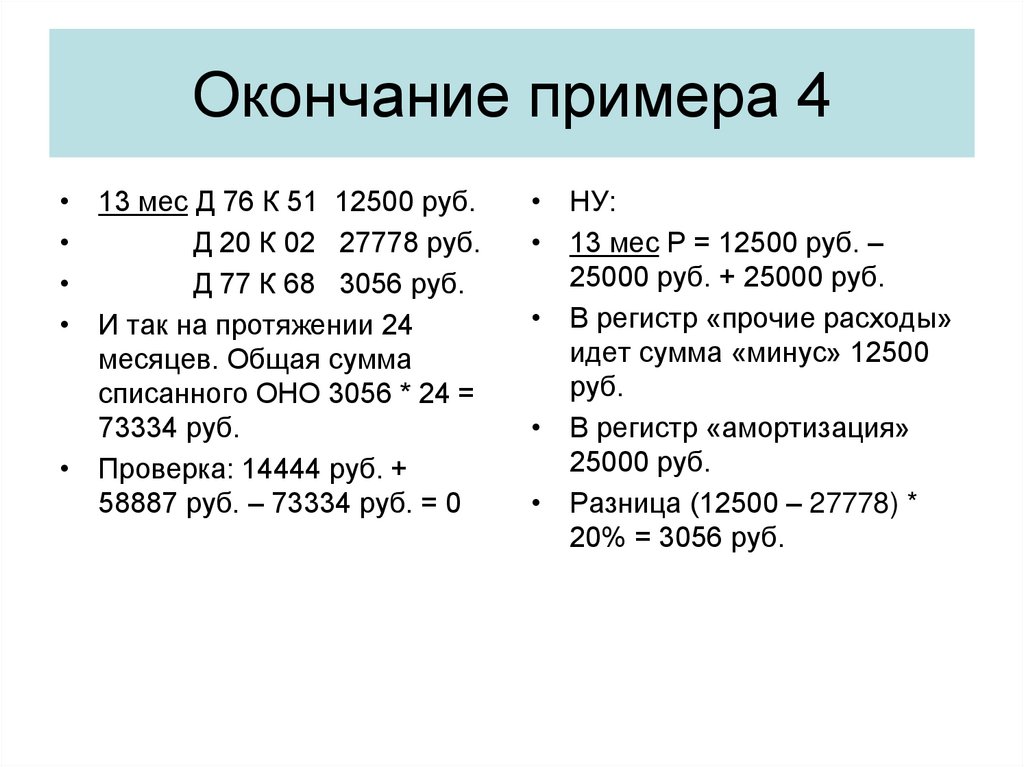

Окончание примера 4• 13 мес Д 76 К 51 12500 руб.

Д 20 К 02 27778 руб.

Д 77 К 68 3056 руб.

• И так на протяжении 24

месяцев. Общая сумма

списанного ОНО 3056 * 24 =

73334 руб.

• Проверка: 14444 руб. +

58887 руб. – 73334 руб. = 0

• НУ:

• 13 мес Р = 12500 руб. –

25000 руб. + 25000 руб.

• В регистр «прочие расходы»

идет сумма «минус» 12500

руб.

• В регистр «амортизация»

25000 руб.

• Разница (12500 – 27778) *

20% = 3056 руб.

41.

№ 382-ФЗ от 29.11.21• С 1.01.22 утр.силу п.10 ст.258 НК.

Начисляет ам-ю собственник, т.е.

лизингодатель. Если в состав ЛП

включается выкупная стоимость

предмета лизинга, ЛП учитывается в

составе расходов за минусом этой

выкупной стоимости. Относится к

договорам, закл.с 2022 года

42.

№ 382-ФЗ о налоге наимущество.

• За имущество, переданное в

аренду, в т.ч. По лизингу, налог

на имущество платит

арендодатель (лизингодатель).

По договорам, заключенным с

1.01.22 г.

43.

МФ от 11.01.22 № 03-05-04/402ФНС от 12.01.22 № БС-4-21/111@

• В момент передачи недвижимости лизингодатель

учитывает инвестицию в аренду в виде будущих

платежей (ФСБУ 25). Остаточную стоимость

определяют в той оценке, как она отражается в

регистре учета на эти даты, т.е. в размере чистой

стоимости инвестиции в аренду, за вычетом

полученных арендных платежей.

• Для исчисления налога на имущество организаций,

если он уплачивается с остаточной стоимости.

44.

ФСБУ 25Арендодатель (неоперационная – финансовая аренда):

Д 01 К 08 – приобретение объекта лизинга;

Д 76 К 91.1 – инвестиция в аренду (сумма ЛП);

Д 91.2 К 76 – НДС (база пока отсутствует);

Д 91.2 К 01 – балансовая стоимость объекта;

Д 91.9 К 98 – будущая прибыль;

Д 51 К 76 – поступление ЛП;

Д 98 К 90.1 – прибыль, пропорционально ЛП;

Д 76 К 68 – начисление НДС равномерно по мере лизинга.

Налог на имущество = дебетовое сальдо счета 76.

Амортизация в НУ начисляется с суммы на 01 счете в течение

срока аренды. По мере начисления Ам. ПНА Д 68 К 99.

45.

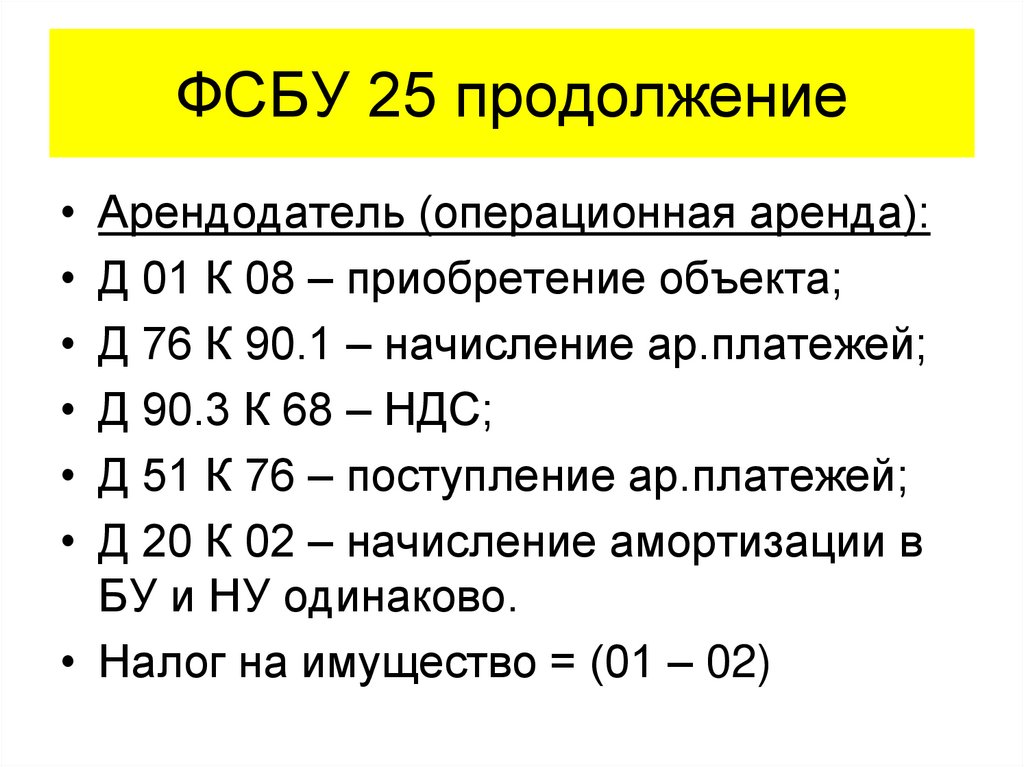

ФСБУ 25 продолжение• Арендодатель (операционная аренда):

• Д 01 К 08 – приобретение объекта;

• Д 76 К 90.1 – начисление ар.платежей;

• Д 90.3 К 68 – НДС;

• Д 51 К 76 – поступление ар.платежей;

• Д 20 К 02 – начисление амортизации в

БУ и НУ одинаково.

• Налог на имущество = (01 – 02)

46.

ФСБУ 25 окончаниеАрендатор (лизингополучатель):

Д 01 К 08 – право пользования объектом аренды;

Д 08 К 76 – формируется по фактическим затратам;

Д 19 К 76 – НДС;

Д 20 К 02 – амортизация начисляется только в БУ. В

НУ амортизацию начисляет арендодатель

(лизингодатель).

• Д 76 К 51 – перечисление ЛП (расход в НУ);

• Д 68 К 77 – ОНО.

• Если ЛП < суммы Ам., ОНО списывается Д 77 К 68.

47.

Закон № 305-ФЗ от 2.07.21С 2022 года отменяется декларация, если имво облагается по кадастровой стоимости. Налог

надо платить до 1.03 и до конца месяца,

следующего за кварталом. Необходимо

сверять сумму с ИФНС. Если им-во

уничтожается, уплата налога прекращается с 1го числа месяца гибели. Об этом надо

сообщить в ИФНС. Приказ ФНС от 9.07.21 №

ЕД-7-21/646@. Заявление о праве на льготу по

кадастровой стоимости. В 2023 году КС = на

1.01.22 г. (67-ФЗ от 26.03.22 г.)

48.

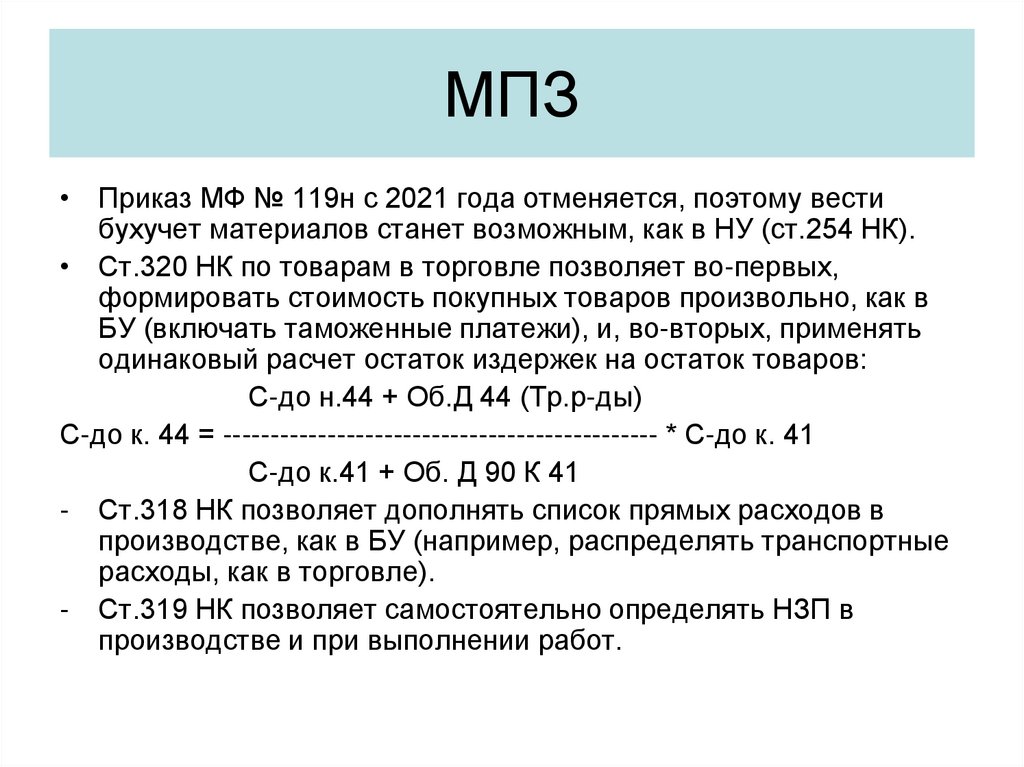

МПЗ• Приказ МФ № 119н с 2021 года отменяется, поэтому вести

бухучет материалов станет возможным, как в НУ (ст.254 НК).

• Ст.320 НК по товарам в торговле позволяет во-первых,

формировать стоимость покупных товаров произвольно, как в

БУ (включать таможенные платежи), и, во-вторых, применять

одинаковый расчет остаток издержек на остаток товаров:

С-до н.44 + Об.Д 44 (Тр.р-ды)

С-до к. 44 = ---------------------------------------------- * С-до к. 41

С-до к.41 + Об. Д 90 К 41

- Ст.318 НК позволяет дополнять список прямых расходов в

производстве, как в БУ (например, распределять транспортные

расходы, как в торговле).

- Ст.319 НК позволяет самостоятельно определять НЗП в

производстве и при выполнении работ.

49.

ПРИМЕР 5. Выполнение работ.НЗП.

• Остаток НЗП на начало месяца (01.01) = 10 руб. (С-до нач.20).

По состоянию на январь открыто 3 заказа договорной

стоимостью 90 руб., 20 руб., 50 руб. соответственно.

• Прямые затраты (ст.318 НК): материалы 5 руб., зарплата + СВ 3

руб., амортизация ОС 2 руб. Итого 10 руб. По состоянию на 1.02

один заказ не выполнен (90 руб.). Его доля по объему всех

заказов: 90 / 160 * 100% = 55%. Остаток НЗП = (10 + 10 ) * 55%

= 11 руб. (С-до к.20).

• Прямые расходы, списанные в БУ и НУ за месяц:

10 руб. + 10 руб. – 11 руб. = 9 руб. (Д 90 К 20).

При более сложном производстве организация в УП выбирает

одинаковый способ определения НЗП в БУ и НУ (по

процессный, по передельный, нормативный и пр.)

50.

Ст.271 НК РФ и ПБУ 2• Пример 6. Работа начинается в ноябре,

заканчивается в феврале, этапы не предусмотрены.

На 31.12 необходимо определить виртуальный доход

Д 46 К 90. И в БУ и в НУ можно применить

«затратный» метод:

• Предполагаемый доход 1000= - предп.расход 900=

• Виртуальный доход Х - факт.затраты 560= (Д20)

• Х = 1000 * 560 / 900 = 622 =

• В феврале, по окончании работы, определится

фактический доход Д 62 К 90, будет начислен НДС, и

списаны прямые затраты Д 90 К 20. А также

закроется 46-й счет: Д 62 К 46 622=.

51.

Пример 7. Цессия• Организация А отгрузила партию товара организации Б 20

марта 2022 года на сумму 240 т.р. Срок оплаты по договору 28

апреля. Право требования долга с организации Б организация А

уступила по договору цессии организации В за 210 т.р.

Полученный в учете организации А убыток 30 т.р. Учитывается

в НУ согласно ст.279 НК:

• 1 вариант Уступка 1 апреля. Сумма принимаемого убытка:

210000 руб. * 20% * 1,2 / 365 * 28 = 3866 руб.

• Остальные, не принимаемые 26134 руб., порождают ПНР 5227

руб.

• 2 вариант Уступка после 28 апреля. 100% принимаются на дату

уступки 30000 руб. (С 2015 года 45 дней отменили).

52.

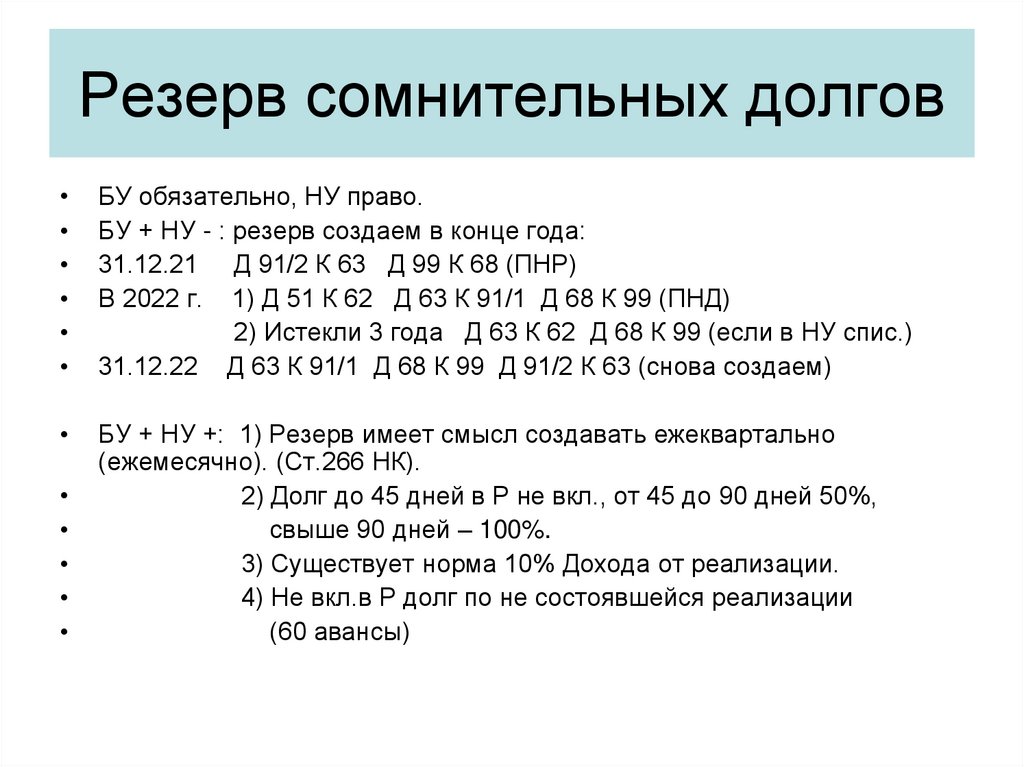

Резерв сомнительных долговБУ обязательно, НУ право.

БУ + НУ - : резерв создаем в конце года:

31.12.21 Д 91/2 К 63 Д 99 К 68 (ПНР)

В 2022 г. 1) Д 51 К 62 Д 63 К 91/1 Д 68 К 99 (ПНД)

2) Истекли 3 года Д 63 К 62 Д 68 К 99 (если в НУ спис.)

31.12.22 Д 63 К 91/1 Д 68 К 99 Д 91/2 К 63 (снова создаем)

БУ + НУ +: 1) Резерв имеет смысл создавать ежеквартально

(ежемесячно). (Ст.266 НК).

2) Долг до 45 дней в Р не вкл., от 45 до 90 дней 50%,

свыше 90 дней – 100%.

3) Существует норма 10% Дохода от реализации.

4) Не вкл.в Р долг по не состоявшейся реализации

(60 авансы)

53.

Резерв отпусковСт.324.1 НК. Перед началом года определяется годовой % отчислений

в резерв:

Сумма отпускных за прошлый год + СВ

% = --------------------------------------------------Сумма РОТ за прошлый год + СВ.

В течение года формируется резерв, например, 31 марта:

Отч.в РО = (Факт.РОТ за 1-й кв. + СВ) * годовой %.

В конце года резерв уточняется:

кол-во дней неиспольз.

С-до 96 = сотр-ками отпуска

* ( с/дн.ЗП + СВ)

с/дн ЗП = с/мес ЗП / 29,3.

Излишне сформированный резерв относится во внереализ.доход,

недостаточно сформированный – во внереализ.расход.

54.

Ответственность• Ст.120 НК: «под грубым нарушением

правил учета понимают

несвоевременное или неправильное

отражение на счетах

БУ…хозяйственных операций,

денежных средств, материальных

ценностей, нематериальных активов,

финансовых вложений».

55.

Ст.15.11 КоАПС 10 апреля 2016 года:: Нарушения:

Искажены данные учета, которые привели к занижению налогов как

мин.на 10%

Искажен любой денежный показатель бухотчетности как мин.на 10%.

В регистрах отражены несуществующие операции, мнимые или

притворные объекты.

В регистрах отражены операции не по всем счетам.

Отчетность составлена не по данным регистров бухучета.

Отсутствуют первичка, регистры бухучета, аудиторское заключение.

Штрафы:

Первичное – от 5 до 10 тыс.рублей

Повторное в течение года – от 10 до 20 тыс.руб. или дисквалификация

на срок от одного года до двух.

56.

Ст.15.11.1 КоАП (пока проект)• Штрафы за несдачу годовой отчетности

до 31.12:

• Если аудит не обязателен – на

руководителя 100 т.р., на организацию

300 т.р.

• Если аудит обязателен – на

руководителя 200 т.р., на организацию

700 т.р.

57.

№ 70-ФЗ от 26.03.22 г., 290ФЗ от 14.07.22 г.• Изменения в КоАП.

• 1) За 1-е нарушение назначается предупреждение (для МСП и

СОНКО). Для всех – при отсутствии угроз.

• 2) Размер адм.штрафа для МСП и СОНКО как для ИП. ½ мин. –

½ макс. Штрафа для юр.лиц.

• 3) Ограничение на привлечение к адм.ответственности за одно

и то же нарушение. Для всех.

• 4) Запрет на суммирование адм.штрафов при назначении

наказания за несколько нарушений. Для всех.

• 5) Если возместили ущерб, штраф по минимуму.

• 6) 50% скидка – если платеж внесли в течение 20 к/д.

58.

С 2019 года международные перевозки и обслуживание морских ивоздушных судов не создают иностранным компаниям постоянные

представительства для налога на прибыль.

• Иностранные представительства платят налог на

прибыль в особом порядке. Они рассчитывают

налоговую базу по тем доходам и расходам, которые

получают от деятельности в РФ. При этом на них

также действуют международные договоры об

избежании двойного налогообложения. Чтобы

представительство считалось постоянным,

достаточно вести регулярную предпринимательскую

деятельность в РФ. Но теперь записали еще одно

исключение: для международных морских и

воздушных перевозок этой деятельности

недостаточно для постоянного представительства в

РФ.

59.

Агентирование по НД при международныхперевозках (отсутствие п/п ст.309 НК)

1) Д 20 К 60 100 Соглашение об избежании двойного н/о

Д 60 К 68 10

Расчет по доходам иностранца.

Д 68 К 51 10

Д 60 К 52 90.

2) Д 20 К 60 100 + Подтверждение постоянного м/н иностранца

Д 60 К 52 100

3) Д 20 К 60 100

Д 91 К 68 10

Д 68 К 51 10

Д 60 К 52 100. При ничтожном налоге.

МФ от 14.02.14 № 03-08-13/6151: экспедиционные услуги в

ст.309 НК не содержатся. Только перевозка.

60.

Изменения – 2020. НП.• 1) Курортный сбор – не доход.

• 2) Инв.вычет м.применять выборочно по ОС и ОП.

Пр.ФНС от 23.09.19 № ММВ-7-3/475@ (Декл.Нп 19)

• 3) Не надо увелич.срок использ.ОС после

консервации более 3 мес. Письмо МФ от 22.11.18 №

03-03-07/84435 Можно нач.ам-ю после оконч.срока.

• 4) Метод амортизации – на 5 лет (по организации).

• 5) Див-ды, получ.за рубежом – доход.

• 6) Результаты интеллект.де-ти – ам.им-во. (100 тыс.)

• 7) Уменьшение НБ на убытки в пред.50% - по

31.12.24 г. Декл. Нп за 20 г. ФНС 11.09.20 № ЕД-7-3 /

655@.

61.

Закон № 335-ФЗ от 27.11.17• С 2018 года инвестиционный вычет по Нп.

• Если компания покупает или модернизирует

оборудование, она вправе будет применить

инвестиционный вычет. По решению властей

субъекта РФ до 90% затрат можно вычесть из

региональной части налога и 10% из федеральной.

Но если компания применяет вычет, то

амортизировать оборудование нельзя. Льгота

действует для оборудования 3 – 7 амортизационных

групп.

62.

Инвест.вычет. Пример 8.9.01.18 компания ввела в эксплуатацию актив стоимостью 1,5 млн.руб.

Он относ.к 5 ам.группе. За 1 кв. НБ = 4 800 000 руб. Новый актив не

амортизируем. Регион, в котором расп.орг-я, принял закон о ИВ.

90% от ПС ОС = 1 350 000. Предельная сумма, на которую можно

уменьшить региональный налог = 576 000 (4 800 000 * 17% - 4 800 000

* 5%). То есть налог на прибыль в РБ можно уменьшить на 576 000

руб. На следующие отчетные (налоговые) периоды можно перенести

вычет 774 000 (1 350 000 – 576 000).

Компания рассчитывает платеж в ФБ. Максимальная сумма, на

которую можно уменьшить федеральный платеж = 150 000 (1 500 000 *

10%). Федеральная плата без учета инв.вычета = 144 000 (4 800 000 *

3%). НК не ограничивает сумму, на которую можно уменьшить

федеральный платеж. В 1 квартале в ФБ платить не надо, т.к. размер

суммы к уменьшению превышает рассчитанный платеж. Эту разницу

6000 руб. (150 000 – 144 000) можно перенести на след.квартал.

63.

№ 8-ФЗ от 17.02.21• Затраты на санаторно-курортное

лечение можно учесть даже если:

• - договор заключен напрямую с

санаторием, а не с турагентом;

• - работодатель компенсирует затраты

на санаторно-кур.лечение, оказанное

работникам, их супругам, родителям и

детям.

64.

67-ФЗ от 26.03.22 г.• Аванс по НП за 1-й кв.22 г. – 28.04.22.

• На уплату НП ежемес. По факту

м.перейти с любого месяца 2022 года.

• Для ИТ – отрасли НП 2022 – 2024 гг.0%

• + курсовые разницы с 2022 года

определяются только на дату

завершения расчетов. С 2023 года – и –

к/р.

65.

Пример 9. Договор в у.е., оплата вруб. с 2022 года.

Продавец

Февраль 2022

Д 62 К 90 1200 * 75 = 90000=

Д 90 К 68 15000=

28.02 1200 * 95 = 114000=

Д 62 К 91 24000=

ОНО Д 68 К 77 4800=

Март 2022

Д 51 К 62 1200 * 105 = 126000=

Д 62 К 91/1 12000=

В НУ + к/р 36000=

ОНО спис. Д 77 К 68 4800=

Покупатель

Д 10 К 60 75000=

Д 68 К 19 15000=

28.02 1200 * 95 = 114000=

Д 91 К 60 24000= и в НУ

Д 60 К 51 126000=

Д 91 К 60 12000= и в НУ

66.

Закон № 305-ФЗ от 2.07.21• На цифрах: СПИ ОС 24 мес. ПС 6

млн.руб. После 20 мес. списано 5

млн.руб. (1/24 * 6 млн.руб.* 20 мес.).

Затем модернизация на 2 млн.руб.

Дальнейшая амортизация:

• (6 + 2) млн.руб./24 = 333 333, 333 руб.

• То есть придется амортизировать не 4

мес., а 9. (3 млн.руб./333 333, 333).

67.

96-ФЗ от 16.04.22 г.• С 2023 года

обеспечительный платеж

не учитывается в доходах

продавца и расходах

покупателя.

68.

МФ от 4.10.22 № 03-0306/1/95569• Материальная помощь призывникам учитывается в

расходах, если передается через СОНКО (ст.265 п.1

пп.19.6).

• СВ можно не платить только с подарка.

• НДФЛ можно не платить с 4000 руб.

• Законом № 434-ФЗ от 4.11.22 мобилизация названа

чрезвычайным обстоятельством. Поэтому помощь

мобилизованным не облагается налогами.

Финансы

Финансы