Похожие презентации:

Налогообложение и страхование физических лиц

1.

Т. 8 Налогообложение и страхованиефизических лиц

Преподаватель: канд. экон. наук, доц. Муравьева Н.Н.

2.

1.2.

3.

4.

5.

6.

7.

8.

Вопросы темы:

Понятие, функции и виды налогов

Налог на доходы физических лиц (НДФЛ). Налоговые вычеты по

НДФЛ

Налог на имущество физических лиц

Транспортный налог

Земельный налог

Понятие страхования. Виды обязательного и добровольного

страхования.

Страхование жизни и здоровья.

Обязательное страхование автогражданской ответственности

(ОСАГО)

3.

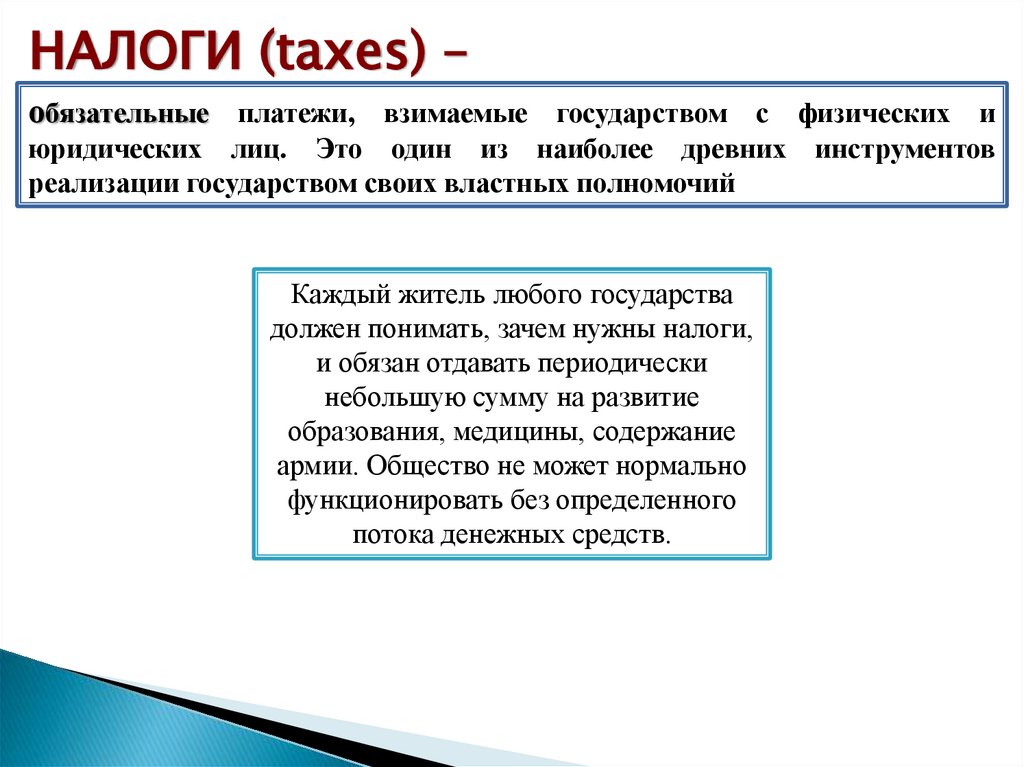

НАЛОГИ (taxes) –обязательные платежи, взимаемые государством с физических и

юридических лиц. Это один из наиболее древних инструментов

реализации государством своих властных полномочий

Каждый житель любого государства

должен понимать, зачем нужны налоги,

и обязан отдавать периодически

небольшую сумму на развитие

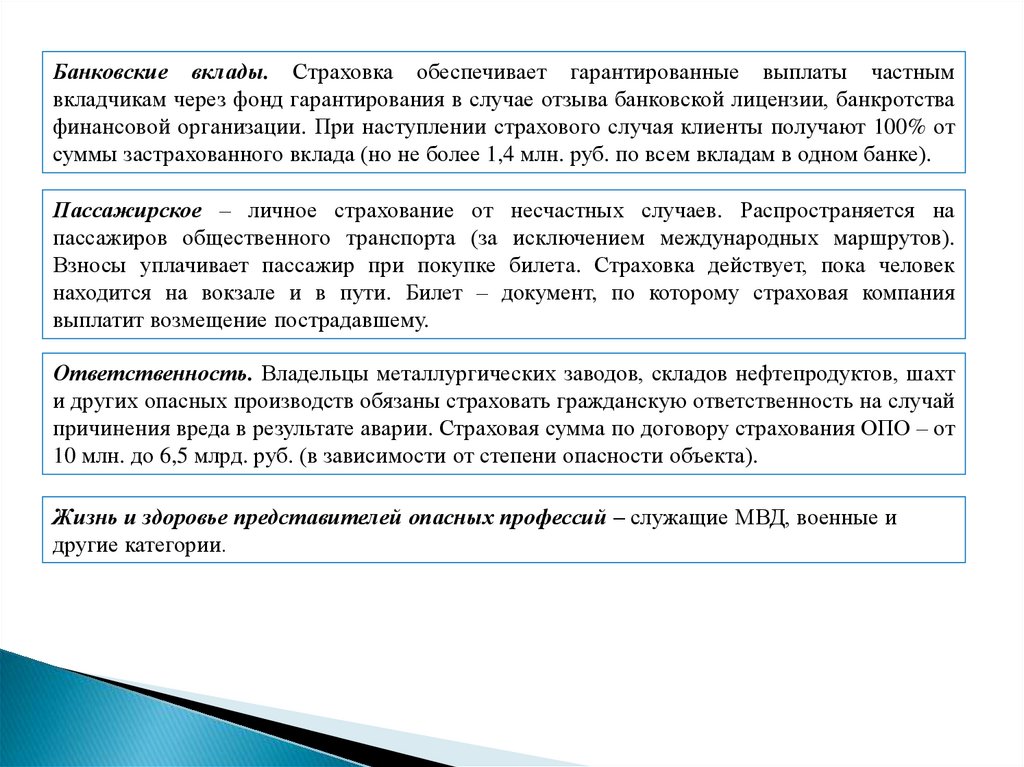

образования, медицины, содержание

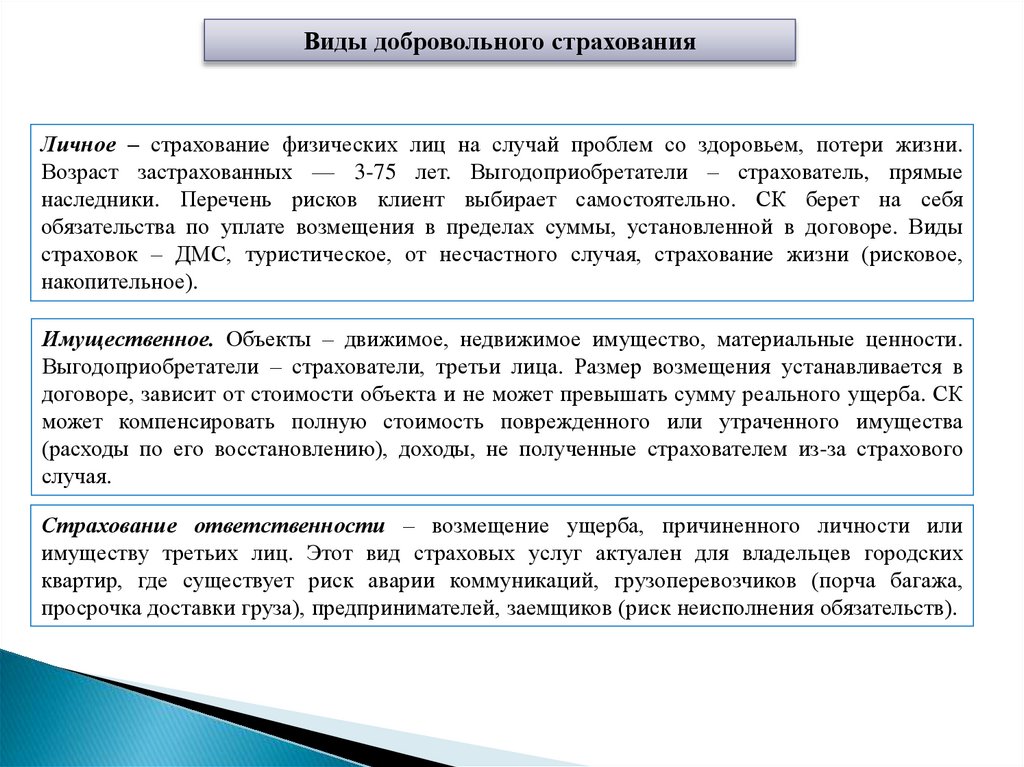

армии. Общество не может нормально

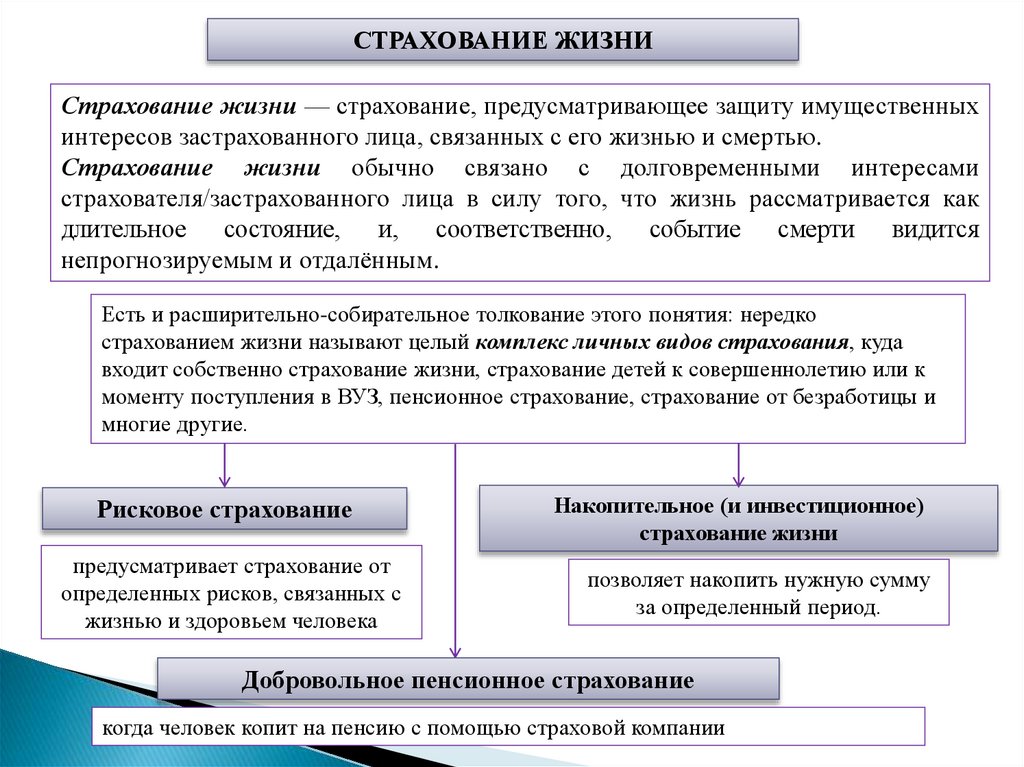

функционировать без определенного

потока денежных средств.

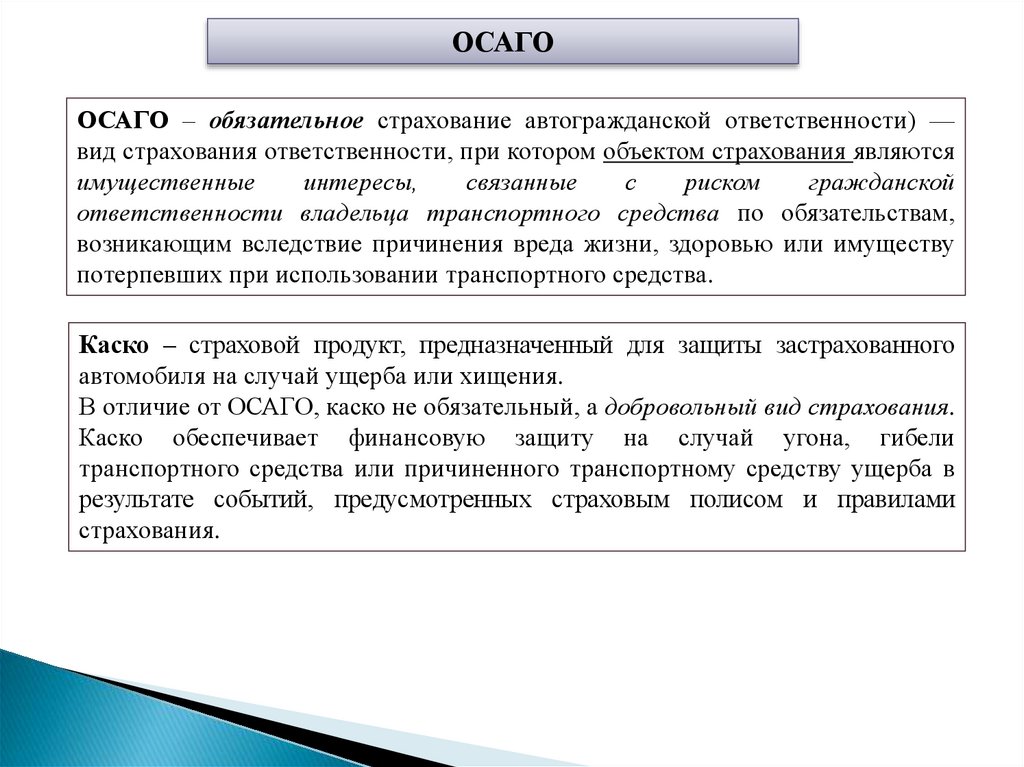

4.

ФУНКЦИИ НАЛОГОВ:ФИСКАЛЬНАЯ

(формируется доходная часть бюджета)

РЕГУЛИРУЮЩАЯ

(применение налогов как инструментов

воздействия на экономическое поведение

производителей и потребителей через

налоговые льготы, повышение налоговых

ставок)

КОНТРОЛЬНАЯ

(позволяют контролировать деятельность

фирм и учитывать доходы граждан)

СОЦИАЛЬНАЯ

(сглаживают неравенство доходов через

различные ставки налогообложения и

освобождение от налогов социальнонезащищенных категорий населения)

5.

ПЛАЧУ САМПЛАЧУ ЧЕРЕЗ

ПОСРЕДНИКА

ПРЯМЫЕ

КОСВЕННЫЕ

устанавливаются

непосредственно

на доход

или имущество:

налоги на товары

и услуги,

устанавливаемые

в виде надбавки

к цене или тарифу:

• налог на доходы

физических лиц,

• налог на прибыль

организаций

• налог на имущество

граждан

• налог на имущество

организаций

• налог на добавленную

стоимость (НДС)

• акцизы (добавка в цене

на товары повышенного

спроса и высокой

доходности)

• таможенные пошлины

6.

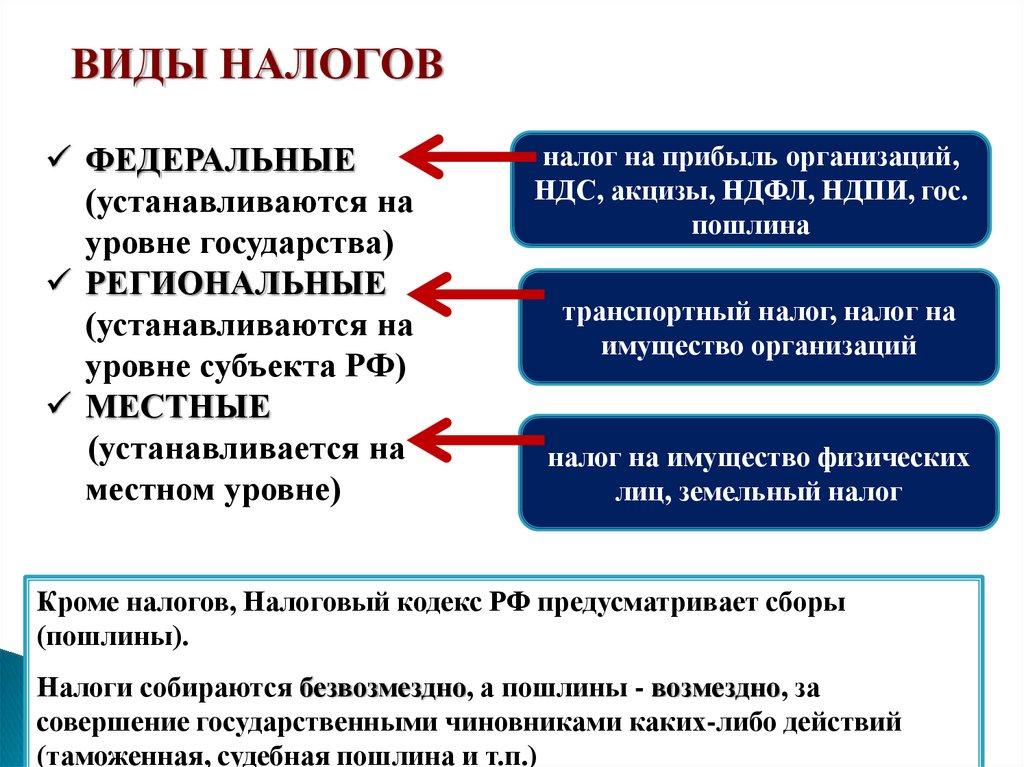

ВИДЫ НАЛОГОВФЕДЕРАЛЬНЫЕ

(устанавливаются на

уровне государства)

РЕГИОНАЛЬНЫЕ

(устанавливаются на

уровне субъекта РФ)

МЕСТНЫЕ

(устанавливается на

местном уровне)

налог на прибыль организаций,

НДС, акцизы, НДФЛ, НДПИ, гос.

пошлина

транспортный налог, налог на

имущество организаций

налог на имущество физических

лиц, земельный налог

Кроме налогов, Налоговый кодекс РФ предусматривает сборы

(пошлины).

Налоги собираются безвозмездно, а пошлины - возмездно, за

совершение государственными чиновниками каких-либо действий

(таможенная, судебная пошлина и т.п.)

7.

ВИДЫ НАЛОГОВ(системы налогообложения)

ПРОГРЕССИВНЫЙ

(процентная ставка повышается

по мере роста дохода

налогоплательщика)

РЕГРЕССИВНЫЙ

(процентная ставка снижается по

мере роста дохода

налогоплательщика)

ПРОПОРЦИОНАЛЬНЫЙ

(процентная ставка постоянна)

Определите о каких видах налогообложения идет речь ниже?

В России ставка подоходного налога 13%.

С богатых – много, со средних - умеренно, с бедных – ничего.

8.

Статья 198. Уголовный кодекс РФУклонение от уплаты налогов и (или) сборов с физического лица

1. Уклонение от уплаты налогов наказывается штрафом в размере от

ста тысяч до трехсот тысяч рублей или в размере заработной

платы или иного дохода осужденного за период от одного года до

двух лет, либо принудительными работами на срок до одного года,

либо арестом на срок до шести месяцев, либо лишением свободы на

срок до одного года.

2. Лицо, впервые совершившее

преступление, освобождается

от уголовной ответственности,

если оно полностью уплатило

суммы недоимки и

соответствующих пеней, а также

сумму штрафа в размере,

определяемом в соответствии с

Налоговым кодексом РФ.

9.

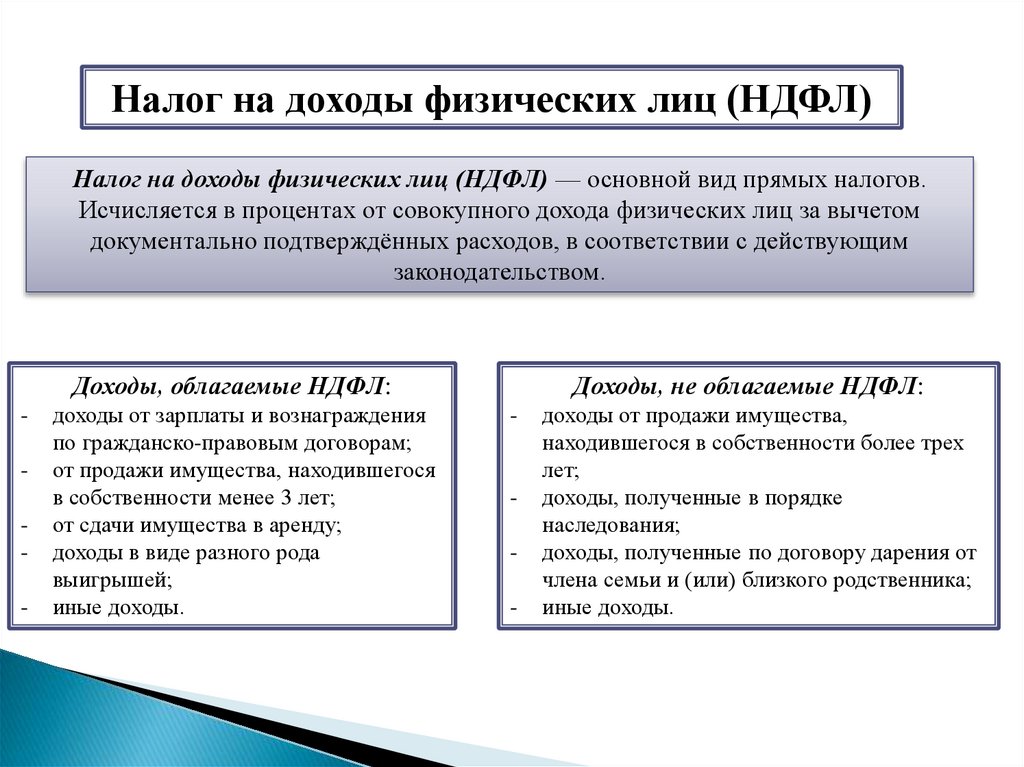

Налог на доходы физических лиц (НДФЛ)Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов.

Исчисляется в процентах от совокупного дохода физических лиц за вычетом

документально подтверждённых расходов, в соответствии с действующим

законодательством.

Доходы, облагаемые НДФЛ:

-

-

доходы от зарплаты и вознаграждения

по гражданско-правовым договорам;

от продажи имущества, находившегося

в собственности менее 3 лет;

от сдачи имущества в аренду;

доходы в виде разного рода

выигрышей;

иные доходы.

Доходы, не облагаемые НДФЛ:

-

-

-

доходы от продажи имущества,

находившегося в собственности более трех

лет;

доходы, полученные в порядке

наследования;

доходы, полученные по договору дарения от

члена семьи и (или) близкого родственника;

иные доходы.

10.

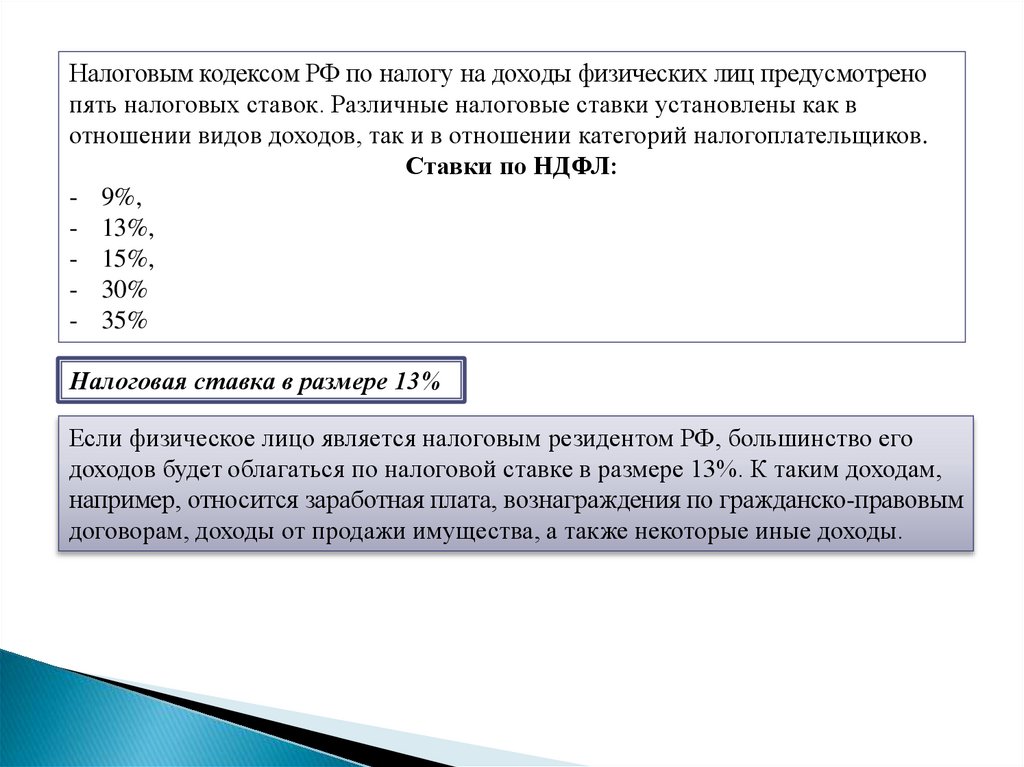

Налоговым кодексом РФ по налогу на доходы физических лиц предусмотренопять налоговых ставок. Различные налоговые ставки установлены как в

отношении видов доходов, так и в отношении категорий налогоплательщиков.

Ставки по НДФЛ:

- 9%,

- 13%,

- 15%,

- 30%

- 35%

Налоговая ставка в размере 13%

Если физическое лицо является налоговым резидентом РФ, большинство его

доходов будет облагаться по налоговой ставке в размере 13%. К таким доходам,

например, относится заработная плата, вознаграждения по гражданско-правовым

договорам, доходы от продажи имущества, а также некоторые иные доходы.

11.

Налоговая ставка в размере 15%Если размер дохода, полученного в течение года, превышает сумму 5 миллионов

рублей, сумма такого превышения будет облагаться по ставке 15%.

Налоговая ставка в размере 35%

Является максимальной и применяется к следующим доходам:

- стоимости любых выигрышей и призов, получаемых в проводимых конкурсах,

играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части

превышения установленных размеров;

- процентных доходов по вкладам в банках в части превышения установленных

размеров;

- суммы экономии на процентах при получении налогоплательщиками заемных

(кредитных) средств в части превышения установленных размеров

12.

Для законного сокращения размера уплачиваемых налогов существуютналоговые вычеты и льготы.

Вычет – это сумма, которая уменьшает налогооблагаемую базу.

Льготы – это скидки при налогообложении. Их получают отдельные

категории налогоплательщиков, например: ветераны труда, пенсионеры,

многодетные семьи.

13.

Налоговые вычеты по НДФЛ – источник пополнения семейного бюджетаПолучить вычет могут только те, у кого есть официальный доход, с которого

платится НДФЛ по ставке 13%.

Виды вычетов.

1) Стандартные – вычеты на детей и те, что получают инвалиды и

отдельные категории людей.

2) Социальные – на обучение, лечение, благотворительность и прочие

3) Инвестиционные – по доходам от операций с ценными бумагами и ИИС

4) Имущественные – вычеты при покупке жилья и продаже имущества

5) Профессиональные – вычеты для ИП, физлиц, работающих по гражданскоправовым до-говорам, и людей, которые занимаются частной практикой,

например нотариусов.

14.

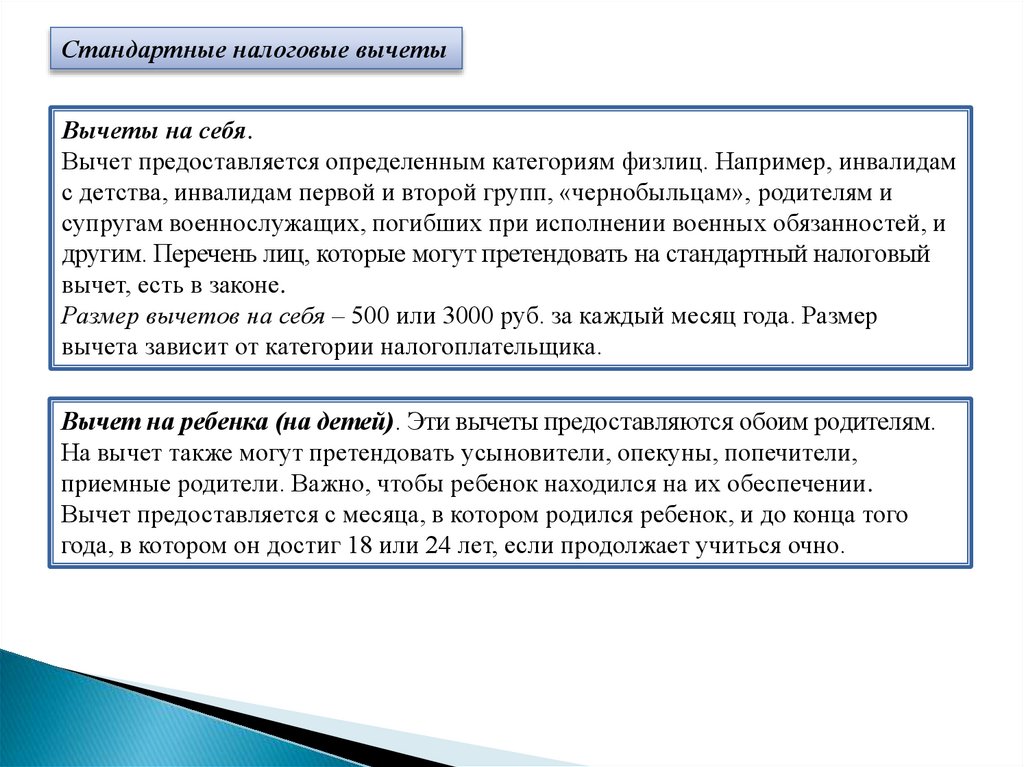

Стандартные налоговые вычетыВычеты на себя.

Вычет предоставляется определенным категориям физлиц. Например, инвалидам

с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и

супругам военнослужащих, погибших при исполнении военных обязанностей, и

другим. Перечень лиц, которые могут претендовать на стандартный налоговый

вычет, есть в законе.

Размер вычетов на себя – 500 или 3000 руб. за каждый месяц года. Размер

вычета зависит от категории налогоплательщика.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям.

На вычет также могут претендовать усыновители, опекуны, попечители,

приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того

года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.

15.

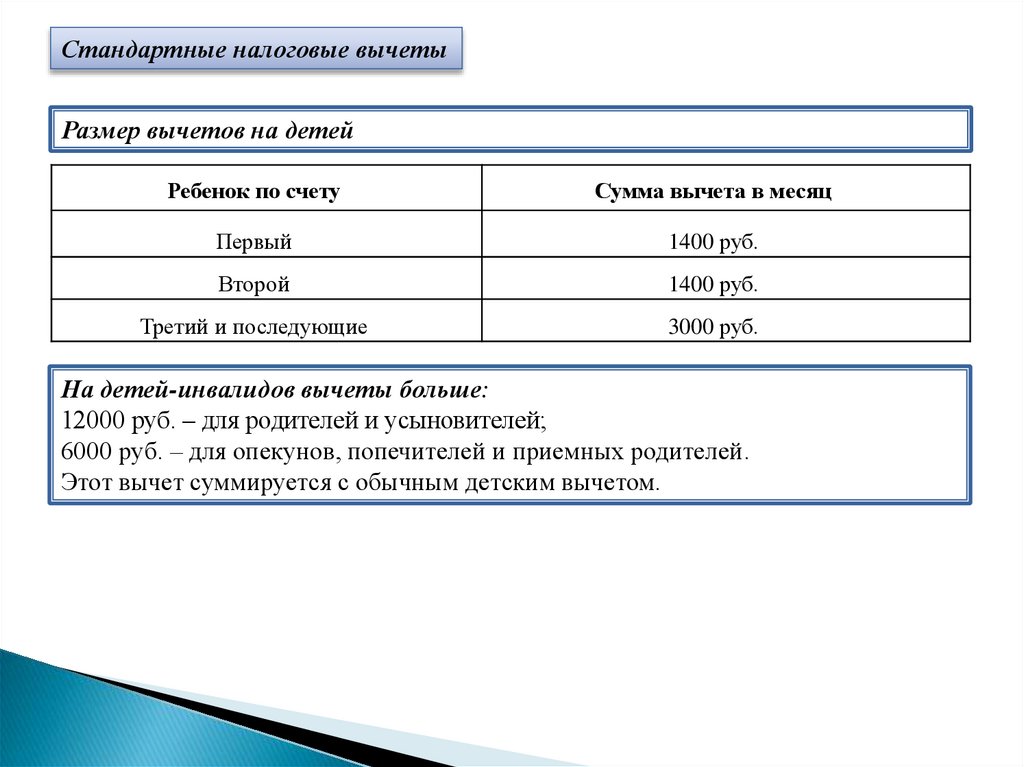

Стандартные налоговые вычетыРазмер вычетов на детей

Ребенок по счету

Сумма вычета в месяц

Первый

1400 руб.

Второй

1400 руб.

Третий и последующие

3000 руб.

На детей-инвалидов вычеты больше:

12000 руб. – для родителей и усыновителей;

6000 руб. – для опекунов, попечителей и приемных родителей.

Этот вычет суммируется с обычным детским вычетом.

16.

Социальные налоговые вычеты1) На благотворительность, например пожертвования благотворительным и

религиозным организациям.

2) На обучение: свое, детей, а также братьев и сестер.

3) На лечение и лекарства: для себя, супруга, родителей или детей.

4) На негосударственное пенсионное обеспечение, добровольное пенсионное

страхование и добровольное страхование жизни.

5) На накопительную часть пенсии.

6) На независимую оценку квалификации.

Максимальная сумма социального налогового вычета – 120 000 руб. В эту сумму

не входят расходы на благотворительность, обучение детей и дорогостоящее

лечение. К этим случаям применяются свои правила:

По расходам на благотворительность годовой доход можно уменьшить не более

чем на 25%.

На обучение детей можно получить вычеты 50 000 руб. на каждого ребенка.

Расходы на дорогостоящее лечение можно принять к вычету без ограничений.

17.

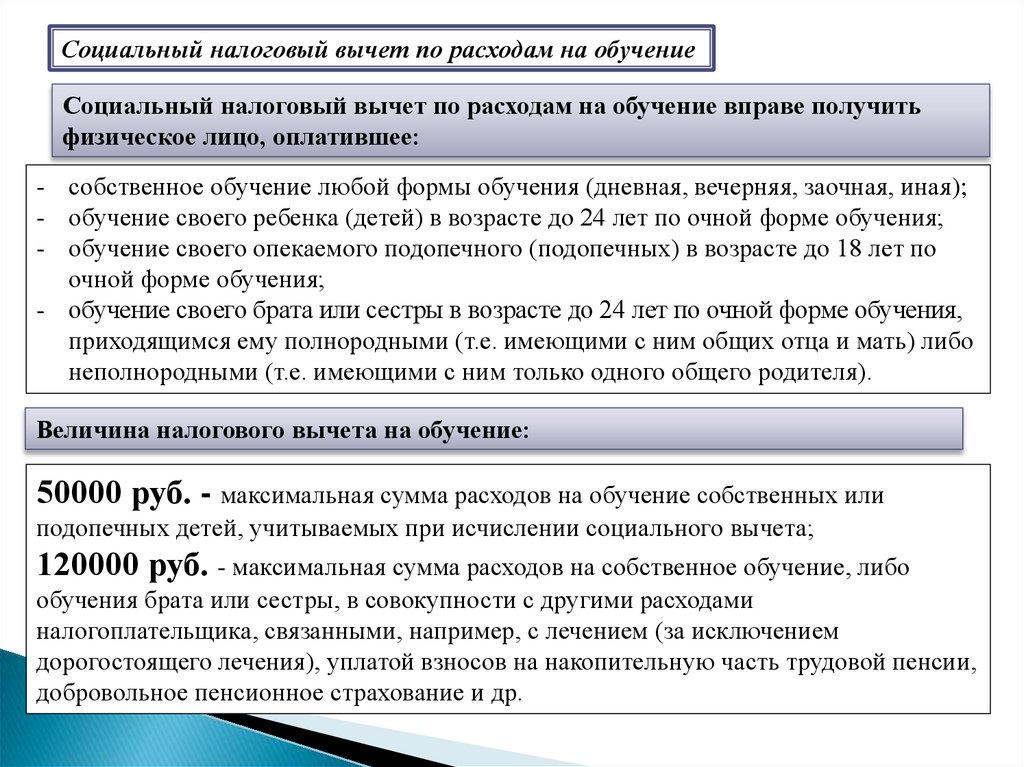

Социальный налоговый вычет по расходам на обучениеСоциальный налоговый вычет по расходам на обучение вправе получить

физическое лицо, оплатившее:

- собственное обучение любой формы обучения (дневная, вечерняя, заочная, иная);

- обучение своего ребенка (детей) в возрасте до 24 лет по очной форме обучения;

- обучение своего опекаемого подопечного (подопечных) в возрасте до 18 лет по

очной форме обучения;

- обучение своего брата или сестры в возрасте до 24 лет по очной форме обучения,

приходящимся ему полнородными (т.е. имеющими с ним общих отца и мать) либо

неполнородными (т.е. имеющими с ним только одного общего родителя).

Величина налогового вычета на обучение:

50000 руб. - максимальная сумма расходов на обучение собственных или

подопечных детей, учитываемых при исчислении социального вычета;

120000 руб. - максимальная сумма расходов на собственное обучение, либо

обучения брата или сестры, в совокупности с другими расходами

налогоплательщика, связанными, например, с лечением (за исключением

дорогостоящего лечения), уплатой взносов на накопительную часть трудовой пенсии,

добровольное пенсионное страхование и др.

18.

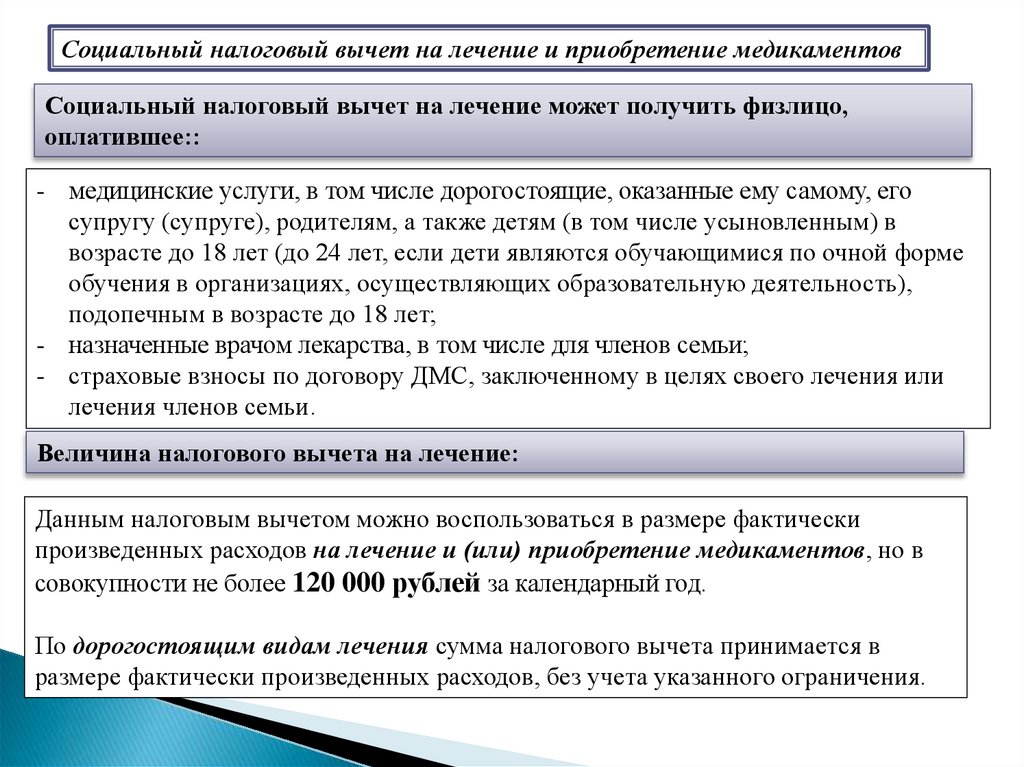

Социальный налоговый вычет на лечение и приобретение медикаментовСоциальный налоговый вычет на лечение может получить физлицо,

оплатившее::

- медицинские услуги, в том числе дорогостоящие, оказанные ему самому, его

супругу (супруге), родителям, а также детям (в том числе усыновленным) в

возрасте до 18 лет (до 24 лет, если дети являются обучающимися по очной форме

обучения в организациях, осуществляющих образовательную деятельность),

подопечным в возрасте до 18 лет;

- назначенные врачом лекарства, в том числе для членов семьи;

- страховые взносы по договору ДМС, заключенному в целях своего лечения или

лечения членов семьи.

Величина налогового вычета на лечение:

Данным налоговым вычетом можно воспользоваться в размере фактически

произведенных расходов на лечение и (или) приобретение медикаментов, но в

совокупности не более 120 000 рублей за календарный год.

По дорогостоящим видам лечения сумма налогового вычета принимается в

размере фактически произведенных расходов, без учета указанного ограничения.

19.

Имущественные налоговые вычетыИмущественные вычеты может получить человек, который совершал операции с

недвижимостью. Выделяют 2 вида имущественных вычетов:

- имущественный вычет при приобретении имущества;

- имущественный вычет при продаже имущества

Имущественный вычет при приобретении имущества предоставляется:

- на новое строительство или приобретение на территории РФ объекта жилой

недвижимости (долей в них), земельных участков под них;

- на погашение процентов по целевым займам, полученным от российских

организаций или индивидуальных предпринимателей, фактически израсходованным на

новое строительство или приобретение на территории РФ жилья (доли (долей) в нем),

земельного участка под него;

- на погашение процентов по кредитам, полученным в российских банках, для

рефинансирования (перекредитования) займов (кредитов) на строительство или

приобретение на территории РФ жилья (доли (долей) в нем), земельного участка

Величина налогового вычета:

2 000 000 руб. - максимальная сумма расходов на новое строительство или приобретение на

территории Российской Федерации жилья, с которой будет исчисляться налоговый вычет;

3 000 000 руб. - максимальная сумма расходов на строительство и приобретение жилья

(земли под него) при погашении процентов по целевым займам (кредитам).

20.

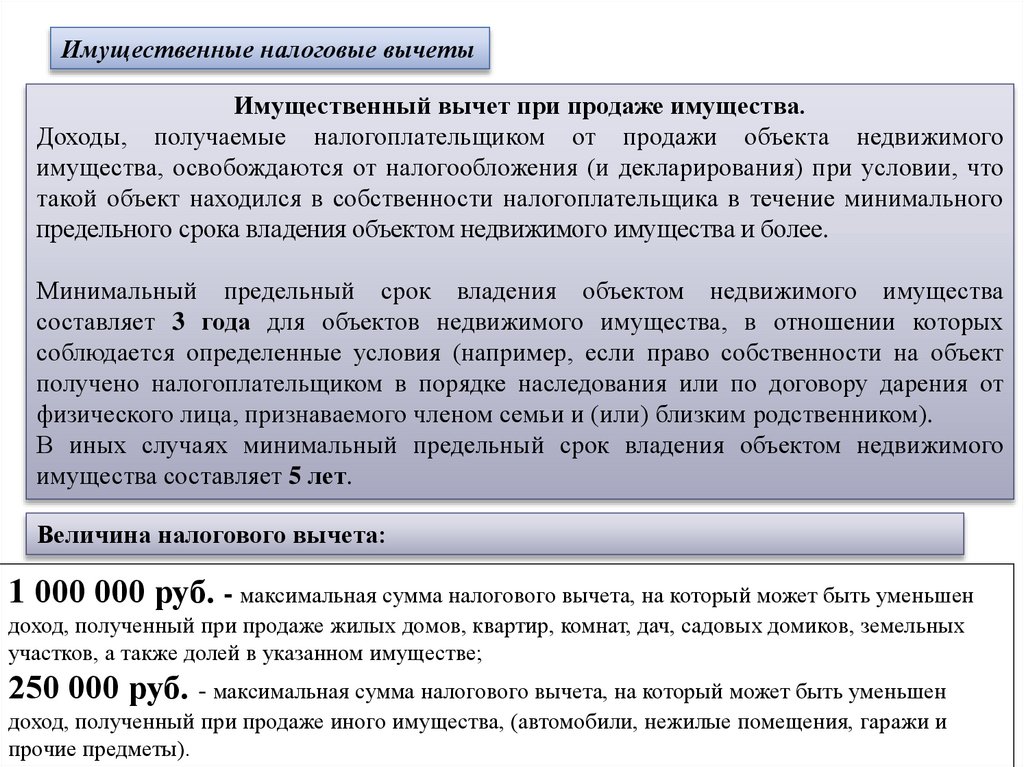

Имущественные налоговые вычетыИмущественный вычет при продаже имущества.

Доходы, получаемые налогоплательщиком от продажи объекта недвижимого

имущества, освобождаются от налогообложения (и декларирования) при условии, что

такой объект находился в собственности налогоплательщика в течение минимального

предельного срока владения объектом недвижимого имущества и более.

Минимальный предельный срок владения объектом недвижимого имущества

составляет 3 года для объектов недвижимого имущества, в отношении которых

соблюдается определенные условия (например, если право собственности на объект

получено налогоплательщиком в порядке наследования или по договору дарения от

физического лица, признаваемого членом семьи и (или) близким родственником).

В иных случаях минимальный предельный срок владения объектом недвижимого

имущества составляет 5 лет.

Величина налогового вычета:

1 000 000 руб. - максимальная сумма налогового вычета, на который может быть уменьшен

доход, полученный при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных

участков, а также долей в указанном имуществе;

250 000 руб. - максимальная сумма налогового вычета, на который может быть уменьшен

доход, полученный при продаже иного имущества, (автомобили, нежилые помещения, гаражи и

прочие предметы).

21.

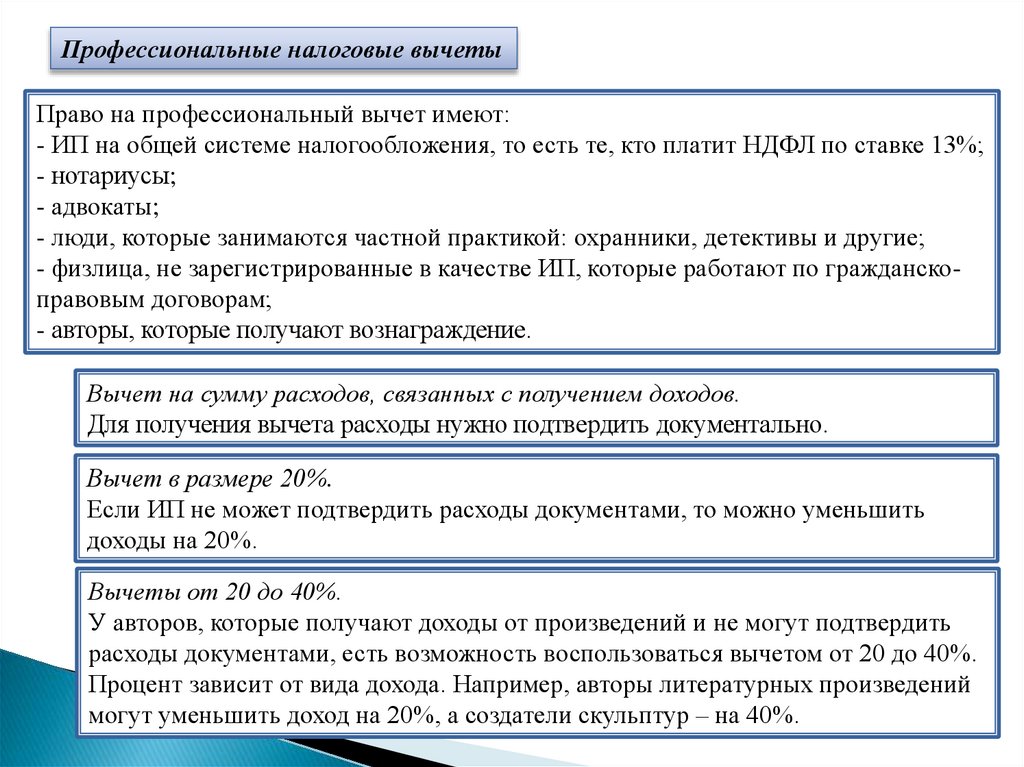

Профессиональные налоговые вычетыПраво на профессиональный вычет имеют:

- ИП на общей системе налогообложения, то есть те, кто платит НДФЛ по ставке 13%;

- нотариусы;

- адвокаты;

- люди, которые занимаются частной практикой: охранники, детективы и другие;

- физлица, не зарегистрированные в качестве ИП, которые работают по гражданскоправовым договорам;

- авторы, которые получают вознаграждение.

Вычет на сумму расходов, связанных с получением доходов.

Для получения вычета расходы нужно подтвердить документально.

Вычет в размере 20%.

Если ИП не может подтвердить расходы документами, то можно уменьшить

доходы на 20%.

Вычеты от 20 до 40%.

У авторов, которые получают доходы от произведений и не могут подтвердить

расходы документами, есть возможность воспользоваться вычетом от 20 до 40%.

Процент зависит от вида дохода. Например, авторы литературных произведений

могут уменьшить доход на 20%, а создатели скульптур – на 40%.

22.

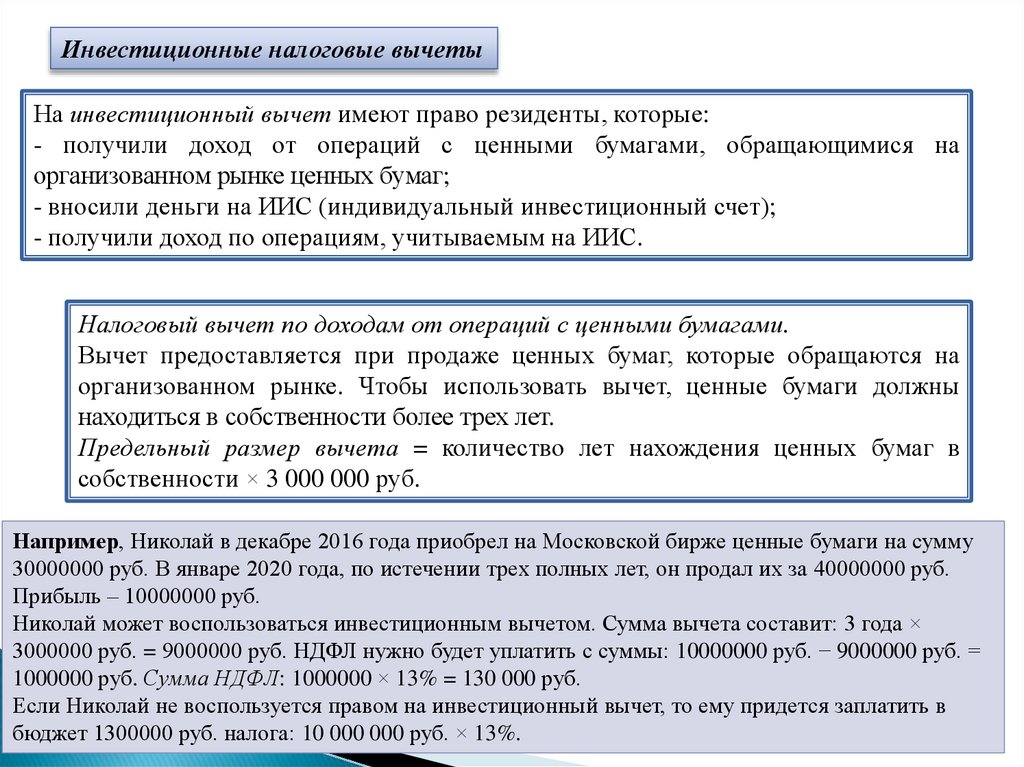

Инвестиционные налоговые вычетыНа инвестиционный вычет имеют право резиденты, которые:

- получили доход от операций с ценными бумагами, обращающимися на

организованном рынке ценных бумаг;

- вносили деньги на ИИС (индивидуальный инвестиционный счет);

- получили доход по операциям, учитываемым на ИИС.

Налоговый вычет по доходам от операций с ценными бумагами.

Вычет предоставляется при продаже ценных бумаг, которые обращаются на

организованном рынке. Чтобы использовать вычет, ценные бумаги должны

находиться в собственности более трех лет.

Предельный размер вычета = количество лет нахождения ценных бумаг в

собственности × 3 000 000 руб.

Например, Николай в декабре 2016 года приобрел на Московской бирже ценные бумаги на сумму

30000000 руб. В январе 2020 года, по истечении трех полных лет, он продал их за 40000000 руб.

Прибыль – 10000000 руб.

Николай может воспользоваться инвестиционным вычетом. Сумма вычета составит: 3 года ×

3000000 руб. = 9000000 руб. НДФЛ нужно будет уплатить с суммы: 10000000 руб. − 9000000 руб. =

1000000 руб. Сумма НДФЛ: 1000000 × 13% = 130 000 руб.

Если Николай не воспользуется правом на инвестиционный вычет, то ему придется заплатить в

бюджет 1300000 руб. налога: 10 000 000 руб. × 13%.

23.

Инвестиционные налоговые вычетыНалоговый вычет на ИИС типа А – к возврату до 52 000 руб.

Вычет предоставляется на сумму, внесенную за календарный год на ИИС, но не

более 400000 руб. Например, если инвестор положил на ИИС 1 млн руб. в

течение года, то получить вычет он сможет только на сумму 400 000 руб., то

есть вернет 52 000 руб. НДФЛ.

Налоговый вычет на ИИС типа Б

Вычет предоставляется в полной сумме прибыли, которую получили по

операциям на ИИС. Вычет можно получить, только когда закончится договор на

ведение ИИС и только в том случае, если с даты его открытия прошло не

меньше трех лет.

24.

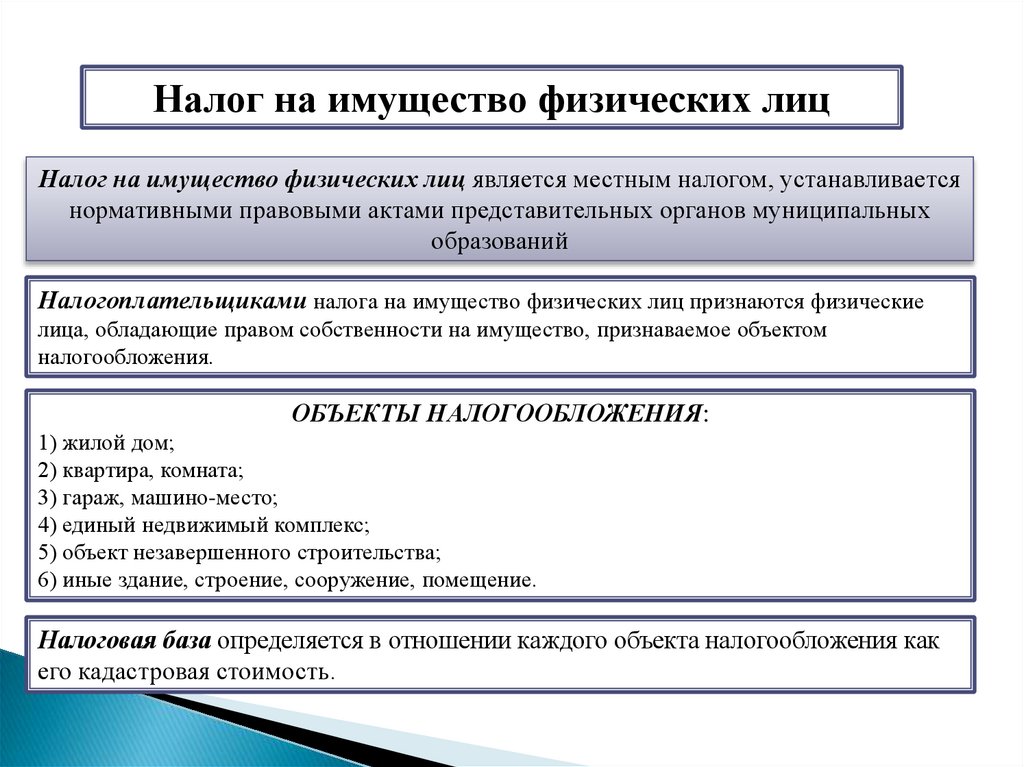

Налог на имущество физических лицНалог на имущество физических лиц является местным налогом, устанавливается

нормативными правовыми актами представительных органов муниципальных

образований

Налогоплательщиками налога на имущество физических лиц признаются физические

лица, обладающие правом собственности на имущество, признаваемое объектом

налогообложения.

ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ:

1) жилой дом;

2) квартира, комната;

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Налоговая база определяется в отношении каждого объекта налогообложения как

его кадастровая стоимость.

25.

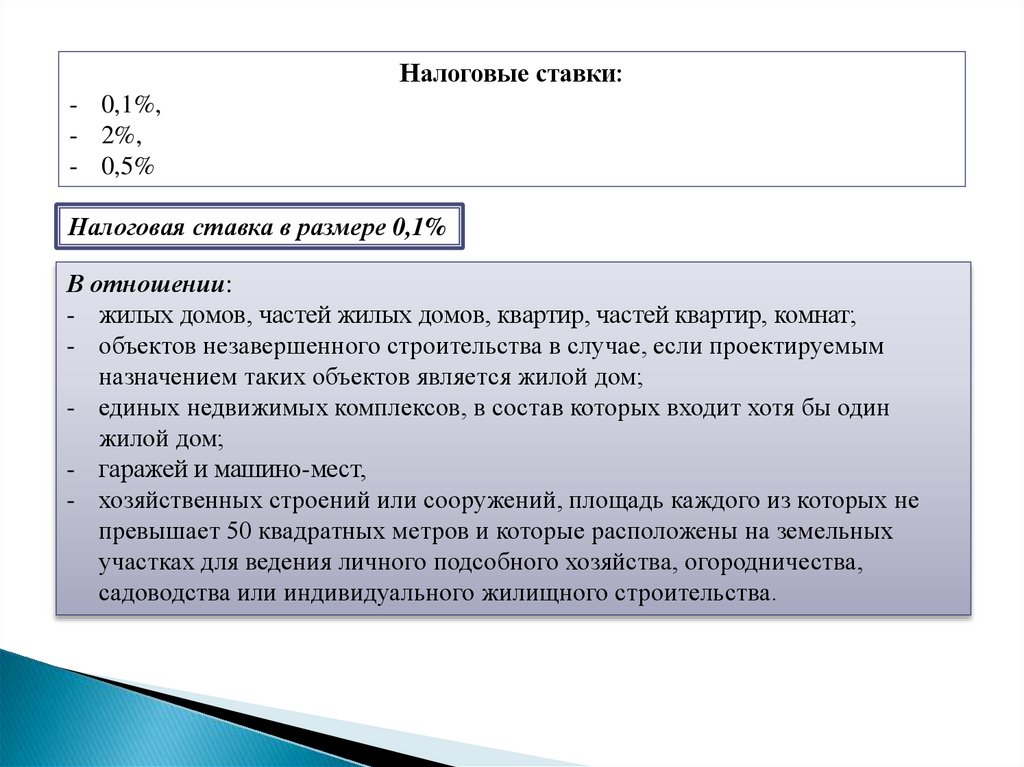

Налоговые ставки:- 0,1%,

- 2%,

- 0,5%

Налоговая ставка в размере 0,1%

В отношении:

- жилых домов, частей жилых домов, квартир, частей квартир, комнат;

- объектов незавершенного строительства в случае, если проектируемым

назначением таких объектов является жилой дом;

- единых недвижимых комплексов, в состав которых входит хотя бы один

жилой дом;

- гаражей и машино-мест,

- хозяйственных строений или сооружений, площадь каждого из которых не

превышает 50 квадратных метров и которые расположены на земельных

участках для ведения личного подсобного хозяйства, огородничества,

садоводства или индивидуального жилищного строительства.

26.

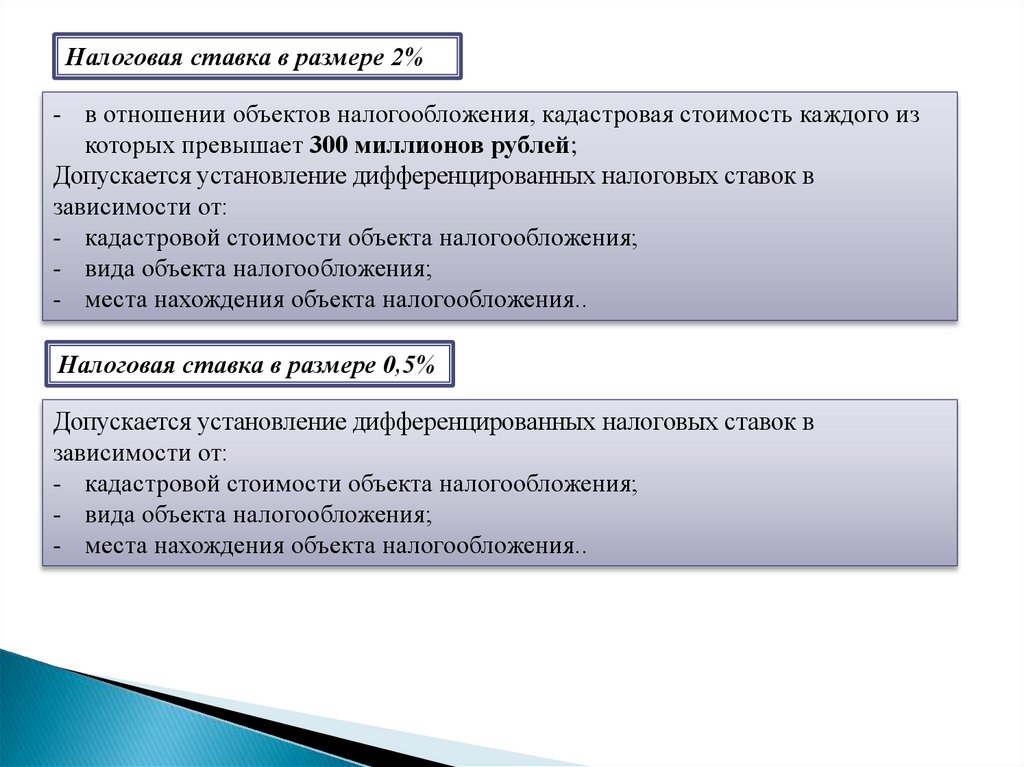

Налоговая ставка в размере 2%- в отношении объектов налогообложения, кадастровая стоимость каждого из

которых превышает 300 миллионов рублей;

Допускается установление дифференцированных налоговых ставок в

зависимости от:

- кадастровой стоимости объекта налогообложения;

- вида объекта налогообложения;

- места нахождения объекта налогообложения..

Налоговая ставка в размере 0,5%

Допускается установление дифференцированных налоговых ставок в

зависимости от:

- кадастровой стоимости объекта налогообложения;

- вида объекта налогообложения;

- места нахождения объекта налогообложения..

27.

Транспортный налогТранспортный налог является региональным налогом, устанавливается законами

субъектов Российской Федерации о налоге

Налогоплательщиками транспортного налога признаются лица, на которых в

соответствии с законодательством Российской Федерации зарегистрированы транспортные

средства, признаваемые объектом налогообложения .

ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ:

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и

другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты,

вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки,

гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные

средства (далее в настоящей главе - транспортные средства), зарегистрированные в

установленном порядке в соответствии с законодательством РФ.

Налоговая база определяется как мощность двигателя в лошадиных силах в

отношении транспортных средств, имеющих двигатели.

Налоговые ставки устанавливаются законами субъектов

соответственно в зависимости от мощности двигателя

Российской

Федерации

28.

Ставки транспортного налога в Волгоградской области (фрагмент):Наименование объекта налогообложения

Ставка

(руб.)

на 2022

год

Автомобили легковые

до 100 л.с. (до 73,55 кВт) включительно

9

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

20

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

40

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

75

свыше 250 л.с. (свыше 183,9 кВт)

150

29.

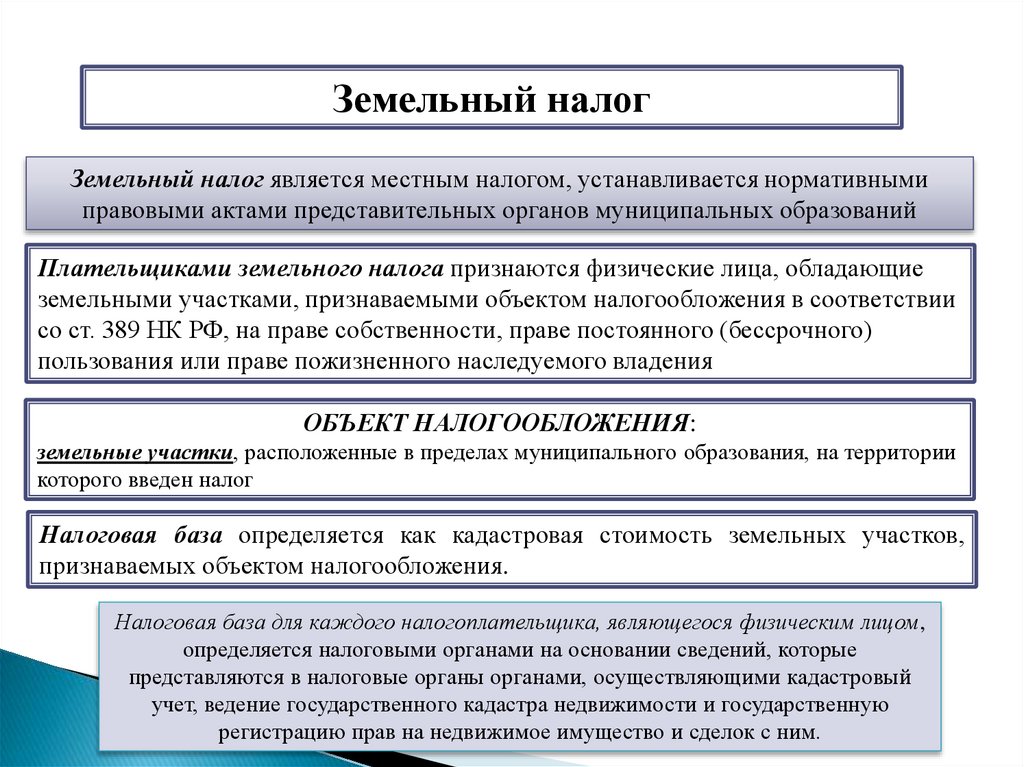

Земельный налогЗемельный налог является местным налогом, устанавливается нормативными

правовыми актами представительных органов муниципальных образований

Плательщиками земельного налога признаются физические лица, обладающие

земельными участками, признаваемыми объектом налогообложения в соответствии

со ст. 389 НК РФ, на праве собственности, праве постоянного (бессрочного)

пользования или праве пожизненного наследуемого владения

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ:

земельные участки, расположенные в пределах муниципального образования, на территории

которого введен налог

Налоговая база определяется как кадастровая стоимость земельных участков,

признаваемых объектом налогообложения.

Налоговая база для каждого налогоплательщика, являющегося физическим лицом,

определяется налоговыми органами на основании сведений, которые

представляются в налоговые органы органами, осуществляющими кадастровый

учет, ведение государственного кадастра недвижимости и государственную

регистрацию прав на недвижимое имущество и сделок с ним.

30.

Налоговые ставки:- 0,3%,

- 1,5%

Налоговая ставка в размере 0,3%:

В отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения;

- занятых жилищным фондом и объектами инженерной инфраструктуры

жилищно-коммунального комплекса;

- не используемых в предпринимательской деятельности, приобретенных

(предоставленных) для ведения личного подсобного хозяйства

Налоговая ставка в размере 1,5%:

в отношении прочих земельных участков

31.

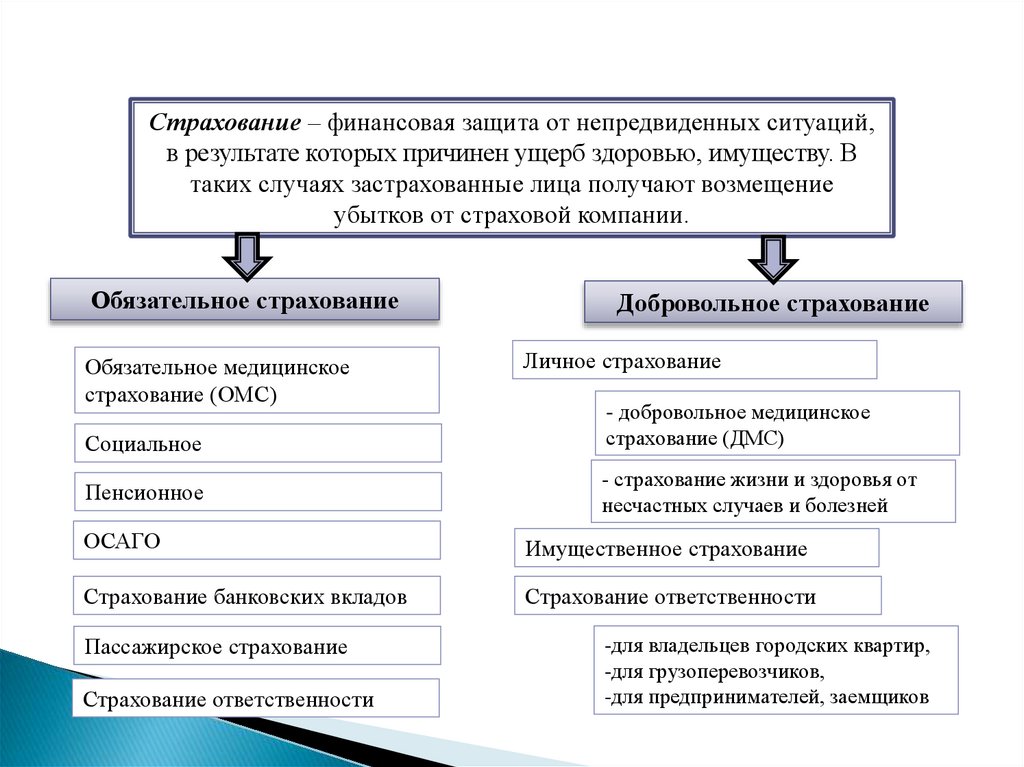

Страхование – финансовая защита от непредвиденных ситуаций,в результате которых причинен ущерб здоровью, имуществу. В

таких случаях застрахованные лица получают возмещение

убытков от страховой компании.

Обязательное страхование

Обязательное медицинское

страхование (ОМС)

Добровольное страхование

Личное страхование

- добровольное медицинское

Социальное

страхование (ДМС)

Пенсионное

- страхование жизни и здоровья от

несчастных случаев и болезней

ОСАГО

Имущественное страхование

Страхование банковских вкладов

Страхование ответственности

Пассажирское страхование

Страхование ответственности

-для владельцев городских квартир,

-для грузоперевозчиков,

-для предпринимателей, заемщиков

32.

Виды обязательного страхованияМедицинское (ОМС) – личное страхование здоровья.

Обеспечивает возможность получения медицинской

помощи за счет средств государственного бюджета в

любом государственном медучреждении при наступлении

страховых случаев. Финансирование – взносы

работодателей, бюджетные средства. Полис действует по

всей территории РФ.

Социальное – защита интересов людей, потерявших способность трудиться (больничные

листы, инвалидность, безработица). Осуществляется на средства фондов – ФСС, ФОМС, ПФР,

доходы которых формируются за счет отчислений страхователей (сумма отчислений закреплена

законодательством), при недостатке средств – трансферт из федерального бюджета.

Пенсионное.

Работающие

граждане

(официальное

трудоустройство)

открывают

индивидуальные лицевые счета, куда работодатель при выплате зарплаты отчисляет страховые

взносы, установленные законодательством. После выхода на пенсию человек получает

ежемесячные выплаты, исходя из размера зарплаты, рабочего стажа.

ОСАГО – страхование гражданской ответственности владельца транспортного средства.

Защищает автомобилиста от непредвиденных трат при ДТП.

33.

Банковские вклады. Страховка обеспечивает гарантированные выплаты частнымвкладчикам через фонд гарантирования в случае отзыва банковской лицензии, банкротства

финансовой организации. При наступлении страхового случая клиенты получают 100% от

суммы застрахованного вклада (но не более 1,4 млн. руб. по всем вкладам в одном банке).

Пассажирское – личное страхование от несчастных случаев. Распространяется на

пассажиров общественного транспорта (за исключением международных маршрутов).

Взносы уплачивает пассажир при покупке билета. Страховка действует, пока человек

находится на вокзале и в пути. Билет – документ, по которому страховая компания

выплатит возмещение пострадавшему.

Ответственность. Владельцы металлургических заводов, складов нефтепродуктов, шахт

и других опасных производств обязаны страховать гражданскую ответственность на случай

причинения вреда в результате аварии. Страховая сумма по договору страхования ОПО – от

10 млн. до 6,5 млрд. руб. (в зависимости от степени опасности объекта).

Жизнь и здоровье представителей опасных профессий – служащие МВД, военные и

другие категории.

34.

Виды добровольного страхованияЛичное – страхование физических лиц на случай проблем со здоровьем, потери жизни.

Возраст застрахованных — 3-75 лет. Выгодоприобретатели – страхователь, прямые

наследники. Перечень рисков клиент выбирает самостоятельно. СК берет на себя

обязательства по уплате возмещения в пределах суммы, установленной в договоре. Виды

страховок – ДМС, туристическое, от несчастного случая, страхование жизни (рисковое,

накопительное).

Имущественное. Объекты – движимое, недвижимое имущество, материальные ценности.

Выгодоприобретатели – страхователи, третьи лица. Размер возмещения устанавливается в

договоре, зависит от стоимости объекта и не может превышать сумму реального ущерба. СК

может компенсировать полную стоимость поврежденного или утраченного имущества

(расходы по его восстановлению), доходы, не полученные страхователем из-за страхового

случая.

Страхование ответственности – возмещение ущерба, причиненного личности или

имуществу третьих лиц. Этот вид страховых услуг актуален для владельцев городских

квартир, где существует риск аварии коммуникаций, грузоперевозчиков (порча багажа,

просрочка доставки груза), предпринимателей, заемщиков (риск неисполнения обязательств).

35.

СТРАХОВАНИЕ ЖИЗНИСтрахование жизни — страхование, предусматривающее защиту имущественных

интересов застрахованного лица, связанных с его жизнью и смертью.

Страхование жизни обычно связано с долговременными интересами

страхователя/застрахованного лица в силу того, что жизнь рассматривается как

длительное состояние, и, соответственно, событие смерти видится

непрогнозируемым и отдалённым.

Есть и расширительно-собирательное толкование этого понятия: нередко

страхованием жизни называют целый комплекс личных видов страхования, куда

входит собственно страхование жизни, страхование детей к совершеннолетию или к

моменту поступления в ВУЗ, пенсионное страхование, страхование от безработицы и

многие другие.

Рисковое страхование

предусматривает страхование от

определенных рисков, связанных с

жизнью и здоровьем человека

Накопительное (и инвестиционное)

страхование жизни

позволяет накопить нужную сумму

за определенный период.

Добровольное пенсионное страхование

когда человек копит на пенсию с помощью страховой компании

36.

ФАКТОРЫ, ВЛИЯЮЩИЕ НА СТОИМОСТЬ СТРАХОВАНИЯ ЖИЗНИ-

возраст,

род занятий страхователя,

выбранный пакет страхования,

состояние здоровья страхователя,

сроки страхования

37.

ОСАГООСАГО – обязательное страхование автогражданской ответственности) —

вид страхования ответственности, при котором объектом страхования являются

имущественные

интересы,

связанные

с

риском

гражданской

ответственности владельца транспортного средства по обязательствам,

возникающим вследствие причинения вреда жизни, здоровью или имуществу

потерпевших при использовании транспортного средства.

Каско – страховой продукт, предназначенный для защиты застрахованного

автомобиля на случай ущерба или хищения.

В отличие от ОСАГО, каско не обязательный, а добровольный вид страхования.

Каско обеспечивает финансовую защиту на случай угона, гибели

транспортного средства или причиненного транспортному средству ущерба в

результате событий, предусмотренных страховым полисом и правилами

страхования.

38.

РАЗНИЦА МЕЖДУ ОСАГО И КАСКООСАГО

Каско

Что страхует полис

Только гражданскую ответственность

Автомобиль от ущерба

и от других рисков

Условия страхования

Указаны в законе. Страховая компания

не может их менять по своему

усмотрению

Страховая компания

может предлагать свои

условия

Можно ли отказаться

от страхования

Нельзя. Иначе — штраф от 500 Р

Полис не обязателен

Стоимость полиса и размер

выплат

Устанавливает государство

Зависит от страховой

компании

Кто получает выплаты

Только пострадавшие в ДТП.

Владелец автомобиля по своему

полису выплаты получить не может

Владелец автомобиля

получает выплаты

по своему полису

Может ли страховая компания

отказаться продать полис

Нет

Да

39.

Базовые ставки страховых тарифов по ОСАГО в 2022 году (сизменениями от 28.07.2022)

Минимальная

базовая ставка

Максимальная

базовая ставка

324 руб.

2536 руб.

легковые машины, принадлежащие юридическим лицам

(в том числе транспортные средства специального

назначения, транспортные средства оперативных служб)

852 руб.

5722 руб.

легковые машины, принадлежащие физическим лицам (в

том числе транспортные средства, используемые для

бытовых и семейных нужд) и индивидуальным

предпринимателям

1646 руб.

7535 руб.

используемые в качестве такси

1490 руб.

15756 руб.

с разрешенной максимальной массой 16 тонн и менее

1163 руб.

9934 руб.

с разрешенной максимальной массой более 16 тонн

1752 руб.

14957 руб.

Мотоциклы и мопеды

Транспортные средства категории Ви ВЕ

Транспортные средства категории С юридических и

физических лиц

40.

Коэффициенты зависят от следующих условий:1. На какой территории преимущественно будет использоваться транспортное средство.

2. Технические характеристики транспортных средств. Чем мощнее машина – тем дороже

страховка.

3. Используется ли автомобиль с прицепом.

Если вы владелец автомобиля категории В и у вас есть прицеп, на стоимость страховки это не

повлияет. В этом случае будет применяться коэффициент 1.

4. Сезонное использование автомобиля. Чем меньше автомобиль движется по дорогам – тем

ниже коэффициент. Если транспортное средство используется не более трех месяцев в году –

коэффициент будет 0,5, если 10 и более – 1.

5. Количество водителей, которые могут управлять транспортным средством, их возраста и

водительского стажа.

6. Коэффициент бонус-малус, или КБМ.

Это коэффициент, который корректирует стоимость полиса ОСАГО в зависимости от аварий

по вине водителя. Если аварий не было, по КБМ дается скидка. Если аварии были, по КБМ

устанавливается надбавка.

Рассчитывают бонус-малус раз в год, 1 апреля, он сохраняется неизменным до конца марта

будущего года. Любая авария за этот промежуток времени отразится на расчете стоимости

страховки в следующем страховом периоде.

41.

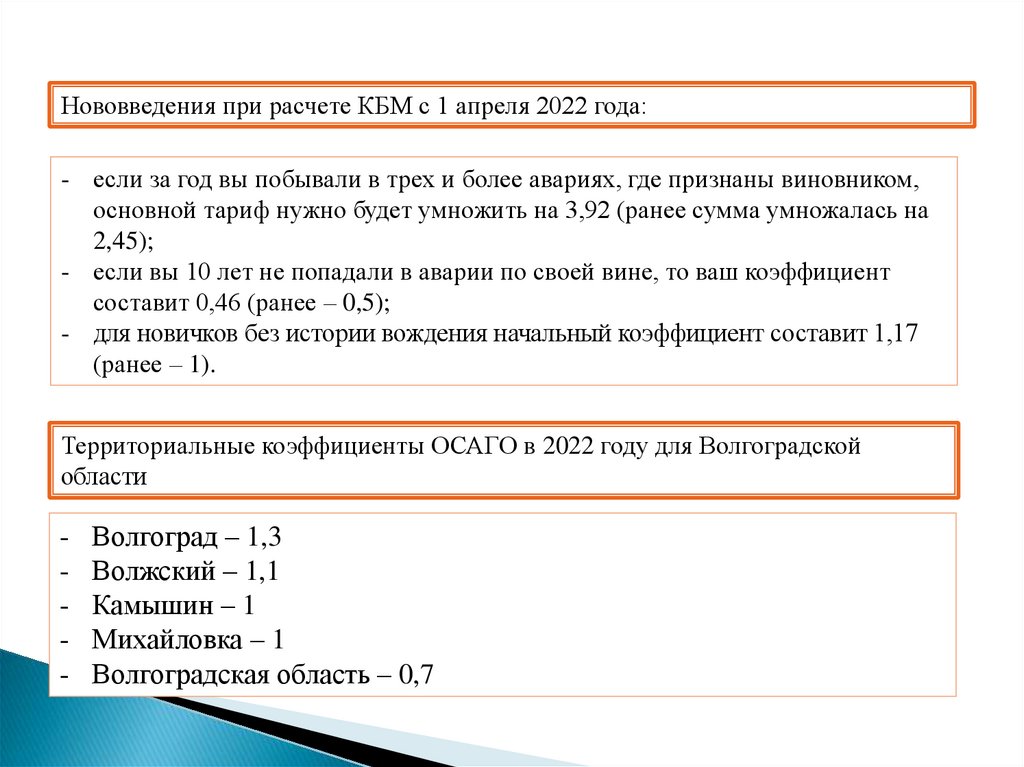

Нововведения при расчете КБМ с 1 апреля 2022 года:- если за год вы побывали в трех и более авариях, где признаны виновником,

основной тариф нужно будет умножить на 3,92 (ранее сумма умножалась на

2,45);

- если вы 10 лет не попадали в аварии по своей вине, то ваш коэффициент

составит 0,46 (ранее – 0,5);

- для новичков без истории вождения начальный коэффициент составит 1,17

(ранее – 1).

Территориальные коэффициенты ОСАГО в 2022 году для Волгоградской

области

-

Волгоград – 1,3

Волжский – 1,1

Камышин – 1

Михайловка – 1

Волгоградская область – 0,7

42.

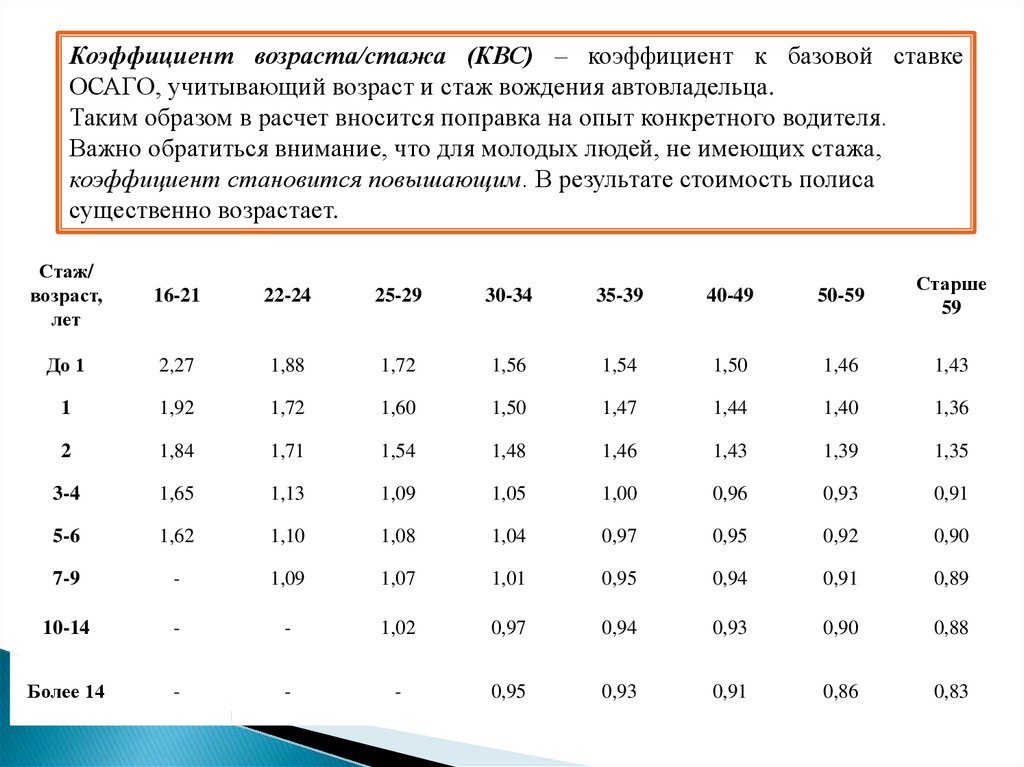

Коэффициент возраста/стажа (КВС) – коэффициент к базовой ставкеОСАГО, учитывающий возраст и стаж вождения автовладельца.

Таким образом в расчет вносится поправка на опыт конкретного водителя.

Важно обратиться внимание, что для молодых людей, не имеющих стажа,

коэффициент становится повышающим. В результате стоимость полиса

существенно возрастает.

Стаж/

возраст,

лет

16-21

22-24

25-29

30-34

35-39

40-49

50-59

Старше

59

До 1

2,27

1,88

1,72

1,56

1,54

1,50

1,46

1,43

1

1,92

1,72

1,60

1,50

1,47

1,44

1,40

1,36

2

1,84

1,71

1,54

1,48

1,46

1,43

1,39

1,35

3-4

1,65

1,13

1,09

1,05

1,00

0,96

0,93

0,91

5-6

1,62

1,10

1,08

1,04

0,97

0,95

0,92

0,90

7-9

-

1,09

1,07

1,01

0,95

0,94

0,91

0,89

10-14

-

-

1,02

0,97

0,94

0,93

0,90

0,88

Более 14

-

-

-

0,95

0,93

0,91

0,86

0,83

43.

Коэффициент страховых тарифов в зависимости от техническиххарактеристик транспортного средства, в частности мощности двигателя

(КМ)

Мощность двигателя (лошадиных

сил)

Коэффициент

До 50 включительно

0,6

Свыше 50 до 70 включительно

1,0

Свыше 70 до 100 включительно

1,1

Свыше 100 до 120 включительно

1,2

Свыше 120 до 150 включительно

1,4

Свыше 150

1,5

44.

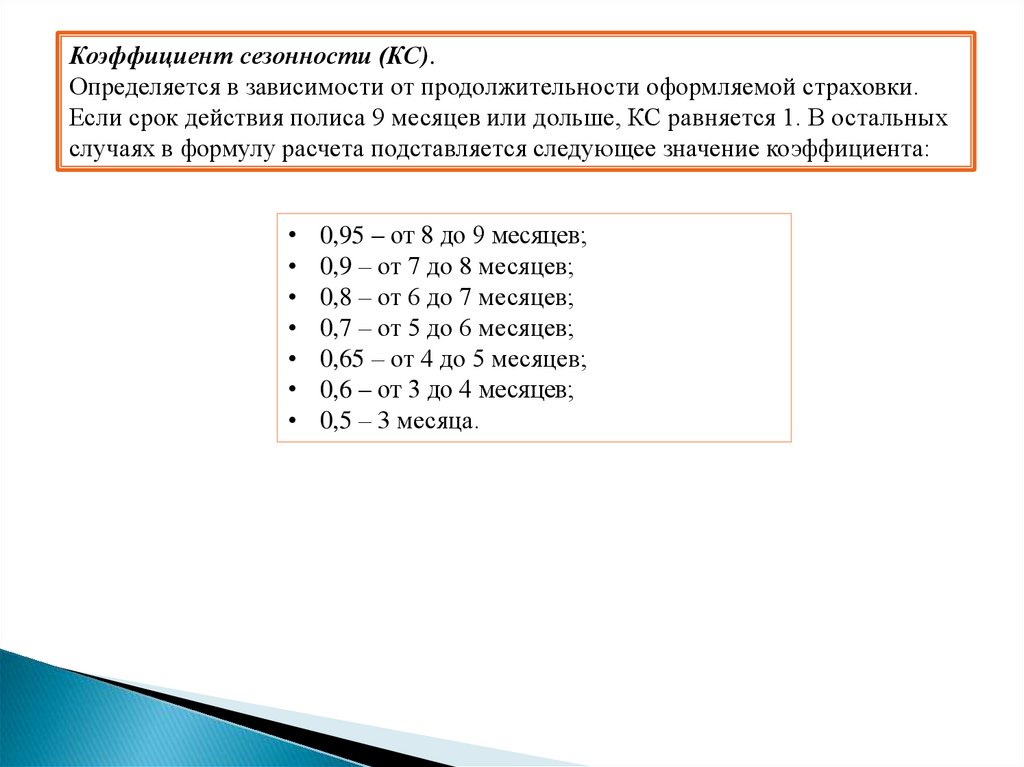

Коэффициент сезонности (КС).Определяется в зависимости от продолжительности оформляемой страховки.

Если срок действия полиса 9 месяцев или дольше, КС равняется 1. В остальных

случаях в формулу расчета подставляется следующее значение коэффициента:

0,95 – от 8 до 9 месяцев;

0,9 – от 7 до 8 месяцев;

0,8 – от 6 до 7 месяцев;

0,7 – от 5 до 6 месяцев;

0,65 – от 4 до 5 месяцев;

0,6 – от 3 до 4 месяцев;

0,5 – 3 месяца.

45.

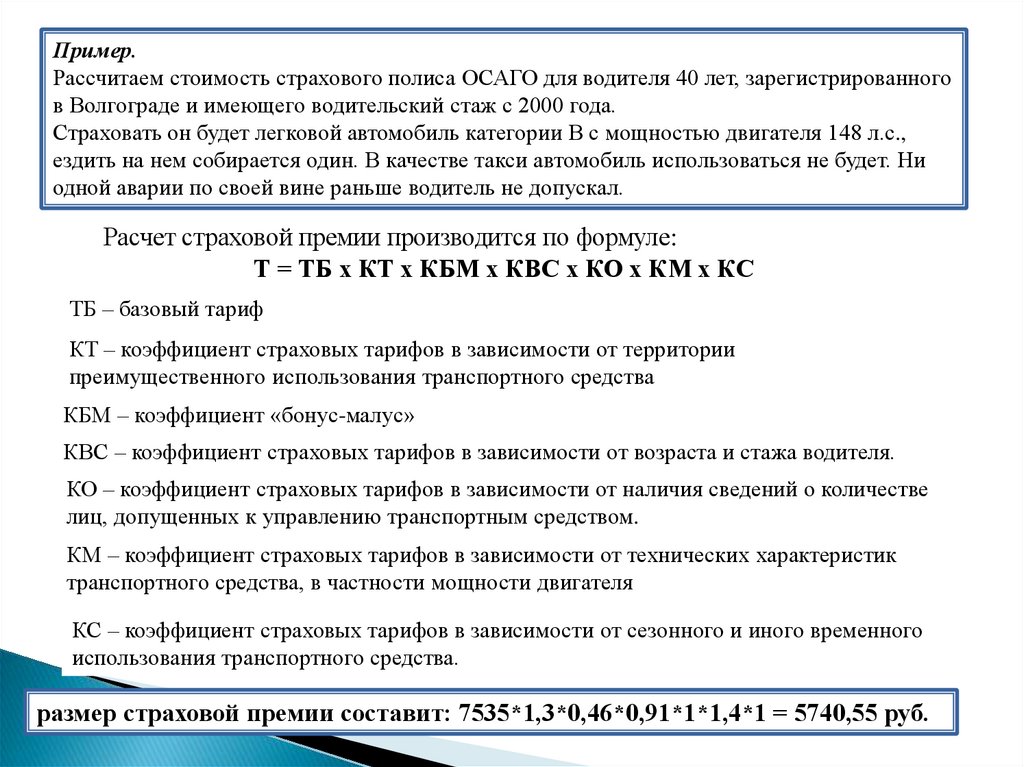

Пример.Рассчитаем стоимость страхового полиса ОСАГО для водителя 40 лет, зарегистрированного

в Волгограде и имеющего водительский стаж с 2000 года.

Страховать он будет легковой автомобиль категории В с мощностью двигателя 148 л.с.,

ездить на нем собирается один. В качестве такси автомобиль использоваться не будет. Ни

одной аварии по своей вине раньше водитель не допускал.

Расчет страховой премии производится по формуле:

Т = ТБ x КТ x КБМ x КВС x КО x КМ x КС

ТБ – базовый тариф

КТ – коэффициент страховых тарифов в зависимости от территории

преимущественного использования транспортного средства

КБМ – коэффициент «бонус-малус»

КВС – коэффициент страховых тарифов в зависимости от возраста и стажа водителя.

КО – коэффициент страховых тарифов в зависимости от наличия сведений о количестве

лиц, допущенных к управлению транспортным средством.

КМ – коэффициент страховых тарифов в зависимости от технических характеристик

транспортного средства, в частности мощности двигателя

КС – коэффициент страховых тарифов в зависимости от сезонного и иного временного

использования транспортного средства.

размер страховой премии составит: 7535*1,3*0,46*0,91*1*1,4*1 = 5740,55 руб.

Финансы

Финансы