Похожие презентации:

Страховое дело. Особенности страхового товара и его значение в жизни общества

1. СТРАХОВОЕ ДЕЛОИЕ Для программы подготовки бакалавров

КАФЕДРА ОЦЕНОЧНОЙ ДЕЯТЕЛЬНОСТИ ИКОРПОРАТИВНЫХ ФИНАНСОВ

СТРАХОВОЕ ДЕЛОИЕ

Для программы подготовки бакалавров

Романова Марина Владимировна

профессор, д.э.н.

2. ТЕМЫ ДИСЦИПЛИНЫ

.ТЕМЫ ДИСЦИПЛИНЫ

Тема 1.Введение в дисциплину

Тема 2. Особенности страхового товара и его

значение в жизни общества

5-25

47-58

2

3. Тема 1. Введение в дисциплину

.4. УЧЕБНЫЕ ВОПРОСЫ ТЕМЫ

Тема 1. Введение в дисциплинуУЧЕБНЫЕ ВОПРОСЫ ТЕМЫ

1.1. Понятие страхование

1.2. Предмет страхования

1.3 Взаимодействие с другими

дисциплинами

5. 1.2. Предмет страхования

.6. Нормативная база:

1.1. ПОНЯТИЕ СТРАХОВАНИЕНормативная база:

Гражданский кодекс РФ (глава 48);

Закон РФ № 4015-1 «Об организации страхового дела в

Российской Федерации»;

Налоговый кодекс РФ (ст. 293,294, 330 ).

6

7. Вопросы на которые сможем ответить в конце занятия

1.1. ПОНЯТИЕ СТРАХОВАНИЕВопросы на которые сможем

ответить в конце занятия

Что понимается под предметом страхования?

Страховщики предлагают услуги или товар ?

Какому виду страхования принадлежит сберегательно накопительная функция?

Что относит к субъектам страхового дела по Закону №4015-1

?

7

8. 1.2. Предмет страхования

.9. Предмет страхования являются

1.2. ПРЕДМЕТ СТРАХОВАНИЯ1.1. ПОНЯТИЕ СТРАХОВАНИЕ

Предмет страхования являются

ВВЕДЕНИЕ В ДИСЦИПЛИНУ

экономические отношения, в которые

вступают с одной стороны лица

(физические, юридические), нуждающиеся в

защите своих законных экономических и

имущественных интересов от случайных

опасностей

9

10. Предмет страхования

1.2. ПРЕДМЕТ СТРАХОВАНИЯПредмет страхования

и с другой стороны предприятия, умеющие

профессионально обеспечить такую защиту

посредством специальных страховых

резервов (преимущественно – денежных

фондов), которые эти предприятия создают

из денег, уплаченных лицами,

нуждающимися в страховой защите.

10

11. Применение страхования

1.2. ПРЕДМЕТ СТРАХОВАНИЯПрименение страхования

11

12. Применение страхования

1.2. ПРЕДМЕТ СТРАХОВАНИЯПрименение страхования

Везде.

12

13. 1.3 Взаимодействие с другими дисциплинами

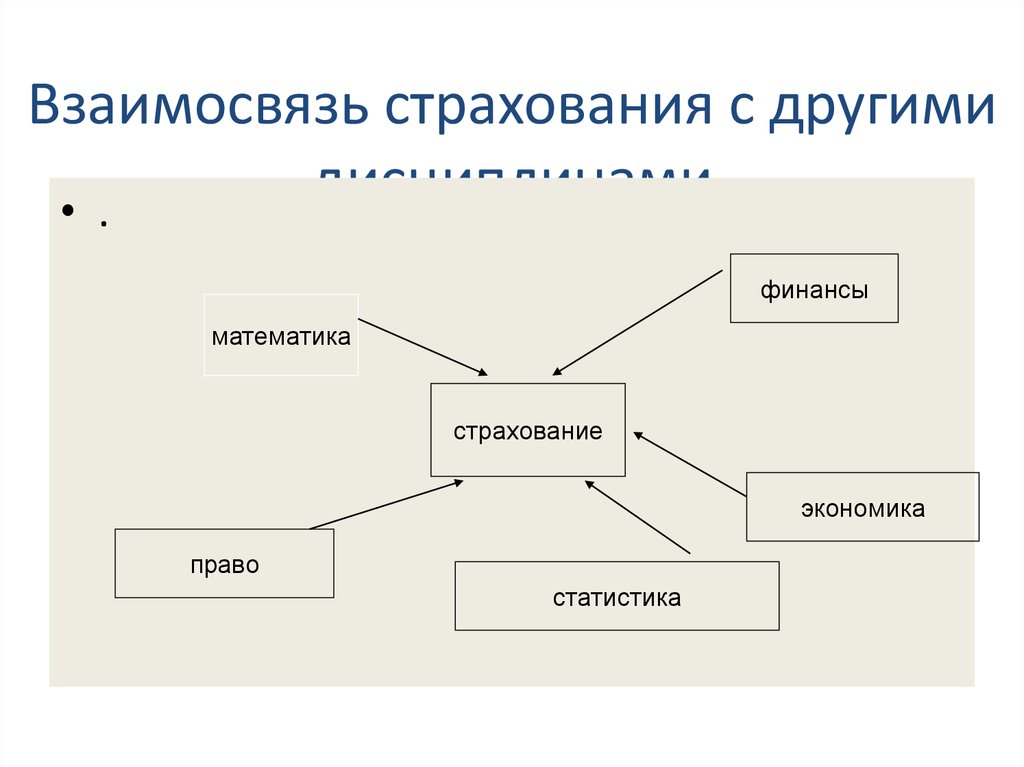

.14. Взаимосвязь страхования с другими дисциплинами

1.3 Взаимодействие с другимидисциплинами

Взаимосвязь страхования с другими

дисциплинами

• .

финансы

математика

страхование

экономика

право

статистика

15. Тема 2. Особенности страхового товара и его значение в жизни общества

Тема 2. Особенности страхового. товара и его значение в жизни

общества

16. УЧЕБНЫЕ ВОПРОСЫ ТЕМЫ

ТЕМА 2. Особенности страхового товара и его значение в жизни обществаУЧЕБНЫЕ ВОПРОСЫ ТЕМЫ

• 2.1. Природа продукта

• 2.2. Характеристика услуги и страхового

товара

• 2.3. Вопрос для повторения

17. 2.1. Природа продукта

.18. Характеристика продукта

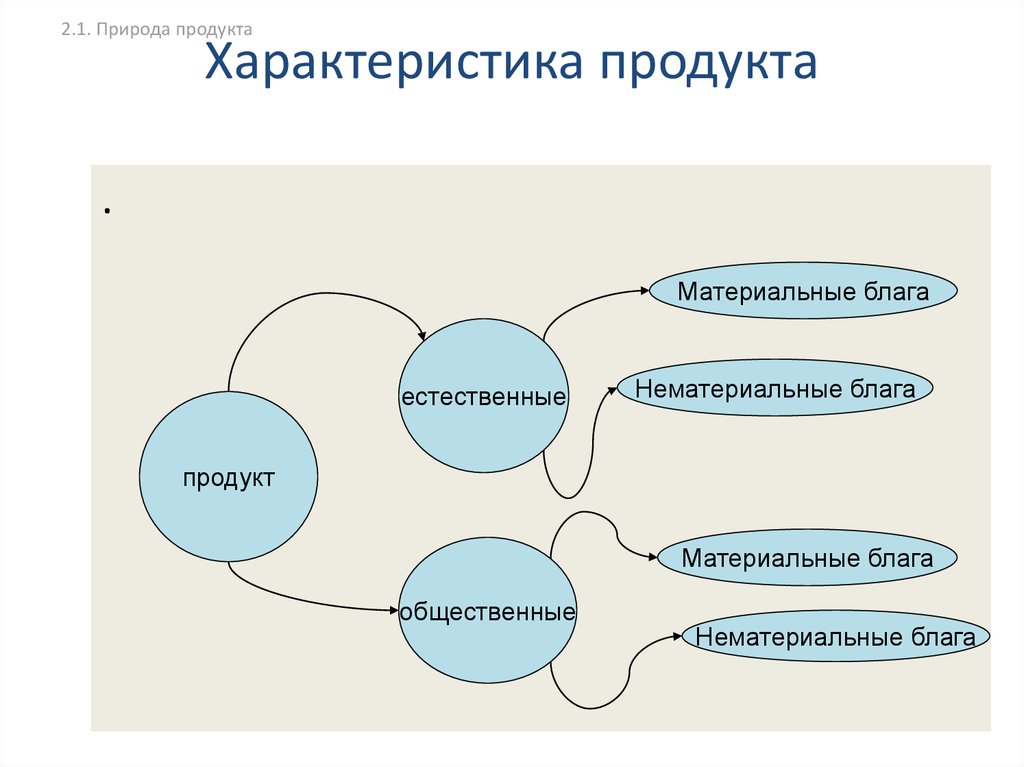

2.1. Природа продуктаХарактеристика продукта

.

Материальные блага

естественные

Нематериальные блага

продукт

Материальные блага

общественные

Нематериальные блага

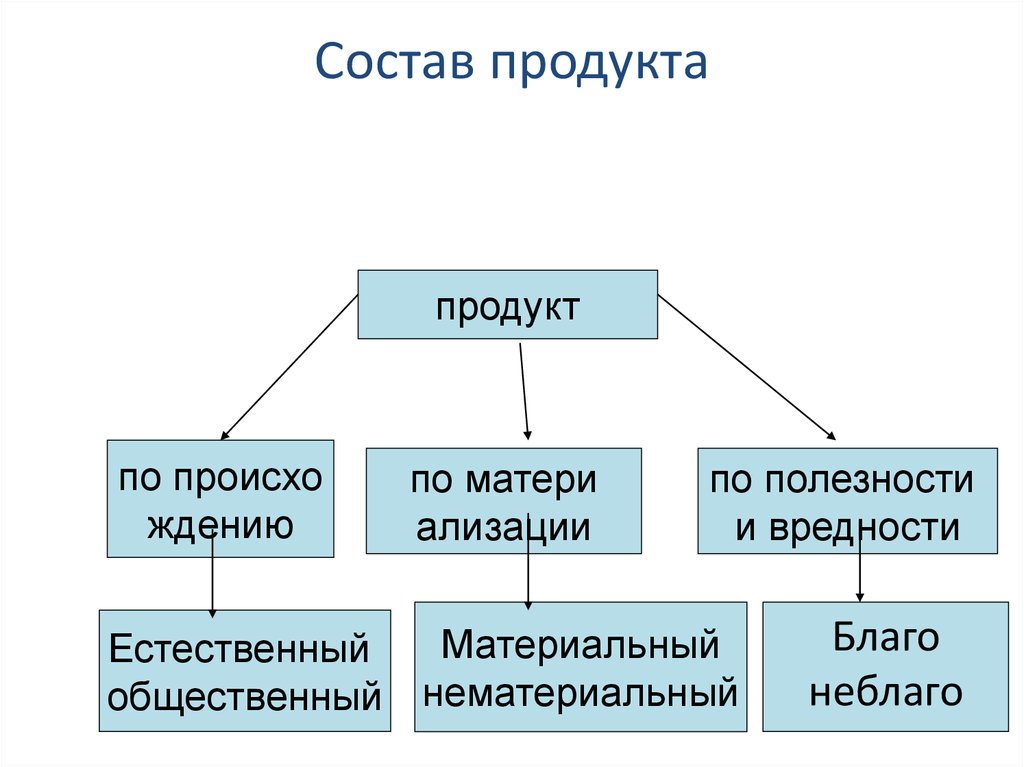

19. Состав продукта

2.1. Природа продуктаСостав продукта

продукт

по происхо

ждению

по матери

ализации

по полезности

и вредности

Материальный

Естественный

общественный нематериальный

Благо

неблаго

20. 2.2. Характеристика услуги и страхового товара

2.2. Характеристика услуги и.

страхового товара

21. .

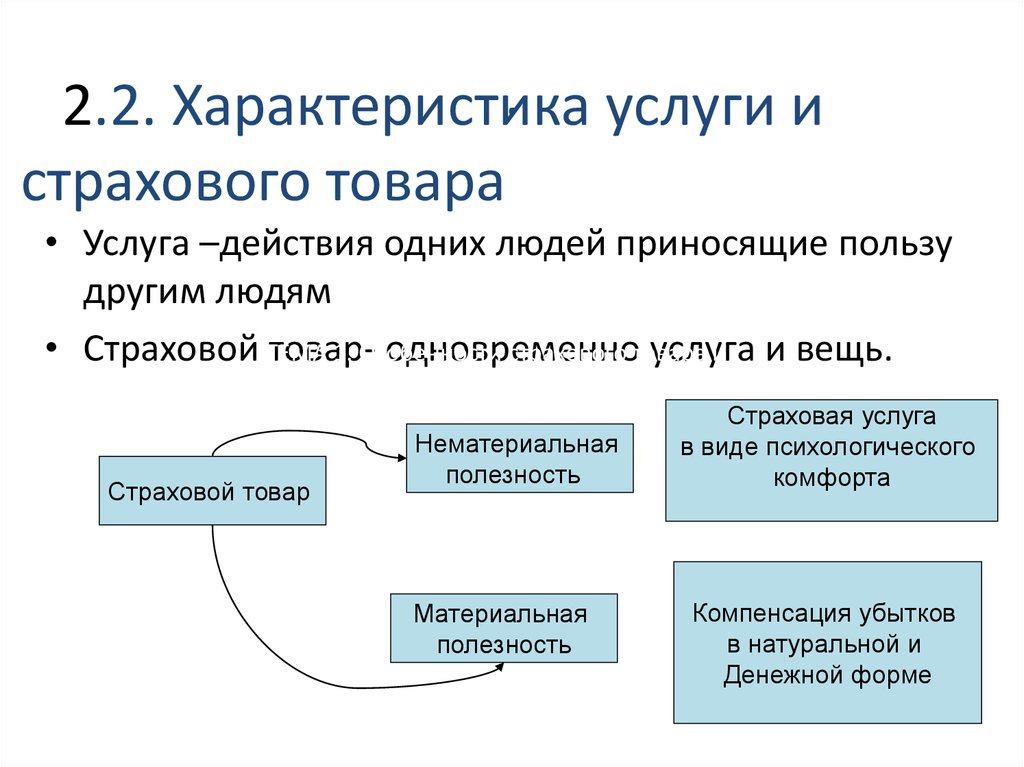

услуги и2.2. Характеристика

страхового товара

• Услуга –действия одних людей приносящие пользу

другим людям

• Страховой ТЕМА

товародновременно

услуга

1. Особенности

страхового товара

и и вещь.

его значение в жизни общества

Страховой товар

Нематериальная

полезность

Материальная

полезность

Страховая услуга

в виде психологического

комфорта

Компенсация убытков

в натуральной и

Денежной форме

22. 2.3. Вопрос для повторения

.23. Ответьте на вопрос:

2.3. Вопрос для повторенияОтветьте на вопрос:

• Что понимается под предметом

страхования?

24. 2.4.Определения основных терминов в страховании

.25. Страховщик

4.2.Определения основных терминов в страхованииСтраховщик

- юридическое лицо, которое в соответствии с

предлагаемым или заключенным договором

страхования принимает на себя обязательство

возместить ущерб, понесенный страхователем или

выгодоприобретателем при наступлении

предусмотренного договором страхового случая, за

определенное вознаграждение.

26. Страхователь

4.2.Определения основных терминов в страхованииСтрахователь

- физическое (дееспособное) или

юридическое лицо, имеющее интерес в

объекте страхования, вступающее со

страховщиком в договор с целью

обеспечения своего или третьего лица

(выгодоприобретателя) интереса и

оплачивающее страховщику вознаграждение

за принятие им на себя риска.

27. Застрахованный

4.2.Определения основных терминов в страхованииЗастрахованный

- лицо, чей интерес является объектом

страхования.

28. Выгодоприобретатель

4.2.Определения основных терминов в страхованииВыгодоприобретатель

- лицо, которому при наступлении страхового

случая должно быть выплачено страховое

возмещение. Им может являться сам

страхователь, предъявитель полиса,

правопреемник. Как правило, указывается в

страховом полисе.

29. Третья сторона

4.2.Определения основных терминов в страхованииТретья сторона

- лицо, не являющееся участником страхового

договора.

30. Страховая премия

4.2.Определения основных терминов в страхованииСтраховая премия

- плата за страхование, которую страхователь

(выгодоприобретатель) обязан уплатить страховщику

в порядке и в сроки, установленные договором

страхования.

31. Страховой взнос

4.2.Определения основных терминов в страхованииСтраховой взнос

- часть страховой премии, если страховая премия

уплачивается в рассрочку.

32. Страховая сумма

4.2.Определения основных терминов в страхованииСтраховая сумма

- максимальная сумма ответственности страховщика

по договору страхования по принятому риску.

33. Страховая сумма

4.2.Определения основных терминов в страхованииСтраховая сумма

• По страхованию жизни любая Витас голос на 10

тыс. долларов.

• По страхованию имущества не больше

страховой стоимости, в противном случае

договор недействителен.

• Страховая стоимость 2 млн. руб. страховая

сумма 1 млн. руб. или 2 млн. руб. как в договоре,

но если страховая сумма 5 млн. руб. – не

действителен.

• Ответственности по закону или любая

экономически обоснованная.

34. Сюрвейер

4.2.Определения основных терминов в страхованииСюрвейер

-эксперт, производящий осмотр имущества,

принимаемого в страхование, дающий

заключение о его состоянии.

35.

36. Виды страхования

• таблица37. Страховые риски

38. Управление рисками страхования

• Страховым риском являетсяпредполагаемое событие, на случай

наступления, которого производится

страхование

39. Управление рисками страхования

• Сущность риска• Точное измерение риска возможно

математическим путем с применением

теории вероятностей и закона больших

чисел

• Значение плана страховых

событий<факт результат = риск

• Значение плана страховых событий >

фактический результат = шанс на

прибыль

40. Управление рисками страхования

• Пример:• Страховая организация застраховала 17000

физических лиц по страхованию выезжающих за

рубеж в Египет

• Страховой взнос 70000, сезон заканчивался и

произошло 2 страхового случая, по которым

страховая организация выплатила 80000

41. Вопрос

• При отсутствии в течении года страховыхсобытий страховая организация имеет

прибыль или шанс на прибыль?

42. Ответ

• Шанс на прибыль• Человек может сообщить в истечении 5

дней о наступлении страхового событии.

• Был в коме и не мог сообщить

• Был в месте где нет никакой связи.

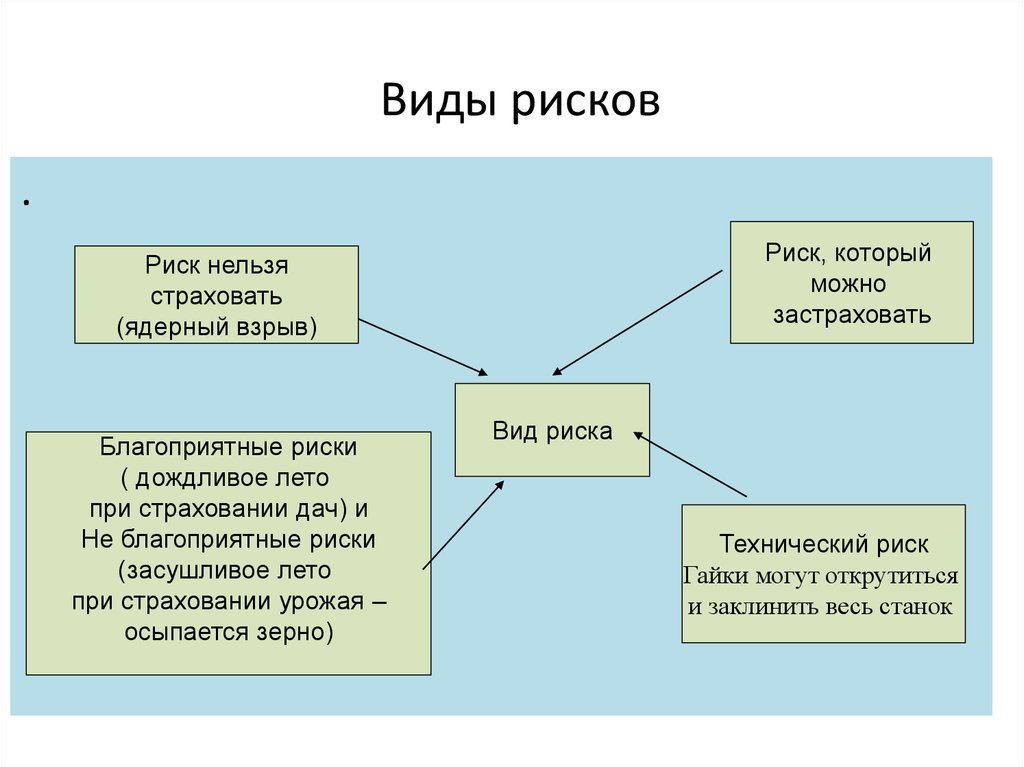

43. Виды рисков

.Риск, который

можно

застраховать

Риск нельзя

страховать

(ядерный взрыв)

Благоприятные риски

( дождливое лето

при страховании дач) и

Не благоприятные риски

(засушливое лето

при страховании урожая –

осыпается зерно)

Вид риска

Технический риск

Гайки могут открутиться

и заклинить весь станок

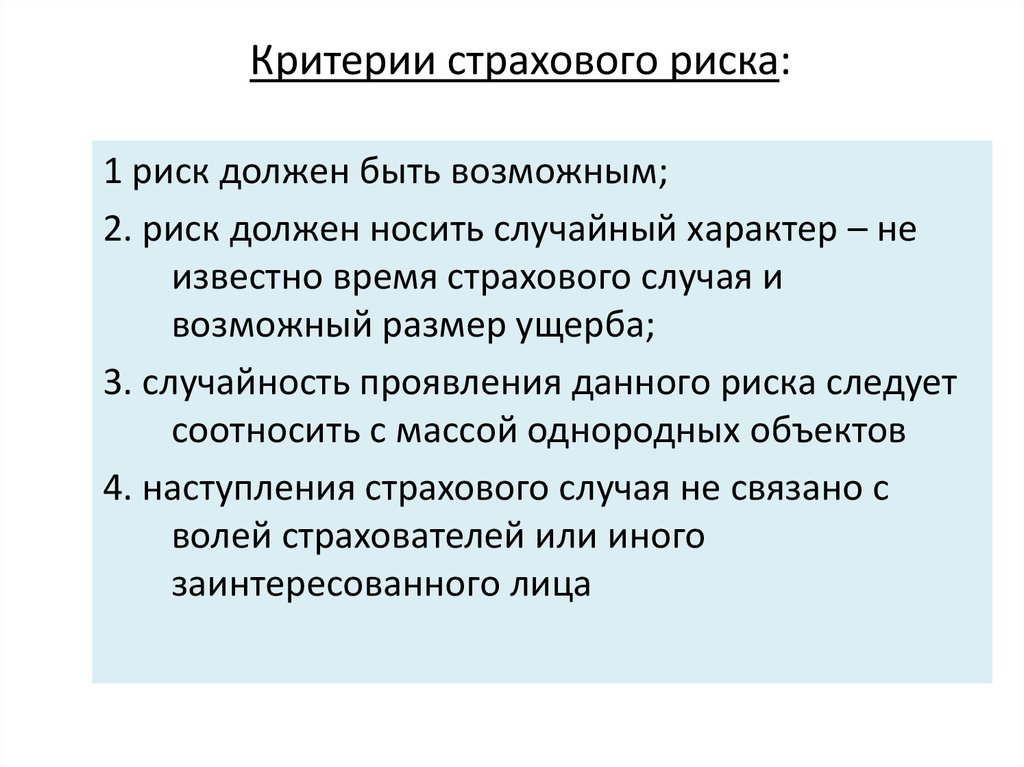

44. Критерии страхового риска:

1 риск должен быть возможным;2. риск должен носить случайный характер – не

известно время страхового случая и

возможный размер ущерба;

3. случайность проявления данного риска следует

соотносить с массой однородных объектов

4. наступления страхового случая не связано с

волей страхователей или иного

заинтересованного лица

45. Критерии страхового риска:

5 страховое событие не должно иметьразмер катастрофического бедствия

6 масштаб вредоносных последствий

должен быть достаточно крупным и

затрагивать интересы страхователя

7 Франшиза

46. Этапы управления риском

• 1 подготовительный- изучение риска• 2 выбор конкретных мер – памятка выдана

застрахованным, как действовать при

наступлении страхового события

47. Методы управления риском

• 1 Упразднение – после инфаркта нельзя курить,летать самолетом

• 2 Предотвращение потерь и контроль –

ограничить размер потерь в случае, если убыток

имеет место ( горит телевизор – накрыть его

одеялом)

• 3 Страхование

• 4. Поглощение риск, во-первых, не могут

использованы другие методы управления

риском. Вероятность которого достаточно мала

(например, падение метеорита). Во-вторых,

поглощение достигается самострахованием

48. Классификация рисков

• По причинам возникновения• По возможности воздействия

49. По причинам возникновения можно выделить риски:

• а) исходящие от природных явлений, над которымичеловек не властен ( наводнение, эпидемия, град и

прочие);

• б) исходящие от социально- общественной среды ( обман,

преступление, нанесение непреднамеренного ущерба);

• в) исходящие от технической среды ( отказ технических

средств );

• г) связанные непосредственно с хозяйственными

процессами и состоянием экономики ( инфляция,

рыночная конъюнктура, банковский процент, валютные

курсы и т.д. )

50. По возможности воздействия на риск можно выделить:

• а) экзогенные ( внешние – смерч, сель) риски,лежащие вне области решений хозяйствующего

субъекта. Он может лишь бороться с

последствиями, пытаясь уменьшить

возникающие ущербы;

• б) эндогенные ( внутренние – обрыв проводов

электропитания) риски, находящиеся в области

решений предпринимателя. Поэтому он может

уменьшить вероятность их проявления и даже

полностью избежать в некоторых случаях.

Финансы

Финансы Право

Право