Похожие презентации:

Новые правила уплаты налогов, страховых взносов в виде Единого налогового платежа (ЕНП) с 2023 года

1. Изменения в налоговом законодательстве с 2023 года: Введение Единого налогового платежа Новое в отчетностях по форме 6-НДФЛ

Сухотина Марина НиколаевнаСоветник государственной гражданской службы РФ 3 класса

1

2. Новые правила уплаты налогов, страховых взносов в виде Единого налогового платежа (ЕНП) с 2023 года

НалогоплательщикЕНС

ЕНП

Налоговая

Распределяет ЕНП в соответствии с

расчетами, декларациями, уведомлениями

Суммы, которые обязан уплатить

налогоплательщик (совокупная обязанность)

2

3. ОБЩИЕ СВЕДЕНИЯ О ЕДИНОМ НАЛОГОВОМ ПЛАТЕЖЕ (ЕНП)

Входят в ЕНППлатятся отдельно от ЕНП

По выбору плательщика

ВСЕГДА!

(не входит в совокупную

обязанность)

(могут платить как ЕНП, так и

отдельным платежом)

НДС;

налог на прибыль;

НДФЛ;

страховые взносы;

все имущественные налоги, в т.

ч. на землю и транспорт;

акцизы;

водный налог;

УСН, ЕСХН, ПСН;

НДПИ;

налог на игорный бизнес;

торговый сбор;

налог на допдоход от добычи

углеводородного сырья

Взносы на страхование от НС

Налог самозанятых - НПД;

и ПЗ;

сбор за пользование объектами

НДФЛ с выплат иностранцам,

работающие по патенту;

животного мира;

госпошлина, по которой судом

не выдан исполнительный

документ

сбор за пользование объектами

водных биоресурсов;

госпошлины, кроме тех, по которым

выдан исполнительный документ

3

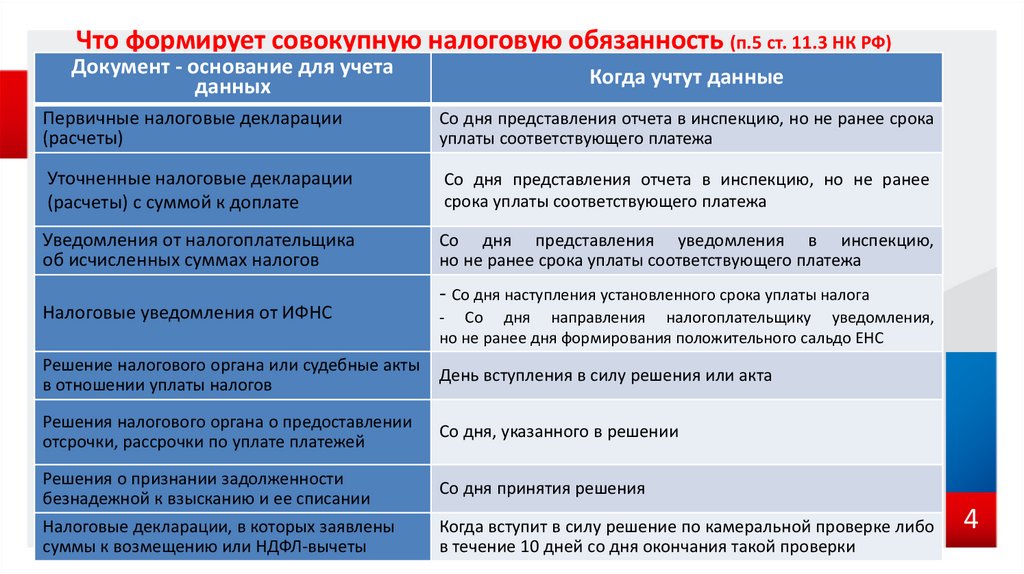

4. Что формирует совокупную налоговую обязанность (п.5 ст. 11.3 НК РФ)

Документ - основание для учетаданных

Когда учтут данные

Первичные налоговые декларации

(расчеты)

Со дня представления отчета в инспекцию, но не ранее срока

уплаты соответствующего платежа

Уточненные налоговые декларации

(расчеты) с суммой к доплате

Со дня представления отчета в инспекцию, но не ранее

срока уплаты соответствующего платежа

Уведомления от налогоплательщика

об исчисленных суммах налогов

Со дня представления уведомления в инспекцию,

но не ранее срока уплаты соответствующего платежа

Налоговые уведомления от ИФНС

- Со дня наступления установленного срока уплаты налога

- Со дня направления налогоплательщику уведомления,

но не ранее дня формирования положительного сальдо ЕНС

Решение налогового органа или судебные акты

в отношении уплаты налогов

День вступления в силу решения или акта

Решения налогового органа о предоставлении

отсрочки, рассрочки по уплате платежей

Со дня, указанного в решении

Решения о признании задолженности

безнадежной к взысканию и ее списании

Со дня принятия решения

Налоговые декларации, в которых заявлены

суммы к возмещению или НДФЛ-вычеты

Когда вступит в силу решение по камеральной проверке либо

в течение 10 дней со дня окончания такой проверки

4

5. Как распределяется ЕНП с 01.01.2023

ПОРЯДОК ЗАЧЕТА СУММo Недоимки – начиная с наиболее ранней даты её выявления

o Налогов, авансовых платежей по налогам, сборам, страховым взносам – с

даты возникновения обязанности по их уплате

o Задолженность по пеням

o Задолженность по процентам

o Задолженность по штрафам

ЗАЧЕТ ОСУЩЕСТВЛЯЕТСЯ

С суммы, имеющей самую раннюю дату выявления недоимки или уплаты налога

ПЛАТЁЖ ЗАЧТЕТСЯ ПРОПОРЦИОНАЛЬНО ВЕЛИЧИНЕ

Если суммы ЕНП достаточно, а сроки уплаты налогов и взносов совпадают

5

6. Формирование Сальдо ЕНС

САЛЬДО ЕНСОбщая сумма

денежных средств,

перечисленная как

ЕНП или

признаваемых ЕНП

и учитываемых на

ЕНС

Совокупная

налоговая

обязанность,

учитываемая на

ЕНС

отрицательное

положительное

нулевое

6

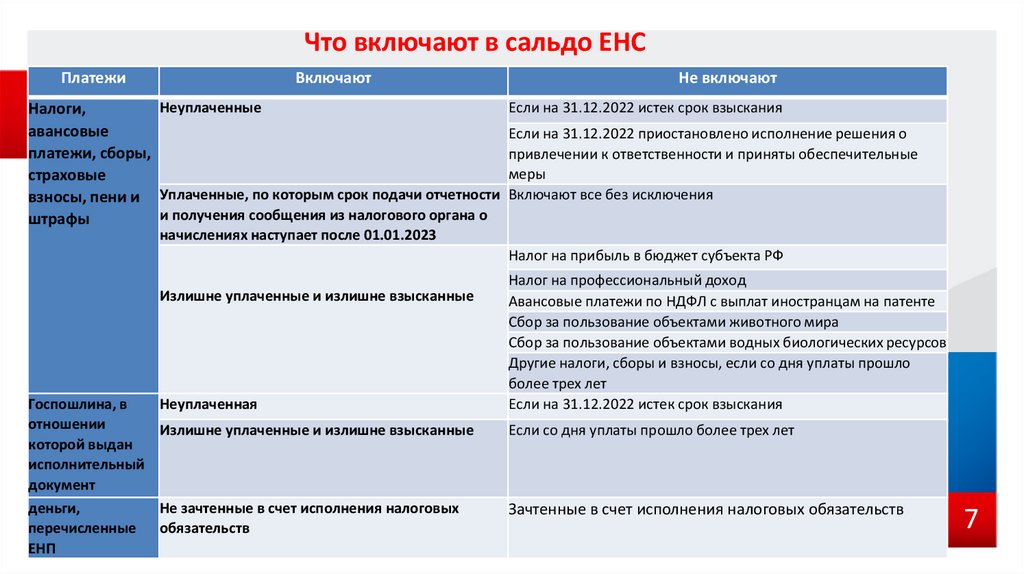

7. Что включают в сальдо ЕНС

ПлатежиВключают

Не включают

Неуплаченные

Если на 31.12.2022 истек срок взыскания

Налоги,

авансовые

Если на 31.12.2022 приостановлено исполнение решения о

платежи, сборы,

привлечении к ответственности и приняты обеспечительные

меры

страховые

взносы, пени и Уплаченные, по которым срок подачи отчетности Включают все без исключения

и получения сообщения из налогового органа о

штрафы

начислениях наступает после 01.01.2023

Налог на прибыль в бюджет субъекта РФ

Неуплаченная

Налог на профессиональный доход

Авансовые платежи по НДФЛ с выплат иностранцам на патенте

Сбор за пользование объектами животного мира

Сбор за пользование объектами водных биологических ресурсов

Другие налоги, сборы и взносы, если со дня уплаты прошло

более трех лет

Если на 31.12.2022 истек срок взыскания

Излишне уплаченные и излишне взысканные

Если со дня уплаты прошло более трех лет

Не зачтенные в счет исполнения налоговых

обязательств

Зачтенные в счет исполнения налоговых обязательств

Излишне уплаченные и излишне взысканные

Госпошлина, в

отношении

которой выдан

исполнительный

документ

деньги,

перечисленные

ЕНП

7

8. Форма уведомления об исчисленных суммах налогах

срок подачи25-е число месяца, в

котором установлен

срок уплаты

8

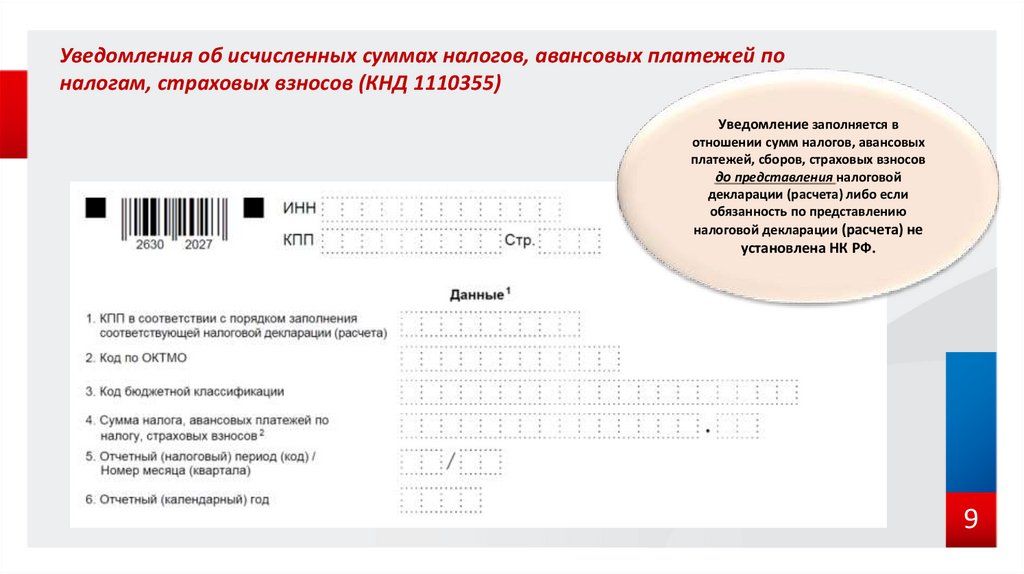

9. Уведомления об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов (КНД 1110355)

Уведомление заполняется вотношении сумм налогов, авансовых

платежей, сборов, страховых взносов

до представления налоговой

декларации (расчета) либо если

обязанность по представлению

налоговой декларации (расчета) не

установлена НК РФ.

9

10. Сроки подачи уведомлений

Срок подачидо 25 числа месяца, следующего за

выплатой дохода, в котором не

сдается отчетность

налог

Налог на прибыль

ЗА КАКОЙ ПЕРИОД

при выплате дохода /

дивидендов

иностранному контрагенту

декабрь

за январь

2022 год

25 января

25 февраля

Страховые взносы

Страховые взносы

Налог на землю, имущество, транспорт ЮЛ

(авансовые платежи)

25 марта

25 апреля

Страховые взносы

УСН

Налог на землю, имущество, транспорт ЮЛ

(авансовые платежи)

за февраль

1 квартал

1 квартал

25 мая

25 июня

25 июля

Страховые взносы

Страховые взносы

УСН

Налог на землю, имущество, транспорт ЮЛ

(авансовые платежи)

за апрель

за май

2 квартал

2 квартал

25 августа

25 сентября

25 октября

Страховые взносы

Страховые взносы

УСН

Налог на землю, имущество, транспорт ЮЛ

(авансовые платежи)

За июль

За август

3 квартал

3 квартал

25 ноября

25 декабря

Страховые взносы

Страховые взносы

За октябрь

За ноябрь

10

11. Способы уплаты ЕНП

1Уплата всё одним платежным поручением + уведомление

1). До 25 числа представить в налоговый орган:

- текущую отчетность — для налогов, по которым она предусмотрена;

- уведомление — по «авансовым» налогам, а также по тем налогам по которым нет деклараций.

2). До 28 числа уплатить единый налоговый платеж.

2

Уплата каждого налога отдельным платежным поручением-распоряжением

1) До 25 числа представить в налоговый орган:

- текущую отчетность — для налогов, по которым она предусмотрена;

- платежное поручение на уплату каждого налога.

2). До 28 числа направить платежки в банк для оплаты.

11

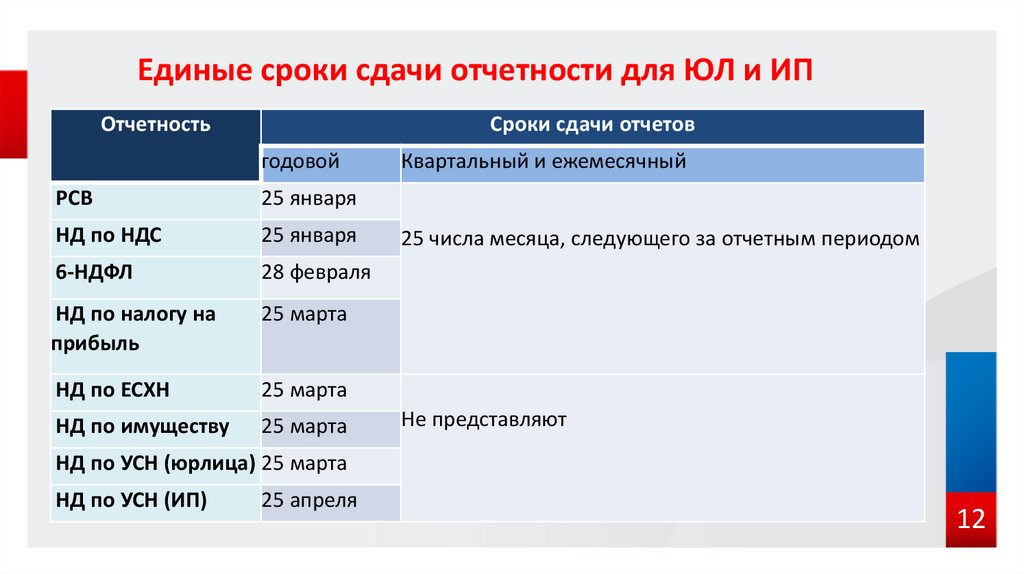

12. Единые сроки сдачи отчетности для ЮЛ и ИП

ОтчетностьСроки сдачи отчетов

годовой

РСВ

25 января

НД по НДС

25 января

6-НДФЛ

28 февраля

НД по налогу на

прибыль

25 марта

НД по ЕСХН

25 марта

НД по имуществу

25 марта

Квартальный и ежемесячный

25 числа месяца, следующего за отчетным периодом

Не представляют

НД по УСН (юрлица) 25 марта

НД по УСН (ИП)

25 апреля

12

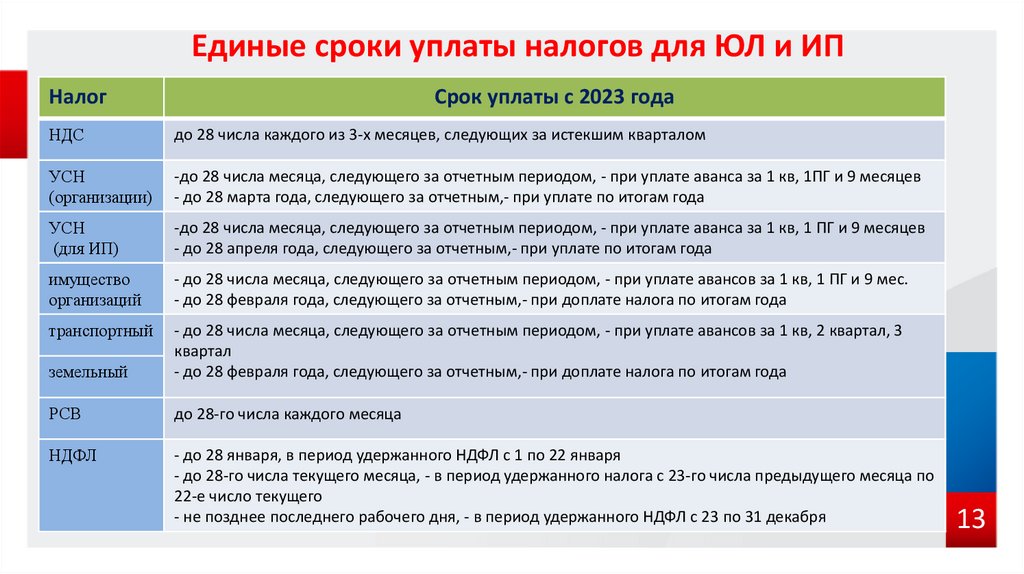

13. Единые сроки уплаты налогов для ЮЛ и ИП

НалогСрок уплаты с 2023 года

НДС

до 28 числа каждого из 3-х месяцев, следующих за истекшим кварталом

УСН

(организации)

-до 28 числа месяца, следующего за отчетным периодом, - при уплате аванса за 1 кв, 1ПГ и 9 месяцев

- до 28 марта года, следующего за отчетным,- при уплате по итогам года

УСН

(для ИП)

-до 28 числа месяца, следующего за отчетным периодом, - при уплате аванса за 1 кв, 1 ПГ и 9 месяцев

- до 28 апреля года, следующего за отчетным,- при уплате по итогам года

имущество

организаций

- до 28 числа месяца, следующего за отчетным периодом, - при уплате авансов за 1 кв, 1 ПГ и 9 мес.

- до 28 февраля года, следующего за отчетным,- при доплате налога по итогам года

транспортный

земельный

- до 28 числа месяца, следующего за отчетным периодом, - при уплате авансов за 1 кв, 2 квартал, 3

квартал

- до 28 февраля года, следующего за отчетным,- при доплате налога по итогам года

РСВ

до 28-го числа каждого месяца

НДФЛ

- до 28 января, в период удержанного НДФЛ с 1 по 22 января

- до 28-го числа текущего месяца, - в период удержанного налога с 23-го числа предыдущего месяца по

22-е число текущего

- не позднее последнего рабочего дня, - в период удержанного НДФЛ с 23 по 31 декабря

13

14. Пример распределения денежных средств с ЕНС

Срок уплаты 28 апреля 2023 годаК уплате НДС - 600 тыс. руб., налог на прибыль – 400 тыс. руб.

НДС

ЕНС

ПРИБЫЛЬ

500 тыс. руб.

500 тыс. руб. / (600 тыс.

руб. + 400 тыс. руб.) х

600 тыс. руб.

300 ТЫС. РУБ

500 тыс. руб. / (600 тыс. руб. +

400 тыс. руб.) х 400 тыс. руб.

УПЛАТА

500 ТЫС. РУБ

200 ТЫС. РУБ.

САЛЬДО ЕНС

- 500 ТЫС. РУБ.

14

15. Сроки уплаты налогов за 2022 год в 2023 году

Дата09.01.2023

Налог (взносы)

НДФЛ с зарплаты за декабрь 2022, выданной 30.12.2022, декабрьских

отпускных и больничных

НДФЛ с зарплаты за декабрь 2022, выданной в январе

30.01.2023

Страховые взносы за декабрь 2022

1/3 НДС за 4 квартал 2022

1/3 НДС за 4 квартал 2022

28.02.2023

Налог на имущество за 2022 год

Транспортный налог за 2022 год

Земельный налог за 2022 год

1/3 НДС за 4 квартал 2022

28.03.2023

Налог на прибыль за 2022 год

Налог по УСН за 2022 год для организаций

ЕСХН за 2022 год

28.04.2023

Налог по УСН за 2022 год для ИП

15

16. Сроки сдачи отчетности за 2022 год в 2023 году

Дата25.01.2023

27.02.2023

Налог, взносы

Расчет по страховым взносам за 2022 год (п. 7 ст. 431 НК РФ в ред. с 01.01.2023).

Декларация по НДС за 4 квартал 2022 (п. 5 ст. 174 НК РФ)

6-НДФЛ за 2022 год (п. 2 ст. 230 НК РФ в ред. с 01.01.2023)

Декларация по налогу на прибыль за 2022 год (п. 4 ст. 289 НК РФ в ред. с 01.01.2023)

27.03.2023

Декларация по УСН за 2022 год для ЮЛ (пп. 1 п. 1 ст. 346.23 НК РФ в ред.с 01.01.2023)

Декларация по ЕСХН за 2022 год (пп. 1 п. 2 ст. 346.10 НК РФ в ред. с 01.01.2023)

Декларация по налогу на имущество за 2022 год (п. 3 ст. 386 НК РФ в ред. с 01.01.2023)

25.04.2023

Декларация по УСН за 2022 год для ИП (пп. 2 п. 1 ст. 346.23 НК РФ в ред. с 01.01.2023)

16

17. Изменения в налоговом законодательстве в части НДФЛ. Новый расчет по ф. 6-НДФЛ, порядок его представления и уплаты налога

1718.

Вид доходаЗарплата, аванс, в том числе при увольнении

Производственные и непроизводственные премии

Отпускные

Компенсация за неиспользованный отпуск

Больничные, в том числе по уходу за ребенком

Выходное пособие

Дата определения дохода

Срок уплаты НДФЛ

День выплаты дохода (подп. 1 п. 1 ст.

223 НК)

Не позднее сроков,

установленных п. 6 ст. 226

НК:

28 января – для налога,

удержанного с 1 по 22

января;

28-е число текущего месяца –

для налога, удержанного с

23-го числа предыдущего

месяца по 22-е число

текущего месяца;

Выплаты по ГПД за товары, работы, услуги

Матпомощь свыше 4000 руб.

Выплата доли при выходе из общества

Вознаграждение членам совета директоров

последний рабочий день

календарного года – для

налога, удержанного с 23 по

31 декабря

Суточные сверх лимита

Последний день месяца, в котором

утвердили авансовый отчет (подп. 6 п. 1 ст.

223 НК)

Подарки дороже 4000 руб.

Дата передачи подарка (подп. 2 п. 1 ст. 223

НК)

Дивиденды от долевого участия в обществе

День выплаты дохода (подп. 1 п. 1 ст. 223 НК ООО – не позднее сроков,

установленных п. 6 ст. 226 НК

АО – не позднее 28-го числа

месяца, следующего за

наиболее ранним из событий

- закончился налоговый

период;

- истек срок договора, на

основании которого

акционер получил доход;

- выплачен доход

18

19. Новые сроки уплаты НДФЛ и представления отчетности по ф.6-НДФЛ

списания с ЕНСКогда исчислен и удержан НДФЛ Срок

с учетом переноса

За какой период срок

срок сдачи

представляется представления

уведомления 6-НДФЛ

6-НДФЛ

23.12.2022 по 31.12.2022

09.01.2023

С 01.01.2023 по 22.01.2023

30.01.2023

25.01.2023

С 23.01.2023 по 22.02.2023

28.02.2023

27.02.2023

С 23.02.2023 по 22.03.2023

28.03.2023

27.03.2023

С 23.03.2023 по 22.04.2023

28.04.2023

25.04.2023

С 23.04.2023 по 22.05.2023

29.05.2023

25.05.2023

С 23.05.2023 по 22.06.2023

28.06.2023

26.06.2023

С 23.06.2023 по 22.07.2023

28.07.2023

25.07.2023

С 23.07.2023 по 22.08.2023

28.08.2023

25.08.2023

С 23.08.2023 по 22.09.2023

28.09.2023

25.09.2023

С 23.09.2023 по 22.10.2023

30.10.2023

25.10.2023

С 23.10.2023 по 22.11.2023

28.11.2023

27.11.2023

С 23.11.2023 по 22.12.2023

28.12.2023

25.12.2023

С 23.12.2023 по 31.12.2023

29.12.2023

29.12.2023

2022 год

27.02.2023

1 квартал 2023

года

25.04.2023

I полугодие 2023

года

25.07.2023

9 месяцев 2023

года

до 25.10.2023

2023 год

26.02.2024

19

20. Изменения в форме 6-НДФЛ

Прежняя формаприказ ФНС от 15.10.2020

№ ЕД-7-11/753 в

ред. приказа от 28.09.2021

№ ЕД-7-11/845

Новая форма

приказ ФНС от 15.10.2020

№ ЕД-7-11/753 в

ред. приказа от 29.09.2022

№ ЕД-7-11/881@

20

21. Отражение НДФЛ в разных отчетных периодах

Периодотчетности

6-ндфл

1-ый срок

перечисления

(стр. 021)

2-ой срок

перечисления

(стр. 022)

3-ий срок

перечисления

(стр. 023)

4-ый срок

перечисления

(стр. 024)

1 квартал

с 01.01 по 22.01

с 23.01 по 22.02

с 23.02 по 22.03

-

полугодие

с 23.03 по 22.04

с 23.04 по 22.05

с 23.05 по 22.06

-

9 месяцев

с 23.06 по 22.07

с 23.07 по 22.08

с 23.08 по 22.09

-

год

с 23.09 по 22.10

с 23.10 по 22.11

с 23.11 по 22.12

с 23.12 по 31.12

21

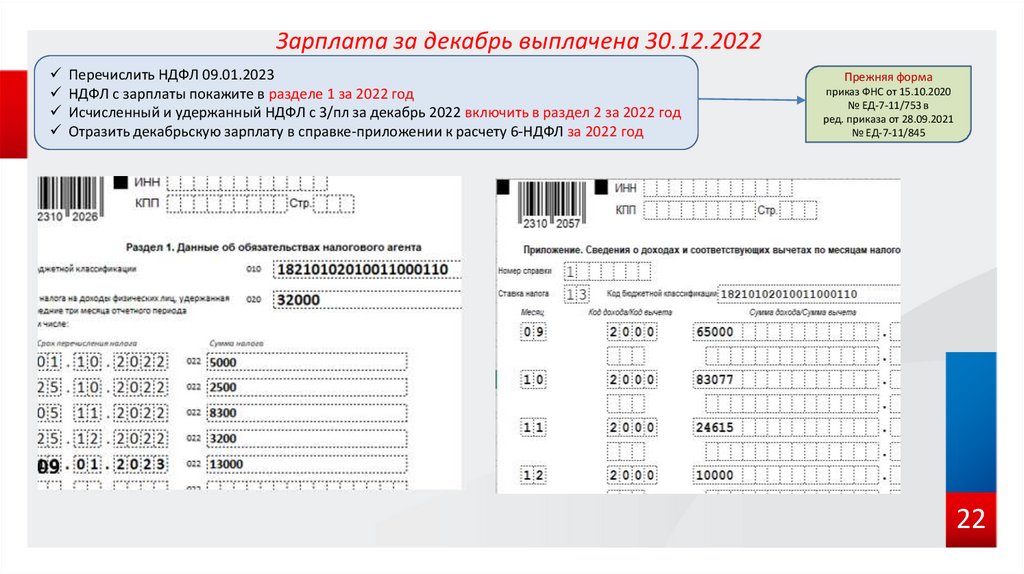

22. Зарплата за декабрь выплачена 30.12.2022

Перечислить НДФЛ 09.01.2023НДФЛ с зарплаты покажите в разделе 1 за 2022 год

Исчисленный и удержанный НДФЛ с З/пл за декабрь 2022 включить в раздел 2 за 2022 год

Отразить декабрьскую зарплату в справке-приложении к расчету 6-НДФЛ за 2022 год

Прежняя форма

приказ ФНС от 15.10.2020

№ ЕД-7-11/753 в

ред. приказа от 28.09.2021

№ ЕД-7-11/845

22

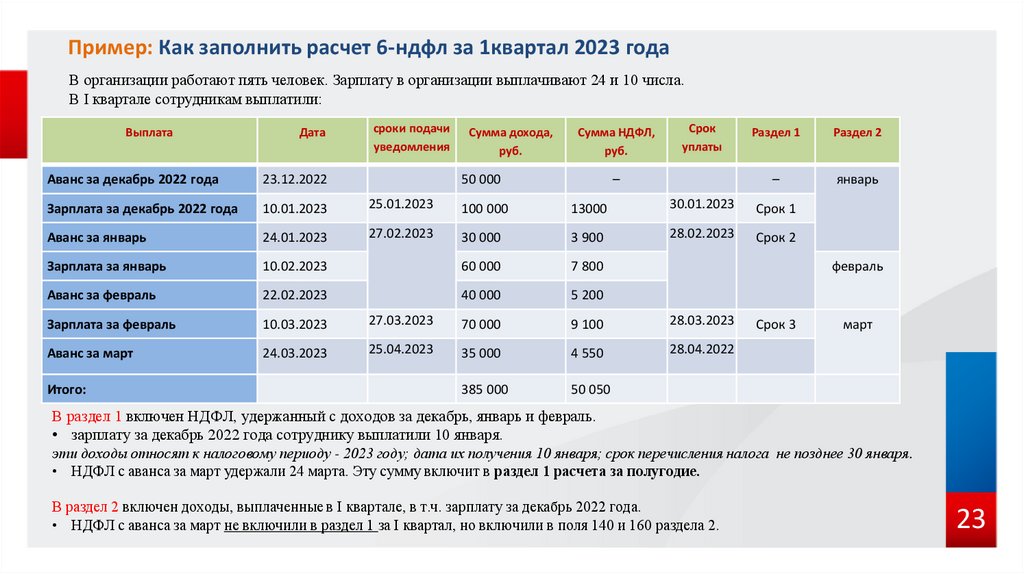

23. Пример: Как заполнить расчет 6-ндфл за 1квартал 2023 года

В организации работают пять человек. Зарплату в организации выплачивают 24 и 10 числа.В I квартале сотрудникам выплатили:

Выплата

Дата

сроки подачи

уведомления

Сумма дохода,

руб.

Сумма НДФЛ,

руб.

–

Раздел 1

Раздел 2

–

январь

Аванс за декабрь 2022 года

23.12.2022

Зарплата за декабрь 2022 года

10.01.2023

25.01.2023

100 000

13000

30.01.2023

Срок 1

Аванс за январь

24.01.2023

27.02.2023

30 000

3 900

28.02.2023

Срок 2

Зарплата за январь

10.02.2023

60 000

7 800

Аванс за февраль

22.02.2023

40 000

5 200

Зарплата за февраль

10.03.2023

27.03.2023

70 000

9 100

28.03.2023

Аванс за март

24.03.2023

25.04.2023

35 000

4 550

28.04.2022

385 000

50 050

Итого:

50 000

Срок

уплаты

февраль

Срок 3

март

В раздел 1 включен НДФЛ, удержанный с доходов за декабрь, январь и февраль.

• зарплату за декабрь 2022 года сотруднику выплатили 10 января.

эти доходы относят к налоговому периоду - 2023 году; дата их получения 10 января; срок перечисления налога не позднее 30 января.

• НДФЛ с аванса за март удержали 24 марта. Эту сумму включит в раздел 1 расчета за полугодие.

В раздел 2 включен доходы, выплаченные в I квартале, в т.ч. зарплату за декабрь 2022 года.

• НДФЛ с аванса за март не включили в раздел 1 за I квартал, но включили в поля 140 и 160 раздела 2.

23

24.

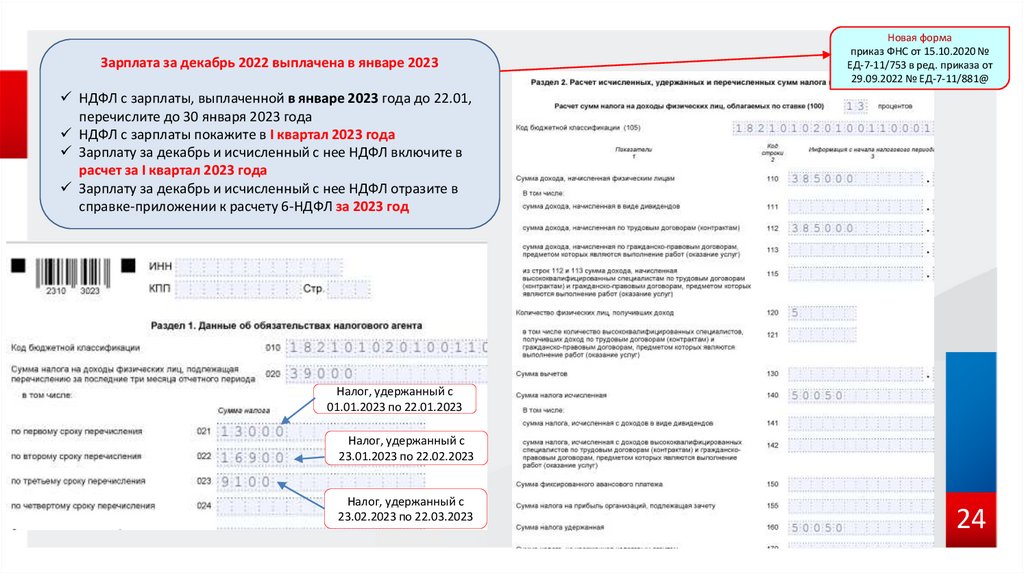

Зарплата за декабрь 2022 выплачена в январе 2023Новая форма

приказ ФНС от 15.10.2020 №

ЕД-7-11/753 в ред. приказа от

29.09.2022 № ЕД-7-11/881@

НДФЛ с зарплаты, выплаченной в январе 2023 года до 22.01,

перечислите до 30 января 2023 года

НДФЛ с зарплаты покажите в I квартал 2023 года

Зарплату за декабрь и исчисленный с нее НДФЛ включите в

расчет за I квартал 2023 года

Зарплату за декабрь и исчисленный с нее НДФЛ отразите в

справке-приложении к расчету 6-НДФЛ за 2023 год

Налог, удержанный с

01.01.2023 по 22.01.2023

Налог, удержанный с

23.01.2023 по 22.02.2023

Налог, удержанный с

23.02.2023 по 22.03.2023

24

25. Зарпалата за декабрь 2022 года

Выдали заработную плату за декабрь 2022 года29.12.2022

30.12.2022

с 09.01.2023 –

15.01.2023

Срок уплаты НДФЛ

30.12.2022

09.01.2023

30.01.2023

где включать в зарплату за декабрь и НДФЛ с неё

6-НДФЛ за 2022 год

6-НДФЛ за 1 кв 2023 г

25

Финансы

Финансы Право

Право