Похожие презентации:

О введении института Единого налогового счета

1.

Межрайонная ИФНС России №11 поВологодской области

«О введении института Единого налогового счета» для

налогоплательщиков юридических лиц и

индивидуальных предпринимателей

Заместитель начальника отдела учета и работы с

налогоплательщиками

Меньщикова Татьяна Евгеньевна,

Старший государственный налоговый инспектор

отдела учета и работы с налогоплательщиками

Габова Лидия Валерьевна

2.

В соответствии с Федеральным законом от 14.07.2022 № 263-ФЗ «Овнесении изменений в части первую и вторую Налогового кодекса

Российской Федерации» с 01.01.2023 года вводятся такие понятия

как:

Единый налоговый платёж (ЕНП) – это денежные средства,

перечисленные для исполнения совокупной обязанности

Единый налоговый счёт (ЕНС) – это форма учёта денежных средств,

перечисленных в качестве ЕНП

=

=

=

2

3.

Совокупная обязанность – это общая сумма налогов, авансовыхплатежей, сборов, страховых взносов, пеней, штрафов,

процентов,

которую

обязан

уплатить

(перечислить)

налогоплательщик, плательщик сбора, плательщик страховых

взносов и (или) налоговый агент, и сумма налога, подлежащая

возврату в бюджетную систему РФ.

Совокупная обязанность по уплате налогов и сборов

формируется и подлежит учету на ЕНС на основании сведений

и документов, указанных в п. 5 ст. 11.3 НК РФ.

Не включаются в совокупную обязанность суммы, указанные в

п. 7 ст. 11.3 Единый налоговый платеж. Единый налоговый

счет НК РФ.

3

4.

В 2023 году уплачивать ЕНП можно будет двумяспособами:

- единым платежом на несколько налогов с подачей уведомления об

исчисленных налогах, взносах;

- отдельными платежными поручениями по каждому налогу, взносу и

без подачи уведомления (в данном случае уведомлением будет

выступать само платежное поручение).

4

5.

Реквизиты для перечисления ЕНП с 01.01.2023НОМЕР

(ПОЛЯ)

РЕКВИЗИТА

П/Д

НАИМЕНОВАНИЕ (ПОЛЯ) РЕКВИЗИТА ПЛАТЕЖНОГО

ДОКУМЕНТА

ЗНАЧЕНИЕ

указывается общая сумма обязанности

«01»

102

Сумма

Информация, идентифицирующая плательщика средств,

получателя средств и платеж (Статус плательщика)

КПП плательщика

61

103

13

ИНН получателя

КПП получателя

Наименование банка получателя средств

7727406020

770801001

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула

14

БИК банка получателя средств (БИК ТОФК)

017003983

15

40102810445370000059

16

№ счета банка получателя средств (номер банковского

счета, входящего в состав единого казначейского счета)

Получатель

17

22

24

104

105

106

107

108

109

N Номер казначейского счета

Код (УИП)

Назначение платежа

КБК

ОКТМО

Основание платежа

Налоговый период

Номер документа - основания платежа

Дата документа основания-платежа

03100643000000018500

0

18201061201010000510

0

0

0

0

0

7

101

«по месту постановки на учет организации (при наличии филиалов (обособленных

подразделений) - головной организации)»

Управление Федерального казначейства по Тульской области

(Межрегиональная инспекция Федеральной налоговой службы по

управлению долгом)

5

6.

Образец заполненияплатежного

поручения ЕНП

статус

01

перечисления

налогового платежа

—

для

единого

согласно изменениям в приказ

N107н от 12.11.2013 (в н.в. на

рассмотрении в ЦБ).

После утверждения приказ вступит

в силу с 1 января 2023 года.

6

7.

Входят в ЕНППлатятся отдельно

По выбору

плательщика

•НДС;

•налог на прибыль;

•НДФЛ;

•страховые взносы, кроме

взносов на травматизм;

•все имущественные налоги,

в т. ч. на землю и транспорт;

•акцизы;

•водный налог;

•«спецрежимные» налоги —

УСН, ЕСХН, ПСН;

•НДПИ;

•налог на игорный бизнес;

•торговый сбор;

•налоги при СРП;

•налог на допдоход от добычи

углеводородного сырья

•НДФЛ от деятельности

иностранных граждан,

осуществляющих трудовую

деятельность на территории

РФ (патент);

•госпошлина, по которой судом

не выдан исполнительный

документ;

• утилизационный сбор;

• взносы на травматизм — их

платят в порядке,

определенном в законе № 125ФЗ

•налог на профессиональный

доход (через приложение «Мой

налог» или в составе ЕНП);

•сбор за пользование объектами

животного мира;

•сбор за пользование объектами

водных биоресурсов

7

8.

Образецплатежного

поручения на

отдельные

налоги, взносы

статус 02 —

при отдельных

п/п на каждый

налог, взнос

8

9.

Налоговые обязательства налогоплательщикаПлатежный документ:

КРСБ 1

КПП 1, КБК 1, ОКТМО 1

СЕЙЧАС

КРСБ n

КПП n, КБК n, ОКТМО n

КАК

БУДЕТ В

ЕНС

КНО 1

КПП 1, КБК 1,

ОКТМО 1

КНО N

КПП N,

КБК N,

ОКТМО N

ЕДИНЫЙ

НАЛОГОВЫЙ

СЧЕТ

(САЛЬДО ЕНС

«+»/«-»/«0»)

ИНН плательщика

КПП плательщика

КБК

ОКТМО

Статус составителя

Отчетный период

Основание платежа

Назначение платежа

Сумма

Платежный

документ:

ИНН плательщика

Сумма

9

10.

1011.

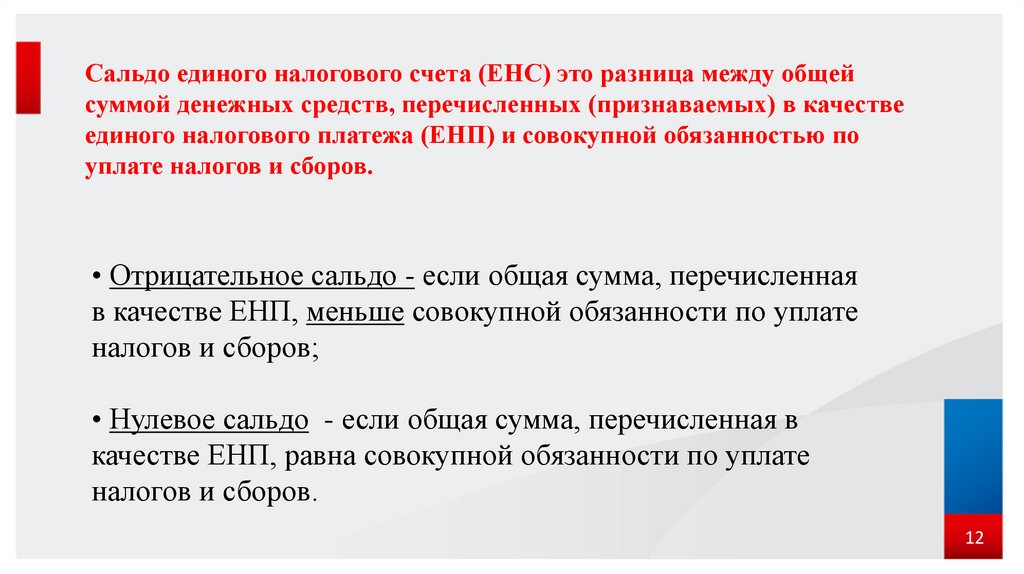

1112.

Сальдо единого налогового счета (ЕНС) это разница между общейсуммой денежных средств, перечисленных (признаваемых) в качестве

единого налогового платежа (ЕНП) и совокупной обязанностью по

уплате налогов и сборов.

• Отрицательное сальдо - если общая сумма, перечисленная

в качестве ЕНП, меньше совокупной обязанности по уплате

налогов и сборов;

• Нулевое сальдо - если общая сумма, перечисленная в

качестве ЕНП, равна совокупной обязанности по уплате

налогов и сборов.

12

13.

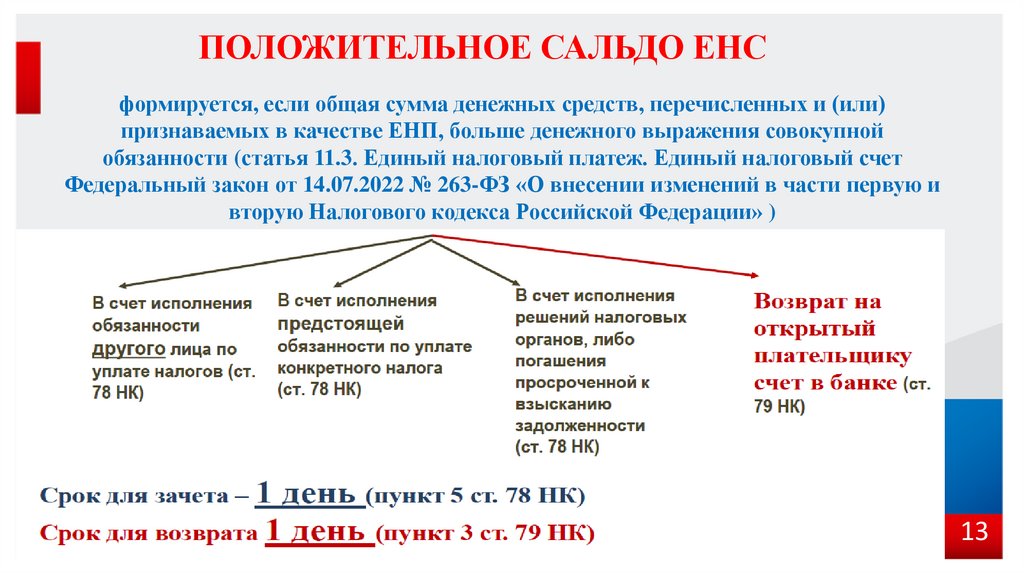

ПОЛОЖИТЕЛЬНОЕ САЛЬДО ЕНСформируется, если общая сумма денежных средств, перечисленных и (или)

признаваемых в качестве ЕНП, больше денежного выражения совокупной

обязанности (статья 11.3. Единый налоговый платеж. Единый налоговый счет

Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и

вторую Налогового кодекса Российской Федерации» )

13

14.

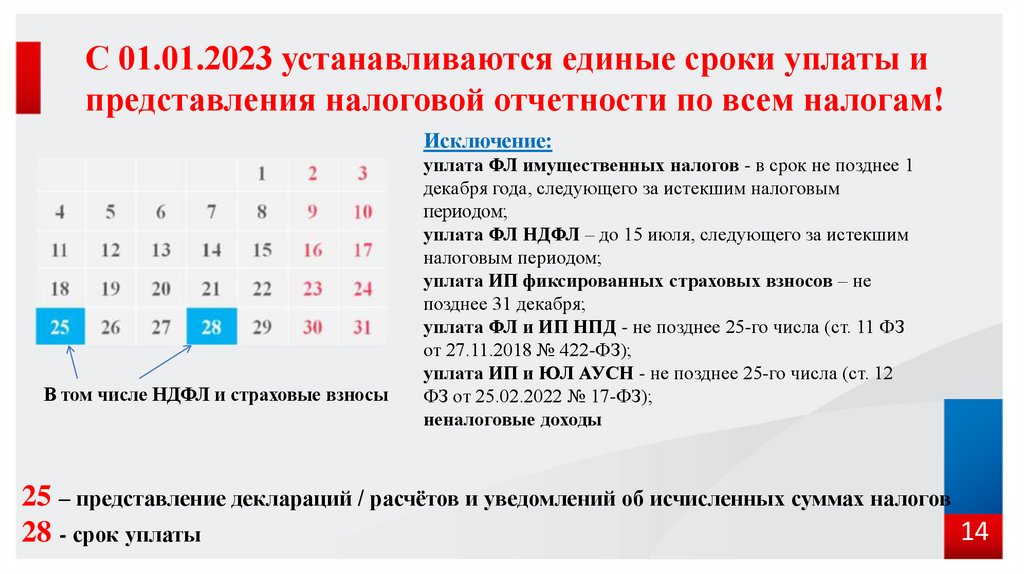

С 01.01.2023 устанавливаются единые сроки уплаты ипредставления налоговой отчетности по всем налогам!

Исключение:

В том числе НДФЛ и страховые взносы

уплата ФЛ имущественных налогов - в срок не позднее 1

декабря года, следующего за истекшим налоговым

периодом;

уплата ФЛ НДФЛ – до 15 июля, следующего за истекшим

налоговым периодом;

уплата ИП фиксированных страховых взносов – не

позднее 31 декабря;

уплата ФЛ и ИП НПД - не позднее 25-го числа (ст. 11 ФЗ

от 27.11.2018 № 422-ФЗ);

уплата ИП и ЮЛ АУСН - не позднее 25-го числа (ст. 12

ФЗ от 25.02.2022 № 17-ФЗ);

неналоговые доходы

25 – представление деклараций / расчётов и уведомлений об исчисленных суммах налогов

14

28 - срок уплаты

15.

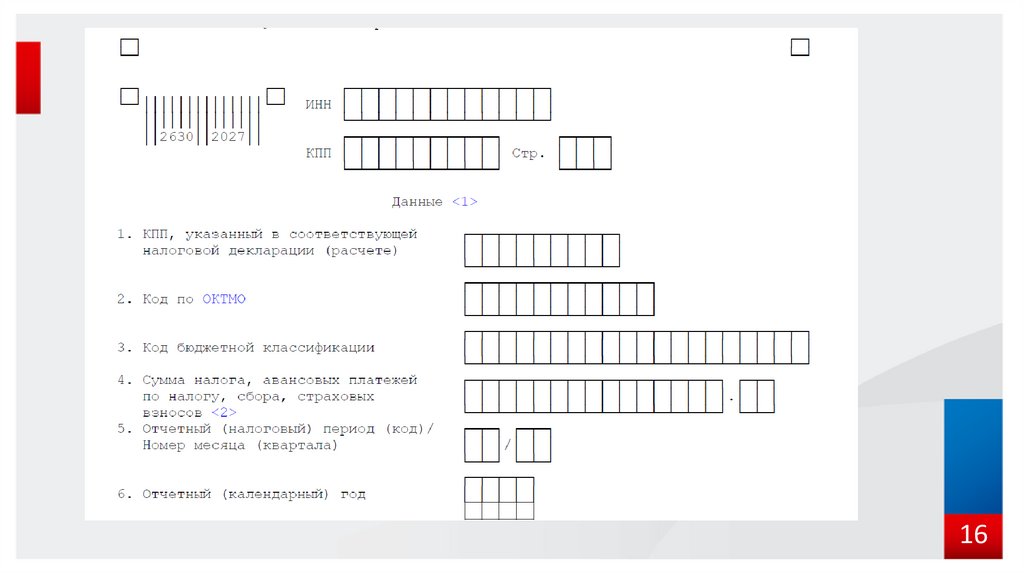

C 01.01.2023 новая форма уведомления утверждена ПриказомФНС России от 02.11.2022 №ЕД-7-8/1047

15

16.

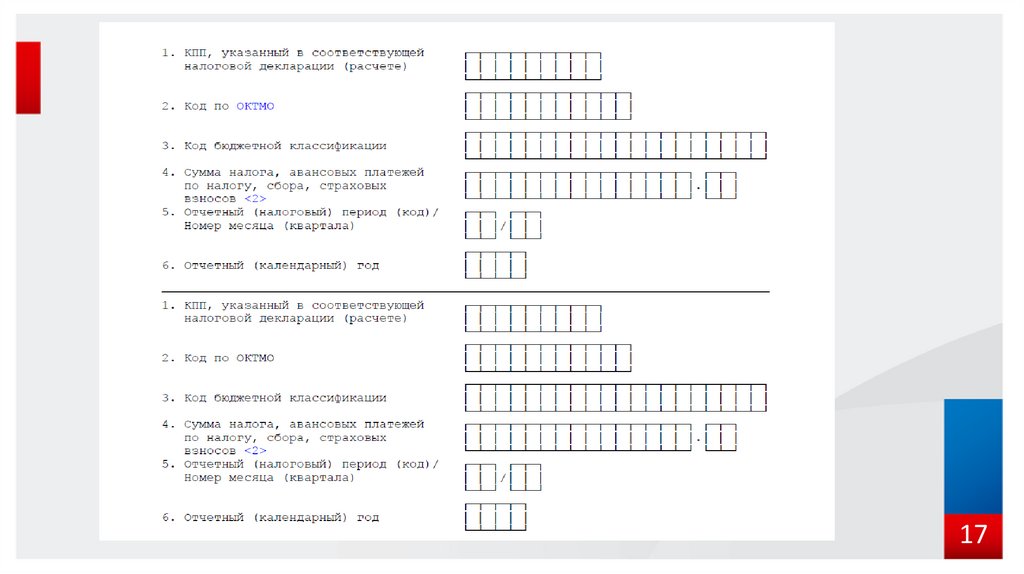

1617.

1718.

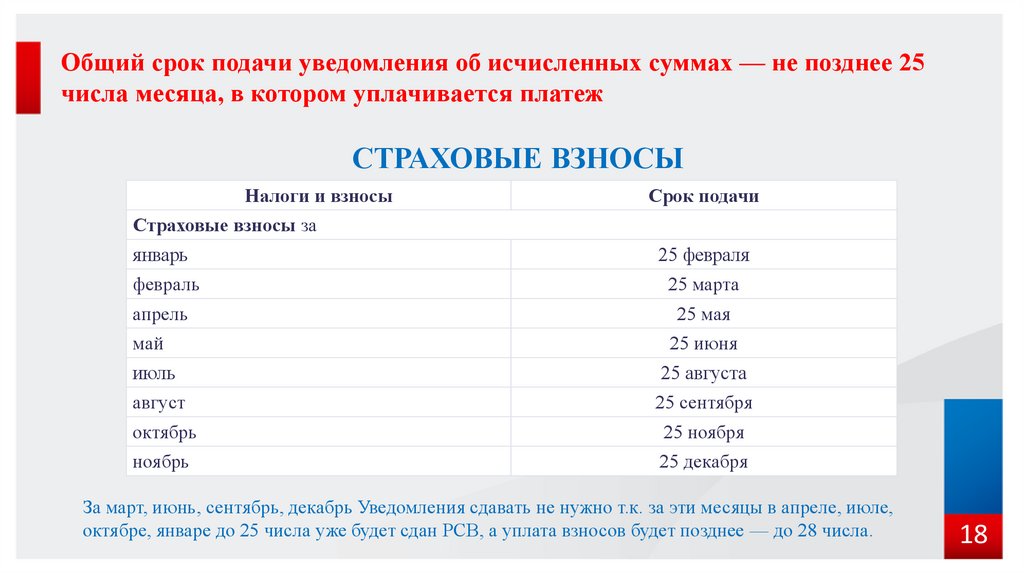

Общий срок подачи уведомления об исчисленных суммах — не позднее 25числа месяца, в котором уплачивается платеж

СТРАХОВЫЕ ВЗНОСЫ

Налоги и взносы

Срок подачи

Страховые взносы за

январь

25 февраля

февраль

25 марта

апрель

25 мая

май

25 июня

июль

25 августа

август

25 сентября

октябрь

25 ноября

ноябрь

25 декабря

За март, июнь, сентябрь, декабрь Уведомления сдавать не нужно т.к. за эти месяцы в апреле, июле,

октябре, январе до 25 числа уже будет сдан РСВ, а уплата взносов будет позднее — до 28 числа.

18

19.

УСННалоги и взносы

Срок подачи

УСН за

1 квартал

25 апреля

2 квартал

25 июля

3 квартал

25 октября

НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

Налоги и взносы

Срок подачи

Налог на имущество ЮЛ (если есть авансовые платежи) за

2022 год (по имуществу, облагаемому по

кадастровой стоимости, отчет не сдается,

направляются сообщения об исчисленных

налоговым органом суммах)

25 февраля

1 квартал

25 апреля

2 квартал

25 июля

3 квартал

25 октября

19

20.

ТРАНСПОРТНЫЙ НАЛОГНалоги и взносы

Срок подачи

Транспортный налог ЮЛ (если есть авансовые платежи) за

2022 год

25 февраля*

1 квартал

25 апреля

2 квартал

25 июля

3 квартал

25 октября

ЗЕМЕЛЬНЫЙ НАЛОГ

Налоги и взносы

Срок подачи

Земельный налог ЮЛ (если есть авансовые платежи) за

2022 год

25 февраля*

1 квартал

25 апреля

2 квартал

25 июля

3 квартал

25 октября

20

21.

НДФЛНалоги и взносы

Срок подачи

НДФЛ, исчисленный и удержанный

с 01 по 22 января

25 января

с 23 января по 22 февраля

27 февраля* (перенос с 25.02)

с 23 февраля по 22 марта

27 марта* (перенос с 25.03)

с 23 марта по 22 апреля

25 апреля

с 23 апреля по 22 мая

25 мая

с 23 мая по 22 июня

26 июня* (перенос с 25.06)

с 23 июня по 22 июля

25 июля

с 23 июля по 22 августа

25 августа

с 23 августа по 22 сентября

25 сентября

с 23 сентября по 22 октября

25 октября

с 23 октября по 22 ноября

27 ноября* (перенос с 25.11)

с 23 ноября по 22 декабря

25 декабря

с 23 декабря по 31 декабря

29 декабря* (последний рабочий

день)

Особенности для НДФЛ, который

налоговые агенты исчислили и

удержали:

за период с 23 числа прошлого месяца

по 22 число текущего – оплата

производится не позднее 28 числа

текущего месяца;

за период с 23 по 31 декабря — не

позднее последнего рабочего дня

календарного года;

за период с 1 по 22 января — не

позднее 28 января.

Сроки подачи расчета 6-НДФЛ:

за квартал, полугодие и девять

месяцев — не позднее 25 числа

месяца, следующего за

соответствующим периодом;

за год — не позднее 25 февраля.

21

22.

- Письмо ФНС России от 09.11.2022 №БС-4-11/15099@ «Опорядке исчисления и уплаты налога на доходы физических

лиц с дохода в виде заработной платы (оплаты труда),

полученного сотрудниками организации в 2023 году»;

- Письмо МинФина России от 14.09.2022 №03-04-06/88989

22

23.

Информационные материалы по ЕНСпромостраница «Единый налоговый счет» на сайте ФНС

России (https://www.nalog.gov.ru/rn77/ens/);

раздел «Единый налоговый счет» в сервисе ФНС России

«Часто задаваемые вопросы» на сайте ФНС России

(https://www.nalog.gov.ru/rn77/service/kb/?t1=1028);

раздел «Единый налоговый счет» в ИР «База данных

«Вопрос-Ответ» ФКУ «Налог-Сервис» ФНС России (доступ

по бесплатному телефону Контакт-центра ФНС России 8800-222-22-22).

24.

Ждем Ваши вопросы по ЕНС и обратную связь по проведенномусеминару на адрес:

n.babkina.r3525@tax.gov.ru

Финансы

Финансы