Похожие презентации:

Управление налоговой политикой

1.

УПРАВЛЕНИЕНАЛОГОВОЙ ПОЛИТИКОЙ

Золотовская Юлия

Адвокат

Аудитор

Аттестованный налоговый консультант, №002722

Руководитель налоговой практики

Сибирского отделения Kэпт

Контакты:

+7-913-007-46-59

120120@ngs.ru

2.

О чем поговорим?Налоговая система России

Глобальные изменения в порядке уплаты налогов

Налоговая стратегия компании

Оценка эффективности налогообложения

Что влияет на размер налоговых обязательств

Системы налогообложения

Опасные и безопасные методы налоговой оптимизации

Как сформировать налоговую политику компании

Налоговые риски глазами налоговых органов

Как выстроить систему работы с налоговыми рисками

Контрольный тест

3.

Налоговая система РФСтруктура налоговой системы РФ имеет 3

уровня:

― федеральный;

― региональный;

― местный.

К системе налоговых органов РФ относятся:

― Министерство финансов РФ.

― Федеральная налоговая служба РФ.

Главными функциями ФНС РФ являются:

― учет плательщиков налогов и сборов;

― контроль за выполнением требований налогового законодательства;

― надзор и проверка начислений налогов, их уплаты в соответствующий

бюджет и налоговой отчетности.

Минфин РФ

определяет главные

направления

налоговой политики

нашего государства,

прогнозирует

налоговые

поступления и вносит

предложения по

улучшению налоговой

системы РФ в целом. В

его ведомстве

находится ФНС РФ как

исполнительный орган

государственной

власти.

4.

Налоговая система РФФедеральные налоги:

― НДФЛ;

― налог на прибыль организаций;

― НДС;

― акцизы;

― водный налог;

― налог на добычу полезных ископаемых;

В эту категорию попадают и специальные налоговые системы: УСН, раздел продукции, ЕСХН и ПСН (патент).

Региональные налоги

― транспортный налог,

― налог на игорный бизнес,

― на имущество организаций.

Местные налоги:

― земельный налог;

― налог на имущество физических лиц;

― торговый сбор

(Регионы могут - изменять условия налогообложения в

определённых пределах - устанавливать налоговую ставку, но не

более размера, прописанного в НК РФ, устанавливать льготы):

Прямые и косвенные налоги

5.

Единый налоговый счетЕдиный налоговый платеж

Единый налоговый счет -форма учета

налоговыми органами:

1) денежного выражения совокупной

обязанности;

2) денежных средств, перечисленных и (или)

признаваемых в качестве единого налогового

платежа.

Совокупная обязанность - общая сумма

налогов, авансовых платежей, сборов,

страховых взносов, пеней, штрафов,

процентов, которую обязан уплатить

налогоплательщик в бюджетную систему

Российской Федерации

Единый налоговый платеж - денежные

средства перечисленные налогоплательщиком

для исполнения совокупной обязанности в

бюджетную систему РФ (на счет в ФК), а также

взысканные с него.

НДС

Налог на

прибыль

Налог на

имущество

Налог

на….

6.

Преимущества ЕНС и ЕНП глазами ФНС РФПереплату можно направить

на ЕНС иного лица.

Переплату можно создать по

конкретному налогу

06

01

.

Единый срок уплаты

налогов

.

преимущества

05

02

.

Уменьшится время на

снятие блокировок счетов

.

Не нужно знать 1,5 тысячи КБК. 900

триллионов изменяемых реквизитов

Налогоплательщики не будут

совершать 60 млн ошибок

04

03

Возврат переплаты вне

зависимости от срока ее

образования. Не во всех случаях.

Возврат переплаты за 1 день

(против 30 дней).

Баланс недоимок и переплат.

Исключено начисление технических

пени. Не будет «невыясненных»

платежей.

7.

Преимущества ЕНС и ЕНП глазаминалогоплательщиков

8.

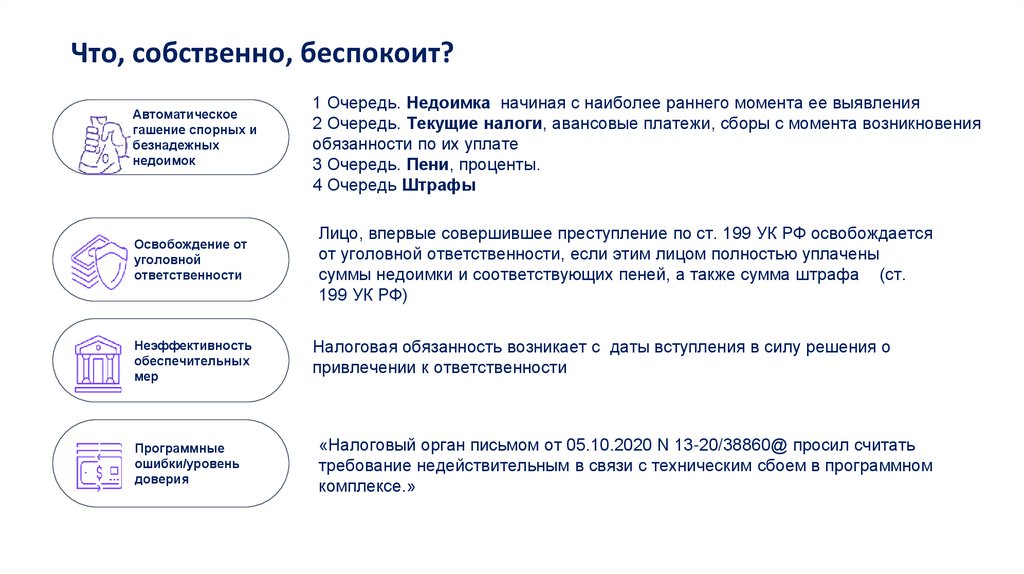

Что, собственно, беспокоит?Автоматическое

гашение спорных и

безнадежных

недоимок

1 Очередь. Недоимка начиная с наиболее раннего момента ее выявления

2 Очередь. Текущие налоги, авансовые платежи, сборы с момента возникновения

обязанности по их уплате

3 Очередь. Пени, проценты.

4 Очередь Штрафы

Освобождение от

уголовной

ответственности

Лицо, впервые совершившее преступление по ст. 199 УК РФ освобождается

от уголовной ответственности, если этим лицом полностью уплачены

суммы недоимки и соответствующих пеней, а также сумма штрафа (ст.

199 УК РФ)

Неэффективность

обеспечительных

мер

Налоговая обязанность возникает с даты вступления в силу решения о

привлечении к ответственности

Программные

ошибки/уровень

доверия

«Налоговый орган письмом от 05.10.2020 N 13-20/38860@ просил считать

требование недействительным в связи с техническим сбоем в программном

комплексе.»

9.

Что можно сделать сейчас?Провести сверку

расчетов с

бюджетом

Вернуть

переплаты

(возмещение)

Внимание на

уплату в 2022

Ревизия

неисполненных

требований и

решений

Начальное сальдо ЕНС формируется 1 января 2023 г. на

основании сведений, имеющихся по состоянию на 31

декабря 2022г. у налоговых органов.

Если заявление о зачете/возврате не будет рассмотрено до

31.12.2022г., все переплаты будут учтены в сальдо ЕНС

Суммы налогов, уплаченных в 2022 году (срок сдачи

отчетности по ним в 2023) будут включены во "входящее"

сальдо, а после сдачи отчетности размер совокупной

обязанности налогоплательщика будет скорректирован на

ранее увеличенную сумму

Отменяются: Требования, направленные до 31 декабря 2022

года, если по ним не приняты меры принудительного

взыскания. Решения о взыскании, если не исполнено.

Решения о приостановлении операций по счетам

налогоплательщика

10.

Налоговая политика компанииИнструменты контроля и управления

Управление налоговой политикой компании:

- организация надежного налогового учета;

- контроль за правильностью расчетов налогов;

- минимизация налогообложения в рамках действующего законодательства.

Налоговая оптимизация - уменьшение размера налоговых обязательств посредством

целенаправленных действий налогоплательщика, включающих в себя использование всех

предоставленных законодательством льгот, налоговых освобождений и других законных

приемов и способов.

Управление НП - не механическое сокращение сумм налогов, а выстраивание системы, при

которой оптимизируется вся структура имеющегося бизнеса.

Снижение риска до нуля в условиях действующего бизнеса невозможно. Безрисковые

стратегии практически никогда не бывают экономически выгодными и оптимальными для

бизнеса.

Ключевое значение в налоговой политике бизнеса занимает определение

допустимого уровня риска.

11.

Налоговая политика компанииКто управляет налоговой стратегией компании?

Вопрос на Бухгалтерском форуме: «Простите мою незамутненность, но что потенциальные работодатели подразумевают под

«оптимизацией налогообложения?» (https://www.facebook.com/groups/klerk/?fref=nf ).

Ответы: «Уж не знаю что имеют в виду, но если это то самое, то по мне хамство редкостное просить это от бухгалтера. Ведь никто

не пойдёт решать за него проблемы и вытаскивать...»

«Оптимизация - навесить на бухгалтера работу юриста, кадровика, секретаря, напоминальника, разбирающегося с проверяющими и

тд. и тп.... вопрос сколько работников вы готовы заменить работодателю? сколько он на вас в деньгах наоптимизирует?»

«Обычно подразумевают, что бухгалтер это такой волшебник, который найдет способ законно платить приемлемую для них сумму

налогов. Уровень приемлемости у всех разный, вплоть до нуля. А если не можешь, то ты плохой бухгалтер»

«Потенциальные работодатели подразумевают, что бухгалтер знает секретные схемы, финансовые трюки, хитрые ходы и тп Такой

потенциальный работодатель - потенциальный геморрой для бухгалтера, как минимум, для себя он стал геморроем уже давно».

«На собеседованиях прямо и прямо же предупреждаю, что в незаконных оптимизациях не участвую- потому что на допросе сразу

все расскажу))»

«Последние десять лет так и работаю, да е.. (цензура), как хотите, только меня не трогайте и зарплату вовремя платите».

«Мне за переживание не платят. За креатив тоже. А раз не платят - пусть сами креативят. Могу проконсультировать. Но

разрабатывать никаких схем не буду. Меня в долю в чужой бизнес не брали». (с) Комплаенс решения

12.

Налоговая политика. Оценка эффективностиНалоговая нагрузка (калькулятор https://pb.nalog.ru/calculator.html)

в России в 2021 году составила 10,55% от совокупной выручки (в 2020 г. 9,98%, в

2019 11,2%).

Как считать? НН = Сумма налогов/выручку х 100%

Налоговая нагрузка по налогу на прибыль

НН(приб) = 100 х НалогПриб (стр. 180 лист 02)/ (Доход от реализации (стр 010 лист

02)+ Доход внереализационный (стр 020 лист 02)

Производство не меньше 3%, торговля не меньше 1%

Доля вычетов по НДС

ДВ = Сумма вычетов за 4 квартала/Сумма начисленного НДС за 4 квартала х 100%

Значение не должно превышать 89%

Приказ ФНС России от 30.05.2007 N ММ-3-06/333@

13.

Налоговая политика. Оценка эффективностиАнализ долей уплачиваемых налогов.

Определить долю каждого налога в совокупной сумме уплаченных организацией

налогов.

В результате можно выявить те налоги, которые составляют наибольшую долю

платежей. Именно на них в первую очередь должны быть направлены

мероприятия по планированию.

Например: НДС 500 000 (50%), Налог на прибыль 300 000 (30% ), Страховые

взносы 100 000 (10%) Налог на имущество 100 000 (10%)

НДС составляет наибольшую долю в совокупной налоговой нагрузке.

Следовательно, при налоговом планировании именно этому налогу надо

уделить повышенное внимание.

1. Выяснить причины

2. Проанализировать законные льготы

3. Другие варианты снижения, оценить риски

14.

Налоговая политика. Оценка эффективностиЭффективные налоговые ставки

Налог на прибыль

ЭСНП = ТН / БП,

где ТН – текущий налог на прибыль, сколько организация заплатила в отчётном

периоде;

БП – бухгалтерская прибыль, доходы до налогообложения по данным

бухгалтерского учёта

ООО «ААА», производство

выручка за январь – 120

расходы за январь – 110

БП бухгалтерская прибыль: 120 – 110 = 10

НП налогооблагаемая прибыль: 120 – 110 = 10

ТН текущий налог: 10 * 20 % = 2

СН нормативная ставка: 20 %

ЭСНП эффективная ставка: 2 / 10 * 100 % = 20 %

ООО «ХХХ», торговля

выручка за I квартал – 300

расходы за I квартал – 240 (в т.ч. рекламные

расходы сверх лимита – 20)

БП бухгалтерская прибыль: 300 – 240 = 60

НП налогооблагаемая прибыль: 300 – (240 – 20) = 80

ТН текущий налог: 80 * 20 % = 16

СН нормативная ставка: 20 %

ЭСНП эффективная ставка: 16 / 60 * 100 = 27 %

15.

Налоговая нагрузка1

Система налогообложения

2

Договорные конструкции

3

Применяемые методы оптимизации (аппетит к налоговым рискам)

4

Рекомендуемые показатели

16.

Системы налогообложенияДля выбора системы налогообложения нужно оценить:

Организационно-правовую форму

Субъект РФ

Является ли компания субъектом МСП

Количество сотрудников

Планируемые показатели на год (доходы, расходы, в тч ФОТ)

Виды деятельности

Стоимость имущества

Кто клиенты

За счет чего формируется добавленная стоимость

17.

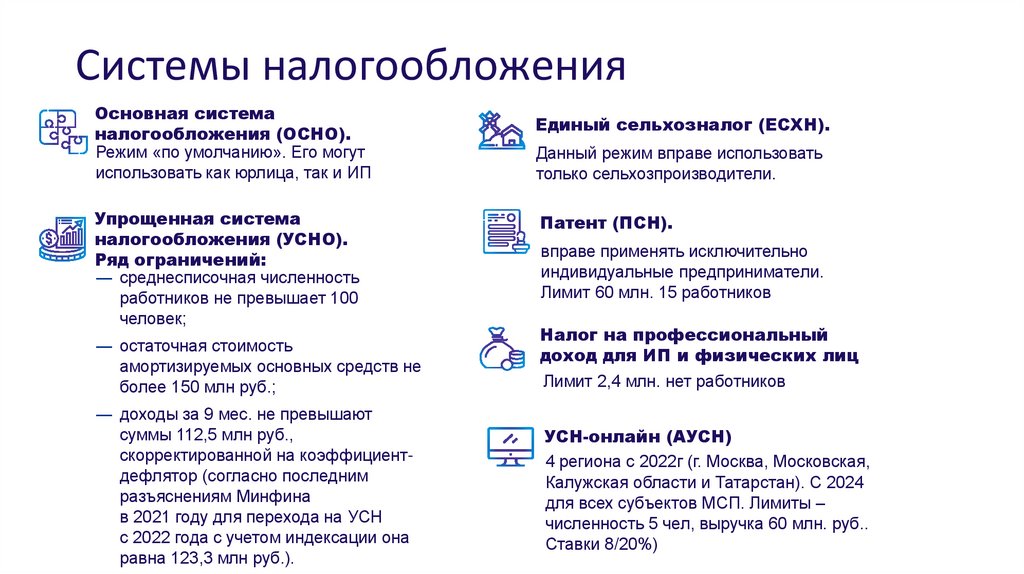

Системы налогообложенияОсновная система

налогообложения (ОСНО).

Режим «по умолчанию». Его могут

использовать как юрлица, так и ИП

Упрощенная система

налогообложения (УСНО).

Ряд ограничений:

― среднесписочная численность

работников не превышает 100

человек;

― остаточная стоимость

амортизируемых основных средств не

более 150 млн руб.;

― доходы за 9 мес. не превышают

суммы 112,5 млн руб.,

скорректированной на коэффициентдефлятор (согласно последним

разъяснениям Минфина

в 2021 году для перехода на УСН

с 2022 года с учетом индексации она

равна 123,3 млн руб.).

Единый сельхозналог (ЕСХН).

Данный режим вправе использовать

только сельхозпроизводители.

Патент (ПСН).

вправе применять исключительно

индивидуальные предприниматели.

Лимит 60 млн. 15 работников

Налог на профессиональный

доход для ИП и физических лиц

Лимит 2,4 млн. нет работников

УСН-онлайн (АУСН)

4 региона с 2022г (г. Москва, Московская,

Калужская области и Татарстан). С 2024

для всех субъектов МСП. Лимиты –

численность 5 чел, выручка 60 млн. руб..

Ставки 8/20%)

18.

19.

20.

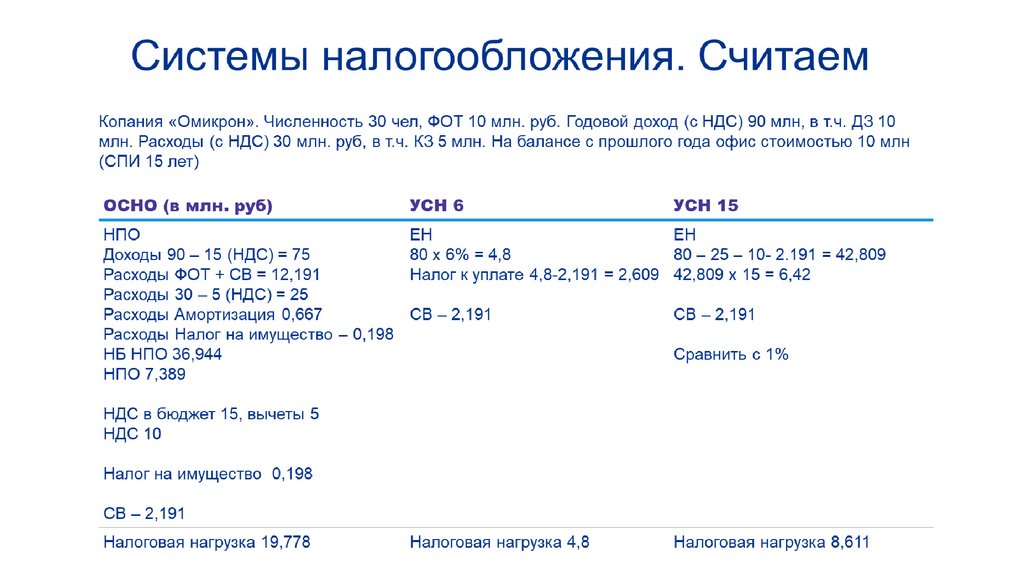

Системы налогообложения. СчитаемКомпания «Омикрон».

Численность 30 чел, ФОТ 10 млн. руб.

Годовой доход (с НДС) 90 млн, в т.ч. ДЗ 10 млн.

Расходы (с НДС) 30 млн. руб, в т.ч. КЗ 5 млн.

На балансе с прошлого года офис стоимостью 10 млн (СПИ 15 лет)

21.

22.

23.

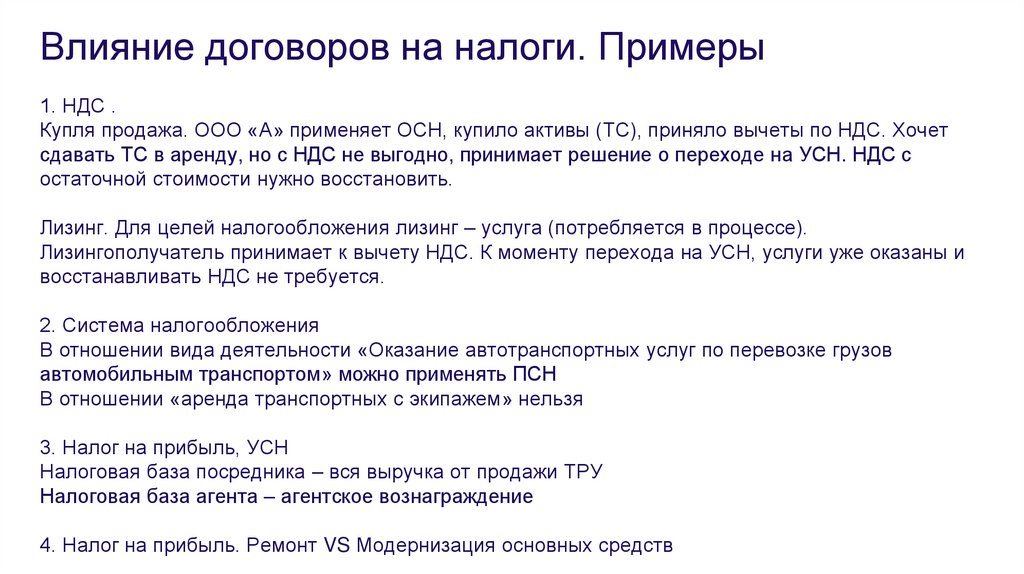

Влияние договоров на налоги. Примеры1. НДС .

Купля продажа. ООО «А» применяет ОСН, купило активы (ТС), приняло вычеты по НДС. Хочет

сдавать ТС в аренду, но с НДС не выгодно, принимает решение о переходе на УСН. НДС с

остаточной стоимости нужно восстановить.

Лизинг. Для целей налогообложения лизинг – услуга (потребляется в процессе).

Лизингополучатель принимает к вычету НДС. К моменту перехода на УСН, услуги уже оказаны и

восстанавливать НДС не требуется.

2. Система налогообложения

В отношении вида деятельности «Оказание автотранспортных услуг по перевозке грузов

автомобильным транспортом» можно применять ПСН

В отношении «аренда транспортных с экипажем» нельзя

3. Налог на прибыль, УСН

Налоговая база посредника – вся выручка от продажи ТРУ

Налоговая база агента – агентское вознаграждение

4. Налог на прибыль. Ремонт VS Модернизация основных средств

24.

Влияние договоров на налоги. Рекомендации1. Не включать пункты, которые не будут выполнены

2. Исполнять все предусмотрено

3. Собирать ВСЕ документы по договорным отношениях (расходы)

4. Соблюдать платежную дисциплину

5. Договорная взаимозависимость (поручительства)

25.

Что учесть приструктурировании?

Может существовать ряд факторов, ограничивающих полет фантазии

1

Требования банков

2

Требования поставщиков

3

Бизнес-партнеры

4

Специальные допуски и разрешения

5

Имущественный контроль

26.

Подходы к оптимизации. НДС1. НДС не оптимизируется

2. Что облагается налогом на добавленную стоимость

3. Как оценить способность уплачивать НДС

4. Как выбрать поставщика

5. От чего зависит текущий размер НДС

27.

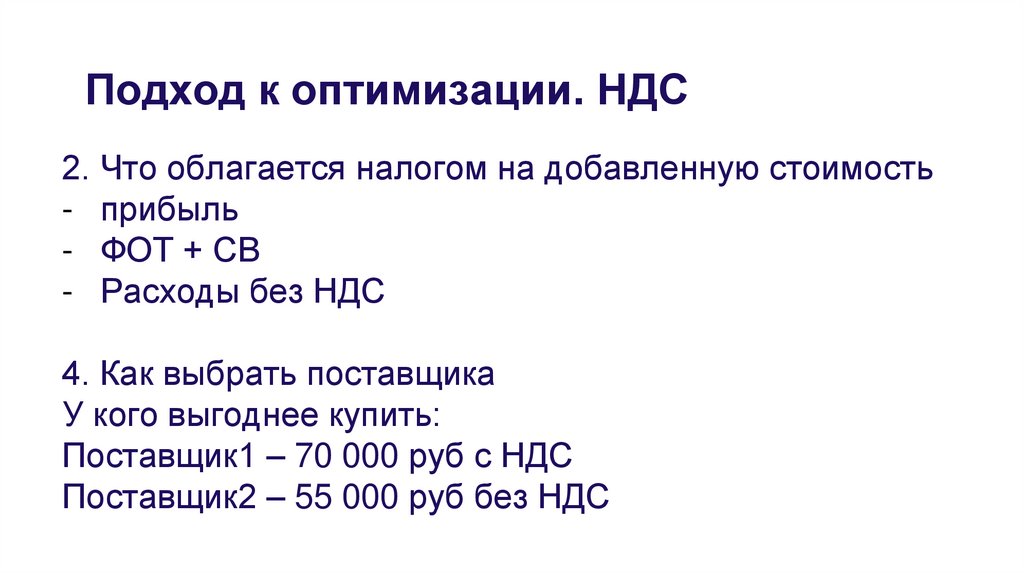

Подход к оптимизации. НДС2. Что облагается налогом на добавленную стоимость

- прибыль

- ФОТ + СВ

- Расходы без НДС

4. Как выбрать поставщика

У кого выгоднее купить:

Поставщик1 – 70 000 руб с НДС

Поставщик2 – 55 000 руб без НДС

28.

Подход к оптимизации. НДСЧто влияет на НДС в периоде?

- Нет прибыли, нет реализации, откуда НДС

- Авансы полученные, авансы выданные

- Закуп сырья или товаров

- Приобретение основных средств

- Расходы без НДС (проценты по кредитам и т.д.)

- Добавленная стоимость

29.

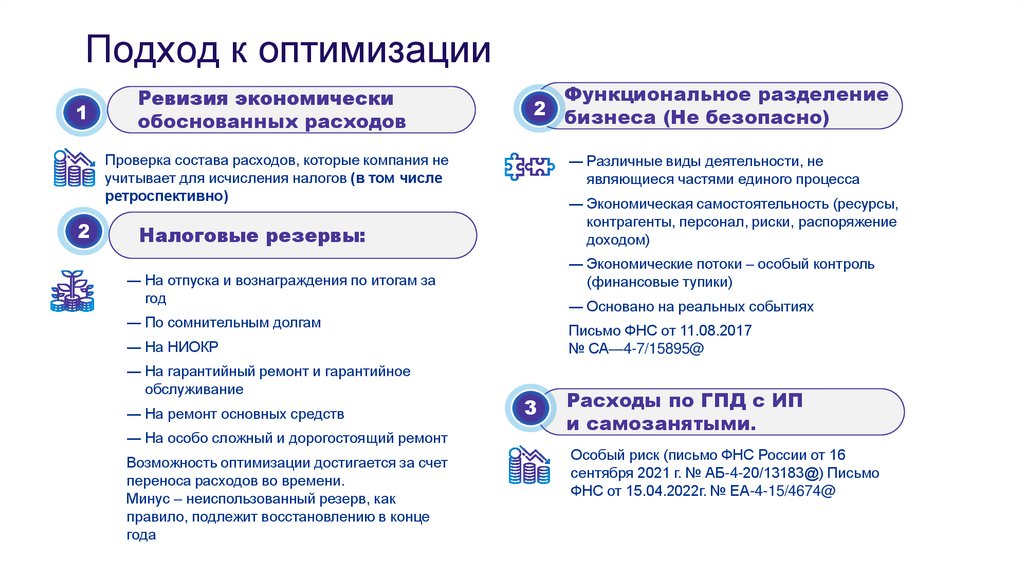

Подход к оптимизации1

2

Ревизия экономически

обоснованных расходов

Функциональное разделение

2 бизнеса (Не безопасно)

Проверка состава расходов, которые компания не

учитывает для исчисления налогов (в том числе

ретроспективно)

― Различные виды деятельности, не

являющиеся частями единого процесса

― Экономическая самостоятельность (ресурсы,

контрагенты, персонал, риски, распоряжение

доходом)

Налоговые резервы:

― Экономические потоки – особый контроль

(финансовые тупики)

― На отпуска и вознаграждения по итогам за

год

― Основано на реальных событиях

― По сомнительным долгам

Письмо ФНС от 11.08.2017

№ СА—4-7/15895@

― На НИОКР

― На гарантийный ремонт и гарантийное

обслуживание

― На ремонт основных средств

― На особо сложный и дорогостоящий ремонт

Возможность оптимизации достигается за счет

переноса расходов во времени.

Минус – неиспользованный резерв, как

правило, подлежит восстановлению в конце

года

3

Расходы по ГПД с ИП

и самозанятыми.

Особый риск (письмо ФНС России от 16

сентября 2021 г. № АБ-4-20/13183@) Письмо

ФНС от 15.04.2022г. № ЕА-4-15/4674@

30.

Подход к оптимизации4

Иной взгляд на амортизацию:

5

― Обоснованное разделение движимого и

недвижимого имущества

― Снижение числа общедоступных льгот

― Разукрупнение избыточно крупных и сложных

объектов ОС

― Жесткий пост контроль правомерности

применения льгот

― Изменение амортизационной группы и срока

полезного использования

― Нестабильность практики по применению льгот

― Льготы в обмен на инвестиции

― Применение амортизационной премии

― Специальные коэффициенты амортизации

(лизинг, высокая энергоэффективность)

― Переквалификация реконструкции и

модернизации в текущий ремонт

7

Налоговые льготы

Внимание на учетную политику

6

Оптимизация НДС. Существует

ли?

Совсем не платить НДС при ОСНО могут

представители микробизнеса с выручкой до 2 млн

руб. в квартал, если они не торгуют подакцизными

товарами. (ст. 145 НК РФ). Также право на

освобождение от НДС имеют участники

инновационных проектов

(ст. 145.1 НК РФ).

31.

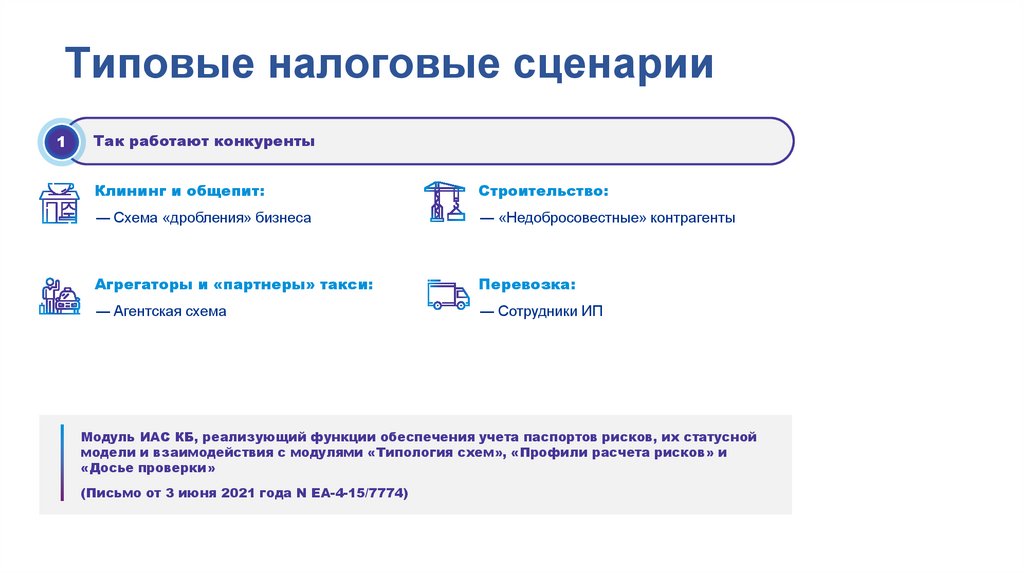

Типовые налоговые сценарии1

Так работают конкуренты

Клининг и общепит:

Строительство:

― Схема «дробления» бизнеса

― «Недобросовестные» контрагенты

Агрегаторы и «партнеры» такси:

Перевозка:

― Агентская схема

― Сотрудники ИП

Модуль ИАС КБ, реализующий функции обеспечения учета паспортов рисков, их статусной

модели и взаимодействия с модулями «Типология схем», «Профили расчета рисков» и

«Досье проверки»

(Письмо от 3 июня 2021 года N ЕА-4-15/7774)

32.

Типовые налоговые сценарии2

Если схема работает, не нужно ничего менять

― Поменялась структура продаж

― Поменялась структура себестоимости

― Безопасность схемы

3

Главное «нарисовать» красивую схему на бумаге и создать

идеальный документооборот

― Внедрение

― Поддержание

― Актуализация

4

Планируйте (оптимизируйте) каждый налог в отдельности

33.

Типовые налоговые сценарии5

Схемы из интернета

Упрощенный рукав

ЮЛ/ИП

ОСН

Покупатели с НДС

ЮЛ/ИП

УСН, ПСНЮ

Покупатели без НДС

Поставщик/Завод

ОСН

Агентская схема

Поставщик/Завод

ОСН

Агент/Посредник

УСН

Покупатели

Покупатели

Покупатели

34.

Типовые налоговые сценарии5

Схемы из интернета

Обслуживающие компании-сателлиты

Покупатели

ЮЛ/ИП

ОСН

Бухучет

УСН

Обучение

сотрудников (льготы

НДС и Прибыль)

Аренда (всего что только можно)

Покупатели

Аренда

оборудования

Аренда зданий и

помещений

ЮЛ/ИП

ОСН

Роялти

товарный знак

35.

Хиты. Необоснованная налоговая выгода.«Плохие» контрагенты

Ст. 54.1 НК РФ, Письмо ФНС РФ от 10.03.2021 № БВ-4-7/3060@

1. Ущерб бюджету

2. Реальность операций

3. Степень вины

(а) НП участвовал в схеме и/или знал что контрагент «техничка»

(б) не знал о техническом характере партнера, но мог это выяснить

(в) не знал и не мог знать, что партнер – «техничка»

4. Должная осмотрительность

5. Раскрытие реального исполнителя. Содействие НО?

36.

Хиты. Необоснованная налоговая выгода.«Плохие» контрагенты

Реальность операций

Кем выполнена сделка?

Контрагент не мог исполнить обязательств по договору (п. 6):

- на момент совершения сделки местонахождение лица неизвестно;

- у контрагента нет достаточно персонала, ОС, активов, складов, транспорта, разрешений, лицензий и т.д.;

- невозможно реально провести операции с учетом времени, места нахождения имущества или объема

материальных и трудовых ресурсов;

- между контрагентом и третьим лицом нет обязательств, чтобы возложить на последнее исполнение по

договору;

- контрагент проводит по счету расходные операции, необычные для вида деятельности, по которому

заключена сделка с налогоплательщиком;

- нет других подтверждений реальной экономической деятельности (в ЕГРЮЛ указано на недостоверность

сведений о руководителях и участниках, нет сайта или иного информирования о деятельности компании и

др.).

37.

Хиты. Необоснованная налоговая выгода.«Плохие» контрагенты

3. Вина налогоплательщика. Умысел

Налогоплательщик знал:

- обналичивание денег самим налогоплательщиком, аффилированными или подконтрольными

лицами;

- использование этих средств на нужды налогоплательщика, его должностных лиц,

взаимозависимых, аффилированных и других лиц;

- подконтрольность контрагентов (одни и те же IP-адреса);

- обнаружение печатей и документации контрагента на территории налогоплательщика.

- переговоры велись с реальным исполнителем

Налогоплательщик не знал, но мог знать:

- поведение участников сделки не соответствует стандартам разумного поведения в сходных

обстоятельствах;

- документооборот нетипичен, в документах есть ошибки и неполные сведения, поскольку их

заполняли формально, не рассчитывая их использовать для защиты прав;

- меры по защите нарушенного права не принимали

38.

Хиты. Необоснованная налоговая выгода.«Плохие» контрагенты

Должная осмотрительность/ Коммерческая осмотрительность

KYC

Где проверять (ресурсы)

Как проверять (периодичность, объем)

Что проверять (деловая репутация, платежеспособность, риск неисполнения, ресурсы,

опыт)

Как фиксировать (defense file)

«Техническая» компания:

• не ведет реальной экономической деятельности и не исполняет налоговые обязательства в

связи со сделками, оформляемыми от её имени;

• не осуществляет деятельность в своем интересе и на свой риск;

• не обладает необходимыми активами;

• не выполняет реальных функций и принимает на себя статус участников операций с

оформлением документов от их имени в противоправных целях.

39.

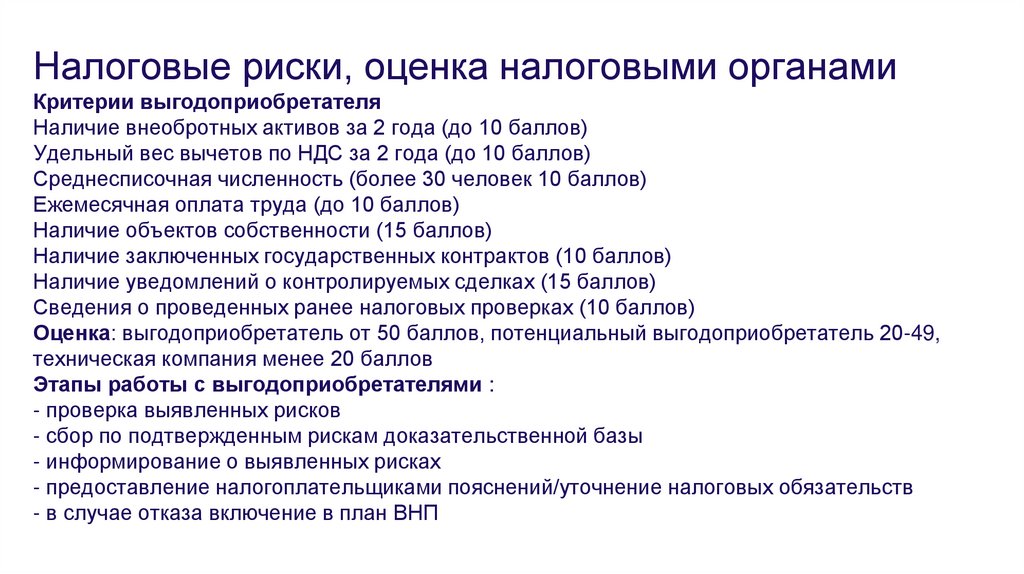

Налоговые риски, оценка налоговыми органамиКритерии выгодоприобретателя

Наличие внеобротных активов за 2 года (до 10 баллов)

Удельный вес вычетов по НДС за 2 года (до 10 баллов)

Среднесписочная численность (более 30 человек 10 баллов)

Ежемесячная оплата труда (до 10 баллов)

Наличие объектов собственности (15 баллов)

Наличие заключенных государственных контрактов (10 баллов)

Наличие уведомлений о контролируемых сделках (15 баллов)

Сведения о проведенных ранее налоговых проверках (10 баллов)

Оценка: выгодоприобретатель от 50 баллов, потенциальный выгодоприобретатель 20-49,

техническая компания менее 20 баллов

Этапы работы с выгодоприобретателями :

- проверка выявленных рисков

- сбор по подтвержденным рискам доказательственной базы

- информирование о выявленных рисках

- предоставление налогоплательщиками пояснений/уточнение налоговых обязательств

- в случае отказа включение в план ВНП

40.

Налоговые риски, оценка налоговыми органамиФедеральный реестр выгодоприобретателей:

- акцепт/разакцепт

- системные/несистемные

- как работать тем, кто в реестре? Как из него выйти?

- публичный/непубличный

От статуса выгодоприобретателя избавиться не получится:

Поменяв адрес («переехав» в другую инспекцию)

Заменив одного «плохого» контрагента на другого «получше»

Частично уточнив свои налоговые обязательства (иногда по инициативе инспекторов)

Что поможет:

Доказательства отсутствия умысла

Доказательства реальности

Доказательства осмотрительности

41.

Поиск выгодоприобретателяКритерии:

• Наличие внеобротных активов за 2 года (чем больше, тем больше баллов)

• Удельный вес вычетов по НЛС за 2 года (чем меньше, тем больше баллов)

• Среднесписочная численность (более 30 человек максимальное количество баллов)

• Ежемесячная оплата труда (чем больше, тем больше баллов)

• Наличие объектов собственности (недвижимость, земля, транспорт)

• Наличие заключенных государственных контрактов

• Наличие уведомлений о контролируемых сделках

• Сведения о проведенных ранее налоговых проверках

Этапы работы с выгодоприобретателями (акцент на приоритетных ВП, экстерриториальность

крупнейшие будут передавать в незагруженные регионы):

• Проверка выявленных рисков. В первую очередь неправомерно заявленных вычетов по НДС

• Сбор по подтвержденным рискам доказательственной базы

• Информирование о выявленных рисках

• Предоставление налогоплательщиками пояснений/уточнение налоговых обязательств

• В случае отказа включение в план ВНП

42.

Хиты. ДроблениеДробление бизнеса - использование нескольких организаций

или ИП для искусственного перераспределения между ними

выручки, имущества или работников. Цель - налоговая

экономия от применения спецрежимов или налоговых льгот.

(СВ?)

Основные признаки дробления бизнеса

Письмо ФНС России от 11.08.2017 N СА-4-7/15895@

Письмо ФНС России от 29.12.2018 N ЕД-4-2/25984,

Письмо ФНС России от 10.03.2021 N БВ-4-7/3060@

43.

Хиты. Дробление(1) Несамостоятельность

- прямая или косвенная взаимозависимость (подконтрольность)

- субъекты несут расходы друг за друга

- фактически одни лица управляют деятельностью всех участников

- налогоплательщик, его участники, должностные лица или лица, фактически

управляющие группой, являются выгодоприобретателями от использования

дробления бизнеса

(2) Единый бизнес процесс (направления деятельности налогоплательщика и

контрагентов хотя и разные, но неразрывно связаны между собой, составляют

единый производственный процесс с достижением общего результата)

- вывески, обозначения, контакты, сайты, адреса, офисы, склады, ККТ,

терминалы

- основные и оборотные средства, кадровые ресурсы

- персонал перераспределен между участниками формально

- общие представители

- единые службы, которые осуществляют функции для всех участников

44.

Хиты. Дробление(3) Идентичные виды деятельности

(4) Общие (единые) контрагенты

- все участники работают с одними и теми же контрагентами

- единственным контрагентом для одного участника является

другой участник

- распределение общих поставщиков и покупателей между

участниками

(5) Деловая цель

Налоговые обязательства уменьшились, финансовые

показатели не улучшились.

Деловая цель – не только декларация

45.

Хиты. ДроблениеДело Zenden (№ А11-15678/2019)

- поможет ли франшиза? (возмездно или бесплатно, на кого оформлять товарный знак)

- изъятие базы 1С

- инкассация выручки

- возврат непроданного товара обществу

- оплата обществом доставки товара

- миграция сотрудников

Подходы к расчетам.

Действительные налоговые обязательства:

учет расходов на спец режимах

применение вычетов на спец режимах

налоги, уплаченные на спецрежимах

Определение ВС РФ № 307-ЭС21-17087 от 23.03.2022

Дело Стройбилдинг

46.

Хиты. ДроблениеОпределение ВС РФ № 307-ЭС21-17087 от 23.03.2022

Дело Стройбилдинг

Фабула НО в рамках ВНП ООО "Стройбилдинг" выявила схему "дробления бизнеса", в рамках

которой последнее передавало часть работ взаимозависимым организациям, платившим по

УСН меньше налогов. Это позволило "Стройбилдингу", по мнению налогового органа,

"разделить доходы от выполняемых им строительно-монтажных работ таким образом, чтобы

сохранить возможность применения специального налогового режима вместо общей системы

налогообложения". Объединив доходы 11 подконтрольных организаций, в том числе

"Монтажстроя" и МДС, налоговый орган доначислил "Стройбилдингу" 110 млн рублей НДС,

36,38 млн рублей налога на прибыль

ВС РФ: суммы налогов, уплаченные участниками группы в отношении дохода от искусственно

разделенной деятельности должны учитываться при определении размера налоговой

обязанности по общей системе налогообложения налогоплательщика - организатора группы и

по общему правилу не могут считаться уплаченными излишне (безосновательно)

"Стройбилдинг« (в процедуре банкротства) налоговую недоимку не погасил. Тк ущерб бюджету

не возмещен, то "Монтажстрой" и МДС не являются лицами, чьи права нарушены и не вправе

требовать возврата налогов

47.

Хиты. ИП и самозанятые

Три года режиму НПД, собрано большое количество информации, отчетности

Главная претензия – маскировка трудового договора под гражданско-правовой.

Риск - начисление НДФЛ, страховых взносов

Проблема: Самозанятые не против посодействовать НО (Например, иск к Яндекстакси)

Письмо ФНС России от 16 сентября 2021 г. № АБ-4-20/13183@

организационная зависимость "плательщика НПД" от своего "Заказчика", например, регистрация физлица в качестве

плательщика НПД является обязательным условием "Заказчика", "Заказчик" распределяет "плательщиков НПД" по

объектам (маршрутам), исходя из производственной необходимости, "Заказчик" определяет режим работы

"плательщика НПД", в том числе продолжительность рабочего дня (смены), время отдыха; работник "Заказчика"

непосредственно руководит и контролирует работу "плательщика НПД" на объекте (администраторы объектов);

инфраструктурная зависимость "плательщика НПД" от "Заказчика", то есть "плательщик НПД" выполняет работу

полностью материалами, инструментами и оборудованием "Заказчика";

порядок оплаты услуг "плательщику НПД" и учет оказываемых услуг аналогичен порядку, установленному Трудовым

кодексом.

ТК РФ Статья 19.1. Трудовые отношения, возникающие на основании трудового договора в

результате признания отношений, связанных с использованием личного труда и возникших

на основании гражданско-правового договора, трудовыми отношениями. Неустранимые

сомнения при рассмотрении судом споров о признании отношений, возникших на основании

гражданско-правового договора, трудовыми отношениями толкуются в пользу наличия

трудовых отношений.

48.

Хиты. ИП и самозанятыеПризнаки трудового договора

в предмете договора закреплена трудовая функция (то есть выполнение лицом работ

определенного рода, а не разового задания заказчика) и нет указаний на конкретный объем

работ (значение имеет сам процесс труда, а не достигнутый результат);

договор носит не разовый, а систематический характер и заключается на год или до окончания

календарного года;

в договоре установлена ежемесячная оплата труда, отсутствуют изменения в ее размере на

протяжении года;

работник включен в производственную деятельность компании и несет материальную

ответственность

договор предусматривает подчинение работника внутреннему трудовому распорядку,

выполняет распоряжения работодателя, за нарушения ответственность.

пропуск на территорию работодателя, учет прихода-ухода сотрудников на работу;

документы кадровой деятельности работодателя (графики работы, отпуска, командировки);

расчетные листы о начислении зарплаты, ведомости выдачи денежных средств, сведения о

перечислении денежных средств на банковскую карту работника;

документы по охране труда;

свидетельские показания, аудио- и видеозаписи.

49.

Хиты. ИП УправляющийПисьмо ФНС от 15.04.2022г. № ЕА-4-15/4674@

Определение Верховного Суда РФ от 22.05.2020 № 309-ЭС20-6321 по делу

№ А76-10654/2019.

Дело ООО «Проект»

- Дублирование функций

- Налогоплательщик является единственным заказчиком у ИП

- Размер доходов

- Наличие материальных ресурсов (использование ресурсов компании)

- Изменение показателей для компании

- Зависимость вознаграждения от достигнутых результатов

- Акты не содержат описания услуг

- ИП Управляющий единственный участник

- После расторжения ГПД предприниматель снимается с учета

- ИП без работников, имеет несколько ККТ

50.

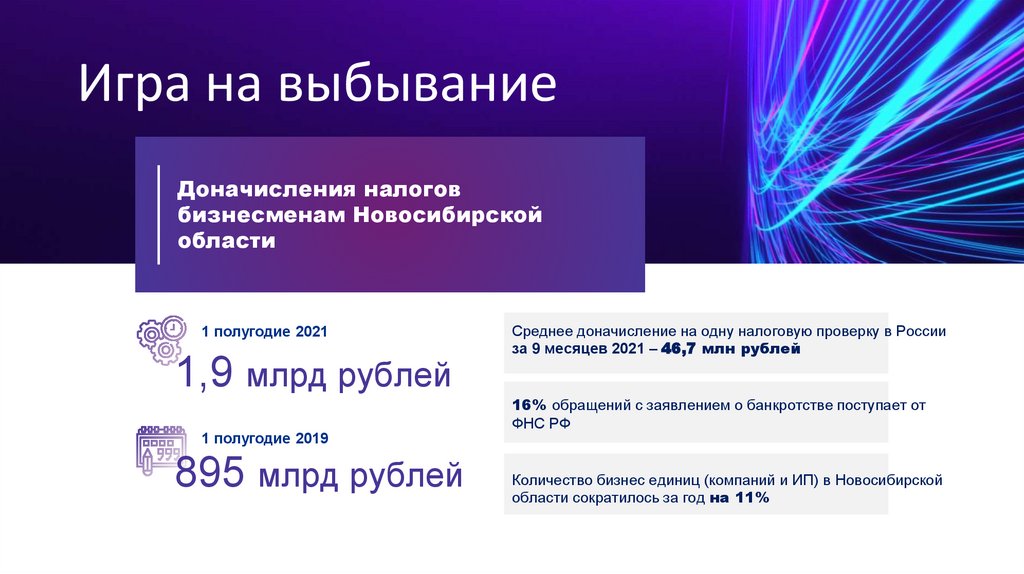

Игра на выбываниеДоначисления налогов

бизнесменам Новосибирской

области

1 полугодие 2021

1,9 млрд рублей

1 полугодие 2019

895 млрд рублей

Среднее доначисление на одну налоговую проверку в России

за 9 месяцев 2021 – 46,7 млн рублей

16% обращений с заявлением о банкротстве поступает от

ФНС РФ

Количество бизнес единиц (компаний и ИП) в Новосибирской

области сократилось за год на 11%

51.

ОСНОВНЫЕ ПОКАЗАТЕЛИ ДЕЯТЕЛЬНОСТИ ФНС РОССИИЗА 2021 ГОД

ПУБЛИЧНАЯ ДЕКЛАРАЦИЯ

ЦЕЛЕЙ И ЗАДАЧ

2019

1

КОЛИЧЕСТВО ДОКУМЕНТОВ,

ПРЕДСТАВЛЕННЫХ ДЛЯ

ГОСУДАРСТВЕННОЙ РЕГИСТРАЦИИ В

ЭЛЕКТРОННОМ ВИДЕ

3 123,5

2 781,6

3 123,5

1 809,5

ТЫС. ЕД.

4

7

33,6

99,4%

4,9

99,5%

97,0%

5

ТЫС. ДЕЛ

33,3

МЛН. РУБ.

99,5%

5,1

49,8

2021

УРОВЕНЬ УДОВЛЕТВОРЕННОСТИ

ГРАЖДАН КАЧЕСТВОМ

ПРЕДОСТАВЛЕНИЯ ГОСУДАРСТВЕННЫХ

УСЛУГ

7,5

ДОНАЧИСЛЕНО НА ОДНУ

ВЫЕЗДНУЮ ПРОВЕРКУ

49,8

2

КОЛИЧЕСТВО РЕШЕНИЙ СУДОВ

ПО СПОРАМ, ПРОШЕДШИМ

ДОСУДЕБНОЕ УРЕГУЛИРОВАНИЕ

4,9

6

2020

УВЕЛИЧЕНИЕ КОЛИЧЕСТВА

НАЛОГОПЛАТЕЛЬЩИКОВ, В ОТНОШЕНИИ

КОТОРЫХ ПРОВОДИТСЯ НАЛОГОВЫЙ

МОНИТОРИНГ

62%*

* - годовой показатель,

введен с 2021 года

КОЛИЧЕСТВО ВЫЕЗДНЫХ

НАЛОГОВЫХ ПРОВЕРОК

8,1

9,4

ТЫС.ЕД.

99%

97%

8,1

6,2

РЕЗУЛЬТАТИВНОСТЬ ПРОВЕРОК

СОБЛЮДЕНИЯ ВАЛЮТНОГО

ЗАКОНОДАТЕЛЬСТВА

99%

3

8

99%

ДОЛЯ НАЛОГОПЛАТЕЛЬЩИКОВ,

ДАЮЩИХ ВЫСОКИЙ УРОВЕНЬ ОЦЕНКИ

РАБОТЕ, ПРОВОДИМОЙ ФНС РОССИИ

ПО ПРОТИВОДЕЙСТВИЮ КОРРУПЦИИ

85%

86%

82%

85%

52.

Трансформация налогового контроляОсновные тренды

Повышение собираемости налогов

Транспарентность

Цифровизация

Повышение качества работы налоговых органов

Усиление ответственности, в том числе персональной

53.

Трансформация налогового контроляПовышение собираемости налогов

Администрирование доходов: новые

информационные технологии, единое

информационное пространство

администрирования

Арест счетов и имущества при назначении

проверки

Взыскание налоговых долгов с дебиторов компании

Блокировка счетов (спецсчетов)

Экстерриториальность

«Новые» формы налогового контроля

54.

Трансформация налогового контроля«Новые» формы налогового контроля

Комиссии по легализации налоговой базы

убыток в налоговой отчётности

доля вычетов по НДС превышает допустимую региональную долю;

низкая налоговая нагрузка

непогашенные долги по налогам, взносам;

среднемесячная зарплата работников меньше среднеотраслевого показателя в регионе

не оформлены трудовые отношения с работниками, договоры с «самозанятыми»

(занижение налоговой базы по НДФЛ, страховым взносам);

переезд бизнеса

связь с «проблемными» контрагентами и пр

Вопросы: информирование о цели вызова, нужно ли нести документы, состав участников,

обязанность принять решение на комиссии, протокол заседания, контрольные сроки.

Уточнения: возможность избежать штрафа

ВАЖНО! Если НП в 2022 г отказался от использования схем уклонения от уплаты (НДС?), но

у НО есть доказательственная база по 2019-2021, они подлежат включению в план ВНП

55.

Трансформация налогового контроляИстребование документов и информации

Письмо от 02.12.2021 № ЕА-4-15/168 и от 24.12.2021 №

СД-4-2/18103@

Запрещено:

(1) Направлять уведомления по пп. 4 п. 1 ст. 31 НК РФ

- в целях истребования документов

- предоставить уточненные декларации в связи с выявленными

ошибками м противоречиями

- без подробного описания оснований вызова

- для вызова в НО на заседаний комиссий по легализации налоговой

базы

(2) Направлять требования о предоставлении документов

- в которых не указано МНК при истребовании документов по конкретной

сделки

- которые не относятся к предмету налоговой проверки

- за пределами сроков проверки

56.

Трансформация налогового контроляИстребование документов и информации

1 шаг. Получение требования/уведомления

Срок?

Продление срока на предоставление документов

Причины? Срок?

2 шаг. Осознание

Какое МНК? В отношении кого? Что просят (документы,

информацию, пояснения)?

3 шаг. Исполнение

Что считать исполнением? Что предоставлять, что нет? Как

предоставлять? Как отказывать?

57.

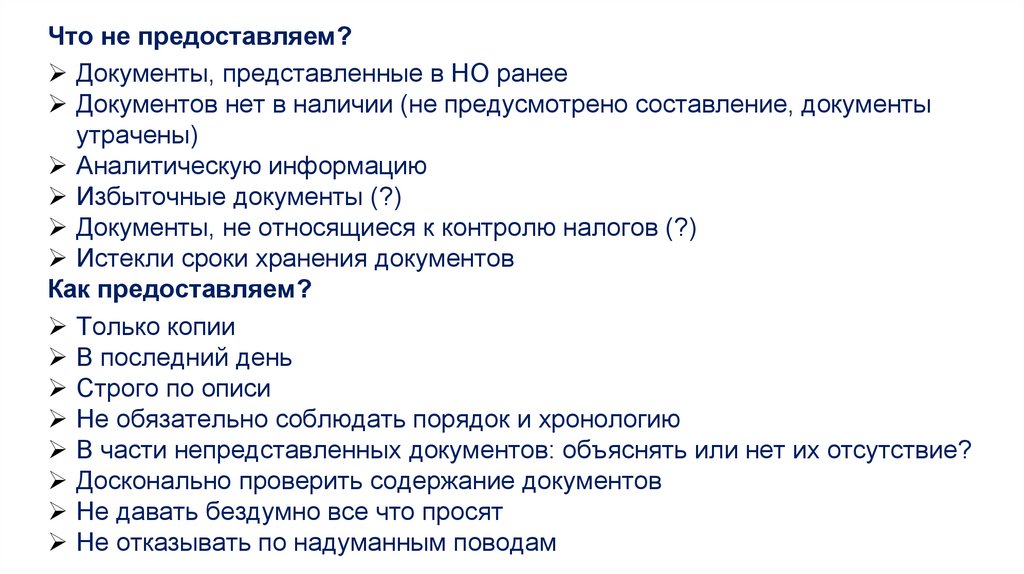

Что не предоставляем?Документы, представленные в НО ранее

Документов нет в наличии (не предусмотрено составление, документы

утрачены)

Аналитическую информацию

Избыточные документы (?)

Документы, не относящиеся к контролю налогов (?)

Истекли сроки хранения документов

Как предоставляем?

Только копии

В последний день

Строго по описи

Не обязательно соблюдать порядок и хронологию

В части непредставленных документов: объяснять или нет их отсутствие?

Досконально проверить содержание документов

Не давать бездумно все что просят

Не отказывать по надуманным поводам

58.

Трансформация налогового контроляДопрос

Король доказательств

Кто может быть свидетелем? (приоритет бывшие работники, сотрудники низовых

звеньев). Может ли быть допрошен адвокат, аудитор

Можно ли отказаться

Где проводится допрос

Кто может участвовать на допросе (защитник, налогоплательщик)

Подготовка к допросу (актуализация сведений, семинар, репетиция)

Процесс допроса (фото, видео)

Контроль результатов допроса (ответы с альтернативным толкованием)

Можно ли исправить результаты допроса

Будут ли в материалы включены «положительные» допросы?

59.

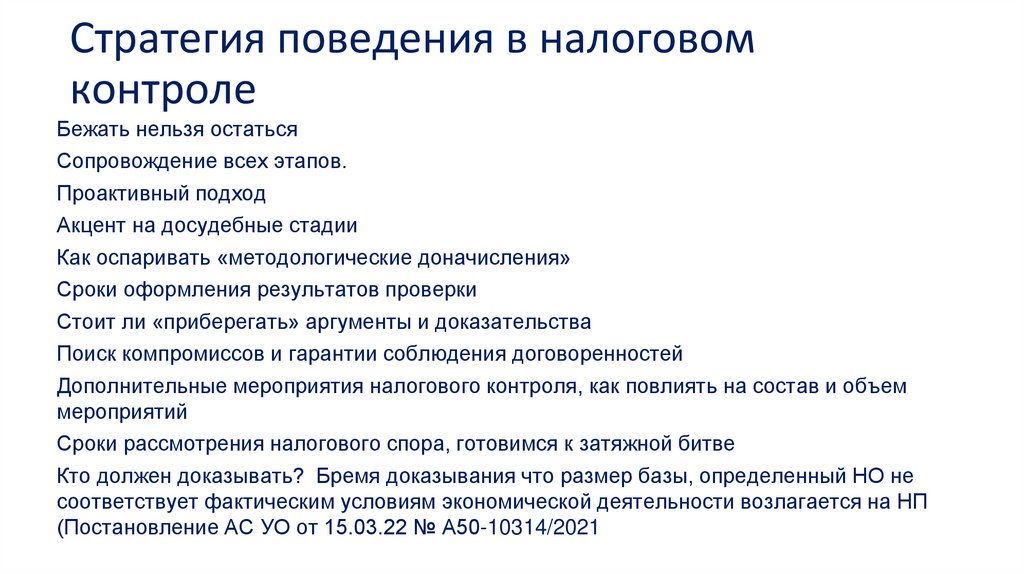

Стратегия поведения в налоговомконтроле

Бежать нельзя остаться

Сопровождение всех этапов.

Проактивный подход

Акцент на досудебные стадии

Как оспаривать «методологические доначисления»

Сроки оформления результатов проверки

Стоит ли «приберегать» аргументы и доказательства

Поиск компромиссов и гарантии соблюдения договоренностей

Дополнительные мероприятия налогового контроля, как повлиять на состав и объем

мероприятий

Сроки рассмотрения налогового спора, готовимся к затяжной битве

Кто должен доказывать? Бремя доказывания что размер базы, определенный НО не

соответствует фактическим условиям экономической деятельности возлагается на НП

(Постановление АС УО от 15.03.22 № А50-10314/2021

60.

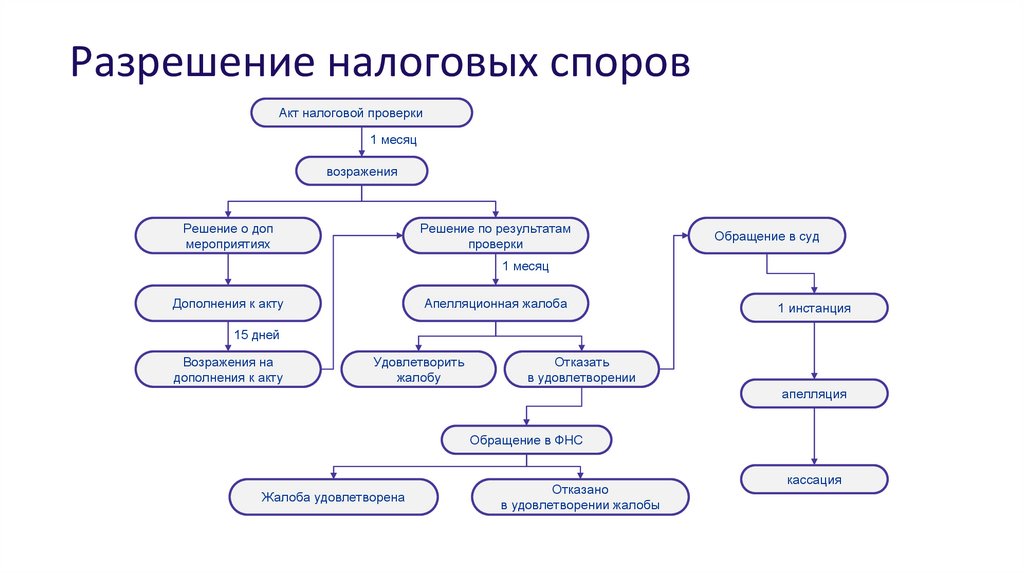

Разрешение налоговых споровАкт налоговой проверки

1 месяц

возражения

Решение о доп

мероприятиях

Решение по результатам

проверки

Обращение в суд

1 месяц

Дополнения к акту

Апелляционная жалоба

1 инстанция

15 дней

Возражения на

дополнения к акту

Удовлетворить

жалобу

Отказать

в удовлетворении

апелляция

Обращение в ФНС

Жалоба удовлетворена

Отказано

в удовлетворении жалобы

кассация

61.

Налоговый риск. Налоговая стратегия62.

Управление налоговыми рисками63.

Карта рисков64.

Типовые риски65.

Инструменты снижения рисковНалоговая оговорка – условие в договоре, предусматривающее, что если

налоговая доначислит одному из участников договора налоги (или откажет в

вычете/возмещении НДС), то другой участник договора заплатит

соответствующую сумму компании, к которой предъявлены претензии от

инспекции. То есть компенсирует убыток (сумму уплаченных налогов, пеней,

штрафов).

Решение АС Самарской области по делу № А55-33207/2019 от 24.08.2020г.

Налоговый орган обратил внимание суда на то обстоятельство, что исполнение

протокола по представлению уточненной декларации нес рекомендательный

характер и исполнен ООО «ТД Поволжские корма» добровольно. При этом,

протокол не является документом, подтверждающим отказ Инспекции в налоговом

вычете и не нарушает права ООО «ТД Поволжские корма» в получении налогового

вычета по НДС.

66.

Основные методы комплаенса67.

Налоговый комплаенс в компании68.

Управление налоговыми рисками69.

Спасибо за вниманиеЗолотовская Ю.И.

Адвокат, номер в реестре

Аудитор

Аттестованный налоговый консультант, №002722

Руководитель налоговой практики Сибирского отделения Kэпт

Контакты:

+7-913-007-46-59

120120@ngs.ru

https://t.me/+fKpp_RmNMf42MDZi

Финансы

Финансы