Похожие презентации:

Договор займа и кредитный договор

1.

МЕЖДУНАРОДНЫЙЮРИДИЧЕСКИЙ ИНСТИТУТ

Одинцовский филиал

Звенигородский учебный корпус

ЦМК общеобразовательных дисциплин

КУРСОВАЯ РАБОТА

Тема: «Договор займа и кредитный договор»

Обучающийся: Савоненко Ольга Владимировна

3В.2020.09.К.о.О.Кл/4

2 курс 4 группа

Руководитель: Мироненко Игорь Михайлович

Звенигород, 2022 год

2.

Целью данной работы является исследование понятий исущности условия договора займа и кредита, а также ответственность

сторон при заключении и исполнения договора займа и кредита.

Для достижения данной цели нам необходимо выполнить следующие

задачи:

рассмотрение права и обязанности сторон

исследование особенности ответственности по договору займа;

изучение понятия и элементы кредитного договора;

рассмотрение формы и содержания кредитного договора;

определение сторон и предмета кредитного договора и договора

займа;

выявление заключения и исполнения договора займа и кредитного

договора.

3.

Актуальность темы:На современном этапе развития кредитом являются отношения в экономике,

связанные с движением стоимости на условиях срочности, возвратности и

платности. Действующий российский Гражданский кодекс различает договор займа

и кредитный договор. Основной их предмет - денежные средства. Более общим

является договор займа: его положения распространяются на кредитные

отношения, если Гражданский Кодекс не устанавливает в отношении последних

особое регулирование, либо иное не вытекает из существа кредитного договора.

4.

В курсовой работе для исследования данной темы были использованынормативные правовые акты: Конституция Российской Федерации,

Гражданский кодекс Российской Федерации, Федеральный закон "О банках

и банковской деятельности».

5.

Права, обязанность и ответственностьсторон по договору займа

Договор займа является видом отношений, который возникает,

когда одна сторона передает другой стороне в собственность

деньги или другие ценности, описываемые следующими признаками:

весом, числом, мерой. Договор бывает реальным, возмездным или

безвозмездным, односторонне обязывающим, то есть вытекающие

обязанности из данного договора лежат на заемщике, а права на

займодавце.

6.

Договор займа делится на две разновидности:целевым займом является осуществление под контролем займодавца за его целевым

использованием;

государственным или муниципальным признается заем, когда оформляется договором, либо

заключается путем приобретения ценных бумаг (облигаций).

7.

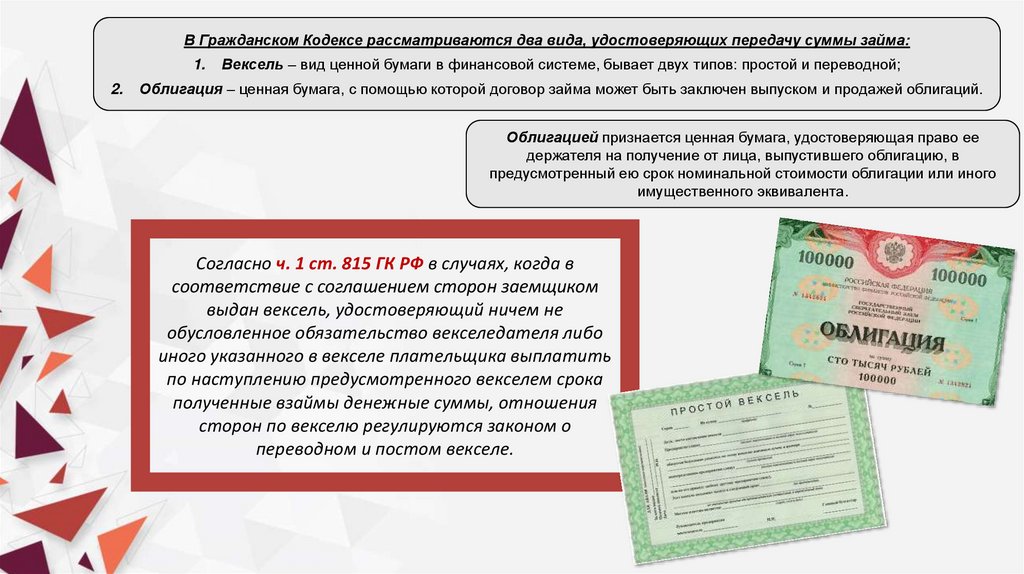

В Гражданском Кодексе рассматриваются два вида, удостоверяющих передачу суммы займа:1.

2.

Вексель – вид ценной бумаги в финансовой системе, бывает двух типов: простой и переводной;

Облигация – ценная бумага, с помощью которой договор займа может быть заключен выпуском и продажей облигаций.

Облигацией признается ценная бумага, удостоверяющая право ее

держателя на получение от лица, выпустившего облигацию, в

предусмотренный ею срок номинальной стоимости облигации или иного

имущественного эквивалента.

Согласно ч. 1 ст. 815 ГК РФ в случаях, когда в

соответствие с соглашением сторон заемщиком

выдан вексель, удостоверяющий ничем не

обусловленное обязательство векселедателя либо

иного указанного в векселе плательщика выплатить

по наступлению предусмотренного векселем срока

полученные взаймы денежные суммы, отношения

сторон по векселю регулируются законом о

переводном и постом векселе.

8.

Понятия, элементы, форма и содержаниекредитного договора

Кредитный договор признается, когда банк или иная кредитная организация обязуются

предоставить денежные средства заемщику в размере и на условиях, предусмотренных договором, а

заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

В качестве кредитора могут выступать только

юридические лица, которые имеют

соответствующую лицензию Банка России и

имеют полное право именоваться банком или

кредитной организацией. Кредитный договор

всегда носит предпринимательский характер.

А в качестве заемщика может выступать, как

юридическое лицо, так и физическое лицо.

9.

Срок действия кредитного договора ипроценты за пользование кредитом

Гражданский кодекс Российской Федерации (ГК РФ). Часть вторая (ст.

454 - 1109). Раздел IV. Отдельные виды обязательств (ст. 454 - 1109).

Глава 42. Заем и кредит (ст. 807 - 823). § 1. Заем (ст. 807 - 818).

10.

Способ начисления процентов оговаривается в договоре. Проценты начисляются не с моментазаключения кредитного договора, а с момента поступления кредитных средств на счет заемщика.

Согласно пункту 1 статьи 819 Гражданского

Кодекса Российской Федерации, проценты

занимают существенную роль в кредитном

договоре. В соответствии с нормативными

требованиями Банка России проценты

начисляются по простой формуле, либо

формулой сложных процентов, также

используется фиксированная или плавающая

процентная ставка.

Кредитный договор подразделяется на:

Обеспеченный кредитный договор – это вид договора,

который составляется путем акцессорных обязательств,

например договор имущественного залога, поручительства.

Целевой договор – вид договора, в котором четко

обозначена цель, куда могут быть использованы выданные

денежные средства.

Потребкредит (договор о потребительском кредите) – вид

договора, в котором заемные средства предоставляются

физическому лицу, которые можно истратить только на

удовлетворение личных потребностей, например договор

по кредитной карте.

Инвестиционный договор – вид договора, в котором

средства

передаются

определенными

субъектомучастником на особых условиях.

Договор рефинансирования – вид договора, который

достигается за счет влияния регулятора, а именно

Центробанка.

11.

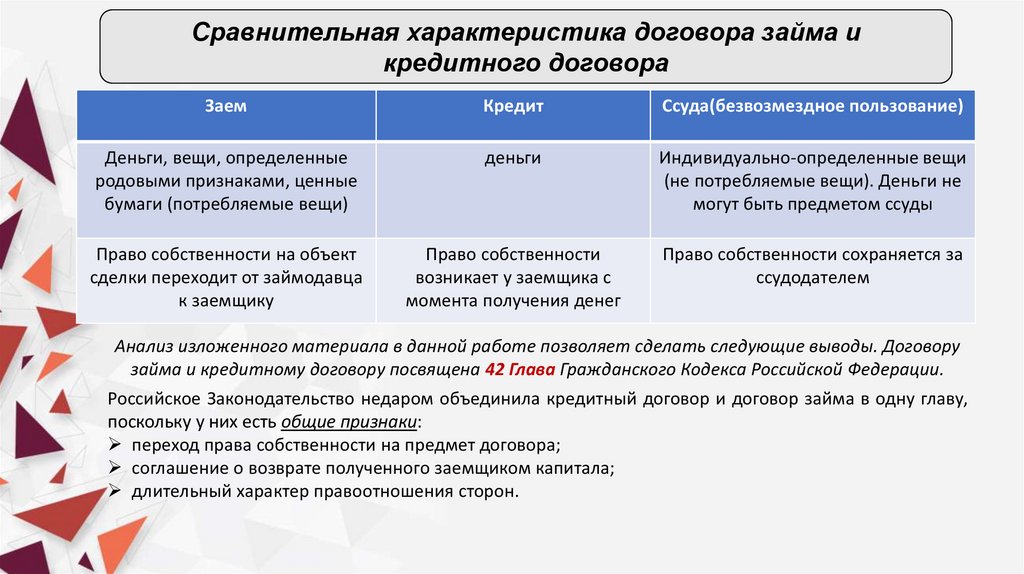

Сравнительная характеристика договора займа икредитного договора

Заем

Кредит

Ссуда(безвозмездное пользование)

Деньги, вещи, определенные

родовыми признаками, ценные

бумаги (потребляемые вещи)

деньги

Индивидуально-определенные вещи

(не потребляемые вещи). Деньги не

могут быть предметом ссуды

Право собственности на объект

сделки переходит от займодавца

к заемщику

Право собственности

возникает у заемщика с

момента получения денег

Право собственности сохраняется за

ссудодателем

Анализ изложенного материала в данной работе позволяет сделать следующие выводы. Договору

займа и кредитному договору посвящена 42 Глава Гражданского Кодекса Российской Федерации.

Российское Законодательство недаром объединила кредитный договор и договор займа в одну главу,

поскольку у них есть общие признаки:

переход права собственности на предмет договора;

соглашение о возврате полученного заемщиком капитала;

длительный характер правоотношения сторон.

12.

Риск случайной гибели илислучайного повреждения объекта

сделки после получения денег или

вещей риск несет заемщик

После получения денег риск

несет заемщик

Риск несет ссудодатель, кроме

случаев, предусмотренных ст. 696

Гражданского Кодекса

Заем может быть процентным или

беспроцентным

Кредит всегда процентный

Проценты по ссуде противоречат

закону (ст. 689 ГК), так как объект

ссуды передается в безвозмездное

пользование

Возврату подлежит такая же сумма

денег или равное количество

других вещей того же рода и

качества. Если займ процентный

дополнительно уплачиваются

проценты

Денежная сумма,

эквивалентная полученной с

процентами, начисленными за

пользование кредитом

Та же самая вещь в том же

состоянии, в котором она получена,

с учетом нормального износа или в

состоянии, обусловленном

договором

13.

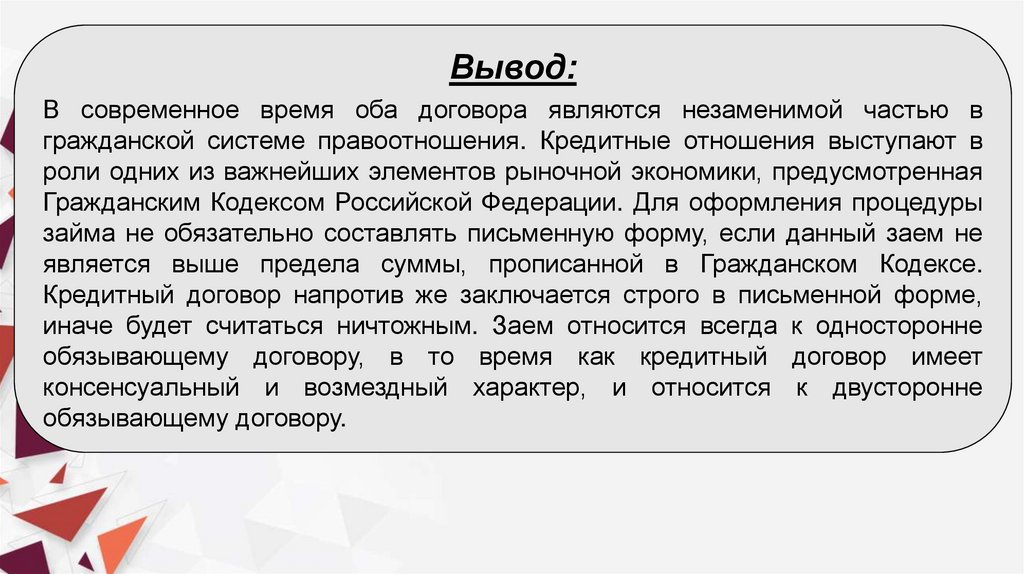

Вывод:В современное время оба договора являются незаменимой частью в

гражданской системе правоотношения. Кредитные отношения выступают в

роли одних из важнейших элементов рыночной экономики, предусмотренная

Гражданским Кодексом Российской Федерации. Для оформления процедуры

займа не обязательно составлять письменную форму, если данный заем не

является выше предела суммы, прописанной в Гражданском Кодексе.

Кредитный договор напротив же заключается строго в письменной форме,

иначе будет считаться ничтожным. Заем относится всегда к односторонне

обязывающему договору, в то время как кредитный договор имеет

консенсуальный и возмездный характер, и относится к двусторонне

обязывающему договору.

14.

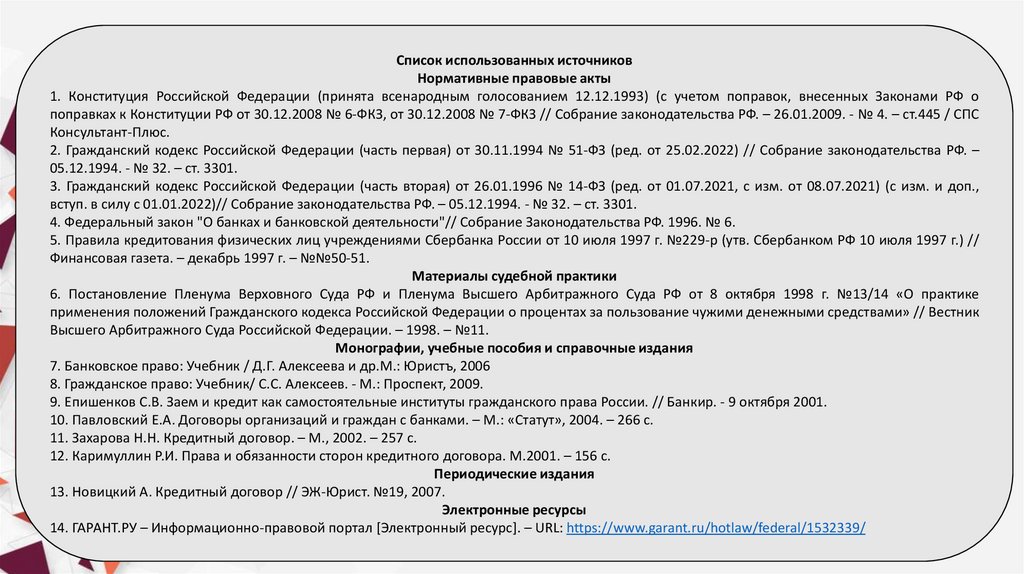

Список использованных источниковНормативные правовые акты

1. Конституция Российской Федерации (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о

поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ // Собрание законодательства РФ. – 26.01.2009. - № 4. – ст.445 / СПС

Консультант-Плюс.

2. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ (ред. от 25.02.2022) // Собрание законодательства РФ. –

05.12.1994. - № 32. – ст. 3301.

3. Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 № 14-ФЗ (ред. от 01.07.2021, с изм. от 08.07.2021) (с изм. и доп.,

вступ. в силу с 01.01.2022)// Собрание законодательства РФ. – 05.12.1994. - № 32. – ст. 3301.

4. Федеральный закон "О банках и банковской деятельности"// Собрание Законодательства РФ. 1996. № 6.

5. Правила кредитования физических лиц учреждениями Сбербанка России от 10 июля 1997 г. №229-р (утв. Сбербанком РФ 10 июля 1997 г.) //

Финансовая газета. – декабрь 1997 г. – №№50-51.

Материалы судебной практики

6. Постановление Пленума Верховного Суда РФ и Пленума Высшего Арбитражного Суда РФ от 8 октября 1998 г. №13/14 «О практике

применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами» // Вестник

Высшего Арбитражного Суда Российской Федерации. – 1998. – №11.

Монографии, учебные пособия и справочные издания

7. Банковское право: Учебник / Д.Г. Алексеева и др.М.: Юристъ, 2006

8. Гражданское право: Учебник/ С.С. Алексеев. - М.: Проспект, 2009.

9. Епишенков С.В. Заем и кредит как самостоятельные институты гражданского права России. // Банкир. - 9 октября 2001.

10. Павловский Е.А. Договоры организаций и граждан с банками. – М.: «Статут», 2004. – 266 с.

11. Захарова Н.Н. Кредитный договор. – М., 2002. – 257 с.

12. Каримуллин Р.И. Права и обязанности сторон кредитного договора. М.2001. – 156 с.

Периодические издания

13. Новицкий А. Кредитный договор // ЭЖ-Юрист. №19, 2007.

Электронные ресурсы

14. ГАРАНТ.РУ – Информационно-правовой портал [Электронный ресурс]. – URL: https://www.garant.ru/hotlaw/federal/1532339/

Финансы

Финансы