Похожие презентации:

Дебетовые карты в Профайле (как всё устроено и работает)

1.

Дебетовые карты в Профайле(как всё устроено и работает)

часть 1 – авторизации

часть 2 – клиринг

Справочное пособие для УППО ДБИТ ВТБ24

Автор: Шелков А.А. (УКТ ДБИТ)

Москва 2015г.

2.

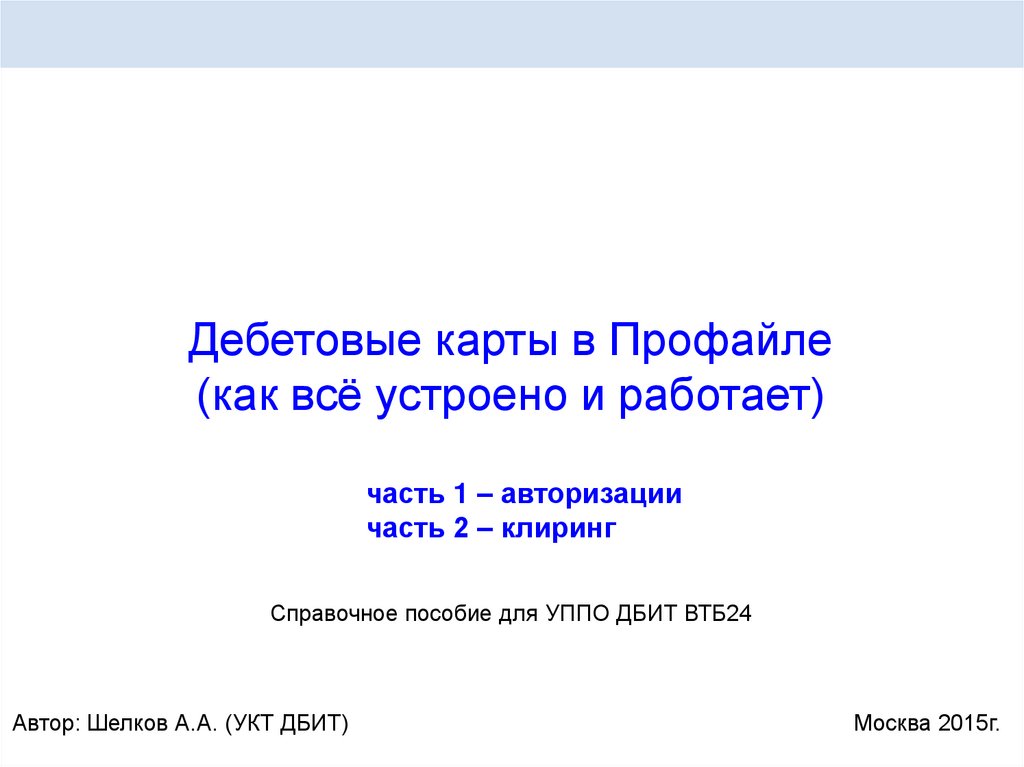

Оглавлениеколлеги, в режиме просмотра можно кликать по гиперссылкам (они подчёркнуты) для быстрого перехода

Раздел

Вместо эпиграфа……………………………………………………………………………………………………………………..

Вместо вступления…………………………………………………………………………………………………………………..

Что такое «карта» в Профайле ……………………………………………………………………………………………….

Схема взаимодействия Профайла с процессингом ………………………………………………………………

Часть 1 - авторизации …………………………………………………………………………………………… ……………….

Обработка онлайновых запросов от Мультикарты в Профайле ……………………………….

Версии протокола TCI и их изменение ………………………………………………………………………..

Обработка тайм-аутов ………………………………………………………………………………………………….

Поддерживаемые типы транзакций …………………………………………………………………………….

Где и как хранится информация о карточных авторизациях ……………………………………..

Как посмотреть карточные авторизации ……………………………………………………………………..

Углубляемся в детали… channels и payment associations ………………………………………….

Углубляемся в детали… сумма транзакции ………………………………………………………………..

Углубляемся в детали… транзакции по внесению наличных в банкомате ……………….

Углубляемся в детали… транзакции в реальном времени ………………………………………………

Углубляемся в детали… расчёт комиссий за проведение операции …………………………….

Приложение1: количество авторизаций ………………………………………………………………………

Приложение2: тайминги по обработке авторизационных запросов ………………………….

Приложение3: справочно: как Профайл работает в режиме 24х7 (общая схема) …….

Часть 2 - клиринг …………………………………………………………………………………………………………………….

Что такое клиринг …………………………………………………………………………………………………………

Формат файла ………………………………………………………………………………………………………………

Повторная загрузка клиринга ………………………………………………………………………………………

Определение суммы транзакции …………………………………………………………………………………

Технический овердрафт ………………………………………………………………………………………………

Мэтчинг клиринга с авторизацией ………………………………………………………………………………

Клиринг по перевыпущенной карте …………………………………………………………………………….

Где и как хранится информация о карточных транзакциях ……………………………………….

Дополнительно можно посмотреть: история карты ……………………………………………………

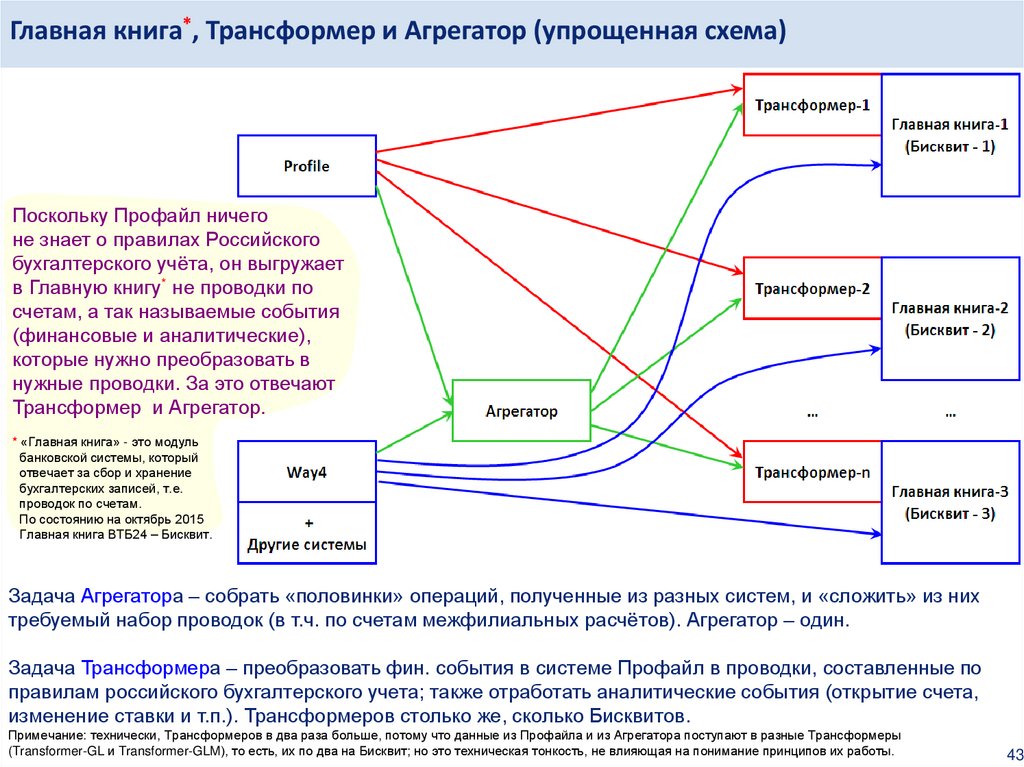

Главная книга, Трансформер и Агрегатор (упрощенная схема) ………………………………

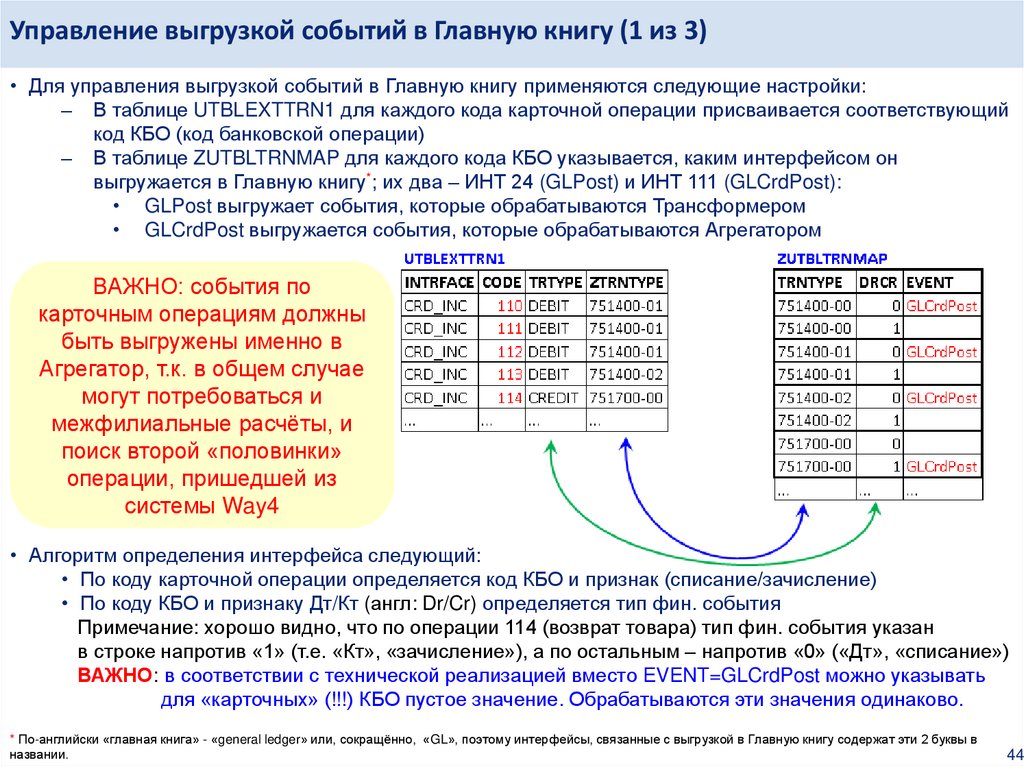

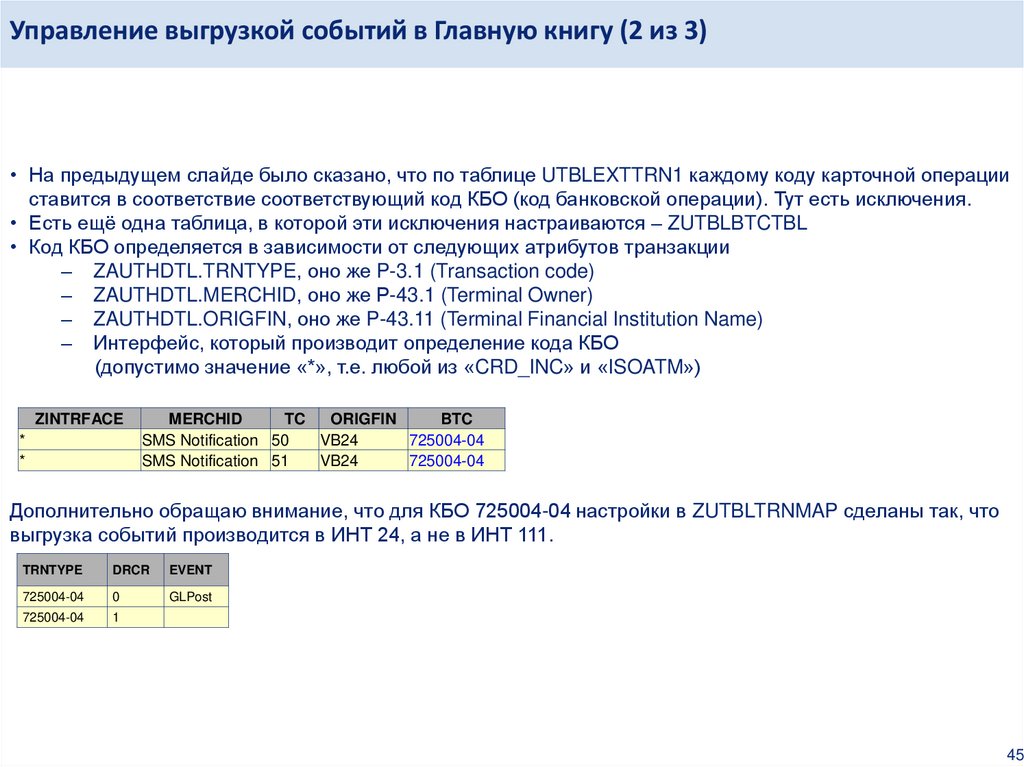

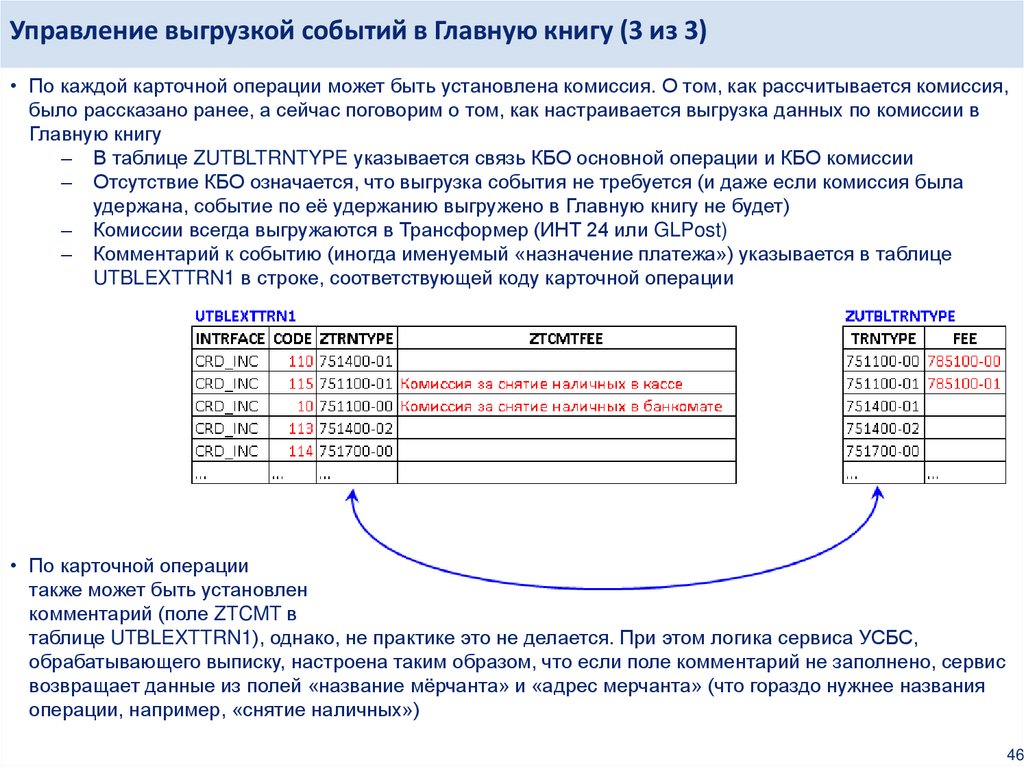

Управление выгрузкой событий в Главную книгу ………………………………………………………

Страницы

3

4

5

6

7

8-9

10

11

12

13-15

16

17

19

20-21

22

23-25

26

27

28

29

30

31-33

34

35

36

37

38

39-41

42

43

44-46

2

3.

Вместо эпиграфаЧтоб мудро жизнь прожить,

знать надобно немало,

Два важных правила

запомни для начала:

Ты лучше FIS спроси,

чем сам update-ом лезь,

И напрочь позабудь

select-ить что попало.

Коллеги, ещё раз напоминаю:

(перефразированные рубаи Омара Хайама)

FIS категорически не рекомендует

вносить какие-либо изменения в данные

на промышленной системе

при помощи SQL-запросов.

Причин, в моём понимании, три:

1) Обработчик SQL-запросов в Профайле это не часть базы данных, это всего лишь прикладной код в Профайле, который

разные люди в разное время меняли (последний раз - осенью 2015 в рамках работ по оптимизации производительности).

То, что в этом прикладном коде возможны ошибки – однозначно. Поэтому вот так просто взять и выполнить SQL UPDATE

на «бою» – большой риск. Хотя бы нужно сначала на тестовом контуре проверить, насколько корректно оно отработает.

Ошибки могут связаны ещё и с тем, что сама по себе база данных GTM ничего не знает о том, какие поля есть в какой

таблице, и даже о таблицах она ничего не знает – на уровне базы данных запрос будет выглядеть, например, так:

«прочитай элемент глобали ACN с индексом 1002305764 и дай 38-й листик на 51-й ветви». Привычными нам названиями

таблиц и полей оперирует вот эта самая программная надстройка над GTM, обработчик SQL-запросов, а она, как любая

программа, может ошибаться. Хотя очевидно, что чем проще запрос, тем меньше вероятность ошибки.

1) Когда сотрудник банка вводит SQL UPDATE руками, всегда есть вероятность ошибиться. А иногда небольшой опечатки

может быть достаточно, чтобы запрос был обработан совершенно иначе.

2) Ну и последнее. Чтобы что-то менять, нужно очень хорошо представлять себе структуру данных и последствия такого

изменения. Без этого поменять можно так, что на «ремонт ремонта» потратим времени и ресурсов вендора намного

больше, чем если бы сразу заказали «ремонт» тому же вендору

Мораль: если есть возможность – закажи Data Fix у вендора.

3

4.

Вместо вступления• В 2009-2010 годах бизнес поставил задачу: создать бизнес-продукт «мастер-счёт с дебетовой картой».

• В соответствии с бизнес-требованиями карта не существует отдельно (как, например, сейчас в Way4), а

является средством доступа к текущему счёту. То есть, не нужно перекладывать деньги с текущего счёта

на карту, если хочешь расплатиться картой. Все деньги лежат в одном месте (на мастер-счёте), и при

этом можно в любой момент либо выполнить операцию по карте (которая привязана к мастер-счету),

либо выполнить операцию со счёта (например, сделать денежный перевод в другой банк).

• Поскольку счета «живут» в Профайле, то и карты потребовалось «поселить» там же

• Изначально Профайл не был (да и до сих пор не является) полноценной карточной системой и «не

обучен» полностью всем-всем правилам, установленным платёжными системами

• Однако ещё до ВТБ24 его научили работать с картами – в Профайле уже был реализован базовый

функционал работы со switch-ом (так иностранцы называют внешнюю систему, откуда приходят

карточные транзакции). В нашем случае транзакции приходят из системы TWO, установленной в

Мультикарте (разработчик системы – компания Компас Плюс)

• Некоторые возможности Профайла, которые изначально были заложены (например, возможность

привязать карту к нескольким счетам), мы не используем

• В ходе доработок Профайл в 2010 году научили генерировать номера карт (изначально Профайл умел

только получать их извне), научили особенностям работы с TWO (потому что эта система использует

свою собственную версию протокола обмена данными, хотя и основанную на стандарте ISO), научили

обрабатывать нужные банку типы карточных операций, научили выгружать в Главную книгу (т.е. в

Бисквит) финансовые события для построения проводок, научили отслеживать расходные лимиты и

взимать транзакционные (т.е. связанные с выполнением финансовых транзакций) и нетранзакционные

(их ещё иногда называют «мисковыми» или misc-овыми) карточные комиссии.

4

5.

Что такое «карта в Профайле»• Перед тем, как обсуждать выполнение карточных транзакций, наверно, имеет смысл сказать пару слов

об объекте «карта».

• Карта может быть «основной/main» и «дополнительной/additional» (причём в терминологии Профайла, а

точнее, технологов банка, предложивших вендору такие названия) основная – это карта на имя

владельца счета, а дополнительная – это на третье лицо. Поэтому фраза «клиент выпустил себе

дополнительную карту» некорректна, вместо этого нужно говорить «клиент выпустил себе ещё одну

карту» (это проектная шутка времён 2010 года ).

• Каждая карта описывается строкой в таблице CRD и связанной с ней таблицей ZCRD.

• Каждая карта содержит две ссылки на клиента

• поле CRD.ACN – внутренний ID клиента, которому принадлежит мастер-счет, к которому выпущена карта

• поле ZCRD.ZEXTCIFID – внутренний ID клиента, на чьё имя выпущена карта (т.е. ID клиента-держателя)

• Карта не содержит явной ссылки на мастер-счёт. Узнать его можно либо вызвав ИНТ 104 (по номеру

карты), либо сделав запрос SELECT CID* FROM CRDGRP WHERE CRDNUM = …

• У каждой карты есть тип. От этого типа

• зависит алгоритм генерации номера карты

• не зависит список видов карточных операций, которые по ней можно провести

• зависит размер комиссий и расходных лимитов

• Типы карт описаны в таблице CRDTYP

• У каждой карты есть статус (поле CRD.STAT), это число. Например, «1» означает «Активирована».

Полный список статусов находится в UTBLCRDSTAT. Там же лежат флаги, определяющие возможность

проведения операции по карте, находящейся в каждом из статусов.

• Таблица UTBLCRDSTAT1 содержит схему переходов из статуса в статус; если нет строки,

соответствующей переход из одного статуса в другой с признаком «переход разрешён», то Профайл не

позволит изменить статус таким образом.

* CID – это внутренний (т.е. «родной») ID счета в Профайле. Одним из индексов для таблицы счетов является CID, другим – ZCONTRACT (20-значный номер счета)

Технически каждый индекс (кроме 1-го) это отдельная таблица, по которой значение преобразовывается в значение основного индекса. Например, если вы делаете

запрос «SELECT ACCTNAME FROM DEP WHERE ZCONTRACT=», фактически выполняется 2 запроса – сначала по значению ZCONTRACT находится CID, потом по

значению CID находится нужный счёт и из него извлекается значение ACCTNAME. Однако, обработчик SQL-запросов делает всё это невидимо для вас

5

6.

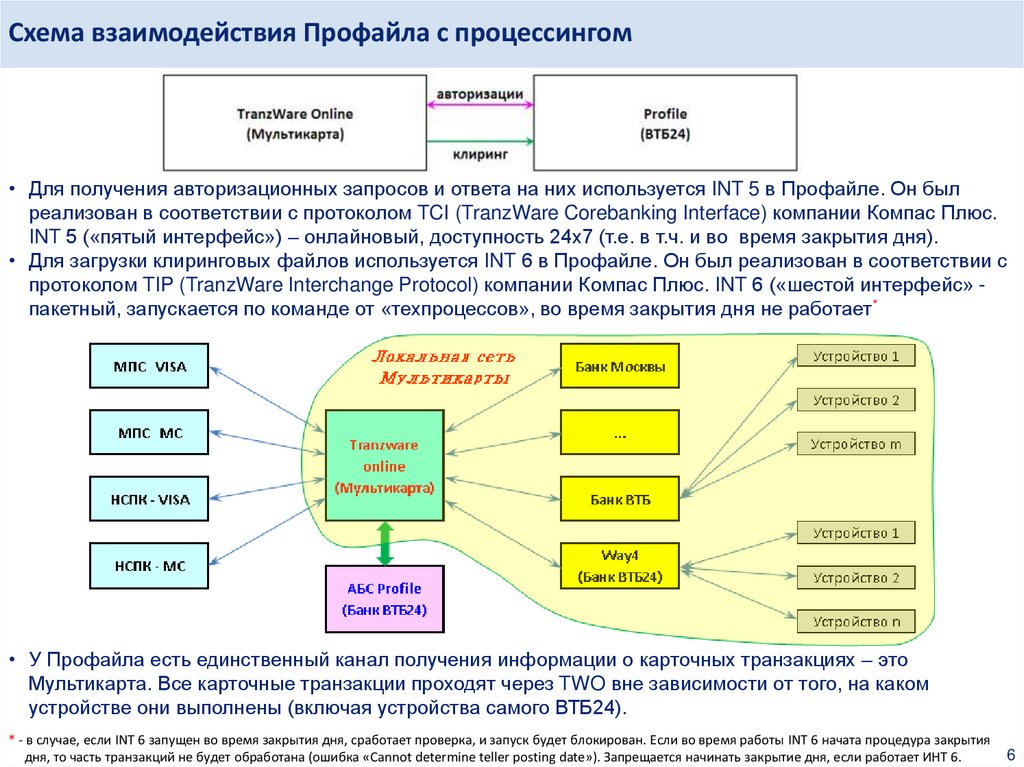

Схема взаимодействия Профайла с процессингом• Для получения авторизационных запросов и ответа на них используется INT 5 в Профайле. Он был

реализован в соответствии с протоколом TCI (TranzWare Corebanking Interface) компании Компас Плюс.

INT 5 («пятый интерфейс») – онлайновый, доступность 24х7 (т.е. в т.ч. и во время закрытия дня).

• Для загрузки клиринговых файлов используется INT 6 в Профайле. Он был реализован в соответствии с

протоколом TIP (TranzWare Interchange Protocol) компании Компас Плюс. INT 6 («шестой интерфейс» пакетный, запускается по команде от «техпроцессов», во время закрытия дня не работает*

• У Профайла есть единственный канал получения информации о карточных транзакциях – это

Мультикарта. Все карточные транзакции проходят через TWO вне зависимости от того, на каком

устройстве они выполнены (включая устройства самого ВТБ24).

* - в случае, если INT 6 запущен во время закрытия дня, сработает проверка, и запуск будет блокирован. Если во время работы INT 6 начата процедура закрытия

дня, то часть транзакций не будет обработана (ошибка «Cannot determine teller posting date»). Запрещается начинать закрытие дня, если работает ИНТ 6.

6

7.

ЧАСТЬ 1Авторизации

7

8.

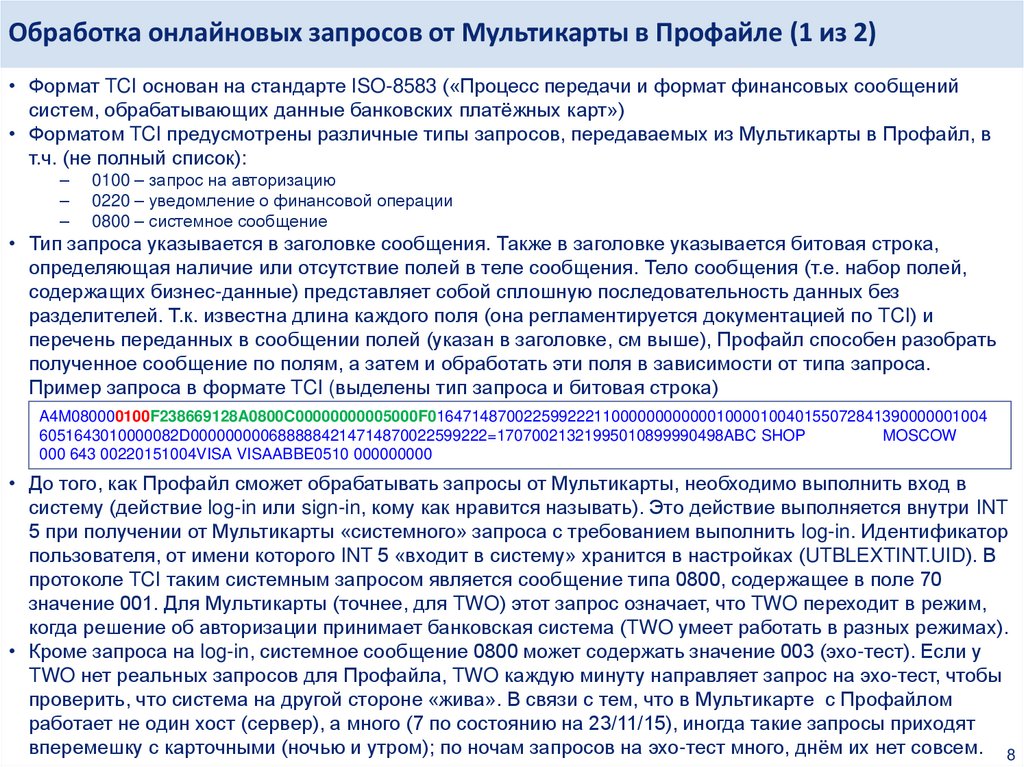

Обработка онлайновых запросов от Мультикарты в Профайле (1 из 2)• Формат TCI основан на стандарте ISO-8583 («Процесс передачи и формат финансовых сообщений

систем, обрабатывающих данные банковских платёжных карт»)

• Форматом TCI предусмотрены различные типы запросов, передаваемых из Мультикарты в Профайл, в

т.ч. (не полный список):

–

–

–

0100 – запрос на авторизацию

0220 – уведомление о финансовой операции

0800 – системное сообщение

• Тип запроса указывается в заголовке сообщения. Также в заголовке указывается битовая строка,

определяющая наличие или отсутствие полей в теле сообщения. Тело сообщения (т.е. набор полей,

содержащих бизнес-данные) представляет собой сплошную последовательность данных без

разделителей. Т.к. известна длина каждого поля (она регламентируется документацией по TCI) и

перечень переданных в сообщении полей (указан в заголовке, см выше), Профайл способен разобрать

полученное сообщение по полям, а затем и обработать эти поля в зависимости от типа запроса.

Пример запроса в формате TCI (выделены тип запроса и битовая строка)

A4M080000100F238669128A0800C00000000005000F0164714870022599222110000000000001000010040155072841390000001004

6051643010000082D0000000006888884214714870022599222=17070021321995010899990498ABC SHOP

MOSCOW

000 643 00220151004VISA VISAABBE0510 000000000

• До того, как Профайл сможет обрабатывать запросы от Мультикарты, необходимо выполнить вход в

систему (действие log-in или sign-in, кому как нравится называть). Это действие выполняется внутри INT

5 при получении от Мультикарты «системного» запроса с требованием выполнить log-in. Идентификатор

пользователя, от имени которого INT 5 «входит в систему» хранится в настройках (UTBLEXTINT.UID). В

протоколе TCI таким системным запросом является сообщение типа 0800, содержащее в поле 70

значение 001. Для Мультикарты (точнее, для TWO) этот запрос означает, что TWO переходит в режим,

когда решение об авторизации принимает банковская система (TWO умеет работать в разных режимах).

• Кроме запроса на log-in, системное сообщение 0800 может содержать значение 003 (эхо-тест). Если у

TWO нет реальных запросов для Профайла, TWO каждую минуту направляет запрос на эхо-тест, чтобы

проверить, что система на другой стороне «жива». В связи с тем, что в Мультикарте с Профайлом

работает не один хост (сервер), а много (7 по состоянию на 23/11/15), иногда такие запросы приходят

вперемешку с карточными (ночью и утром); по ночам запросов на эхо-тест много, днём их нет совсем. 8

9.

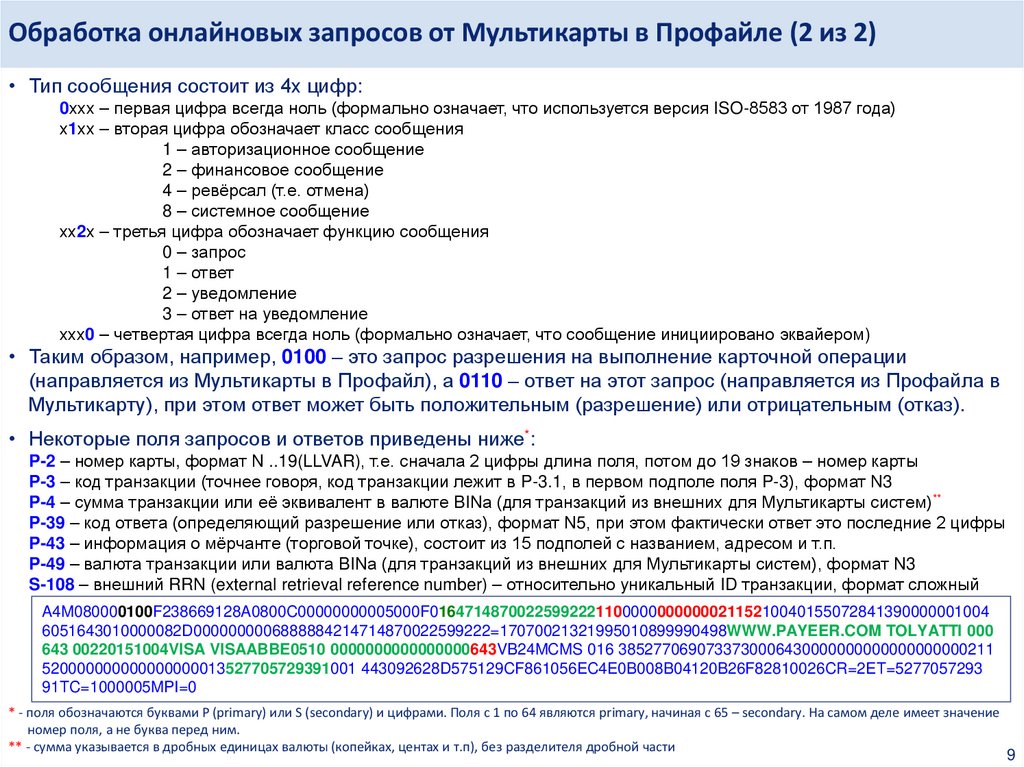

Обработка онлайновых запросов от Мультикарты в Профайле (2 из 2)• Тип сообщения состоит из 4х цифр:

0ххх – первая цифра всегда ноль (формально означает, что используется версия ISO-8583 от 1987 года)

х1хх – вторая цифра обозначает класс сообщения

1 – авторизационное сообщение

2 – финансовое сообщение

4 – ревёрсал (т.е. отмена)

8 – системное сообщение

хх2х – третья цифра обозначает функцию сообщения

0 – запрос

1 – ответ

2 – уведомление

3 – ответ на уведомление

ххх0 – четвертая цифра всегда ноль (формально означает, что сообщение инициировано эквайером)

• Таким образом, например, 0100 – это запрос разрешения на выполнение карточной операции

(направляется из Мультикарты в Профайл), а 0110 – ответ на этот запрос (направляется из Профайла в

Мультикарту), при этом ответ может быть положительным (разрешение) или отрицательным (отказ).

• Некоторые поля запросов и ответов приведены ниже*:

P-2 – номер карты, формат N ..19(LLVAR), т.е. сначала 2 цифры длина поля, потом до 19 знаков – номер карты

P-3 – код транзакции (точнее говоря, код транзакции лежит в P-3.1, в первом подполе поля P-3), формат N3

P-4 – сумма транзакции или её эквивалент в валюте BINа (для транзакций из внешних для Мультикарты систем)**

P-39 – код ответа (определяющий разрешение или отказ), формат N5, при этом фактически ответ это последние 2 цифры

P-43 – информация о мёрчанте (торговой точке), состоит из 15 подполей с названием, адресом и т.п.

P-49 – валюта транзакции или валюта BINа (для транзакций из внешних для Мультикарты систем), формат N3

S-108 – внешний RRN (external retrieval reference number) – относительно уникальный ID транзакции, формат сложный

A4M080000100F238669128A0800C00000000005000F0164714870022599222110000000000002115210040155072841390000001004

6051643010000082D0000000006888884214714870022599222=17070021321995010899990498WWW.PAYEER.COM TOLYATTI 000

643 00220151004VISA VISAABBE0510 0000000000000000643VB24MCMS 016 3852770690733730006430000000000000000000211

520000000000000000013527705729391001 443092628D575129CF861056EC4E0B008B04120B26F82810026CR=2ET=5277057293

91TC=1000005MPI=0

* - поля обозначаются буквами P (primary) или S (secondary) и цифрами. Поля с 1 по 64 являются primary, начиная с 65 – secondary. На самом деле имеет значение

номер поля, а не буква перед ним.

** - сумма указывается в дробных единицах валюты (копейках, центах и т.п), без разделителя дробной части

9

10.

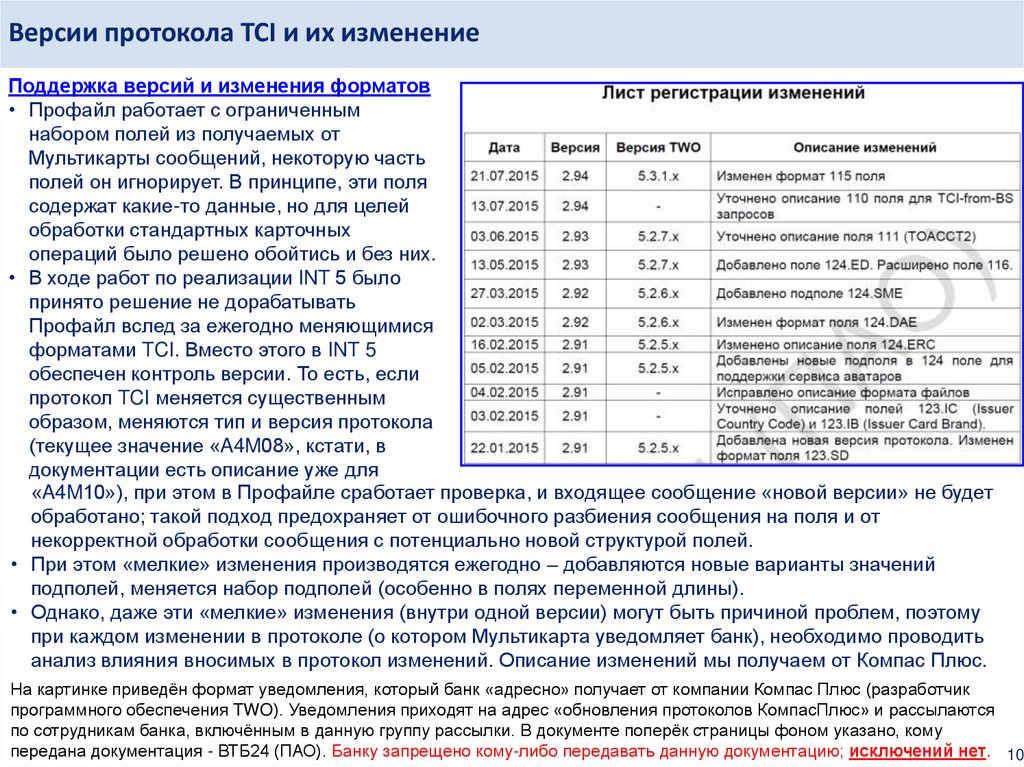

Версии протокола TCI и их изменениеПоддержка версий и изменения форматов

• Профайл работает с ограниченным

набором полей из получаемых от

Мультикарты сообщений, некоторую часть

полей он игнорирует. В принципе, эти поля

содержат какие-то данные, но для целей

обработки стандартных карточных

операций было решено обойтись и без них.

• В ходе работ по реализации INT 5 было

принято решение не дорабатывать

Профайл вслед за ежегодно меняющимися

форматами TCI. Вместо этого в INT 5

обеспечен контроль версии. То есть, если

протокол TCI меняется существенным

образом, меняются тип и версия протокола

(текущее значение «A4M08», кстати, в

документации есть описание уже для

«A4M10»), при этом в Профайле сработает проверка, и входящее сообщение «новой версии» не будет

обработано; такой подход предохраняет от ошибочного разбиения сообщения на поля и от

некорректной обработки сообщения с потенциально новой структурой полей.

• При этом «мелкие» изменения производятся ежегодно – добавляются новые варианты значений

подполей, меняется набор подполей (особенно в полях переменной длины).

• Однако, даже эти «мелкие» изменения (внутри одной версии) могут быть причиной проблем, поэтому

при каждом изменении в протоколе (о котором Мультикарта уведомляет банк), необходимо проводить

анализ влияния вносимых в протокол изменений. Описание изменений мы получаем от Компас Плюс.

На картинке приведён формат уведомления, который банк «адресно» получает от компании Компас Плюс (разработчик

программного обеспечения TWO). Уведомления приходят на адрес «обновления протоколов КомпасПлюс» и рассылаются

по сотрудникам банка, включённым в данную группу рассылки. В документе поперёк страницы фоном указано, кому

передана документация - ВТБ24 (ПАО). Банку запрещено кому-либо передавать данную документацию; исключений нет. 10

11.

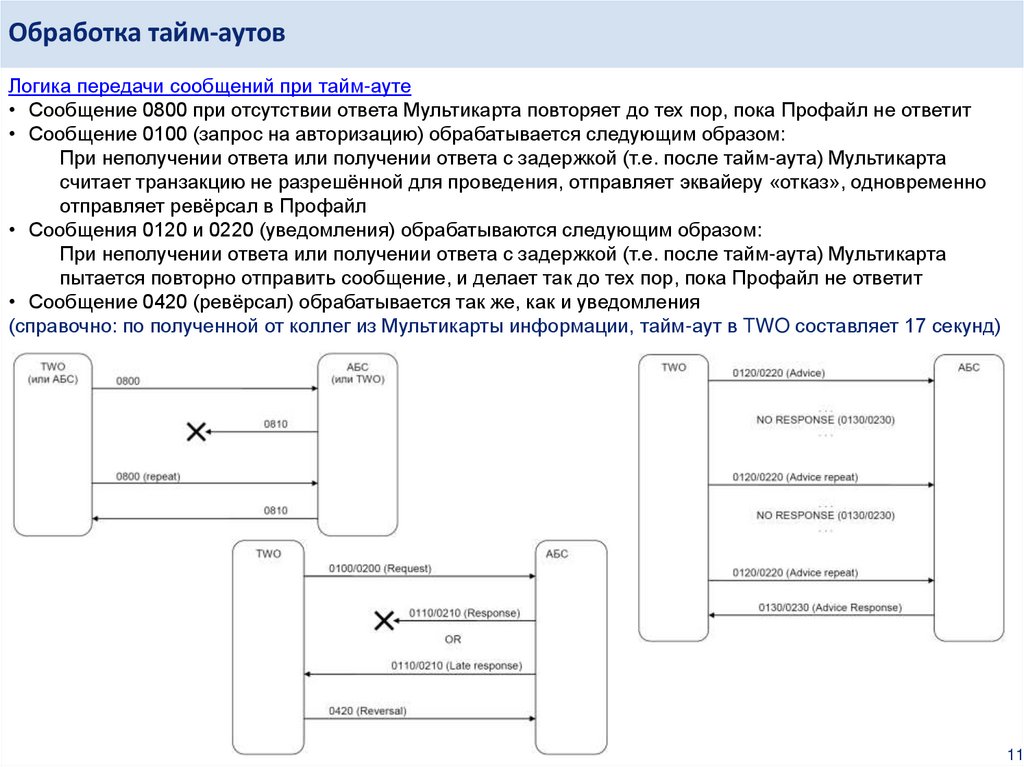

Обработка тайм-аутовЛогика передачи сообщений при тайм-ауте

• Сообщение 0800 при отсутствии ответа Мультикарта повторяет до тех пор, пока Профайл не ответит

• Сообщение 0100 (запрос на авторизацию) обрабатывается следующим образом:

При неполучении ответа или получении ответа с задержкой (т.е. после тайм-аута) Мультикарта

считает транзакцию не разрешённой для проведения, отправляет эквайеру «отказ», одновременно

отправляет ревёрсал в Профайл

• Сообщения 0120 и 0220 (уведомления) обрабатываются следующим образом:

При неполучении ответа или получении ответа с задержкой (т.е. после тайм-аута) Мультикарта

пытается повторно отправить сообщение, и делает так до тех пор, пока Профайл не ответит

• Сообщение 0420 (ревёрсал) обрабатывается так же, как и уведомления

(справочно: по полученной от коллег из Мультикарты информации, тайм-аут в TWO составляет 17 секунд)

11

12.

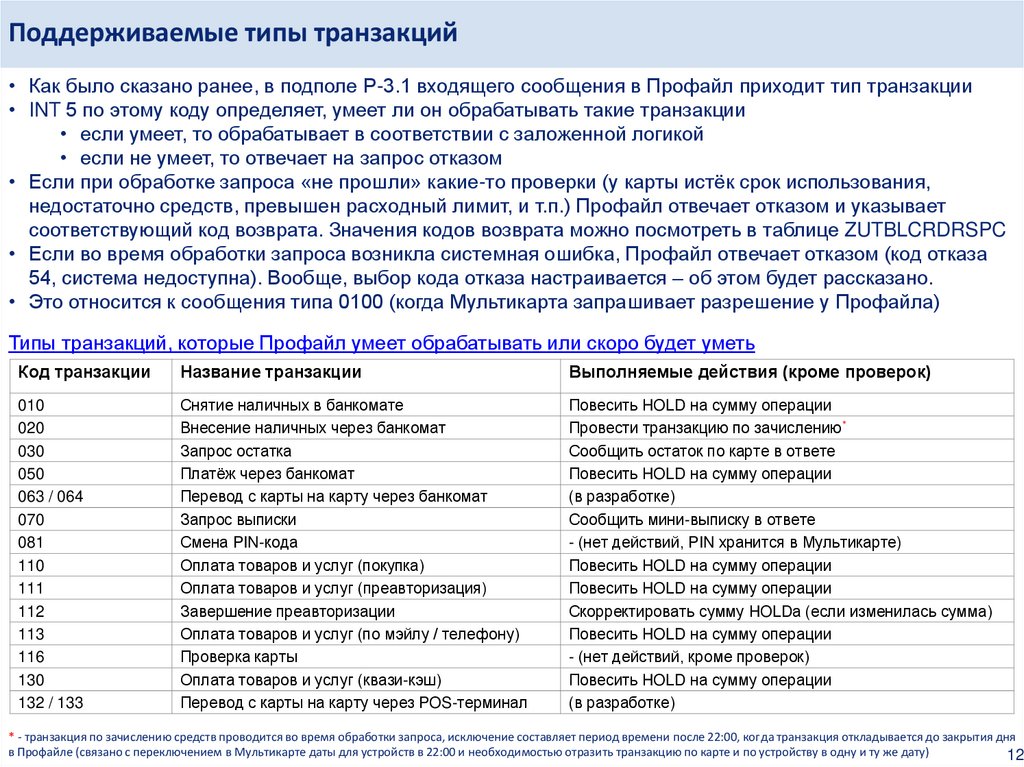

Поддерживаемые типы транзакций• Как было сказано ранее, в подполе Р-3.1 входящего сообщения в Профайл приходит тип транзакции

• INT 5 по этому коду определяет, умеет ли он обрабатывать такие транзакции

• если умеет, то обрабатывает в соответствии с заложенной логикой

• если не умеет, то отвечает на запрос отказом

• Если при обработке запроса «не прошли» какие-то проверки (у карты истёк срок использования,

недостаточно средств, превышен расходный лимит, и т.п.) Профайл отвечает отказом и указывает

соответствующий код возврата. Значения кодов возврата можно посмотреть в таблице ZUTBLCRDRSPC

• Если во время обработки запроса возникла системная ошибка, Профайл отвечает отказом (код отказа

54, система недоступна). Вообще, выбор кода отказа настраивается – об этом будет рассказано.

• Это относится к сообщения типа 0100 (когда Мультикарта запрашивает разрешение у Профайла)

Типы транзакций, которые Профайл умеет обрабатывать или скоро будет уметь

Код транзакции

Название транзакции

Выполняемые действия (кроме проверок)

010

020

030

050

063 / 064

070

081

110

111

112

113

116

130

132 / 133

Снятие наличных в банкомате

Внесение наличных через банкомат

Запрос остатка

Платёж через банкомат

Перевод с карты на карту через банкомат

Запрос выписки

Смена PIN-кода

Оплата товаров и услуг (покупка)

Оплата товаров и услуг (преавторизация)

Завершение преавторизации

Оплата товаров и услуг (по мэйлу / телефону)

Проверка карты

Оплата товаров и услуг (квази-кэш)

Перевод с карты на карту через POS-терминал

Повесить HOLD на сумму операции

Провести транзакцию по зачислению*

Сообщить остаток по карте в ответе

Повесить HOLD на сумму операции

(в разработке)

Сообщить мини-выписку в ответе

- (нет действий, PIN хранится в Мультикарте)

Повесить HOLD на сумму операции

Повесить HOLD на сумму операции

Скорректировать сумму HOLDа (если изменилась сумма)

Повесить HOLD на сумму операции

- (нет действий, кроме проверок)

Повесить HOLD на сумму операции

(в разработке)

* - транзакция по зачислению средств проводится во время обработки запроса, исключение составляет период времени после 22:00, когда транзакция откладывается до закрытия дня

в Профайле (связано с переключением в Мультикарте даты для устройств в 22:00 и необходимостью отразить транзакцию по карте и по устройству в одну и ту же дату)

12

13.

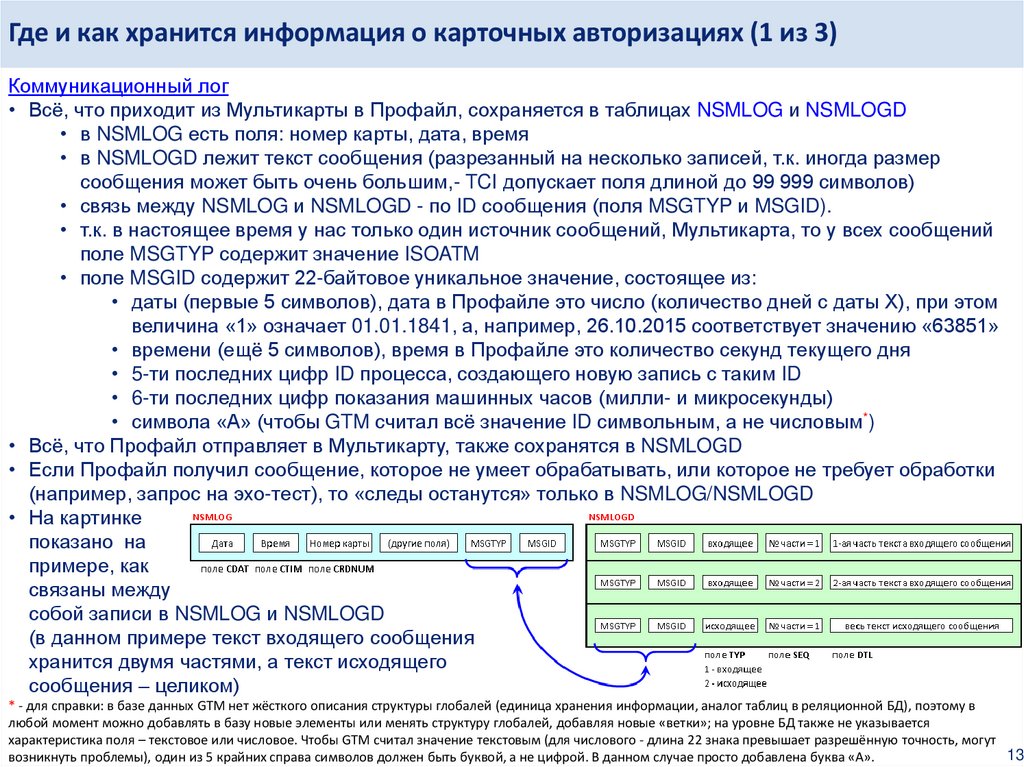

Где и как хранится информация о карточных авторизациях (1 из 3)Коммуникационный лог

• Всё, что приходит из Мультикарты в Профайл, сохраняется в таблицах NSMLOG и NSMLOGD

• в NSMLOG есть поля: номер карты, дата, время

• в NSMLOGD лежит текст сообщения (разрезанный на несколько записей, т.к. иногда размер

сообщения может быть очень большим,- TCI допускает поля длиной до 99 999 символов)

• связь между NSMLOG и NSMLOGD - по ID сообщения (поля MSGTYP и MSGID).

• т.к. в настоящее время у нас только один источник сообщений, Мультикарта, то у всех сообщений

поле MSGTYP содержит значение ISOATM

• поле MSGID содержит 22-байтовое уникальное значение, состоящее из:

• даты (первые 5 символов), дата в Профайле это число (количество дней с даты Х), при этом

величина «1» означает 01.01.1841, а, например, 26.10.2015 соответствует значению «63851»

• времени (ещё 5 символов), время в Профайле это количество секунд текущего дня

• 5-ти последних цифр ID процесса, создающего новую запись с таким ID

• 6-ти последних цифр показания машинных часов (милли- и микросекунды)

• символа «А» (чтобы GTM считал всё значение ID символьным, а не числовым*)

• Всё, что Профайл отправляет в Мультикарту, также сохранятся в NSMLOGD

• Если Профайл получил сообщение, которое не умеет обрабатывать, или которое не требует обработки

(например, запрос на эхо-тест), то «следы останутся» только в NSMLOG/NSMLOGD

• На картинке

показано на

примере, как

связаны между

собой записи в NSMLOG и NSMLOGD

(в данном примере текст входящего сообщения

хранится двумя частями, а текст исходящего

сообщения – целиком)

* - для справки: в базе данных GTM нет жёсткого описания структуры глобалей (единица хранения информации, аналог таблиц в реляционной БД), поэтому в

любой момент можно добавлять в базу новые элементы или менять структуру глобалей, добавляя новые «ветки»; на уровне БД также не указывается

характеристика поля – текстовое или числовое. Чтобы GTM считал значение текстовым (для числового - длина 22 знака превышает разрешённую точность, могут

13

возникнуть проблемы), один из 5 крайних справа символов должен быть буквой, а не цифрой. В данном случае просто добавлена буква «А».

14.

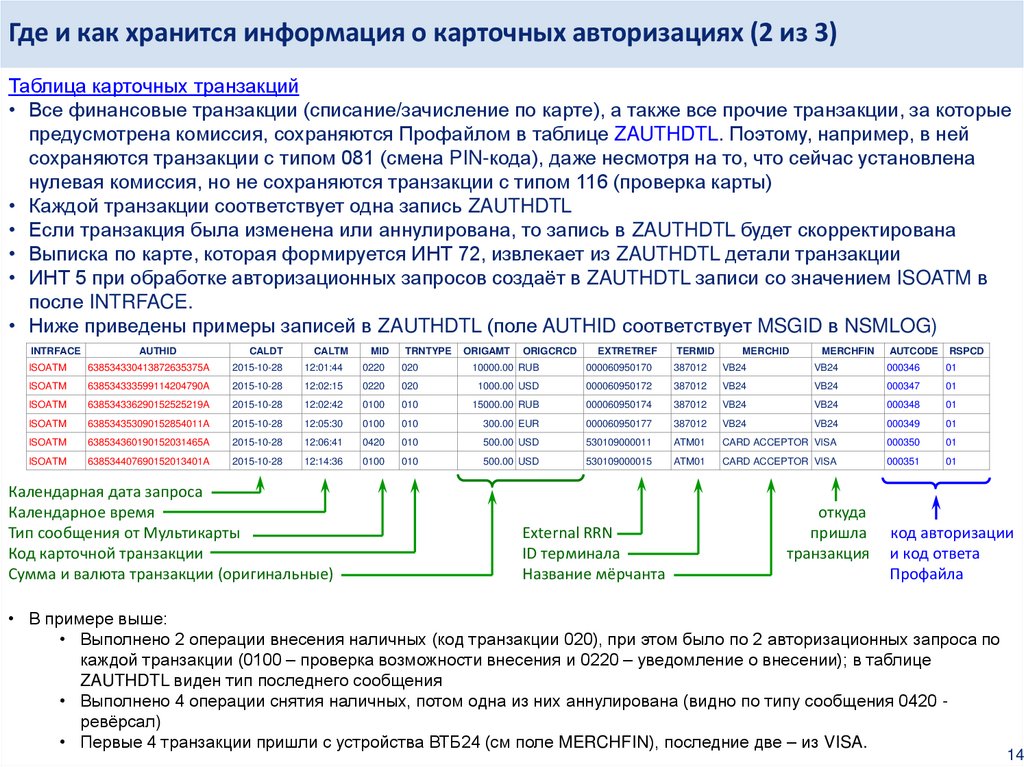

Где и как хранится информация о карточных авторизациях (2 из 3)Таблица карточных транзакций

• Все финансовые транзакции (списание/зачисление по карте), а также все прочие транзакции, за которые

предусмотрена комиссия, сохраняются Профайлом в таблице ZAUTHDTL. Поэтому, например, в ней

сохраняются транзакции с типом 081 (смена PIN-кода), даже несмотря на то, что сейчас установлена

нулевая комиссия, но не сохраняются транзакции с типом 116 (проверка карты)

• Каждой транзакции соответствует одна запись ZAUTHDTL

• Если транзакция была изменена или аннулирована, то запись в ZAUTHDTL будет скорректирована

• Выписка по карте, которая формируется ИНТ 72, извлекает из ZAUTHDTL детали транзакции

• ИНТ 5 при обработке авторизационных запросов создаёт в ZAUTHDTL записи со значением ISOATM в

после INTRFACE.

• Ниже приведены примеры записей в ZAUTHDTL (поле AUTHID соответствует MSGID в NSMLOG)

CALDT

CALTM

MID

ISOATM

INTRFACE

638534330413872635375A

AUTHID

2015-10-28

12:01:44

0220

020

ISOATM

638534333599114204790A

2015-10-28

12:02:15

0220

ISOATM

638534336290152525219A

2015-10-28

12:02:42

0100

ISOATM

638534353090152854011A

2015-10-28

12:05:30

ISOATM

638534360190152031465A

2015-10-28

12:06:41

ISOATM

638534407690152013401A

2015-10-28

12:14:36

Календарная дата запроса

Календарное время

Тип сообщения от Мультикарты

Код карточной транзакции

Сумма и валюта транзакции (оригинальные)

TRNTYPE

ORIGAMT

AUTCODE

RSPCD

10000.00 RUB

ORIGCRCD

000060950170

EXTRETREF

387012

VB24

VB24

000346

01

020

1000.00 USD

000060950172

387012

VB24

VB24

000347

01

010

15000.00 RUB

000060950174

387012

VB24

VB24

000348

01

0100

010

300.00 EUR

000060950177

387012

VB24

VB24

000349

01

0420

010

500.00 USD

530109000011

ATM01

CARD ACCEPTOR VISA

000350

01

0100

010

500.00 USD

530109000015

ATM01

CARD ACCEPTOR VISA

000351

01

External RRN

ID терминала

Название мёрчанта

TERMID

MERCHID

MERCHFIN

откуда

пришла

транзакция

код авторизации

и код ответа

Профайла

• В примере выше:

• Выполнено 2 операции внесения наличных (код транзакции 020), при этом было по 2 авторизационных запроса по

каждой транзакции (0100 – проверка возможности внесения и 0220 – уведомление о внесении); в таблице

ZAUTHDTL виден тип последнего сообщения

• Выполнено 4 операции снятия наличных, потом одна из них аннулирована (видно по типу сообщения 0420 ревёрсал)

• Первые 4 транзакции пришли с устройства ВТБ24 (см поле MERCHFIN), последние две – из VISA.

14

15.

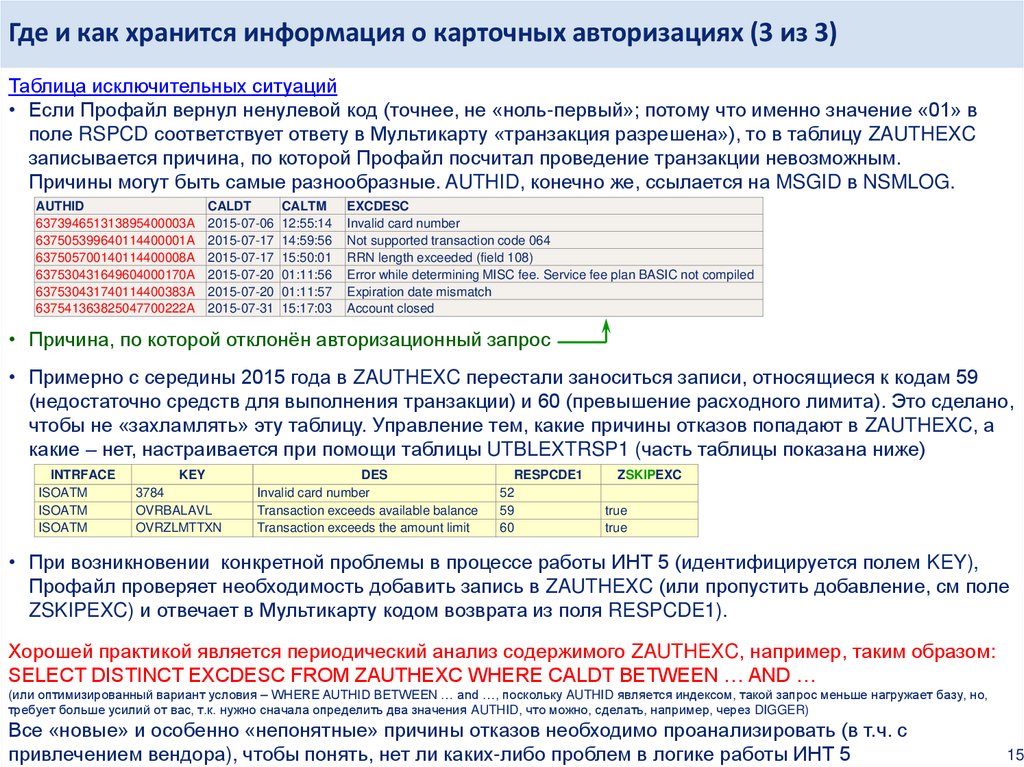

Где и как хранится информация о карточных авторизациях (3 из 3)Таблица исключительных ситуаций

• Если Профайл вернул ненулевой код (точнее, не «ноль-первый»; потому что именно значение «01» в

поле RSPCD соответствует ответу в Мультикарту «транзакция разрешена»), то в таблицу ZAUTHEXC

записывается причина, по которой Профайл посчитал проведение транзакции невозможным.

Причины могут быть самые разнообразные. AUTHID, конечно же, ссылается на MSGID в NSMLOG.

AUTHID

637394651313895400003A

637505399640114400001A

637505700140114400008A

637530431649604000170A

637530431740114400383A

637541363825047700222A

CALDT

CALTM

2015-07-06 12:55:14

2015-07-17 14:59:56

2015-07-17 15:50:01

2015-07-20 01:11:56

2015-07-20 01:11:57

2015-07-31 15:17:03

EXCDESC

Invalid card number

Not supported transaction code 064

RRN length exceeded (field 108)

Error while determining MISC fee. Service fee plan BASIC not compiled

Expiration date mismatch

Account closed

• Причина, по которой отклонён авторизационный запрос

• Примерно с середины 2015 года в ZAUTHEXC перестали заноситься записи, относящиеся к кодам 59

(недостаточно средств для выполнения транзакции) и 60 (превышение расходного лимита). Это сделано,

чтобы не «захламлять» эту таблицу. Управление тем, какие причины отказов попадают в ZAUTHEXC, а

какие – нет, настраивается при помощи таблицы UTBLEXTRSP1 (часть таблицы показана ниже)

INTRFACE

ISOATM

ISOATM

ISOATM

KEY

3784

OVRBALAVL

OVRZLMTTXN

DES

Invalid card number

Transaction exceeds available balance

Transaction exceeds the amount limit

RESPCDE1

52

59

60

ZSKIPEXC

true

true

• При возникновении конкретной проблемы в процессе работы ИНТ 5 (идентифицируется полем KEY),

Профайл проверяет необходимость добавить запись в ZAUTHEXC (или пропустить добавление, см поле

ZSKIPEXC) и отвечает в Мультикарту кодом возврата из поля RESPCDE1).

Хорошей практикой является периодический анализ содержимого ZAUTHEXC, например, таким образом:

SELECT DISTINCT EXCDESC FROM ZAUTHEXC WHERE CALDT BETWEEN … AND …

(или оптимизированный вариант условия – WHERE AUTHID BETWEEN … and …, поскольку AUTHID является индексом, такой запрос меньше нагружает базу, но,

требует больше усилий от вас, т.к. нужно сначала определить два значения AUTHID, что можно, сделать, например, через DIGGER)

Все «новые» и особенно «непонятные» причины отказов необходимо проанализировать (в т.ч. с

привлечением вендора), чтобы понять, нет ли каких-либо проблем в логике работы ИНТ 5

15

16.

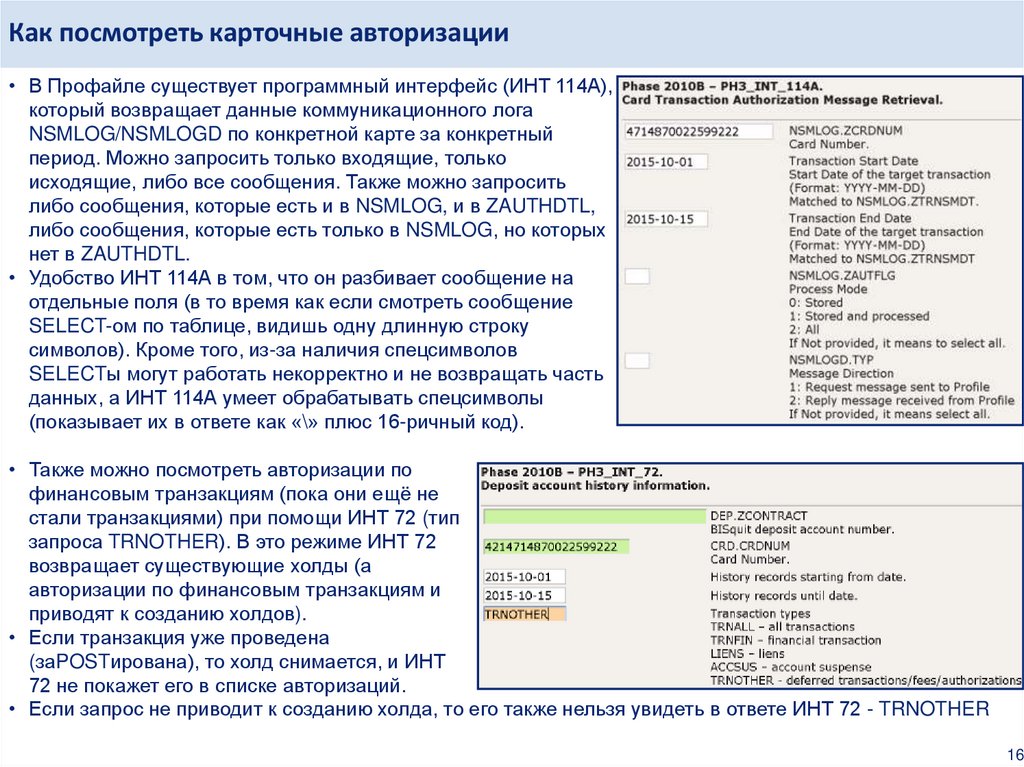

Как посмотреть карточные авторизации• В Профайле существует программный интерфейс (ИНТ 114А),

который возвращает данные коммуникационного лога

NSMLOG/NSMLOGD по конкретной карте за конкретный

период. Можно запросить только входящие, только

исходящие, либо все сообщения. Также можно запросить

либо сообщения, которые есть и в NSMLOG, и в ZAUTHDTL,

либо сообщения, которые есть только в NSMLOG, но которых

нет в ZAUTHDTL.

• Удобство ИНТ 114А в том, что он разбивает сообщение на

отдельные поля (в то время как если смотреть сообщение

SELECT-ом по таблице, видишь одну длинную строку

символов). Кроме того, из-за наличия спецсимволов

SELECTы могут работать некорректно и не возвращать часть

данных, а ИНТ 114А умеет обрабатывать спецсимволы

(показывает их в ответе как «\» плюс 16-ричный код).

• Также можно посмотреть авторизации по

финансовым транзакциям (пока они ещё не

стали транзакциями) при помощи ИНТ 72 (тип

запроса TRNOTHER). В это режиме ИНТ 72

возвращает существующие холды (а

авторизации по финансовым транзакциям и

приводят к созданию холдов).

• Если транзакция уже проведена

(заPOSTирована), то холд снимается, и ИНТ

72 не покажет его в списке авторизаций.

• Если запрос не приводит к созданию холда, то его также нельзя увидеть в ответе ИНТ 72 - TRNOTHER

16

17.

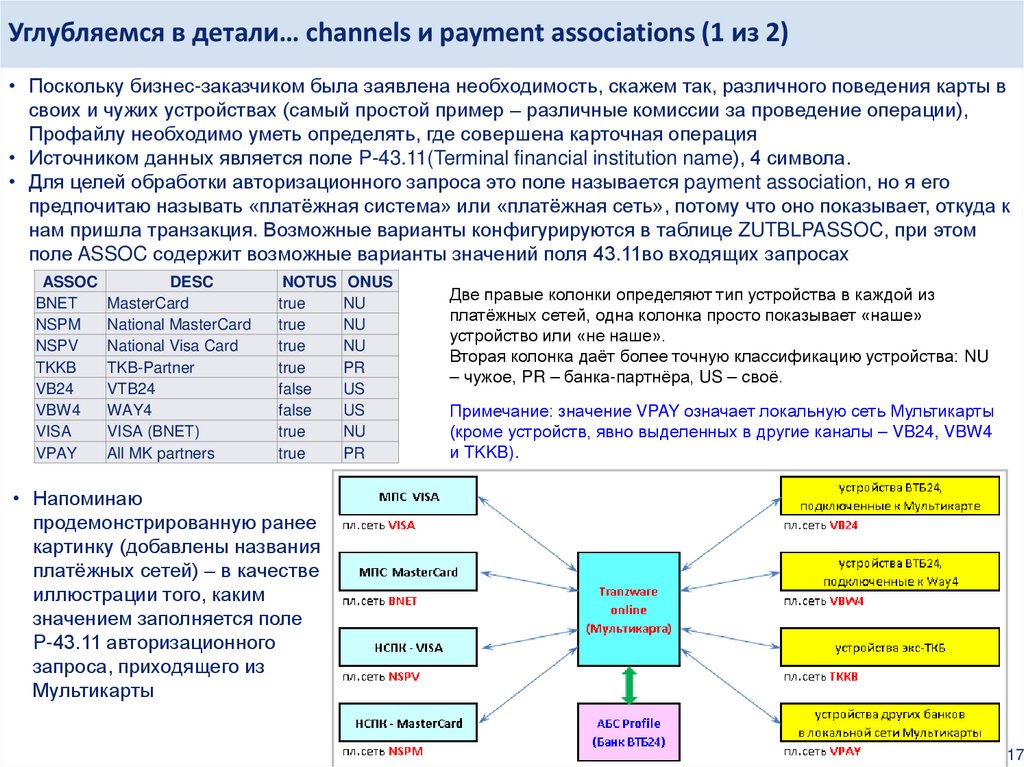

Углубляемся в детали… channels и payment associations (1 из 2)• Поскольку бизнес-заказчиком была заявлена необходимость, скажем так, различного поведения карты в

своих и чужих устройствах (самый простой пример – различные комиссии за проведение операции),

Профайлу необходимо уметь определять, где совершена карточная операция

• Источником данных является поле P-43.11(Terminal financial institution name), 4 символа.

• Для целей обработки авторизационного запроса это поле называется payment association, но я его

предпочитаю называть «платёжная система» или «платёжная сеть», потому что оно показывает, откуда к

нам пришла транзакция. Возможные варианты конфигурируются в таблице ZUTBLPASSOC, при этом

поле ASSOC содержит возможные варианты значений поля 43.11во входящих запросах

ASSOC

DESC

BNET

MasterCard

NSPM

National MasterCard

NSPV

National Visa Card

TKKB

TKB-Partner

VB24

VTB24

VBW4

WAY4

VISA

VISA (BNET)

VPAY

All MK partners

NOTUS ONUS

true

NU

true

NU

true

NU

true

PR

false

US

false

US

true

NU

true

PR

Две правые колонки определяют тип устройства в каждой из

платёжных сетей, одна колонка просто показывает «наше»

устройство или «не наше».

Вторая колонка даёт более точную классификацию устройства: NU

– чужое, PR – банка-партнёра, US – своё.

Примечание: значение VPAY означает локальную сеть Мультикарты

(кроме устройств, явно выделенных в другие каналы – VB24, VBW4

и TKKB).

• Напоминаю

продемонстрированную ранее

картинку (добавлены названия

платёжных сетей) – в качестве

иллюстрации того, каким

значением заполняется поле

P-43.11 авторизационного

запроса, приходящего из

Мультикарты

17

18.

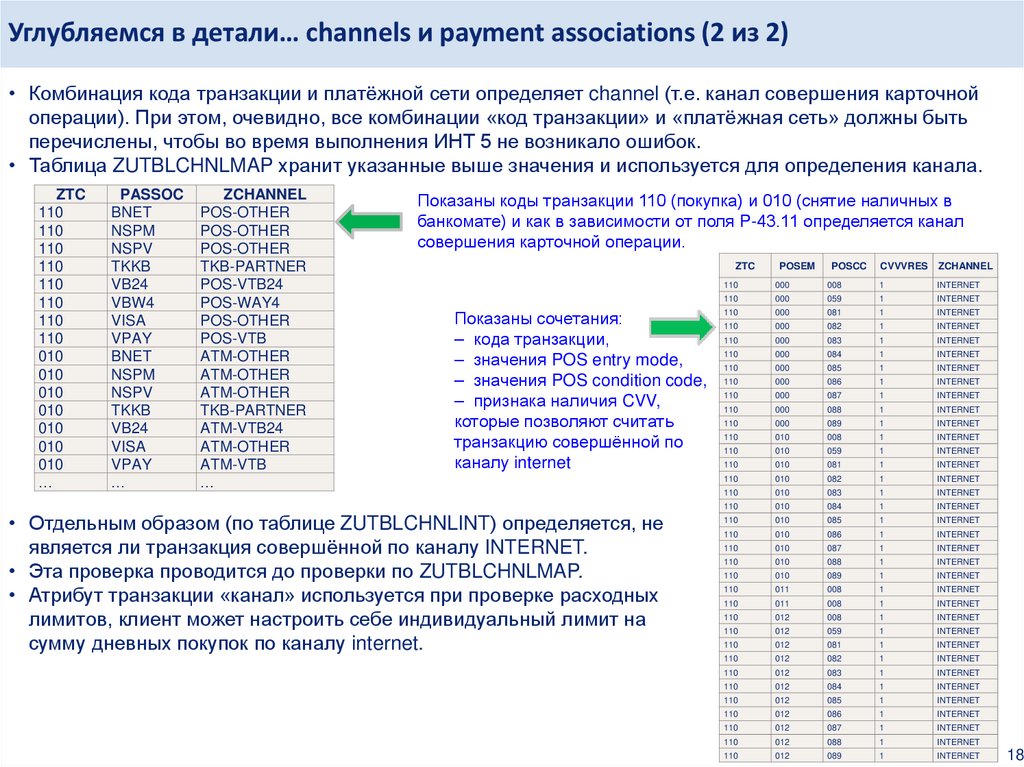

Углубляемся в детали… channels и payment associations (2 из 2)• Комбинация кода транзакции и платёжной сети определяет channel (т.е. канал совершения карточной

операции). При этом, очевидно, все комбинации «код транзакции» и «платёжная сеть» должны быть

перечислены, чтобы во время выполнения ИНТ 5 не возникало ошибок.

• Таблица ZUTBLCHNLMAP хранит указанные выше значения и используется для определения канала.

ZTC

110

110

110

110

110

110

110

110

010

010

010

010

010

010

010

…

PASSOC

BNET

NSPM

NSPV

TKKB

VB24

VBW4

VISA

VPAY

BNET

NSPM

NSPV

TKKB

VB24

VISA

VPAY

…

ZCHANNEL

POS-OTHER

POS-OTHER

POS-OTHER

TKB-PARTNER

POS-VTB24

POS-WAY4

POS-OTHER

POS-VTB

ATM-OTHER

ATM-OTHER

ATM-OTHER

TKB-PARTNER

ATM-VTB24

ATM-OTHER

ATM-VTB

…

Показаны коды транзакции 110 (покупка) и 010 (снятие наличных в

банкомате) и как в зависимости от поля P-43.11 определяется канал

совершения карточной операции.

ZTC

Показаны сочетания:

– кода транзакции,

– значения POS entry mode,

– значения POS condition code,

– признака наличия CVV,

которые позволяют считать

транзакцию совершённой по

каналу internet

• Отдельным образом (по таблице ZUTBLCHNLINT) определяется, не

является ли транзакция совершённой по каналу INTERNET.

• Эта проверка проводится до проверки по ZUTBLCHNLMAP.

• Атрибут транзакции «канал» используется при проверке расходных

лимитов, клиент может настроить себе индивидуальный лимит на

сумму дневных покупок по каналу internet.

POSEM

POSCC

CVVVRES

ZCHANNEL

110

000

008

1

INTERNET

110

000

059

1

INTERNET

110

000

081

1

INTERNET

110

000

082

1

INTERNET

110

000

083

1

INTERNET

110

000

084

1

INTERNET

110

000

085

1

INTERNET

110

000

086

1

INTERNET

110

000

087

1

INTERNET

110

000

088

1

INTERNET

110

000

089

1

INTERNET

110

010

008

1

INTERNET

110

010

059

1

INTERNET

110

010

081

1

INTERNET

110

010

082

1

INTERNET

110

010

083

1

INTERNET

110

010

084

1

INTERNET

110

010

085

1

INTERNET

110

010

086

1

INTERNET

110

010

087

1

INTERNET

110

010

088

1

INTERNET

110

010

089

1

INTERNET

110

011

008

1

INTERNET

110

011

008

1

INTERNET

110

012

008

1

INTERNET

110

012

059

1

INTERNET

110

012

081

1

INTERNET

110

012

082

1

INTERNET

110

012

083

1

INTERNET

110

012

084

1

INTERNET

110

012

085

1

INTERNET

110

012

086

1

INTERNET

110

012

087

1

INTERNET

110

012

088

1

INTERNET

110

012

089

1

INTERNET

18

19.

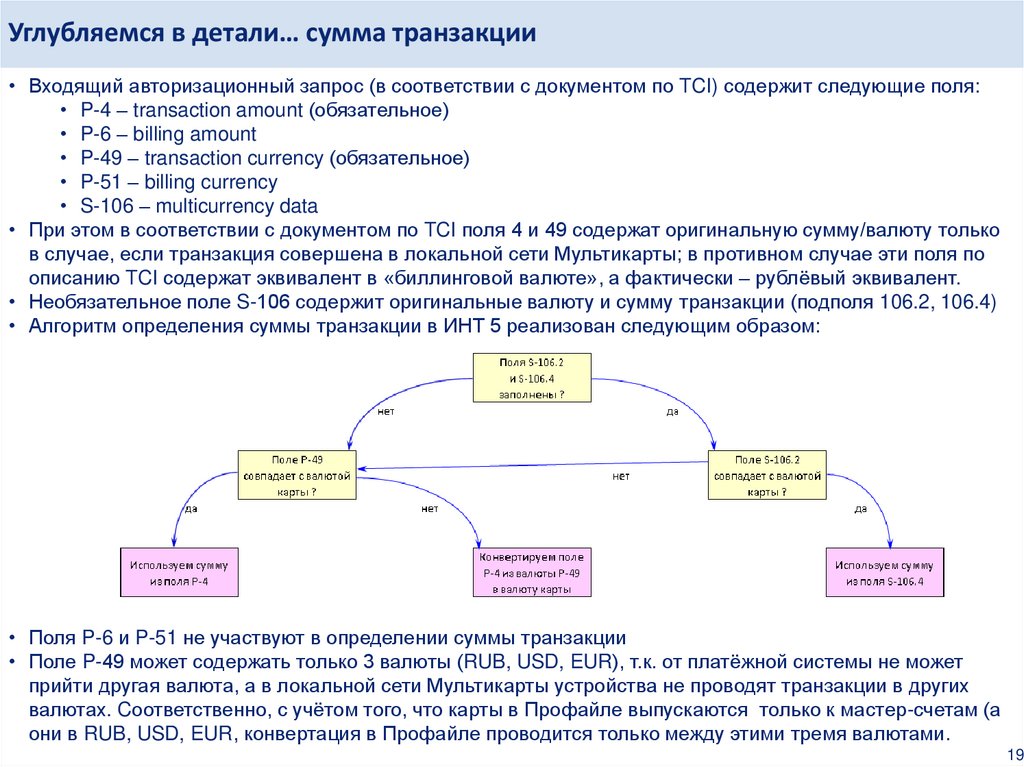

Углубляемся в детали… сумма транзакции• Входящий авторизационный запрос (в соответствии с документом по TCI) содержит следующие поля:

• P-4 – transaction amount (обязательное)

• P-6 – billing amount

• P-49 – transaction currency (обязательное)

• P-51 – billing currency

• S-106 – multicurrency data

• При этом в соответствии с документом по TCI поля 4 и 49 содержат оригинальную сумму/валюту только

в случае, если транзакция совершена в локальной сети Мультикарты; в противном случае эти поля по

описанию TCI содержат эквивалент в «биллинговой валюте», а фактически – рублёвый эквивалент.

• Необязательное поле S-106 содержит оригинальные валюту и сумму транзакции (подполя 106.2, 106.4)

• Алгоритм определения суммы транзакции в ИНТ 5 реализован следующим образом:

• Поля P-6 и P-51 не участвуют в определении суммы транзакции

• Поле P-49 может содержать только 3 валюты (RUB, USD, EUR), т.к. от платёжной системы не может

прийти другая валюта, а в локальной сети Мультикарты устройства не проводят транзакции в других

валютах. Cоответственно, с учётом того, что карты в Профайле выпускаются только к мастер-счетам (а

они в RUB, USD, EUR, конвертация в Профайле проводится только между этими тремя валютами.

19

20.

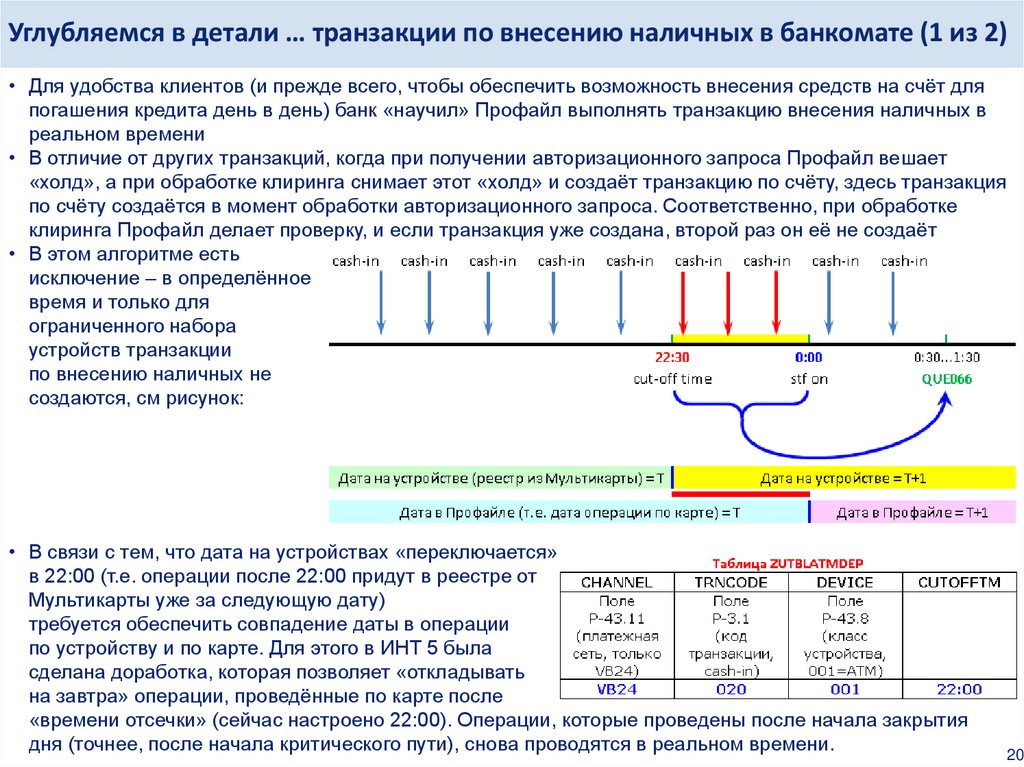

Углубляемся в детали … транзакции по внесению наличных в банкомате (1 из 2)• Для удобства клиентов (и прежде всего, чтобы обеспечить возможность внесения средств на счёт для

погашения кредита день в день) банк «научил» Профайл выполнять транзакцию внесения наличных в

реальном времени

• В отличие от других транзакций, когда при получении авторизационного запроса Профайл вешает

«холд», а при обработке клиринга снимает этот «холд» и создаёт транзакцию по счёту, здесь транзакция

по счёту создаётся в момент обработки авторизационного запроса. Соответственно, при обработке

клиринга Профайл делает проверку, и если транзакция уже создана, второй раз он её не создаёт

• В этом алгоритме есть

исключение – в определённое

время и только для

ограниченного набора

устройств транзакции

по внесению наличных не

создаются, см рисунок:

• В связи с тем, что дата на устройствах «переключается»

в 22:00 (т.е. операции после 22:00 придут в реестре от

Мультикарты уже за следующую дату)

требуется обеспечить совпадение даты в операции

по устройству и по карте. Для этого в ИНТ 5 была

сделана доработка, которая позволяет «откладывать

на завтра» операции, проведённые по карте после

«времени отсечки» (сейчас настроено 22:00). Операции, которые проведены после начала закрытия

дня (точнее, после начала критического пути), снова проводятся в реальном времени.

20

21.

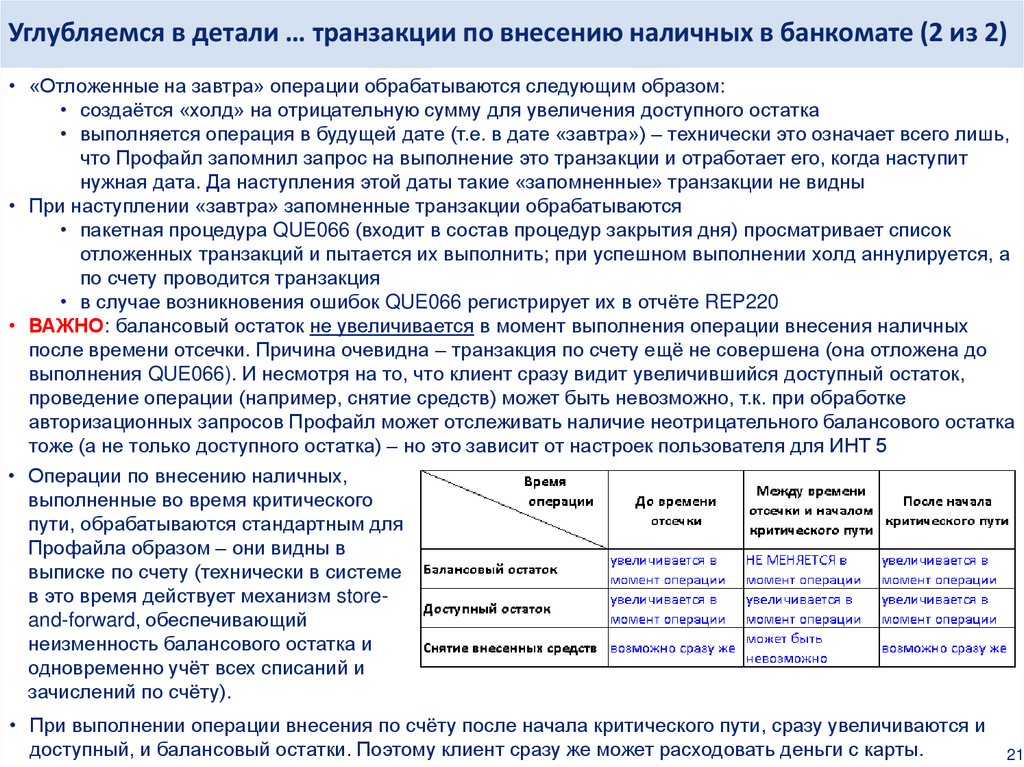

Углубляемся в детали … транзакции по внесению наличных в банкомате (2 из 2)• «Отложенные на завтра» операции обрабатываются следующим образом:

• создаётся «холд» на отрицательную сумму для увеличения доступного остатка

• выполняется операция в будущей дате (т.е. в дате «завтра») – технически это означает всего лишь,

что Профайл запомнил запрос на выполнение это транзакции и отработает его, когда наступит

нужная дата. Да наступления этой даты такие «запомненные» транзакции не видны

• При наступлении «завтра» запомненные транзакции обрабатываются

• пакетная процедура QUE066 (входит в состав процедур закрытия дня) просматривает список

отложенных транзакций и пытается их выполнить; при успешном выполнении холд аннулируется, а

по счету проводится транзакция

• в случае возникновения ошибок QUE066 регистрирует их в отчёте REP220

• ВАЖНО: балансовый остаток не увеличивается в момент выполнения операции внесения наличных

после времени отсечки. Причина очевидна – транзакция по счету ещё не совершена (она отложена до

выполнения QUE066). И несмотря на то, что клиент сразу видит увеличившийся доступный остаток,

проведение операции (например, снятие средств) может быть невозможно, т.к. при обработке

авторизационных запросов Профайл может отслеживать наличие неотрицательного балансового остатка

тоже (а не только доступного остатка) – но это зависит от настроек пользователя для ИНТ 5

• Операции по внесению наличных,

выполненные во время критического

пути, обрабатываются стандартным для

Профайла образом – они видны в

выписке по счету (технически в системе

в это время действует механизм storeand-forward, обеспечивающий

неизменность балансового остатка и

одновременно учёт всех списаний и

зачислений по счёту).

• При выполнении операции внесения по счёту после начала критического пути, сразу увеличиваются и

доступный, и балансовый остатки. Поэтому клиент сразу же может расходовать деньги с карты.

21

22.

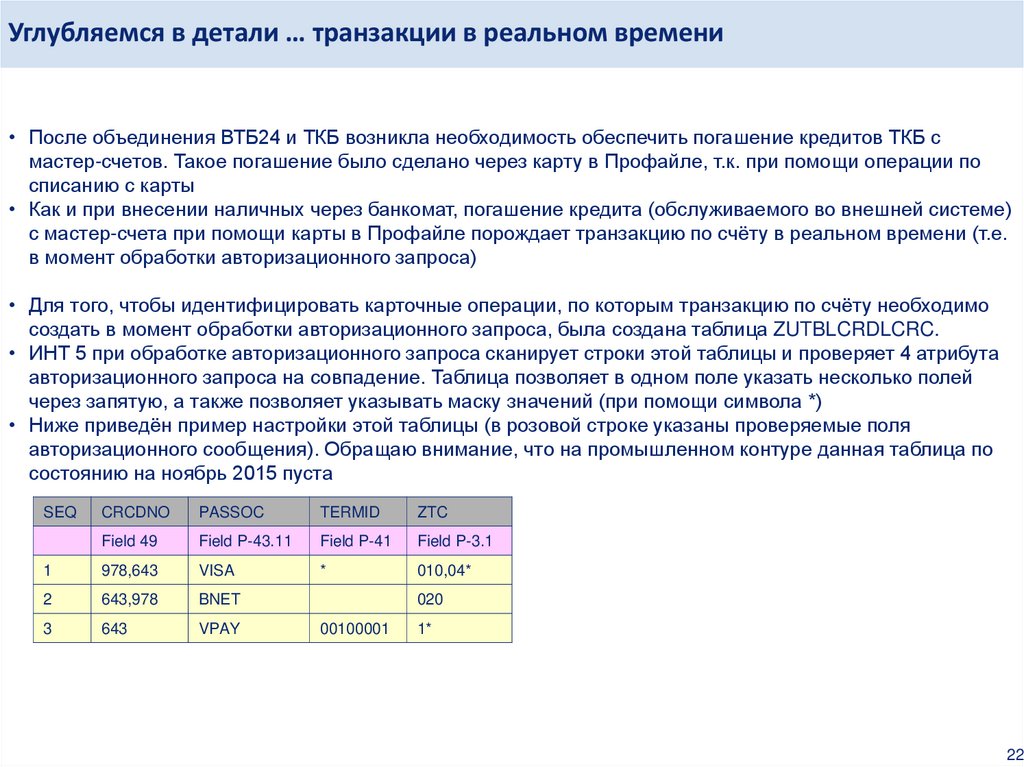

Углубляемся в детали … транзакции в реальном времени• После объединения ВТБ24 и ТКБ возникла необходимость обеспечить погашение кредитов ТКБ с

мастер-счетов. Такое погашение было сделано через карту в Профайле, т.к. при помощи операции по

списанию с карты

• Как и при внесении наличных через банкомат, погашение кредита (обслуживаемого во внешней системе)

с мастер-счета при помощи карты в Профайле порождает транзакцию по счёту в реальном времени (т.е.

в момент обработки авторизационного запроса)

• Для того, чтобы идентифицировать карточные операции, по которым транзакцию по счёту необходимо

создать в момент обработки авторизационного запроса, была создана таблица ZUTBLCRDLCRC.

• ИНТ 5 при обработке авторизационного запроса сканирует строки этой таблицы и проверяет 4 атрибута

авторизационного запроса на совпадение. Таблица позволяет в одном поле указать несколько полей

через запятую, а также позволяет указывать маску значений (при помощи символа *)

• Ниже приведён пример настройки этой таблицы (в розовой строке указаны проверяемые поля

авторизационного сообщения). Обращаю внимание, что на промышленном контуре данная таблица по

состоянию на ноябрь 2015 пуста

SEQ

CRCDNO

PASSOC

TERMID

ZTC

Field 49

Field P-43.11

Field P-41

Field P-3.1

1

978,643

VISA

*

010,04*

2

643,978

BNET

3

643

VPAY

020

00100001

1*

22

23.

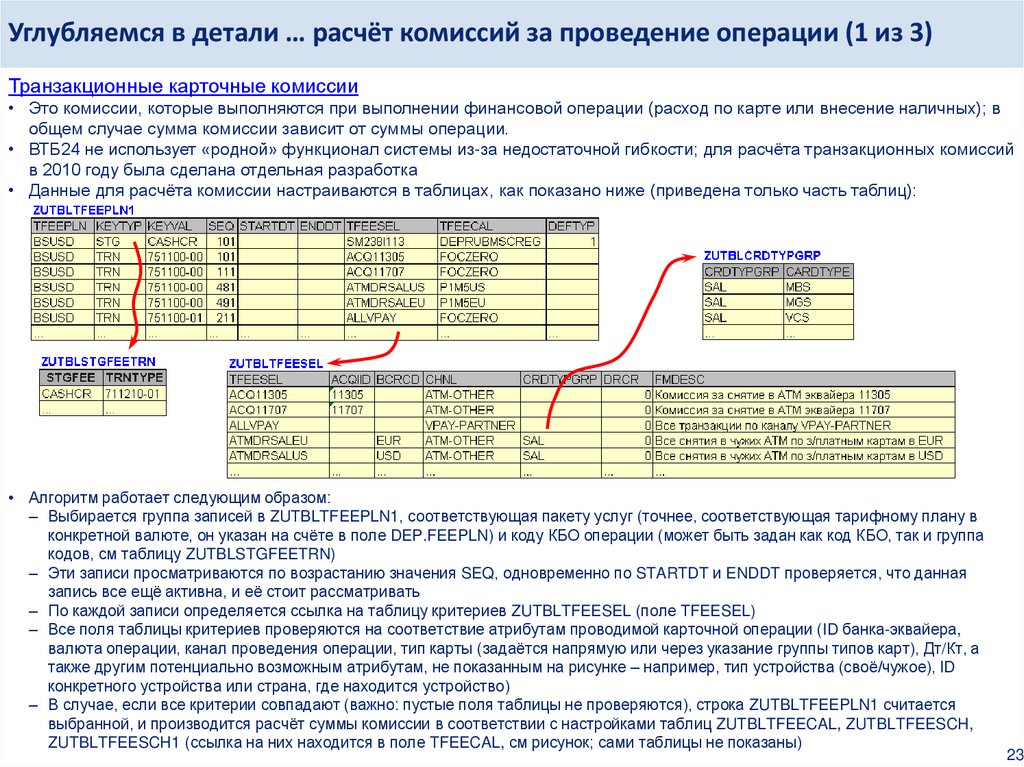

Углубляемся в детали … расчёт комиссий за проведение операции (1 из 3)Транзакционные карточные комиссии

• Это комиссии, которые выполняются при выполнении финансовой операции (расход по карте или внесение наличных); в

общем случае сумма комиссии зависит от суммы операции.

• ВТБ24 не использует «родной» функционал системы из-за недостаточной гибкости; для расчёта транзакционных комиссий

в 2010 году была сделана отдельная разработка

• Данные для расчёта комиссии настраиваются в таблицах, как показано ниже (приведена только часть таблиц):

• Алгоритм работает следующим образом:

– Выбирается группа записей в ZUTBLTFEEPLN1, соответствующая пакету услуг (точнее, соответствующая тарифному плану в

конкретной валюте, он указан на счёте в поле DEP.FEEPLN) и коду КБО операции (может быть задан как код КБО, так и группа

кодов, см таблицу ZUTBLSTGFEETRN)

– Эти записи просматриваются по возрастанию значения SEQ, одновременно по STARTDT и ENDDT проверяется, что данная

запись все ещё активна, и её стоит рассматривать

– По каждой записи определяется ссылка на таблицу критериев ZUTBLTFEESEL (поле TFEESEL)

– Все поля таблицы критериев проверяются на соответствие атрибутам проводимой карточной операции (ID банка-эквайера,

валюта операции, канал проведения операции, тип карты (задаётся напрямую или через указание группы типов карт), Дт/Кт, а

также другим потенциально возможным атрибутам, не показанным на рисунке – например, тип устройства (своё/чужое), ID

конкретного устройства или страна, где находится устройство)

– В случае, если все критерии совпадают (важно: пустые поля таблицы не проверяются), строка ZUTBLTFEEPLN1 считается

выбранной, и производится расчёт суммы комиссии в соответствии с настройками таблиц ZUTBLTFEECAL, ZUTBLTFEESCH,

ZUTBLTFEESCH1 (ссылка на них находится в поле TFEECAL, см рисунок; сами таблицы не показаны)

23

24.

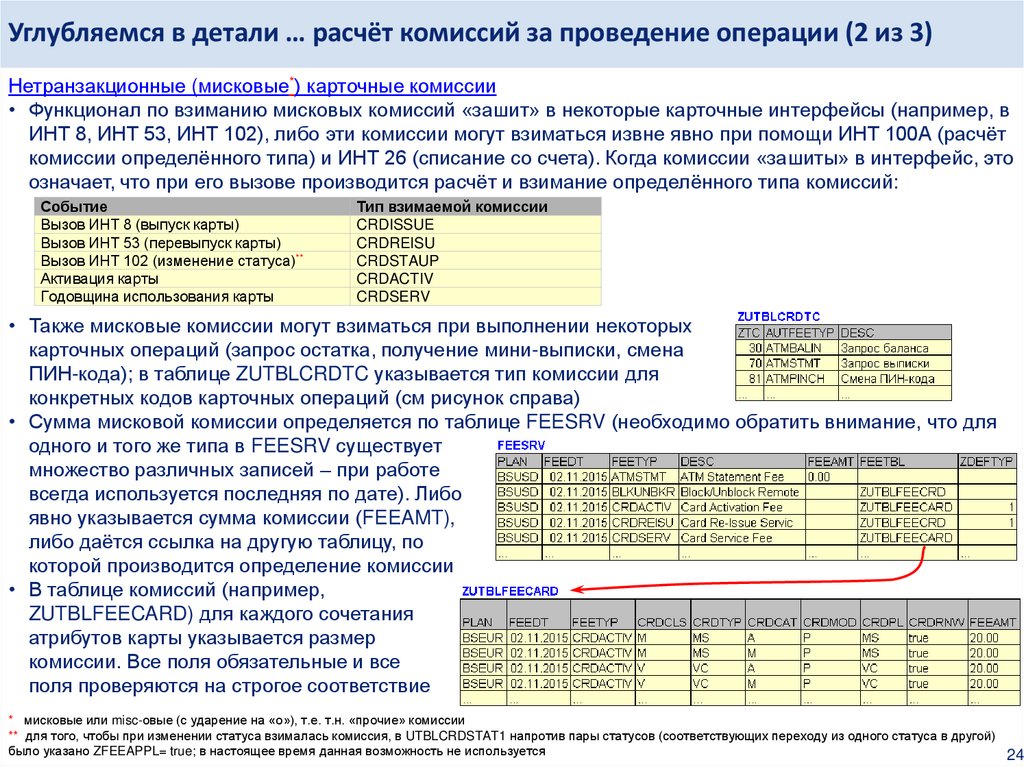

Углубляемся в детали … расчёт комиссий за проведение операции (2 из 3)Нетранзакционные (мисковые*) карточные комиссии

• Функционал по взиманию мисковых комиссий «зашит» в некоторые карточные интерфейсы (например, в

ИНТ 8, ИНТ 53, ИНТ 102), либо эти комиссии могут взиматься извне явно при помощи ИНТ 100А (расчёт

комиссии определённого типа) и ИНТ 26 (списание со счета). Когда комиссии «зашиты» в интерфейс, это

означает, что при его вызове производится расчёт и взимание определённого типа комиссий:

Событие

Вызов ИНТ 8 (выпуск карты)

Вызов ИНТ 53 (перевыпуск карты)

Вызов ИНТ 102 (изменение статуса)**

Активация карты

Годовщина использования карты

Тип взимаемой комиссии

CRDISSUE

CRDREISU

CRDSTAUP

CRDACTIV

CRDSERV

• Также мисковые комиссии могут взиматься при выполнении некоторых

карточных операций (запрос остатка, получение мини-выписки, смена

ПИН-кода); в таблице ZUTBLCRDTC указывается тип комиссии для

конкретных кодов карточных операций (см рисунок справа)

• Сумма мисковой комиссии определяется по таблице FEESRV (необходимо обратить внимание, что для

одного и того же типа в FEESRV существует

множество различных записей – при работе

всегда используется последняя по дате). Либо

явно указывается сумма комиссии (FEEAMT),

либо даётся ссылка на другую таблицу, по

которой производится определение комиссии

• В таблице комиссий (например,

ZUTBLFEECARD) для каждого сочетания

атрибутов карты указывается размер

комиссии. Все поля обязательные и все

поля проверяются на строгое соответствие

* мисковые или misc-овые (с ударение на «о»), т.е. т.н. «прочие» комиссии

** для того, чтобы при изменении статуса взималась комиссия, в UTBLCRDSTAT1 напротив пары статусов (соответствующих переходу из одного статуса в другой)

было указано ZFEEAPPL= true; в настоящее время данная возможность не используется

24

25.

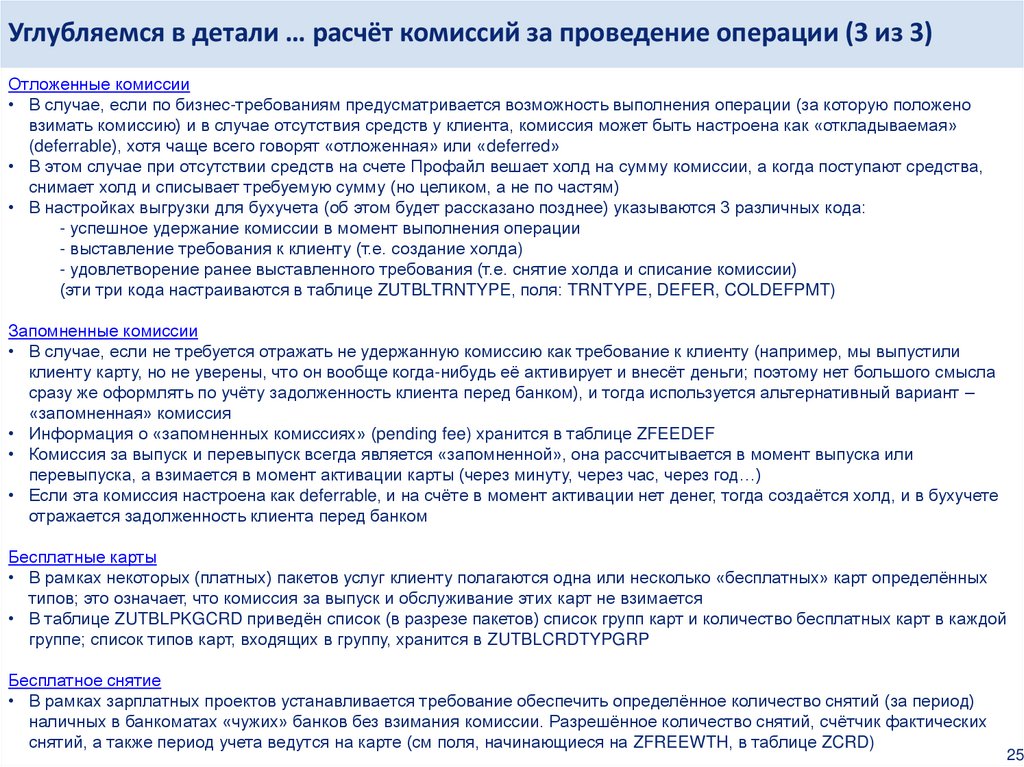

Углубляемся в детали … расчёт комиссий за проведение операции (3 из 3)Отложенные комиссии

• В случае, если по бизнес-требованиям предусматривается возможность выполнения операции (за которую положено

взимать комиссию) и в случае отсутствия средств у клиента, комиссия может быть настроена как «откладываемая»

(deferrable), хотя чаще всего говорят «отложенная» или «deferred»

• В этом случае при отсутствии средств на счете Профайл вешает холд на сумму комиссии, а когда поступают средства,

снимает холд и списывает требуемую сумму (но целиком, а не по частям)

• В настройках выгрузки для бухучета (об этом будет рассказано позднее) указываются 3 различных кода:

- успешное удержание комиссии в момент выполнения операции

- выставление требования к клиенту (т.е. создание холда)

- удовлетворение ранее выставленного требования (т.е. снятие холда и списание комиссии)

(эти три кода настраиваются в таблице ZUTBLTRNTYPE, поля: TRNTYPE, DEFER, COLDEFPMT)

Запомненные комиссии

• В случае, если не требуется отражать не удержанную комиссию как требование к клиенту (например, мы выпустили

клиенту карту, но не уверены, что он вообще когда-нибудь её активирует и внесёт деньги; поэтому нет большого смысла

сразу же оформлять по учёту задолженность клиента перед банком), и тогда используется альтернативный вариант –

«запомненная» комиссия

• Информация о «запомненных комиссиях» (pending fee) хранится в таблице ZFEEDEF

• Комиссия за выпуск и перевыпуск всегда является «запомненной», она рассчитывается в момент выпуска или

перевыпуска, а взимается в момент активации карты (через минуту, через час, через год…)

• Если эта комиссия настроена как deferrable, и на счёте в момент активации нет денег, тогда создаётся холд, и в бухучете

отражается задолженность клиента перед банком

Бесплатные карты

• В рамках некоторых (платных) пакетов услуг клиенту полагаются одна или несколько «бесплатных» карт определённых

типов; это означает, что комиссия за выпуск и обслуживание этих карт не взимается

• В таблице ZUTBLPKGCRD приведён список (в разрезе пакетов) список групп карт и количество бесплатных карт в каждой

группе; список типов карт, входящих в группу, хранится в ZUTBLCRDTYPGRP

Бесплатное снятие

• В рамках зарплатных проектов устанавливается требование обеспечить определённое количество снятий (за период)

наличных в банкоматах «чужих» банков без взимания комиссии. Разрешённое количество снятий, счётчик фактических

снятий, а также период учета ведутся на карте (см поля, начинающиеся на ZFREEWTH, в таблице ZCRD)

25

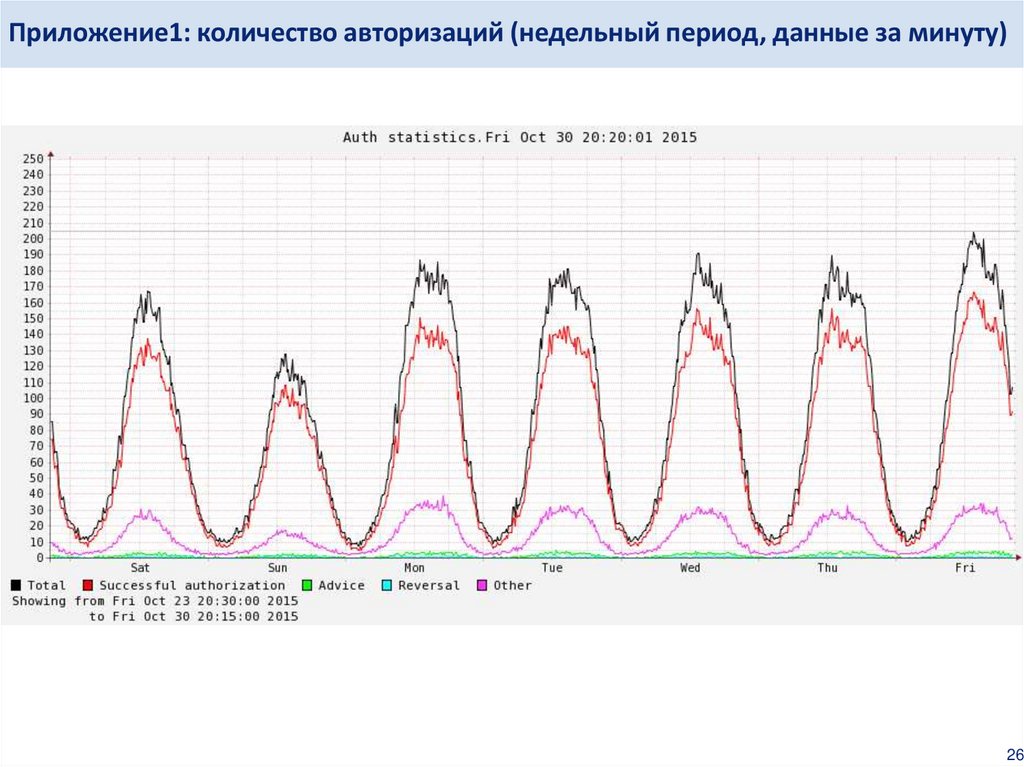

26.

Приложение1: количество авторизаций (недельный период, данные за минуту)26

27.

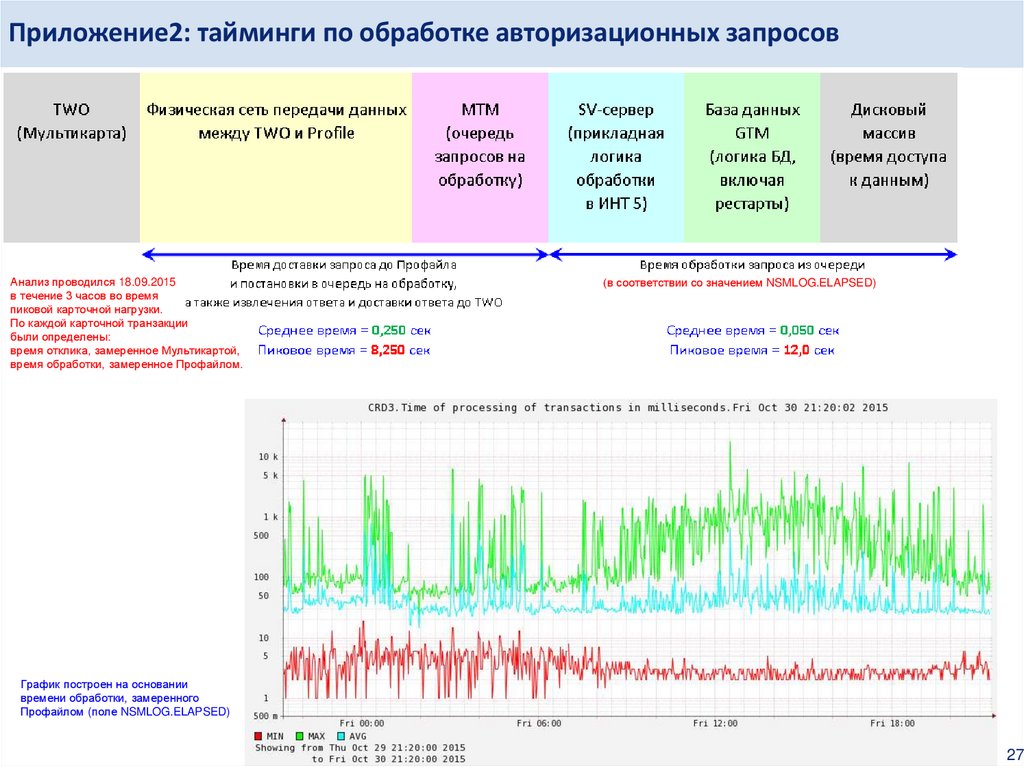

Приложение2: тайминги по обработке авторизационных запросовАнализ проводился 18.09.2015

в течение 3 часов во время

пиковой карточной нагрузки.

По каждой карточной транзакции

были определены:

время отклика, замеренное Мультикартой,

время обработки, замеренное Профайлом.

(в соответствии со значением NSMLOG.ELAPSED)

График построен на основании

времени обработки, замеренного

Профайлом (поле NSMLOG.ELAPSED)

27

28.

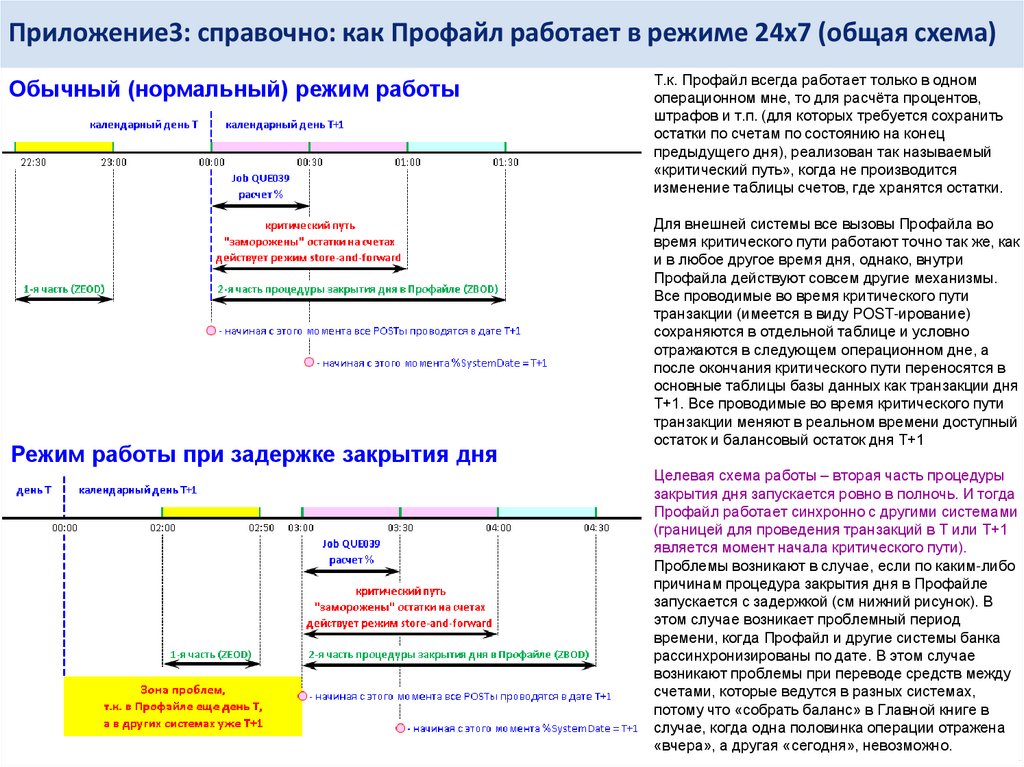

Приложение3: справочно: как Профайл работает в режиме 24х7 (общая схема)Обычный (нормальный) режим работы

Режим работы при задержке закрытия дня

Т.к. Профайл всегда работает только в одном

операционном мне, то для расчёта процентов,

штрафов и т.п. (для которых требуется сохранить

остатки по счетам по состоянию на конец

предыдущего дня), реализован так называемый

«критический путь», когда не производится

изменение таблицы счетов, где хранятся остатки.

Для внешней системы все вызовы Профайла во

время критического пути работают точно так же, как

и в любое другое время дня, однако, внутри

Профайла действуют совсем другие механизмы.

Все проводимые во время критического пути

транзакции (имеется в виду POST-ирование)

сохраняются в отдельной таблице и условно

отражаются в следующем операционном дне, а

после окончания критического пути переносятся в

основные таблицы базы данных как транзакции дня

Т+1. Все проводимые во время критического пути

транзакции меняют в реальном времени доступный

остаток и балансовый остаток дня Т+1

Целевая схема работы – вторая часть процедуры

закрытия дня запускается ровно в полночь. И тогда

Профайл работает синхронно с другими системами

(границей для проведения транзакций в Т или Т+1

является момент начала критического пути).

Проблемы возникают в случае, если по каким-либо

причинам процедура закрытия дня в Профайле

запускается с задержкой (см нижний рисунок). В

этом случае возникает проблемный период

времени, когда Профайл и другие системы банка

рассинхронизированы по дате. В этом случае

возникают проблемы при переводе средств между

счетами, которые ведутся в разных системах,

потому что «собрать баланс» в Главной книге в

случае, когда одна половинка операции отражена

«вчера», а другая «сегодня», невозможно.

28

29.

ЧАСТЬ 2Клиринг

29

30.

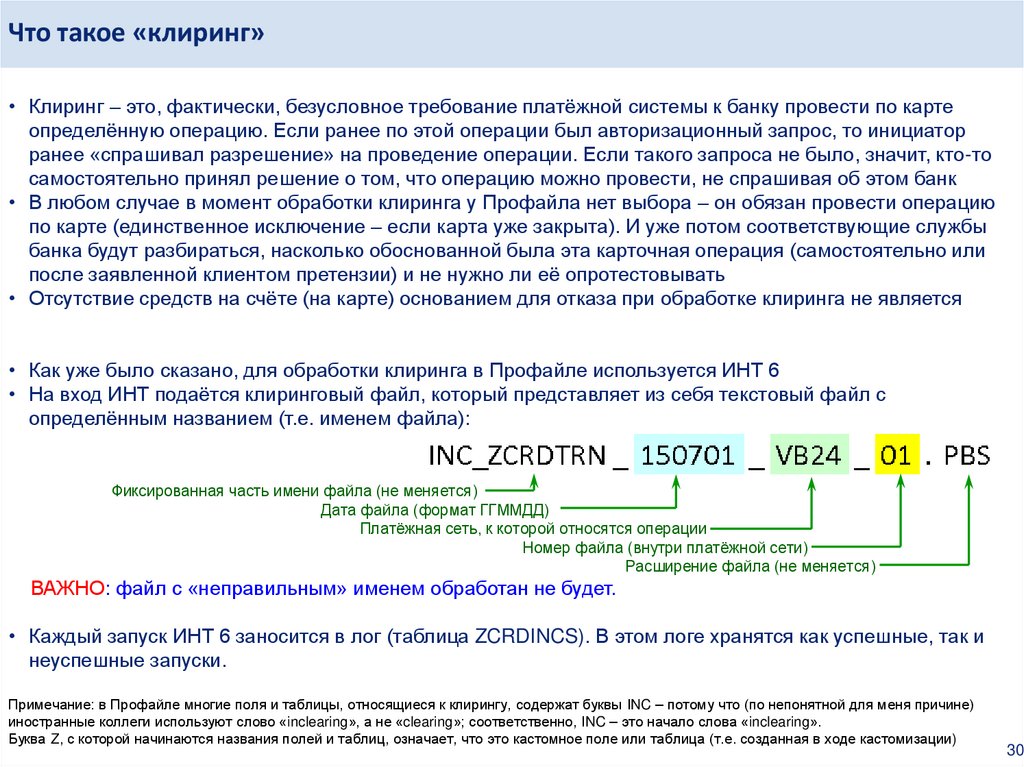

Что такое «клиринг»• Клиринг – это, фактически, безусловное требование платёжной системы к банку провести по карте

определённую операцию. Если ранее по этой операции был авторизационный запрос, то инициатор

ранее «спрашивал разрешение» на проведение операции. Если такого запроса не было, значит, кто-то

самостоятельно принял решение о том, что операцию можно провести, не спрашивая об этом банк

• В любом случае в момент обработки клиринга у Профайла нет выбора – он обязан провести операцию

по карте (единственное исключение – если карта уже закрыта). И уже потом соответствующие службы

банка будут разбираться, насколько обоснованной была эта карточная операция (самостоятельно или

после заявленной клиентом претензии) и не нужно ли её опротестовывать

• Отсутствие средств на счёте (на карте) основанием для отказа при обработке клиринга не является

• Как уже было сказано, для обработки клиринга в Профайле используется ИНТ 6

• На вход ИНТ подаётся клиринговый файл, который представляет из себя текстовый файл с

определённым названием (т.е. именем файла):

Фиксированная часть имени файла (не меняется)

Дата файла (формат ГГММДД)

Платёжная сеть, к которой относятся операции

Номер файла (внутри платёжной сети)

Расширение файла (не меняется)

ВАЖНО: файл с «неправильным» именем обработан не будет.

• Каждый запуск ИНТ 6 заносится в лог (таблица ZCRDINCS). В этом логе хранятся как успешные, так и

неуспешные запуски.

Примечание: в Профайле многие поля и таблицы, относящиеся к клирингу, содержат буквы INC – потому что (по непонятной для меня причине)

иностранные коллеги используют слово «inclearing», а не «clearing»; соответственно, INC – это начало слова «inclearing».

Буква Z, с которой начинаются названия полей и таблиц, означает, что это кастомное поле или таблица (т.е. созданная в ходе кастомизации)

30

31.

Формат файла (1 из 3)• Все значения в файле указываются в формате «тэг=значение». Потом идёт разделитель и следующая

пара «тэг=значение». Разделителем является символ с кодом 10 (hex) или 16 (dec)

• Строки разделяются символом 0A (hex) или 10 (dec). Примечание – попытка дать на вход Профайла

файл с принятым для Windows двухсимвольным разделителем строк (т.е. 0D0A hex) приведёт к тому, что

символ 0D будет считаться частью последнего поля в этой строке. Иногда это не страшно

• Традиционно файл состоит из заголовка (header), тела и «подвала» (trailer)

• Корректное указание заголовка важно, потому что в противном случае ИНТ 6 не будет обрабатывать

файл. В заголовке указываются поля: «Encoding=Cp1251», «FileNo=0», «FileType=CS»,

«InstName=VB24», «PackNo=2795», «Test=0», «Version=4.00». Принципиально важно указать* кодировку

CP1251 (потому что ИНТ 6 не умеет обрабатывать другую кодировку), название получателя VB24

(потому что в ИНТ 6 стоит «тупая» проверка на это значение», тип файла CS (опять же тупая проверка),

что это не тестовый режим**, корректную версию протокола TIP***.

• Контроль версии протокола необходим для предотвращения ситуаций «неожиданного» изменения

содержания клирингового файла и ошибочной его обработки. При реализации ИНТ 6 было решено, что

банк не будет поддерживать все изменения версий TIP, но, тем не менее, будет отслеживать эти

изменения; соответственно, критичные для обработки клиринга изменения должны быть реализованы

как доработка ИНТ 6. Таким образом, при каждом изменении версии TIP, о котором банк информируют

Компас Плюс и Мультикарта, необходимо провести анализ на предмет необходимости доработки ИНТ 6.

После выполнения таких доработок или после принятия решения о том, что доработки не требуются,

можно изменить номер версии в настройках Профайла, чтобы он был готов обрабатывать файлы с

соответствующим значением в поле Version.

• Важно: принимаются файлы со значением версии равной или меньшей, чем указано в настройках

* - все «тупые» проверки выполняются против настроенных значений: UTBLEXTINT.ZCLRFILTYP (тип файла), UTBLEXTINT.ZCLRINSNAM (название

банка ВТБ24), UTBLEXTINT.ZCLRFILENC (кодировка файла)

** - использование test mode регулируется настройкой UTBLEXTINT.ZCLRALWTST (1=разрешено / 0=запрещено), при этом с точки зрения обработки

файла никакой разницы нет. Данный режим когда-то давно предусматривался исключительно для целей тестирования – т.е. в файле было бы

указано test=1, и файлы с таким признаком обрабатывались бы на тестовых контурах, но не обрабатывались бы на промышленном контуре. На

промышленном контуре должно быть установлено значение 0 (т.е. запрещено) во избежание случайной обработки тестовых файлов

*** - версия протокола TIP настраивается в поле UTBLEXTINT.ZCLRPRTCLV.

31

32.

Формат файла (2 из 3)• В «подвале» указывается контрольная сумма для «тела» файла. Она рассчитывается по алгоритму

CRC16 (кому интересно, можно найти этот алгоритм в интернете). Контрольная сумма указывается в

формате «CRC=<значение>»

• Тело файла состоит из произвольного количества строк, содержащих информацию о карточной

операции. Каждая строка содержит множество полей (формат тот же – «тэг=значение), причём

значительная часть полей в настоящее время Профайлом не обрабатывается.

• Порядок полей в строке – произвольный (на усмотрение отправителя)

• Кодировка CP1251 разрешает использование символов с любым кодом от 0 (dec) до 255 (dec) или, что

то же самое, от 0 (hex) до FF(hex).

• Дата/время в формате UAMP передаются как целое число – количество секунд после 00:00:00 1/1/1901

• В общем случае поля могут содержать подполя (также разделяемые спецсимволом), а значения полей

могут содержать спецсимволы внутри значения (причём в общем спецсимволы могут совпадать с одним

из разделителей). Более детально формат описан в документе по формату UAMP (TranzWare Universal

Application Messaging Protocol).

• Формат UAMP не является, с моей точки зрения, «user-friendly». Хотя бы потому, что что символ 09 (hex),

который означает табуляцию и является традиционным для Windows разделителем полей в текстовом

файле, в формате UAMP является одним из разрешённых символов для значения поля. Или потому, что

UAMP формально разрешает передавать числовые значения в виде их 16-ричного кода (например, ID

терминала 41324334 можно передать как 41 (hex) 32 (hex) 43 (hex) 34 (hex), то есть «A2B4»). Сочетание

этих двух возможностей иногда приводит к появлению в строке файла всего «зоопарка» разрешённых

кодов (включая «табуляцию» (09 hex), «перевод строки» (0D hex) и т.п.), что приводит к проблемам при

сохранении клиринговой записи в текстовый файл DOS/Windows в виде отдельных полей и попытке этот

файл обработать (это одна из распространённых проблем при выгрузке данных из Профайла в КХД).

32

33.

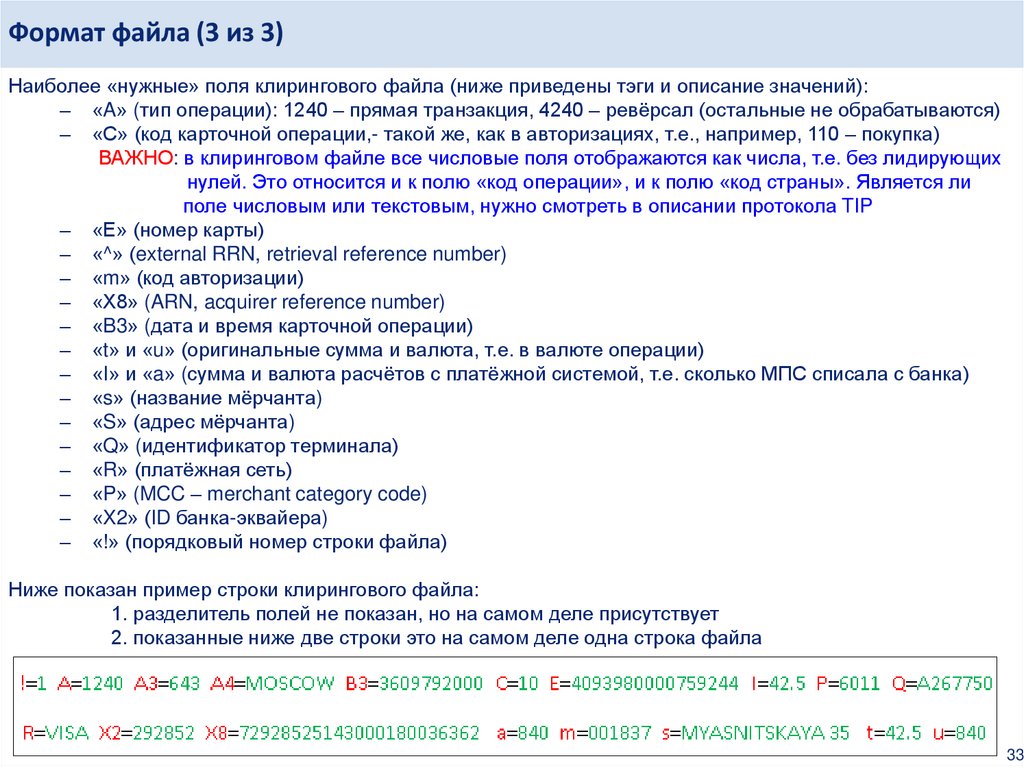

Формат файла (3 из 3)Наиболее «нужные» поля клирингового файла (ниже приведены тэги и описание значений):

– «A» (тип операции): 1240 – прямая транзакция, 4240 – ревёрсал (остальные не обрабатываются)

– «С» (код карточной операции,- такой же, как в авторизациях, т.е., например, 110 – покупка)

ВАЖНО: в клиринговом файле все числовые поля отображаются как числа, т.е. без лидирующих

нулей. Это относится и к полю «код операции», и к полю «код страны». Является ли

поле числовым или текстовым, нужно смотреть в описании протокола TIP

– «Е» (номер карты)

– «^» (external RRN, retrieval reference number)

– «m» (код авторизации)

– «Х8» (ARN, acquirer reference number)

– «B3» (дата и время карточной операции)

– «t» и «u» (оригинальные сумма и валюта, т.е. в валюте операции)

– «I» и «a» (сумма и валюта расчётов с платёжной системой, т.е. сколько МПС списала с банка)

– «s» (название мёрчанта)

– «S» (адрес мёрчанта)

– «Q» (идентификатор терминала)

– «R» (платёжная сеть)

– «P» (MCC – merchant category code)

– «X2» (ID банка-эквайера)

– «!» (порядковый номер строки файла)

Ниже показан пример строки клирингового файла:

1. разделитель полей не показан, но на самом деле присутствует

2. показанные ниже две строки это на самом деле одна строка файла

33

34.

Повторная загрузка клиринга• Случайный (ошибочный) повторный вызов ИНТ 6 для одного и того же файла – ошибка «фатальная», в

смысле последствий. Т.к. клиринговый файл содержит несколько тысяч строк, повторная загрузка

клиринга означает, что в Профайле будут ещё раз созданы несколько тысяч транзакций (возможно, их

будет чуть меньше, чем строк в файле, т.к. среди них могут попадаться полные отмены операций, а

повторная полная отмена для уже отменённой операции просто игнорируется). В любом случае

последствия будут катастрофическими – будут претензии клиентов, потребуются ручные урегулирования

• Если вдруг почему-либо такая ситуация возникла, нужно либо запрашивать вендора о подготовке т.н.

Data Fix-а, либо своими силами готовить исправительный клиринговый файл

• Для того, чтобы избежать повторной загрузки одного и того же файла, сейчас в Профайле

предусмотрены несколько контрольных проверок:

– Сочетание даты, платёжной сети, номера файла должно быть уникальным (примитивная

проверка, которая легко обходится переименованием файла, т.е. изменением номера)

– Контрольная сумма не должна повториться для файлов с любым номером (за конкретную дату и

по конкретной платёжной сети)

– Три операции из файла (первая, последняя, и находящаяся посередине файла) не должны

существовать в системе как ранее обработанные; если хоть одна из них найдена, файл

признаётся дубликатом – глубина просмотра архива операций настраивается

34

35.

Определение суммы транзакции• При обработке клиринга используется подход, аналогичный тому, который используется при обработке

авторизаций.

• Если валюта оригинальной транзакции совпадает с валютой карты (напоминаю, карты мы

выпускаем в трёх валютах – RUB, USD, EUR), то со счета клиента списывается сумма в валюте

оригинальной транзакции

• В противном случае используется сумма, которую платёжная система списывается с банка – она

списывается со счета клиента (если необходимо, с конвертацией)

• Т.е. расчёты с платёжной системой ограничены тем же тремя валютами, то загруженных в

Профайл курсов конверсии (RUB<-->USD, RUB<-->EUR, USD<-->EUR) достаточно для обработки

Поля клиринга, участвующие в определении суммы транзакции по счету (карте)

t – сумма оригинальной транзакции (в валюте «u»)

u – валюта оригинальной транзакции

I (ай заглавная) – сумма в валюте «a»

a – валюта расчётов с платёжной системой

35

36.

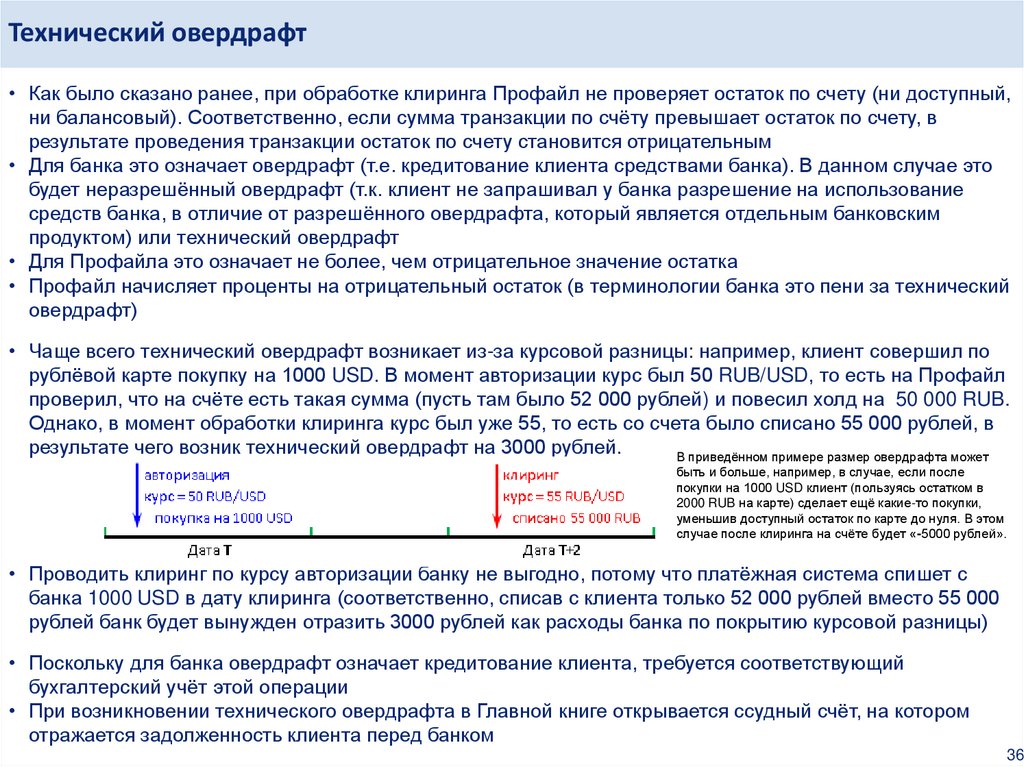

Технический овердрафт• Как было сказано ранее, при обработке клиринга Профайл не проверяет остаток по счету (ни доступный,

ни балансовый). Соответственно, если сумма транзакции по счёту превышает остаток по счету, в

результате проведения транзакции остаток по счету становится отрицательным

• Для банка это означает овердрафт (т.е. кредитование клиента средствами банка). В данном случае это

будет неразрешённый овердрафт (т.к. клиент не запрашивал у банка разрешение на использование

средств банка, в отличие от разрешённого овердрафта, который является отдельным банковским

продуктом) или технический овердрафт

• Для Профайла это означает не более, чем отрицательное значение остатка

• Профайл начисляет проценты на отрицательный остаток (в терминологии банка это пени за технический

овердрафт)

• Чаще всего технический овердрафт возникает из-за курсовой разницы: например, клиент совершил по

рублёвой карте покупку на 1000 USD. В момент авторизации курс был 50 RUB/USD, то есть на Профайл

проверил, что на счёте есть такая сумма (пусть там было 52 000 рублей) и повесил холд на 50 000 RUB.

Однако, в момент обработки клиринга курс был уже 55, то есть со счета было списано 55 000 рублей, в

результате чего возник технический овердрафт на 3000 рублей.

В приведённом примере размер овердрафта может

быть и больше, например, в случае, если после

покупки на 1000 USD клиент (пользуясь остатком в

2000 RUB на карте) сделает ещё какие-то покупки,

уменьшив доступный остаток по карте до нуля. В этом

случае после клиринга на счёте будет «-5000 рублей».

• Проводить клиринг по курсу авторизации банку не выгодно, потому что платёжная система спишет с

банка 1000 USD в дату клиринга (соответственно, списав с клиента только 52 000 рублей вместо 55 000

рублей банк будет вынужден отразить 3000 рублей как расходы банка по покрытию курсовой разницы)

• Поскольку для банка овердрафт означает кредитование клиента, требуется соответствующий

бухгалтерский учёт этой операции

• При возникновении технического овердрафта в Главной книге открывается ссудный счёт, на котором

отражается задолженность клиента перед банком

36

37.

Мэтчинг клиринга с авторизацией*• При обработке клиринга Профайл по каждой карточной операции из файла формирует транзакцию по

счету. Однако, кроме этого он должен аннулировать холд, который был создан ранее при обработке

авторизационного запроса. Для поиска авторизационного запроса (и связанного с ним холда)

применяется процедура под названием мэтчинг (matching).

• При обработке прямой транзакции (т.е. A=1240) применятся следующий алгоритм мэтчинга:

– Если известно значение ExtRRN (поле «^»), тогда производится поиск авторизации по полям:

• номер карты (поле «E»), сравнение с полем CRDNUM таблицы ZAUTHDTL

• код операции (поле «C»), сравнение с полем TRNTYPE таблицы ZAUTHDTL

• external RRN (поле «^»), сравнение с полем EXTRRN таблицы ZAUTHDTL

– Если найдено более одного совпадения, то делается дополнительная проверка по полям:

• код авторизации (поле «m»), сравнение с полем AUTCODE таблицы ZAUTHDTL

• дата операции (поле «B3»), проверяется вхождение значения ZAUTHDTL.TRNMSDT в

диапазон от «B3 минус дельта», до «В3 плюс дельта» (значение «дельта» настраивается в

UTBLEXTINT.SRCHDAYS и указывается в днях)

– Если значение ExtRRN неизвестно, то поиск авторизации проводится по полям:

• номер карты (поле «E»)

• код операции (поле «C»)

• код авторизации (поле «m»)

• дата операции (поле «B3»)

(все проверки аналогичны описанным выше)

• Если в результате проверок не найдено единственное (!!!) совпадение, то считается, что мэтчинг не

совершён, т.е. не удалось найти единственную авторизацию для данного клиринга

• Если мэтчинг не совершён, то последствие единственное: холд (если он вообще был) не снимается**

* - ниже описан мэтчинг для прямой операции. Алгоритм мэтчинга для ревёрсала можно найти в документации на ИНТ 6

** - если авторизационный запрос на самом деле был, но не был найден в процессе мэтчинга, есть 2 варианта дальнейшего развития событий:

1) клиент обратится с претензией, и холд будет снят вручную. Примечание: при ручном снятии холда через Profile Direct ему устанавливается

expiration date, равная текущей дате; при этом холд считает истекшим и не учитывается при расчёте доступного остатка

2) истечёт срок действия холда, и тогда холд будет снят автоматически. Примечание: срок действия холда устанавливается на коде операции

в таблице UTBLEXTTRN1 (поиск нужной записи производится по INTRFACE=ISOATM и CODE=код операции)

37

38.

Клиринг по перевыпущенной карте• Очевидно, что карта может быть перевыпущена (по инициативе клиента, который потерял или испортил

свою карту), либо в плановом порядке (потому что у карты наступила expiry date). В обоих случаях

возможна ситуация, когда клиент совершал операцию по карте незадолго до перевыпуска, и в момент

прихода клиринга у него на руках уже карта с другим номером.

• Для того, чтобы нормально обрабатывать такую ситуацию, в ИНТ 6 встроена дополнительная проверка:

если карта закрыта потому, что она перевыпущена (поле CRD.RPLCRD непустое), то статус карты

«закрыта» не является препятствием для обработки клиринга

• При этом, если транзакция не была ранее авторизована, будут уменьшены расходные лимиты уже по

новой карте. Фактически, карточная операция будет проведена уже по новой карте.

38

39.

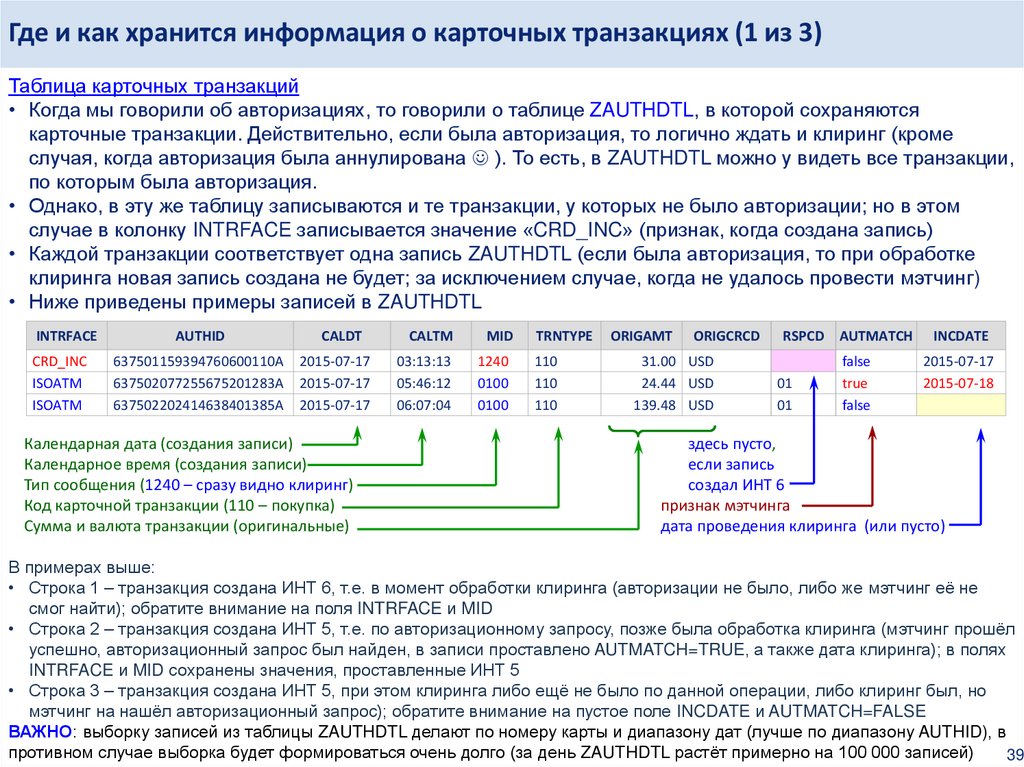

Где и как хранится информация о карточных транзакциях (1 из 3)Таблица карточных транзакций

• Когда мы говорили об авторизациях, то говорили о таблице ZAUTHDTL, в которой сохраняются

карточные транзакции. Действительно, если была авторизация, то логично ждать и клиринг (кроме

случая, когда авторизация была аннулирована ). То есть, в ZAUTHDTL можно у видеть все транзакции,

по которым была авторизация.

• Однако, в эту же таблицу записываются и те транзакции, у которых не было авторизации; но в этом

случае в колонку INTRFACE записывается значение «CRD_INC» (признак, когда создана запись)

• Каждой транзакции соответствует одна запись ZAUTHDTL (если была авторизация, то при обработке

клиринга новая запись создана не будет; за исключением случае, когда не удалось провести мэтчинг)

• Ниже приведены примеры записей в ZAUTHDTL

INTRFACE

AUTHID

CALDT

CALTM

MID

TRNTYPE

CRD_INC

ISOATM

ISOATM

637501159394760600110A

637502077255675201283A

637502202414638401385A

2015-07-17

2015-07-17

2015-07-17

03:13:13

05:46:12

06:07:04

1240

0100

0100

110

110

110

Календарная дата (создания записи)

Календарное время (создания записи)

Тип сообщения (1240 – сразу видно клиринг)

Код карточной транзакции (110 – покупка)

Сумма и валюта транзакции (оригинальные)

ORIGAMT

ORIGCRCD

31.00 USD

24.44 USD

139.48 USD

RSPCD

AUTMATCH

01

01

false

true

false

INCDATE

2015-07-17

2015-07-18

здесь пусто,

если запись

создал ИНТ 6

признак мэтчинга

дата проведения клиринга (или пусто)

В примерах выше:

• Строка 1 – транзакция создана ИНТ 6, т.е. в момент обработки клиринга (авторизации не было, либо же мэтчинг её не

смог найти); обратите внимание на поля INTRFACE и MID

• Строка 2 – транзакция создана ИНТ 5, т.е. по авторизационному запросу, позже была обработка клиринга (мэтчинг прошёл

успешно, авторизационный запрос был найден, в записи проставлено AUTMATCH=TRUE, а также дата клиринга); в полях

INTRFACE и MID сохранены значения, проставленные ИНТ 5

• Строка 3 – транзакция создана ИНТ 5, при этом клиринга либо ещё не было по данной операции, либо клиринг был, но

мэтчинг на нашёл авторизационный запрос); обратите внимание на пустое поле INCDATE и AUTMATCH=FALSE

ВАЖНО: выборку записей из таблицы ZAUTHDTL делают по номеру карты и диапазону дат (лучше по диапазону AUTHID), в

противном случае выборка будет формироваться очень долго (за день ZAUTHDTL растёт примерно на 100 000 записей)

39

40.

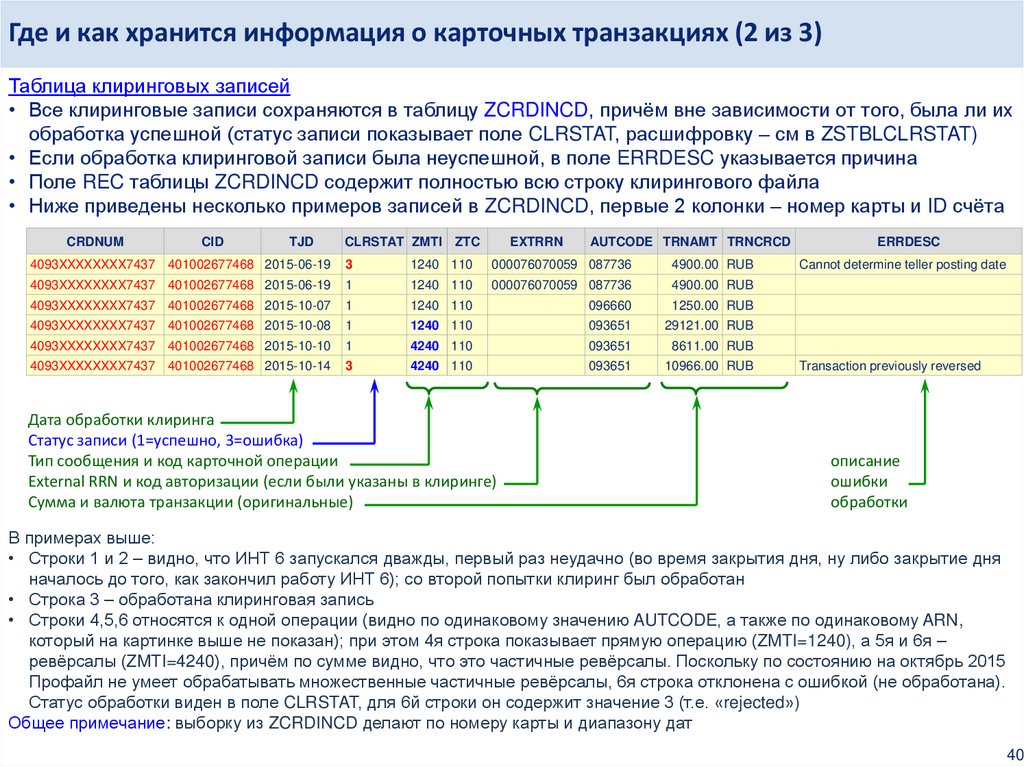

Где и как хранится информация о карточных транзакциях (2 из 3)Таблица клиринговых записей

• Все клиринговые записи сохраняются в таблицу ZCRDINCD, причём вне зависимости от того, была ли их

обработка успешной (статус записи показывает поле CLRSTAT, расшифровку – см в ZSTBLCLRSTAT)

• Если обработка клиринговой записи была неуспешной, в поле ERRDESC указывается причина

• Поле REC таблицы ZCRDINCD содержит полностью всю строку клирингового файла

• Ниже приведены несколько примеров записей в ZCRDINCD, первые 2 колонки – номер карты и ID счёта

CRDNUM

CID

TJD

CLRSTAT ZMTI

ZTC

EXTRRN

AUTCODE TRNAMT TRNCRCD

4093XXXXXXXX7437 401002677468 2015-06-19

3

1240 110

000076070059 087736

4900.00 RUB

4093XXXXXXXX7437 401002677468 2015-06-19

1

1240 110

000076070059 087736

4900.00 RUB

4093XXXXXXXX7437 401002677468 2015-10-07

1

1240 110

096660

1250.00 RUB

4093XXXXXXXX7437 401002677468 2015-10-08

1

1240 110

093651

29121.00 RUB

4093XXXXXXXX7437 401002677468 2015-10-10

1

4240 110

093651

8611.00 RUB

4093XXXXXXXX7437 401002677468 2015-10-14

3

4240 110

093651

10966.00 RUB

Дата обработки клиринга

Статус записи (1=успешно, 3=ошибка)

Тип сообщения и код карточной операции

External RRN и код авторизации (если были указаны в клиринге)

Сумма и валюта транзакции (оригинальные)

ERRDESC

Cannot determine teller posting date

Transaction previously reversed

описание

ошибки

обработки

В примерах выше:

• Строки 1 и 2 – видно, что ИНТ 6 запускался дважды, первый раз неудачно (во время закрытия дня, ну либо закрытие дня

началось до того, как закончил работу ИНТ 6); со второй попытки клиринг был обработан

• Строка 3 – обработана клиринговая запись

• Строки 4,5,6 относятся к одной операции (видно по одинаковому значению AUTCODE, а также по одинаковому ARN,

который на картинке выше не показан); при этом 4я строка показывает прямую операцию (ZMTI=1240), а 5я и 6я –

ревёрсалы (ZMTI=4240), причём по сумме видно, что это частичные ревёрсалы. Поскольку по состоянию на октябрь 2015

Профайл не умеет обрабатывать множественные частичные ревёрсалы, 6я строка отклонена с ошибкой (не обработана).

Статус обработки виден в поле CLRSTAT, для 6й строки он содержит значение 3 (т.е. «rejected»)

Общее примечание: выборку из ZCRDINCD делают по номеру карты и диапазону дат

40

41.

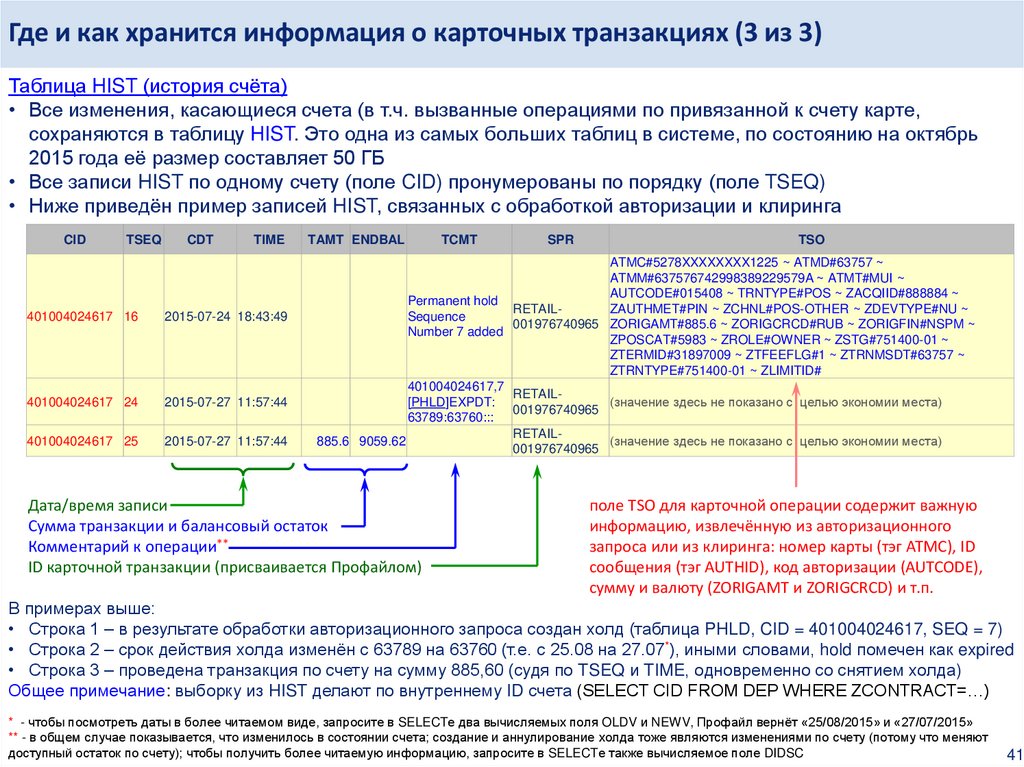

Где и как хранится информация о карточных транзакциях (3 из 3)Таблица HIST (история счёта)

• Все изменения, касающиеся счета (в т.ч. вызванные операциями по привязанной к счету карте,

сохраняются в таблицу HIST. Это одна из самых больших таблиц в системе, по состоянию на октябрь

2015 года её размер составляет 50 ГБ

• Все записи HIST по одному счету (поле CID) пронумерованы по порядку (поле TSEQ)

• Ниже приведён пример записей HIST, связанных с обработкой авторизации и клиринга

CID

TSEQ

CDT

TIME

401004024617 16

2015-07-24 18:43:49

401004024617 24

2015-07-27 11:57:44

401004024617 25

2015-07-27 11:57:44

TAMT ENDBAL

TCMT

SPR

TSO

ATMC#5278XXXXXXXX1225 ~ ATMD#63757 ~

ATMM#637576742998389229579A ~ ATMT#MUI ~

AUTCODE#015408 ~ TRNTYPE#POS ~ ZACQIID#888884 ~

Permanent hold

RETAILZAUTHMET#PIN ~ ZCHNL#POS-OTHER ~ ZDEVTYPE#NU ~

Sequence

001976740965 ZORIGAMT#885.6 ~ ZORIGCRCD#RUB ~ ZORIGFIN#NSPM ~

Number 7 added

ZPOSCAT#5983 ~ ZROLE#OWNER ~ ZSTG#751400-01 ~

ZTERMID#31897009 ~ ZTFEEFLG#1 ~ ZTRNMSDT#63757 ~

ZTRNTYPE#751400-01 ~ ZLIMITID#

401004024617,7

RETAIL[PHLD]EXPDT:

(значение здесь не показано с целью экономии места)

001976740965

63789:63760:::

RETAIL885.6 9059.62

(значение здесь не показано с целью экономии места)

001976740965

Дата/время записи

Сумма транзакции и балансовый остаток

Комментарий к операции**

ID карточной транзакции (присваивается Профайлом)

поле TSO для карточной операции содержит важную

информацию, извлечённую из авторизационного

запроса или из клиринга: номер карты (тэг ATMC), ID

сообщения (тэг AUTHID), код авторизации (AUTCODE),

сумму и валюту (ZORIGAMT и ZORIGCRCD) и т.п.

В примерах выше:

• Строка 1 – в результате обработки авторизационного запроса создан холд (таблица PHLD, CID = 401004024617, SEQ = 7)

• Строка 2 – срок действия холда изменён с 63789 на 63760 (т.е. с 25.08 на 27.07*), иными словами, hold помечен как expired

• Строка 3 – проведена транзакция по счету на сумму 885,60 (судя по TSEQ и TIME, одновременно со снятием холда)

Общее примечание: выборку из HIST делают по внутреннему ID счета (SELECT CID FROM DEP WHERE ZCONTRACT=…)

* - чтобы посмотреть даты в более читаемом виде, запросите в SELECTе два вычисляемых поля OLDV и NEWV, Профайл вернёт «25/08/2015» и «27/07/2015»

** - в общем случае показывается, что изменилось в состоянии счета; создание и аннулирование холда тоже являются изменениями по счету (потому что меняют

доступный остаток по счету); чтобы получить более читаемую информацию, запросите в SELECTе также вычисляемое поле DIDSC

41

42.

Дополнительно можно посмотреть: история картыТаблица CRDHIST (история карты)

• Все изменения состояния карты сохраняются в таблицу CRDHIST. Однако, в отличие от таблицы HIST

для счетов, финансовые изменения сюда не попадают. Логируются только изменения самой карты.

• Ниже приведён пример записей*, связанных с выпуском неперсонифицированной карты

CRDNUM

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

5278XXXXXXXX1225

HSEQ

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

TJD

TIME

TCMT

2015-07-06

2015-07-06

2015-07-06

2015-07-06

2015-07-06

2015-07-09