Похожие презентации:

Налоговое администрирование и контроль

1. Тема 5.

Налоговоеадминистрирование и

контроль.

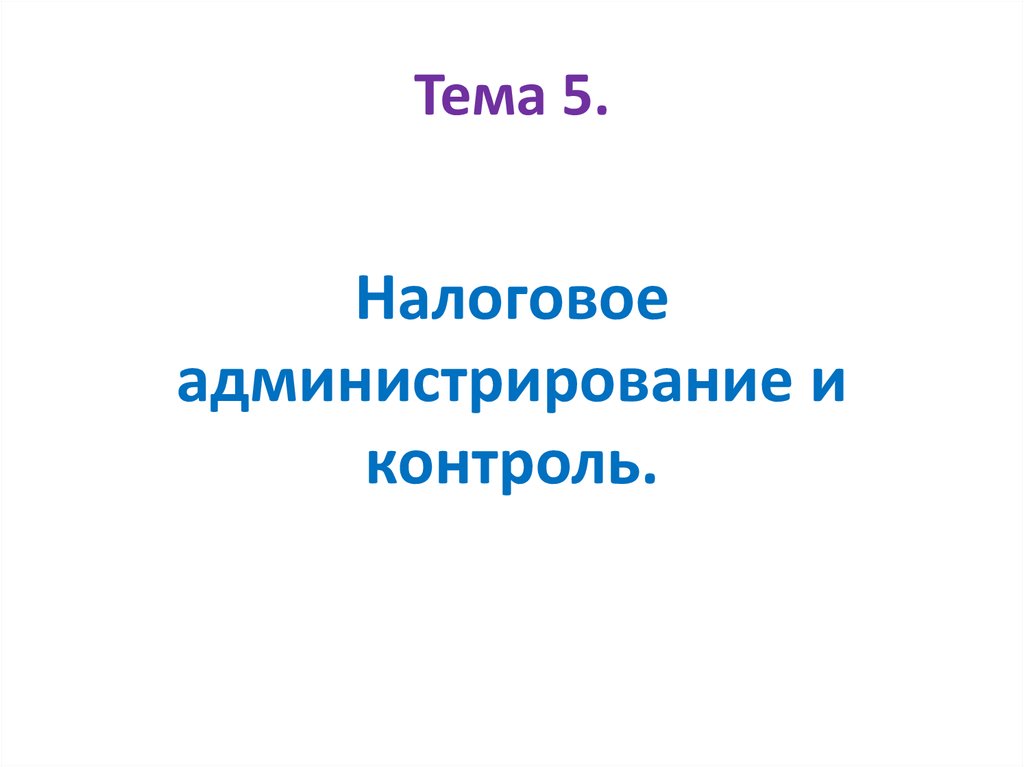

2. Сущность налогового администрирования

Налоговое администрирование — это процесс управления налоговымпроизводством, реализуемый налоговыми и иными органами

(налоговыми администрациями), обладающими определенными

властными полномочиями в отношении налогоплательщиков и

плательщиков сборов

предмет

Налоговое производство - совокупность

законодательно установленных способов,

определяющих порядок исполнения нал.

обязательства налогоплат-ми и полномочий

нал. администраций по контролированию,

регулированию и принуждению налогоплатков к исполнению этого обязательства

объект

Процесс управления налоговым

производством

субъект

Налоговые администрации

(налоговые и и др. органы)

3. Этапы налогового производства

Налоговое производство, осуществляемоеналогоплательщиками

Налоговое производство, осуществляемое

налоговыми администрациями

Возникновение обязанности

налогоплательщика

Учет налогоплательщиков

Наличие объекта налогообложения

Учет объектов налогообложения

Расчет налоговой базы

Контроль за полнотой исчисления

налоговой базы

Применение различных налоговых ставок

Контроль за правильностью

применения ставок

Применение различных налоговых льгот

Контроль за обоснованностью

применения льгот

Составление и сдача налоговой

декларации

Контроль за правильностью составления и

своевременностью сдачи декларации

Уплата налогов

Контроль за своевременностью

уплаты налога

Согласование результатов

4. Налоговые администрации

Налоговые администрацииНалоговые

органы

Федеральная

налоговая

служба (ФНС

России)

и ее территориальные

подразделения

Финансовые

органы

Минфин РФ,

органы

исполнительной

власти

субъектов РФ

и органы

местного

самоуправления

Органы

внебюджетных фондов

Пенсионный

фонд, Фонд

социального

страхования

и их территориальные

подразделения

Таможенные органы

Органы

внутренних

дел

Федеральная таможенная

служба

(ФТС)

и ее территориальные

подразделения

Федеральная

служба по

экономическим и

налоговым

преступлениям

(ФСЭНП)

и ее территориальные

подразделения

5. Функции налогового администрирования

Функции налогового администрирования1

2

3

Функция

планирования

1

3

4

5

Функция

конролирования

1

2

3

4

Функция

регулирования

1 — налоговые органы;

2 — финансовые органы;

3 — органы внебюджетных фондов;

4 — таможенные органы;

5 — органы внутренних дел

1

3

4

5

Функция

принуждения

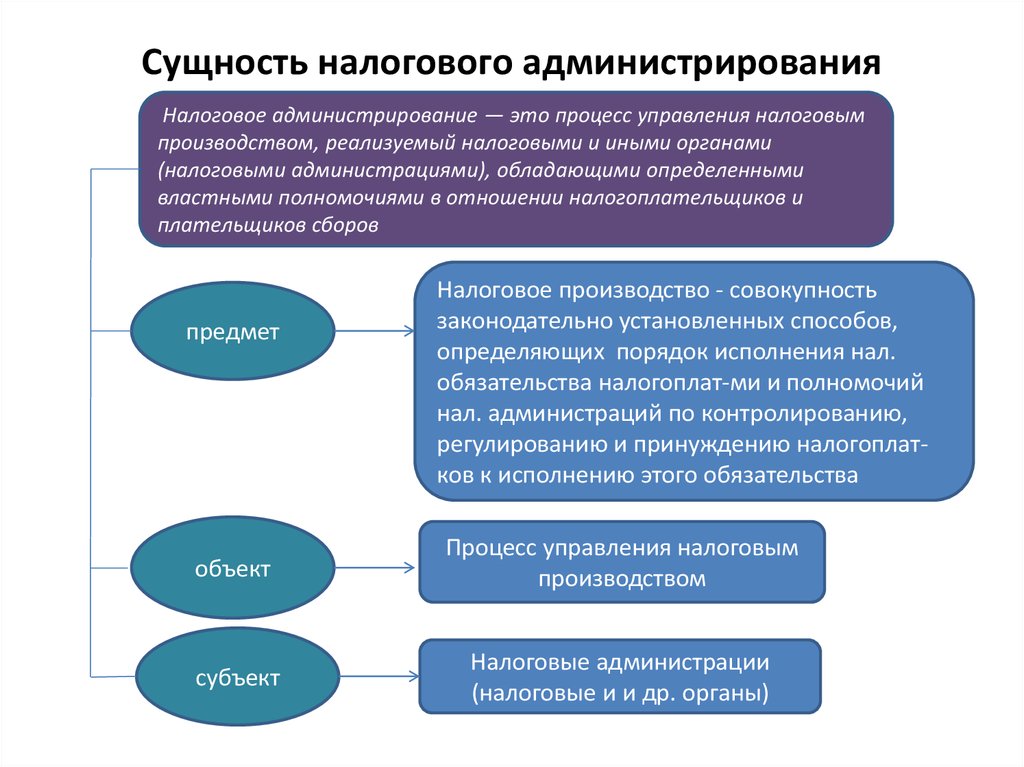

6. Структура налоговых органов

1 уровеньЦентральный аппарат ФНС России (26 управлений)

Управления ФНС России по

субъектам РФ (84 управления)

2 уровень

3 уровень

Инспекции ФНС

России по районам

Инспекции ФНС

России по районам

в городах

Межрегиональные инспекции

ФНС России (18 инспекций)

Инспекции ФНС России

межрайонного уровня

Инспекции ФНС России

по городам

без районного деления

прямое подчинение

опосредованное управляющее воздействие (через центральный

аппарат или УФНС)

7. Основные полномочия ФНС России

Полномочия ФНС РоссииОсуществление контроля

и надзора

Выдача

лицензий,

разрешений

За исчислением и

внесением

налогов в

бюджет

На производство

этилового

спирта

За объемом

произ-ва и

реализации

этилового

спирта

За

валютными

операциями

На проведение всероссийских

лотерей

На изгот-е

защищенной полиграфической

продукции

Осуществление

регистрации и

учета

Всех

налогоплательщиков

Контрольнокассовой

техники

Контрольных

спиртоизмеряющих приборов

Осуществление

информирования

и регламентирования

Бесплатное

информирование налогоплательщиков

Осуществление возврата

или зачета

излишне

уплаченных

налогов

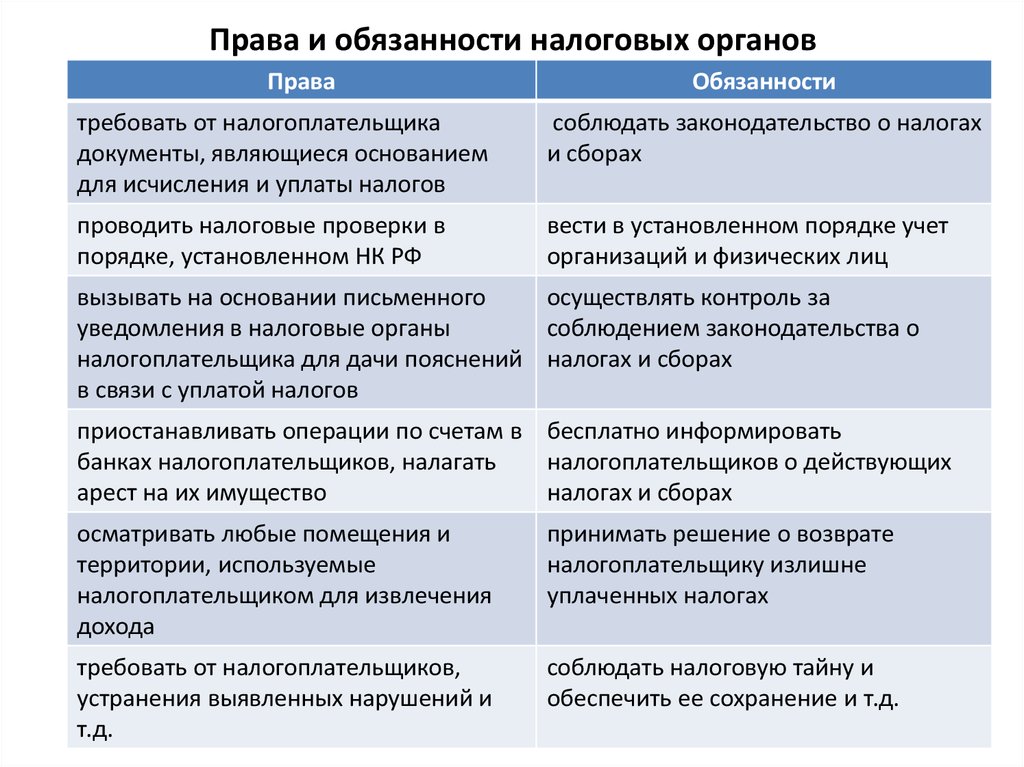

8. Права и обязанности налоговых органов

ПраваОбязанности

требовать от налогоплательщика

документы, являющиеся основанием

для исчисления и уплаты налогов

соблюдать законодательство о налогах

и сборах

проводить налоговые проверки в

порядке, установленном НК РФ

вести в установленном порядке учет

организаций и физических лиц

вызывать на основании письменного

осуществлять контроль за

уведомления в налоговые органы

соблюдением законодательства о

налогоплательщика для дачи пояснений налогах и сборах

в связи с уплатой налогов

приостанавливать операции по счетам в бесплатно информировать

банках налогоплательщиков, налагать

налогоплательщиков о действующих

арест на их имущество

налогах и сборах

осматривать любые помещения и

территории, используемые

налогоплательщиком для извлечения

дохода

принимать решение о возврате

налогоплательщику излишне

уплаченных налогах

требовать от налогоплательщиков,

устранения выявленных нарушений и

т.д.

соблюдать налоговую тайну и

обеспечить ее сохранение и т.д.

9. Цели налогового контроля

Основная цель: обеспечение исполненияналогового законодательства всеми субъектами

налоговых правоотношений

Выявление налоговых

правонарушений

и преступлений

и привлечение

к ответственности

виновных лиц

Обеспечение

наступления налоговой,

административной

или уголовной

ответственности

Предупреждение

налоговых

правонарушений

и преступлений

в будущем

10. Методы налогового контроля

методыпредварительное

наблюдение

(учет и регистрация

налогоплательщиков и

объектов налогообложения)

последующий контроль

(проверки

налогоплательщиков на

предмет правильности и

полноты исчисления налогов)

текущий контроль

(общий контроль за сдачей

налоговых деклараций,

своевременностью

и полнотой уплаты налогов)

11. Постановка на учет налогоплательщиков

Регистрация ЮЛ в единомгос. реестре юридических

лиц (ЕГРЮЛ)

Регистрация ИП в едином

гос. реестре

индивидуальных

предпринимателей (ЕГРИП)

Регистрация ЮЛ и ИП в качестве

налогоплательщиков в едином гос.

реестре налогоплательщиков (ЕГРН)

ЮЛ

КПП (9 цифр)

(код причины

постановки на учет)

ХХХХ – код нал. органа

ХХ - код причины

постановки на учет

ХХХ – номер постановки

на учет

ИП

ИНН (идентификационный

номер налогоплательщика)

Х Х Х Х – код нал. органа

ЮЛ (10 знаков)

ХХХХХ – порядковый

номер в ЕГРН

Х – рассчитанное

контрольное число

ИП (12 знаков)

ХХХХХХ – порядковый

номер в ЕГРН

ХХ - рассчитанное

контрольное число

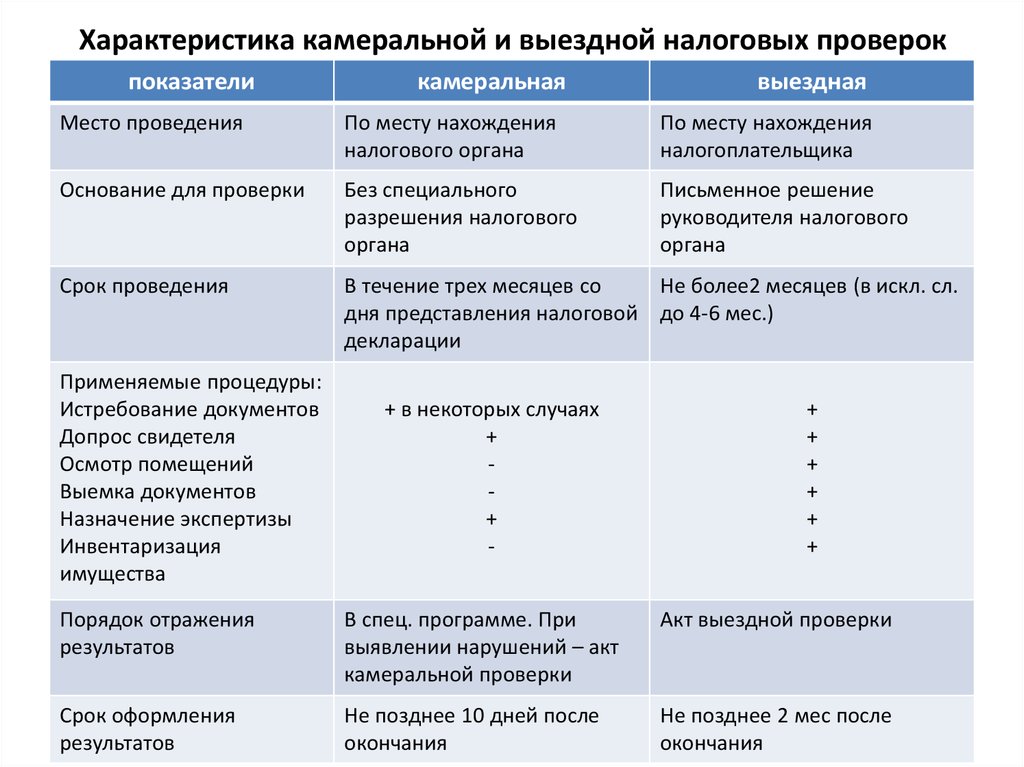

12. Характеристика камеральной и выездной налоговых проверок

показателикамеральная

выездная

Место проведения

По месту нахождения

налогового органа

По месту нахождения

налогоплательщика

Основание для проверки

Без специального

разрешения налогового

органа

Письменное решение

руководителя налогового

органа

Срок проведения

В течение трех месяцев со

Не более2 месяцев (в искл. сл.

дня представления налоговой до 4-6 мес.)

декларации

Применяемые процедуры:

Истребование документов

Допрос свидетеля

Осмотр помещений

Выемка документов

Назначение экспертизы

Инвентаризация

имущества

+ в некоторых случаях

+

+

-

+

+

+

+

+

+

Порядок отражения

результатов

В спец. программе. При

выявлении нарушений – акт

камеральной проверки

Акт выездной проверки

Срок оформления

результатов

Не позднее 10 дней после

окончания

Не позднее 2 мес после

окончания

13. Основные этапы камеральной проверки

Проверка полноты представления налогоплательщикомдокументов налоговой отчетности

Визуальная проверка правильности оформления

документов налоговой отчетности (заполнения всех

необходимых реквизитов, наличие подписей и т.д)

Арифметический контроль данных налоговой отчетности

Проверка обоснованности применения

налоговых ставок, льгот

Проверка правильности исчисления налоговой базы

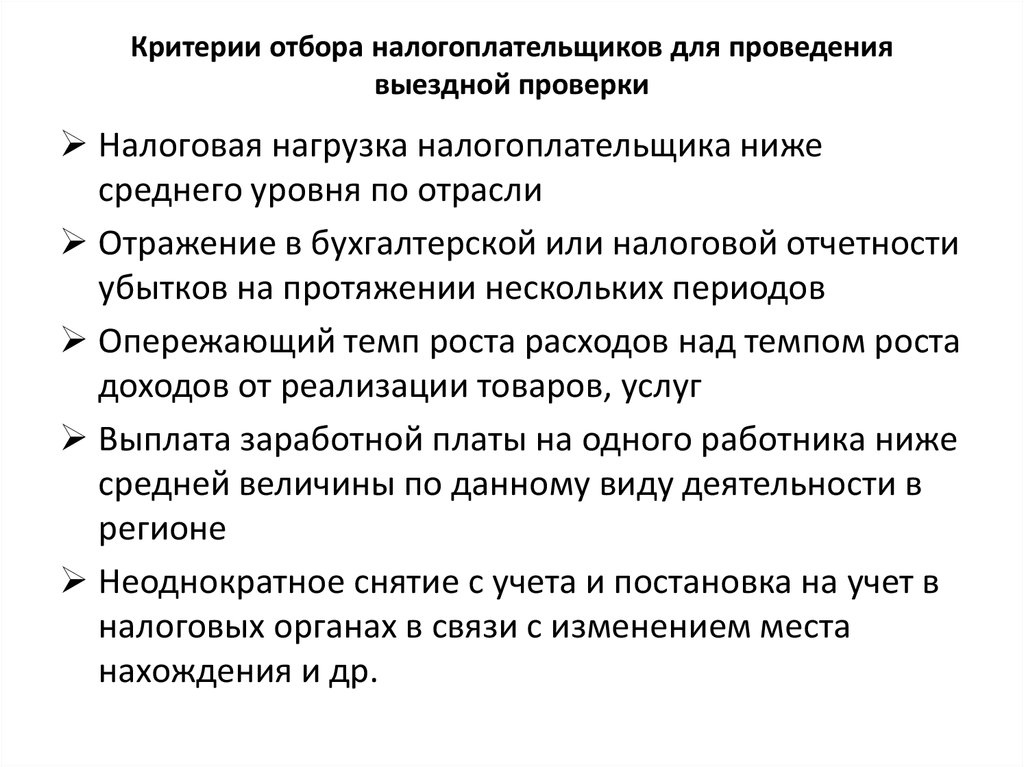

14. Критерии отбора налогоплательщиков для проведения выездной проверки

Налоговая нагрузка налогоплательщика нижесреднего уровня по отрасли

Отражение в бухгалтерской или налоговой отчетности

убытков на протяжении нескольких периодов

Опережающий темп роста расходов над темпом роста

доходов от реализации товаров, услуг

Выплата заработной платы на одного работника ниже

средней величины по данному виду деятельности в

регионе

Неоднократное снятие с учета и постановка на учет в

налоговых органах в связи с изменением места

нахождения и др.

15. Права и обязанности налогоплательщиков

ПраваОбязанности

Получать от налоговых органов по

месту своего учета бесплатную

информацию

Уплачивать законно установленные

налоги

Использовать налоговые льготы

Встать на налоговый учет

На своевременный зачет или возврат

сумм излишне уплаченных либо

излишне взысканных налогов

Вести в установленном порядке учет

своих доходов, расходов

и объектов налогообложения

Представлять налоговым органам

пояснения по исчислению и уплате

налогов

Представлять налоговым органам

документы, необходимые

для исчисления и уплаты налогов

Требовать от должностных лиц

налоговых органов соблюдения

законодательства

Выполнять требования налогового

органа об устранении выявленных

нарушений налогового законод-ва

Обжаловать в установленном порядке

акты налоговых органов

Обеспечивать сохранность в течение

4-х лет данных бухгалтерского и

налогового учета

Требовать соблюдения налоговой

тайны и др.

Представлять налоговую декларацию и

др.

Финансы

Финансы