Похожие презентации:

Кратко о 54.1 НК РФ

1.

54.1 НК РФпрактика налоговых проверок

(о чем пишут практически в каждом решении налогового органа по

результатам ВНП или как подготовиться к проверке)

2.

<Письмо> ФНС России от 10.03.2021 N БВ-4-7/3060@«О практике применения статьи 54.1 Налогового

кодекса Российской Федерации»

По спорным сделкам компания выполняла работы сама - суд может

отказать в налоговой реконструкции

ФНС высказала такую позицию: если инспекция при проверке установит,

что организация исполнила договор сама, налоговая может учесть расходы

и вычеты по НДС по подтвержденным затратам на покупку нужных

ресурсов (кроме расходов на оплату труда). Но это допустимо при условии,

что налогоплательщик раскроет данные о фактическом исполнителе

сделки.

Организация создала схему с техкомпаниями, настоящих исполнителей

скрыла - в реконструкции отказали

Компания завысила расходы по налогу на прибыль и вычеты по НДС за счет

покупки транспортных услуг у "технических" компаний. Суд округа посчитал :

проверяющим следовало определить величину расходов компании на

перевозку расчетным путем. Реальность доставки инспекция не отрицала,

расходы у организации есть.

ВС РФ такой подход не поддержал.

По его мнению, раз компания сама организовала схему, чтобы получить

необоснованную налоговую выгоду, применять расчетный метод нельзя.

Иначе это поставит в неравное положение тех, кто просто не проявил

должную осмотрительность.

3.

Реконструкция (Письмо Минфина России от 13 декабря 2019 г. № 01-0311/97904 Об исчислении налоговой базы и (или) суммы налога, сбора,страховых взносов)

Положения статьи 54.1 Кодекса, в отличие от сформированной на основе Постановления

Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 "Об оценке

арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды"

судебной практики, НЕ предусматривают возможность определения налоговых

обязательств налогоплательщиков в случае злоупотребления ими своими

правами расчетным путем.

Данная норма НЕ устанавливает различного порядка применения ее положений в отношении

обязательств по конкретным налогам (расходов при исчислении налога на

прибыль организаций и вычетов при исчислении налога на

добавленную стоимость).

Учет расходов при исчислении налога на прибыль организаций при определении

обязательств налогоплательщика, чьи действия по злоупотреблению своим правом подпадают

под положения статьи 54.1 Кодекса, положениями статьи 54.1 Кодекса НЕ предусмотрен.

4.

Основополагающая судебная практика.Определение Конституционного Суда РФ

от 04.07.2017 N 1440-О

«Об отказе в принятии к рассмотрению жалобы гражданина Бунеева Сергея Петровича на нарушение его

конституционных прав положениями статей 146, 153, 154, 247 - 249 и 274 Налогового кодекса Российской

Федерации»

….с учетом всего многообразия хозяйственных отношений в сфере осуществления предпринимательской

деятельности ориентируется на признание налоговой выгоды необоснованной, в частности, в случаях, если

для целей налогообложения учтены операции не в соответствии с их действительным экономическим

смыслом или учтены операции, не обусловленные разумными экономическими или иными причинами (целями

делового характера); это, в свою очередь, предполагает доначисление суммы налогов и сборов, подлежащих

уплате в бюджет так, как если бы налогоплательщик не злоупотреблял правом, на основании

соответствующих положений Налогового кодекса Российской Федерации, регулирующих порядок исчисления и

уплаты конкретного налога и сбора (постановление Пленума Высшего Арбитражного Суда Российской

Федерации от 12 октября 2006 года N 53 «Об оценке арбитражными судами обоснованности получения

налогоплательщиком налоговой выгоды»)

5.

Определение Судебной коллегии по экономическим спорамВерховного Суда РФ от 06.03.2018 N 304-КГ17-8961 по делу N

А27-25564/2015

Требование: О признании частично недействительным решения налогового органа о

привлечении к ответственности за совершение налогового правонарушения.

Обстоятельства: По результатам выездной налоговой проверки в отношении общества принято

решение о начислении недоимки по налогу на прибыль организаций и НДС.

Решение: Дело в части доначисления налога на прибыль с доходов иностранной организации,

соответствующих пеней и штрафа направлено на новое рассмотрение, поскольку судами не

проверялось соблюдение условия для применения налоговой льготы о произведении

налогообложения с учетом налогового резидентства действительного получателя дохода.

выявление необоснованной налоговой выгоды предполагает доначисление суммы налога,

подлежащей уплате в бюджет таким образом, как если бы налогоплательщик (налоговый агент)

не злоупотреблял правом, а не применение дополнительной санкции в виде отказа в

использовании надлежащей ставки налога (использования более высокой ставки).

6.

Налоговым органом надлежит принимать исчерпывающиемеры, направленные на установление действительного размера

налоговых обязательств

Постановление Конституционного Суда РФ от 28.03.2000 N 5-П, «По делу о проверке

конституционности подпункта «к» пункта 1 статьи 5 Закона Российской Федерации «О налоге на

добавленную стоимость» в связи с жалобой закрытого акционерного общества «Конфетти» и

гражданки И.В. Савченко»

Постановление Конституционного Суда РФ от 17.03.2009 N 5-П, «По делу о проверке

конституционности положения, содержащегося в абзацах четвертом и пятом пункта 10 статьи 89

Налогового кодекса Российской Федерации, в связи с жалобой общества с ограниченной

ответственностью «Варм»

Постановление Конституционного Суда РФ от 22.06.2009 N 10-П, «По делу о проверке

конституционности пункта 4 части второй статьи 250, статьи 321.1 Налогового кодекса

Российской Федерации и абзаца второго пункта 3 статьи 41 Бюджетного кодекса Российской

Федерации в связи с жалобами Российского химико-технологического университета им. Д.И.

Менделеева и Московского авиационного института (государственного технического

университета)»

7.

Определение Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от15.12.2021 по делу N 305-ЭС21-18005, А40-131167/2020, Постановление Пленума Высшего Арбитражного

Суда Российской Федерации от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности

получения налогоплательщиком налоговой выгоды»

Необходимо выяснять подлинный экономический смысл хозяйственной операции. Налоговая выгода может быть признана необоснованной, в

частности, в случаях, если для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом или учтены

операции, не обусловленные разумными экономическими или иными причинами (целями делового характера) (пункт 3). Налоговая выгода не может быть

признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической

деятельности (пункт 4). Данные подходы к оценке обоснованности налоговой выгоды в налоговых отношениях сохраняют свою актуальность после

принятия Федерального закона от 18.07.2017 N 163-ФЗ, которым часть первая Налогового кодекса дополнена статьей 54.1, конкретизировавшей

обстоятельства и условия, принимаемые во внимание при оценке допустимости поведения налогоплательщика в зависимости от:

наличия искажения сведений о фактах хозяйственной жизни (пункт 1);

основной цели совершения сделки (операции) (подпункт 1 пункта 2);

исполнения обязательства по сделке надлежащим лицом (подпункт 2 пункта 2).

Не допускается извлечение налоговой выгоды из потерь казны налогоплательщиками, использующими формальный документооборот с участием

организаций, не ведущих реальной экономической деятельности и не исполняющих налоговые обязательства в связи со сделками, оформляемыми от их

имени ("технические" компании), при том, что лицом, осуществляющим исполнение, является иной субъект. Налоговые органы не освобождаются от

обязанности в рамках контрольных процедур принимать исчерпывающие меры, направленные на установление действительного размера налогового

обязательства налогоплательщика, что исключало бы возможность вменения ему налога в размере большем, чем это установлено законом. Контроль за

полнотой и своевременностью уплаты налогов и сборов, включающий мероприятия по пресечению злоупотреблений налогоплательщиков, направленных

на получение необоснованной налоговой выгоды, осуществляется налоговыми органами в рамках полномочий, предоставленных им федеральным

законодателем.

8.

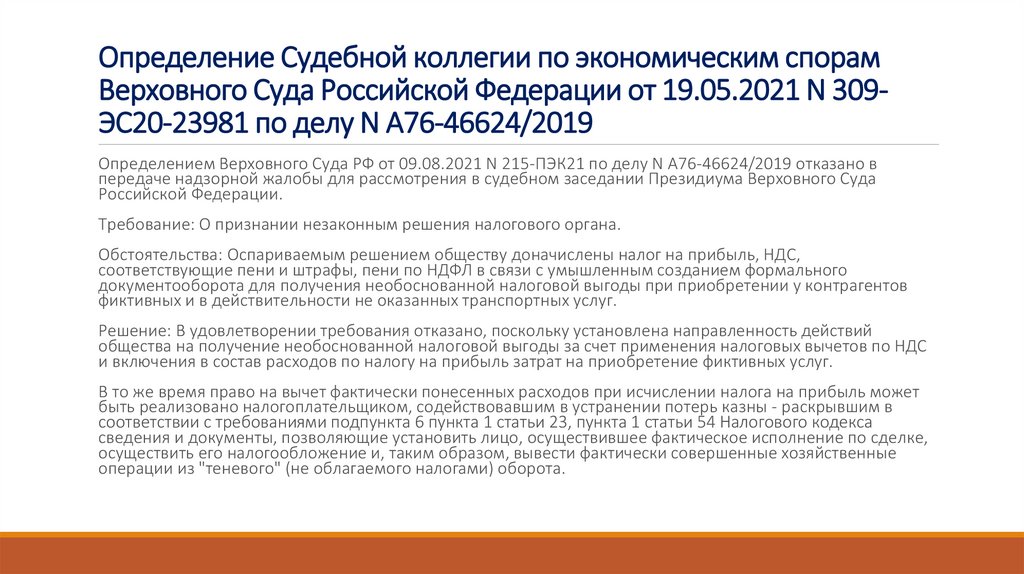

Определение Судебной коллегии по экономическим спорамВерховного Суда Российской Федерации от 19.05.2021 N 309ЭС20-23981 по делу N А76-46624/2019

Определением Верховного Суда РФ от 09.08.2021 N 215-ПЭК21 по делу N А76-46624/2019 отказано в

передаче надзорной жалобы для рассмотрения в судебном заседании Президиума Верховного Суда

Российской Федерации.

Требование: О признании незаконным решения налогового органа.

Обстоятельства: Оспариваемым решением обществу доначислены налог на прибыль, НДС,

соответствующие пени и штрафы, пени по НДФЛ в связи с умышленным созданием формального

документооборота для получения необоснованной налоговой выгоды при приобретении у контрагентов

фиктивных и в действительности не оказанных транспортных услуг.

Решение: В удовлетворении требования отказано, поскольку установлена направленность действий

общества на получение необоснованной налоговой выгоды за счет применения налоговых вычетов по НДС

и включения в состав расходов по налогу на прибыль затрат на приобретение фиктивных услуг.

В то же время право на вычет фактически понесенных расходов при исчислении налога на прибыль может

быть реализовано налогоплательщиком, содействовавшим в устранении потерь казны - раскрывшим в

соответствии с требованиями подпункта 6 пункта 1 статьи 23, пункта 1 статьи 54 Налогового кодекса

сведения и документы, позволяющие установить лицо, осуществившее фактическое исполнение по сделке,

осуществить его налогообложение и, таким образом, вывести фактически совершенные хозяйственные

операции из "теневого" (не облагаемого налогами) оборота.

9.

Важно в 54.1.Доказывание «технических» и «номинальных»

Исполнение сделки лицом, не

являющимся стороной по

договору, является

основанием для налоговых

доначислений.

Факт реального исполнения

значения не имеет, главное какое именно лицо ее

исполнило

Ст. 82 НК РФ: эти обстоятельства должен доказать

налоговый орган, но

НАЛОГОПЛАТЕЛЬЩИК ОБЯЗАН ДОКАЗАТЬ

СВОЮ ДОБРОСОВЕСТНОСТЬ В СДЕЛКЕ

Налогоплательщик может уменьшить свои налоговые

обязательства по сделке с поставщиком при

соблюдении следующих условий:

основной целью сделки не является неуплата налога

(п. 2 ст. 54.1. НК РФ);

обязательство по сделке было исполнено лицом,

являющимся стороной договора, или лицом, которому

обязательство

по исполнению сделки передано по договору или

закону (п. 2 ст. 54.1. НК РФ)

10.

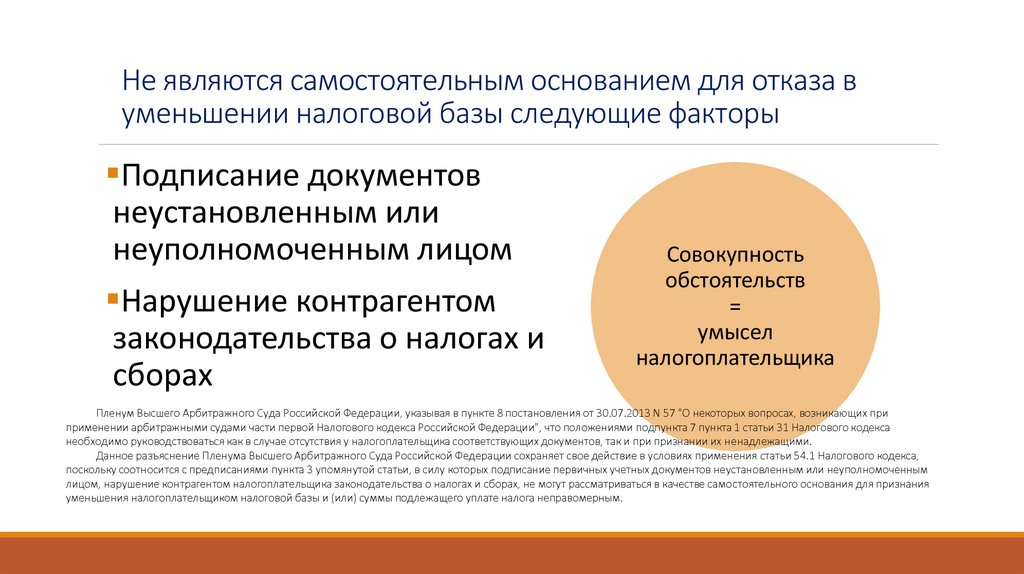

Не являются самостоятельным основанием для отказа вуменьшении налоговой базы следующие факторы

Подписание документов

неустановленным или

неуполномоченным лицом

Нарушение контрагентом

законодательства о налогах и

сборах

Совокупность

обстоятельств

=

умысел

налогоплательщика

Пленум Высшего Арбитражного Суда Российской Федерации, указывая в пункте 8 постановления от 30.07.2013 N 57 "О некоторых вопросах, возникающих при

применении арбитражными судами части первой Налогового кодекса Российской Федерации", что положениями подпункта 7 пункта 1 статьи 31 Налогового кодекса

необходимо руководствоваться как в случае отсутствия у налогоплательщика соответствующих документов, так и при признании их ненадлежащими.

Данное разъяснение Пленума Высшего Арбитражного Суда Российской Федерации сохраняет свое действие в условиях применения статьи 54.1 Налогового кодекса,

поскольку соотносится с предписаниями пункта 3 упомянутой статьи, в силу которых подписание первичных учетных документов неустановленным или неуполномоченным

лицом, нарушение контрагентом налогоплательщика законодательства о налогах и сборах, не могут рассматриваться в качестве самостоятельного основания для признания

уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

11.

КАК РАСЧИТАТЬ НАЛОГОВУЮ НАГРУЗКУНАЛОГОВЫЙ КАЛЬКУЛЯТОР

по расчету налоговой нагрузки для организаций на общем режиме налогообложения

https://pb.nalog.ru/calculator.html

Налоговая нагрузка — это отношение суммы налогов и сборов, которые организация или

ИП выплатили за определённый период, к оборотам за этот же период.

см. Приложение N 3 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@

12.

Признаки «ТЕХНИЧЕСКИХ» поставщиков•подконтрольность налогоплательщику (совпадение

руководителей, участников, IP адреса, родственные

связи и т.д.)

Налоговая будет

искать и

устанавливать

•отсутствие штата сотрудников, оборудования,

офиса, склада, связанных расходов

•массовый учредитель или руководитель

•нарушение налогового законодательства

контрагентом (уплата минимальных сумм налогов)

•разовый или неритмичный характер операций

•осуществление транзитных платежей в адрес фирм

однодневок

•создание контрагента незадолго до совершения

хозяйственной операции

*Подкодконтрольность

*Взаимозависимость

13.

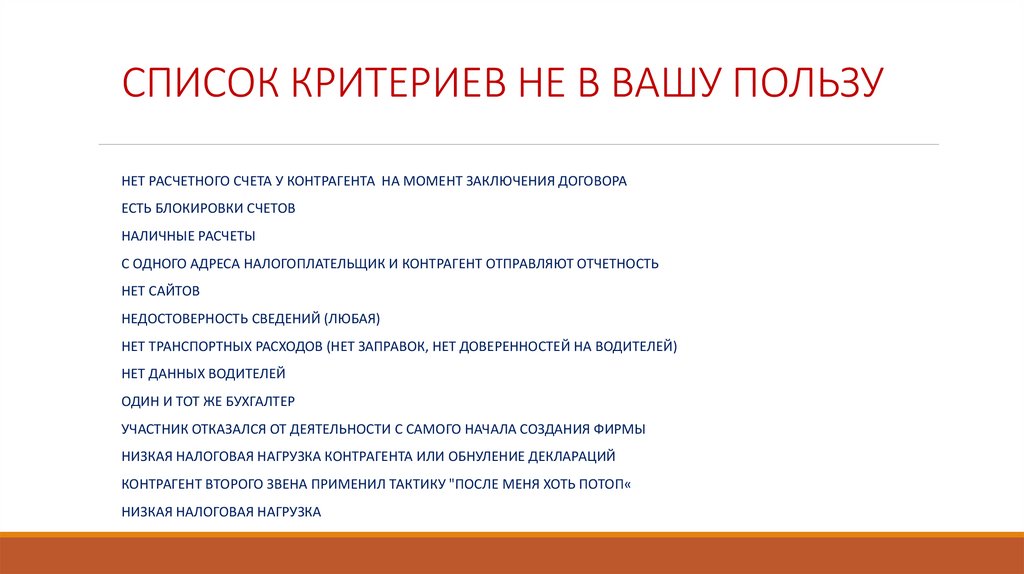

СПИСОК КРИТЕРИЕВ НЕ В ВАШУ ПОЛЬЗУНЕТ РАСЧЕТНОГО СЧЕТА У КОНТРАГЕНТА НА МОМЕНТ ЗАКЛЮЧЕНИЯ ДОГОВОРА

ЕСТЬ БЛОКИРОВКИ СЧЕТОВ

НАЛИЧНЫЕ РАСЧЕТЫ

С ОДНОГО АДРЕСА НАЛОГОПЛАТЕЛЬЩИК И КОНТРАГЕНТ ОТПРАВЛЯЮТ ОТЧЕТНОСТЬ

НЕТ САЙТОВ

НЕДОСТОВЕРНОСТЬ СВЕДЕНИЙ (ЛЮБАЯ)

НЕТ ТРАНСПОРТНЫХ РАСХОДОВ (НЕТ ЗАПРАВОК, НЕТ ДОВЕРЕННОСТЕЙ НА ВОДИТЕЛЕЙ)

НЕТ ДАННЫХ ВОДИТЕЛЕЙ

ОДИН И ТОТ ЖЕ БУХГАЛТЕР

УЧАСТНИК ОТКАЗАЛСЯ ОТ ДЕЯТЕЛЬНОСТИ С САМОГО НАЧАЛА СОЗДАНИЯ ФИРМЫ

НИЗКАЯ НАЛОГОВАЯ НАГРУЗКА КОНТРАГЕНТА ИЛИ ОБНУЛЕНИЕ ДЕКЛАРАЦИЙ

КОНТРАГЕНТ ВТОРОГО ЗВЕНА ПРИМЕНИЛ ТАКТИКУ "ПОСЛЕ МЕНЯ ХОТЬ ПОТОП«

НИЗКАЯ НАЛОГОВАЯ НАГРУЗКА

14.

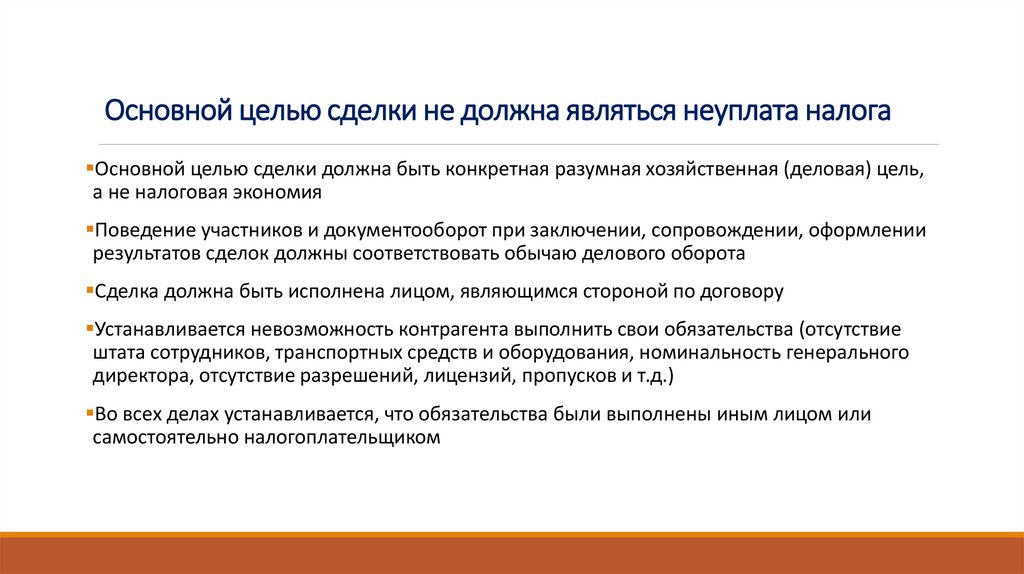

Основной целью сделки не должна являться неуплата налогаОсновной целью сделки должна быть конкретная разумная хозяйственная (деловая) цель,

а не налоговая экономия

Поведение участников и документооборот при заключении, сопровождении, оформлении

результатов сделок должны соответствовать обычаю делового оборота

Сделка должна быть исполнена лицом, являющимся стороной по договору

Устанавливается невозможность контрагента выполнить свои обязательства (отсутствие

штата сотрудников, транспортных средств и оборудования, номинальность генерального

директора, отсутствие разрешений, лицензий, пропусков и т.д.)

Во всех делах устанавливается, что обязательства были выполнены иным лицом или

самостоятельно налогоплательщиком

15.

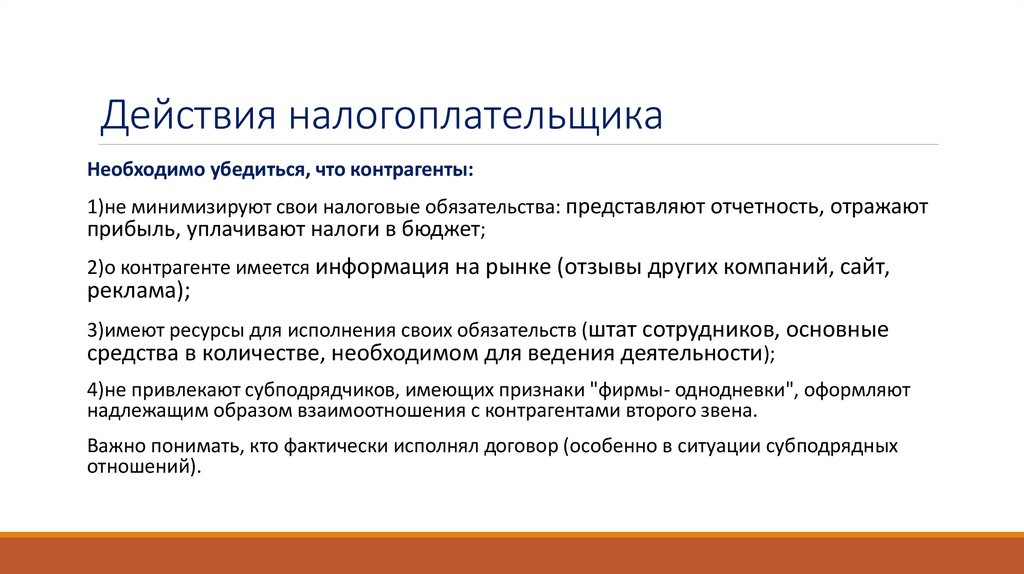

Действия налогоплательщикаНеобходимо убедиться, что контрагенты:

1)не минимизируют свои налоговые обязательства: представляют отчетность, отражают

прибыль, уплачивают налоги в бюджет;

2)о контрагенте имеется информация на рынке (отзывы других компаний, сайт,

реклама);

3)имеют ресурсы для исполнения своих обязательств (штат сотрудников, основные

средства в количестве, необходимом для ведения деятельности);

4)не привлекают субподрядчиков, имеющих признаки "фирмы- однодневки", оформляют

надлежащим образом взаимоотношения с контрагентами второго звена.

Важно понимать, кто фактически исполнял договор (особенно в ситуации субподрядных

отношений).

16.

ДОЛЖНАЯ ОСМОТРИТЕЛЬНОСТЬ В 54.1 НК РФПонятие «должная осмотрительность» не содержится в

тексте ст. 54.1 НК РФ, но свидетельствует об отсутствии

информированности налогоплательщика о будущем

недобросовестном поведении контрагента

Наличие деловой цели (наличие разумного объяснения

сделки, помимо налоговой выгоды) – обязанность

налогоплательщика

Исполнение сделки именно компанией, указанной в

договоре (оценка рисков налоговых претензий до

заключения сделки, проверка добросовестности контрагента,

формирование пакета документов, подтверждающих

возможность исполнения сделки контрагентом).

Важно при разграничении информированности в умысле или

неосторожности

Как проверить

контрагента по

публичным

реестрам:

https://pb.nalog.ru/

17.

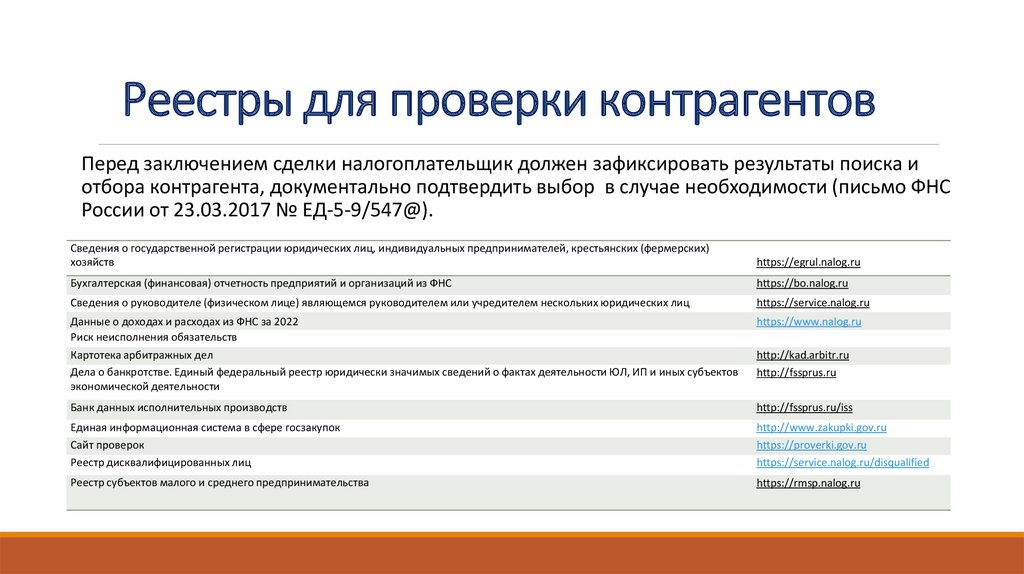

Реестры для проверки контрагентовПеред заключением сделки налогоплательщик должен зафиксировать результаты поиска и

отбора контрагента, документально подтвердить выбор в случае необходимости (письмо ФНС

России от 23.03.2017 № ЕД-5-9/547@).

Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских)

хозяйств

https://egrul.nalog.ru

Бухгалтерская (финансовая) отчетность предприятий и организаций из ФНС

https://bo.nalog.ru

Сведения о руководителе (физическом лице) являющемся руководителем или учредителем нескольких юридических лиц

https://service.nalog.ru

Данные о доходах и расходах из ФНС за 2022

Риск неисполнения обязательств

Картотека арбитражных дел

Дела о банкротстве. Единый федеральный реестр юридически значимых сведений о фактах деятельности ЮЛ, ИП и иных субъектов

экономической деятельности

https://www.nalog.ru

Банк данных исполнительных производств

http://fssprus.ru/iss

Единая информационная система в сфере госзакупок

Сайт проверок

Реестр дисквалифицированных лиц

http://www.zakupki.gov.ru

https://proverki.gov.ru

https://service.nalog.ru/disqualified

Реестр субъектов малого и среднего предпринимательства

https://rmsp.nalog.ru

http://kad.arbitr.ru

http://fssprus.ru

18.

Пакет документов должной осмотрительности(законодательно не регламентирован)

1. Устав общества со всеми зарегистрированными изменениями и дополнениями;

2. Свидетельство о государственной регистрации организации или лист записи ЕГРЮЛ;

3. Свидетельство о постановке на учет в налоговом органе юридического лица;

4. Решение учредителя или уполномоченного органа об избрании руководителя;

5. Приказ о вступлении в должность руководителя и приказ о назначении главного бухгалтера;

6. Лицензия на осуществление деятельности (если деятельность организации подлежит лицензированию);

7. Бухгалтерская отчетность организации на последнюю отчетную дату (с квитанциями о приеме налоговым органом годовой отчетности);

8. Налоговая отчетность (налоговая декларация по налогу на прибыль, НДС) за последний отчетный период (с квитанциями о приеме налоговым органом);

9. Справка об исполнении налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) обязанности по уплате налогов,

сборов, страховых взносов, пеней, штрафов, процентов (форма по КНД 1120101), выданная не позднее 30 дней с момента получения настоящего запроса.

Либо можете предоставить указанную справку в виде электронного документа, формат которого установлен в приложении № 2 к приказу ФНС от 23.11.2022

№ ЕД-7-8/1123@.

10. Уведомление о возможности применения УСН (если применимо);

11. Паспорт генерального директора (вторая, третья страница и страница с регистрацией);

12. Договор аренды офиса, складских и производственных помещений общества (если применимо). Если арендуете недвижимость на основании договора

субаренды, просим приложить договор аренды, на основании которого заключен договор субаренды;

13. Заявление о добросовестности контрагента (форма прилагается);

14. Заполненная анкета общества (форма прилагается);

15. Карточка с реквизитами общества;

16. Доверенность на право подписи документов (в том числе товарных накладных и счетов-фактур) иными лицами, кроме руководителя. В доверенности

укажите образец подписи поверенного лица.

19.

В копилку «вредных» советовПриказ ФНС России от 30.05.2007 N ММ-3-06/333@ (ред. от 10.05.2012) «Об утверждении

Концепции системы планирования выездных налоговых проверок»

<Письмо> ФНС России от 13.07.2017 N ЕД-4-2/13650@ «О направлении методических

рекомендаций по установлению в ходе налоговых и процессуальных проверок

обстоятельств, свидетельствующих об умысле в действиях должностных лиц

налогоплательщика, направленном на неуплату налогов (сборов)» (вместе с

«Методическими рекомендациями «Об исследовании и доказывании фактов умышленной

неуплаты или неполной уплаты сумм налога (сбора)», утв. СК России, ФНС России)

Если Вам нужна более подробная информация, наши контакты: https://up-rost.ru/

Финансы

Финансы Право

Право