Похожие презентации:

Инвестиционный портфель

1. Инвестиционный портфель

Что такое инвестиционный портфель. Изчего он должен состоять и для чего он.

Что такое инвест портфель? Для чего он нужен,

из чего он может состоять и как работает?

2. Инвестиции в разные активы называют диверсификацией. Она позволяет сохранить и даже приумножить средства.

Инвестиционный портфель — это совокупность различных видов инвестиций, которые принадлежатодному человеку или компании.

Если говорить о частных инвесторах, то обычно портфель — это набор ценных бумаг , валют и других

активов, собранных таким образом, чтобы доход от них соответствовал определенным целям.

Портфель может быть сформирован как по срокам достижения цели, так и по составу активов.

Формирование эффективного портфеля связано с грамотным распределением рисков и доходности.

3. Диверсификация: как обезопасить инвестиции?

Стратегия инвестирования с помощью портфеля отвечает главной цели большинстваинвесторов — снизить риски и не потерять в доходности. Причем диверсификацией пользуются

не только осторожные пассивные инвесторы. Активные инвесторы, которые предпочитают

агрессивную тактику на рынке, также могут составить для себя консервативный портфель, а под

активную стратегию выделить другой портфель с рисковыми активами.

4.

Составляющая Вашего инвестиционного портфеляВ инвестиционный портфель могут входить любые ценные активы, которые

приносят доход:

-

валюта и валютные депозиты;

банковские вклады;

ценные бумаги;

драгоценные металлы;

паи;

недвижимость;

опционы, фьючерсы.

Соотношение активов в портфеле может быть любым. Главное, чтобы они

балансировали друг друга так, чтобы приносить ожидаемую доходность в

предполагаемые сроки с приемлемым для инвестора уровнем риска.

5.

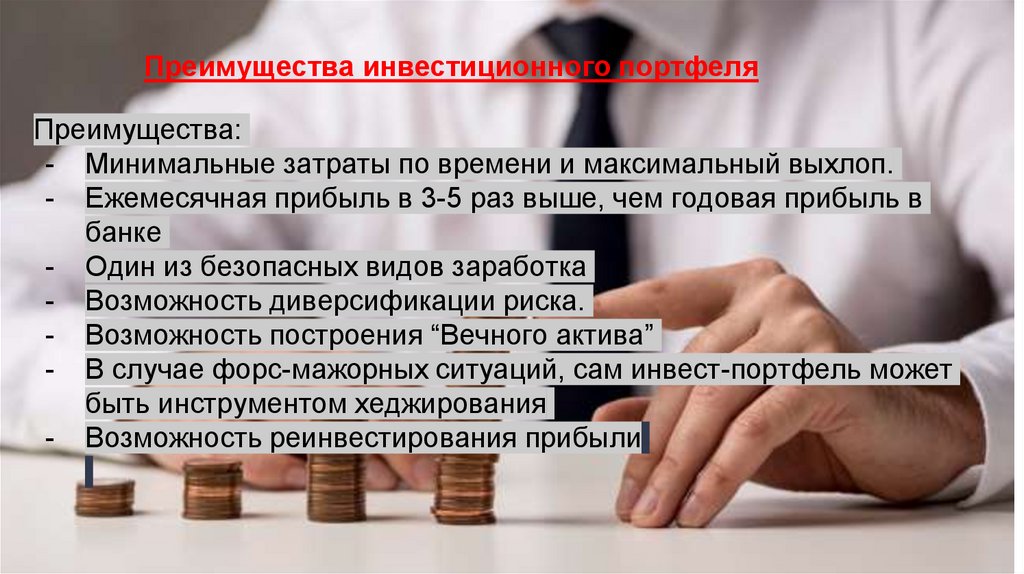

Преимущества инвестиционного портфеляПреимущества:

- Минимальные затраты по времени и максимальный выхлоп.

- Ежемесячная прибыль в 3-5 раз выше, чем годовая прибыль в

банке

- Один из безопасных видов заработка

- Возможность диверсификации риска.

- Возможность построения “Вечного актива”

- В случае форс-мажорных ситуаций, сам инвест-портфель может

быть инструментом хеджирования

- Возможность реинвестирования прибыли

6.

Период действия инвестиционного портфеля-

Краткосрочный портфель. Предполагает инвестиции на

непродолжительный срок, (три — шесть месяцев).

Среднесрочный портфель. Формируется с более длительным

горизонтом инвестирования (пять — двенадцать месяцев).

Долгосрочный портфель. Предполагает срок инвестирования от 1

года.

7.

Эксперты Wall Street отметили, что инвестиции на длительныйсрок позволяют получить большую доходность, а при

краткосрочных вложениях вырастают риски из-за высокой

волатильности и возможности того, что инвестор выберет

неудачный момент для покупки активов.

8. Tesla Google Meta Apple Amazon

По словам независимых аналитиков jp morgan,инвестиционный горизонт зависит от

предполагаемого результата, который инвестор

хочет получить, исходного объема вложений и

суммы, которые планируется довносить на счет, а

также от приемлемого уровня риска и выбора

активов. Эксперты отметили, что консервативные

бумаги, например государственные облигации

или банковские депозиты, приносят меньший

доход, поэтому не позволяют быстро достичь

цели, а высокодоходные активы сужают горизонт

инвестирования, но повышают риски.

9.

Стратегия Asset АllocationAsset Allocation переводится с английского как «распределение активов».

Этот способ предполагает распределение средств между различными классами активов,

чтобы снизить инвестиционные риски, то есть диверсификацию. Ее суть заключается в том,

что условия на рынке могут приводить к росту доходностей одного класса активов и

снижению другого, соответственно, если стоимость одного актива в портфеле будет падать,

ее может компенсировать рост другого.

Есть несколько широких категорий активов:

- акции;

- инструменты “активы убежища” (например, золото, криптовалюта);

- хеджирующие инструменты (например, индексы, металлы);

- альтернативные активы, к которым можно причислить Валюту, облигации, опционы и тд

10.

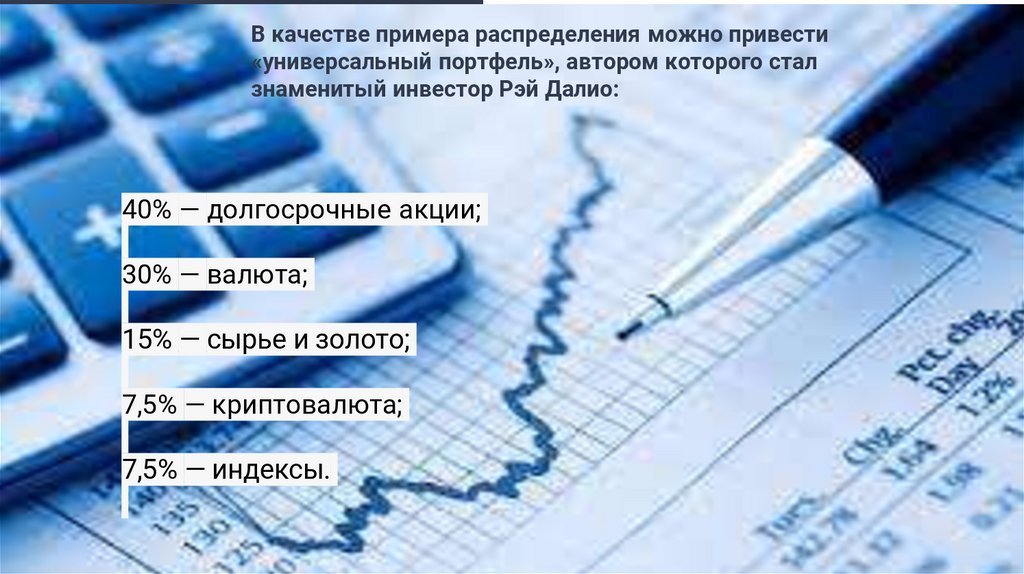

В качестве примера распределения можно привести«универсальный портфель», автором которого стал

знаменитый инвестор Рэй Далио:

40% — долгосрочные акции;

30% — валюта;

15% — сырье и золото;

7,5% — криптовалюта;

7,5% — индексы.

11.

Как собрать инвестиционный портфель и скольковремени это займет

1)Проконсультироваться с Вашим персональным аналитиком и выбрать формат

инвестирования.

2) Определиться по времени. Согласовать виды активов, которые могут

гарантировать консервативность портфеля. Срок инвестирования. Риски и т.д.

3) Согласовать первоначальную сумму инвестирования( не всегда требуется вся

сумма для запуска портфеля).

4) Определится с реинвестированием средств.

5) Оговорить условия вывода и взаиморасчетов.

Крайне важно определиться со сроком и ценой покупки активов. Идеальное время

для покупки активов - всевозможные новости, отчеты, выплаты дивидендов и

другие фундаментальные события.

Срок запуска может зависеть от количества активов, ситуации на рынке, выгодной

цены.

Финансы

Финансы