Похожие презентации:

Учет расчетов с работниками (тема 26)

1.

УЧЕТ РАСЧЕТОВ СРАБОТНИКАМИ

ТЕМА 26. ЛЕКЦИОННОЕ ЗАНЯТИЕ

2.

ЦЕЛЬ ЛЕКЦИОННОГО ЗАНЯТИЯ• формирование комплексного представления о

методологии организации и ведения учета

расчетов с работниками организации.

3.

ПЛАН ЛЕКЦИИ• 1. Экономическая сущность и виды расчетов с работниками.

• 2. Расчет среднего заработка

• 3. Документальное оформление расчетов с персоналом по

оплате труда.

• 4. Аналитический и синтетический учет расчетов по оплате

труда.

• 5. Документальное оформление расчетов с подотчетными

лицами

• 6. Аналитический и синтетический учет расчетов с

подотчетными лицами.

• 7. Учет расчетов с персоналом п прочим операциям.

• 8. Инвентаризация расчетов с работниками

• 9. Использование учетной документации по расчетам с

работниками для выявления и пресечения противоправной

деятельности.

4.

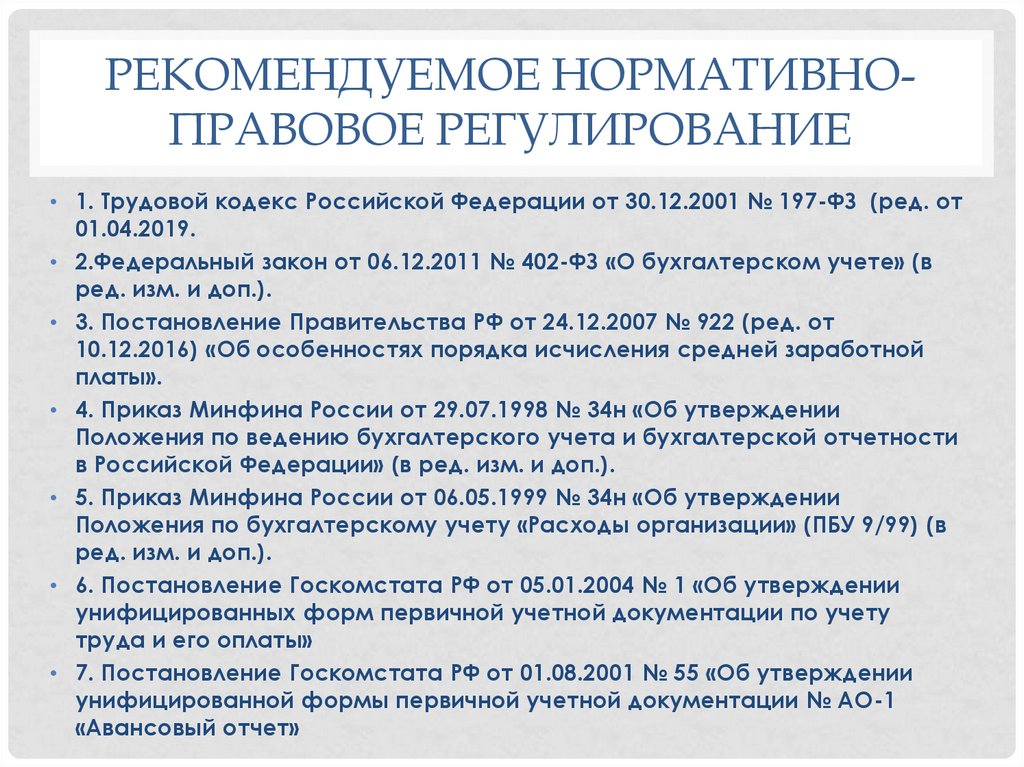

РЕКОМЕНДУЕМОЕ НОРМАТИВНОПРАВОВОЕ РЕГУЛИРОВАНИЕ• 1. Трудовой кодекс Российской Федерации от 30.12.2001 № 197-ФЗ (ред. от

01.04.2019.

• 2.Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (в

ред. изм. и доп.).

• 3. Постановление Правительства РФ от 24.12.2007 № 922 (ред. от

10.12.2016) «Об особенностях порядка исчисления средней заработной

платы».

• 4. Приказ Минфина России от 29.07.1998 № 34н «Об утверждении

Положения по ведению бухгалтерского учета и бухгалтерской отчетности

в Российской Федерации» (в ред. изм. и доп.).

• 5. Приказ Минфина России от 06.05.1999 № 34н «Об утверждении

Положения по бухгалтерскому учету «Расходы организации» (ПБУ 9/99) (в

ред. изм. и доп.).

• 6. Постановление Госкомстата РФ от 05.01.2004 № 1 «Об утверждении

унифицированных форм первичной учетной документации по учету

труда и его оплаты»

• 7. Постановление Госкомстата РФ от 01.08.2001 № 55 «Об утверждении

унифицированной формы первичной учетной документации № АО-1

«Авансовый отчет»

5.

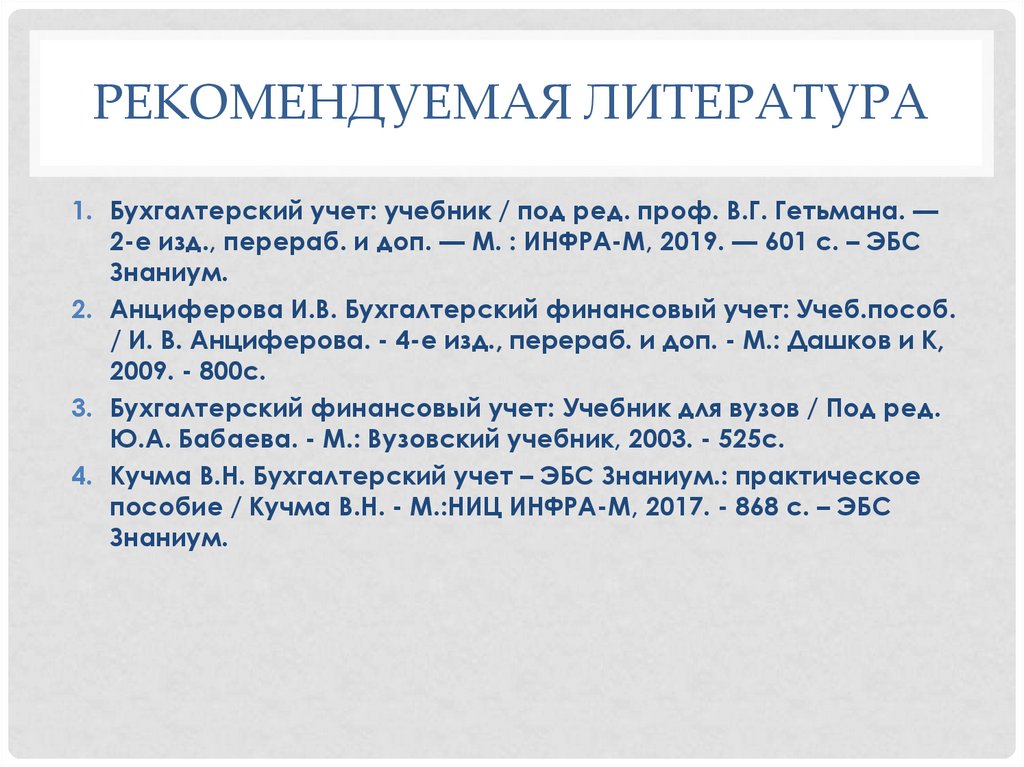

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА1. Бухгалтерский учет: учебник / под ред. проф. В.Г. Гетьмана. —

2-е изд., перераб. и доп. — М. : ИНФРА-М, 2019. — 601 с. – ЭБС

Знаниум.

2. Анциферова И.В. Бухгалтерский финансовый учет: Учеб.пособ.

/ И. В. Анциферова. - 4-е изд., перераб. и доп. - М.: Дашков и К,

2009. - 800с.

3. Бухгалтерский финансовый учет: Учебник для вузов / Под ред.

Ю.А. Бабаева. - М.: Вузовский учебник, 2003. - 525с.

4. Кучма В.Н. Бухгалтерский учет – ЭБС Знаниум.: практическое

пособие / Кучма В.Н. - М.:НИЦ ИНФРА-М, 2017. - 868 с. – ЭБС

Знаниум.

6.

ТЕМАТИКА ДОКЛАДОВ• 1. Оценка дебиторской и кредиторской

задолженности.

• 2. Порядок проведения инвентаризации

расчетов.

• 3. Основные способы фальсификации сумм

дебиторской и кредиторской задолженности.

7.

РЕЦЕНЗИРОВАНИЕ(РЕФЕРИРОВАНИЕ) СТАТЬИ

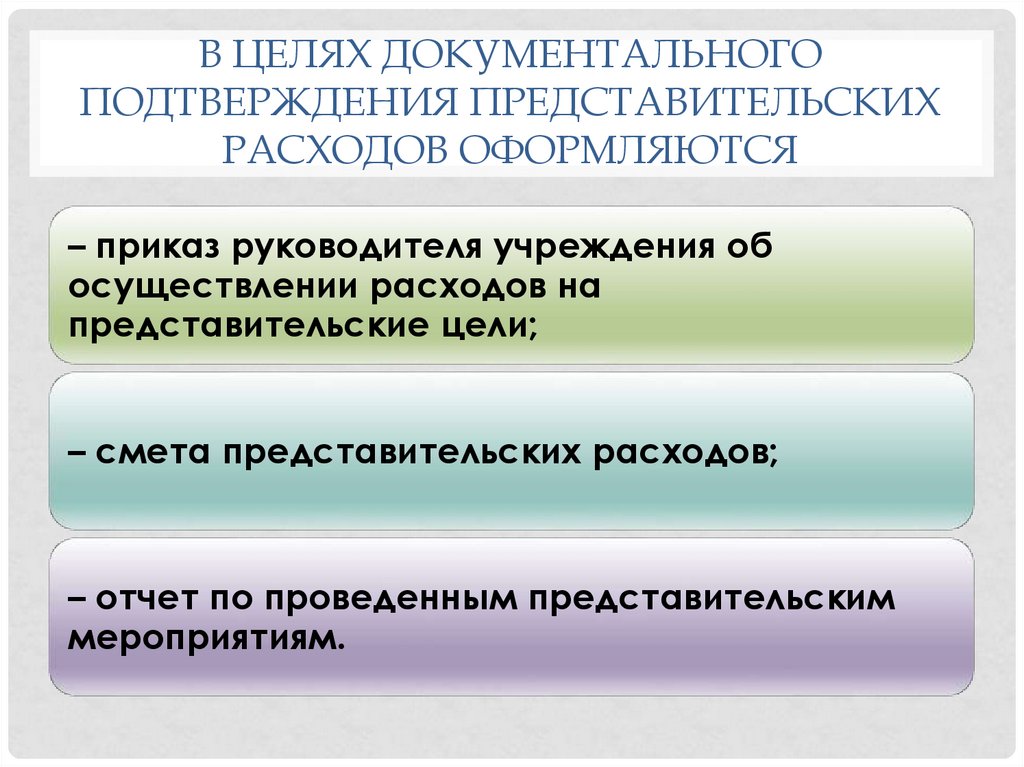

• Данилова В.В. Инвентаризация расчетов по

оплате труда и подотчетным суммам // Оплата

труда в государственном (муниципальном)

учреждении: бухгалтерский учет и

налогообложение. –2017. – № 11. –С. 47 - 56. –

Режим доступа: www.base.consultant.ru.

8.

Вопрос 1Экономическая сущность и

виды расчетов с работниками

9.

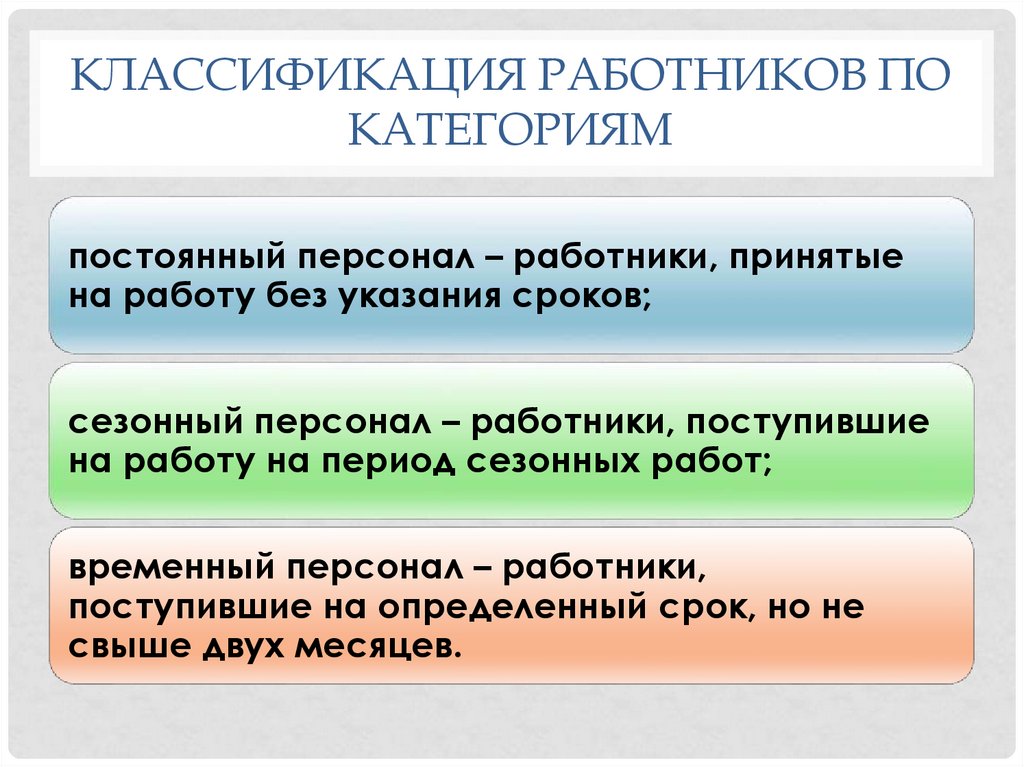

КЛАССИФИКАЦИЯ РАБОТНИКОВ ПОКАТЕГОРИЯМ

постоянный персонал – работники, принятые

на работу без указания сроков;

сезонный персонал – работники, поступившие

на работу на период сезонных работ;

временный персонал – работники,

поступившие на определенный срок, но не

свыше двух месяцев.

10.

Также классификацияработающих

производится по

профессиям,

специальностям и

квалификации.

11.

С РАБОТНИКАМИ ОРГАНИЗАЦИИОСУЩЕСТВЛЯЮТСЯ РАСЧЕТЫ:

по оплате

труда

по прочим

операциям

по

подотчетным

суммам

12.

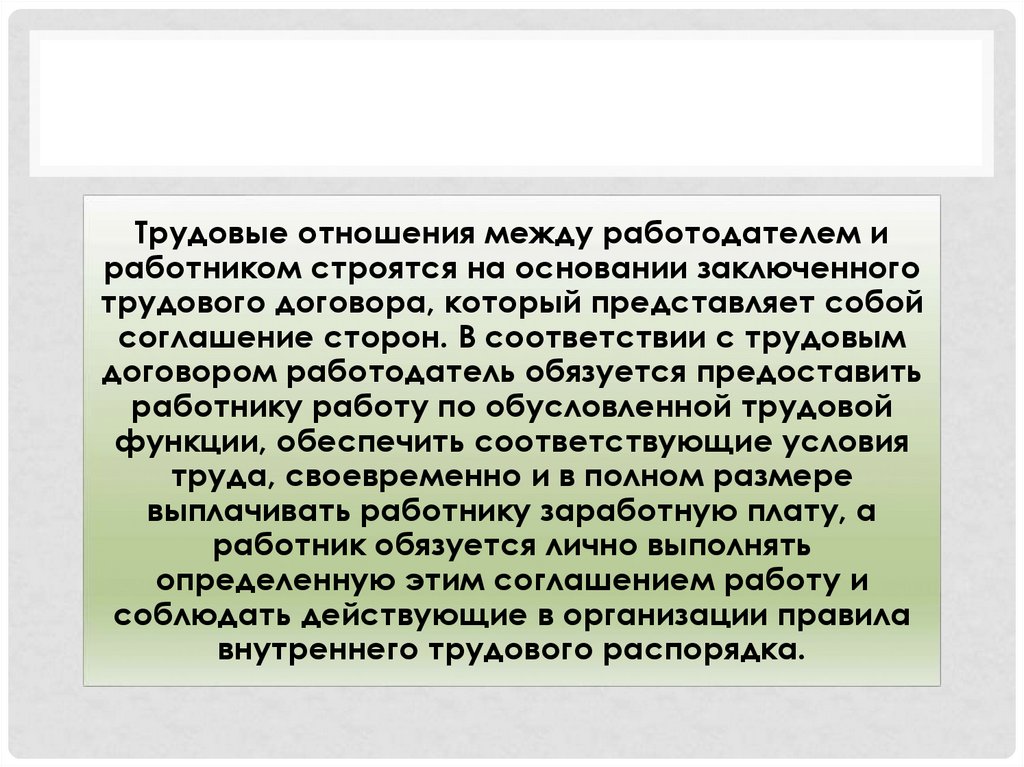

Трудовые отношения между работодателем иработником строятся на основании заключенного

трудового договора, который представляет собой

соглашение сторон. В соответствии с трудовым

договором работодатель обязуется предоставить

работнику работу по обусловленной трудовой

функции, обеспечить соответствующие условия

труда, своевременно и в полном размере

выплачивать работнику заработную плату, а

работник обязуется лично выполнять

определенную этим соглашением работу и

соблюдать действующие в организации правила

внутреннего трудового распорядка.

13.

ЗАРАБОТНАЯ ПЛАТА (ОПЛАТА ТРУДАРАБОТНИКА)

– это вознаграждение за труд в зависимости от

квалификации работника, сложности, количества,

качества и условий выполняемой работы, а также

компенсационные выплаты (доплаты и надбавки

компенсационного характера, в том числе за работу в

условиях, отклоняющихся от нормальных, работу в

особых климатических условиях и на территориях,

подвергшихся радиоактивному загрязнению, и иные

выплаты компенсационного характера) и

стимулирующие выплаты (доплаты и надбавки

стимулирующего характера, премии и иные

поощрительные выплаты).

14.

ПОД СИСТЕМОЙ ОПЛАТЫ ТРУДАПОНИМАЕТСЯ

принятая

работодателем

методика определения

заработной платы

работника.

15.

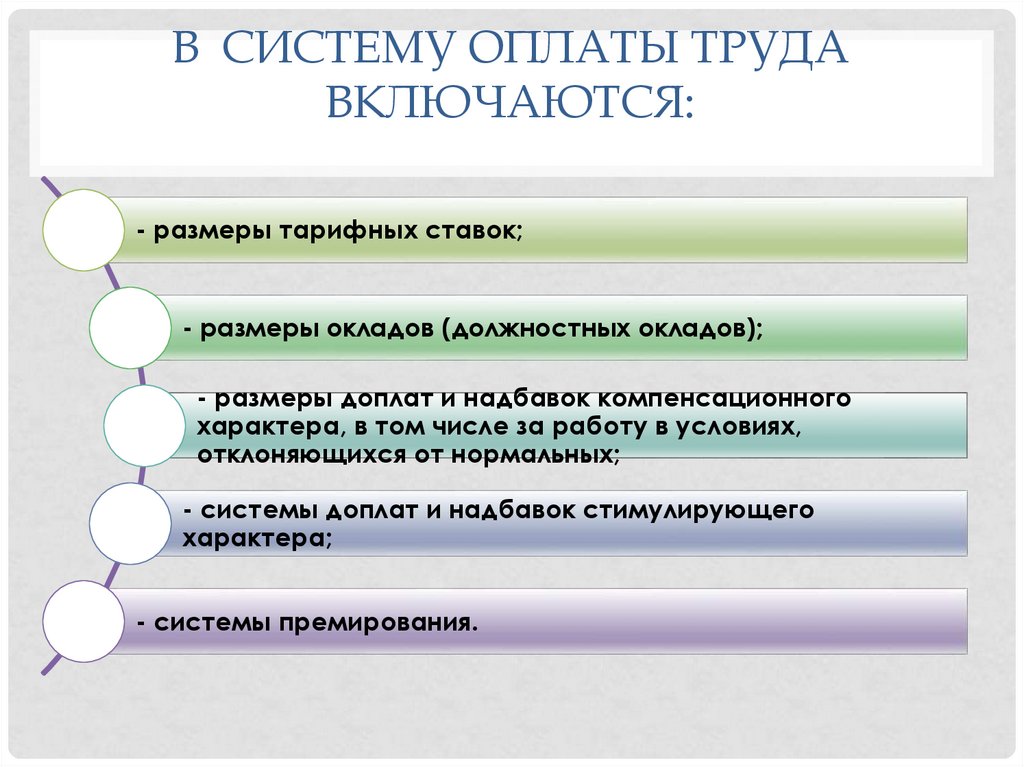

В СИСТЕМУ ОПЛАТЫ ТРУДАВКЛЮЧАЮТСЯ:

- размеры тарифных ставок;

- размеры окладов (должностных окладов);

- размеры доплат и надбавок компенсационного

характера, в том числе за работу в условиях,

отклоняющихся от нормальных;

- системы доплат и надбавок стимулирующего

характера;

- системы премирования.

16.

• Система оплаты труда устанавливаетсяколлективным договором, соглашением,

локальным нормативным актом в соответствии

с трудовым законодательством и иными

нормативными правовыми актами,

содержащими нормы трудового права.

17.

ВИДЫ ОПЛАТЫ ТРУДА:Основная

Дополнительная

18.

К основной заработнойплате относятся выплаты за

отработанное время,

количество и качество

выполненных работ при

повременной, сдельной и

прогрессивной системах

оплаты труда; доплаты в

связи с отклонениями от

нормальных условий работы

(за сверхурочные работы,

за работу в ночное время,

выходные и праздничные

дни и т.п.), оплата простоя

не по вине работника,

премии за основные

результаты деятельности.

К дополнительной

заработной плате относятся

выплаты за

непроработанное время:

оплата времени отпусков,

перерывов в работе,

установленных

действующим

законодательством для

отдельных категорий

работников, и т.п.

19.

ФОРМЫ ОПЛАТЫ ТРУДАПовременная

Сдельная

20.

ПОВРЕМЕННАЯ ФОРМА ОПЛАТЫТРУДА

применяется для расчетов с теми категориями

работников, количественная оценка труда

которых невозможна или трудоемка, – для

работников административно-управленческого

и обслуживающего персонала и т.п.

Включает две системы оплаты труда: простая

повременная и повременно-премиальная.

21.

ПРИ СДЕЛЬНОЙ ФОРМЕ ОПЛАТЫТРУДА

– заработок начисляется за выполненную работу

по установленным сдельным расценкам.

Сдельная форма оплаты труда включает пять

систем: простая сдельная; сдельнопремиальная; аккордная; косвенная сдельная

форма оплаты; сдельно-прогрессивная форма.

22.

Подотчетные лица – это работникиорганизации, получившие денежные

средства и (или) денежные документы

под отчет для целевых расходов.

Денежные средства, выданные

подотчетным лицам, называются

подотчетными суммами.

23.

ОРГАНИЗАЦИИ ВЫДАЮТ ДЕНЕЖНЫЕСРЕДСТВА ПОД ОТЧЕТ ДЛЯ ОПЛАТЫ:

административно-хозяйственных расходов (транспортные и

коммунальные услуги, услуги аренды и связи, приобретение

материалов, горюче-смазочные материалы (ГСМ) для

хозяйственных нужд и т.п.);

командировочных расходов;

представительских расходов.

24.

КОМАНДИРОВОЧНЫЕ РАСХОДЫвозникают тогда, когда предприятие

направляет своего сотрудника в

командировку. Под командировкой

понимается отъезд сотрудника

организации в другое место, для

выполнения им поручения

руководителя организации вне

места его постоянной работы.

25.

ПРЕДСТАВИТЕЛЬСКИЕ РАСХОДЫпредставляют собой такие расходы

организации, которые она несет при

организации приема и обслуживания или

различных представителей других фирм,

которые принимают участие в переговорах,

направленных на установление и

поддержание сотрудничества между

различными компаниями, или же каких – либо

участников, которые прибыли на заседание

совета предприятия

26.

РАСЧЕТЫ С ПЕРСОНАЛОМ ПОПРОЧИМ ОПЕРАЦИЯМ

Практически в каждой современной организации

возникает необходимость расчетов с персоналом по

прочим операциям, не имеющих отношение ни к

заработной плате, ни к поручениям заданий от

руководства. Эти расчеты возникают весьма по

разным причинам и имеют непохожий друг на друга

характер. Это, например, могут быть расчеты по

займам, по кредитам, которые организация для какихлибо целей предоставляет работникам, расчеты по

имуществу, по спецодежде, также по порчи

материальных ценностей и хищениям.

27.

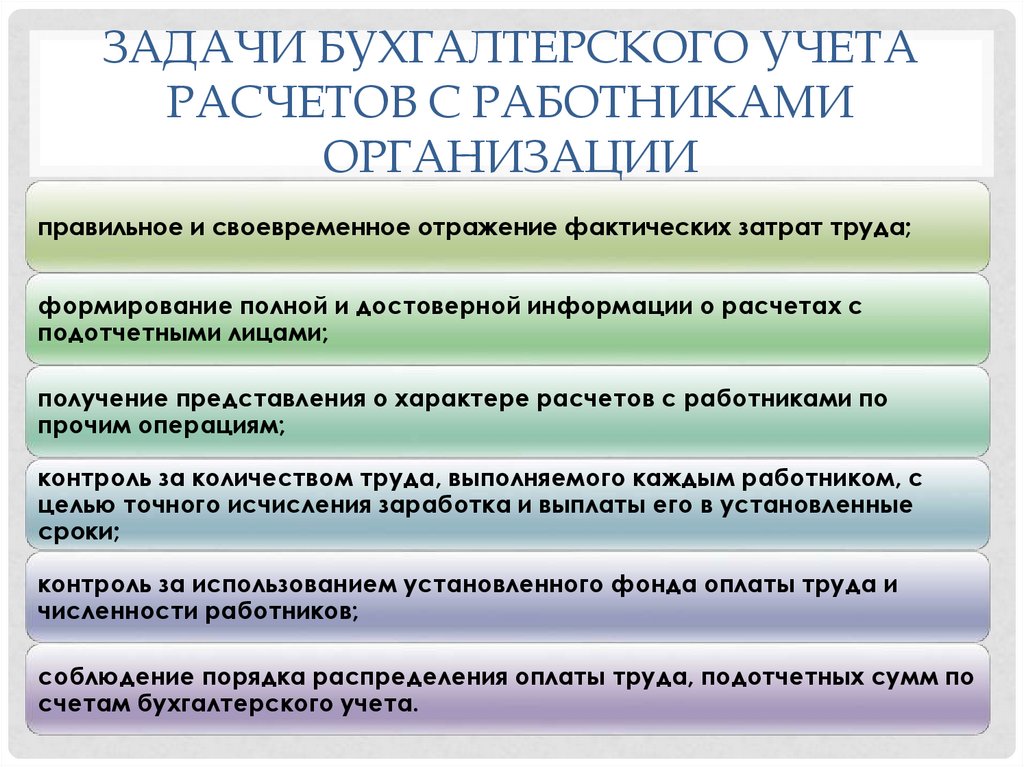

ЗАДАЧИ БУХГАЛТЕРСКОГО УЧЕТАРАСЧЕТОВ С РАБОТНИКАМИ

ОРГАНИЗАЦИИ

правильное и своевременное отражение фактических затрат труда;

формирование полной и достоверной информации о расчетах с

подотчетными лицами;

получение представления о характере расчетов с работниками по

прочим операциям;

контроль за количеством труда, выполняемого каждым работником, с

целью точного исчисления заработка и выплаты его в установленные

сроки;

контроль за использованием установленного фонда оплаты труда и

численности работников;

соблюдение порядка распределения оплаты труда, подотчетных сумм по

счетам бухгалтерского учета.

28.

Вопрос 2Расчет среднего

заработка

29.

СРЕДНЯЯ ЗАРАБОТНАЯ ПЛАТАРАБОТНИКА

средняя величина

заработной платы

работника за

определенный период

времени.

30.

Порядок расчета средней заработнойплаты в рамках расчета дополнительной

заработной платы регламентирован

статьей 139 ТК РФ и Положением об

особенностях порядка исчисления средней

заработной платы, утвержденным

Постановлением Правительства

Российской Федерации от 24.12.2007 № 922

«Об особенностях порядка исчисления

средней заработной платы».

31.

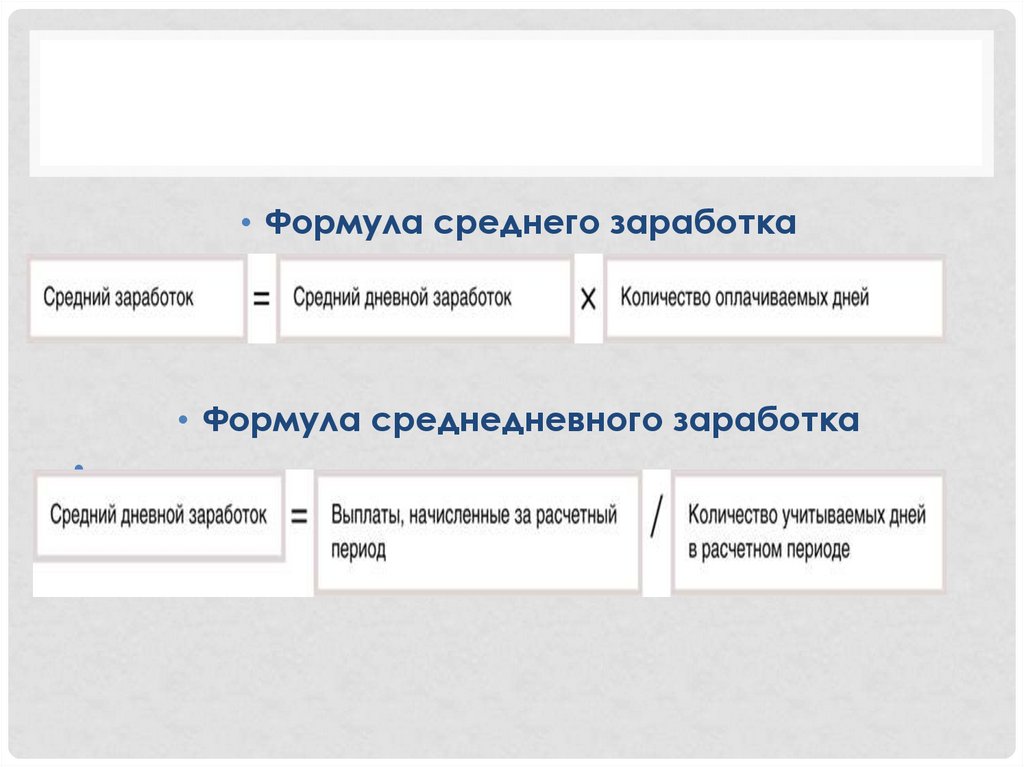

• Формула среднего заработка• Формула среднедневного заработка

32.

Период времени, за которыйрассчитывается средняя заработная

плата, называется расчетным

периодом.

Расчетный период для определения

среднего заработка, состав выплат,

количество оплачиваемых дней

зависят от ситуации.

33.

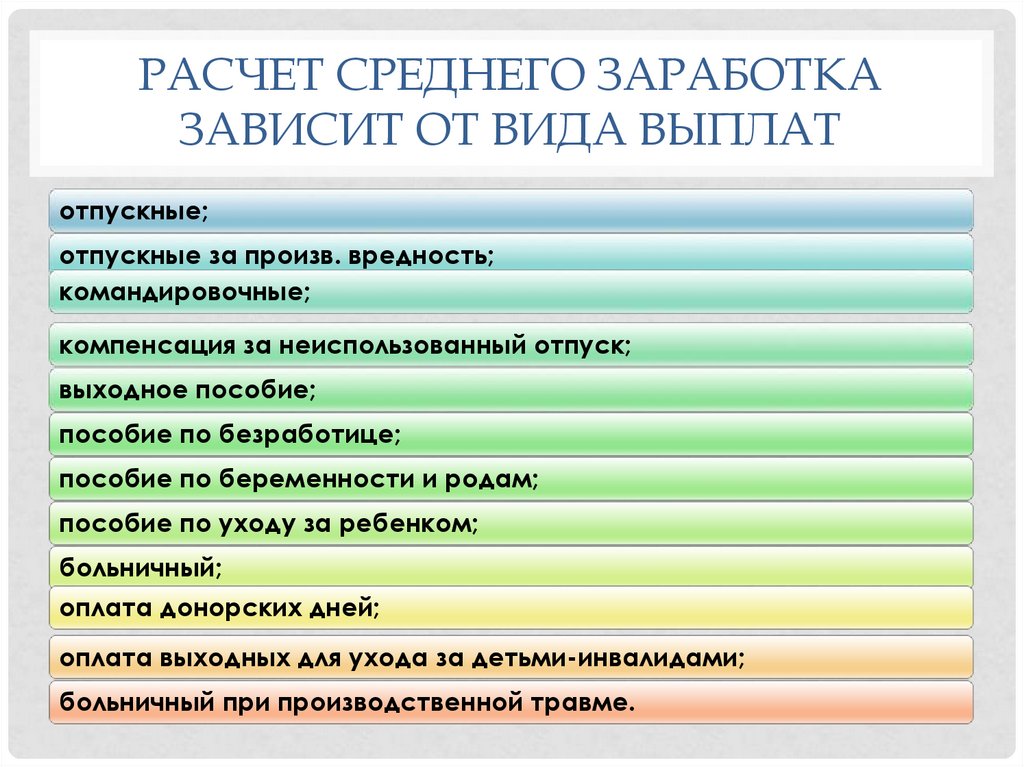

РАСЧЕТ СРЕДНЕГО ЗАРАБОТКАЗАВИСИТ ОТ ВИДА ВЫПЛАТ

отпускные;

отпускные за произв. вредность;

командировочные;

компенсация за неиспользованный отпуск;

выходное пособие;

пособие по безработице;

пособие по беременности и родам;

пособие по уходу за ребенком;

больничный;

оплата донорских дней;

оплата выходных для ухода за детьми-инвалидами;

больничный при производственной травме.

34.

• При любом режиме работы расчет среднегозаработка работника, исходя из требований ТК

РФ, осуществляется исходя из фактически

начисленной ему заработной платы и

фактически отработанного им времени за 12

календарных месяцев, предшествующих

периоду, в течение которого за работником

сохраняется средняя заработная плата. Иными

словами, расчетным является период в 12

календарных месяцев, предшествующих,

например, отпуску или служебной

командировке.

35.

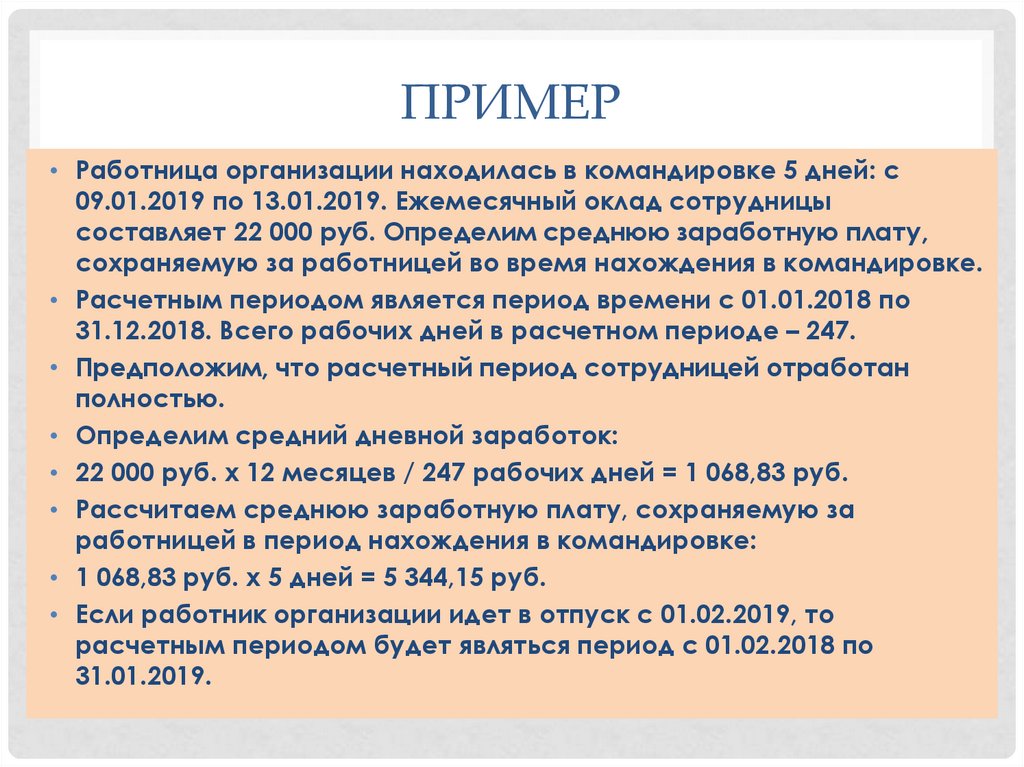

ПРИМЕР• Работница организации находилась в командировке 5 дней: с

09.01.2019 по 13.01.2019. Ежемесячный оклад сотрудницы

составляет 22 000 руб. Определим среднюю заработную плату,

сохраняемую за работницей во время нахождения в командировке.

• Расчетным периодом является период времени с 01.01.2018 по

31.12.2018. Всего рабочих дней в расчетном периоде – 247.

• Предположим, что расчетный период сотрудницей отработан

полностью.

• Определим средний дневной заработок:

• 22 000 руб. x 12 месяцев / 247 рабочих дней = 1 068,83 руб.

• Рассчитаем среднюю заработную плату, сохраняемую за

работницей в период нахождения в командировке:

• 1 068,83 руб. x 5 дней = 5 344,15 руб.

• Если работник организации идет в отпуск с 01.02.2019, то

расчетным периодом будет являться период с 01.02.2018 по

31.01.2019.

36.

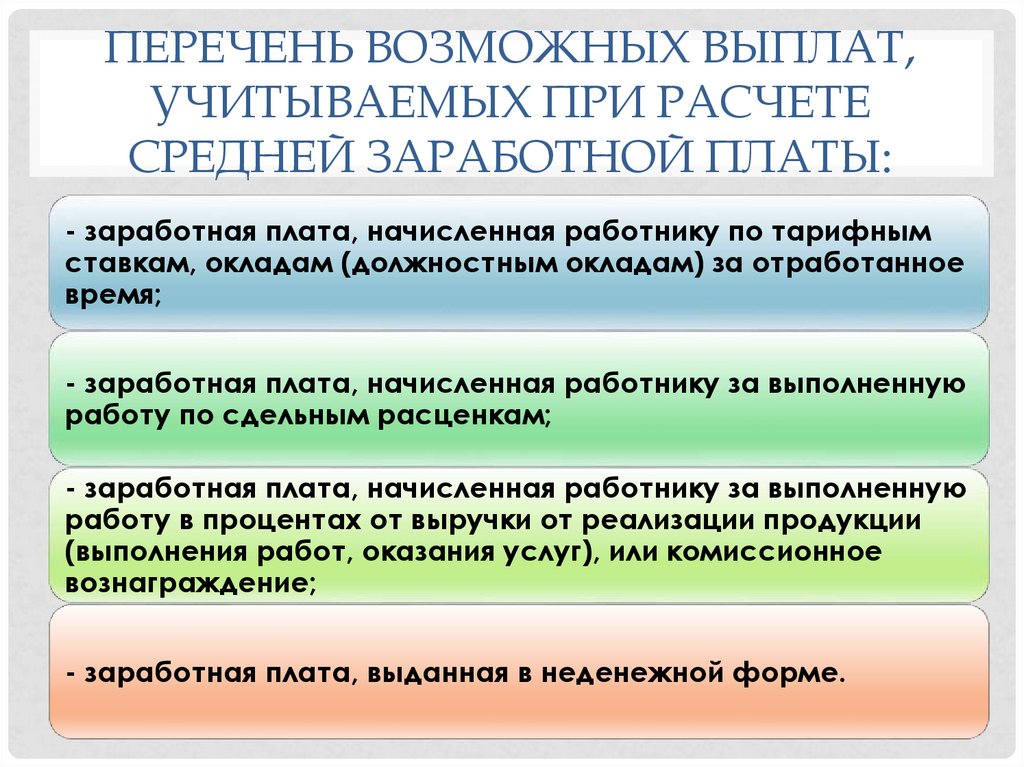

ПЕРЕЧЕНЬ ВОЗМОЖНЫХ ВЫПЛАТ,УЧИТЫВАЕМЫХ ПРИ РАСЧЕТЕ

СРЕДНЕЙ ЗАРАБОТНОЙ ПЛАТЫ:

- заработная плата, начисленная работнику по тарифным

ставкам, окладам (должностным окладам) за отработанное

время;

- заработная плата, начисленная работнику за выполненную

работу по сдельным расценкам;

- заработная плата, начисленная работнику за выполненную

работу в процентах от выручки от реализации продукции

(выполнения работ, оказания услуг), или комиссионное

вознаграждение;

- заработная плата, выданная в неденежной форме.

37.

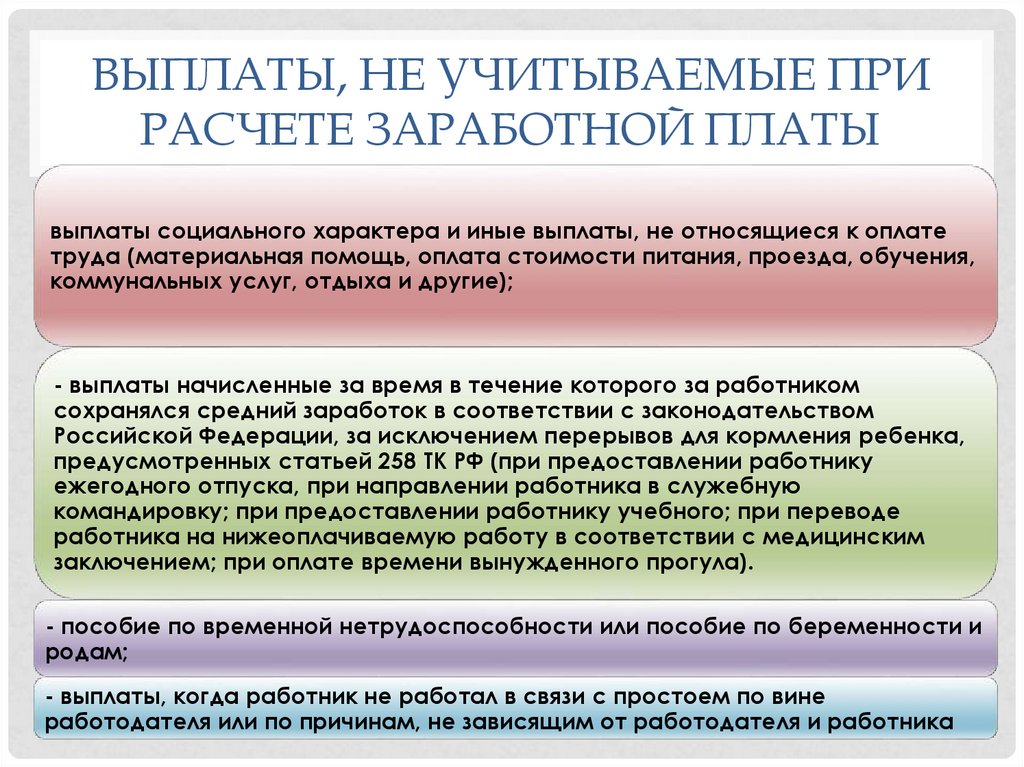

ВЫПЛАТЫ, НЕ УЧИТЫВАЕМЫЕ ПРИРАСЧЕТЕ ЗАРАБОТНОЙ ПЛАТЫ

выплаты социального характера и иные выплаты, не относящиеся к оплате

труда (материальная помощь, оплата стоимости питания, проезда, обучения,

коммунальных услуг, отдыха и другие);

- выплаты начисленные за время в течение которого за работником

сохранялся средний заработок в соответствии с законодательством

Российской Федерации, за исключением перерывов для кормления ребенка,

предусмотренных статьей 258 ТК РФ (при предоставлении работнику

ежегодного отпуска, при направлении работника в служебную

командировку; при предоставлении работнику учебного; при переводе

работника на нижеоплачиваемую работу в соответствии с медицинским

заключением; при оплате времени вынужденного прогула).

- пособие по временной нетрудоспособности или пособие по беременности и

родам;

- выплаты, когда работник не работал в связи с простоем по вине

работодателя или по причинам, не зависящим от работодателя и работника

38.

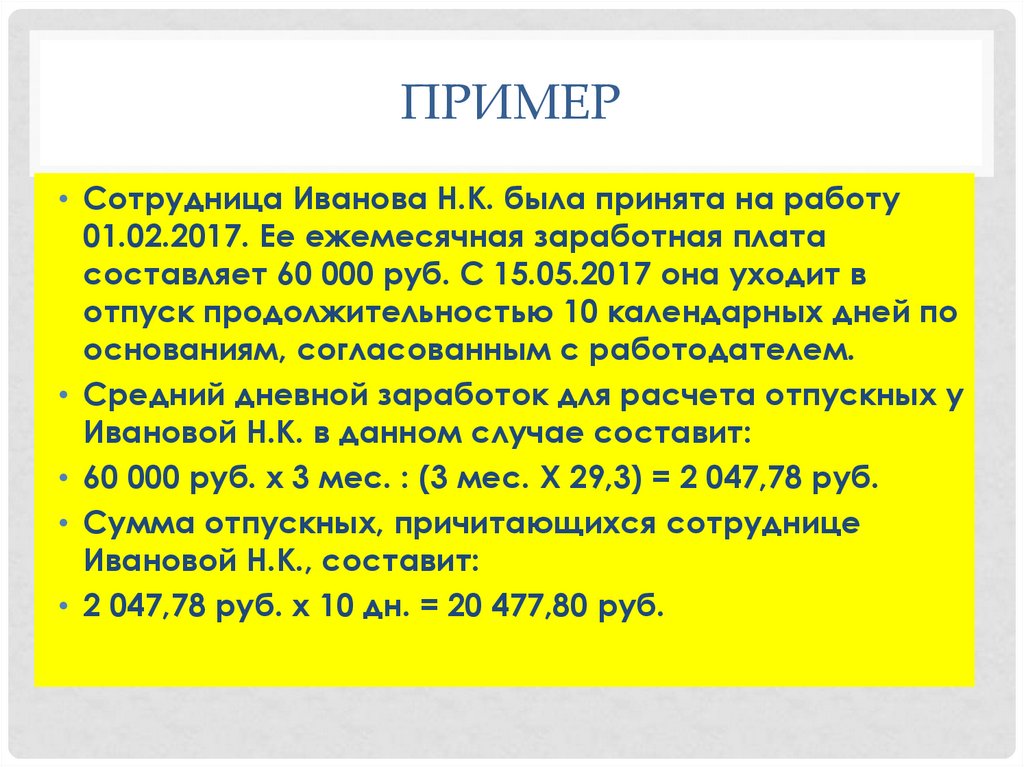

ПРИМЕР• Сотрудница Иванова Н.К. была принята на работу

01.02.2017. Ее ежемесячная заработная плата

составляет 60 000 руб. С 15.05.2017 она уходит в

отпуск продолжительностью 10 календарных дней по

основаниям, согласованным с работодателем.

• Средний дневной заработок для расчета отпускных у

Ивановой Н.К. в данном случае составит:

• 60 000 руб. x 3 мес. : (3 мес. X 29,3) = 2 047,78 руб.

• Сумма отпускных, причитающихся сотруднице

Ивановой Н.К., составит:

• 2 047,78 руб. x 10 дн. = 20 477,80 руб.

39.

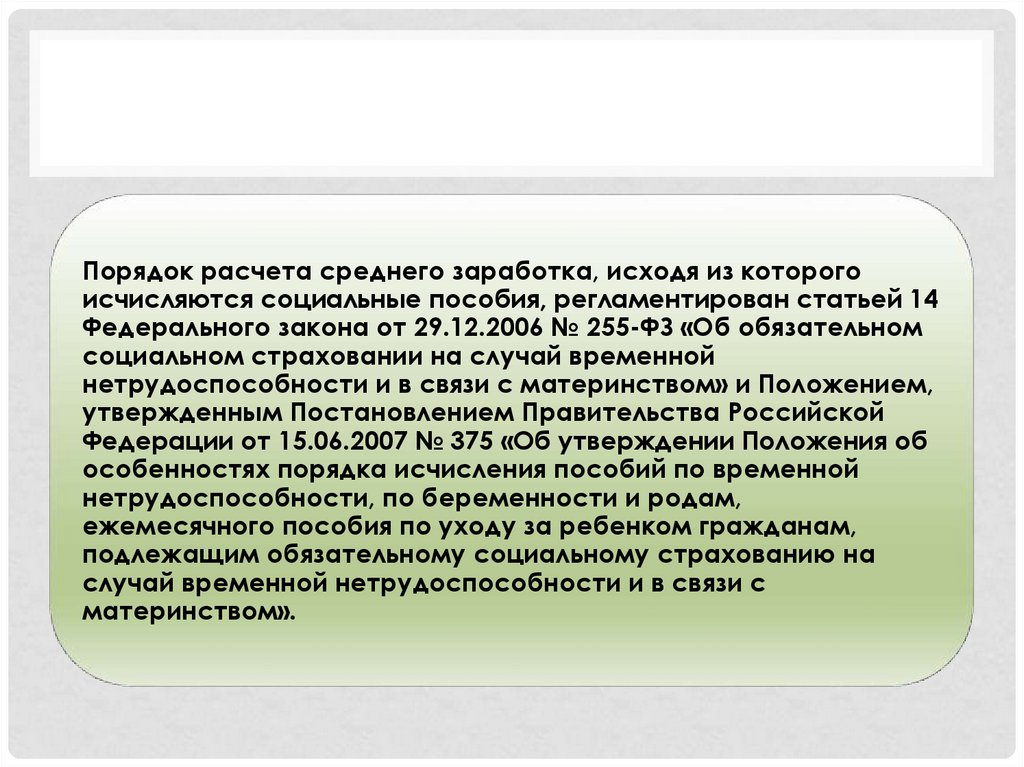

Порядок расчета среднего заработка, исходя из которогоисчисляются социальные пособия, регламентирован статьей 14

Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном

социальном страховании на случай временной

нетрудоспособности и в связи с материнством» и Положением,

утвержденным Постановлением Правительства Российской

Федерации от 15.06.2007 № 375 «Об утверждении Положения об

особенностях порядка исчисления пособий по временной

нетрудоспособности, по беременности и родам,

ежемесячного пособия по уходу за ребенком гражданам,

подлежащим обязательному социальному страхованию на

случай временной нетрудоспособности и в связи с

материнством».

40.

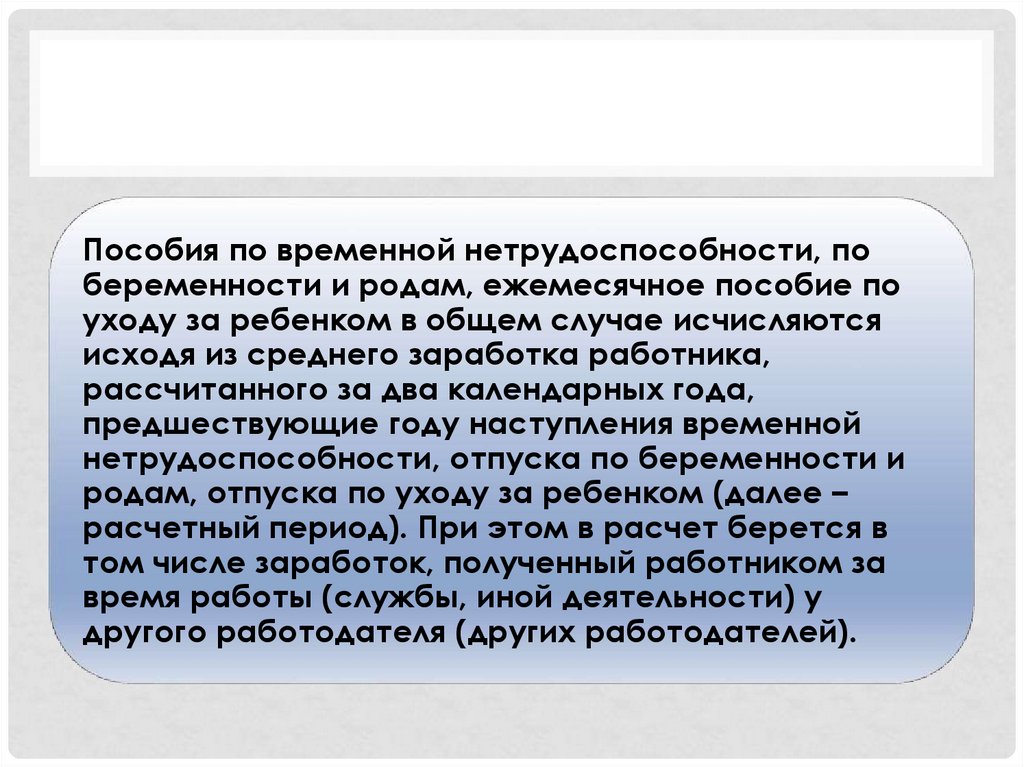

Пособия по временной нетрудоспособности, побеременности и родам, ежемесячное пособие по

уходу за ребенком в общем случае исчисляются

исходя из среднего заработка работника,

рассчитанного за два календарных года,

предшествующие году наступления временной

нетрудоспособности, отпуска по беременности и

родам, отпуска по уходу за ребенком (далее –

расчетный период). При этом в расчет берется в

том числе заработок, полученный работником за

время работы (службы, иной деятельности) у

другого работодателя (других работодателей).

41.

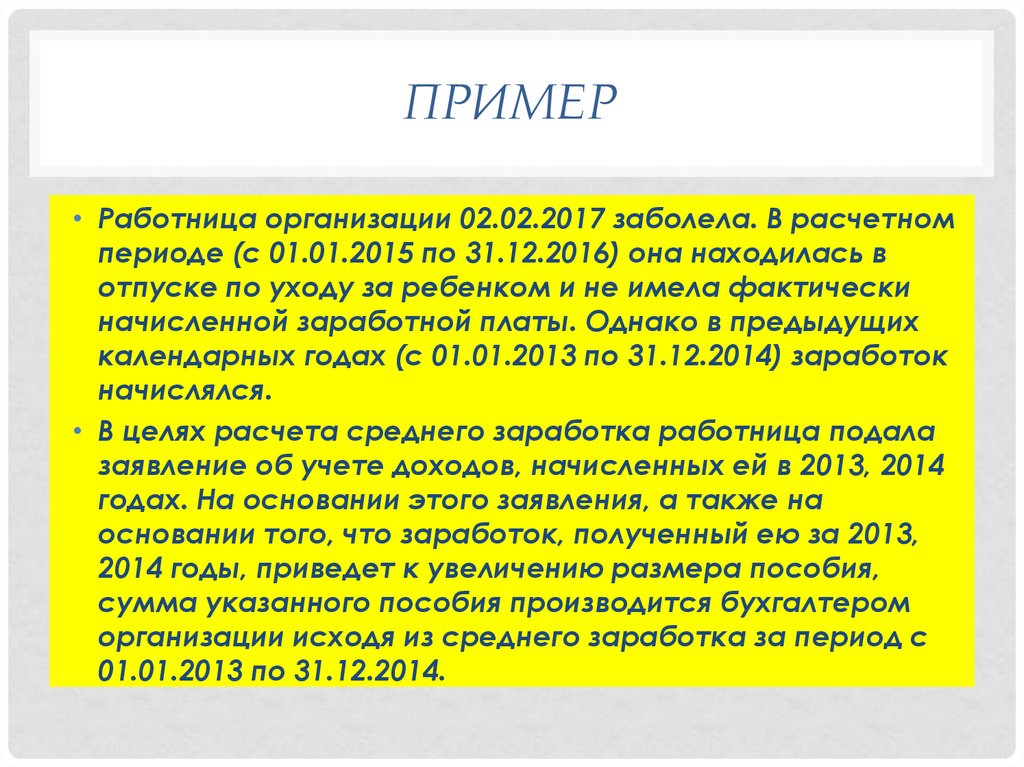

ПРИМЕР• Работница организации 02.02.2017 заболела. В расчетном

периоде (с 01.01.2015 по 31.12.2016) она находилась в

отпуске по уходу за ребенком и не имела фактически

начисленной заработной платы. Однако в предыдущих

календарных годах (с 01.01.2013 по 31.12.2014) заработок

начислялся.

• В целях расчета среднего заработка работница подала

заявление об учете доходов, начисленных ей в 2013, 2014

годах. На основании этого заявления, а также на

основании того, что заработок, полученный ею за 2013,

2014 годы, приведет к увеличению размера пособия,

сумма указанного пособия производится бухгалтером

организации исходя из среднего заработка за период с

01.01.2013 по 31.12.2014.

42.

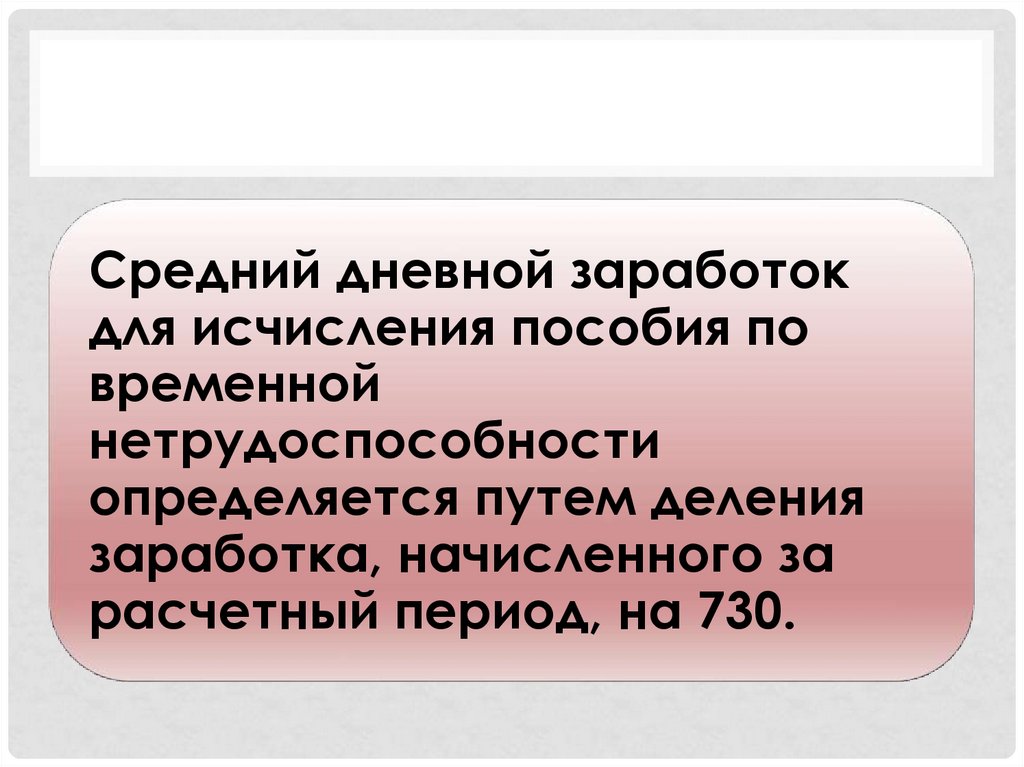

Средний дневной заработокдля исчисления пособия по

временной

нетрудоспособности

определяется путем деления

заработка, начисленного за

расчетный период, на 730.

43.

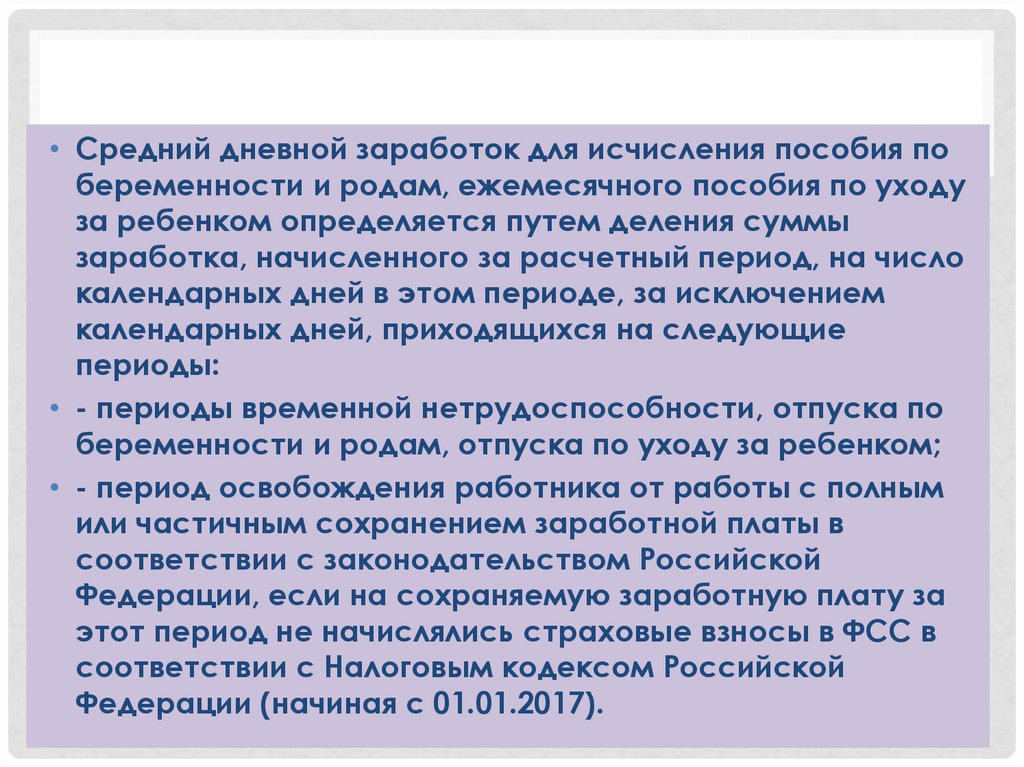

• Средний дневной заработок для исчисления пособия побеременности и родам, ежемесячного пособия по уходу

за ребенком определяется путем деления суммы

заработка, начисленного за расчетный период, на число

календарных дней в этом периоде, за исключением

календарных дней, приходящихся на следующие

периоды:

• - периоды временной нетрудоспособности, отпуска по

беременности и родам, отпуска по уходу за ребенком;

• - период освобождения работника от работы с полным

или частичным сохранением заработной платы в

соответствии с законодательством Российской

Федерации, если на сохраняемую заработную плату за

этот период не начислялись страховые взносы в ФСС в

соответствии с Налоговым кодексом Российской

Федерации (начиная с 01.01.2017).

44.

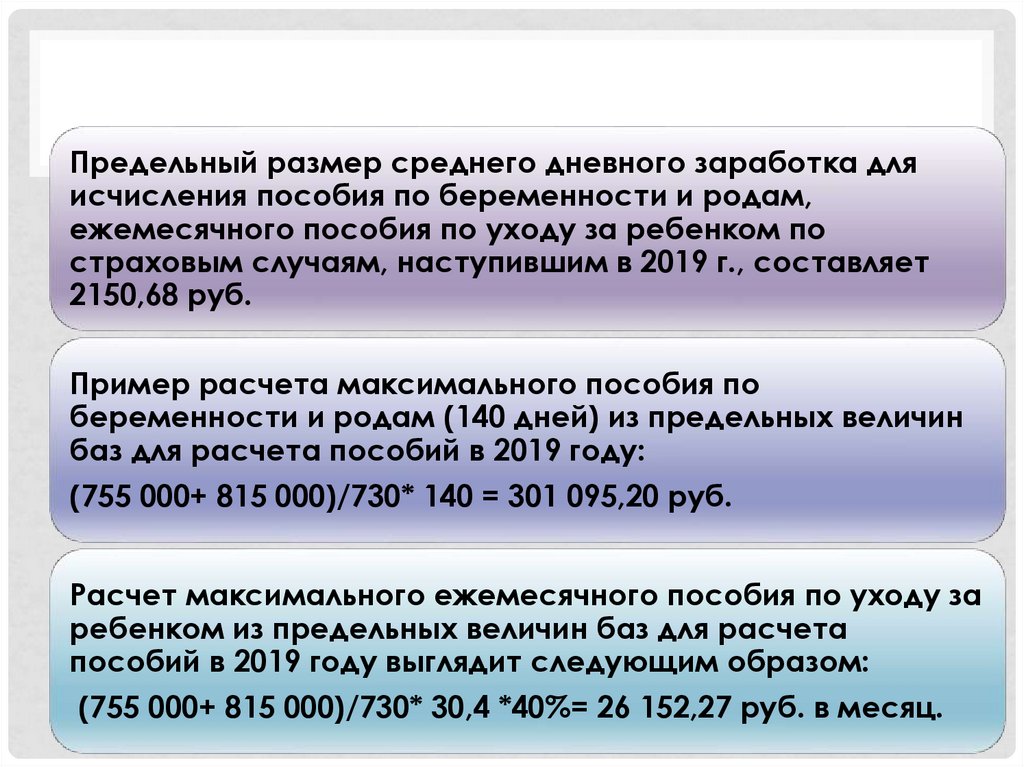

Предельный размер среднего дневного заработка дляисчисления пособия по беременности и родам,

ежемесячного пособия по уходу за ребенком по

страховым случаям, наступившим в 2019 г., составляет

2150,68 руб.

Пример расчета максимального пособия по

беременности и родам (140 дней) из предельных величин

баз для расчета пособий в 2019 году:

(755 000+ 815 000)/730* 140 = 301 095,20 руб.

Расчет максимального ежемесячного пособия по уходу за

ребенком из предельных величин баз для расчета

пособий в 2019 году выглядит следующим образом:

(755 000+ 815 000)/730* 30,4 *40%= 26 152,27 руб. в месяц.

45.

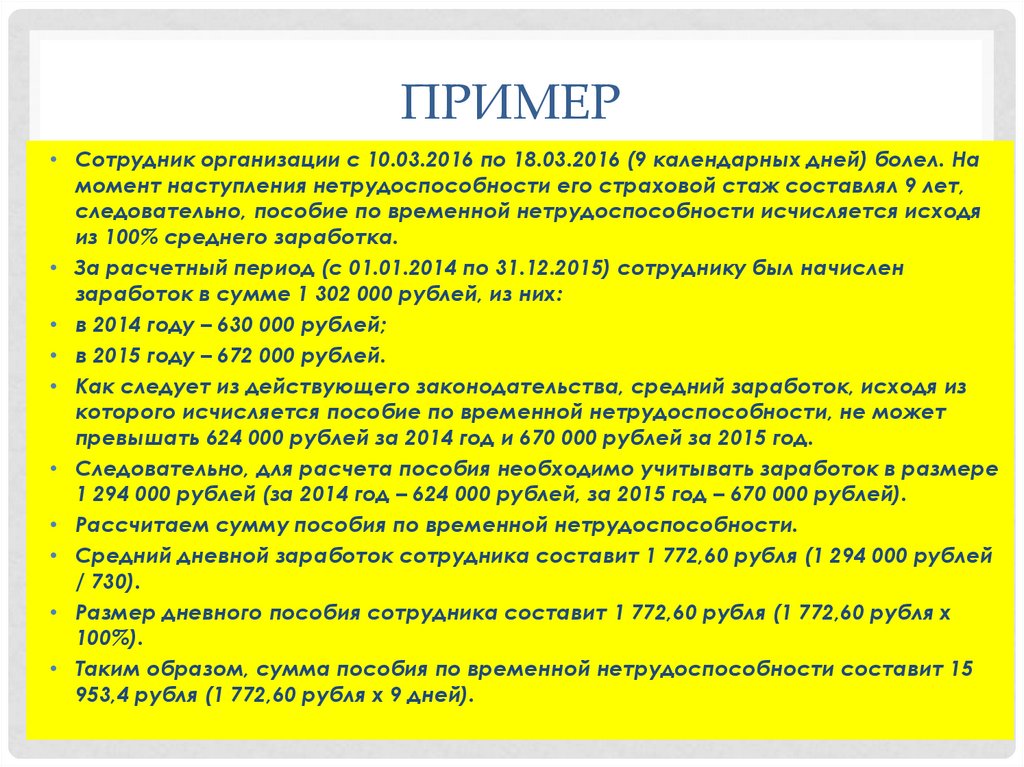

ПРИМЕР• Сотрудник организации с 10.03.2016 по 18.03.2016 (9 календарных дней) болел. На

момент наступления нетрудоспособности его страховой стаж составлял 9 лет,

следовательно, пособие по временной нетрудоспособности исчисляется исходя

из 100% среднего заработка.

• За расчетный период (с 01.01.2014 по 31.12.2015) сотруднику был начислен

заработок в сумме 1 302 000 рублей, из них:

• в 2014 году – 630 000 рублей;

• в 2015 году – 672 000 рублей.

• Как следует из действующего законодательства, средний заработок, исходя из

которого исчисляется пособие по временной нетрудоспособности, не может

превышать 624 000 рублей за 2014 год и 670 000 рублей за 2015 год.

• Следовательно, для расчета пособия необходимо учитывать заработок в размере

1 294 000 рублей (за 2014 год – 624 000 рублей, за 2015 год – 670 000 рублей).

• Рассчитаем сумму пособия по временной нетрудоспособности.

• Средний дневной заработок сотрудника составит 1 772,60 рубля (1 294 000 рублей

/ 730).

• Размер дневного пособия сотрудника составит 1 772,60 рубля (1 772,60 рубля x

100%).

• Таким образом, сумма пособия по временной нетрудоспособности составит 15

953,4 рубля (1 772,60 рубля x 9 дней).

46.

Вопрос 3Документальное оформление

расчетов с персоналом по

оплате труда

47.

ВСЕ ДОКУМЕНТЫ ПО УЧЕТУ РАСЧЕТОВ СРАБОТНИКАМИ ОРГАНИЗАЦИИ ПО

ЗАРАБОТНОЙ ПЛАТЕ ДЕЛЯТСЯ НА :

1) По

кадровому

учету

2) По учету

труда

3) По учету

оплаты

труда

48.

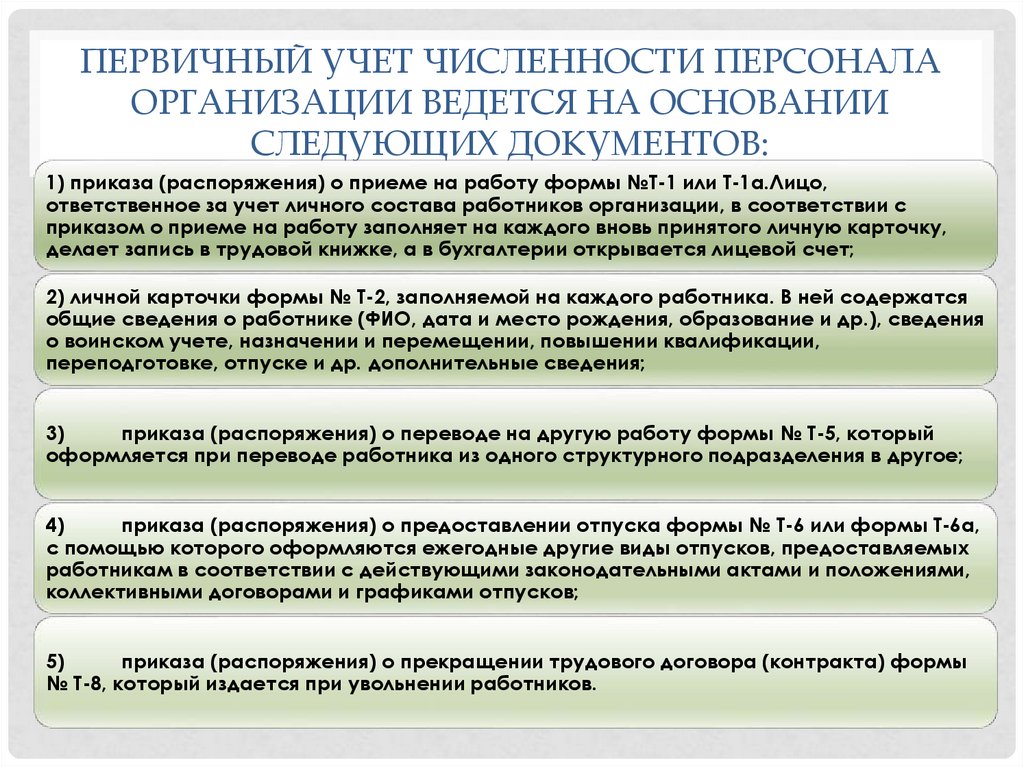

ПЕРВИЧНЫЙ УЧЕТ ЧИСЛЕННОСТИ ПЕРСОНАЛАОРГАНИЗАЦИИ ВЕДЕТСЯ НА ОСНОВАНИИ

СЛЕДУЮЩИХ ДОКУМЕНТОВ:

1) приказа (распоряжения) о приеме на работу формы №Т-1 или Т-1а.Лицо,

ответственное за учет личного состава работников организации, в соответствии с

приказом о приеме на работу заполняет на каждого вновь принятого личную карточку,

делает запись в трудовой книжке, а в бухгалтерии открывается лицевой счет;

2) личной карточки формы № Т-2, заполняемой на каждого работника. В ней содержатся

общие сведения о работнике (ФИО, дата и место рождения, образование и др.), сведения

о воинском учете, назначении и перемещении, повышении квалификации,

переподготовке, отпуске и др. дополнительные сведения;

3)

приказа (распоряжения) о переводе на другую работу формы № Т-5, который

оформляется при переводе работника из одного структурного подразделения в другое;

4)

приказа (распоряжения) о предоставлении отпуска формы № Т-6 или формы Т-6а,

с помощью которого оформляются ежегодные другие виды отпусков, предоставляемых

работникам в соответствии с действующими законодательными актами и положениями,

коллективными договорами и графиками отпусков;

5)

приказа (распоряжения) о прекращении трудового договора (контракта) формы

№ Т-8, который издается при увольнении работников.

49.

ПЕРВИЧНЫЕ ДОКУМЕНТЫ ПО УЧЕТУОТРАБОТАННОГО ВРЕМЕНИ

табель учета рабочего времени формы Т-13

табель учета рабочего времени и расчета

заработной платы формы №Т-12.;

акт сдачи-приемки выполненных работ (по

договорам гражданско-правового характера)

50.

• Табель составляется табельщиком в одномэкземпляре, подписывается руководителем

структурного подразделения и работником

кадровой службы. Затем он передается в

бухгалтерию для начисления повременной оплаты

труда.

• Отметки в табеле о причинах неявок на работу,

работе в режиме неполного рабочего времени или

за пределами нормальной продолжительности

рабочего времени по инициативе работника или

работодателя, сокращенной продолжительности

рабочего времени и прочих отклонениях

51.

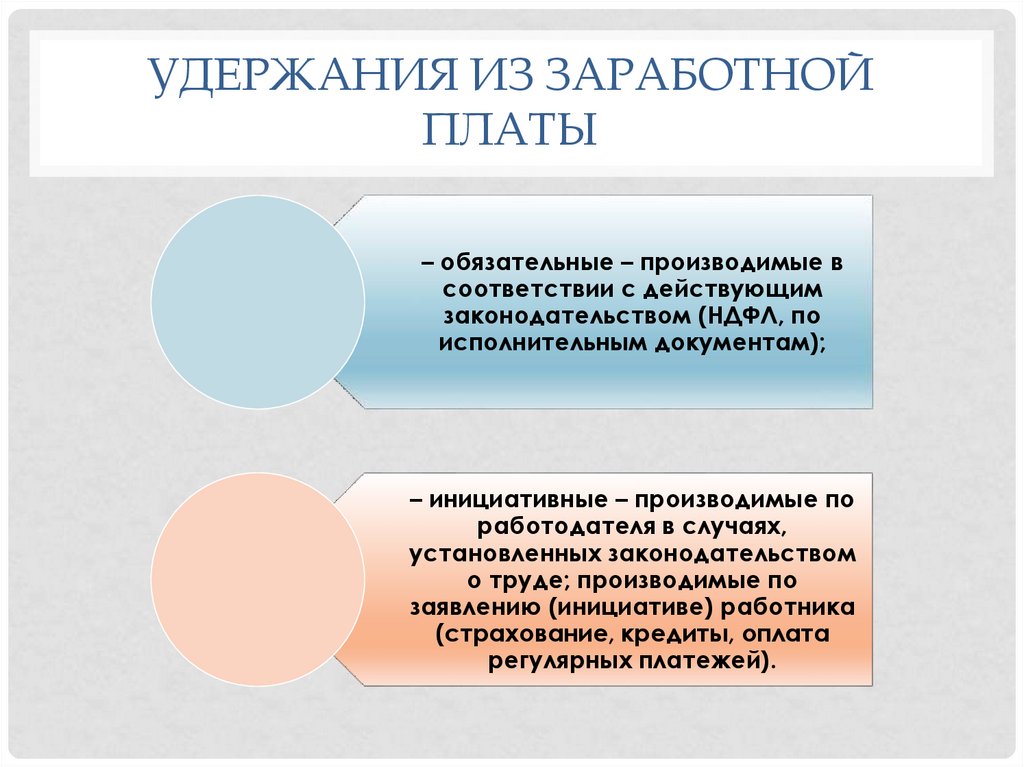

УДЕРЖАНИЯ ИЗ ЗАРАБОТНОЙПЛАТЫ

– обязательные – производимые в

соответствии с действующим

законодательством (НДФЛ, по

исполнительным документам);

– инициативные – производимые по

работодателя в случаях,

установленных законодательством

о труде; производимые по

заявлению (инициативе) работника

(страхование, кредиты, оплата

регулярных платежей).

52.

ДЛЯ РАСЧЕТА И ВЫПЛАТЫ ЗАРАБОТНОЙПЛАТЫ РАБОТНИКАМ ОРГАНИЗАЦИИ

ПРИМЕНЯЮТСЯ:

1)

Расчетно-платежная

ведомость (форма № Т-49).

2)

Расчетная ведомость

(форма № Т-51).

3)

Платежная ведомость

(форма № Т-53).

53.

• На работников, получающих заработную платус применением платежных карт, составляется

только расчетная ведомость, а расчетноплатежная и платежная ведомости не

составляются.

• Ведомости составляются в одном экземпляре в

бухгалтерии.

• В расчетных ведомостях, составляемых на

машинных носителях информации, состав

реквизитов и их расположение определяются в

зависимости от принятой технологии обработки

информации.

54.

Вопрос 4Аналитический и

синтетический учет расчетов

по оплате труда

55.

Для обобщения информациио расчетах с работниками

организации по оплате

труда используется счет 70

«Расчеты с персоналом по

оплате труда».

56.

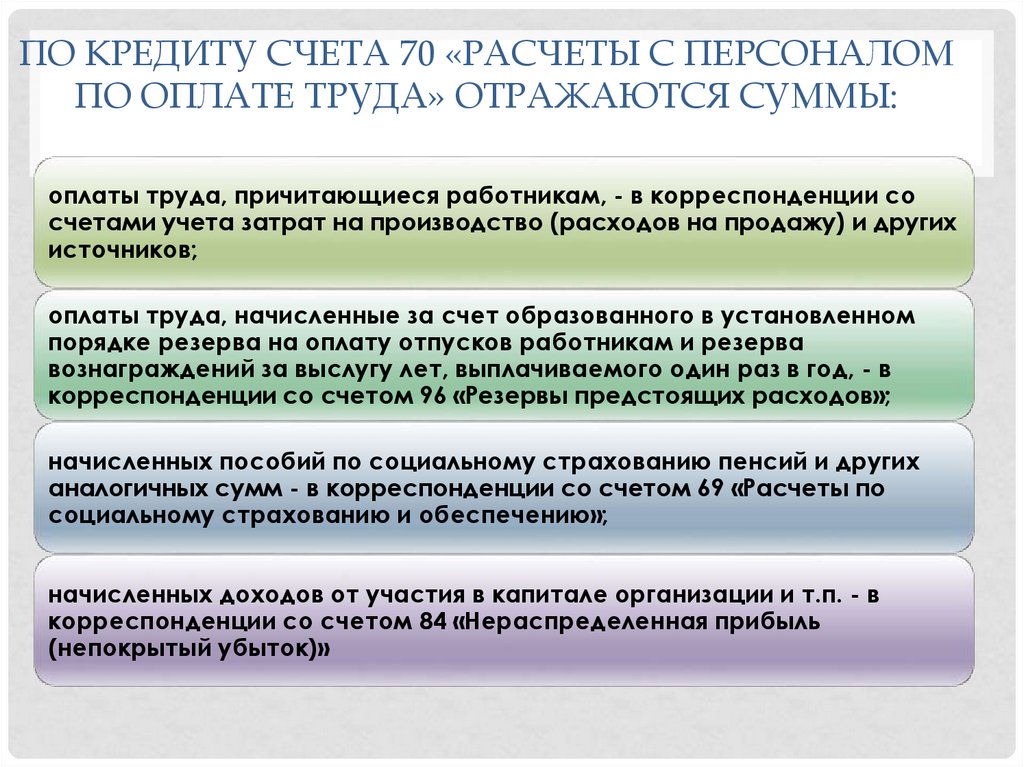

ПО КРЕДИТУ СЧЕТА 70 «РАСЧЕТЫ С ПЕРСОНАЛОМПО ОПЛАТЕ ТРУДА» ОТРАЖАЮТСЯ СУММЫ:

оплаты труда, причитающиеся работникам, - в корреспонденции со

счетами учета затрат на производство (расходов на продажу) и других

источников;

оплаты труда, начисленные за счет образованного в установленном

порядке резерва на оплату отпусков работникам и резерва

вознаграждений за выслугу лет, выплачиваемого один раз в год, - в

корреспонденции со счетом 96 «Резервы предстоящих расходов»;

начисленных пособий по социальному страхованию пенсий и других

аналогичных сумм - в корреспонденции со счетом 69 «Расчеты по

социальному страхованию и обеспечению»;

начисленных доходов от участия в капитале организации и т.п. - в

корреспонденции со счетом 84 «Нераспределенная прибыль

(непокрытый убыток)»

57.

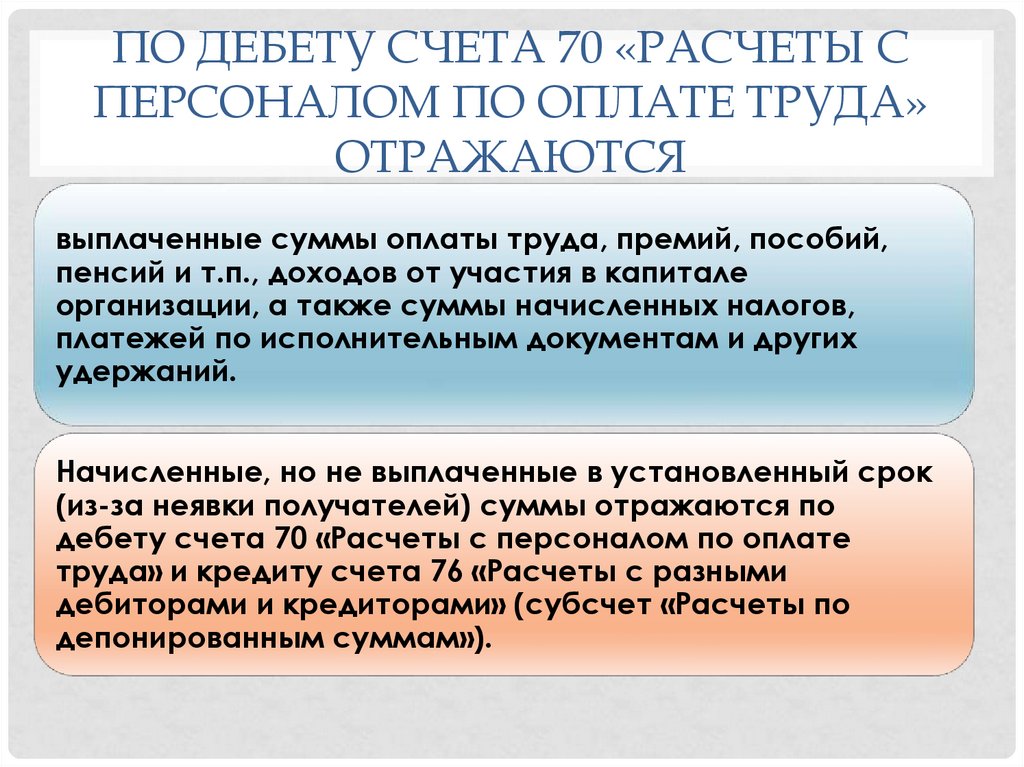

ПО ДЕБЕТУ СЧЕТА 70 «РАСЧЕТЫ СПЕРСОНАЛОМ ПО ОПЛАТЕ ТРУДА»

ОТРАЖАЮТСЯ

выплаченные суммы оплаты труда, премий, пособий,

пенсий и т.п., доходов от участия в капитале

организации, а также суммы начисленных налогов,

платежей по исполнительным документам и других

удержаний.

Начисленные, но не выплаченные в установленный срок

(из-за неявки получателей) суммы отражаются по

дебету счета 70 «Расчеты с персоналом по оплате

труда» и кредиту счета 76 «Расчеты с разными

дебиторами и кредиторами» (субсчет «Расчеты по

депонированным суммам»).

58.

Аналитический учет посчету 70 «Расчеты с

персоналом по оплате

труда» ведется по

каждому работнику

организации.

59.

Вопрос 5Документальное оформление

расчетов с подотчетными

лицами

60.

ОБЩИЕ ТРЕБОВАНИЯ, КОТОРЫЕ ДОЛЖНЫ БЫТЬСОБЛЮДЕНЫ ПРИ ВЫДАЧЕ ПОДОТЧЕТНОЙ СУММЫ, И

ПОРЯДОК ЕЕ СПИСАНИЯ:

для выдачи наличных денег на расходы, связанные с осуществлением

деятельности юридического лица, работнику под отчет расходный кассовый ордер

оформляется согласно письменному заявлению подотчетного лица, составленному в

произвольной форме и содержащему собственноручную надпись руководителя о

сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись

руководителя и дату;

подотчетное лицо обязано в срок, не превышающий трех рабочих дней после

дня истечения срока, на который выданы наличные деньги под отчет, или со дня

выхода на работу предъявить главному бухгалтеру или бухгалтеру, а при их

отсутствии – руководителю авансовый отчет с прилагаемыми подтверждающими

документами;

проверка авансового отчета главным бухгалтером или бухгалтером, а при их

отсутствии – руководителем, его утверждение руководителем и окончательный

расчет по авансовому отчету осуществляются в срок, установленный руководителем;

выдача наличных денег под отчет проводится при условии полного погашения

подотчетным лицом задолженности по ранее полученной под отчет сумме наличных

денег.

61.

• Выдача под отчет наличных денежных средствв российской валюте оформляется расходным

кассовым ордером. Основанием для выдачи

под отчет наличных денежных средств в

российской валюте чаще всего является

письменное заявление подотчетного лица,

составленное в произвольной форме и

содержащее собственноручную надпись

руководителя о сумме наличных денег и о

сроке, на который выдаются подотчетные

суммы, подпись руководителя и дату.

62.

• Об израсходовании авансовых сумм подотчетныелица представляют авансовый отчет с приложением

документов, подтверждающих произведенные

расходы. К документам, подтверждающим

произведенные расходы, относятся:

• – железнодорожные и авиабилеты;

• – счета гостиниц;

• – товарные чеки;

• – счета-фактуры;

• – чеки контрольно-кассовой техники (ККТ);

• – приходные документы (накладные),

подтверждающие принятие товарно-материальных

ценностей от подотчетного лица на склад

учреждения и т.п.

63.

• Суммы, выданные под отчет, списываются сподотчетного лица на основании представленного

им авансового отчета, который составляется

подотчетным лицом в одном экземпляре и сдается в

бухгалтерию учреждения. На лицевой стороне

авансового отчета подотчетные лица приводят

сведения о себе. На оборотной стороне приводятся

данные о фактически израсходованных ими суммах

с приложением документов, подтверждающих

произведенные расходы. При этом документы,

приложенные к авансовому отчету, нумеруются

подотчетным лицом в порядке их записи в отчете.

64.

• При направлении сотрудника в командировку работодательобязан издать приказ (распоряжение), в котором определяет

цель поездки и служебное задание.

• Организации не требуется отдельно заполнять служебное

задание и командировочное удостоверение. Для оформления

расходов достаточно в приказе указать цель служебной

поездки и подтвердить фактическое пребывание в месте

назначения проездными документами туда и обратно.

• Когда служащий едет в командировку, организация

выплачивает ему:

• 1.

Средний заработок, исходя из числа рабочих дней

командировки;

• 2.

Командировочные (это оплата проезда, проживания, иных

нужд);

• 3.

Суточные (в них входит в первую очередь питание и

оплата дневных нужд, связанных со служебной

необходимостью).

65.

• Произведенные представительские расходыподтверждаются первичными документами.

Основным отчетным документом является

авансовый отчет подотчетного лица об

израсходовании полученных авансовых сумм с

приложением документов, подтверждающих

произведенные расходы. Так, например,

расходы по проведению официального приема

в ресторане, кафе, баре и тому подобное

могут быть подтверждены счетом.

66.

В ЦЕЛЯХ ДОКУМЕНТАЛЬНОГОПОДТВЕРЖДЕНИЯ ПРЕДСТАВИТЕЛЬСКИХ

РАСХОДОВ ОФОРМЛЯЮТСЯ

– приказ руководителя учреждения об

осуществлении расходов на

представительские цели;

– смета представительских расходов;

– отчет по проведенным представительским

мероприятиям.

67.

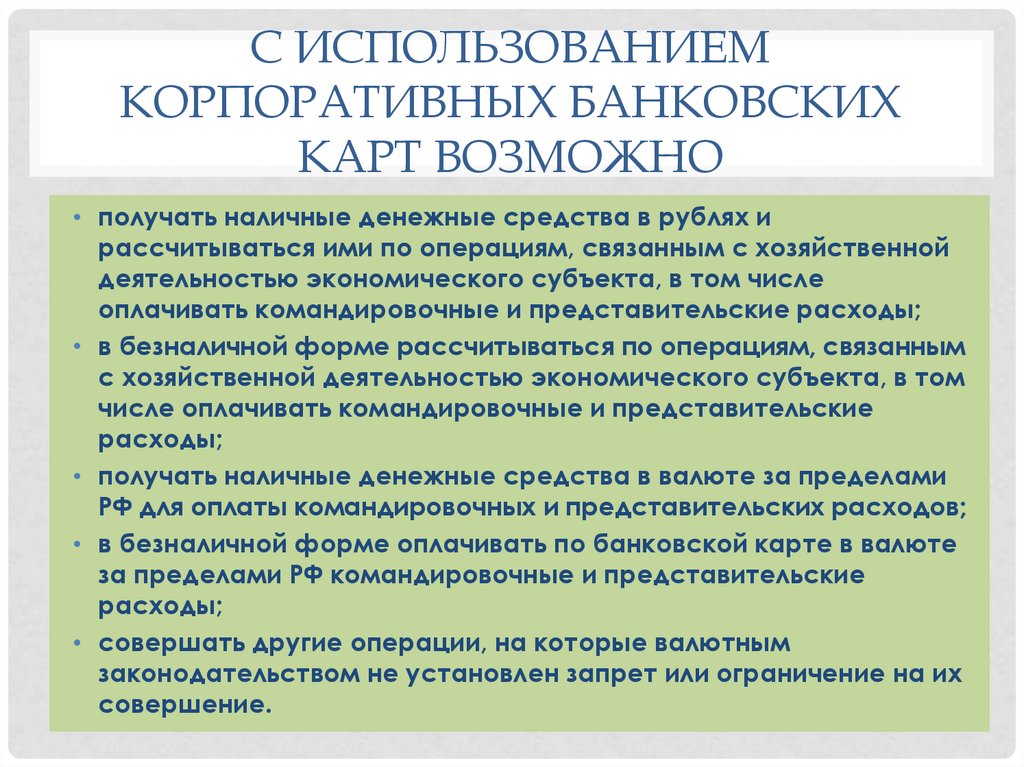

С ИСПОЛЬЗОВАНИЕМКОРПОРАТИВНЫХ БАНКОВСКИХ

КАРТ ВОЗМОЖНО

• получать наличные денежные средства в рублях и

рассчитываться ими по операциям, связанным с хозяйственной

деятельностью экономического субъекта, в том числе

оплачивать командировочные и представительские расходы;

• в безналичной форме рассчитываться по операциям, связанным

с хозяйственной деятельностью экономического субъекта, в том

числе оплачивать командировочные и представительские

расходы;

• получать наличные денежные средства в валюте за пределами

РФ для оплаты командировочных и представительских расходов;

• в безналичной форме оплачивать по банковской карте в валюте

за пределами РФ командировочные и представительские

расходы;

• совершать другие операции, на которые валютным

законодательством не установлен запрет или ограничение на их

совершение.

68.

ДОКУМЕНТЫ ИСПОЛЬЗУЕМЫЕ ПРИСОВЕРШЕНИИ РАСЧЕТОВ С

ИСПОЛЬЗОВАНИЕМ КБК

– слипы;

– квитанции электронных

терминалов;

– квитанции банкоматов.

69.

Вопрос 6Аналитический и

синтетический учет расчетов

с подотчетными лицами

70.

Для обобщения информации орасчетах с работниками по

суммам, выданным им под отчет

на административнохозяйственные и прочие расходы

предназначен счет 71 «Расчеты с

подотчетными лицами»

71.

На выданные под отчет суммы счет 71«Расчеты с подотчетными лицами» дебетуется

в корреспонденции со счетами учета

денежных средств. На израсходованные

подотчетными лицами суммы счет 71 «Расчеты

с подотчетными лицами» кредитуется в

корреспонденции со счетами, на которых

учитываются затраты и приобретенные

ценности, или другими счетами в зависимости

от характера произведенных расходов.

72.

Подотчетные суммы, не возвращенныеработниками в установленные сроки,

отражаются по кредиту счета 71 «Расчеты с

подотчетными лицами» и дебету счета 94

«Недостачи и потери от порчи ценностей». В

дальнейшем эти суммы списываются со счета 94

«Недостачи и потери от порчи ценностей» в

дебет счета 70 «Расчеты с персоналом по оплате

труда» (если они могут быть удержаны из оплаты

труда работника) или 73 «Расчеты с персоналом

по прочим опе

73.

Аналитический учет посчету 71 «Расчеты с

подотчетными лицами»

ведется по каждой сумме,

выданной под отчет.

74.

Вопрос 7Учет расчетов с персоналом

п прочим операциям

75.

РАСЧЕТЫ ПО ПРЕДОСТАВЛЕННЫМЗАЙМАМ

• Для осуществления расчетов с работникам по

предоставленным займам подписывается договор займа.

• В договоре оговаривается размер займа, срок его возврата,

проценты по нему. Российским законодательством эти

параметры никак не ограничивается, то есть предприятие

может выдать своему сотруднику любую сумму на любой

срок под любой процент.

• Сумма займа может выплачиваться следующими

способами:

• 1. Путем внесения денежных средств в кассу организации;

• 2. Путем перечисления денежных средств на банковский

счет работодателя;

• 3. Путем удержания части заработной платы работника;

76.

РАСЧЕТЫ ПО ВОЗМЕЩЕНИЮ УЩЕРБА• Основанием для расчетов по возмещению

материального ущерба являются

инвентаризационные документы и заявление

работника.

• Работник может быть привлечен к

материальной ответственности в случае:

• 1) прямого действительного ущерба (ст. 238 ТК

РФ);

• 2) противоправного поведения работника (ч. 1

ст. 233 ТК РФ);

• 3) вины работника (ч. 1 ст. 233 ТК РФ).

77.

Для обобщения информации о всех видахрасчетов с работниками организации, кроме

расчетов по оплате труда и расчетов с

подотчетными лицами предназначен счет 73

«Расчеты с персоналом по прочим операциям».

К счету 73 «Расчеты с персоналом по прочим

операциям» могут быть открыты субсчета: 73-1

«Расчеты по предоставленным займам», 73-2

«Расчеты по возмещению материального

ущерба» и др.

78.

В дебет счета 73 «Расчеты с персоналом по прочимоперациям» суммы, подлежащие взысканию с виновных лиц,

относятся с кредита счетов 94 «Недостачи и потери от порчи

ценностей» и 98 «Доходы ущих периодов» (за недостающие

товарно-материальные ценности), 28 «Брак в производстве» (за

потери от брака продукции) и др.

По кредиту счета 73 «Расчеты с персоналом по прочим

операциям» записи производятся в корреспонденции со

счетами: учета денежных средств - на суммы внесенных

платежей; 70 «Расчеты с персоналом по оплате труда» - на

суммы удержаний из сумм по оплате труда; 94 «Недостачи и

потери от порчи ценностей» - на суммы списанных недостач

при отказе во взыскании ввиду необоснованности иска.

79.

Аналитический учет посчету 73 «Расчеты с

персоналом по прочим

операциям» ведется по

каждому работнику

организации.

80.

Вопрос 8Инвентаризация

расчетов с работниками

81.

Инвентаризация расчетов сперсоналом - это проверка

обоснованности сумм

задолженности в расчетах с

работниками, которая числится

на счетах бухгалтерского учета

организации.

82.

Приказ о проведенииинвентаризации оформляется по

унифицированной форме № ИНВ22.

По окончании инвентаризации

все члены комиссии

расписываются в акте, в котором

оформляют ее результаты.

83.

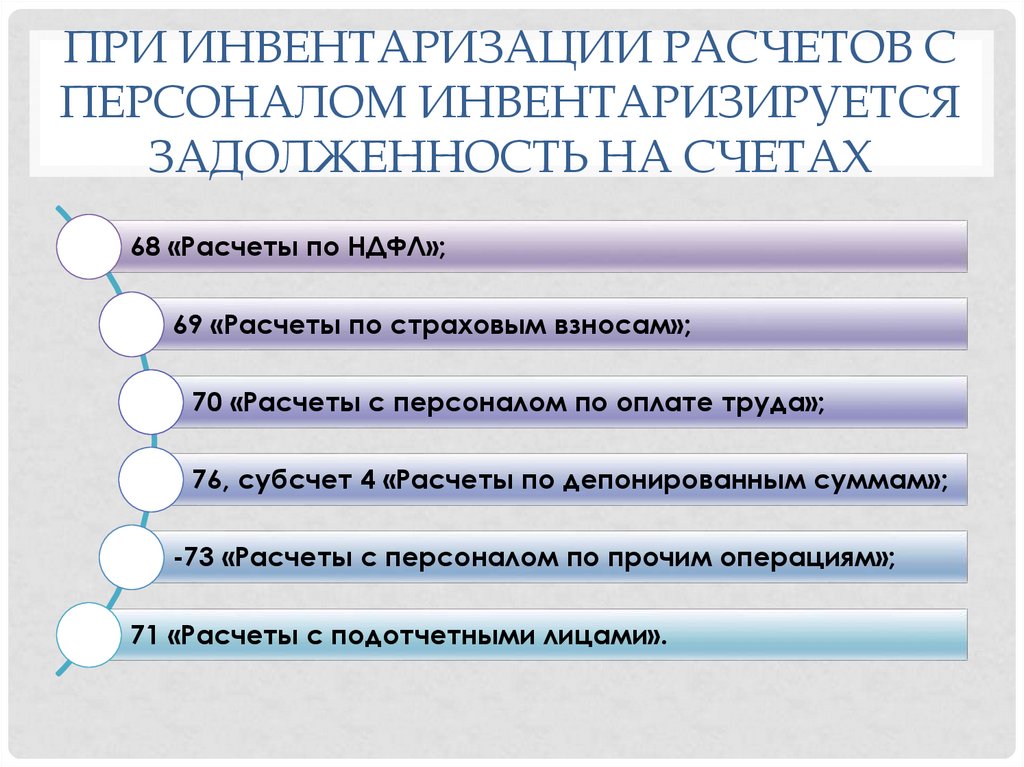

ПРИ ИНВЕНТАРИЗАЦИИ РАСЧЕТОВ СПЕРСОНАЛОМ ИНВЕНТАРИЗИРУЕТСЯ

ЗАДОЛЖЕННОСТЬ НА СЧЕТАХ

68 «Расчеты по НДФЛ»;

69 «Расчеты по страховым взносам»;

70 «Расчеты с персоналом по оплате труда»;

76, субсчет 4 «Расчеты по депонированным суммам»;

-73 «Расчеты с персоналом по прочим операциям»;

71 «Расчеты с подотчетными лицами».

84.

Осуществляя инвентаризацию, необходимопроверить соответствие начисленных сумм

заработной платы и других выплат положениям

системы оплаты труда, локальным нормативным

актам работодателя, данным о фактической

выработке, фактически отработанном времени,

а также определить характер задолженности в

расчетах с работниками по заработной плате

(нормальная или просроченная). Для этого

проверке подвергаются данные синтетического и

аналитического учета.

85.

• При инвентаризации расчетов с персоналомобороты по кредиту счета 70 сравнивают с

суммами, имеющимися в расчетных (расчетноплатежных) ведомостях.

86.

• При проведении инвентаризациидепонированных сумм устанавливается,

соответствует ли остаток по счету 76, субсчет

4 «Расчеты по депонированным суммам»,

суммам в карточках депонентов, при

необходимости - в расчетно-платежных

ведомостях.

87.

• Размер задолженности работника повозмещению материального ущерба

определяется на основании двух видов

документов:

• - на основании которых взыскивается ущерб

(например, приказ руководителя или решение

суда);

• - о погашении работником задолженности

(приходных кассовых ордеров).

88.

• В ходе инвентаризации необходимо проверитьотчеты подотчетных лиц по выданным авансам с

учетом их целевого использования.

• Комиссия должна определить подотчетные суммы,

по которым работники не представили авансовый

отчет, из них выделяют суммы, относительно

которых сотрудники не отчитались в срок.

• Если деньги выдавались на покупку материальных

ценностей или на представительские расходы, то

это авансовые отчеты, к которым приложены

товарные и кассовые чеки, квитанции, накладные и

другие документы, подтверждающие расходование

средств и приобретение ценностей.

89.

По итогаминвентаризации

составляют акт, форму

которого допускается

разработать

самостоятельно. Также,

допускается

использования

унифицированной

формы № ИНВ-17, в ней

приведены акт и

справка (приложение к

акту).

Один экземпляр акта

передается в

бухгалтерию, второй

остается в комиссии.

90.

Вопрос 9Использование учетной документации

по расчетам с работниками для

выявления и пресечения

противоправной деятельности

91.

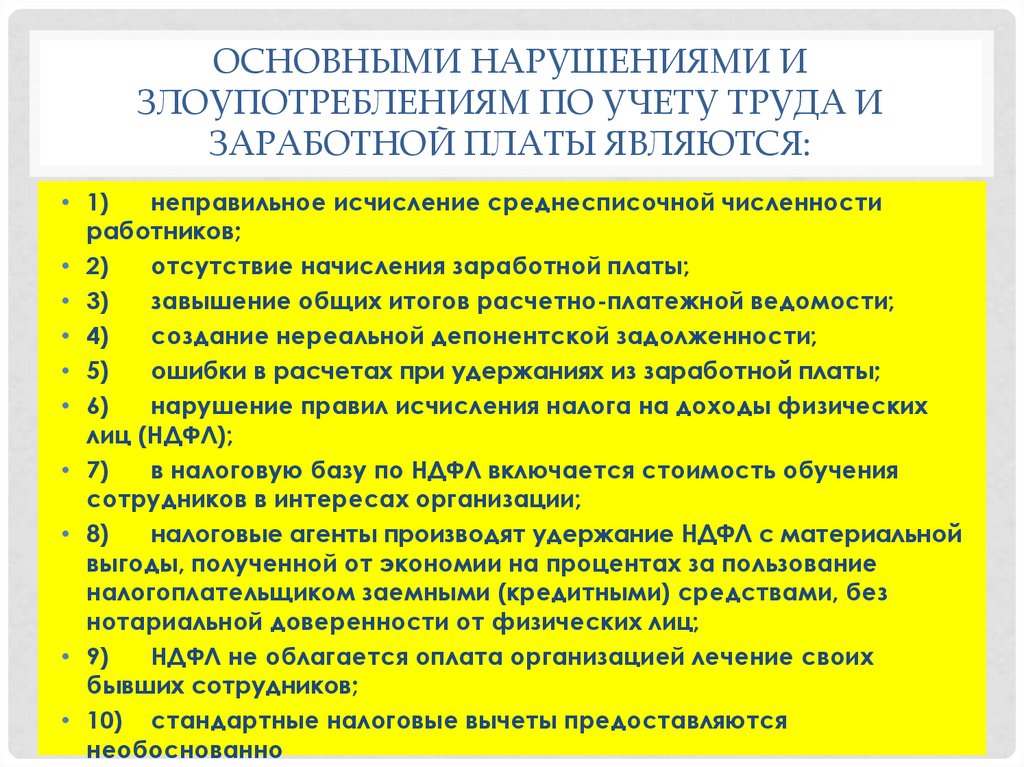

ОСНОВНЫМИ НАРУШЕНИЯМИ ИЗЛОУПОТРЕБЛЕНИЯМ ПО УЧЕТУ ТРУДА И

ЗАРАБОТНОЙ ПЛАТЫ ЯВЛЯЮТСЯ:

• 1)

неправильное исчисление среднесписочной численности

работников;

• 2)

отсутствие начисления заработной платы;

• 3)

завышение общих итогов расчетно-платежной ведомости;

• 4)

создание нереальной депонентской задолженности;

• 5)

ошибки в расчетах при удержаниях из заработной платы;

• 6)

нарушение правил исчисления налога на доходы физических

лиц (НДФЛ);

• 7)

в налоговую базу по НДФЛ включается стоимость обучения

сотрудников в интересах организации;

• 8)

налоговые агенты производят удержание НДФЛ с материальной

выгоды, полученной от экономии на процентах за пользование

налогоплательщиком заемными (кредитными) средствами, без

нотариальной доверенности от физических лиц;

• 9)

НДФЛ не облагается оплата организацией лечение своих

бывших сотрудников;

• 10) стандартные налоговые вычеты предоставляются

необоснованно

92.

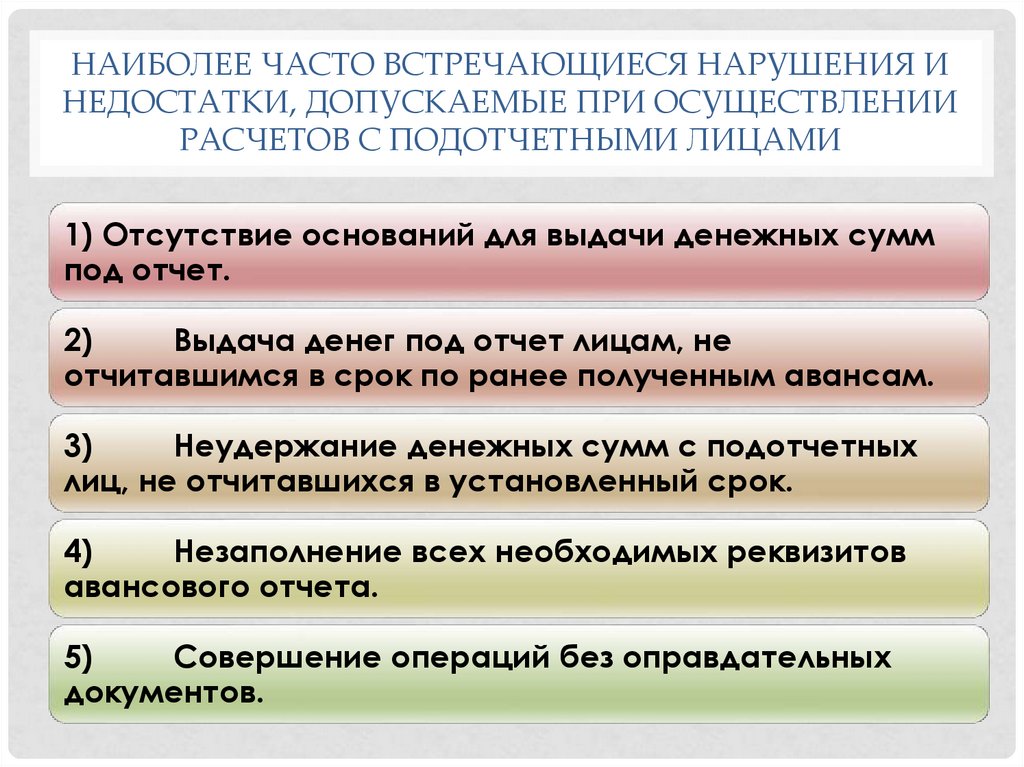

НАИБОЛЕЕ ЧАСТО ВСТРЕЧАЮЩИЕСЯ НАРУШЕНИЯ ИНЕДОСТАТКИ, ДОПУСКАЕМЫЕ ПРИ ОСУЩЕСТВЛЕНИИ

РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ

1) Отсутствие оснований для выдачи денежных сумм

под отчет.

2)

Выдача денег под отчет лицам, не

отчитавшимся в срок по ранее полученным авансам.

3)

Неудержание денежных сумм с подотчетных

лиц, не отчитавшихся в установленный срок.

4)

Незаполнение всех необходимых реквизитов

авансового отчета.

5)

Совершение операций без оправдательных

документов.

93.

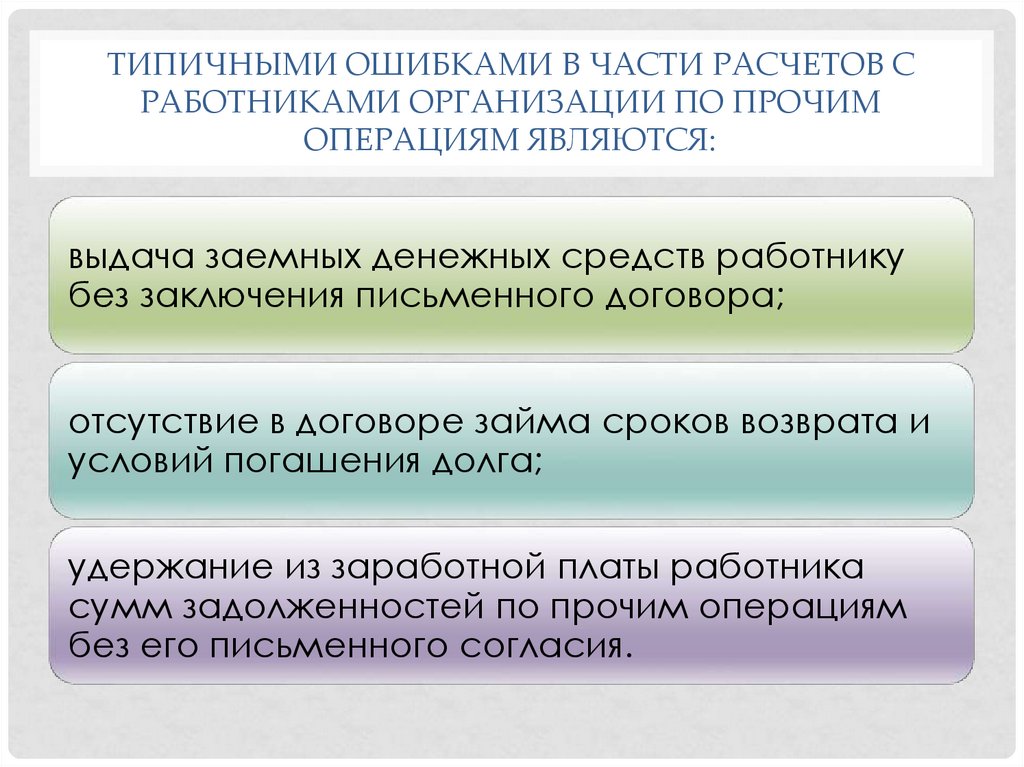

ТИПИЧНЫМИ ОШИБКАМИ В ЧАСТИ РАСЧЕТОВ СРАБОТНИКАМИ ОРГАНИЗАЦИИ ПО ПРОЧИМ

ОПЕРАЦИЯМ ЯВЛЯЮТСЯ:

выдача заемных денежных средств работнику

без заключения письменного договора;

отсутствие в договоре займа сроков возврата и

условий погашения долга;

удержание из заработной платы работника

сумм задолженностей по прочим операциям

без его письменного согласия.

94.

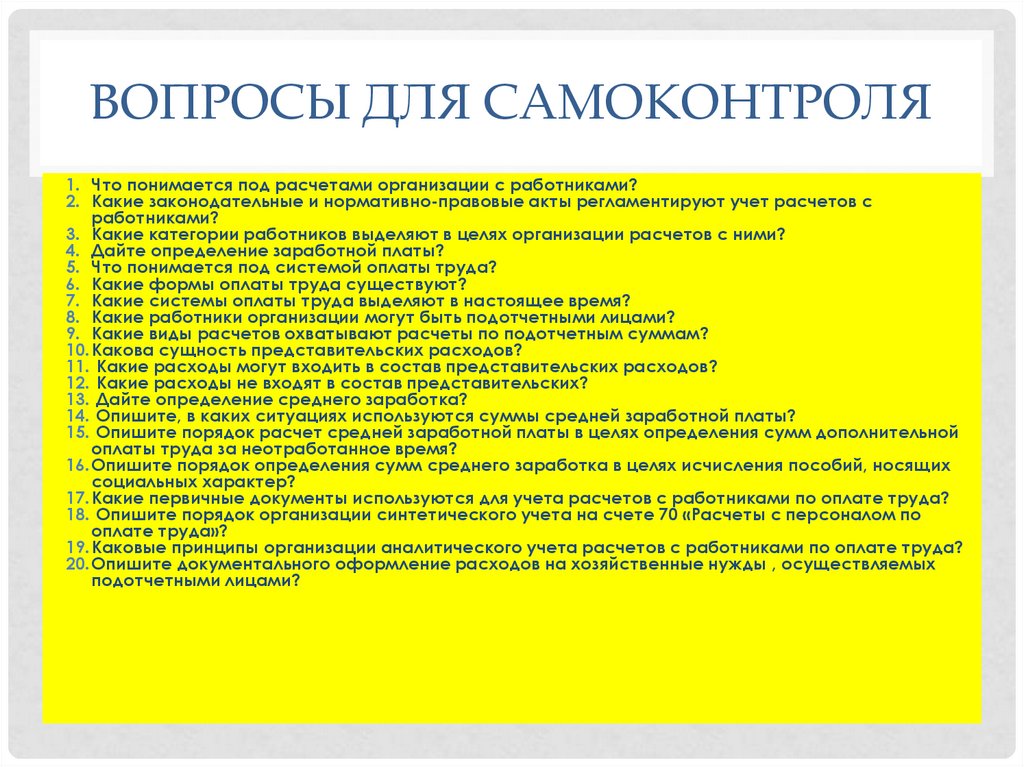

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ1. Что понимается под расчетами организации с работниками?

2. Какие законодательные и нормативно-правовые акты регламентируют учет расчетов с

работниками?

3. Какие категории работников выделяют в целях организации расчетов с ними?

4. Дайте определение заработной платы?

5. Что понимается под системой оплаты труда?

6. Какие формы оплаты труда существуют?

7. Какие системы оплаты труда выделяют в настоящее время?

8. Какие работники организации могут быть подотчетными лицами?

9. Какие виды расчетов охватывают расчеты по подотчетным суммам?

10.Какова сущность представительских расходов?

11. Какие расходы могут входить в состав представительских расходов?

12. Какие расходы не входят в состав представительских?

13. Дайте определение среднего заработка?

14. Опишите, в каких ситуациях используются суммы средней заработной платы?

15. Опишите порядок расчет средней заработной платы в целях определения сумм дополнительной

оплаты труда за неотработанное время?

16.Опишите порядок определения сумм среднего заработка в целях исчисления пособий, носящих

социальных характер?

17.Какие первичные документы используются для учета расчетов с работниками по оплате труда?

18. Опишите порядок организации синтетического учета на счете 70 «Расчеты с персоналом по

оплате труда»?

19.Каковые принципы организации аналитического учета расчетов с работниками по оплате труда?

20.Опишите документального оформление расходов на хозяйственные нужды , осуществляемых

подотчетными лицами?

Финансы

Финансы