Похожие презентации:

Анализ эффективности инвестиций в условиях инфляции

1.

2.

В системе управления реальными инвестициями одним из самых ответственныхи важных этапов выступает оценка эффективности инвестиционных проектов. От

правильности и объективности этой оценки зависят и сроки возврата

инвестированного капитала, и способы альтернативного использования капитала,

и дополнительно генерируемый денежный поток в предстоящем периоде.

Всесторонность оценки эффективности инвестиционных проектов в большой мере

определяется использованием современных методов ее проведения. В современной

инвестиционной практике оценки эффективности реальных проектов

преобладающими

выступают

динамические

методы,

основанные

на

дисконтировании денежных потоков, генерируемых проектом.

Специфической особенностью оценки эффективности инвестиционных

проектов

в

условиях

Республики

Беларусь

является

необходимость

всестороннего учета изменения потоков денежных средств под влиянием

инфляции. Рост цен по видам продукции и используемым ресурсам, изменение

соотношения валюты влекут за собой изменение плана реализации проекта и

ожидаемых результатов. Это, в свою очередь, обусловливает тенденцию

сокращения горизонта расчета и сроков окупаемости проекта.

При оценке инвестиционных проектов важно принимать во внимание фактор

инфляции, которая способствует снижению покупательной способности денег.

Инфляция характеризует повышение уровня цен в экономике в целом или на

отдельные виды ресурсов, используемые в инвестиционном проекте. Рост цен,

вызванный инфляцией, во многих случаях существенно влияет на показатели

эффективности инвестиций, условия реализации проекта, потребность в

финансировании и многое другое.

3.

Инфляция – это обесценивание денег, проявляющееся из-за роста цен. Инфляцияизмеряется динамикой цен. Если за год цены выросли на 20 процентов, то можно

сказать, что на такой же процент обесценились деньги. В мире нет страны, которая бы

в последние десятилетия в той или иной степени не понесла потери от инфляции

Последствия инфляции сложны и многообразны. Высокий ее уровень превращается в

серьезное препятствие для производства, вызывает экономическую и социальную

напряженность в обществе.

Инфляция – явление достаточно сложное по форме ее проявления и по

совокупности факторов которые ее вызывают. Внешне она проявляется в росте цен

на товары и тарифов на услуги в падении валютного курса государственных средств

в углублении товарного дефицита. Все эти явления являются проявлением

обесценивания денег, вне зависимости от причинно-следственных связей между

деньгами и товарами на рынке Чаще всего ее трактуют как обесценивание денег изза роста цен или просто как процесс роста цен.

Установлено, что экономическая сущность инфляции состоит в обесценении денег,

снижении их покупательной способности, дисбалансе спроса и предложения, то

есть переполнении каналов обращения бумажными избыточными деньгами, не

обеспеченными соответствующим ростом товарной массы.

Если этот процесс приобретает затяжной характер, то углубляется разрыв между

уровнями цен на внутреннем рынке страны и рынках других стран и мировом

рынке в целом.

4.

Основные виды инфляции.Различают равномерную и неравномерную, однородную и неоднородную

инфляцию. Инфляция является равномерной, если темп общей инфляции не зависит

от времени.

При неравномерной инфляции темп общей инфляции зависит от времени.

Инфляция называется однородной, если темпы изменения цен всех товаров и услуг

зависят только от номера шага расчетного периода, а не от характера товара или

услуги. Также выделяют неоднородную инфляцию, которая характеризуется

различной динамикой в зависимости от вида товара или услуги. Например, цены на

ресурсы, цены на производимую продукцию будут изменяться по-разному. Для

измерения степени неоднородности цен применяют коэффициенты неоднородности.

При однородной инфляции они равны единице для любого показателя; при

неоднородной инфляции могут быть или больше, или меньше единицы, это зависит

от динамики цен определенного показателя по сравнению с общим уровнем

инфляции. В жизни однородной и равномерной инфляции практически не

существует. Однако при оценке показателей проекта иногда условно принимают

инфляцию в качестве однородной или равномерной, так как ее учитывать проще. Для

более точных расчетов необходимо учитывать и неоднородность, и неравномерность

инфляции.

5.

В большей степени инфляция влияет на стоимостные показатели тех инвестиционныхпроектов, которые имеют поэтапный срок реализации. Также влияние инфляции

особенно заметно для проектов с длительным инвестиционным циклом, требующих

значительной доли заемных средств или реализуемых с использованием нескольких

валют. Это связано с тем, что происходит изменение стоимости материальных

ресурсов, и становится более выгодным их накопление на ранних стадиях проектного

финансирования.

Влияние инфляции

долгосрочным.

может

быть

краткосрочным,

среднесрочным

и

Краткосрочное влияние – это влияние на оборотные средства. Более выгодными

становятся кредиторская задолженность и запасы материалов по сравнению с

дебиторской задолженностью и запасами готовой продукции. Так, например,

дебиторская задолженность приводит к увеличению ущерба при более поздних сроках

ее погашения. Таким образом, при расчете эффективности инвестиционных проектов

следует учитывать вероятную задержку платежей за поставленную продукцию, а также

влияние инфляции на дебиторскую и на кредиторскую задолженности.

6.

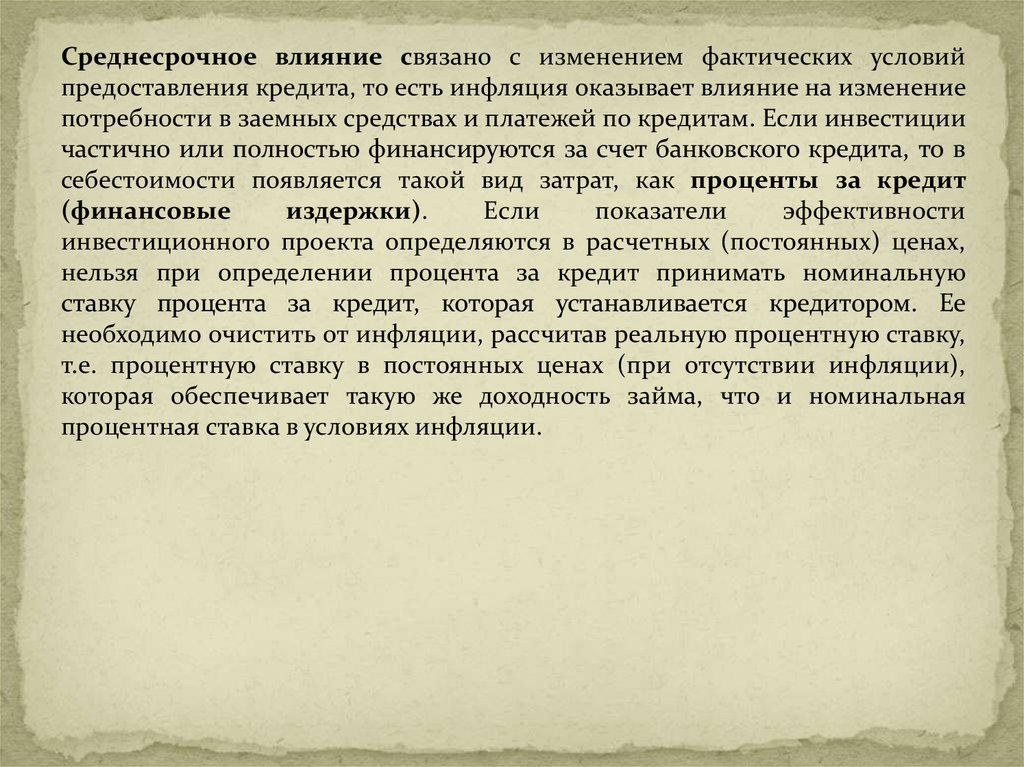

Среднесрочное влияние связано с изменением фактических условийпредоставления кредита, то есть инфляция оказывает влияние на изменение

потребности в заемных средствах и платежей по кредитам. Если инвестиции

частично или полностью финансируются за счет банковского кредита, то в

себестоимости появляется такой вид затрат, как проценты за кредит

(финансовые

издержки).

Если

показатели

эффективности

инвестиционного проекта определяются в расчетных (постоянных) ценах,

нельзя при определении процента за кредит принимать номинальную

ставку процента за кредит, которая устанавливается кредитором. Ее

необходимо очистить от инфляции, рассчитав реальную процентную ставку,

т.е. процентную ставку в постоянных ценах (при отсутствии инфляции),

которая обеспечивает такую же доходность займа, что и номинальная

процентная ставка в условиях инфляции.

7.

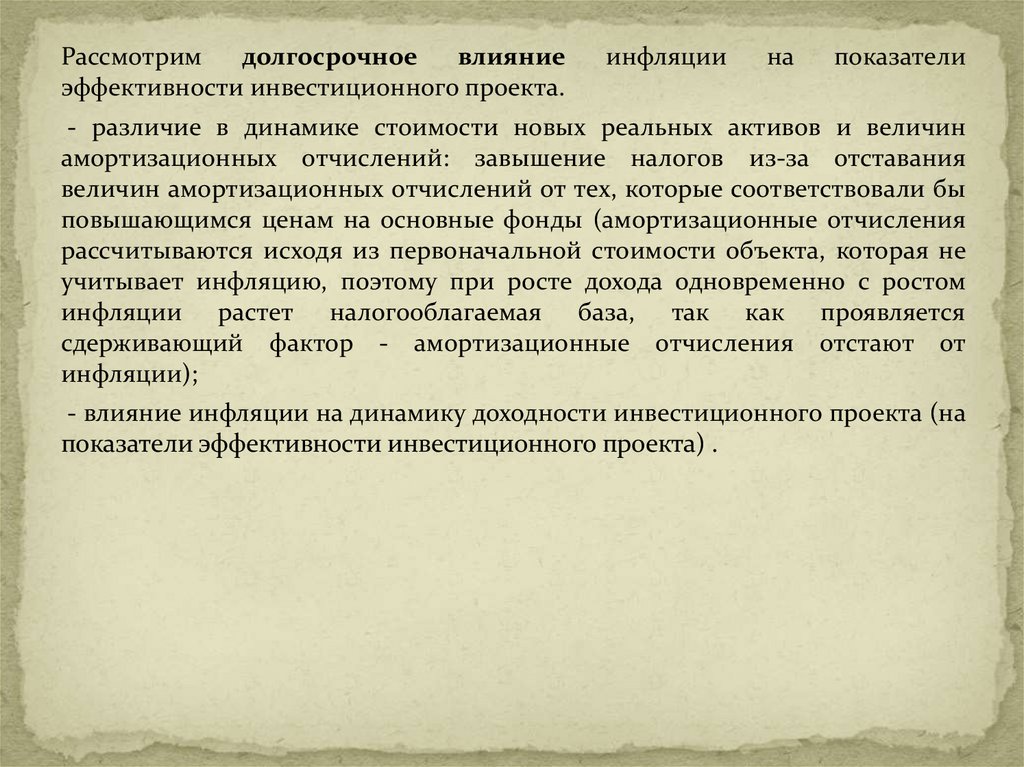

Рассмотримдолгосрочное

влияние

эффективности инвестиционного проекта.

инфляции

на

показатели

- различие в динамике стоимости новых реальных активов и величин

амортизационных отчислений: завышение налогов из-за отставания

величин амортизационных отчислений от тех, которые соответствовали бы

повышающимся ценам на основные фонды (амортизационные отчисления

рассчитываются исходя из первоначальной стоимости объекта, которая не

учитывает инфляцию, поэтому при росте дохода одновременно с ростом

инфляции растет налогооблагаемая база, так как проявляется

сдерживающий фактор - амортизационные отчисления отстают от

инфляции);

- влияние инфляции на динамику доходности инвестиционного проекта (на

показатели эффективности инвестиционного проекта) .

8.

9.

ТЕРМИНОЛОГИЯРазличают понятия номинальной суммы денежных средств и реальной суммы денежных средств.

Сумму денежных средств называют номинальной, если ее величина оценивается без учета изменения

покупательной способности денег.

Сумму денежных средств называют реальной, если ее величина оценивается с учетом инфляции, то

есть изменения покупательной способности денег. При расчете денежных потоков для оценки

эффективности инвестиционных проектов важно различать виды цен.

Текущими, или расчетными, называются цены, которые предусмотрены в инвестиционном проекте

без учета инфляции. Они могут меняться, но не за счет инфляции, а, например, за счет роста качества

сырья или производимой продукции.

Прогнозные цены – это такие цены, которые ожидаются при реализации проекта с учетом

прогнозируемой инфляции.

Дефлированные цены – это прогнозные цены, приведенные к уровню цен фиксированного момента

времени с помощью базисного индекса цен.

Номинальная оценка денежных сумм соответствует оценке денежных потоков в прогнозных ценах.

Реальная оценка денежных сумм при оценке инвестиций соответствует оценке денежных потоков в

расчетных или дефлированных ценах. Расчеты по инвестиционному проекту могут осуществляться

как в текущих, так и в прогнозных ценах.

Также различают понятия номинальной процентной ставки и реальной процентной ставки.

Номинальная процентная ставка – это ставка, которая характеризует доходность инвестиций с

учетом темпа инфляции.

Реальная процентная ставка – это ставка доходности инвестиций, «очищенная» от влияния

инфляции. Реальная процентная ставка обеспечивает такую же доходность, что и номинальная

процентная ставка, но в условиях инфляции.

10.

В условиях инфляции происходит обесценивание национальных денег по отношению киностранной валюте. Это приводит к понижение их валютного курса, что тоже является

проявлением инфляции. Если государство вводит ограничения на рост цен, то есть вводит

регулирование рынка, то при наличии чрезмерного спроса инфляция не исчезает, а принимает

форму широкомасштабного товарного дефицита.

Учет влияния инфляции на потоки денежных средств от проекта

Денежным потоком в системе отечественного проектного анализа принято называть разницу

между денежными поступлениями и расходами. Движение денежных средств компании является

непрерывным действием. В проектном анализе методы анализа и прогнозирования денежных

потоков используются при обосновании эффективности проекта и расчетах обеспечения проекта

денежными средствами, что является центральной проблемой. Есть несколько подходов к

определению денежного потока в зависимости от методов его расчета.

Традиционный денежный поток – это сумма чистого дохода и начисленной амортизации.

Чистый поток – это общие изменения в остатках денежных средств фирмы за определенный

период.

Операционный денежный поток – это фактические поступления или расходы денежных

средств в результате текущей (операционной) деятельности фирмы.

Финансовый поток – это поступление и расходование денежных средств, связанные с

изменениями собственного и заемного долгосрочного капитала.

Общий денежный поток – это фактические чистые денежные средства, поступающие в фирму

или расходуемые ею в течение определенного периода.

Все эти подходы могут использоваться в проектном анализе, но базовой моделью является

определение общего денежного потока. Понятие денежного потока как общего движения

денежных средств в течение определенного периода, то есть цикла реализации проекта, наиболее

приемлемое в проектном анализе. Общий денежный поток рассчитывается с помощью показателя

кэш-фло.

11.

В проектном анализе важно оценить именно те денежные потоки, которые будутприняты при расчете критериев и показателей эффективности проекта. Такие

денежные потоки именуются релевантными.

Релевантные денежные потоки — определенные денежные потоки, которые

рассматриваются в проектном анализе целесообразности инвестиций и оценки их

эффективности.

Если проект внедряется на базе существующего предприятия, то есть фирма имеет

фиксированные на определенную дату основные и оборотные средства и пытается

достичь определенной цели, для достоверной оценки влияния проекта на ее

финансовое состояние, результаты и обеспеченность средствами необходимо

учитывать только это влияние, а не текущие факторы, не имеющих отношения к

проекту. Поэтому в расчетах нужно употреблять только дополнительные денежные

потоки.

Дополнительные денежные потоки – это денежные потоки, касающиеся

инвестиционного проекта. Дополнительные денежные потоки представляют собой

выражение дополнительных выгод и расходов проекта. Поскольку денежные

поступления компании не идентичны их доходам, проектный анализ употребляет

понятие денежного потока. Чистый доход, как правило, рассчитывается согласно

бухгалтерским правилам и определяется как разница между доходами и расходами.

Кумулятивный денежный поток – это чистый денежный поток в течение

длительного цикла.

12.

В качестве критерия оценки целесообразности денежного проекта выступаютдополнительные денежные потоки, образующиеся в результате осуществления

проекта.

Инвестиционный проект следует рассматривать отдельно от другой деятельности

фирмы. Организационно оно может быть оформлено созданием нового предприятия

или осуществляться в рамках текущей деятельности фирмы. В любом случае

рассматриваются денежные потоки, относящиеся к данному инвестиционному

проекту.

Особое внимание следует уделить влиянию инфляции на реальные объемы денежных

потоков от проекта.

В проектном анализе инфляция рассматривается как повышение общего уровня цен в

экономике или цен на определенный вид ресурсов. Главное влияние на

характеристики эффективности инвестиционного проекта оказывает неоднородность

инфляции по видам продукции и ресурсов и отличие темпов инфляции от

конфигурации курса иностранной валюты.

Уровень инфляции зависит от следующих основных факторов: темпов прироста

денежной массы, темпов изменения скорости обращения денежной массы и темпов

изменения объемов производства.

13.

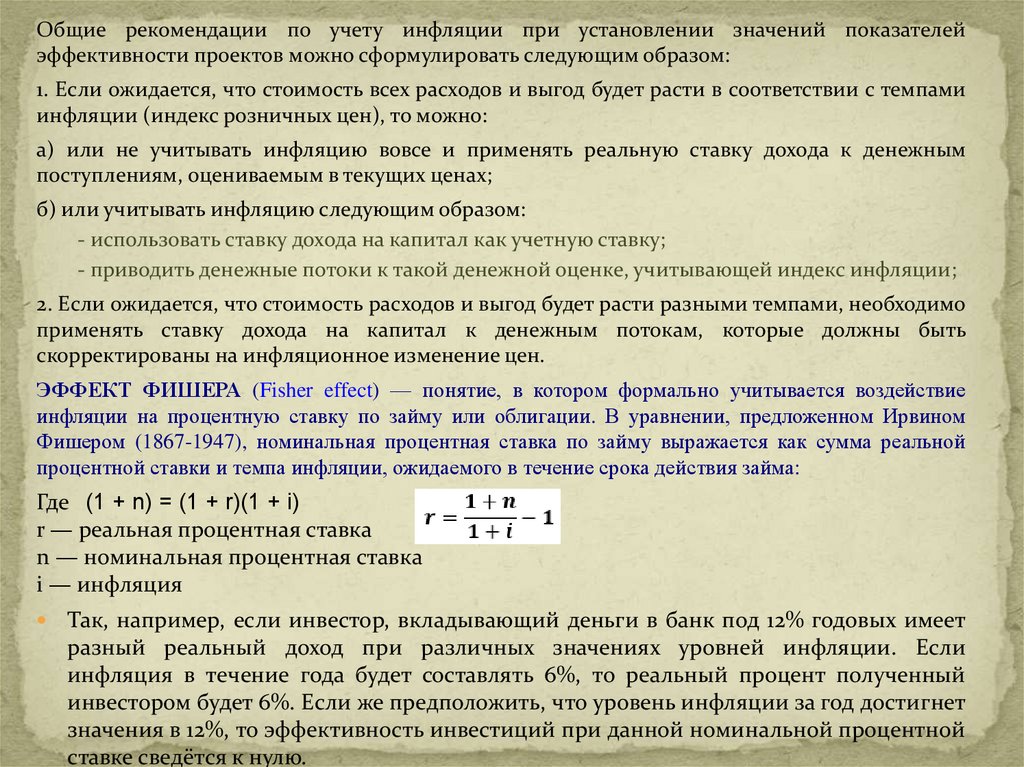

Общие рекомендации по учету инфляции при установлении значений показателейэффективности проектов можно сформулировать следующим образом:

1. Если ожидается, что стоимость всех расходов и выгод будет расти в соответствии с темпами

инфляции (индекс розничных цен), то можно:

а) или не учитывать инфляцию вовсе и применять реальную ставку дохода к денежным

поступлениям, оцениваемым в текущих ценах;

б) или учитывать инфляцию следующим образом:

- использовать ставку дохода на капитал как учетную ставку;

- приводить денежные потоки к такой денежной оценке, учитывающей индекс инфляции;

2. Если ожидается, что стоимость расходов и выгод будет расти разными темпами, необходимо

применять ставку дохода на капитал к денежным потокам, которые должны быть

скорректированы на инфляционное изменение цен.

ЭФФЕКТ ФИШЕРА (Fisher effect) — понятие, в котором формально учитывается воздействие

инфляции на процентную ставку по займу или облигации. В уравнении, предложенном Ирвином

Фишером (1867-1947), номинальная процентная ставка по займу выражается как сумма реальной

процентной ставки и темпа инфляции, ожидаемого в течение срока действия займа:

Где (1 + n) = (1 + r)(1 + i)

r — реальная процентная ставка

n — номинальная процентная ставка

i — инфляция

Так, например, если инвестор, вкладывающий деньги в банк под 12% годовых имеет

разный реальный доход при различных значениях уровней инфляции. Если

инфляция в течение года будет составлять 6%, то реальный процент полученный

инвестором будет 6%. Если же предположить, что уровень инфляции за год достигнет

значения в 12%, то эффективность инвестиций при данной номинальной процентной

ставке сведётся к нулю.

14.

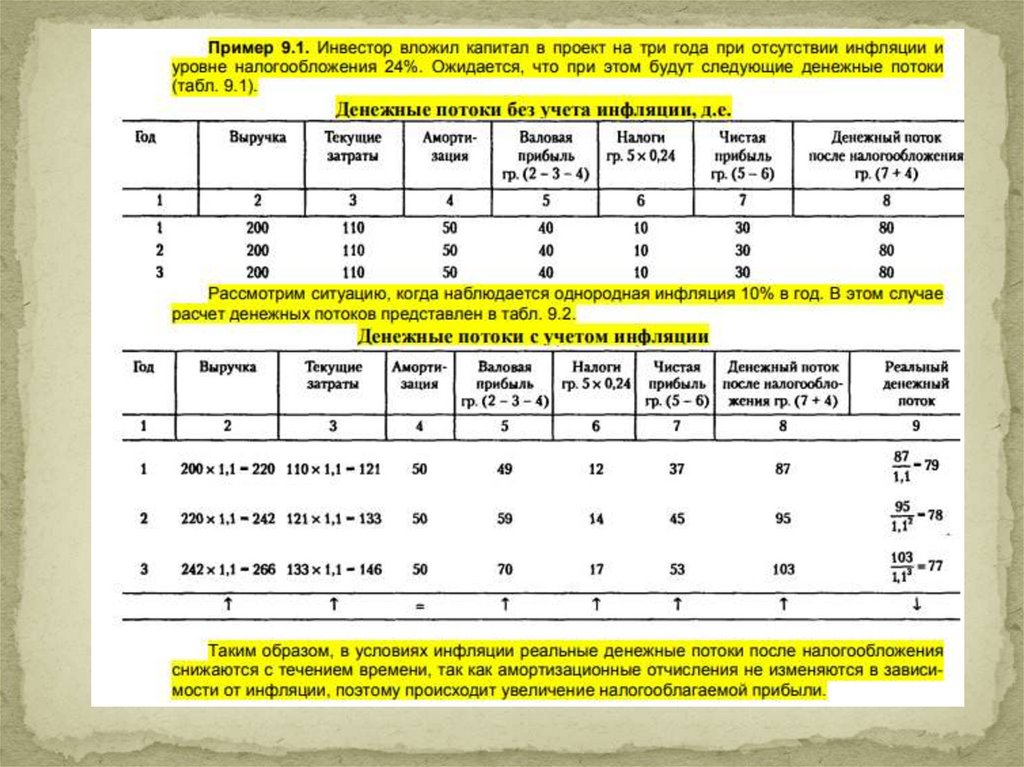

Следует отметить, что даже однородная инфляция оказывает определенное влияниена показатели инвестиционного проекта. Это происходит за счет:

- изменения влияния запасов и задолженностей (увеличение запасов материалов и

кредиторской задолженности становится более выгодным, а запасов готовой

продукции и дебиторской задолженности менее выгодным, чем без инфляции);

- завышение налогов из-за отставания амортизационных отчислений от тех, которые

должны соответствовать повышению цен на основные фонды;

- изменения условий предоставления ссуд и кредитов.

Инфляция влияет на характеристики проекта как в денежном, так и в натуральном

выражении. Возможно изменение плана реализации проекта (планируемых величин

запасов и задолженностей, заемных средств, объема производства и продаж).

Поэтому, бесспорно, переход к расчетам в жесткой валюте или даже к натуральным

показателям не отменяет необходимости учета инфляции. Для максимального учета

влияния инфляции расчет коммерческой эффективности проектов следует проводить

как в постоянных и мировых ценах, так и в прогнозных ценах, которые должны

отражать условия осуществления проекта.

15.

Для достижения этой цели необходимо учитывать динамику:– изменения отношения курсов внутренней и иностранной валют;

- общего уровня цен;

- цены на производственную продукцию на внутреннем и внешнем рынках; цен на

используемые ресурсы;

- каждого вида прямых затрат;

- уровня заработной платы;

- общих и административных расходов;

– стоимости основных фондов;

- расходов по организации сбыта;

- банковского процента.

Анализ влияния инфляции может быть осуществлен для двух вариантов:

- темп инфляции разный по отдельным составляющим расходов и доходов;

- темп инфляции одинаков по отдельным составляющим расходов и доходов.

16.

В рамках первого подхода, в большей степени соответствующего реальной ситуации,особенно в странах с нестабильной экономикой, метод чистой настоящей стоимости

используется по своей стандартной форме, но все составляющие расходов и доходов, а

также показатели дисконта корректируются в соответствии с ожидаемым темпом

инфляции по годам.

В рамках второго подхода влияние инфляции носит своеобразный характер: инфляция влияет на

числа (промежуточные значения), полученные из расчетов, но не влияет на конечный результат и

вывод относительно судьбы проекта.

Есть еще одна проблема — инвесторы хотят получить компенсацию за уменьшение покупательной

способности будущих денежных потоков из-за инфляции и поэтому требуют увеличения

процентных ставок. Аналогично инфляция часто учитывается в процентной ставке, используемой

при оценке проектов. Норму прибыли, включающую в себя инфляцию, называют номинальной

ставкой.

Можно отметить, что неправильно просто прибавлять реальную норму прибыли к ставке

инфляции. Инфляция осуществляет действие множителя, то есть денежные потоки должны

каждый год умножаться на (1 + ставка инфляции), чтобы покупательная способность оставалась на

одинаковом уровне, исходящем из формулы Фишера.

17.

При оценке эффективности инвестиционного проекта в условиях инфляции важноучитывать соотношение между реальной ставкой дисконтирования и уровнем

инфляции. Так, если реальная ставка ниже уровня инфляции, это означает, что

реальная стоимость денежных средств будет снижаться, и, следовательно, процесс

инвестирования станет убыточным. Если реальная ставка дисконтирования равна

уровню инфляции, значит, начисленная величина процентов лишь покроет потери от

инфляции. Если же реальная норма дисконта превышает уровень инфляции, значит,

реальная стоимость денежных средств будет увеличиваться, несмотря на инфляцию.

Следует запомнить основной принцип учета инфляции при оценке

инвестиционных проектов: денежные потоки и ставка доходности должны

быть в одном масштабе цен. Если денежные потоки представлены в

прогнозных, или номинальных, ценах, то необходимо их дисконтировать по

номинальной ставке. Если денежные потоки даны в расчетных ценах, то их

необходимо дисконтировать по реальной ставке.

Однако в практике оценки инвестиционных проектов часто используют номинальную

процентную ставку при дисконтировании реальных денежных потоков или реальную

процентную ставку при дисконтировании номинальных денежных потоков. Это

приводит к существенному искажению результатов оценки. Ввиду этого рассмотрим

основные способы учета влияния инфляции при оценке эффективности

инвестиционных проектов. Их существует несколько. Выбор того или иного способа

учета инфляции зависит от исходных данных по инвестиционному проекту: в каких

ценах представлены денежные потоки, а также учитывалась ли инфляция при

определении ставки дисконтирования.

18.

Первый способ учета инфляции, который мы рассмотрим, – это корректировкаитогового показателя с учетом инфляции. Предположим, по проекту известны такие

показатели, как:

– денежные потоки в прогнозных, номинальных ценах, то есть с учетом инфляции;

– реальная ставка дисконтирования, то есть очищенная от инфляции;

– темп инфляции.

Тогда, согласно первому методу, следует поступить следующим образом.

Во-первых, определить номинальный показатель

прогнозных денежных потоков и реальной ставки.

эффективности

на

основе

Во-вторых, скорректировать итоговый показатель эффективности с учетом инфляции.

Достоинством данного метода выступает наименьшая трудоемкость расчетов.

Недостаток – это невозможность достоверно рассчитать относительные показатели, а

также

значительная

ошибка

при

корректировке

показателя

чистого

дисконтированного дохода.

Таким образом, этот способ расчета недостаточно достоверен, потому что при расчете

показателей эффективности рекомендуется сразу же использовать и денежные

потоки, и ставку дисконтирования в одном масштабе цен. Поэтому для более

достоверных результатов, до того как рассчитывать показатель эффективности,

необходимо либо продефлировать номинальные денежные потоки, либо реальную

ставку перевести в номинальную.

19.

Итак, второй способ – это формирование денежных потоков в расчетных ценах. Еслипо инвестиционному проекту нам также известны денежные потоки в прогнозных

ценах, реальная ставка дисконтирования и темп инфляции, можно поступить

следующим образом.

Первое – пересчитать все денежные потоки, выраженные в прогнозных ценах, в

денежные потоки, выраженные в реальных ценах, то есть продефлировать их.

Второе – рассчитать показатели эффективности на основе дефлированных цен с

использованием реальной ставки дисконтирования.

Достоинством данного метода выступает тот факт, что описание потока денежных

средств в расчетных ценах само по себе более наглядно и характеризует реальные

денежные потоки проекта. Еще одно преимущество – возможность достоверных

расчетов показателей эффективности, так как расчет производится в одном масштабе

цен.

Недостатком выступает трудоемкость расчетов, особенно если необходимо

дефлировать цены при прогнозируемой неравномерной и неоднородной инфляции.

И, наконец, третий способ учета инфляции – это формирование ставки

дисконтирования с учетом инфляции. Алгоритм расчета следующий. Первое –

необходимо рассчитать номинальную ставку дисконтирования на основе реальной

ставки и темпа инфляции, используя формулу Фишера. Второе – рассчитать

показатели эффективности на основе прогнозных денежных потоков и номинальной

ставки дисконтирования. Полученные результаты будут достоверны ввиду того, что

при расчете показателя эффективности и цены, и ставка дисконтирования выражены

в одном масштабе цен – с учетом инфляции

20.

Однако этот метод имеет ряд недостатков. Во-первых, предполагается, что инфляцияявляется однородной, то есть происходит одинаковый рост цен и на производимую

продукцию, и на все используемые ресурсы. Во-вторых, теряется связь между

показателями

внутренней

нормы

доходности

и

номинальной

ставки

дисконтирования, поэтому показатель внутренней нормы доходности здесь считать

нецелесообразно.

Таким образом, при оценке инвестиционных проектов следует обратить

внимание на то, в каких ценах представлены будущие денежные потоки – в

текущих или в прогнозных. А также на тот факт, что именно было заложено в

выбранную ставку дисконтирования.

Если денежные потоки проекта представлены в текущих ценах, тогда необходимо их

дисконтировать по реальной ставке либо переводить в прогнозные цены и

дисконтировать по номинальной ставке. Если в прогнозных ценах, тогда следует

дисконтировать денежные потоки по номинальной ставке либо дефлировать цены и

затем дисконтировать их по реальной ставке.

Также важно обращать внимание на некоторые сопутствующие факторы. Например,

является ли инфляция однородной, является ли она равномерной, постоянной. И на

основе всех собранных сведений необходимо определить, какой способ учета

инфляции будет более уместен в том или ином случае.

21.

Так, если инфляция является неравномерной и неоднородной, целесообразно вестирасчет в номинальных ценах, учитывая фактор инфляции в денежных потоках для

каждого отдельного элемента и периода, и дисконтировать денежные потоки по

номинальной ставке. Если же инфляция является равномерной и однородной, более

простым способом учета выступит расчет показателей в текущих ценах, при этом для

дисконтирования денежных потоков необходимо выбрать реальную ставку. Учет

данных рекомендаций при оценке эффективности инвестиционных проектов в

условиях инфляции позволит получить более достоверные результаты расчетов и

более точные выводы относительно целесообразности реализации инвестиционных

проектов.

22.

Рассчитывая денежные потоки, важно видеть разницу между реальной иноминальной нормой прибыли. Эти ставки и денежные потоки должны

соответствовать друг другу. Да, если номинальная норма прибыли используется как

учетная ставка, то инфляция увеличит номинальный объем денежных потоков за срок

работы капитальных вложений. С другой стороны, если предполагается, что денежные

потоки будут оставаться постоянными в течение срока работы активов, необходимо

использовать реальную норму прибыли.

В расчетах, связанных с корректировкой денежных средств во времени с учетом

инфляции, используются два понятия — номинальная и реальная сумма денежных

средств.

Номинальная сумма денежных средств – это их оценка без учета изменения

покупательной способности денег.

Реальная сумма денежных средств – это их оценка с учетом изменения покупательной

способности денег под влиянием инфляции. Эту оценку производят при определении

как настоящей, так и будущей стоимости денег.

23.

В практике проектного анализа расчеты стоимости денежных средств с учетоминфляции производят в следующих случаях:

- при корректировке наращенной стоимости денежных потоков;

- при формировании уровня ставки процента с учетом инфляции, используемой либо

для наращивания, либо для дисконтирования;

- при формировании уровня доходов по финансовым операциям по проекту.

В процессе оценки инфляции используются два показателя:

- темп инфляции (Тi), характеризующий прирост среднего уровня цен в периоде (n);

- индекс инфляции (Ii) в периоде, определяемом как (1+Тi).

24.

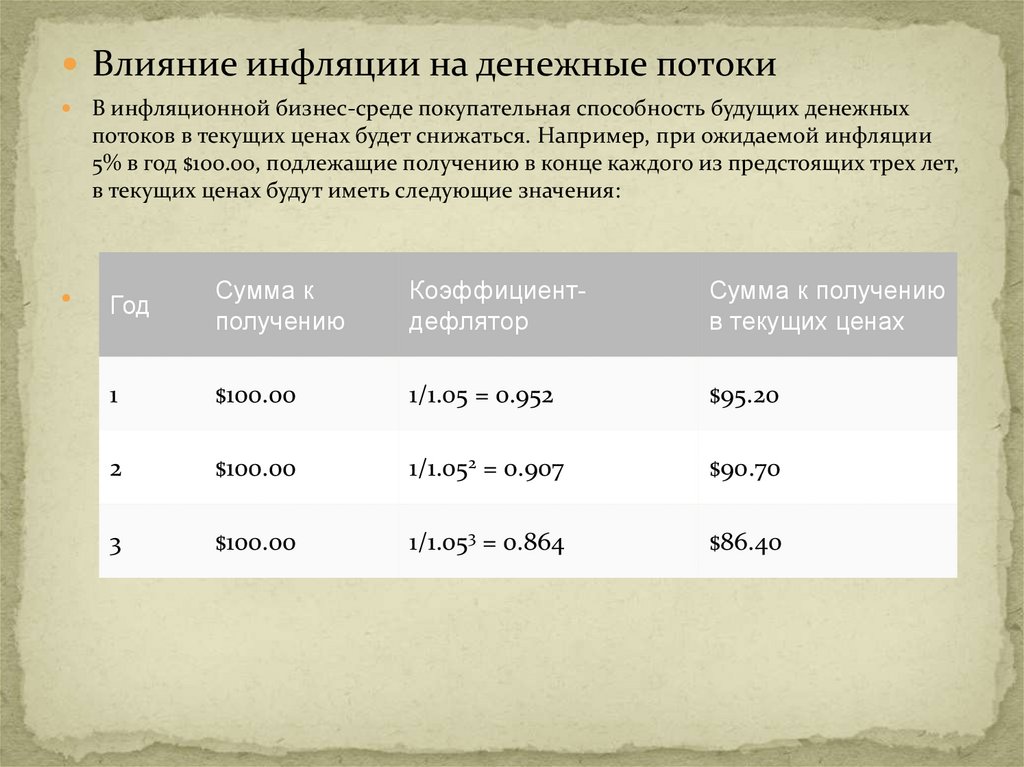

Влияние инфляции на денежные потокиВ инфляционной бизнес-среде покупательная способность будущих денежных

потоков в текущих ценах будет снижаться. Например, при ожидаемой инфляции

5% в год $100.00, подлежащие получению в конце каждого из предстоящих трех лет,

в текущих ценах будут иметь следующие значения:

Год

Сумма к

получению

Коэффициентдефлятор

Сумма к получению

в текущих ценах

1

$100.00

1/1.05 = 0.952

$95.20

2

$100.00

1/1.052 = 0.907

$90.70

3

$100.00

1/1.053 = 0.864

$86.40

25.

Влияние инфляции на денежные потокиДля того, чтобы сохранять покупательную способности в будущем, денежные

поступления должны быть увеличены на инфляцию. Используя логику

предыдущего примера при добавлении инфляции к подлежащим получению

$100.00 получим:

Год

Сумма к

получению

Коэффициент

инфляции

Сумма с учетом

инфляции

1

$100.00

1.05

$105.00

2

$100.00

1.052 = 1.1025

$110.25

3

$100.00

1/1.053 = 1.1576

$115.76

26.

ПРИМЕР: влияние инфляции на денежные потокиОпределить реальную стоимость инвестированных на 2 года денежных средств в

размере 2000 рублей при процентной ставке 25 % годовых, ожидается темп

инфляции 20 % в год.

Решение.

На основе формулы Фишера определим необходимую реальную процентную

ставку:

(1+r) = (1+n)/(1+i);

(1+r) = 1,25/1,20 = 1,04,тогда будущая реальная стоимость (FV) будет составлять:

FV = PV × (1 + r)n

FV= 2000 x 1,04 x 1,04=2163,2

Финансы

Финансы