Похожие презентации:

Глобальный рынок капитала: политика, проблемы и функционирование

1.

Международная политическая экономияЛекция №13 Глобальный рынок капитала: политика,

проблемы и функционирование

Laylo Tashpulatova

Head of the Department of International Economics

2023

2.

ПланСущность и причины международного движения

капитала.

2. Влияние ПИИ на экономику страны-инвестора и

принимающей страны.

3. Транснациональные компании и их роль в

международных потоках капитала.

1.

3.

Международная миграция капиталов● Вывоз капитала представляет собой процесс изъятия части капитала

из национального оборота в данной стране и перемещение его в

товарной или денежной форме в другую страну в целях получения

дохода. Поскольку любая страна мира не только вывозит, но и ввозит

капитал из-за рубежа, т. е. происходят так называемые перекрестные

инвестиции, то речь должна идти о международном движении капитала

(миграции капитала).

● Международная миграция капиталов – это встречное движение

капиталов между странами, приносящее их собственникам доход

4.

Глобальные тренды5.

Формы международного движения капитала6.

Классификация вывозимого (ввозимого) капитала:1) По источникам происхождения:

а) Официальный – (official capital) — средства из государственного бюджета, перемещаемые за

рубеж или принимаемые из-за рубежа по решению правительств, а также по решению

межправительственных организаций. Это государственный капитал (займы, ссуды гранты,

помощь), который предоставляются одной страной другой на основе межправительственных

соглашений. Источником такого капитала является государственный бюджет. Официальным считается

также капитал международных экономических организаций (МВФ, МБРР и др.).

б) Частный капитал (негосударственный) капитал (private capital) — средства частных

(негосударственных) фирм, банков и других негосударственных организаций, перемещаемые

за рубеж или принимаемые из-за рубежа по решению их руководящих органов и их объединений.

В эту категорию движения капитала относятся инвестиции капитала за рубеж частными фирмами,

предоставление торговых кредитов, межбанковское кредитование.

Источником такого капитала

являются собственные или заемные средства соответствующих частных предприятий.

в) в денежной или товарной формах. Вывоз машин, оборудования, патентов, ноу-хау в качестве

вклада в уставный капитал создаваемой или покупаемой фирмы представляет собой вывоз капитала в

товарной форме, а предоставление, например, займов или кредитов зарубежным фирмам или

правительству - это вывоз капитала в денежной форме.

7.

Классификация вывозимого (ввозимого) капитала:2) По характеру использования:

а) Предпринимательский капитал - это средства, прямо или косвенно

вкладываемые в какое-либо зарубежное производство в целях получения

прибыли. В свою очередь, предпринимательский капитал делится

на прямые и портфельные инвестиции.

б) ссудный капитал предполагает предоставление средств взаймы на

определенный срок в целях получения процента за их использование.

Ссудный капитал, вывозимый за границу, может выступать в виде кратко-,

средне- и долгосрочных займов и кредитов или банковских депозитов и

средств на счетах других финансовых институтов.

8.

Прямые зарубежные инвестиции (foreign directinvestments)

Это - приобретение длительного интереса

резидентом

одной

страны

(прямым

инвестором) в предприятии - резиденте другой

страны

(предприятии

с

прямыми

инвестициями).

В соответствии с приведенным выше определением,

принятым в МВФ, ОЭСР и в системе национальных счетов

ООН, к прямым иностранным инвестициям относятся как

первоначальное

приобретение

инвестором

собственности за рубежом, так и все последующие

сделки между инвестором и предприятием, в которое вложен

его капитал.

В состав прямых инвестиций входят:

вложение

компаниями

за

рубеж

собственного

капитала

—

капитал

филиалов и доля акций в дочерних и

ассоциированных компаниях;

• реинвестирование прибыли — доля

прямого инвестора в доходах предприятия с

иностранными

инвестициями,

не

распределенная в качестве дивидендов и не

переведенная прямому инвестору;

внутрикорпорационные

переводы

капитала в форме кредитов и займов между

прямым инвестором, с одной стороны, и

дочерними, ассоциированными компаниями и

филиалами - с другой.

9.

Прямые зарубежные инвестиции (foreign direct investments)Предприятие

с

иностранными

инвестициями

(direct

investment

enterprise) - акционерное или неакционерное

предприятие,

в

котором

прямому

инвестору-резиденту

другой

страны

принадлежит более 10% обыкновенных акций и

голосов (в акционерном предприятии) или их

эквивалент (в неакционерном предприятии).

Прямой инвестор (direct investor) —

государственные и частные организации,

физические и юридические лица, а также их

объединения, владеющие предприятием с

прямыми инвестициями за рубежом.

Предприятие с иностранными инвестициями

может иметь форму:

дочерней компании – предприятия, в котором

прямой инвестор-нерезидент владеет более 50%

капитала;

ассоциированной компании - предприятия, в

котором прямой инвестор-нерезидент владеет

менее 50% капитала;

филиала

–

предприятия,

полностью

принадлежащего прямому инвестору.

10.

11.

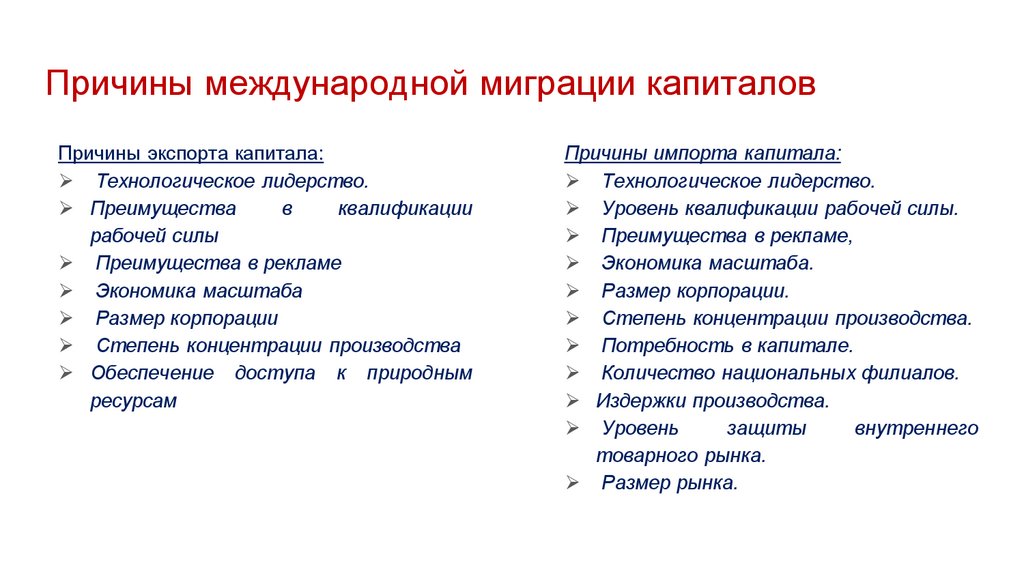

Причины международной миграции капиталовПричины экспорта капитала:

Технологическое лидерство.

Преимущества

в

квалификации

рабочей силы

Преимущества в рекламе

Экономика масштаба

Размер корпорации

Степень концентрации производства

Обеспечение доступа к природным

ресурсам

Причины импорта капитала:

Технологическое лидерство.

Уровень квалификации рабочей силы.

Преимущества в рекламе,

Экономика масштаба.

Размер корпорации.

Степень концентрации производства.

Потребность в капитале.

Количество национальных филиалов.

Издержки производства.

Уровень

защиты

внутреннего

товарного рынка.

Размер рынка.

12.

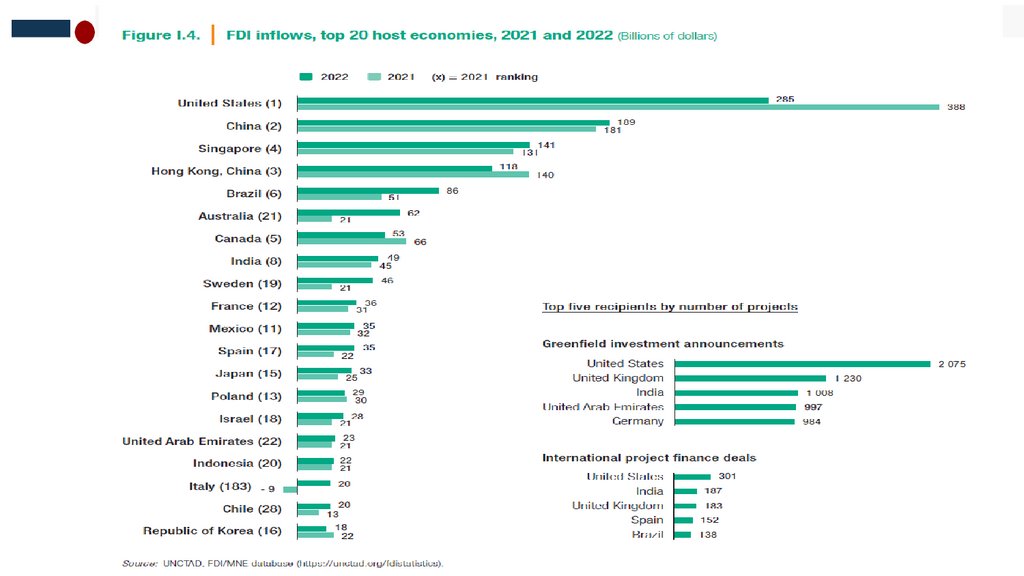

Страны с наибольшим притоком ПИИ (2012–2022 гг.)2012

Country

2012

Inflows

(USD

Billion)

2022

Country

2022

Inflows

(USD

Billion)

1

U.S.

$250.35

1

U.S.

$388.08

2

China

$241.21

2

China

$180.17

3

Netherland

s

$239.67

3

Singapore

$140.84

4

Brazil

$92.57

4

Hong

Kong

$120.95

5

Hong

Kong

$74.89

5

France

$105.42

6

Cyprus

$69.97

6

Brazil

$91.50

7

Germany

$65.44

7

Australia

$67.12

8

British

Virgin

Islands

$61.12

8

Canada

$53.71

9

Ireland

$58.09

9

Sweden

$50.05

10

Australia

$57.55

10

India

$49.94

В 2012 г. в США был самый высокий

приток

прямых

иностранных

инвестиций, которые привлекли

около 250 млрд.долл. инвестиций

из остального мира.На втором

месте приток ПИИ в Китай оказался

примерно на 9 млрд.долл ниже и

составил 241 млрд.долл.

В 2022 г. США и Китай сохранили

свои первые места, но разница

стала намного больше: США

привлекли почти на 50% больше

иностранных

инвестиций

(388

млрд.долл),

чем

Китай

(180

млрд.долл).

Сингапур, впервые появившийся в

рейтинге в 2014 году, занял третье

место с $141 млрд.

Между тем нижняя половина почти

полностью изменилась: Франция,

Канада,

Швеция

и

Индия

заменили

Кипр,

Германию,

Британские Виргинские острова и

Ирландию.

13.

Страны с наибольшим оттоком ПИИ (2012–2022 гг.)2012

Country

2012

Outflows

(USD Billion)

2022

Country

2022

Outflows

(USD Billion)

1

U.S.

$377.24

1

U.S.

$426.25

2

Netherlands

$237.94

2

Germany

$178.87

3

Japan

$117.63

3

Japan

$175.40

4

Germany

$99.08

4

UK

$158.93

5

Hong Kong

$88.12

5

China

$149.69

6

Cyprus

$75.25

6

Netherlands

$125.89

7

China

$64.96

7

Australia

$123.36

8

Canada

$62.25

8

France

$118.76

9

Switzerland

$54.30

9

Hong Kong

$106.86

10

British

Virgin

Islands

$53.94

10

Canada

$83.11

США возглавили список,

несмотря на то, что в

2018 г. они ненадолго

полностью выпали из

топ-10. В 2022 г. было

только

три

новых

участника

(Франция,

Австралия

и

Великобритания)

по

сравнению с 10 годами

ранее. В отличие от

рейтингов по чистому

притоку, топ-10 стран с

самым высоким оттоком

ПИИ практически не

изменились.

14.

Причины международной миграции капиталовОсновными причинами миграции капитала являются:

Использование преимуществ фирмы на зарубежном рынке с целью получения больших

прибылей.

Ослабление конкуренции и сохранение контроля над зарубежным рынком.

Стремление минимизировать налоговые платежи.

Обеспечение доступа к природным ресурсам.

Сокращение издержек производства за счет размещения его в странах с низкой

относительной заработной платой.

Сокращение транспортных издержек на доставку потребителю за счет создания предприятия

в непосредственной близости от него.

Преодоление импортных барьеров зарубежной страны за счет создания подконтрольного

производства на ее территории.

Диверсификация риска от экономических колебаний или колебаний обменного курса.

Стабильная политическая обстановка и в целом благоприятный инвестиционный климат.

15.

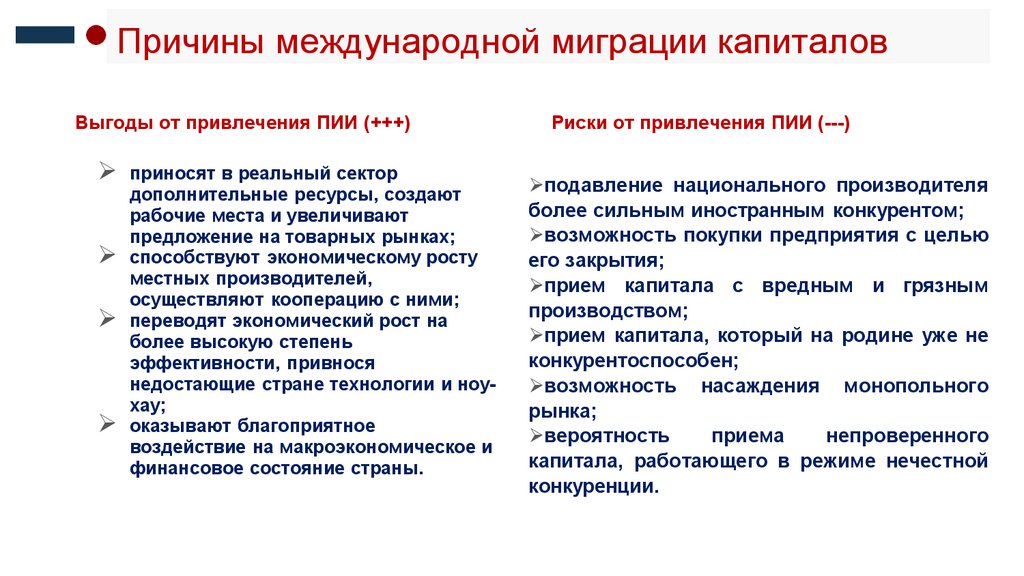

Причины международной миграции капиталовВыгоды от привлечения ПИИ (+++)

приносят в реальный сектор

дополнительные ресурсы, создают

рабочие места и увеличивают

предложение на товарных рынках;

способствуют экономическому росту

местных производителей,

осуществляют кооперацию с ними;

переводят экономический рост на

более высокую степень

эффективности, привнося

недостающие стране технологии и ноухау;

оказывают благоприятное

воздействие на макроэкономическое и

финансовое состояние страны.

Риски от привлечения ПИИ (---)

подавление национального производителя

более сильным иностранным конкурентом;

возможность покупки предприятия с целью

его закрытия;

прием капитала с вредным и грязным

производством;

прием капитала, который на родине уже не

конкурентоспособен;

возможность насаждения монопольного

рынка;

вероятность

приема

непроверенного

капитала, работающего в режиме нечестной

конкуренции.

16.

ТНК и их роль в международном движении капитала•Международная корпорация – форма

структурной организации крупной

корпорации, осуществляющей прямые

инвестиции в различные страны мира.

Международные корпорации бывают

двух основных видов:

•транснациональные корпорации –

головная компания принадлежит

капиталу одной страны, а филиалы

разбросаны по многим странам мира;

•многонациональные корпорации –

головная компания их принадлежит

капиталу двух и более стран, а

филиалы также находятся в

различных странах.

17.

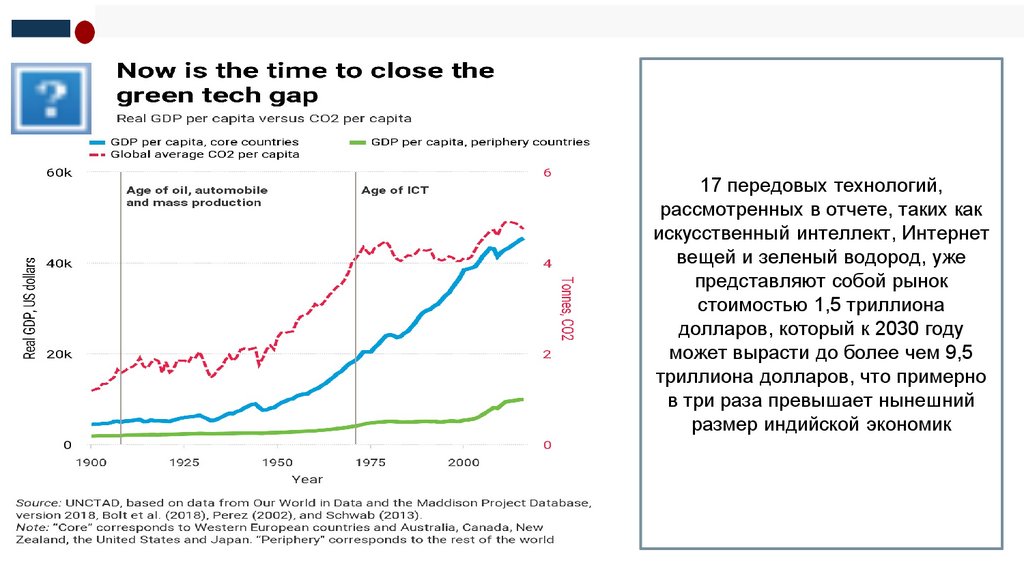

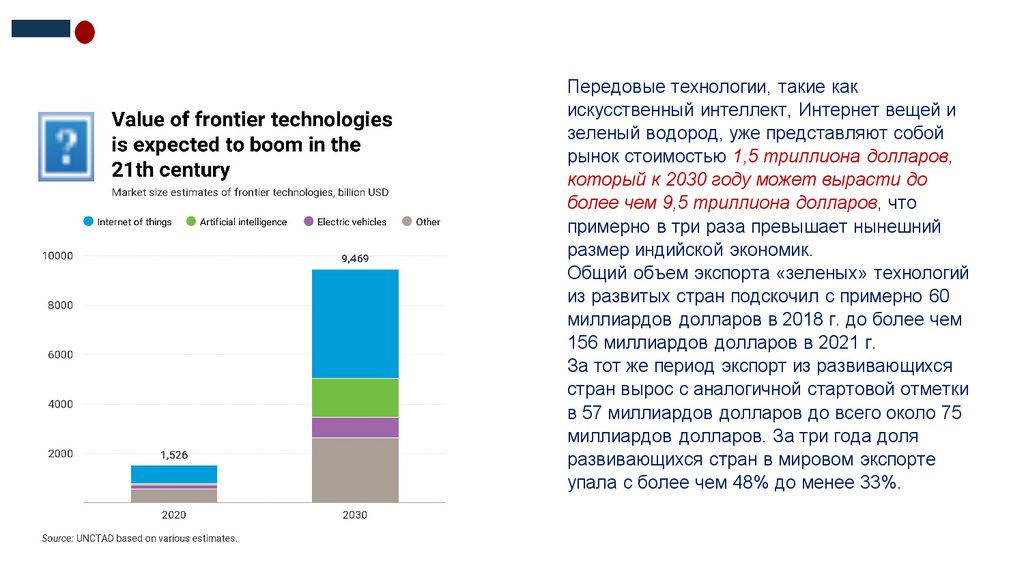

17 передовых технологий,рассмотренных в отчете, таких как

искусственный интеллект, Интернет

вещей и зеленый водород, уже

представляют собой рынок

стоимостью 1,5 триллиона

долларов, который к 2030 году

может вырасти до более чем 9,5

триллиона долларов, что примерно

в три раза превышает нынешний

размер индийской экономик

18.

Передовые технологии, такие какискусственный интеллект, Интернет вещей и

зеленый водород, уже представляют собой

рынок стоимостью 1,5 триллиона долларов,

который к 2030 году может вырасти до

более чем 9,5 триллиона долларов, что

примерно в три раза превышает нынешний

размер индийской экономик.

Общий объем экспорта «зеленых» технологий

из развитых стран подскочил с примерно 60

миллиардов долларов в 2018 г. до более чем

156 миллиардов долларов в 2021 г.

За тот же период экспорт из развивающихся

стран вырос с аналогичной стартовой отметки

в 57 миллиардов долларов до всего около 75

миллиардов долларов. За три года доля

развивающихся стран в мировом экспорте

упала с более чем 48% до менее 33%.

19.

Портфельные зарубежные инвестицииПортфельные

зарубежные

инвестиции – это вложения капитала в

иностранные

ценные

бумаги,

не

дающие инвестору права реального

контроля над объектами инвестирования.

Портфельные инвестиции осуществляются

путем приобретения акций, облигаций.

Цель портфельных инвестиций – получить

доход за счет роста курсовой стоимости и

выплачиваемых дивидендов.

Международные

портфельные

инвестиции

классифицируются так, как они отражаются в

платежном балансе. Они разделяются на инвестиции в:

1) акционерные ценные бумаги (equity securities) —

обращающийся на рынке денежный документ,

удостоверяющий имущественное право владельца

документа по отношению к лицу, выпустившему этот

документ .

2) долговые ценные бумаги — обращающийся на

рынке денежный документ, удостоверяющий отношение

займа владельца документа по отношению к лицу,

выпустившему этот документ. Долговые ценные бумаги

могут выступать в форме:

• облигаций (bond), простого векселя (debenture),

долговой расписки, (note) — денежных инструментов,

дающих их держателю безусловное право на

гарантированный фиксированный денежный доход или

на определяемый по договору изменяемый денежный

доход.

20.

Портфельные зарубежные инвестицииПРЕИМУЩЕСТВА

приток иностранной валюты;

увеличение емкости фондового рынка и

как результат понижение уровня

банковского процента;

придание фондовому рынку эффекта

большого рынка за счет снижения

котировок ценных бумаг.

РИСКИ

усиление амплитуды колебаний

хозяйственной конъюнктуры

(нестабильность экономики, изменение

курса национальной валюты);

подверженность внешним шокам;

нарушение равновесия платежных

балансов стран и ведет к

существенным колебаниям валютных

курсов.

На движение портфельных инвестиций значительное влияние оказывает разница в процентах,

выплачиваемых по ценным бумагам в разных странах; степень риска по этим вложениям: желание

диверсифицировать (разнообразить) свой портфель ценных бумаг за счет бумаг иностранного

происхождения.

Преимущество портфельных инвестиций по сравнению с прямыми заключается в том, что они обладают

более высокой ликвидностью, т.е. возможностью их быстрого превращения в валюту.

Чаще всего портфельные инвестиции рассматриваются как средство защиты денежных активов от

инфляции и получения спекулятивных доходов. При этом, если портфельные инвестиции дают

желаемый результат (за счет роста курсовой стоимости и выплачиваемых дивидендов), то ни отрасли, ни

типы ценных бумаг не имеют для спекулянта принципиального значения.

21.

Ссудный капиталСсудный капитал предполагает

предоставление средств взаймы на

определенный срок в целях получения

процента за их использование.

Ссудный капитал, вывозимый за границу,

может выступать в виде кратко-, средне- и

долгосрочных займов и кредитов или

банковских депозитов и средств на счетах

других финансовых институтов.

Движение ссудного капитала в сфере

международных экономических отношений

выступает в виде международного кредита.

Международный кредит – это ссуда в

денежной или товарной форме,

предоставляемая кредитором одной

страны заемщику из другой страны на

условиях возвратности, срочности,

платности, обеспеченности.

22.

Инструменты международного кредитованияМеждународное

движение

ссудного

капитала,

связанное

с

межгосударственными

кредитами

и

банковскими

депозитами,

обычно

относится в платежном балансе к понятию

прочих инвестиций. Это остаточная

категория инвестиций, включающая все

остальные

межгосударственные

передвижения капитала, не отнесенные к

прямым, портфельным инвестициям или

резервным активам.

.

Международное заимствование и

кредитование (international borrowing

and lending) — выдача и получение

средств взаймы на срок,

предусматривающий выплату

процента за их использование

23.

Международные кредитыМеждународные кредиты можно

характеризовать по разным признакам:

- по целевому назначению различают:

коммерческие кредиты, предназначенные

для закупки товаров: инвестиционные,

используемые для финансирования

строительства определенных объектов;

финансовые кредиты;

- не имеющие строго целевого назначения;

по видам: товарные, предоставляемые

экспортерами импортерам, и валютные,

предоставляемые банками в денежной

форме: по валюте займа: в валюте страныдолжника, в валюте страны-кредитора, в

валюте третьей страны, в международных

счетных единицах

- по обеспеченности: обеспеченные

(товарными документами, недвижимостью,

векселями, ценными бумагами) и

бланковые (необеспеченные);

- по срокам:

сверхсрочные (от 1 дня до 3 месяцев)

краткосрочные (до 1 года)

среднесрочные и долгосрочные.

24.

Инструменты международного заимствования и кредитованияТорговые кредиты (trade credits) —

требования и пассивы, возникающие в

результате

прямого

предоставления

кредита поставщиками и покупателями по

сделкам с товарами и услугами, и

авансовые платежи за работу, которая

осуществляется в связи с такими сделками.

Торговые кредиты могут предоставляться

как правительствами, так и частными

предприятиями

и

другими

неправительственными

организациями.

Большинство

из

них

являются

краткосрочными.

Займы

(loans)

—

финансовые

активы,

возникающие вследствие прямого одалживания

средств кредитором заемщику.

К

числу

займов

финансирование

относятся

торговли,

займы

другие

займы

на

и

авансы, включая ипотечные займы, финансовые

лизы, а также кредиты МВФ.

Займы делятся на краткосрочные и долгосрочные.

займы

различаются

по

кредитных

отношений.

В

Международные

субъектам

зависимости от субъекта кредитных отношений

международный

долгосрочный

кредит

подразделяется на частный и государственный.

Кредиторами и должниками по внешним займам могут быть: частные

предприятия

и

банки,

правительства

и

международные валютно-кредитные организации.

муниципалитеты,

25.

Инструменты международного заимствования и кредитованияВалюта (currency) — банкноты и монеты,

находящиеся в обращении и используемые

для

осуществления

платежей.

Национальная валюта, находящаяся в

распоряжении нерезидентов, считается

пассивом,

а

иностранная

валюта,

находящаяся в распоряжении резидентов,

— активом.

Валюта может находиться в распоряжении

денежных властей и банков.

Депозиты (deposits) — деноминированные в

местной или иностранной валюте переводные

депозиты, которые беспрепятственно по

первому

требованию

превращаются

в

наличные деньги и могут быть использованы

для осуществления платежей.

Депозиты резидентов за рубежом считаются

пассивом, депозиты нерезидентов внутри

данной страны

— активом. Депозиты

осуществляются денежными властями и

банками.

• Прочие активы и пассивы (other assets and

liabilities) — остаточная категория, к которой

относятся все прочие виды движения

капитала,

например

взносы

стран

в

международные организации.

26.

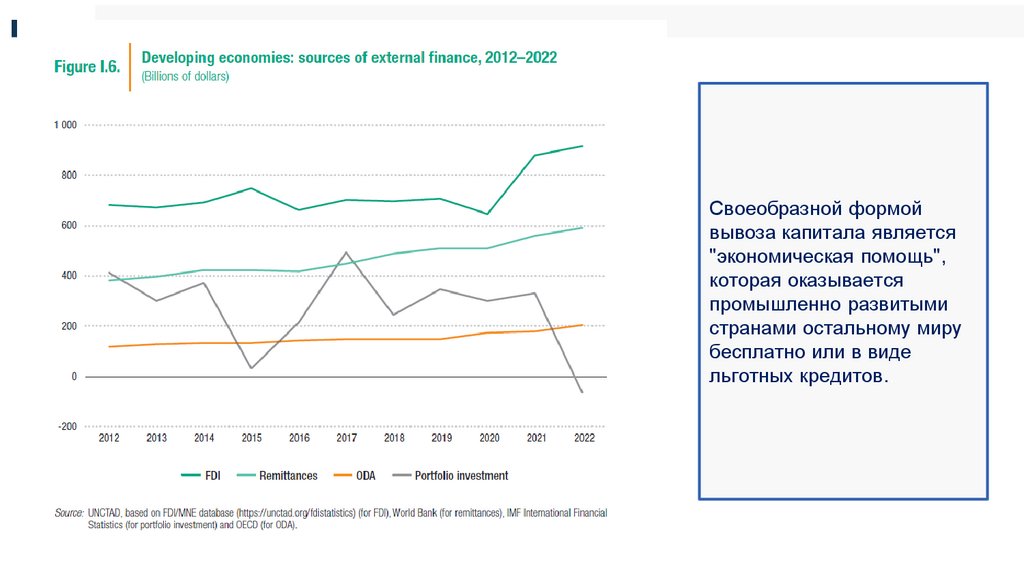

Своеобразной формойвывоза капитала является

"экономическая помощь",

которая оказывается

промышленно развитыми

странами остальному миру

бесплатно или в виде

льготных кредитов..

Экономика

Экономика