Похожие презентации:

Сущность и задачи финансового планирования

1.

Сущность и задачифинансового

планирования

1.Сущность ФП

2. Структура финансового плана

3. Финансовое моделирование

2.

1.Сущность ФП3.

Финансовое планирование — управление доходами ирасходами компании или проекта.

Цель финансового планирования - обеспечение

финансовыми ресурсами (по объему, направлениям

использования, объектам и во времени)

воспроизводственных процессов в соответствии с

плановыми заданиями и конъюнктурой рынка.

Финансовое планирование на предприятии

взаимосвязано с планированием хозяйственной

деятельности и строится на основе бизнес-плана

4.

Виды финансового планированияКраткосрочное

финансовое

планирование

• планирование на

несколько недель,

максимум — на месяц.

Финансовый план —

подробный список

расходов и планируемых

поступлений в

конкретный период

Долгосрочное, или

стратегическое

финансовое

планирование

• Компания определяет, к

каким результатам она

хочет прийти через 3–5

лет, и на основании этого

планирует свои

финансы. Долгосрочное

планирование строится

не на основе известных

данных о расходах, а на

основе текущих

финансовых

показателей компании.

Среднесрочное

финансовое

планирование

• Срок — год или

несколько месяцев.

Расходы и доходы для

среднесрочного плана

можно прогнозировать

точнее, чем для

долгосрочного.

5.

Необходимость финансового планирования• Определение достаточности финансирования реализации проекта

1

• Объединение целей и путей их достижения

• Возможность контроля деятельности структурных подразделений

6.

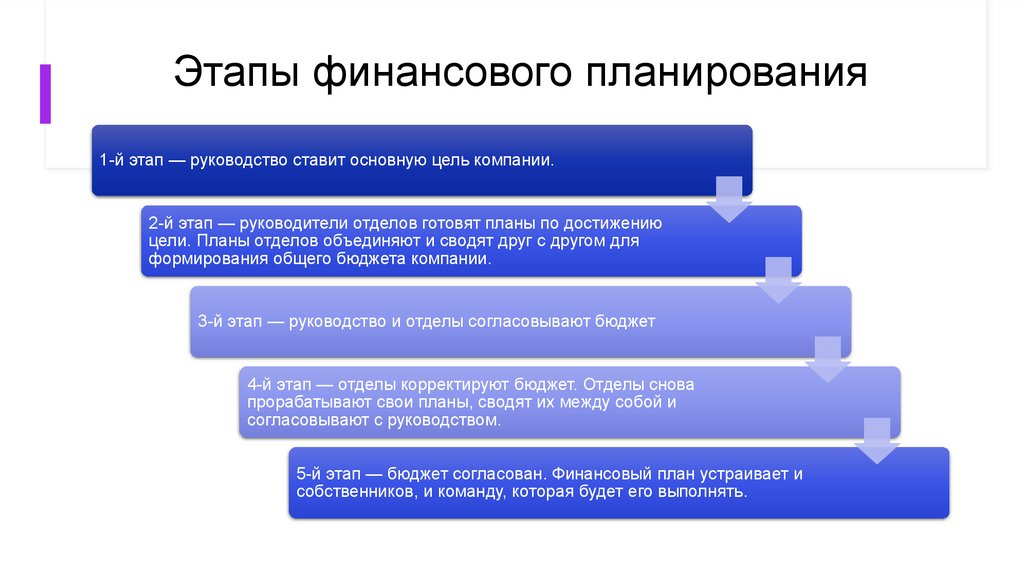

Этапы финансового планирования1-й этап — руководство ставит основную цель компании.

2-й этап — руководители отделов готовят планы по достижению

цели. Планы отделов объединяют и сводят друг с другом для

формирования общего бюджета компании.

3-й этап — руководство и отделы согласовывают бюджет

4-й этап — отделы корректируют бюджет. Отделы снова

прорабатывают свои планы, сводят их между собой и

согласовывают с руководством.

5-й этап — бюджет согласован. Финансовый план устраивает и

собственников, и команду, которая будет его выполнять.

7.

2. Структура финансовогоплана

8.

План движения денежных средств (план ДДСили Cash Flow)

План

ДДС

Cash flow — это таблица, в которой указывают

поступления денег на расчётный счёт и расходы с него.

В ней отражают, например, доходы от основной

деятельности, инвестиционные доходы, обновление

основных средств, расходы на зарплаты сотрудникам,

платежи по кредитам.

Доходы и расходы показывают в cash flow того периода,

в который они должны быть получены или оплачены.

Поэтому с финансовым планом, где есть только cash

flow, сложно контролировать реальную финансовую

эффективность организации.

9.

Прогноз прибылей и убытков (план P&L)Прогноз

прибылей

и убытков

Это документ, в котором отражают ожидаемые

доходы и расходы компании. При этом их

выравнивают по периодам.

Доходы и расходы показывают в плане не общей

суммой в момент поступления или траты, а частями

— в таком размере, чтобы в итоге расход

соответствовал полученному доходу. За счёт этого в

любой месяц видна полная финансовая картина.

10.

Прогнозы cash flow и P&L должны обязательно сходитьсямежду собой. Для сверки этих прогнозов составляют третий

раздел — балансовый план.

11.

Балансовый планБалансовый

план

Документ, в котором отражают планируемый

перечень активов и пассивов компании на каждый

будущий месяц. Разница между активами и

пассивами показывает стоимость собственного

капитала компании.

Балансовый план составляют, когда уже готовы

cash flow и P&L. Он отражает, все ли расходы и

доходы верно учтены в cash flow и P&L. Пока есть

расхождения, нельзя быть до конца уверенным,

что финансовый план составили корректно.

12.

3. Финансовое моделирование13.

Финансовая модель — это основной инструмент финансовогоменеджера, который помогает оценить перспективы инвестиционного

проекта на этапе идеи и принять взвешенное решение: запускать,

отложить или отказаться.

В основе финансовой модели лежат методы финансового,

экономического и статистического моделирования. Они позволяют

спрогнозировать, сколько денег придётся потратить на старте и в процессе

реализации проекта, какую он будет приносить выручку и денежные потоки в

разные периоды и когда начнёт окупаться.

14.

Типы финансовых моделей15.

Ключевые функции финансовых моделейанализ текущих

финансовых

показателей;

расчёт величины

потенциальных

инвестиций;

определение

потенциальных рисков

и способов

реагирования;

оценка потенциальной

прибыли, убытков,

денежных потоков и

сроков окупаемости

вложений;

вычисление

контрольных уровней

для всех ключевых

показателей

эффективности.

16.

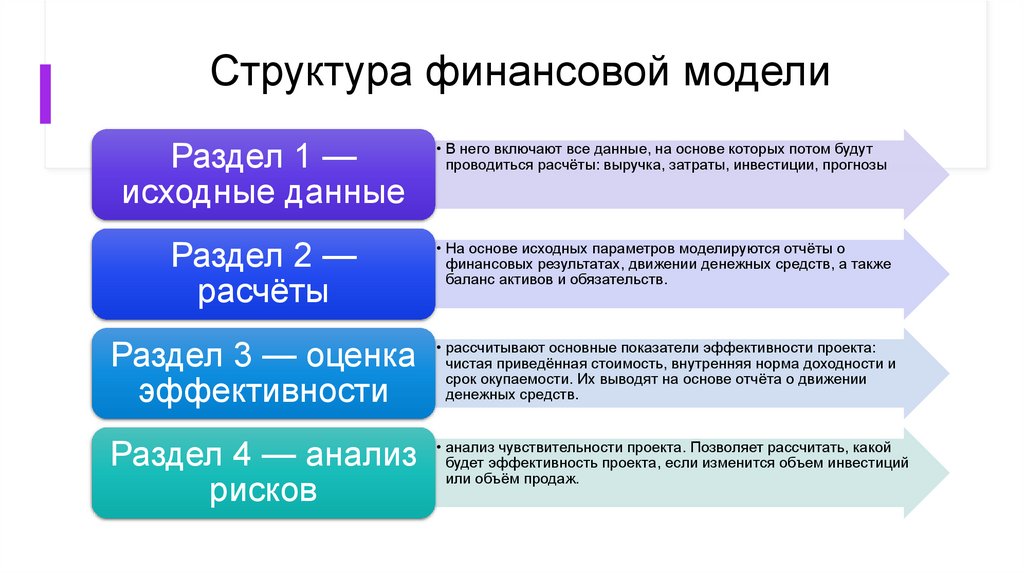

Структура финансовой моделиРаздел 1 —

исходные данные

• В него включают все данные, на основе которых потом будут

проводиться расчёты: выручка, затраты, инвестиции, прогнозы

Раздел 2 —

расчёты

• На основе исходных параметров моделируются отчёты о

финансовых результатах, движении денежных средств, а также

баланс активов и обязательств.

Раздел 3 — оценка

эффективности

• рассчитывают основные показатели эффективности проекта:

чистая приведённая стоимость, внутренняя норма доходности и

срок окупаемости. Их выводят на основе отчёта о движении

денежных средств.

чувствительности проекта. Позволяет рассчитать, какой

Раздел 4 — анализ • анализ

будет эффективность проекта, если изменится объем инвестиций

или объём продаж.

рисков

17.

ВыводыФинансовое планирование — управление доходами и расходами

компании или проекта. Оно бывает краткосрочным — на несколько

недель, среднесрочным — на год, и стратегическим — на три-пять

лет.

Среднесрочное планирование обычно называют бюджетированием

или финансовым моделированием. Бюджет компании лучше

обновлять три раза в год — после первого квартала, перед началом

осенне-зимнего сезона и в конце года.

Краткосрочным финансовым планированием занимаются

бухгалтеры. Среднесрочным и стратегическим — финансисты или

финансовые отделы компании.

18.

ВыводыФинансовое планирование нужно всем компаниям. Как минимум

для того, чтобы понимать, хватит ли денег на выполнение проектов.

Хороший финансовый план должен содержать три формы: прогноз

движения денежных средств, прогноз прибылей и убытков,

балансовый план.

Чтобы финансовый план получился рабочим, важно составлять его

в верной последовательности. Сначала руководство компании

устанавливает главную цель. Потом отделы планируют, как будут

её достигать. Затем подразделения утверждают с руководством,

насколько их планы осуществимы в реальных условиях. При

необходимости планы дорабатывают.

Финансы

Финансы