Похожие презентации:

Основные понятия и методологические основы оценки стоимости бизнеса (тема 1,2)

1.

Тема 1. Основные понятияи методологические основы оценки

стоимости бизнеса

2.

Оценка стоимости бизнесаОценка стоимости бизнеса

представляет собой целенаправленный

упорядоченный

процесс исчисления величины

стоимости объекта в денежном

выражении с учетом влияющих

на нее факторов в конкретный момент

времени в условиях конкретного рынка.

3.

Оценка бизнеса подразумевает:4.

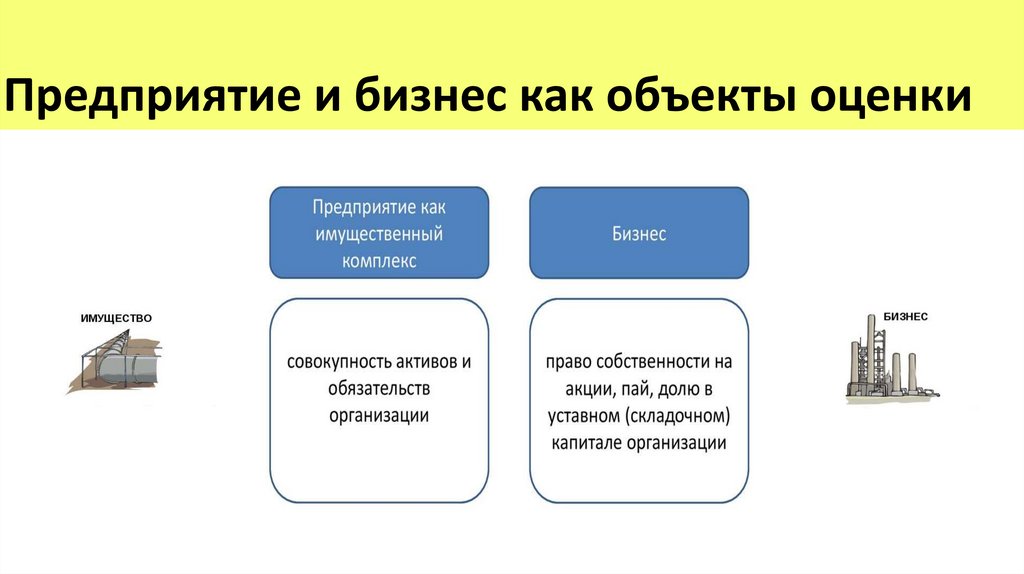

Предприятие и бизнес как объекты оценки5.

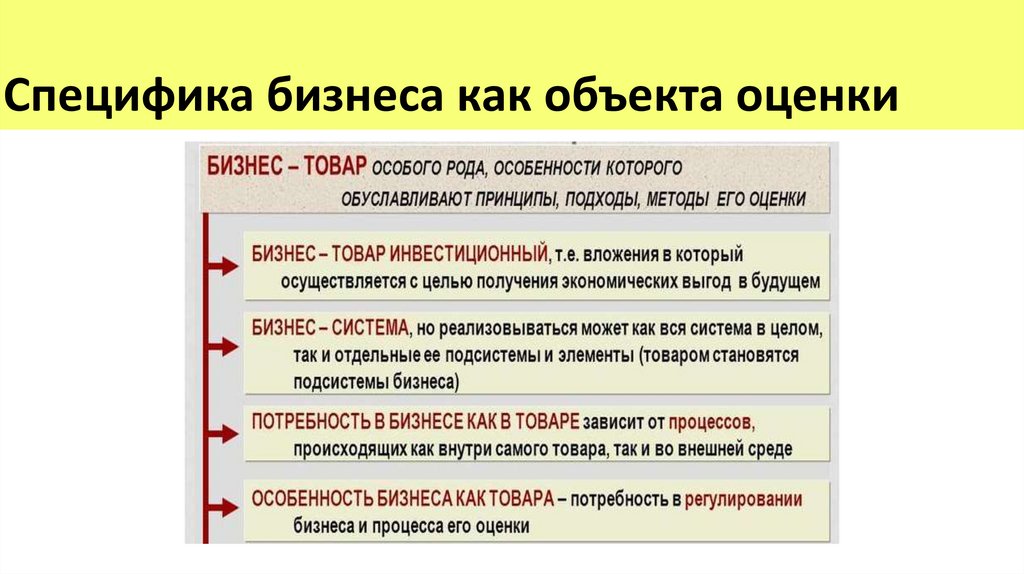

Специфика бизнеса как объекта оценки6.

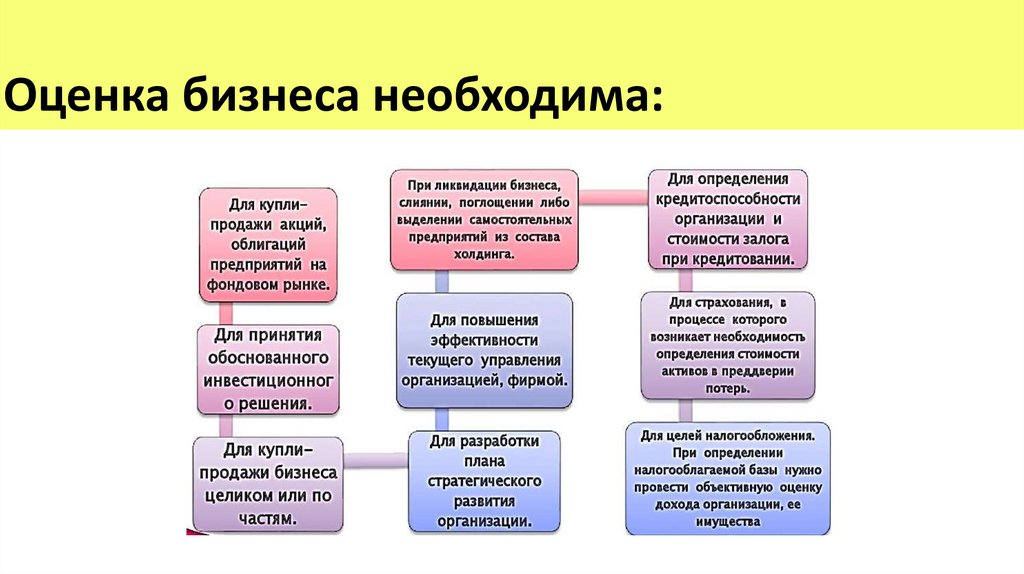

Оценка бизнеса необходима:7.

Принципы оценки стоимости бизнеса8.

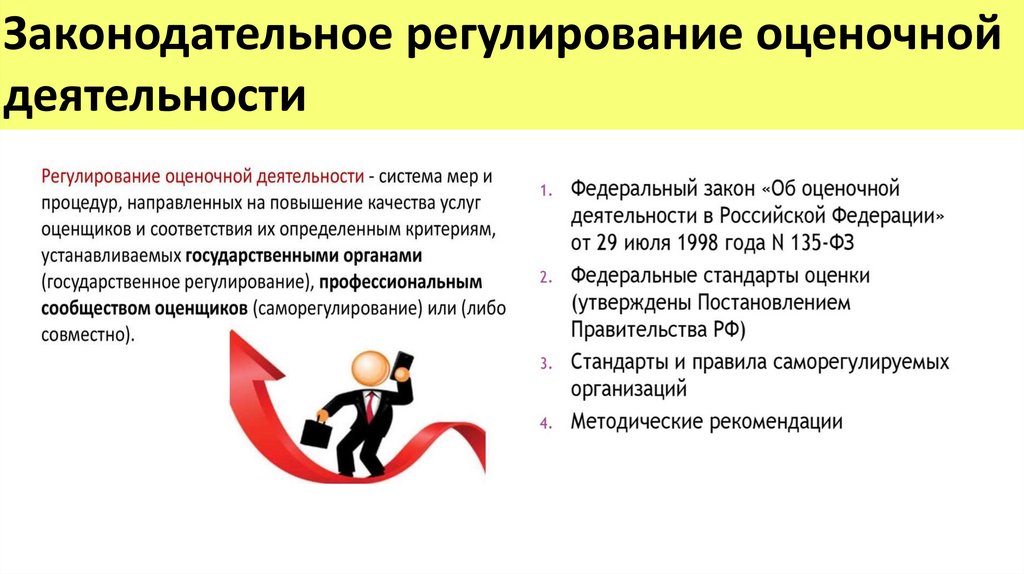

Законодательное регулирование оценочнойдеятельности

9.

Федеральный закон «Об оценочнойдеятельности в Российской Федерации»

Федеральный закон «Об оценочной

деятельности в Российской Федерации»

определяет правовые основы

регулирования оценочной деятельности в

отношении объектов оценки,

принадлежащих Российской Федерации,

субъектам Российской Федерации или

муниципальным образованиям,

физическим лицам и юридическим лицам,

для целей совершения сделок с объектами

оценки, а также для иных целей.

10.

Федеральные стандарты оценки11.

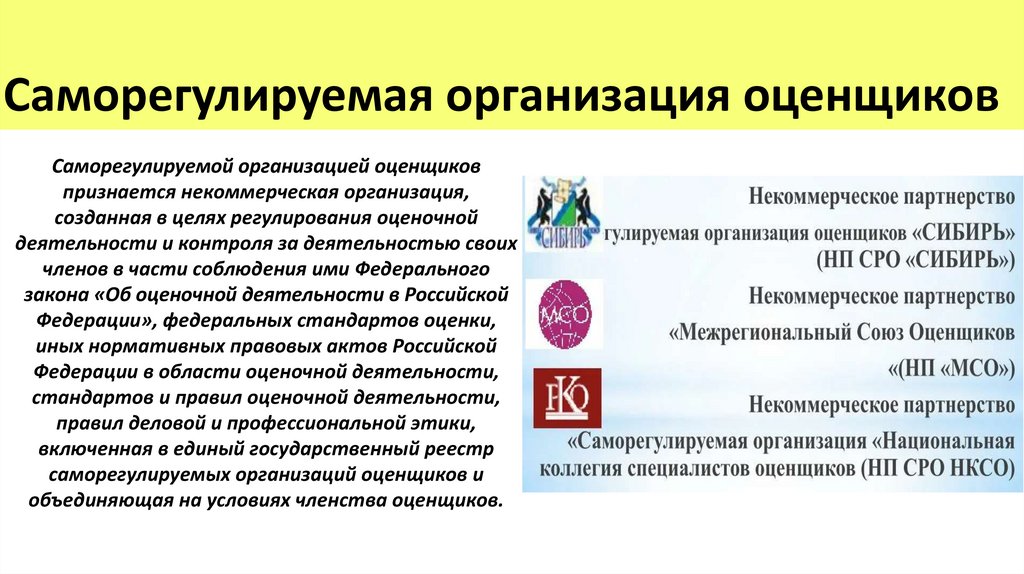

Саморегулируемая организация оценщиковСаморегулируемой организацией оценщиков

признается некоммерческая организация,

созданная в целях регулирования оценочной

деятельности и контроля за деятельностью своих

членов в части соблюдения ими Федерального

закона «Об оценочной деятельности в Российской

Федерации», федеральных стандартов оценки,

иных нормативных правовых актов Российской

Федерации в области оценочной деятельности,

стандартов и правил оценочной деятельности,

правил деловой и профессиональной этики,

включенная в единый государственный реестр

саморегулируемых организаций оценщиков и

объединяющая на условиях членства оценщиков.

12.

Этапы процесса оценки стоимости бизнеса13.

Подходы к оценке стоимости бизнеса14.

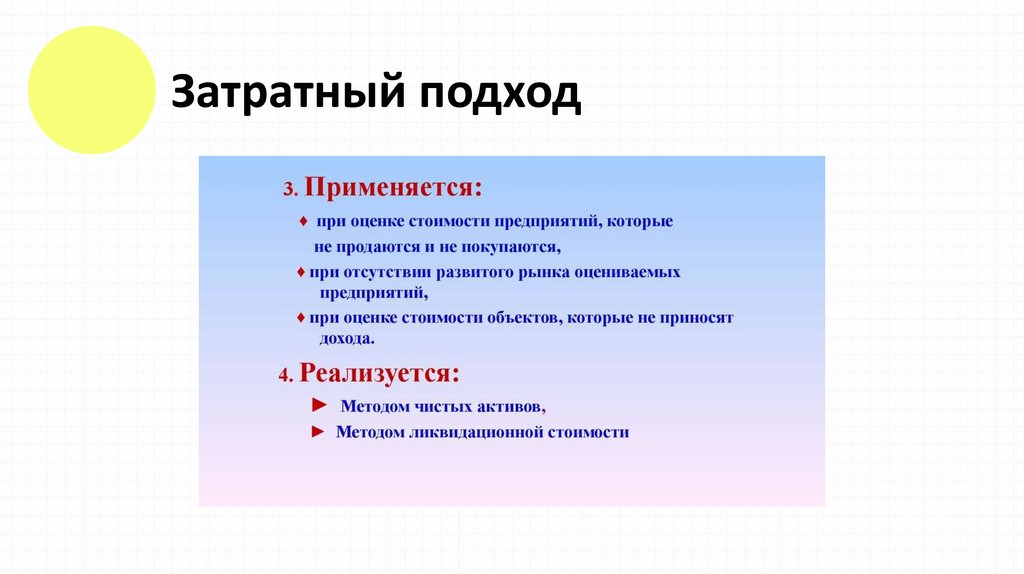

Затратный подходЗатратный подход - совокупность методов оценки

стоимости объекта оценки, основанных на

определении затрат, необходимых для приобретения,

воспроизводства либо замещения объекта оценки с

учетом износа и устареваний.

Затратный подход преимущественно применяется в

тех случаях, когда существует достоверная

информация, позволяющая определить затраты на

приобретение, воспроизводство либо замещение

объекта оценки.

В рамках затратного подхода применяются

различные методы, основанные на определении

затрат на создание точной копии объекта оценки или

объекта, имеющего аналогичные полезные свойства.

15.

Затратный подход16.

Доходный подходДоходный подход - совокупность методов оценки,

основанных на определении ожидаемых доходов от

использования объекта оценки.

Доходный подход рекомендуется применять, когда

существует достоверная информация, позволяющая

прогнозировать будущие доходы, которые объект

оценки способен приносить, а также связанные с

объектом оценки расходы.

В рамках доходного подхода применяются различные

методы, основанные на дисконтировании денежных

потоков и капитализации дохода.

17.

Доходный подход18.

Сравнительный подходСравнительный подход - совокупность методов

оценки, основанных на получении стоимости объекта

оценки путем сравнения оцениваемого объекта с

объектами-аналогами.

Сравнительный подход рекомендуется применять,

когда доступна достоверная и достаточная для

анализа информация о ценах и характеристиках

объектов-аналогов. При этом могут применяться как

цены совершенных сделок, так и цены предложений.

В рамках сравнительного подхода применяются

различные методы, основанные как на прямом

сопоставлении оцениваемого объекта и объектованалогов, так и методы, основанные на анализе

статистических данных и информации о рынке

объекта оценки.

19.

Сравнительный подход20.

Виды стоимости:Определены в

Федеральном

стандарте

оценки №2

«Цель оценки и

виды

стоимости»

21.

одна из сторон сделки не обязанаотчуждать объект оценки, а другая

сторона не обязана принимать

исполнение;

стороны сделки хорошо осведомлены

о предмете сделки и действуют в своих

интересах;

объект оценки представлен на

открытом рынке посредством

публичной оферты, типичной для

аналогичных объектов оценки;

цена сделки представляет собой

разумное вознаграждение за объект

оценки и принуждения к совершению

сделки в отношении сторон сделки с

чьей-либо стороны не было;

платеж за объект оценки выражен в

денежной форме.

22.

Инвестиционная стоимостьПод инвестиционной стоимостью

понимается стоимость объекта

оценки для конкретного лица или

группы лиц при установленных

данным лицом (лицами)

инвестиционных целях использования

объекта оценки.

23.

Ликвидационная стоимостьЛиквидационная стоимость - это расчетная величина,

отражающая наиболее вероятную цену, по которой

данный объект оценки может быть отчужден за срок

экспозиции объекта оценки, меньший типичного срока

экспозиции для рыночных условий, в условиях, когда

продавец вынужден совершить сделку по отчуждению

имущества.

При определении ликвидационной стоимости в

отличие от определения рыночной стоимости

учитывается влияние чрезвычайных обстоятельств,

вынуждающих продавца продавать объект оценки на

условиях, не соответствующих рыночным.

24.

Кадастровая стоимостьПод кадастровой стоимостью понимается

стоимость, установленная в результате

проведения государственной кадастровой

оценки или в результате рассмотрения споров

о результатах определения кадастровой

стоимости

Кадастровая стоимость используется для

расчета налога, определения госпошлины при

разбирательствах в суде или при наследовании

объекта.

25.

Классификация оценочной информации26.

Отчетность - информационная база оценки стоимостибизнеса

27.

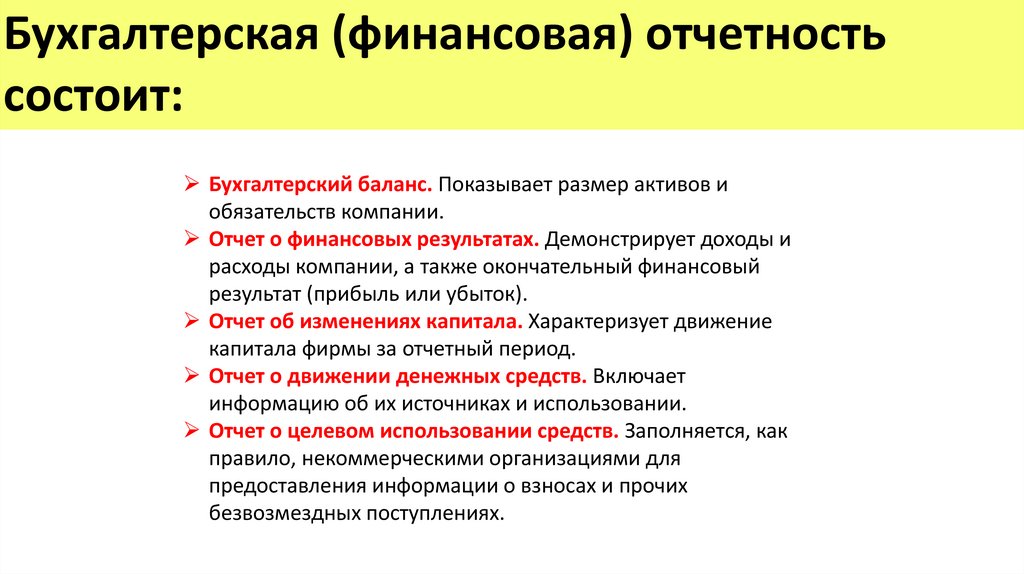

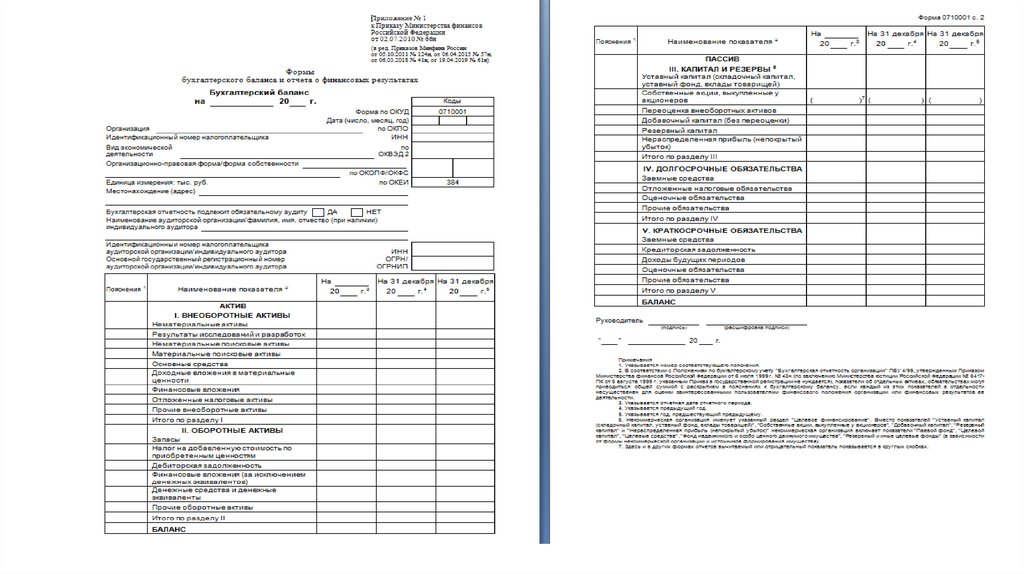

Бухгалтерская (финансовая) отчетность28.

Бухгалтерская (финансовая) отчетностьсостоит:

Бухгалтерский баланс. Показывает размер активов и

обязательств компании.

Отчет о финансовых результатах. Демонстрирует доходы и

расходы компании, а также окончательный финансовый

результат (прибыль или убыток).

Отчет об изменениях капитала. Характеризует движение

капитала фирмы за отчетный период.

Отчет о движении денежных средств. Включает

информацию об их источниках и использовании.

Отчет о целевом использовании средств. Заполняется, как

правило, некоммерческими организациями для

предоставления информации о взносах и прочих

безвозмездных поступлениях.

29.

30.

31.

Тема 2. Доходный подход коценке стоимости бизнеса

32.

Доходный подход к оценке стоимостипредприятия

33.

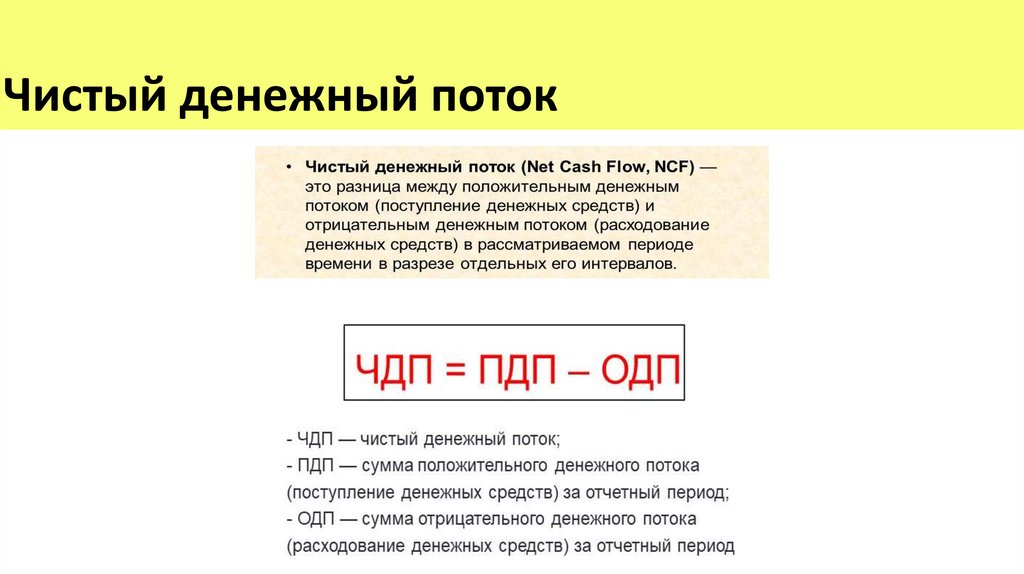

Чистый денежный поток34.

Методы оценки в доходном подходе35.

Метод дисконтирования денежных потоков36.

Этапы метода дисконтирования денежныхпотоков

37.

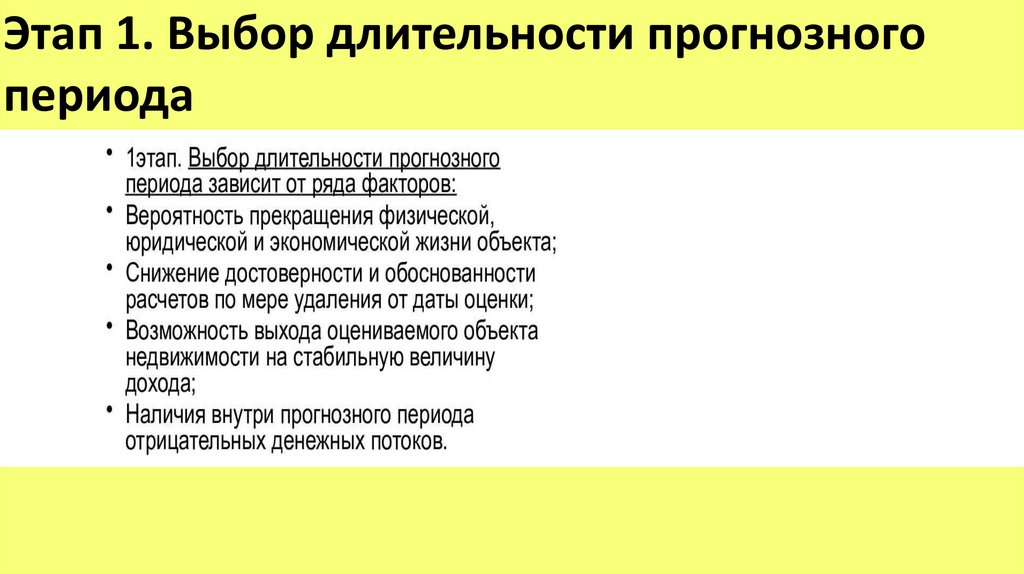

Этап 1. Выбор длительности прогнозногопериода

38.

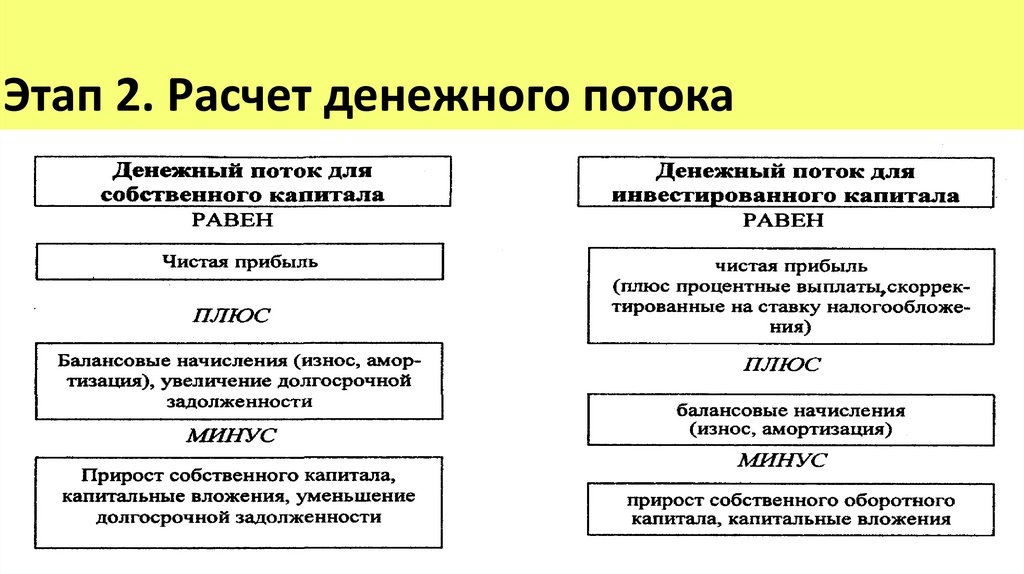

Этап 2. Расчет денежного потока39.

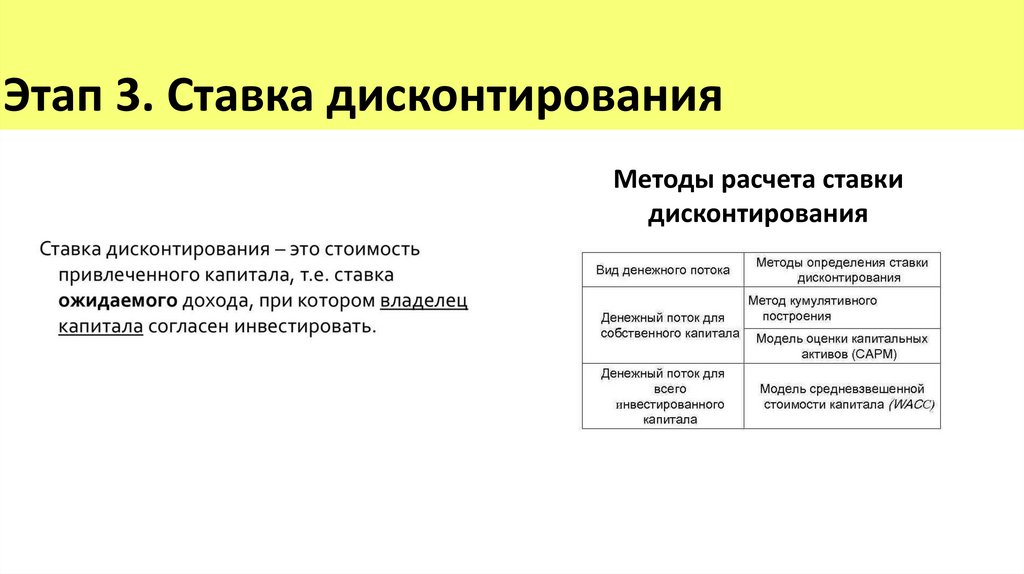

Этап 3. Ставка дисконтированияМетоды расчета ставки

дисконтирования

40.

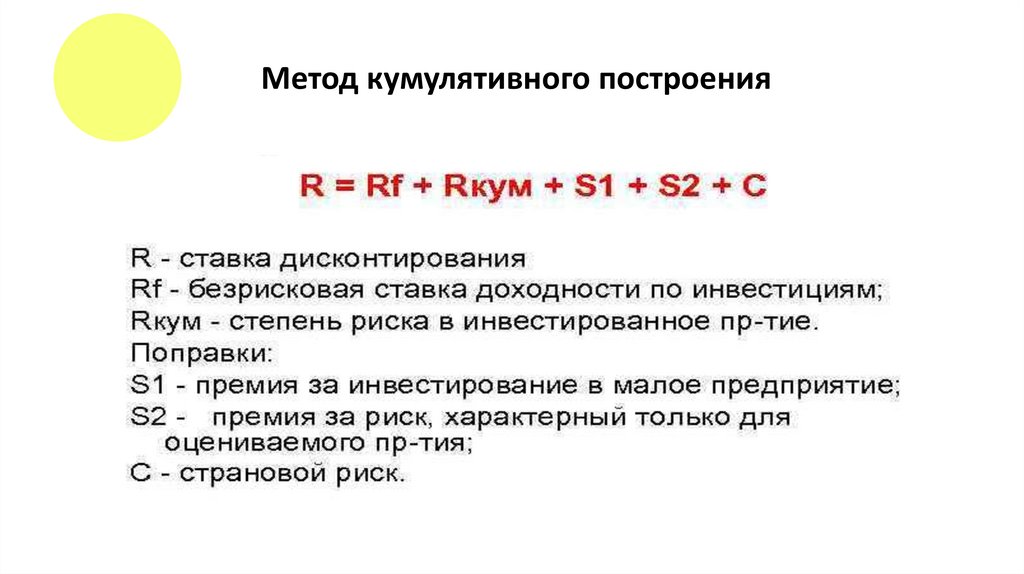

Метод кумулятивного построения41.

Модель оценки капитальных активов42.

Модель средневзвешенной стоимостикапитала

43.

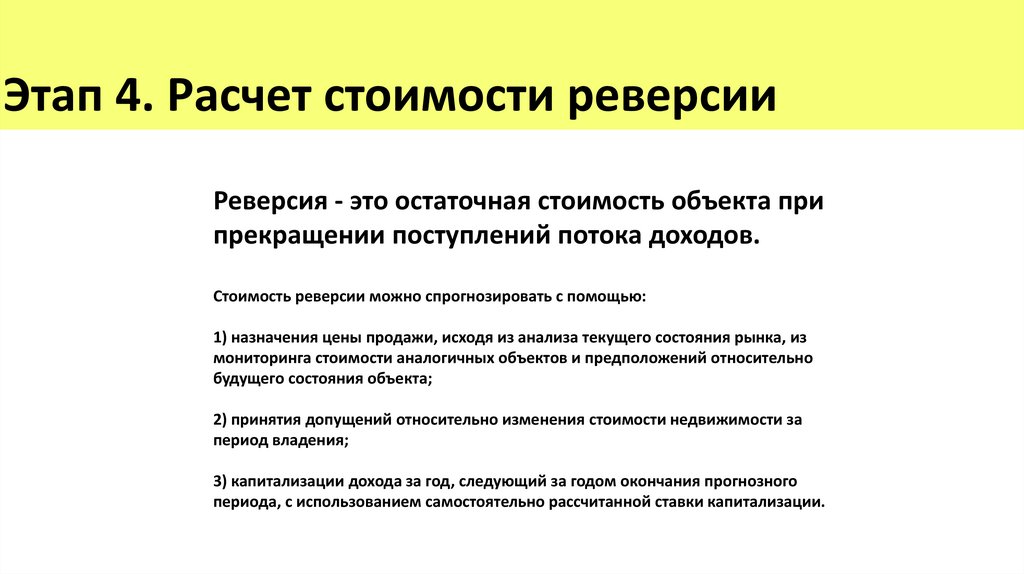

Этап 4. Расчет стоимости реверсииРеверсия - это остаточная стоимость объекта при

прекращении поступлений потока доходов.

Стоимость реверсии можно спрогнозировать с помощью:

1) назначения цены продажи, исходя из анализа текущего состояния рынка, из

мониторинга стоимости аналогичных объектов и предположений относительно

будущего состояния объекта;

2) принятия допущений относительно изменения стоимости недвижимости за

период владения;

3) капитализации дохода за год, следующий за годом окончания прогнозного

периода, с использованием самостоятельно рассчитанной ставки капитализации.

44.

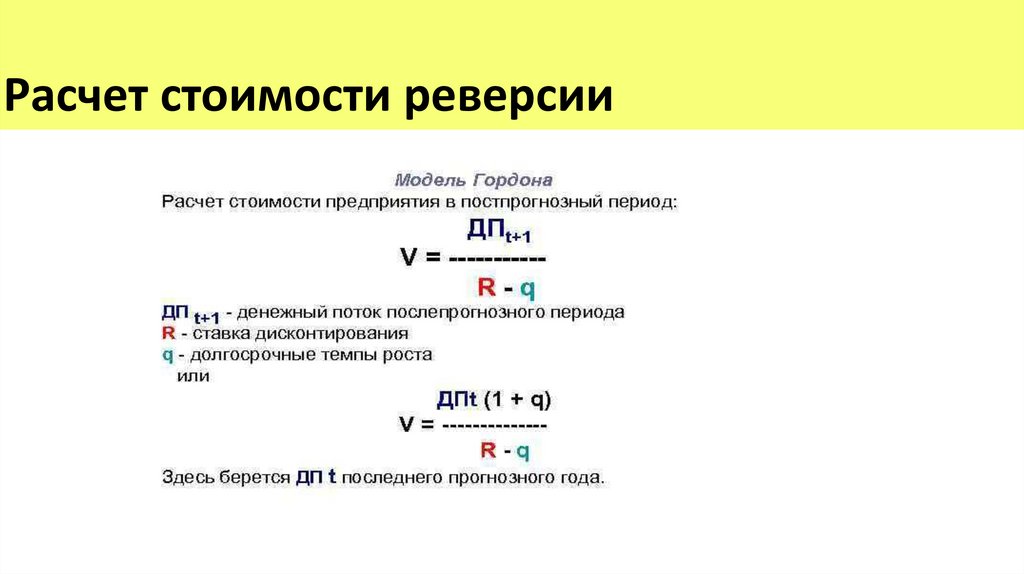

Расчет стоимости реверсии45.

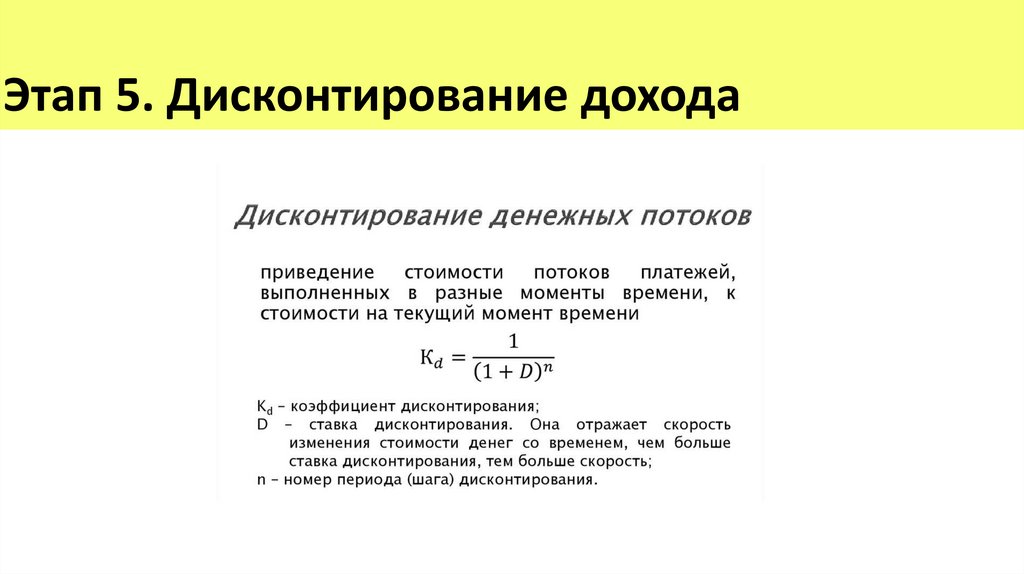

Этап 5. Дисконтирование дохода46.

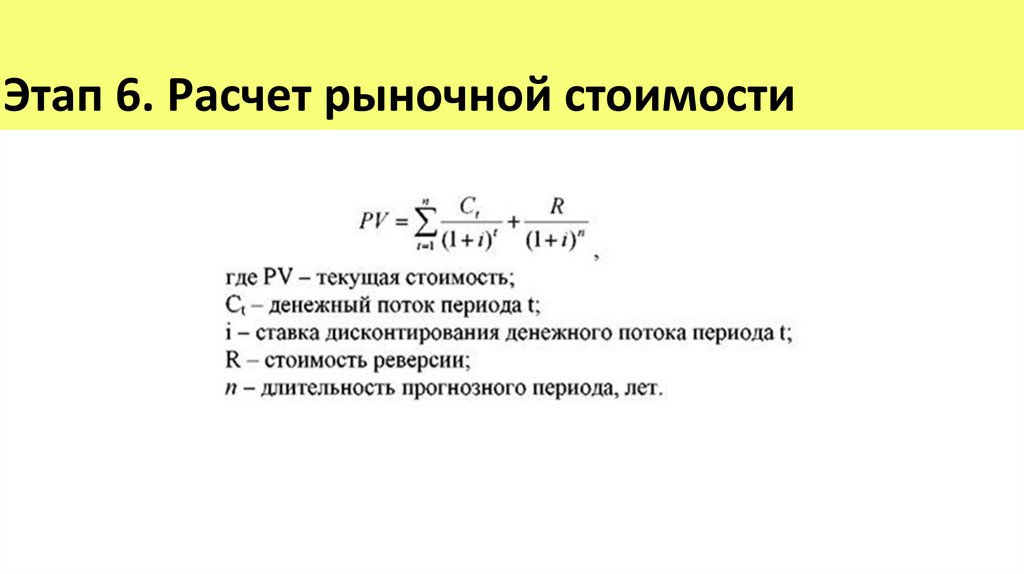

Этап 6. Расчет рыночной стоимости47.

Метод прямой капитализации доходовПреимущества метода капитализации:

- простота вычисления;

- возможность оценить реальную

рыночную конъюнктуру.

Недостатки метода капитализации

заключаются в невозможности его

применения в следующих случаях:

- при отсутствии необходимых данных о

рыночных операциях;

- когда предприятие находится еще на

этапе становления;

- объект оценки нуждается в проведении

серьезных работ по реструктуризации.

48.

Этапы метода прямой капитализациидоходов

49.

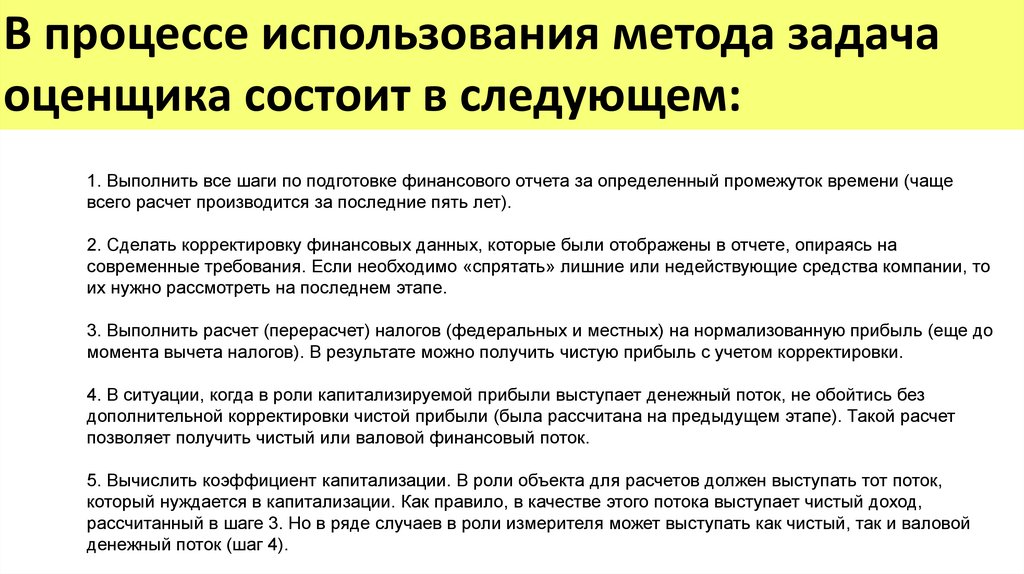

В процессе использования метода задачаоценщика состоит в следующем:

1. Выполнить все шаги по подготовке финансового отчета за определенный промежуток времени (чаще

всего расчет производится за последние пять лет).

2. Сделать корректировку финансовых данных, которые были отображены в отчете, опираясь на

современные требования. Если необходимо «спрятать» лишние или недействующие средства компании, то

их нужно рассмотреть на последнем этапе.

3. Выполнить расчет (перерасчет) налогов (федеральных и местных) на нормализованную прибыль (еще до

момента вычета налогов). В результате можно получить чистую прибыль с учетом корректировки.

4. В ситуации, когда в роли капитализируемой прибыли выступает денежный поток, не обойтись без

дополнительной корректировки чистой прибыли (была рассчитана на предыдущем этапе). Такой расчет

позволяет получить чистый или валовой финансовый поток.

5. Вычислить коэффициент капитализации. В роли объекта для расчетов должен выступать тот поток,

который нуждается в капитализации. Как правило, в качестве этого потока выступает чистый доход,

рассчитанный в шаге 3. Но в ряде случаев в роли измерителя может выступать как чистый, так и валовой

денежный поток (шаг 4).

50.

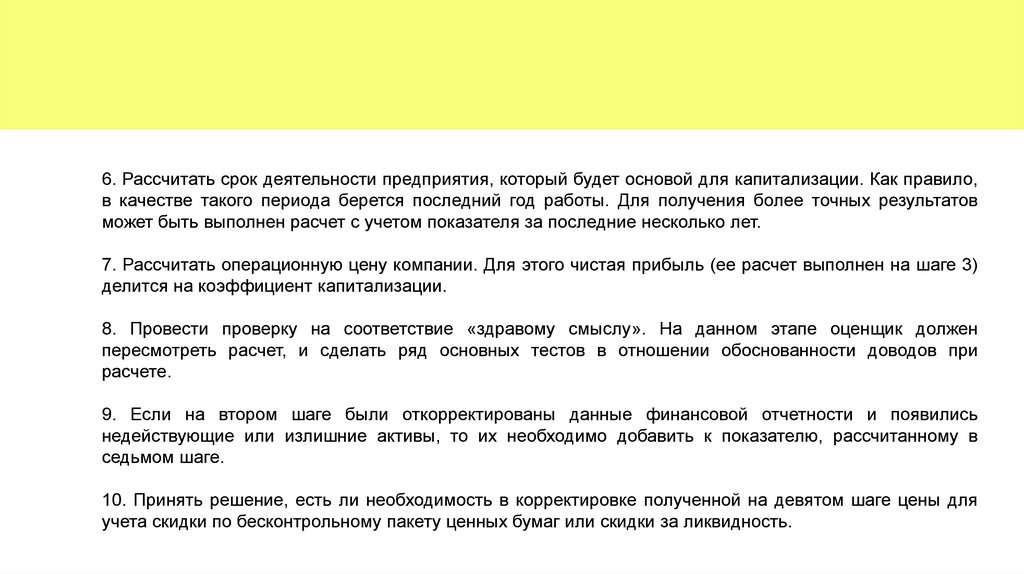

6. Рассчитать срок деятельности предприятия, который будет основой для капитализации. Как правило,в качестве такого периода берется последний год работы. Для получения более точных результатов

может быть выполнен расчет с учетом показателя за последние несколько лет.

7. Рассчитать операционную цену компании. Для этого чистая прибыль (ее расчет выполнен на шаге 3)

делится на коэффициент капитализации.

8. Провести проверку на соответствие «здравому смыслу». На данном этапе оценщик должен

пересмотреть расчет, и сделать ряд основных тестов в отношении обоснованности доводов при

расчете.

9. Если на втором шаге были откорректированы данные финансовой отчетности и появились

недействующие или излишние активы, то их необходимо добавить к показателю, рассчитанному в

седьмом шаге.

10. Принять решение, есть ли необходимость в корректировке полученной на девятом шаге цены для

учета скидки по бесконтрольному пакету ценных бумаг или скидки за ликвидность.

51.

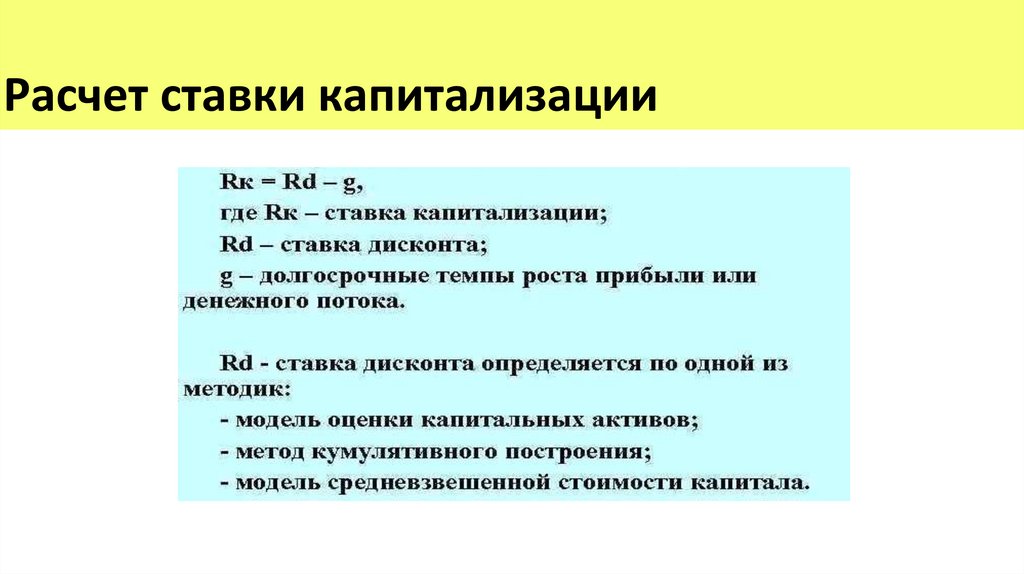

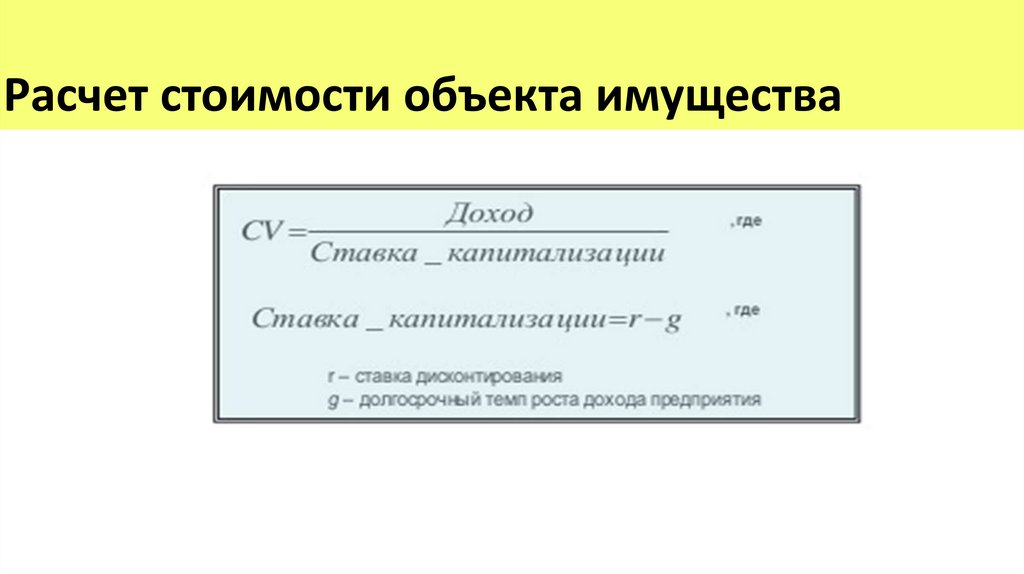

Упрощенная расчетная часть методакапитализации имеет три этапа:

1. Определяется средняя ожидаемая прибыль компании

за год. В расчет принимается тот доход, который

возможен при самом эффективном использовании

ресурсов предприятия.

2. Производится расчет ставки капитализации.

3. Вычисляется общая цена объекта (имущества) с

учетом

чистого

операционного

дохода

и

капитализационного коэффициента.

52.

Расчет ставки капитализации53.

Расчет стоимости объекта имущества54.

ЗадачаОпределить стоимость предприятия методом дисконтирования

денежных потоков.

Период прогнозирования составляет 3 года.

Денежный поток за первый прогнозный год 110 тыс. руб.,

за второй – 144 тыс. руб.,

за третий – 147 тыс. руб.

Денежный поток за один год по окончании прогнозного периода

(четвертый год) равен 150 тыс. руб.

Ставка дисконтирования – 24%.

Предполагается, что к концу прогнозного периода темп роста дохода

стабилизируется и составит 2% в год.

55.

ЗадачаИспользуя метод прямой капитализации в рамках доходного

подхода, определить стоимость автостоянки.

Автостоянка рассчитана на 70 машино-мест, аренда одного

машино-места составляет 3000 руб. в месяц, затраты на содержание

автостоянки составляют 800000 руб. в год. Коэффициент

капитализации составляет 9,5%.

Финансы

Финансы