Похожие презентации:

Основные фонды гостиничного предприятия. Учет стоимости основных средств гостиничного предприятия

1.

Государственное бюджетное профессиональное образовательноеучреждение

«Сокольский техникум индустрии сервиса и предпринимательства»

Основные средства

(основные фонды)

предприятия

Преподаватель спец. дисциплин:

Летягина Марина Сергеевна

2.

Основные фонды предприятия – это материально-вещественные ценности,которые многократно участвуют в производственном процессе, не изменяют

своей натурально-вещественной формы и переносят свою стоимость на

готовую продукцию (работы, услуги) по частям по мере износа.

С точки зрения учета и оценки основные фонды представляют собой часть

имущества предприятия, которая используется в качестве средств труда при

производстве продукции (работ, услуг) или для управленческих нужд

предприятием в течение длительного периода, т.е. срока полезного

использования свыше 12 месяцев.

В условиях рыночной экономики основные фонды являются главным

рычагом, обеспечивающим экономический рост производственных

предприятий страны за счет факторов интенсификации производства.

3.

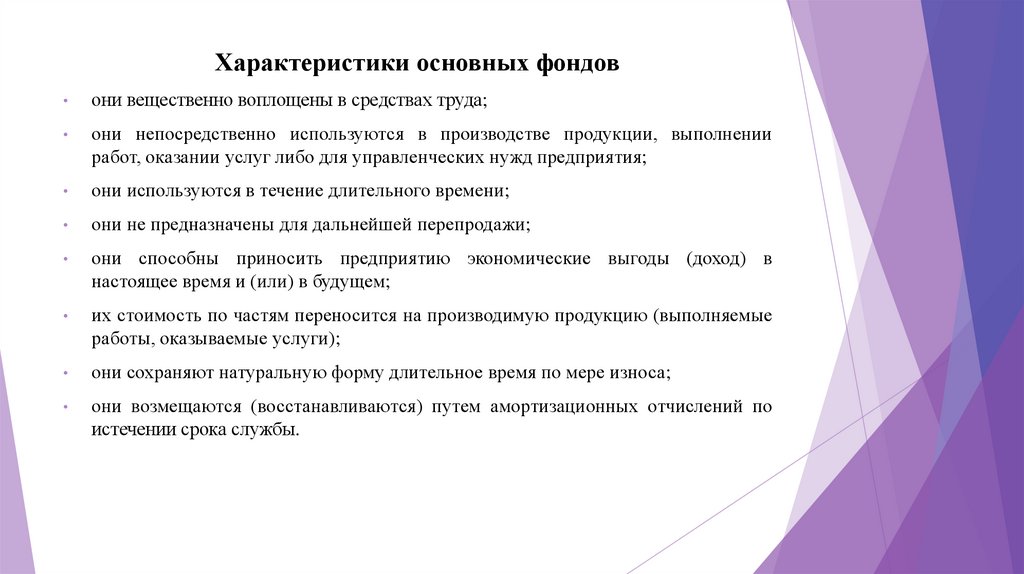

Характеристики основных фондовони вещественно воплощены в средствах труда;

они непосредственно используются в производстве продукции, выполнении

работ, оказании услуг либо для управленческих нужд предприятия;

они используются в течение длительного времени;

они не предназначены для дальнейшей перепродажи;

они способны приносить предприятию экономические выгоды (доход) в

настоящее время и (или) в будущем;

их стоимость по частям переносится на производимую продукцию (выполняемые

работы, оказываемые услуги);

они сохраняют натуральную форму длительное время по мере износа;

они возмещаются (восстанавливаются) путем амортизационных отчислений по

истечении срока службы.

4.

5.

Износ и амортизация основных фондов,оценка эффективности

Основные фонды в деятельности предприятия учитываются в натуральных и стоимостных

показателях. Учет в натуральных показателях обуславливается необходимостью установления

количества и состава основных фондов, расчета производственной мощности предприятия,

организации ремонта и замены старого оборудования и т.д. Стоимостные показатели

необходимы для определения общей стоимости структуры и динамики основных фондов,

расчета амортизационных отчислений, себестоимости, рентабельности и т.п.

Необходимость оценки основных фондов обусловлена не только системой отчетности

предприятия, но и системой определения степени износа, расчета амортизационных

отчислений, условиями приватизации и т.п. На производственных предприятиях применяются

три вида оценки основных фондов: по первоначальной, восстановительной и остаточной

стоимости.

6.

Первоначальная стоимость основных фондов - это фактическая стоимостьосновных средств:

приобретенных за плату - сумма фактических затрат на приобретение,

сооружение и изготовление, за исключением сумм возмещаемых налогов;

внесенных в счет вклада в уставный (складочный) капитал организации

- их денежная оценка, согласованная учредителями предприятия;

полученных организацией по договору дарения (безвозмездно) - их

текущая рыночная стоимость на дату принятия к бухгалтерскому учету;

полученных по договорам, предусматривающим исполнение

обязательств (оплату) не денежными средствами - стоимость ценностей,

переданных или подлежащих передаче организацией, причем она

устанавливается исходя из цены, по которой предприятие определяет

стоимость аналогичных ценностей.

7.

Следует отметить, что в первоначальную стоимость объектовосновных фондов включаются также фактические затраты

предприятия на доставку объектов и приведение их в состояние,

пригодное для их дальнейшего использования. По

первоначальной стоимости основные фонды принимаются к

бухгалтерскому учету на предприятии, и определяется их

амортизация.

Ф п = Зоф + Зт +Зм , руб.

где Ф п - первоначальная стоимость основных фондов;

Зоф – стоимость приобретённых основных фондов;

Зт – затраты по транспортировке основных фондов;

Зм – стоимость монтажа или строительных работ.

8.

Пример 1.26 января 2019 г. организация приобрела автотранспортное средство

стоимостью 386 000 руб. с учетом НДС. Расходы по транспортировке

(доставка осуществлялась собственным транспортом) составили 12 450 руб.

Расходы по постановке автотранспортного средства на учет в органах ГИБДД

составили 1500 руб. Расчеты с поставщиком по приобретенному имуществу

произведены в день отгрузки (26 января 2019 г.).

Решение

Необходимо найти стоимость оборудования без НДС (НДС не

принимается к учету при постановке в бухгалтерские и отчетные

документы)

386000*20/120=64333,33

386000-64333,33=321666,67

2. Находим первоначальную стоимость с учетом всех затрат

321666,67+12450+1500=335616,67

1.

9.

Восстановительная стоимость основных фондов – этостоимость воспроизводства основных фондов в современных

условиях, она обусловлена тем, что из-за ряда факторов

возникает различие в первоначальной стоимости разных лет.

Для устранения этого различия предприятия имеют право один

раз в год переоценивать полностью или частично основные

фонды по восстановительной стоимости путем индексации или

прямого пересчета по документально подтвержденным

рыночным ценам с отнесением разницы на добавочный

капитал.

10.

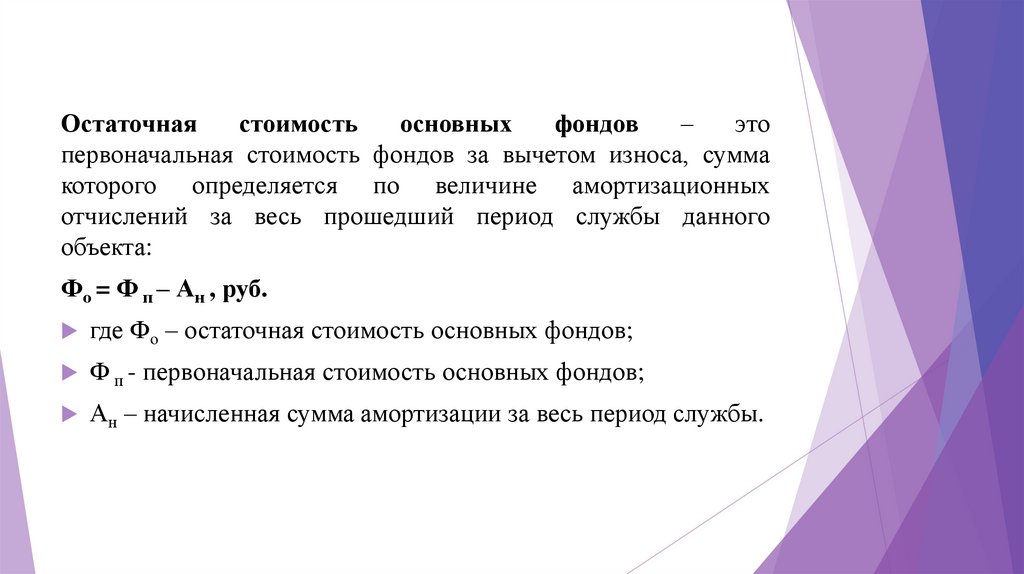

Остаточнаястоимость

основных

фондов

–

это

первоначальная стоимость фондов за вычетом износа, сумма

которого определяется по величине амортизационных

отчислений за весь прошедший период службы данного

объекта:

Фо = Ф п – Ан , руб.

где Фо – остаточная стоимость основных фондов;

Ф п - первоначальная стоимость основных фондов;

Ан – начисленная сумма амортизации за весь период службы.

11.

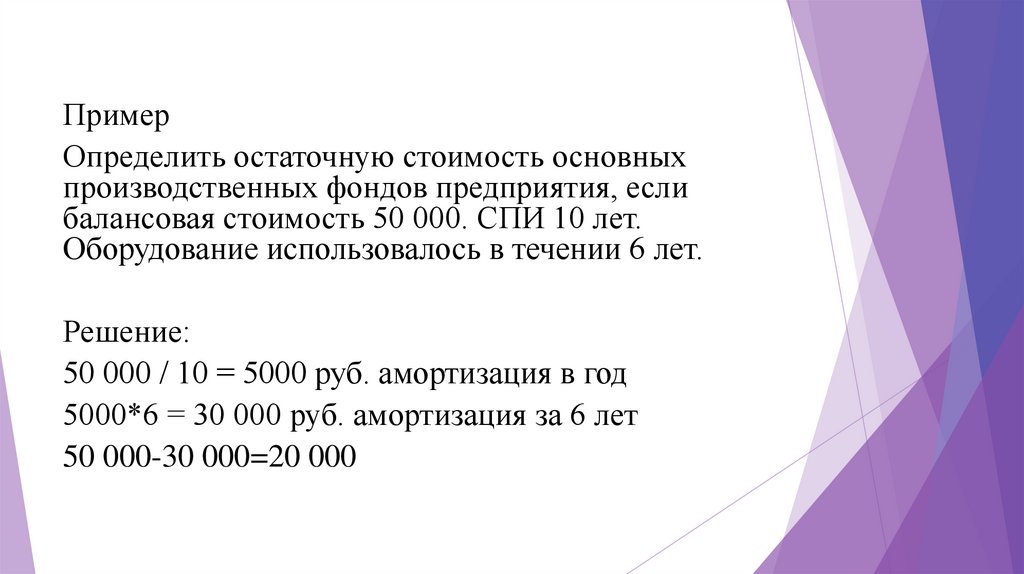

ПримерОпределить остаточную стоимость основных

производственных фондов предприятия, если

балансовая стоимость 50 000. СПИ 10 лет.

Оборудование использовалось в течении 6 лет.

Решение:

50 000 / 10 = 5000 руб. амортизация в год

5000*6 = 30 000 руб. амортизация за 6 лет

50 000-30 000=20 000

12.

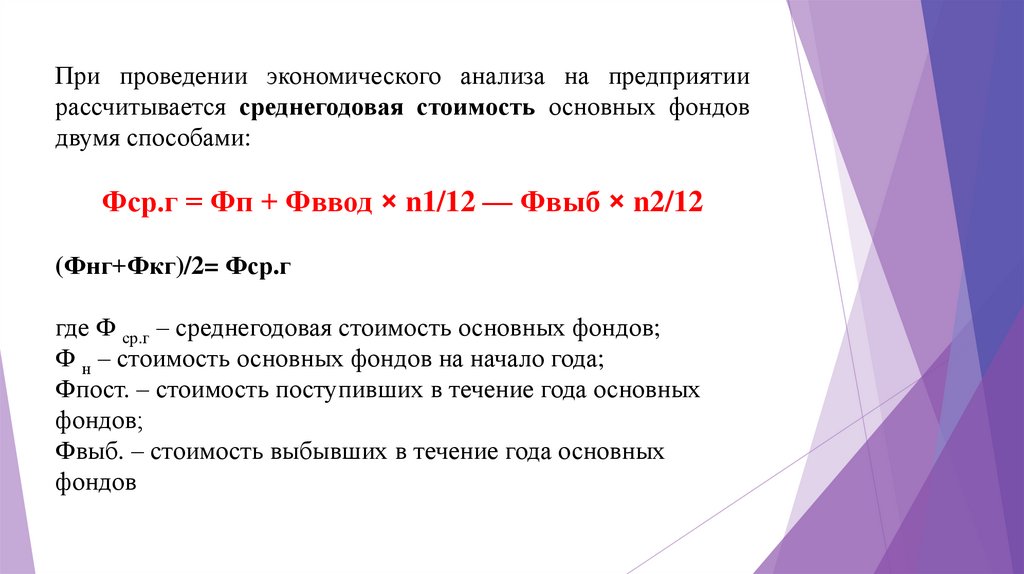

При проведении экономического анализа на предприятиирассчитывается среднегодовая стоимость основных фондов

двумя способами:

Фср.г = Фп + Фввод × n1/12 — Фвыб × n2/12

(Фнг+Фкг)/2= Фср.г

где Ф ср.г – среднегодовая стоимость основных фондов;

Ф н – стоимость основных фондов на начало года;

Фпост. – стоимость поступивших в течение года основных

фондов;

Фвыб. – стоимость выбывших в течение года основных

фондов

13.

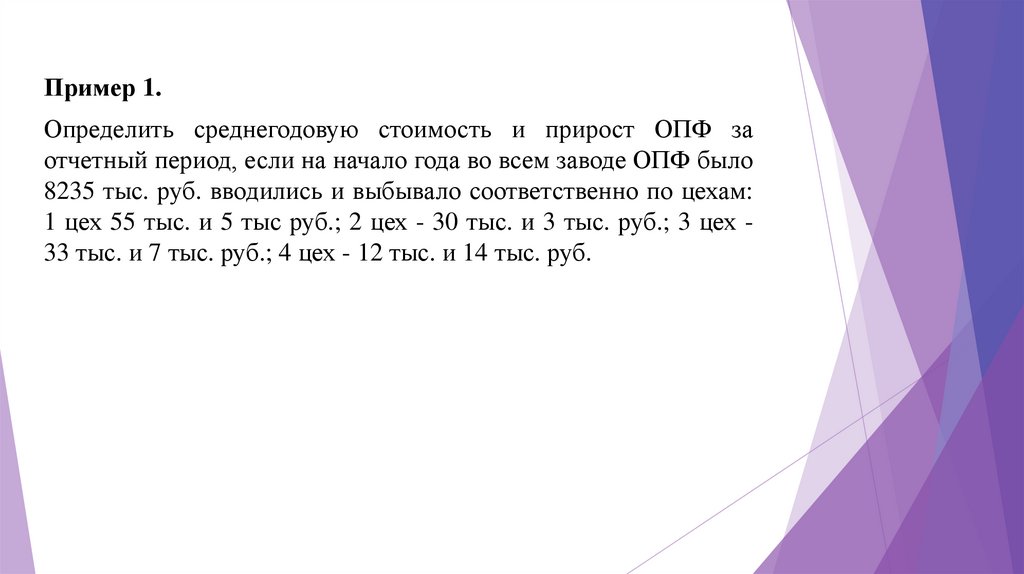

Пример 1.Определить среднегодовую стоимость и прирост ОПФ за

отчетный период, если на начало года во всем заводе ОПФ было

8235 тыс. руб. вводились и выбывало соответственно по цехам:

1 цех 55 тыс. и 5 тыс руб.; 2 цех - 30 тыс. и 3 тыс. руб.; 3 цех 33 тыс. и 7 тыс. руб.; 4 цех - 12 тыс. и 14 тыс. руб.

14.

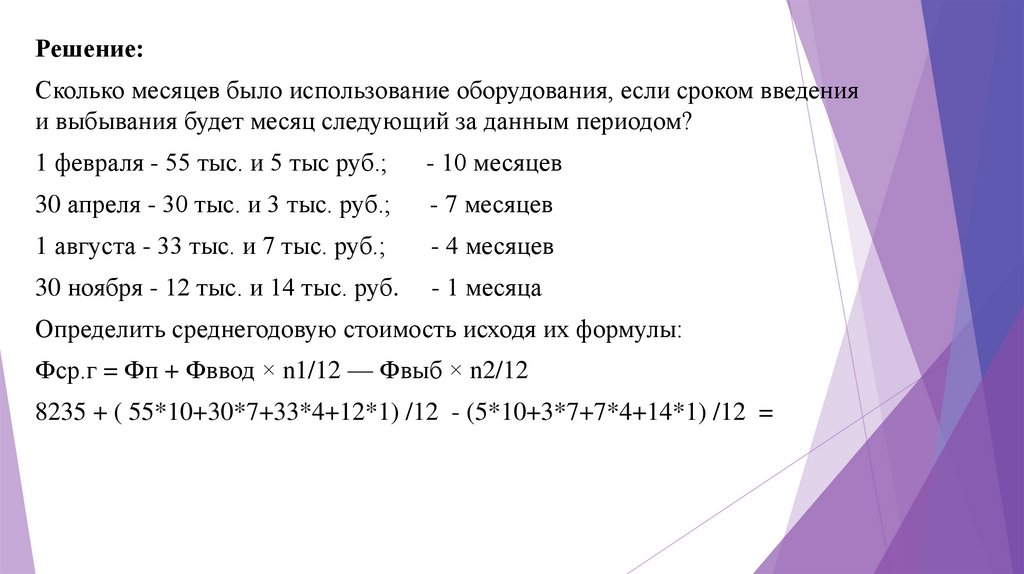

Пример 2.Определить среднегодовую стоимость и прирост ОПФ за

отчетный период, если на начало года ОПФ было 8235 тыс.

руб. вводились и выбывало соответственно: 1 февраля - 55 тыс.

и 5 тыс руб.; 30 апреля - 30 тыс. и 3 тыс. руб.; 1 августа - 33 тыс.

и 7 тыс. руб.; 30 ноября - 12 тыс. и 14 тыс. руб.

1) Рассчитать сколько месяцев было использование

оборудования, если сроком введения и выбывания будет месяц

следующий за данным периодом.

2) Определить среднегодовую стоимость исходя их формулы:

Фср.г = Фп + Фввод × n1/12 — Фвыб × n2/12

15.

Решение:Сколько месяцев было использование оборудования, если сроком введения

и выбывания будет месяц следующий за данным периодом?

1 февраля - 55 тыс. и 5 тыс руб.;

- 10 месяцев

30 апреля - 30 тыс. и 3 тыс. руб.;

- 7 месяцев

1 августа - 33 тыс. и 7 тыс. руб.;

- 4 месяцев

30 ноября - 12 тыс. и 14 тыс. руб.

- 1 месяца

Определить среднегодовую стоимость исходя их формулы:

Фср.г = Фп + Фввод × n1/12 — Фвыб × n2/12

8235 + ( 55*10+30*7+33*4+12*1) /12 - (5*10+3*7+7*4+14*1) /12 =

16.

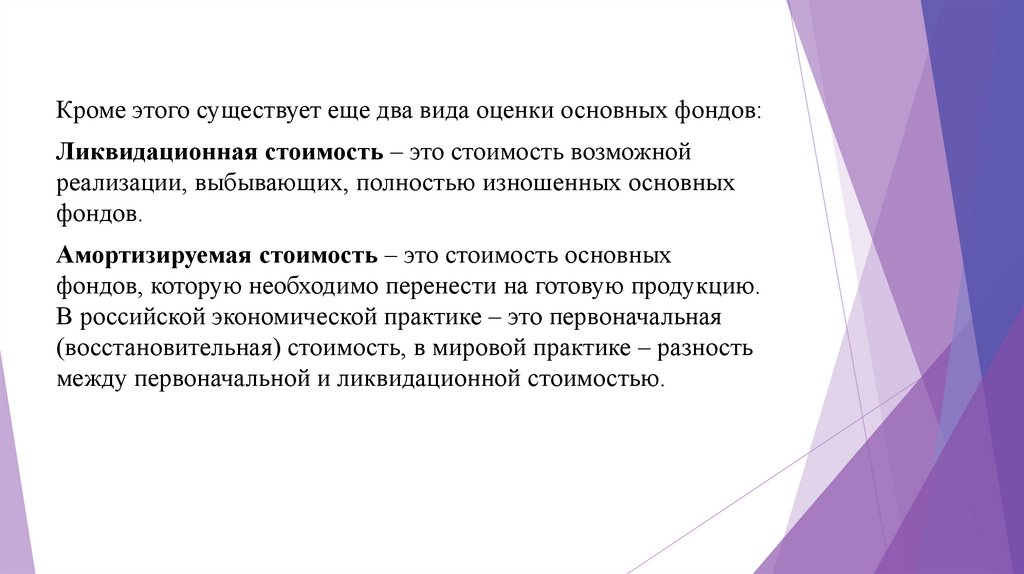

Кроме этого существует еще два вида оценки основных фондов:Ликвидационная стоимость – это стоимость возможной

реализации, выбывающих, полностью изношенных основных

фондов.

Амортизируемая стоимость – это стоимость основных

фондов, которую необходимо перенести на готовую продукцию.

В российской экономической практике – это первоначальная

(восстановительная) стоимость, в мировой практике – разность

между первоначальной и ликвидационной стоимостью.

17.

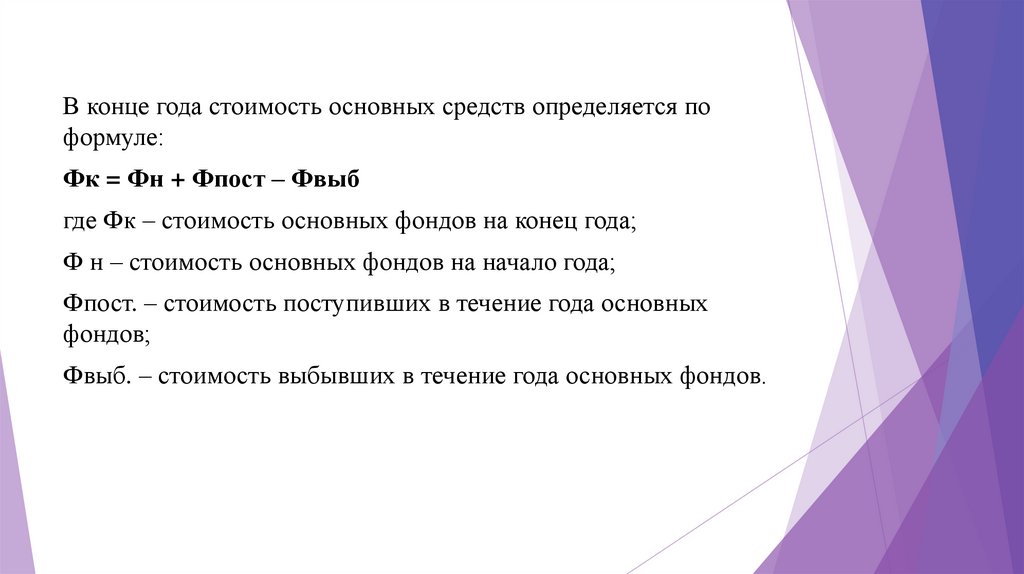

В конце года стоимость основных средств определяется поформуле:

Фк = Фн + Фпост – Фвыб

где Фк – стоимость основных фондов на конец года;

Ф н – стоимость основных фондов на начало года;

Фпост. – стоимость поступивших в течение года основных

фондов;

Фвыб. – стоимость выбывших в течение года основных фондов.

18.

Амортизация основных средств – систематическое распределениестоимости актива на протяжении срока его полезного использования.

В статье рассмотрим методы амортизации на примерах.

Способы начисления амортизации ОС

В бухгалтерском учете существует четыре способа начисления

амортизации, которые возможно начислять по всем объектам одним

из указанных способов:

линейный;

уменьшаемого остатка;

списания стоимости по сумме чисел лет полезного использования;

списание стоимости пропорционально объему продукции (работ).

19.

Линейный способ.Он применяется, когда понятен срок в месяцах (годах), в течение

которого объект будет приносить организации экономические выгоды.

Этот срок называется сроком полезного использования (СПИ).

При этом способе используется следующая формула начисления

амортизации:

Амортизация = Первоначальная (балансовая) стоимость / Срок

полезного использования (СПИ)

20.

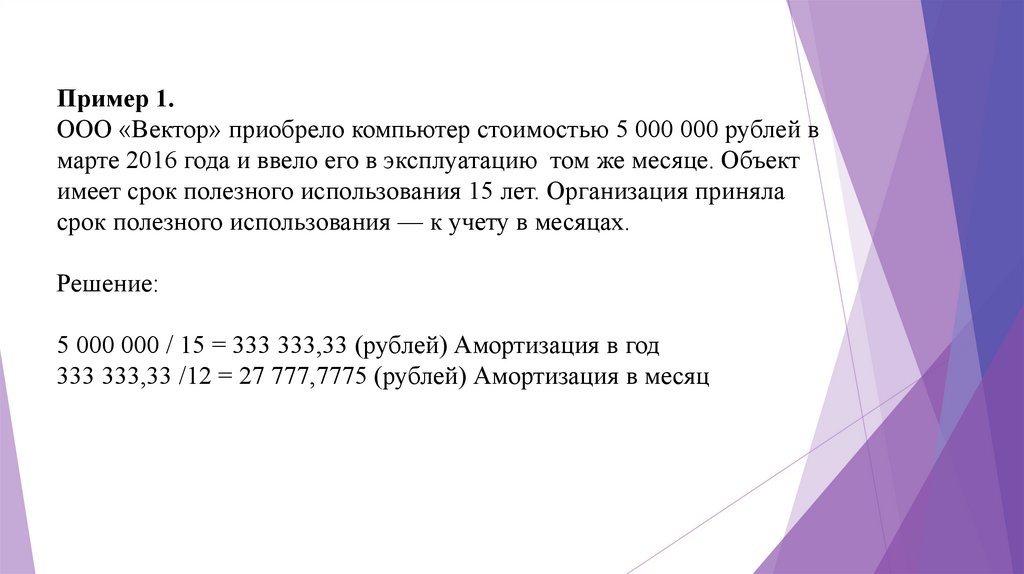

Пример 1.ООО «Вектор» приобрело компьютер стоимостью 5 000 000 рублей в

марте 2016 года и ввело его в эксплуатацию том же месяце. Объект

имеет срок полезного использования 15 лет. Организация приняла

срок полезного использования — к учету в месяцах.

Решение:

5 000 000 / 15 = 333 333,33 (рублей) Амортизация в год

333 333,33 /12 = 27 777,7775 (рублей) Амортизация в месяц

21.

Пример 2.ООО «Вектор» приобрело компьютер стоимостью 50 000 рублей в

марте 2016 года и ввело его в эксплуатацию в том же месяце. Объект

имеет срок полезного использования от 2 до 3 лет (от 24 до 36

месяцев) . Организация приняла срок полезного использования — 36

месяцев.

Способ 1.

Месячная норма амортизации: (1: 36) х 100% = 2,77777%

Месячная сумма амортизации: 50 000 руб. х 2,77777% = 1 388,89 руб.

Способ 2.

50 000/36=1 388,89

22.

Способ уменьшаемого остаткаСпособ уменьшаемого остатка начисления амортизации это прием, позволяющий измерять стоимость имущества,

если соответствующие объекты характеризуются

неравномерной отдачей в течение всего срока службы. При

этом весь свой потенциал это имущество показывает в

первые годы после покупки. Способ может применяться к

объектам как основных средств (ОС), так и нематериальных

активов (НМА).

23.

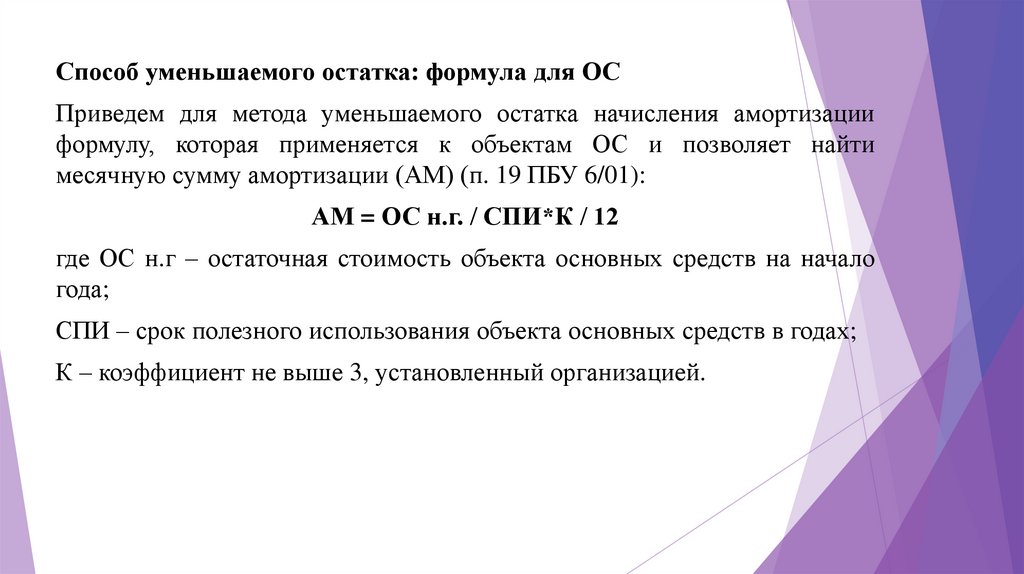

Способ уменьшаемого остатка: формула для ОСПриведем для метода уменьшаемого остатка начисления амортизации

формулу, которая применяется к объектам ОС и позволяет найти

месячную сумму амортизации (АМ) (п. 19 ПБУ 6/01):

АМ = ОС н.г. / СПИ*К / 12

где ОС н.г – остаточная стоимость объекта основных средств на начало

года;

СПИ – срок полезного использования объекта основных средств в годах;

К – коэффициент не выше 3, установленный организацией.

24.

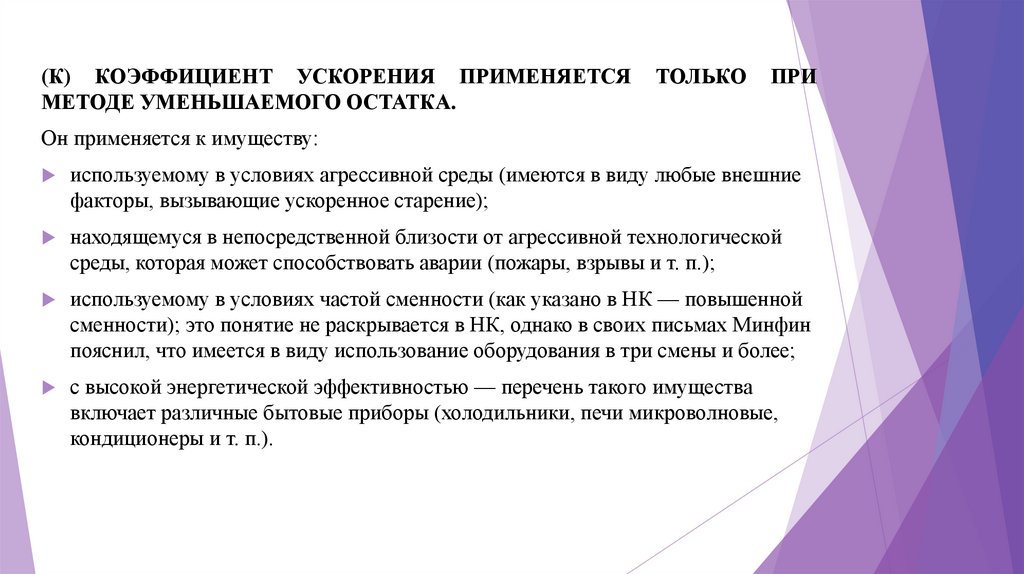

(К) КОЭФФИЦИЕНТ УСКОРЕНИЯ ПРИМЕНЯЕТСЯМЕТОДЕ УМЕНЬШАЕМОГО ОСТАТКА.

ТОЛЬКО

ПРИ

Он применяется к имуществу:

используемому в условиях агрессивной среды (имеются в виду любые внешние

факторы, вызывающие ускоренное старение);

находящемуся в непосредственной близости от агрессивной технологической

среды, которая может способствовать аварии (пожары, взрывы и т. п.);

используемому в условиях частой сменности (как указано в НК — повышенной

сменности); это понятие не раскрывается в НК, однако в своих письмах Минфин

пояснил, что имеется в виду использование оборудования в три смены и более;

с высокой энергетической эффективностью — перечень такого имущества

включает различные бытовые приборы (холодильники, печи микроволновые,

кондиционеры и т. п.).

25.

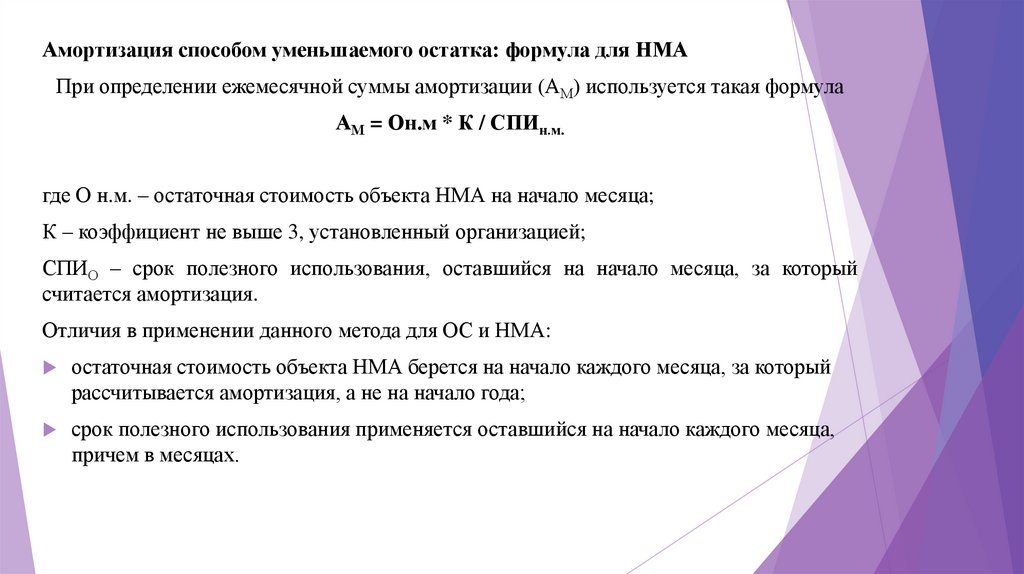

Амортизация способом уменьшаемого остатка: формула для НМАПри определении ежемесячной суммы амортизации (АМ) используется такая формула

АМ = Он.м * К / СПИн.м.

где О н.м. – остаточная стоимость объекта НМА на начало месяца;

К – коэффициент не выше 3, установленный организацией;

СПИО – срок полезного использования, оставшийся на начало месяца, за который

считается амортизация.

Отличия в применении данного метода для ОС и НМА:

остаточная стоимость объекта НМА берется на начало каждого месяца, за который

рассчитывается амортизация, а не на начало года;

срок полезного использования применяется оставшийся на начало каждого месяца,

причем в месяцах.

26.

Пример 1.Организация решила применить коэффициент ускорения, равный 1,8.

первоначальная стоимость — 423 000 руб.

срок полезного использования — 8 лет.

Годовой процент амортизации, как было рассчитано выше, % — 100 : 8 = 12,5 % или 1/8 * 100=12,5%

Делаем поправку на коэффициент ускорения — 12,5 % * 1,8 = 22,5 %.

Годовая амортизация уменьшаемого остатка составит:

в 1-й год — 423 000 *22,5% = 95 175 руб.;

во 2-й год — (423 000 руб. – 95 175 руб.) *22,5% = 73 760,63 руб.;

в 3-й год - (327 825 руб. – 73 760,63 руб.) *22,5% = 57 164,48 руб.

В последующие годы сумма годовой амортизации рассчитывается аналогично. Таким образом,

стоимость имущества будет списана быстрее, чем при расчете без коэффициента.

27.

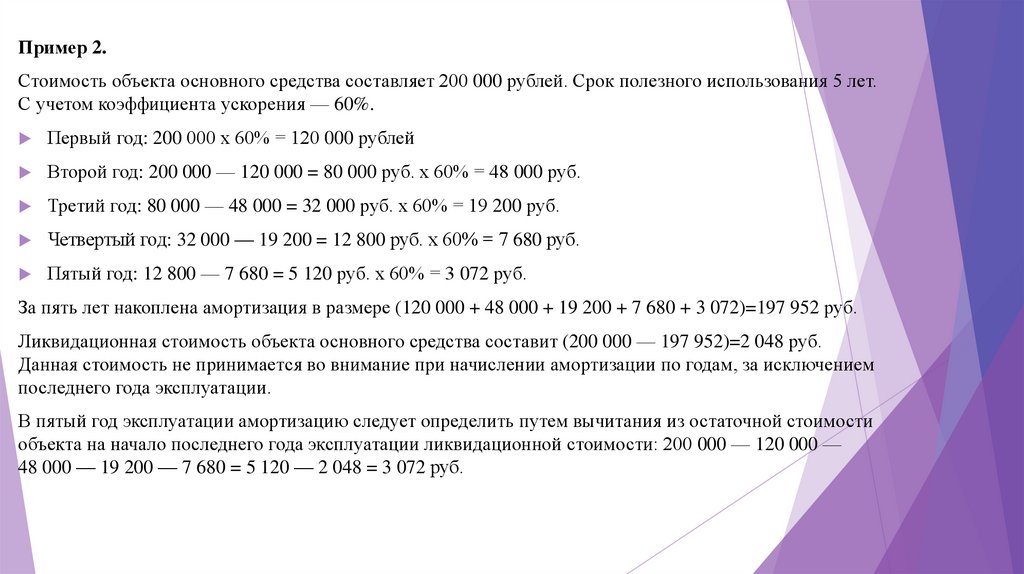

Пример 2.Стоимость объекта основного средства составляет 200 000 рублей. Срок полезного использования 5 лет.

С учетом коэффициента ускорения — 60%.

Первый год: 200 000 х 60% = 120 000 рублей

Второй год: 200 000 — 120 000 = 80 000 руб. х 60% = 48 000 руб.

Третий год: 80 000 — 48 000 = 32 000 руб. х 60% = 19 200 руб.

Четвертый год: 32 000 — 19 200 = 12 800 руб. х 60% = 7 680 руб.

Пятый год: 12 800 — 7 680 = 5 120 руб. х 60% = 3 072 руб.

За пять лет накоплена амортизация в размере (120 000 + 48 000 + 19 200 + 7 680 + 3 072)=197 952 руб.

Ликвидационная стоимость объекта основного средства составит (200 000 — 197 952)=2 048 руб.

Данная стоимость не принимается во внимание при начислении амортизации по годам, за исключением

последнего года эксплуатации.

В пятый год эксплуатации амортизацию следует определить путем вычитания из остаточной стоимости

объекта на начало последнего года эксплуатации ликвидационной стоимости: 200 000 — 120 000 —

48 000 — 19 200 — 7 680 = 5 120 — 2 048 = 3 072 руб.

28.

Списание стоимости по сумме чисел летсрока полезного использования

В этом случае сумма амортизационных отчислений определяется исходя из

первоначальной или текущей (восстановительной) стоимости (в случае

проведения переоценки) объекта основных средств и соотношения, в числителе

которого — число лет, остающихся до конца срока полезного использования

объекта, а в знаменателе — сумма чисел лет срока полезного использования

объекта.

Способ списания стоимости по сумме чисел лет срока

полезного использования:

А = С * ЧЛ / ∑ЧЛ /12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения

переоценки) стоимость объекта ОС;

ЧЛ – число лет, остающихся до конца срока полезного использования

объекта ОС;

∑ЧЛ – сумма чисел лет срока полезного использования объекта ОС;

29.

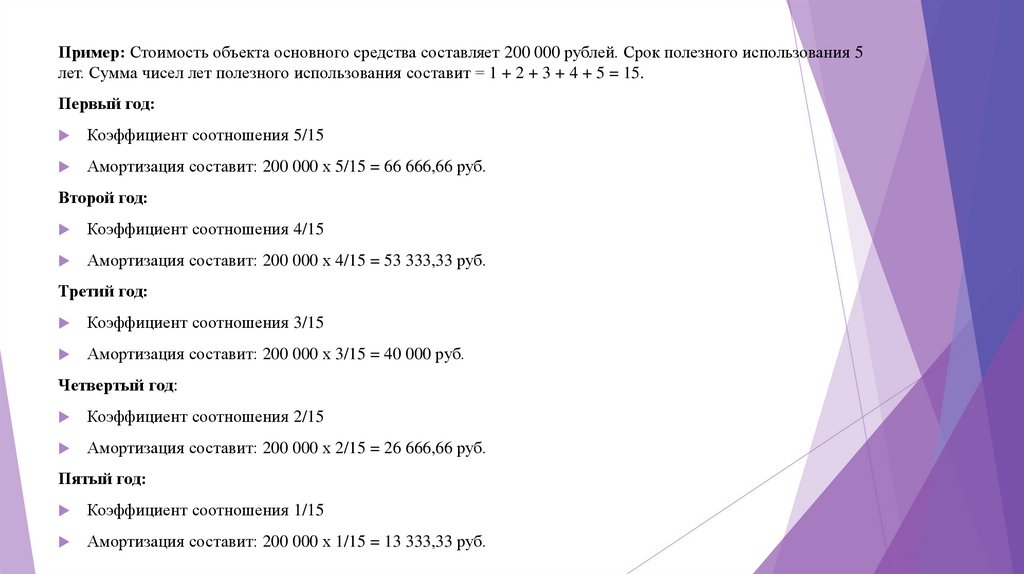

Пример: Стоимость объекта основного средства составляет 200 000 рублей. Срок полезного использования 5лет. Сумма чисел лет полезного использования составит = 1 + 2 + 3 + 4 + 5 = 15.

Первый год:

Коэффициент соотношения 5/15

Амортизация составит: 200 000 х 5/15 = 66 666,66 руб.

Второй год:

Коэффициент соотношения 4/15

Амортизация составит: 200 000 х 4/15 = 53 333,33 руб.

Третий год:

Коэффициент соотношения 3/15

Амортизация составит: 200 000 х 3/15 = 40 000 руб.

Четвертый год:

Коэффициент соотношения 2/15

Амортизация составит: 200 000 х 2/15 = 26 666,66 руб.

Пятый год:

Коэффициент соотношения 1/15

Амортизация составит: 200 000 х 1/15 = 13 333,33 руб.

30.

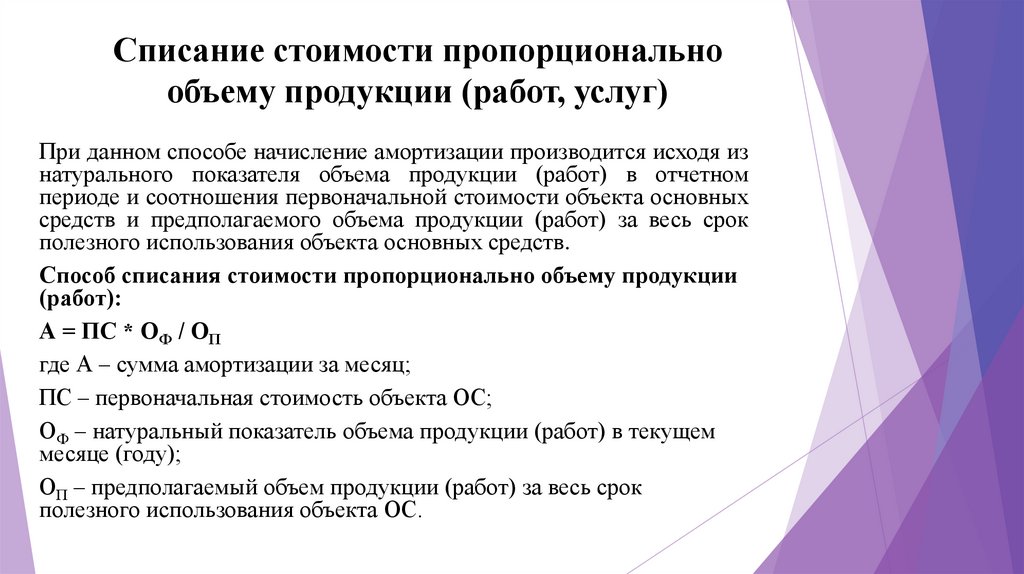

Списание стоимости пропорциональнообъему продукции (работ, услуг)

При данном способе начисление амортизации производится исходя из

натурального показателя объема продукции (работ) в отчетном

периоде и соотношения первоначальной стоимости объекта основных

средств и предполагаемого объема продукции (работ) за весь срок

полезного использования объекта основных средств.

Способ списания стоимости пропорционально объему продукции

(работ):

А = ПС * ОФ / ОП

где А – сумма амортизации за месяц;

ПС – первоначальная стоимость объекта ОС;

ОФ – натуральный показатель объема продукции (работ) в текущем

месяце (году);

ОП – предполагаемый объем продукции (работ) за весь срок

полезного использования объекта ОС.

31.

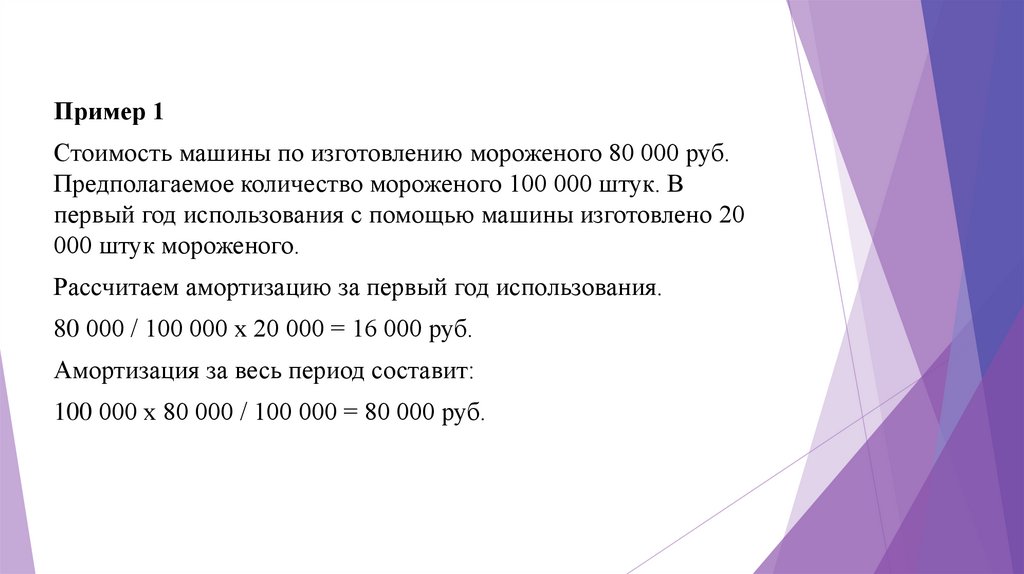

Пример 1Стоимость машины по изготовлению мороженого 80 000 руб.

Предполагаемое количество мороженого 100 000 штук. В

первый год использования с помощью машины изготовлено 20

000 штук мороженого.

Рассчитаем амортизацию за первый год использования.

80 000 / 100 000 х 20 000 = 16 000 руб.

Амортизация за весь период составит:

100 000 х 80 000 / 100 000 = 80 000 руб.

32.

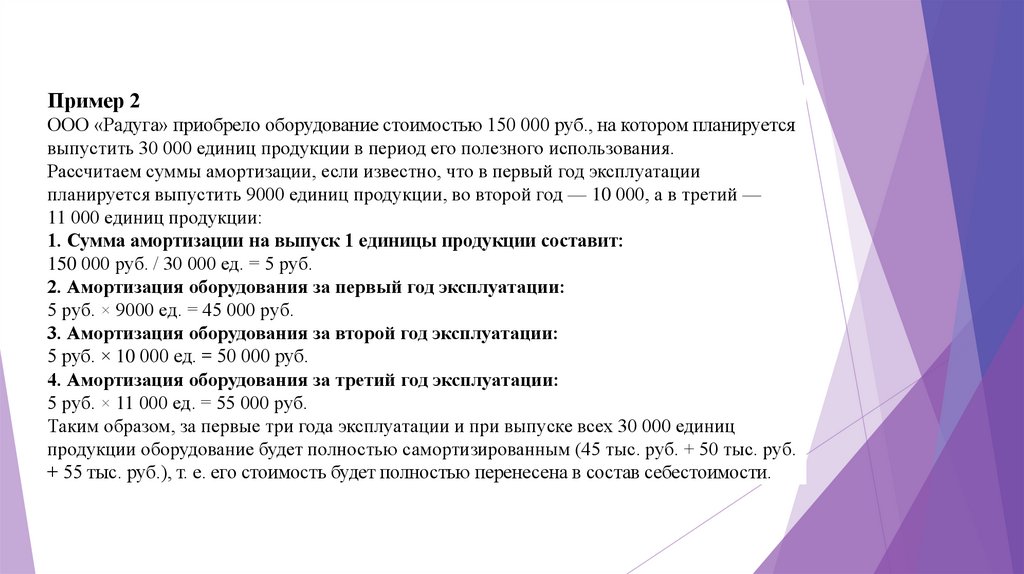

Пример 2ООО «Радуга» приобрело оборудование стоимостью 150 000 руб., на котором планируется

выпустить 30 000 единиц продукции в период его полезного использования.

Рассчитаем суммы амортизации, если известно, что в первый год эксплуатации

планируется выпустить 9000 единиц продукции, во второй год — 10 000, а в третий —

11 000 единиц продукции:

1. Сумма амортизации на выпуск 1 единицы продукции составит:

150 000 руб. / 30 000 ед. = 5 руб.

2. Амортизация оборудования за первый год эксплуатации:

5 руб. × 9000 ед. = 45 000 руб.

3. Амортизация оборудования за второй год эксплуатации:

5 руб. × 10 000 ед. = 50 000 руб.

4. Амортизация оборудования за третий год эксплуатации:

5 руб. × 11 000 ед. = 55 000 руб.

Таким образом, за первые три года эксплуатации и при выпуске всех 30 000 единиц

продукции оборудование будет полностью самортизированным (45 тыс. руб. + 50 тыс. руб.

+ 55 тыс. руб.), т. е. его стоимость будет полностью перенесена в состав себестоимости.

33.

Амортизация основных средств,бывших в эксплуатации

Бывают случаи, когда организация приобретает объекты основных средств, бывшие в эксплуатации.

Рассмотрим, как же начислить амортизацию в таком случае, и как отразить это в бухгалтерском

учете.

Пример:

ООО «Вектор», применяющее УСН «доходы-расходы», приобрело автомобиль в декабре 2015

года за 200 000 рублей. Автомобиль 2010 года выпуска. Данный автомобиль был в

употреблении. Фактический срок использования автомобиля к моменту продажи составил 3

года и 11 месяцев или 47 месяцев. Срок полезного использования организация определила 5 лет

или 60 месяцев. Данный срок определен на основании Классификации основных средств, утв.

постановлением Правительства РФ от 01.01.2002 №1. Данный вариант определения срока

полезного использования закреплен в учетной политике ООО «Вектор». Метод начисления

амортизации в бухгалтерском учете зафиксирован линейный. Срок ввода в эксплуатацию

объекта — декабрь 2015 года. Автомобиль будет использоваться для доставки товаров.

Как отразить начисление амортизации в бухгалтерском учете?

Решение:

Срок полезного использования с учетом фактического износа составляет 13 месяцев (60-47).

Ежемесячная сумма начисления амортизации составила 15 384,6153 руб. (200000/13).

Экономика

Экономика