Похожие презентации:

Налогообложение предпринимательской деятельности

1.

Тема: Налогообложениепредпринимательской деятельности

ПЛАН:

1. Понятие налогообложения, элементы налогооложения.

2. Системы налогообложения.

3. Выбор системы налогообложения.

2.

Система налогообложения- это совокупность налогов и сборов, взымаемых в

установленном порядке.

3.

Элементы налогообложения:• объект налогообложения — например, полученный доход,

прибыль, транспорт, недвижимость;

• налоговая база —стоимостная или физическая

характеристика объекта, с которой нужно платить налог

( например прибыль 300 000 ₽ за первый квартал;

количество лошадиных сил и т.д.);

• налоговый период — отрезок времени, по итогам которого

надо заплатить налог: раз в год, каждый квартал или раз

в месяц;

• налоговая ставка — величина налога (НДС - 20%);

4.

Элементы налогообложения:• порядок исчисления налога — как считать налог;

• порядок и сроки уплаты налога — в какие сроки и каким

образом надо отправлять платеж.

5.

Системы налогообложения впредпринимательской деятельности:

1. ОСН — основная система налогообложения.

2. УСН — упрощенная система налогообложения.

3.ЕСХН — единый сельскохозяйственный налог.

4.ПСН — патентная система налогообложения.

5.НПД — налог на профессиональный доход.

ЮЛ подходят ОСН, УСН и ЕХСН, для ИП все пять систем

налогообложения.

6.

ОСН (общая система налогообложения) –• это налоговый режим, который предусматривает выплату

всех предусмотренных законодательством налогов и сборов

организациями и индивидуальными предпринимателями в

полном размере, а также обязанность организаций вести

полный бухгалтерский и налоговый учёт.

7.

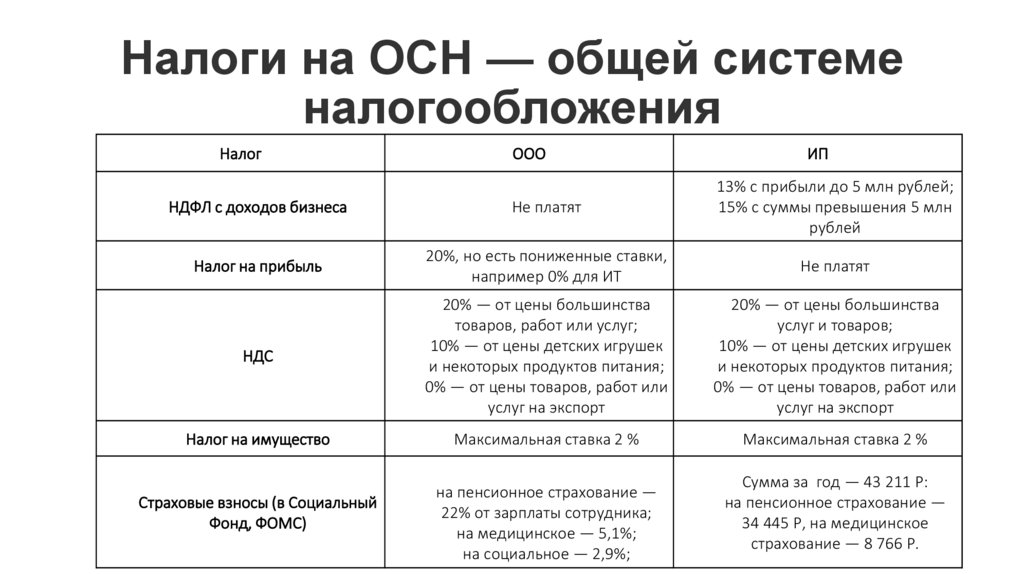

Налоги на ОСН — общей системеналогообложения

Налог

ООО

ИП

НДФЛ с доходов бизнеса

Не платят

13% с прибыли до 5 млн рублей;

15% с суммы превышения 5 млн

рублей

Налог на прибыль

20%, но есть пониженные ставки,

например 0% для ИТ

Не платят

НДС

20% — от цены большинства

товаров, работ или услуг;

10% — от цены детских игрушек

и некоторых продуктов питания;

0% — от цены товаров, работ или

услуг на экспорт

20% — от цены большинства

услуг и товаров;

10% — от цены детских игрушек

и некоторых продуктов питания;

0% — от цены товаров, работ или

услуг на экспорт

Налог на имущество

Максимальная ставка 2 %

Максимальная ставка 2 %

Страховые взносы (в Социальный

Фонд, ФОМС)

на пенсионное страхование —

22% от зарплаты сотрудника;

на медицинское — 5,1%;

на социальное — 2,9%;

Сумма за год — 43 211 Р:

на пенсионное страхование —

34 445 Р, на медицинское

страхование — 8 766 Р.

8.

УСН (упрощенная системаналогообложения) –

• специальный налоговый режим в России, направленный на снижение

налоговой нагрузки на субъекты малого бизнеса, а также облегчение и

упрощение ведения налогового учёта и бухгалтерского учёта.

Ограничения для работы по УСН:

1. средняя численность сотрудников — не более 130 человек;

2. доход — не больше 251,4 млн рублей за 2023 год;

3. по видам деятельности, если налогоплательщик продаёт полезные

ископаемые, занимается адвокатской деятельностью или производит

подакцизные товары.

9.

Виды УСН:• УСН «Доходы». При расчете налога учитывают только

доходы. Выгодно ИП, которые оказывают услуги. У них

практически нет расходов. Ставка 6% (+ ОПС+ОМС).

• УСН «Доходы минус расходы». Налог нужно платить

с разницы между доходами и расходами. Подходит, если

расходов больше 60% от оборота. Ставка 15% (+

ОПС+ОМС).

10.

ПСН (патентная система налогообложения) –• это специальный налоговый льготный режим для ИП. Вместо уплаты

налогов и сдачи налоговой декларации предприниматель оплачивает

патент. Это фиксированная сумма, которая рассчитывается исходя из

вида и места ведения деятельности.

Ограничения по ПСН:

1. Годовой доход ИП не более 60 млн рублей.

2. Не больше 15 работников — штатных или по гражданско-правовым

договорам.

3. ИП на патенте не может привлекать для работ или услуг других ИП или

юрлиц.

4. По видам деятельности и торговой площади.

11.

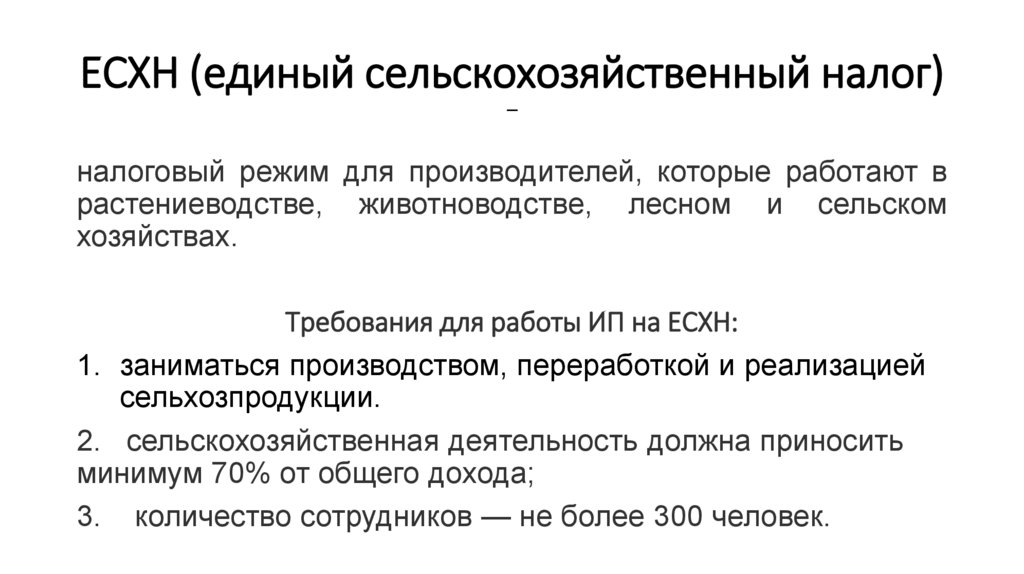

ЕСХН (единый сельскохозяйственный налог)–

налоговый режим для производителей, которые работают в

растениеводстве, животноводстве, лесном и сельском

хозяйствах.

Требования для работы ИП на ЕСХН:

1. заниматься производством, переработкой и реализацией

сельхозпродукции.

2. сельскохозяйственная деятельность должна приносить

минимум 70% от общего дохода;

3. количество сотрудников — не более 300 человек.

12.

ЕСХН (единый сельскохозяйственный налог)Расчет ЕСХН:

ЕСХН = Налоговая база × Ставка налога

Налоговая база — это доходы минус расходы и убытки

прошлых лет.

13.

НПД (налог на профессиональный доход) –налоговый режим для самозанятых граждан.

Плательщики:

1. Физические лица в статусе самозанятые.

2. ИП без сотрудников.

Ограничения по режиму:

1. Перепродажа товаров.

2. Продажа подакцизных и маркированных товаров.

3. Работа по агентскому договору.

14.

НПД (налог на профессиональный доход) –Расчет НПД:

НПД = Налоговая база × Ставка налога

Налоговая база — это доходы от реализации товаров, работ, услуг,

имущественных прав.

Ставки:

1. в отношении доходов физ. лиц 4 %;

2. в отношении доходов ИП 6 %.

Право

Право