Похожие презентации:

Регистрация предпринимательской деятельности

1.

Регистрацияпредпринимательской

деятельности

2.

Официальное ведение предпринимательской деятельностипредполагает ее регистрацию в уполномоченном

государственном органе – налоговой инспекции.

При государственной регистрации государством предъявляются

требования к минимальному размеру уставного капитала

будущего предпринимателя, а также взимается

государственная пошлина за совершение юридически

значимых действий в виде регистрации и внесения нового

субъекта экономики в реестр.

3.

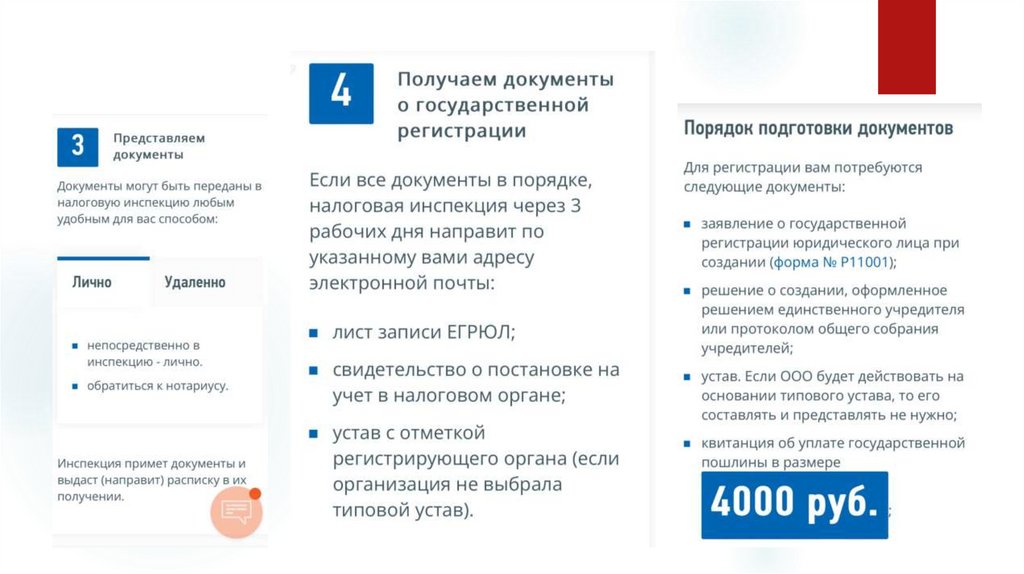

Первоначальным этапом при создании малого предприятияявляется формирование учредительных документов (устав,

учредительный договор).

После этого подаются документы в государственный орган для

государственной регистрации: заявление, копия учредительных

документов, квитанция об уплате государственной пошлины и

сведения о видах деятельности, которыми планирует заниматься

организация.

На основании заявления в установленной форме

регистрирующий орган внесет запись в ЕГРИП или ЕГРЮЛ

4.

Пошаговая инструкция5.

6.

Основным законом, регулирующим регистрациюпредпринимательской деятельности, является Федеральный

закон «О государственной регистрации юридических лиц и

индивидуальных предпринимателей».

Отдельные виды предпринимательской деятельности требуют

получения лицензии

Предпринимательская деятельность может осуществляться с

образованием и без образования юридического лица в

качестве индивидуального предпринимателя

7.

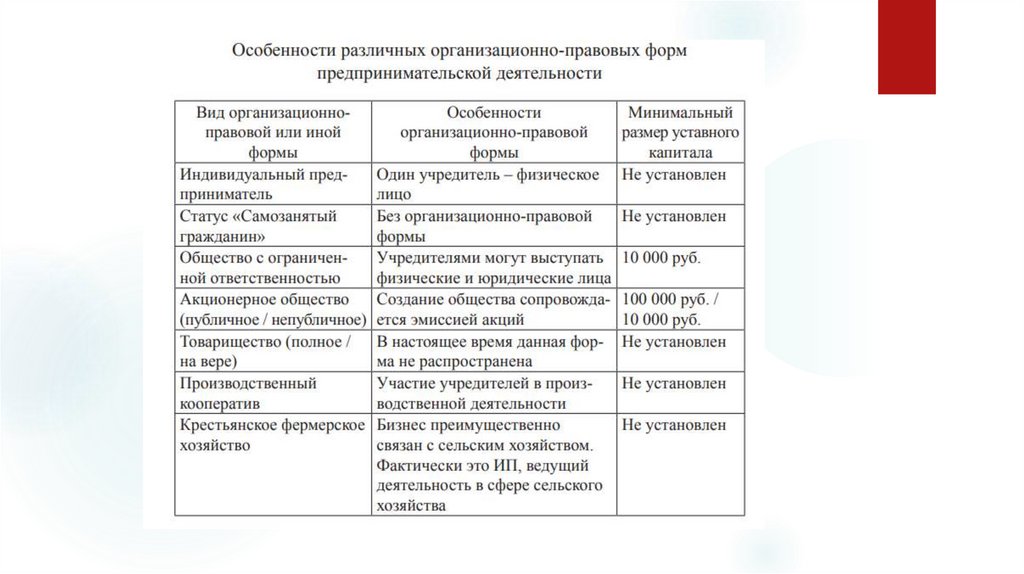

Существует множество организационно-правовых формпредпринимательской деятельности: индивидуальный

предприниматель, товарищество (полное и на вере), общество

с ограниченной ответственностью, акционерные общества

(публичные и непубличные), производственные кооперативы,

крестьянское фермерское хозяйство и др.

8.

9.

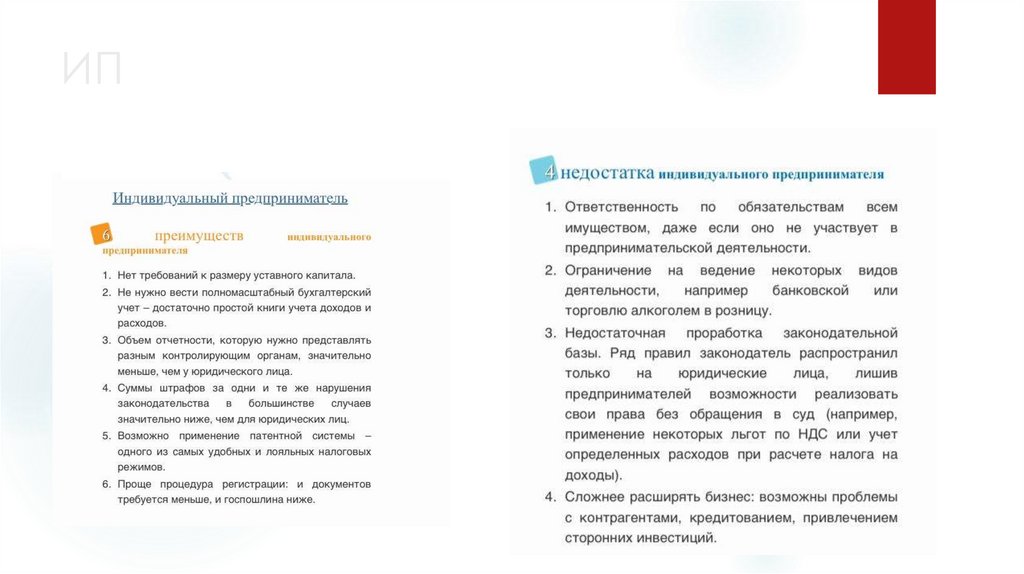

ИП10.

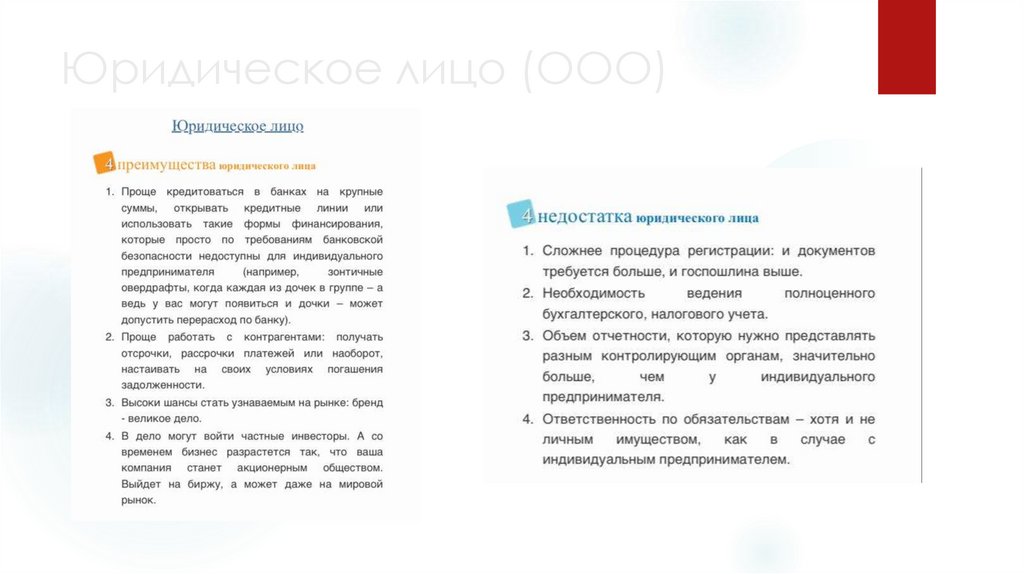

Юридическое лицо (ООО)11.

Системы налогообложенияВ 2022 году в России действует шесть систем налогообложения:

общая система налогообложения — ОСНО;

упрощённая система налогообложения — УСН;

единый сельскохозяйственный налог — ЕСХН;

патентная система налогообложения — ПСН;

налог на профессиональный доход — НПД;

автоматическая система налогообложения — АУСН.

Компании могут работать только на четырёх режимах: ОСНО, УСН,

ЕСХН и АУСН. ИП могут работать на всех шести. Физические лица

без оформления ИП могут применять только НПД.

12.

ОСНО: общая системаналогообложения

ОСНО — универсальная система, которую могут использовать

все предприниматели и компании без ограничений. Общий

режим устанавливают для всех компаний и ИП автоматически,

если они не выбрали иной.

Налогоплательщики. Юридические лица или индивидуальные

предприниматели.

Какие налоги платят. Основные налоги на ОСНО — НДС, налог

на прибыль для юридических лиц, налог на доход физических

лиц для ИП и поимущественные налоги.

13.

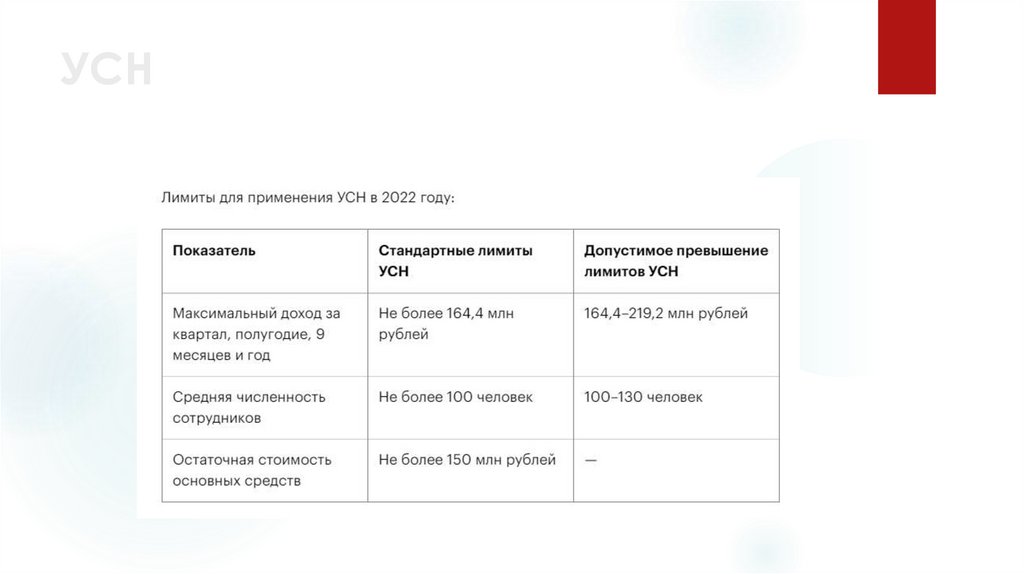

УСН: упрощённая системаналогообложения

УСН — специальный режим налогообложения, который

ориентирован на малый и средний бизнес. Налоговая нагрузка

на нём значительно ниже, чем на ОСН.

Налогоплательщики. Юридические лица или индивидуальные

предприниматели, которые соответствуют ряду требований

и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения. Не могут применять УСН:

компании, в которых доля участия других организаций больше

25%;

компании, у которых есть филиалы;

компании и ИП, которые занимаются определёнными видами

деятельности, — например, банки, страховщики,

негосударственные пенсионные фонды, ломбарды,

14.

УСН15.

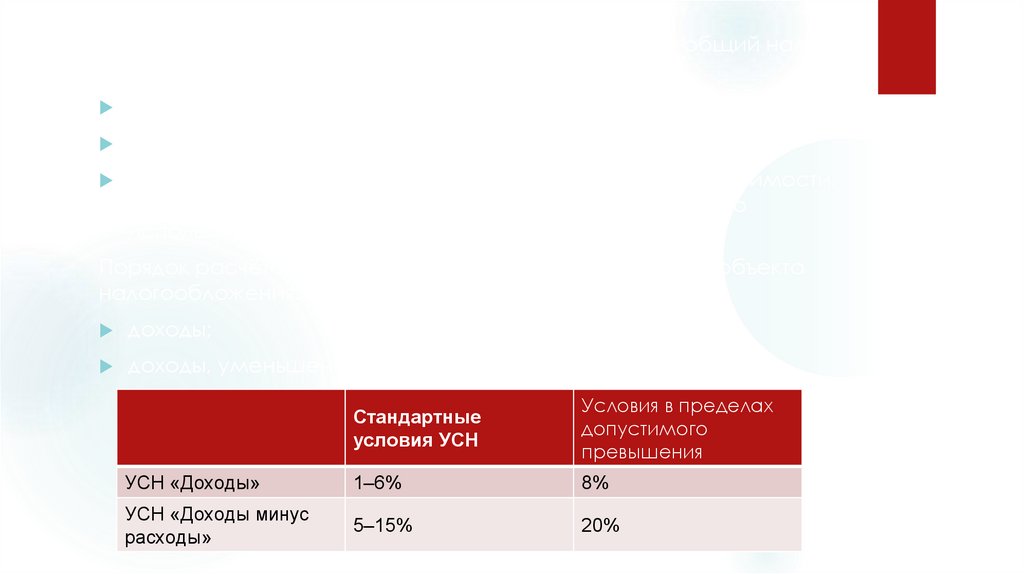

Какие налоги платят и в какие сроки. При УСН платят общий налог,который заменяет:

налог на прибыль для компаний, для ИП — НДФЛ;

НДС по внутренним операциям;

налог на имущество организаций по среднегодовой стоимости,

для ИП — налог на имущество с недвижимости, которую

используют в бизнесе.

Порядок расчёта налога и ставка зависят от выбранного объекта

налогообложения. На УСН их может быть два:

доходы;

доходы, уменьшенные на величину расходов.

Стандартные

условия УСН

Условия в пределах

допустимого

превышения

УСН «Доходы»

1–6%

8%

УСН «Доходы минус

расходы»

5–15%

20%

16.

ЕСХН: единыйсельскохозяйственный налог

ЕСХН — специальный налоговый режим для производителей

сельскохозяйственной продукции.

Налогоплательщики. Юридические лица или индивидуальные

предприниматели, которые соответствуют ряду требований

и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения:

Общее ограничение — сельскохозяйственная деятельность

приносит не менее 70% от общего дохода компании или ИП.

Ограничение для рыбохозяйственных компаний и ИП —

количество сотрудников не больше 300 человек.

17.

ПСН: патентная системаналогообложения

ПСН — налоговый режим, при котором предприниматель

приобретает патент — право на ведение определённого вида

деятельности.

Предприниматель платит фиксированную сумму, исходя

из срока действия патента. Размер этой суммы не связан

с предполагаемым или фактически полученным доходом.

Патент можно приобрести на ограниченный срок — от месяца

до года.

Налогоплательщики. Индивидуальные предприниматели,

которые подходят под установленные ограничения и которые

подали заявление на патент.

Лимиты и ограничения:

количество сотрудников — не более 15 человек;

18.

НПД: налогна профессиональный доход

НПД — специальный налоговый режим для самозанятых. На НПД

не ведут отчётность, а всё взаимодействие с налоговой ведётся

через приложение «Мой налог».

Налогоплательщики. Индивидуальные предприниматели и физ.

лица без оформления ИП, которые подходят под установленные

ограничения.

Лимиты и ограничения:

нет сотрудников, которые работают по трудовому договору;

годовой доход — не более 2,4 млн рублей.

Также при применении НПД запрещены некоторые виды

деятельности — например, добыча и реализация полезных

ископаемых, перепродажа товаров. Полный перечень таких

видов деятельности приведён в статье 4 №422-ФЗ.

19.

АУСН: автоматическая системаналогообложения

АУСН — экспериментальный налоговый режим для малого

бизнеса. До 31 декабря 2027 года он действует только в Москве

и Московской области, Республике Татарстан и Калужской

области.

Налогоплательщики. Юридические лица или индивидуальные

предприниматели, которые соответствуют ряду требований

и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения:

количество сотрудников — не более 5 человек;

годовой доход — не более 60 млн рублей;

зарплата сотрудников — не более 5 млн рублей на человека

в год;

остаточная стоимость основных средств компаний — не более

20.

Налоги за сотрудников и страховыевзносы: какие бывают и кто платит

Компании и индивидуальные предприниматели, у которых есть

сотрудники, обязаны удерживать НДФЛ со всех доходов,

которые им выплачивают. Кроме того, за всех сотрудников

работодатели должны перечислять страховые взносы.

НДФЛ за сотрудников. Налоговая база для подоходного

налога — сумма дохода работника за месяц.

Работодатель удерживает налог из доходов работника (который

является налогоплательщиком) и уплачивает его в бюджет. Срок

уплаты — не позднее рабочего дня, который следует за днём

выплаты дохода.

Ставки налога:

30% — в случае выплат налоговым нерезидентам РФ;

15% — с дохода, который с начала года превысил 5 млн рублей;

21.

Страховые взносы.Их платят все компании и индивидуальные предприниматели.

Компании платят взносы за работников, а ИП — за работников

и за себя.

Страховые взносы бывают двух видов:

взносы за себя — фиксированные и дополнительные;

взносы за своих сотрудников.

Взносы за себя платят все ИП. Исключение — ИП на НПД.

В фиксированные взносы входят взносы на обязательное

пенсионное (ОПС) и обязательное медицинское страхование

(ОМС). Размер взносов один для всех, его устанавливает

государство. Актуальные суммы приведены в статье 430 НК РФ.

При АУСН тариф устанавливает статья 18 №17-ФЗ от 25.02.2022.

Дополнительные страховые взносы на ОПС платят в случае, если

доход ИП превысил 300 тысяч рублей за год. Ставка — 1%

от суммы превышения.

22.

Как выбрать системуналогообложения

Выбор системы налогообложения зависит от ряда факторов:

вида налогоплательщика;

вида деятельности бизнеса;

суммы дохода;

количества сотрудников.

Вид налогоплательщика. Как мы уже говорили выше, компании

могут работать только на ОСНО, УСН, ЕСХН и АУСН. ИП могут

работать на любом из шести налоговых режимов. Физические

лица без оформления ИП могут применять только НПД.

Вид деятельности бизнеса. На ОСНО может работать бизнес

с любым видом деятельности, если тот не запрещён

на территории РФ. Виды деятельности для остальных режимов

регулирует закон.

Право

Право