Похожие презентации:

Особливості справляння фіксованого сільськогосподарського податку

1. ДЕРЖАВНИЙ ВИЩИЙ НАВЧАЛЬНИЙ ЗАКЛАД “Київський національний економічний університет ім. В.Гетьмана”

кафедра правового регулювання економікиІНСТИТУТ БІЗНЕС-ОСВІТИ

Податкове право України

Особливості справляння фіксованого

сільськогосподарського податку

Викладач:

доцент кафедри ПРЕ, к.ю.н.,

доцент Хатнюк Наталія Сергіївна

Студент:

ІБО ПРЕ, 1 групи, 2 курс ,

заочна форма навчання (2015)

Миколаєнко Олексій

Київ – 2015

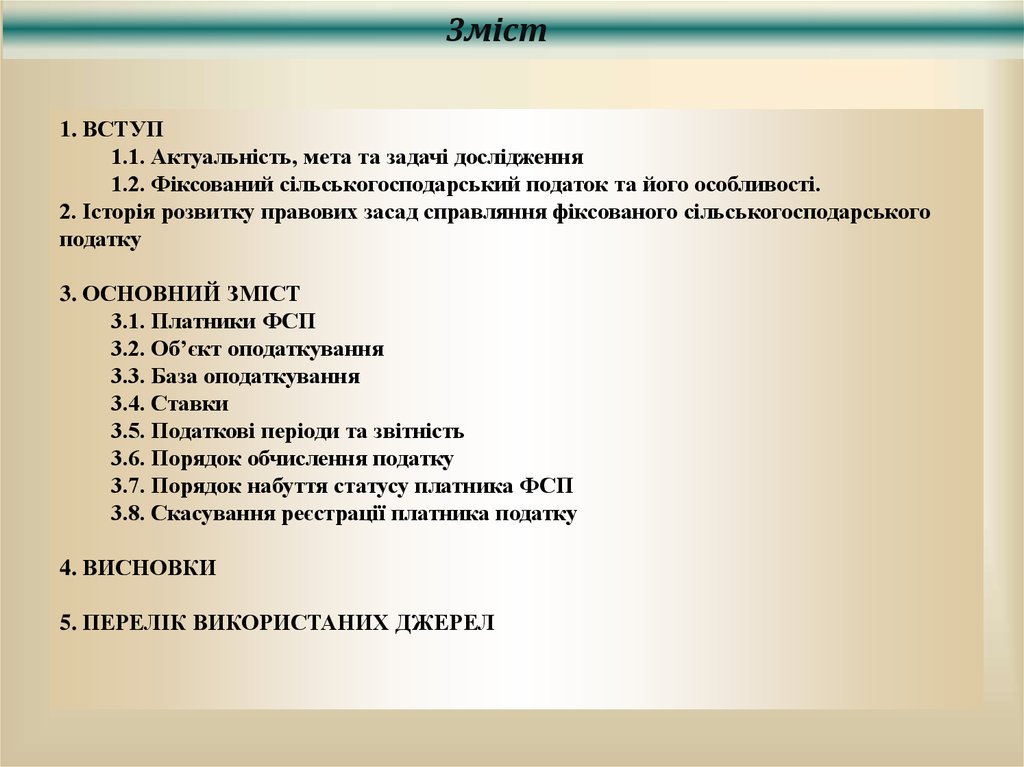

2. Зміст

1. ВСТУП1.1. Актуальність, мета та задачі дослідження

1.2. Фіксований сільськогосподарський податок та його особливості.

2. Історія розвитку правових засад справляння фіксованого сільськогосподарського

податку

3. ОСНОВНИЙ ЗМІСТ

3.1. Платники ФСП

3.2. Об’єкт оподаткування

3.3. База оподаткування

3.4. Ставки

3.5. Податкові періоди та звітність

3.6. Порядок обчислення податку

3.7. Порядок набуття статусу платника ФСП

3.8. Скасування реєстрації платника податку

4. ВИСНОВКИ

5. ПЕРЕЛІК ВИКОРИСТАНИХ ДЖЕРЕЛ

3. ВСТУП

Оподаткування сільськогосподарського виробництва завжди носило актуальнийхарактер для України. Тим більше дане питання набуло додаткової актуальності в світі

суттєвих змін, внесених до податкового законодавства, якими, зокрема, було віднесено такий

податковий платіж, як фіксований сільськогосподарський податок до складу спеціальних

податкових режимів.

Спеціальний податковий режим - це система заходів, що визначає особливий порядок

оподаткування окремих категорій господарюючих суб'єктів. Спеціальний податковий режим

може передбачати особливий порядок визначення елементів податку та збору, звільнення від

сплати окремих податків та зборів. Спеціальні податкові режими встановлюються та

застосовуються у випадках і порядку, визначених виключно Податковим Кодексом України.

Перехід

сільськогосподарських

товаровиробників

на

сплату

фіксованого

сільськогосподарського податку спростив нарахування податкових платежів, а також

зменшив рівень податкового навантаження на сільськогосподарські підприємства та

фермерські господарства, які виробляють товарну сільськогосподарську продукцію,

Правовою основою розгляду оподаткування ФПС в даній роботі є Податковий кодекс

України, яки був прийнятий 02 грудня 2010 року.

Метою даної роботи є дослідження та розкриття правових засад справляння

фіксованого сільськогосподарського податку в Україні.

Головними завданнями для досягнення поставленої мети є проведення оцінку

справляння фіксованого сільськогосподарського податку, виявити його негативні сторони та

надати можливі шляхи усунення.

4. Фіксований сільськогосподарський податок

Фіксований сільськогосподарський податок віднесено до спеціального податковогорежиму, що визначає особливий порядок його справляння та інші його складові й елементи і

регламентується розділом XIV «Спеціальні податкові режими» Податкового кодексу України

від 02.12.2010 р. № 2755-VI (зі змінами та доповненнями, далі - ПКУ).

Відповідно до підпункту 14.1.256 пункту 14.1 статті 14 Податкового кодексу України

фіксований сільськогосподарський податок (далі - ФСП) – це податок, який справляється з

одиниці земельної площі у відсотках від її нормативної оцінки та сплату якого замінює

сплату окремих податків і зборів. № 8, ст. 451-452

Головна мета ФСП

Підтримка виробництва сільськогосподарської

продукції

для цього застосовується окрема система заходів з

оподаткування:(встановлюються спеціальні правила

нарахування і сплати податків для визначених

категорій сільськогосподарських товаровиробників),

також він становить окрему підсистему в межах

загального режиму оподаткування – базується на

загальній системі оподаткування та не може існувати

самостійно від неї.

№ 10

5.

Характерні ознаки, що виокремлюють даний податок з поміжвід інших податків, але не властиві СПР

а) відсутність обмеження платників у видах та обсягах діяльності, що не властиве податкам

і податковим режимам, які застосовуються в межах спеціальних податкових режимів,

зокрема єдиному податку;

б) врахування сезонності виробництва сільськогосподарської продукції - сплата податку

проводиться щомісяця протягом 30 календарних днів, що настають за останнім

календарним днем податкового (звітного) місяця, у розмірі третини суми податку,

визначеної на кожний квартал від річної суми податку.

в) відсутність прив'язки податку до результатів діяльності, тобто його непрямий характер.

Так, фіксований податок є незалежним від величини одержаних платником доходів, де з

кожної грошової одиниці справляється однаковий фіксований розмір платежу. Назва

«фіксований» підкреслює, що ставка податку з такою назвою є незмінною по

відношенню до прибутку. Також фіксований сільськогосподарський податок (ФСП) –

це спеціальний режим прямого оподаткування доходів від ведення

сільськогосподарського виробництва тобто безпосереднім об'єктом оподаткування ним

виступає земля, від використання якої отримують дохід (прибуток).

№ 10

6. Історія розвитку правових засад справляння ФСП

Назва і дата прийняттязаконодавчих

документів

Загальні особливості законодавчих документів

Закон України “Про

запровадження в порядку

експерименту єдиного

(фіксованого) податку для

сільськогосподарських

товаровиробників

Закон України» від

15.01.1998 № 25/98-ВР

Законом передбачалася сплата податку як у грошовій, так і в натуральній формі.

Передбачалося, що цей податок набуде статусу загальнодержавного й охоплюватиме

обов'язки зі сплати сукупності встановленого переліку податків, зборів та обов'язкових

платежів станом на 1 січня 1998р. до бюджетів і державних цільових фондів.

Здійснення такого експерименту у Старобешівському районі Донецької області та

Ужгородському районі Закарпатської області було визнано ефективним і доцільним для

подальшого використання на всій території України.

Закон України “Про

фіксований

сільськогосподарський

податок»

від 17.12.1998 № 320-XIV

Законом було встановлено певні вимоги, яким повинен був відповідати суб'єкт

господарювання щоб отримати право стати платником ФСП.

Зокрема акцентувалось, що лише тільки сільськогосподарські підприємства, як юридичні

особи повинні бути зареєстровані як платники цього податку; вони повинні були

займатися виробництвом (вирощуванням) переробкою та збутом сільськогосподарської

продукції. Грошова оцінка сільськогосподарських угідь регулювалася відповідно до

Методики нормативної грошової оцінки земель сільськогосподарського призначення та

населених пунктів, затвердженої ст. 6 Указу Президента України “Про невідкладні заходи

щодо прискорення земельної реформи у сфері сільськогосподарського виробництва”

Податковий кодекс

Кодексом внесено певні корективи щодо переліку платників ФСП, умов для набуття такого

України від 02.12.2010 № статусу, порядку нарахування та сплати, особливостей обкладання іншими податками й

2755-VI

зборами. Більш конкретно викладено порядок переходу на сплату ФСП

сільськогосподарськими товаровиробниками, які створені шляхом злиття або приєднання,

або шляхом перетворення.

№9

7.

п. 301.1.ст. 301 ПКУ

сільськогосподарські товаровиробники,

у яких частка сільськогосподарського

товаровиробництва за попередній податковий

(звітний) рік дорівнює або перевищує 75 відсотків.

ПЛАТНИКИ

ФСП

усіх осіб окремо, які

зливаються або

приєднуються

Якщо сільськогосподарський товаровиробник

утворюється шляхом злиття, приєднання, перетворення,

поділу або виділення згідно з відповідними нормами

Цивільного кодексу України, то норма щодо дотримання

частки сільськогосподарського товаровиробництва, яка

дорівнює або перевищує 75 відсотків за попередній

податковий (звітний) рік, поширюється на:

кожну окрему особу,

утворену шляхом

поділу або виділу

особу, утворену

шляхом

перетворення

8.

Сільськогосподарські товаровиробники як платники ФСПст. 301 ПКУ

Утворені шляхом

злиття або

приєднання

п. 301.2.

можуть бути

платниками податку в

рік утворення,

якщо частка

сільськогосподарського

товаровиробництва,

отримана за попередній

податковий (звітний)

рік всіма

товаровиробниками, які

беруть участь у їх

утворенні, дорівнює

або перевищує 75

відсотків.

Утворені шляхом

перетворення

платника податку

п. 301.3.

можуть бути

платниками податку в

рік перетворення,

якщо частка

сільськогосподарського

товаровиробництва,

отримана за попередній

податковий (звітний)

рік, дорівнює або

перевищує 75 відсотків

Утворені шляхом

поділу або

виділення

п. 301.4.

Новоутворені

п. 301.5.

можуть бути платниками податку з

наступного року,

якщо частка сільськогосподарського

товаровиробництва,. отримана за

попередній податковий (звітний) рік,

дорівнює або перевищує 75 відсотків

9.

Платники податку не є платниками такихподатків і зборів:

а) податку на прибуток підприємств;

б) земельного податку (крім земельного податку за земельні ділянки, що не

використовуються для ведення сільськогосподарського товаровиробництва);

в) збору за спеціальне використання води;

г) збору за провадження деяких видів підприємницької діяльності (у частині

провадження торговельної діяльності).

10.

п. 301.6.1.суб'єкт господарювання, у якого понад 50 відсотків доходу, отриманого від

продажу сільськогосподарської продукції власного виробництва та продуктів її

переробки, становить дохід від реалізації декоративних рослин (за винятком

зрізаних квітів, вирощених на угіддях, які належать сільськогосподарському

товаровиробнику на праві власності або надані йому в користування, та

продуктів їх переробки), диких тварин і птахів, хутряних виробів і хутра (крім

хутрової сировини)

п. 301.6.2.

Ст.301.6.ПКУ

Не може бути

зареєстрований як

платник податку

суб'єкт господарювання, що провадить

діяльність з виробництва підакцизних

товарів, крім виноматеріалів виноградних

(коди згідно з УКТ ЗЕД 2204 29-2204 30),

вироблених на підприємствах первинного

виноробства для підприємств вторинного

виноробства, які використовують такі

виноматеріали для виробництва готової

продукції

п. 301.6.3.

суб'єкт господарювання, який станом на 1 січня базового (звітного) року має

податковий борг, за винятком безнадійного податкового боргу, який виник

внаслідок дії обставин непереборної сили (форс-мажорних обставин)

11. Об'єкт оподаткування

Ст. 302 ПКУСільськогосподарські угіддя

Ріллі

Сіножаті

Пасовища

Багаторічні

насадження

та/або

ПЛОЩА,

що перебуває у

власності

сільськогосподарського

товаровиробника або

надана йому у

користування, у тому

числі на умовах оренди.

Землі водного

фонду

та/або

Внутрішні водойма

Озера

Ставки

водосховища

База оподаткування

Сільськогосподарські угіддя

Землі водного фонду

(ріллі, сіножатей, пасовищ і багаторічних

насаджень) –

нормативна грошова оцінка одного

гектара сільськогосподарських угідь

проведена за станом на

1 липня 1995 року

(внутрішніх водойм, озер, ставків, водосховищ)

–

нормативна грошова оцінка одного гектара

ріллі в Автономній Республіці Крим або в

області, проведена за станом на

1 липня 1995 року.

Ст. 303 ПКУ

12.

Ст. 304 ПКУРозмір ставок податку

з одного гектара сільськогосподарських угідь та/або земель водного фонду

для сільськогосподарських товаровиробників залежить від категорії (типу)

земель, їх розташування та становить (у відсотках бази оподаткування):

для ріллі, сіножатей і пасовищ - 0,15

(крім ріллі, сіножатей і пасовищ, розташованих у гірських зонах та на поліських територіях, а також ріллі, сіножатей і

пасовищ, що перебувають у власності сільськогосподарських товаровиробників, які спеціалізуються на виробництві

(вирощуванні) та переробці продукції рослинництва на закритому ґрунті, або надані їм у користування, у тому числі на

умовах оренди)

для ріллі, сіножатей і пасовищ, розташованих у гірських зонах та на поліських територіях, -0,09

для багаторічних насаджень - 0,09

(крім багаторічних насаджень, розташованих у гірських зонах та на поліських територіях)

для багаторічних насаджень, розташованих у гірських зонах та на поліських територіях, -

для земель водного фонду - 0,45

0,03

Під спеціалізацією на виробництві (вирощуванні) та переробці

продукції рослинництва на закритому ґрунті слід розуміти

перевищення частки доходу, отриманого від реалізації такої

продукції та продукції її переробки двох третин доходу (66

відсотків)

від

реалізації

усієї

власновиробленої

сільськогосподарської продукції та продуктів її переробки.

для ріллі, сіножатей і пасовищ, що перебувають у власності сільськогосподарських

товаровиробників, які спеціалізуються на виробництві (вирощуванні) та переробці продукції

рослинництва на закритому ґрунті, або надані їм у користування, у тому числі на умовах оренди,

- 1,0

13. Податковий (звітний) період

п. 305.1Ст. 305.3 ПКУ

п. 305.3

Базовим податковим (звітним)

періодом для податку є

календарний рік

п. 305.2

Базовий податковий (звітний)

рік починається

з 1 січня і закінчується 31 грудня

того ж року

Попередній податковий (звітний)

рік

для новоутворених

сільськогосподарських

товаровиробників - період з дня

державної реєстрації до 31 грудня

того ж року

п. 305.4

Податковий (звітний) рік

для сільськогосподарських

товаровиробників, що

ліквідуються,

- період з початку року до їх

фактичного припинення

14. Порядок нарахування та строки сплати ФСП

п. 306.1Ст. 306 ПКУ

Сільськогосподарські товаровиробники самостійно обчислюють суму податку

щороку станом на 1 січня і не пізніше 20 лютого поточного року подають відповідному

органу державної податкової служби за місцезнаходженням платника податку та

місцем розташування земельної ділянки податкову декларацію на поточний рік за

формою, встановленою у порядку з вимогами ПКУ.

п. 306.2

Ст. 306 ПКУ

Сплата податку

проводиться щомісяця

протягом 30 календарних днів,

що настають за останнім

календарним днем податкового

(звітного) місяця, у розмірі

третини суми податку,

визначеної на кожний квартал

від річної суми податку, у таких

розмірах:

I квартал

10%

IІ квартал

10%

IІІ квартал

50%

IV квартал

30%

15. Порядок набуття статусу платника податку

.п. 308.1; 308.2

Ст. 308 ПКУ

Сільськогосподарські товаровиробники для набуття і підтвердження статусу платника

податку щороку, до 20 лютого, подають станом на 1 січня поточного року:

а) загальну податкову декларацію з податку на поточний рік щодо всієї площі земельних ділянок,

з яких справляється податок (сільськогосподарських угідь (ріллі, сіножатей, пасовищ, багаторічних

насаджень), та/або земель водного фонду внутрішніх водойм (озер, ставків та водосховищ), органу державної податкової служби за своїм місцезнаходженням (місцем перебування на

податковому обліку);

б) звітну податкову декларацію з податку на поточний рік окремо щодо кожної земельної ділянки

- органу державної податкової служби за місцем розташування такої земельної ділянки;

в) розрахунок частки сільськогосподарського товаровиробництва - органам державної

податкової служби за своїм місцезнаходженням та/або за місцем розташування земельних ділянок

за формою, затвердженою центральним органом виконавчої влади, що забезпечує формування

державної аграрної політики, за погодженням із центральним органом виконавчої влади, що

забезпечує формування державної фінансової політики;

г) відомості (довідку) про наявність земельних ділянок - органам державної податкової служби

за своїм місцезнаходженням та/або за місцем розташування земельних ділянок.

Сільськогосподарські товаровиробники, утворені протягом року шляхом злиття, приєднання або

перетворення, подають протягом 20 календарних днів місяця, що настає за місяцем його утворення,

до органів державної податкової служби за своїм місцезнаходженням та за місцем розташування

земельних ділянок декларацію з податку за період від дати утворення до кінця поточного року для

набуття статусу платника податку, а також усіх прав і обов'язків щодо погашення податкових

зобов'язань або боргів, які передані йому як правонаступнику.

16.

Якщо платники податкуне можуть виконати вимогу

щодо

75-відсоткового

критерію

частки

сільськогосподарського

товарови-робництва у зв'язку

із

виникненням

обставин

непереборної

сили

у

попередньому

податковому

(звітному)

році,

до

таких

платників

податку

в

наступному

податковому

(звітному)

році

не

застосовується вимога, згідно

з

якою

частка

сільськогосподарського

товарови-робництва повинна

дорівнювати

або

перевищувати 75 відсотків.

п. 308.5

Ст. 308 ПКУ

Такі платники податку

для підтвердження статусу

платника податку подають

податкову

декларацію

разом

із

рішенням

Верховної Ради Автономної

Республіки Крим, обласних

рад про наявність обставин

непереборної

сили

та

перелік

суб'єктів

господарювання,

що

постраждали

внаслідок

таких обставин.

У разі якщо у податковому (звітному) році частка сільськогосподарського

товаровиробництва становить менш як 75 відсотків, сільськогосподарський

товаровиробник сплачує податки у наступному податковому (звітному) році на

загальних підставах.

п. 309.1

Ст. 309 ПКУ

17. Доходи сільськогосподарського товаровиробника

п. 308.4Ст. 308 ПКУ

Це дохід, отриманий від реалізації сільськогосподарської продукції власного виробництва

та продуктів її переробки (крім підакцизних товарів, за винятком виноматеріалів виноградних (коди

згідно з УКТ ЗЕД 2204 29-2204 30), вироблених на підприємствах первинного виноробства для

підприємств вторинного виноробства, які використовують такі виноматеріали для виробництва

готової продукції, і включає доходи, отримані від:

- реалізації продукції рослинництва, що вироблена (вирощена) на угіддях, які належать

сільськогосподарському товаровиробнику на праві власності або надані йому в користування, а

також продукції рибництва, виловленої (зібраної), розведеної, вирощеної у внутрішніх водоймах

(озерах, ставках і водосховищах), та продуктів її переробки на власних підприємствах або

орендованих виробничих потужностях;

- реалізації продукції рослинництва на закритому ґрунті та продуктів її переробки на власних

підприємствах або орендованих виробничих потужностях;

- реалізації продукції тваринництва і птахівництва та продуктів її переробки на власних

підприємствах або орендованих виробничих потужностях;

- реалізації сільськогосподарської продукції, що вироблена із сировини власного виробництва на

давальницьких умовах, незалежно від територіального розміщення переробного підприємства.

18.

У разі якщо сільськогосподарське підприємство утворюється шляхом злиття, приєднання, перетворення,поділу або виділення, у рік такого утворення до суми, отриманої від реалізації сільськогосподарської

продукції власного виробництва та продуктів її переробки (крім підакцизних товарів, за винятком

виноматеріалів виноградних (коди згідно з УКТ ЗЕД 2204 29-2204 30), вироблених на підприємствах

первинного виноробства для підприємств вторинного виноробства, які використовують такі

виноматеріали для виробництва готової продукції, включаються також доходи, отримані протягом

останнього податкового (звітного) періоду від надання супутніх послуг:

п. 308.4

Ст. 308 ПКУ

а) послуги із збирання врожаю, його брикетування, складування, пакування та підготовки продукції до

збуту (сушіння, обрізування, сортування, очистка, розмелювання, дезінфекція (за наявності ліцензії),

силосування, охолодження), які надаються покупцю такої продукції сільгосппідприємствомвиробником (з моменту набуття права власності на таку продукцію за договором до дати її фактичної

передачі покупцю);

б) послуги з догляду за худобою і птицею, які надаються її покупцю сільгосппідприємствомвиробником (з моменту набуття права власності на таку продукцію за договором до дати її фактичної

передачі покупцю);

в) послуги із зберігання сільськогосподарської продукції, які надаються її покупцю

сільгосппідприємством-виробником (з моменту набуття права власності на таку продукцію за

договором до дати її фактичної передачі покупцю);

г) послуги з відгодівлі та забою свійської худоби і птиці, які надаються її покупцю

сільгосппідприємством-виробником (з моменту набуття права власності на таку продукцію до дати її

фактичної передачі покупцю).

19.

Причини скасування реєстрації сільськогосподарськоготоваровиробника як платника ФСП

у разі подання

платником податку

письмової заяви

щодо добровільного

зняття з такої

реєстрації

п. 308.6

Ст. 308 ПКУ

за рішенням органу

державної податкової

служби

якщо такий платник податку

ліквідується, у тому числі шляхом

злиття, приєднання або перетворення

у разі встановлення за результатами

документальної перевірки недотримання

платником податку положень статті 301

ПКУ. При цьому такий платник податку

зобов'язаний перейти до сплати податків

за загальною системою оподаткування

починаючи з наступного місяця після

місяця, у якому було встановлено таке

порушення.

20. Висновки

На сьогодні галузь сільського господарства перебуває в кризовому становищі, спостерігаєтьсязниження показників рівня рентабельності, найнижчий рівень заробітної плати по галузі – проблема

розробки методів та заходів державної підтримки сільськогосподарських підприємств, які б забезпечили

конкурентоспроможність її продукції на внутрішньому та зовнішньому ринках виходять на перше місце. І

хоча введення спрощеної системи оподаткування у вигляді справляння ФСП знано зменшує рівень

податкового навантаження на сільськогосподарських товаровиробників, для суб'єктів господарювання

залишається ряд дискримінаційних умов.

Зокрема, обмеження для суб'єктів господарювання, які здійснюють реалізацію декоративних

рослин, диких тварин і птахів, хутряних виробів і хутра. Якщо прибуток від указаної діяльності

перевищує 50%, то вони не можуть набути статусу платника ФСП (пп. 301.6.1 п.301.6 ст. 301). З цим

можна погодитись частково, оскільки насьогодні великої актуальності створення ландшафтних дизайнів

територій, для цього також використовуються декоративні рослини і цей напрямок сільського

господарства потрібно розвивати.

Належність витрат, пов'язаних з модернізацією та оновленням основних фондів

сільськогосподарських товаровиробників можливо визначити до витрат, що зменшують обсяг реалізації.

Це важливо, враховуючи великий відсоток морального зносу та подекуди непридатність до використання.

Такий крок дозволив би ліквідувати дискримінаційні умови оподаткування, надавши рівні умови, які

враховували б результати роботи сільськогосподарських виробників.

Існуючий на даний час підхід до оподаткування фіксованим сільськогосподарським податком

потребує реформування, перш за все через врахування критеріїв величини, виду сільгоспвиробництва та

ресурсного потенціалу. При цьому сам ФСП має бути збережено саме у вигляді спеціального податкового

режиму, який використовується саме в такому вигляді у аграрно-розвинутих країнах зі сформованою та

відносно сталою податковою системою.

21. Перелік використаних джерел

Конституція УкраїниПодатковий Кодекс України від 02.12.2010 № 2755-VI // [Електронний ресурс]. – Режим доступу:

http://zakon2.rada.gov.ua/laws/show/2755-17

3. Закон України від 15.01.1998 № 25/98-ВР «Про запровадження в порядку експерименту єдиного

(фіксованого) податку для сільськогосподарських товаровиробників » (втратив чинність). // [Електронний

ресурс]. – Режим доступу: http://zakon4.rada.gov.ua/laws/show/25/98-%D0%B2%D1%80

4. Закон України від 17.12.1998 № 320-XIV «Про фіксований сільськогосподарський податок» (втратив

чинність). //[Електронний ресурс]. – Режим доступу: http://zakon4.rada.gov.ua/laws/show/320-14

5. Постанова Кабінету Міністрів України від 23.03.1995р. № 213 “Про Методики нормативної грошової оцінки

земель сільськогосподарського призначення та населених пунктів» //[Електронний ресурс]. – Режим доступу

http://zakon4.rada.gov.ua/laws/show/213-95-%D0%BF

6. Постанова Кабінету Міністрів України від 31.10.2011р. №1185 “Про внесення змін до Методики

нормативної грошової оцінки земель сільськогосподарського призначення та населених пунктів»

//[Електронний ресурс]. – Режим доступу: http://zakon4.rada.gov.ua/laws/show/1185-2011-%D0%BF

7. Андрієвський К.В. Спеціальні податкові режими: Автореф. дис. канд. юрид. наук: 12.00.07; Національна

юридична академія України ім. Ярослава Мудрого. – Х., 2009.- 20с.

8. Науково-практичний коментар до Податкового кодексу України: в 3т // кол авторів (заг редакція М.Я.

Азарова) – К.: Міністерство фінансів України, Нац. Ун-т ДПС України, 2010 – Т.3. – 725с.

9. Покатаєва О.В. Правові основи справляння фіксованого сільськогосподарського податку за чинним

законодавством України: канд. екон. наук; Південноукраїнський правничий часопис. № 2 – 2011, ст. 219-221

10. Сарана С.В. Фіксований сільськогосподарський податок як спеціальний податковий режим.// Форум права –

2011- № 4., ст. 651-656

11. Про фіксований сільськогосподарський податок. Лист ДПС України від 16.02.2012 № 4790/7/15-2217ф

// [Електронний ресурс]. – Режим доступу: http://minrd.gov.ua/podatki-ta-zbori/zagalnoderjavnipodatki/fiksovaniy-silskogospod/listi-dps-ukraini/61265.html

12. Щодо справляння фіксованого сільськогосподарського податку та застосування спеціального режиму.

Інформаційний лист від 28.12.2012р. № 2614/12/13-13 Інформаційний лист. – Головам апеляційних

адміністративних

судів.

//

[Електронний

ресурс].

–

Режим

доступу:

http://zakon3.rada.gov.ua/laws/show/v2614760-12

1.

2.

Финансы

Финансы